Marktanalyse für Aluminiumoxid

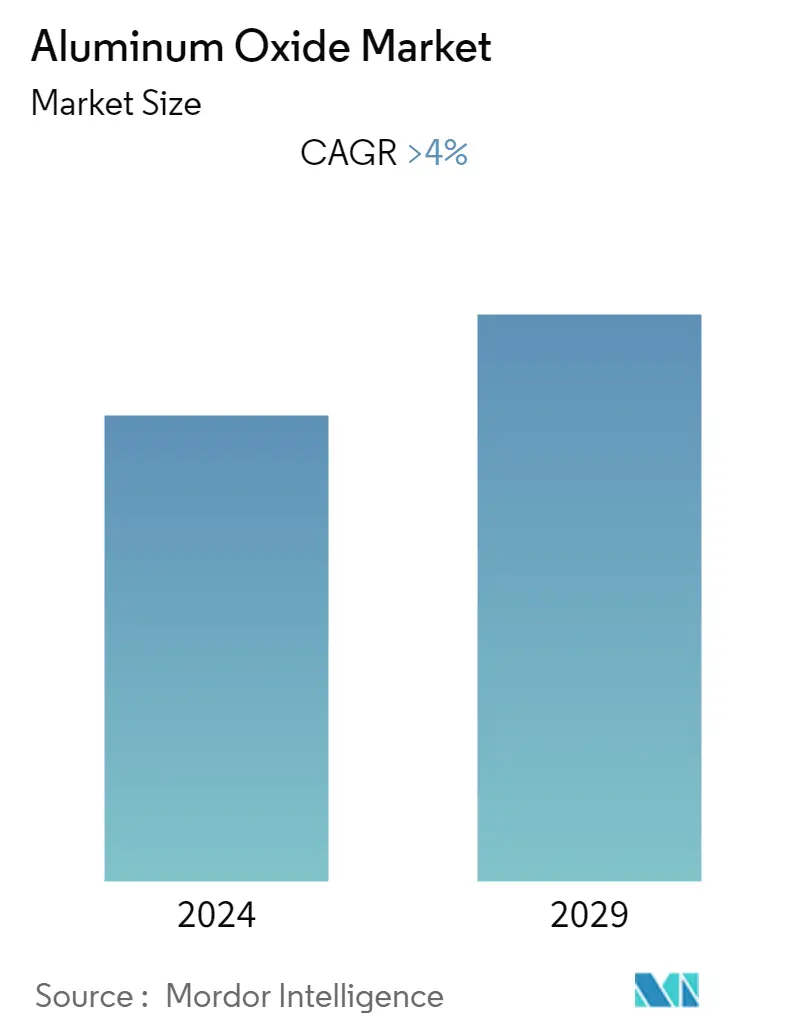

Es wird erwartet, dass der Aluminiumoxidmarkt im Prognosezeitraum eine jährliche Wachstumsrate von über 4 % verzeichnen wird.

Das COVID-19 hatte im Jahr 2020 erhebliche negative Auswirkungen auf den Aluminiumoxidmarkt. Es beeinträchtigte das Branchenwachstum, weil es die Lieferkette auf der ganzen Welt durcheinander brachte. Aber die glänzende Zukunft der Automobilindustrie hat dazu geführt, dass mehr Menschen Aluminium wollen, was zu einem Anstieg geführt hat die Nachfrage nach Aluminiumoxid steigen.

- Der untersuchte Markt wächst, da die Nachfrage aus der pharmazeutischen und industriellen Fertigung steigt und mehr poröse Keramik hergestellt wird.

- Eine der größten Sorgen des untersuchten Marktes ist jedoch, dass die Gesundheitsrisiken durch Aluminiumoxid immer schlimmer werden.

- Im Prognosezeitraum dürfte der betrachtete Markt aufgrund des enormen Potenzials von Biomaterialien in der Medizinbranche Chancen bieten.

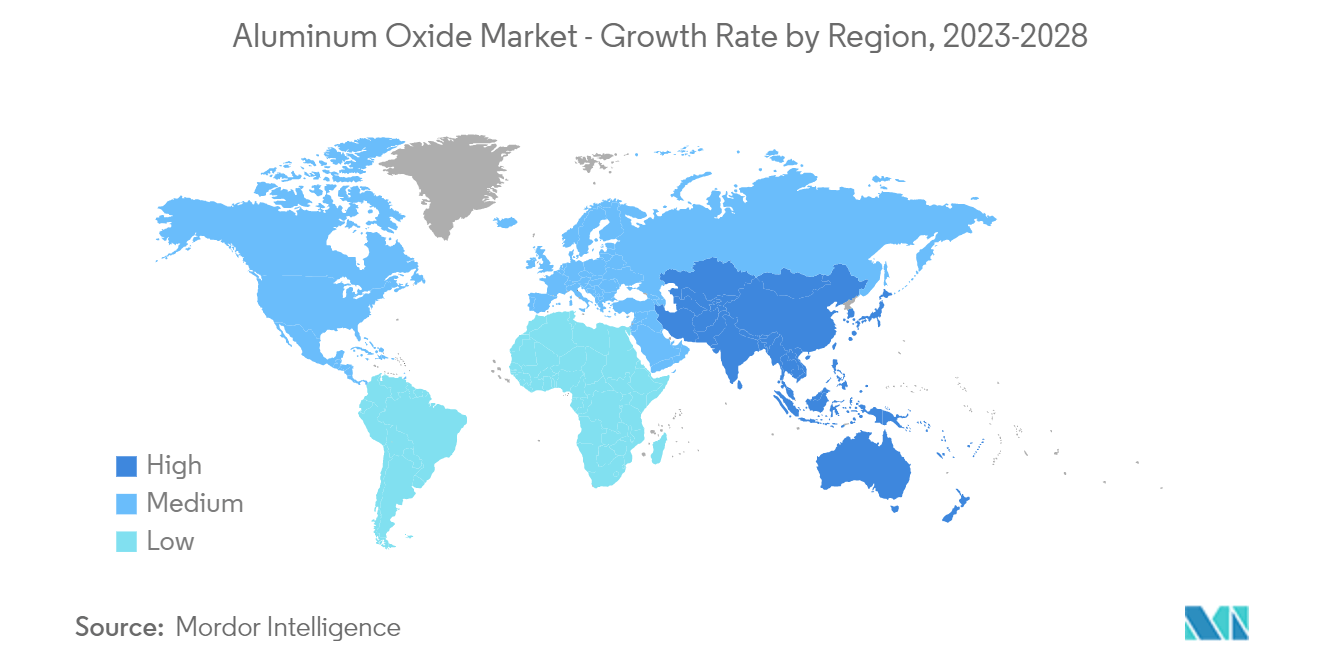

- Aufgrund der steigenden Nachfrage aus der Medizin-, Industrie- und Elektronikindustrie dominierte der asiatisch-pazifische Raum den Weltmarkt.

Markttrends für Aluminiumoxid

Aluminiumschmelzsegment soll die Marktnachfrage dominieren

- Aluminiumoxid wird hauptsächlich im Schmelzprozess zur Herstellung von Aluminium verwendet. Tatsächlich werden fast 90 % des gesamten hergestellten Aluminiumoxids in der Aluminiumschmelzindustrie verwendet. Das Aluminiumoxid wird zur Herstellung des primären Aluminiummetalls im Verhältnis 2:1 verwendet (2 Tonnen Aluminiumoxid ergeben 1 Tonne Aluminium)..

- Aluminium ist das am zweithäufigsten verwendete Metall der Welt. Es wird vor allem im Transportwesen, im Baugewerbe, in der Elektrotechnik, in der Containerverpackung und in anderen Branchen eingesetzt, da es robust, leicht und recycelbar ist.

- Gemeinsam gründeten die beiden Aluminiumunternehmen ein Joint Venture namens Elysis, um diese Technologie so zu verbessern, dass sie in größerem Maßstab eingesetzt und an die Öffentlichkeit verkauft werden kann. Sie planen, ab 2024 ein Paket dieser Technologie zu verkaufen.

- Apple hat sich mit diesen beiden Aluminiumunternehmen und den Regierungen von Kanada und Quebec zusammengetan, um 144 Millionen US-Dollar in Forschung und Entwicklung für die Zukunft zu investieren.

- Im Jahr 2021 produzierten die Vereinigten Staaten weniger als 2 % des weltweiten Primäraluminiums und waren der neuntgrößte Produzent von Primäraluminium. Im Jahr 2021 arbeiteten die Primäraluminiumhütten in den Vereinigten Staaten mit 55 % der Nennproduktionskapazität der Branche, verglichen mit 95 % in Kanada und 88 % weltweit. Darüber hinaus stammten im Jahr 2021 mehr als 75 % des inländischen Angebots aus Sekundäraluminium Schmelzhütten.

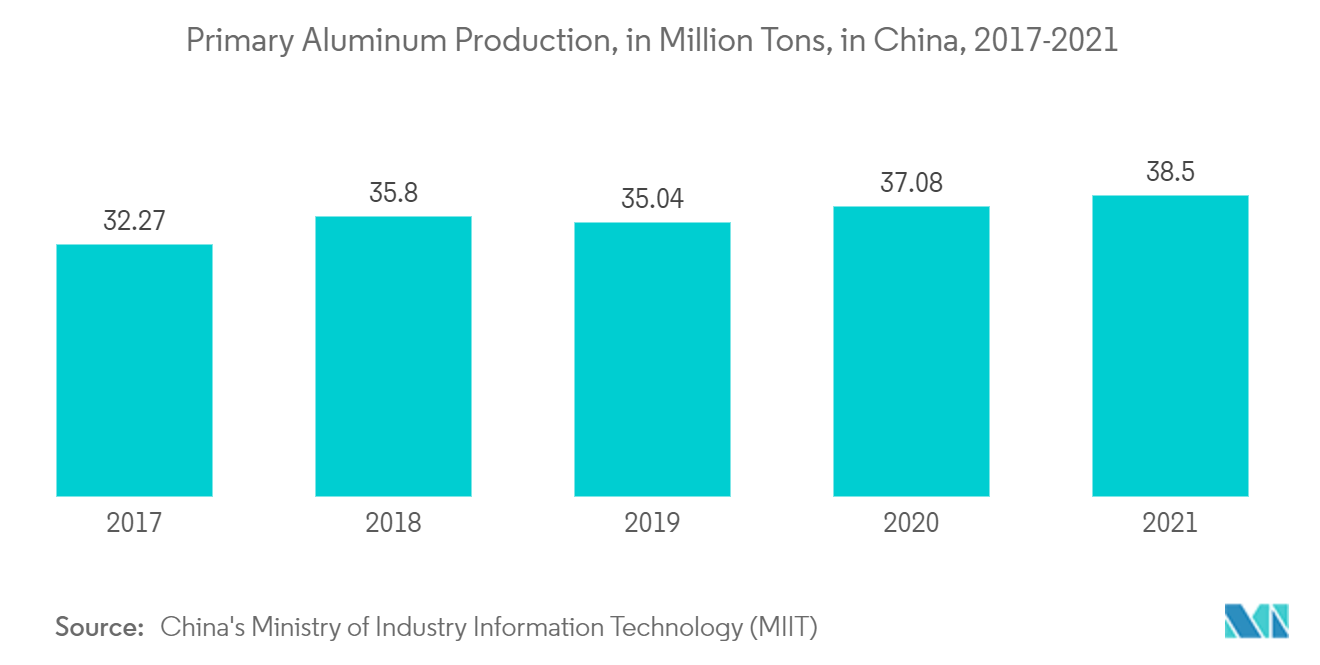

- Außerdem produzierte China im Jahr 2021 38,5 Millionen Tonnen Primäraluminium, das waren 3,8 % mehr als im Jahr 2020. Aufgrund der anhaltenden Stromknappheit hatten Chinas Aluminiumhütten und Raffinerien Schwierigkeiten, ihre Arbeit zu erledigen.

- Basierend auf dem oben Gesagten ist es wahrscheinlich, dass der Bedarf an Segmentierung im Prognosezeitraum zunehmen wird.

Asien-Pazifik-Region wird den Markt dominieren

- Aufgrund höherer Investitionen und Produktion in Endverbraucherbranchen wie Medizin und Pharma, Elektronik, industrielle Fertigung usw. hatte die Region Asien-Pazifik den größten Anteil am globalen Aluminiumoxidmarkt.

- China hat eine der am schnellsten wachsenden Volkswirtschaften der Welt, und fast alle Endverbraucherindustrien sind aufgrund der wachsenden Bevölkerung des Landes, des höheren Lebensstandards und des höheren Pro-Kopf-Einkommens gewachsen. Aufgrund der Turbulenzen im internationalen Handel und schlechter geopolitischer Ereignisse dürfte sich die Wachstumsrate in den ersten Jahren des Prognosezeitraums jedoch verlangsamen. Es wird jedoch erwartet, dass sich das Wachstum gegen Ende des Prognosezeitraums beschleunigt, wenn eine Verbesserung der Bedingungen und Beziehungen erwartet wird.

- China ist der weltweit größte Produzent von Aluminiumoxid. Die südwestchinesische Provinz Guizhou entwickelt sich aufgrund der freundlichen Politik und der einfachen Verfügbarkeit von Rohstoffen immer mehr zum größten Produzenten. Guizhous reichlich vorhandene Bauxitressourcen haben dem Unternehmen einen Vorsprung bei der Entwicklung der Aluminiumproduktion verschafft, da Bauxit der Rohstoff ist, der in vielen industriellen Prozessen zur Herstellung von Aluminiumprodukten verwendet wird.

- Im Jahr 2021 war China mit einer Produktion von rund 39 Millionen Tonnen der größte Produzent von Primäraluminium. Das war viel mehr als in jedem anderen Land. Im Juli 2022 stieg Chinas Primäraluminiumproduktion im Vergleich zum Vorjahr um 5,6 % auf ein Rekordmonatshoch von 3,43 Millionen Tonnen, wobei die Hütten ihre Produktion hochfuhren, da die Strombeschränkungen gelockert wurden.

- Außerdem gibt das World Bureau of Metal Statistics an, dass Japan im Jahr 2021 etwa 786,6 Tausend Tonnen Sekundäraluminium produzierte, das sind etwa 96,4 Tausend Tonnen mehr als im Jahr zuvor.

- Daher dürften all diese Dinge in den nächsten Jahren die Nachfrage nach dem untersuchten Markt in der Region ankurbeln.

Überblick über die Aluminiumoxid-Branche

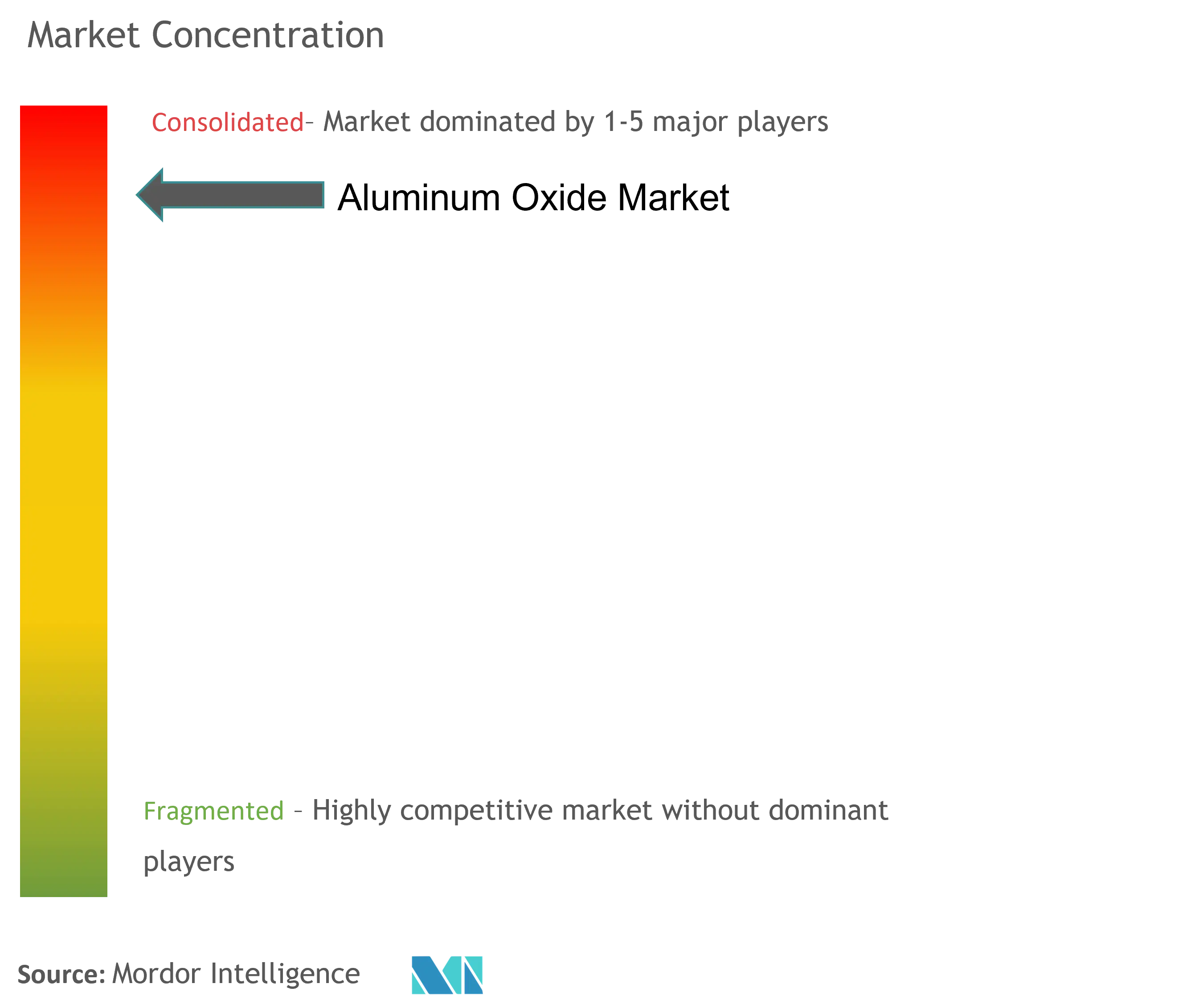

Der globale Aluminiumoxidmarkt ist konsolidiert, wobei die fünf größten Anbieter einen erheblichen Anteil am Weltmarkt ausmachen. Zu den Hauptakteuren auf dem Markt gehören unter anderem Aluminium Corporation of China Limited (CHALCO), Xinfa Group Co. Ltd., China Hongqiao Group Limited, Sasol und Alcoa Corporation (nicht in einer bestimmten Reihenfolge).

Marktführer bei Aluminiumoxid

Aluminum Corporation of China Limited (CHALCO)

Xinfa Group Co. Ltd

Alcoa Corporation

China Hongqiao Group Limited

Sasol

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Aluminiumoxid

- Oktober 2022 Rio Tinto gab bekannt, dass es mit der kanadischen Regierung zusammenarbeitet, um in den nächsten acht Jahren bis zu 737 Millionen CAD (537 Millionen US-Dollar) in die Dekarbonisierung seiner Rio Tinto Fer et Titane (RTFT)-Betriebe in Sorel-Tracy, Québec, zu investieren und das Unternehmen als Kompetenzzentrum für die Verarbeitung kritischer Mineralien zu positionieren.

- Juni 2022 Alcoa kündigt ein 51-Millionen-USD-Projekt zur Erhöhung der Produktionskapazität in seinem Werk in Mosjoen, Norwegen, an. Mit der Investition will das Unternehmen diese bis Ende 2026 auf 214.000 Tonnen steigern.

Segmentierung der Aluminiumoxid-Industrie

Aluminiumoxid ist ein amphoteres Aluminiumoxid mit der chemischen Formel Al2O3. Die Verbindung wird häufig bei der Herstellung von Industriekeramik und beim Aluminiumschmelzen verwendet. Der Markt ist nach Formulartyp, Anwendung und Geografie segmentiert. Nach Formtyp Nanopartikel, Pulver, Pellets, Tabletten und Sputtertargets. Je nach Anwendung ist der Markt in Aluminiumschmelzen, Schleifmittel, Aluminiumchemikalien, technische Keramik und feuerfeste Materialien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Aluminiumoxid-Markt in 15 Ländern in den wichtigsten Regionen. Die Marktgröße und Prognosen für jedes Segment wurden auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Nanopartikel |

| Pulver |

| Pellets |

| Tablets |

| Sputtertargets |

| Aluminiumschmelzen |

| Schleifmittel |

| Aluminiumchemikalien |

| Technische Keramik |

| Feuerfeste Materialien |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Struktureller Formtyp | Nanopartikel | |

| Pulver | ||

| Pellets | ||

| Tablets | ||

| Sputtertargets | ||

| Anwendung | Aluminiumschmelzen | |

| Schleifmittel | ||

| Aluminiumchemikalien | ||

| Technische Keramik | ||

| Feuerfeste Materialien | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Aluminiumoxid

Wie groß ist der Aluminiumoxid-Markt derzeit?

Der Aluminiumoxidmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem Aluminiumoxid-Markt?

Aluminum Corporation of China Limited (CHALCO), Xinfa Group Co. Ltd, Alcoa Corporation, China Hongqiao Group Limited, Sasol sind die wichtigsten Unternehmen, die auf dem Aluminiumoxidmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Aluminiumoxid-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Aluminiumoxid-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Aluminiumoxidmarkt.

Welche Jahre deckt dieser Aluminiumoxid-Markt ab?

Der Bericht deckt die historische Marktgröße des Aluminiumoxid-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Aluminiumoxid-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Aluminiumoxid

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Aluminiumoxid im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Aluminiumoxid umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.