Alkoholische Getränke Marktgröße und Marktanteil

Alkoholische Getränke Marktanalyse von Mordor Intelligenz

Die Marktgröße für alkoholische Getränke wird für 2025 auf 1,83 Billionen USD geschätzt und soll bis 2030 2,18 Billionen USD erreichen, bei einer CAGR von 3,57% während des Prognosezeitraums (2025-2030). Premiumisierung, eine schnelle Erholung des Tourismus und ein Wandel zur omnikanaligen Distribution treiben das Wachstum In der Branche für alkoholische Getränke voran. Im asiatisch-pazifischen Raum erhöht eine wachsende Mittelschicht die Ausgaben für Bier, Wein und Spirituosen und stärkt damit den Markt für alkoholische Getränke In der Region. Digitale Plattformen rationalisieren Einkäufe und fördern direkte Verbindungen zwischen Herstellern und Verbrauchern. Nachhaltigkeitsbemühungen, wie recycelbare Aluminiumdosen und wasserpositive Brennereien, stärken das Markenkapital. Regulatorische Aktualisierungen, wie neue uns-amerikanische Füllstandards, verbessern die Portfolioflexibilität und berücksichtigen sich ändernde Konsumtrends. Gesundheitsbewusstsein und Kennzeichnungsanforderungen fördern Innovationen bei alkoholarmen und alkoholfreien Produkten und erweitern die Marktbasis, ohne die Kerndurchkäufe zu untergraben. Während globale Akteure Vermögenswerte mit niedrigeren Margen abstoßen und regionale Marken Prämie-Angebote hochskalieren, erschließen Start-Ups Nischennachfragen mit funktionalen Formulierungen und intensivieren den Wettbewerb.

Wichtige Erkenntnisse des Berichts

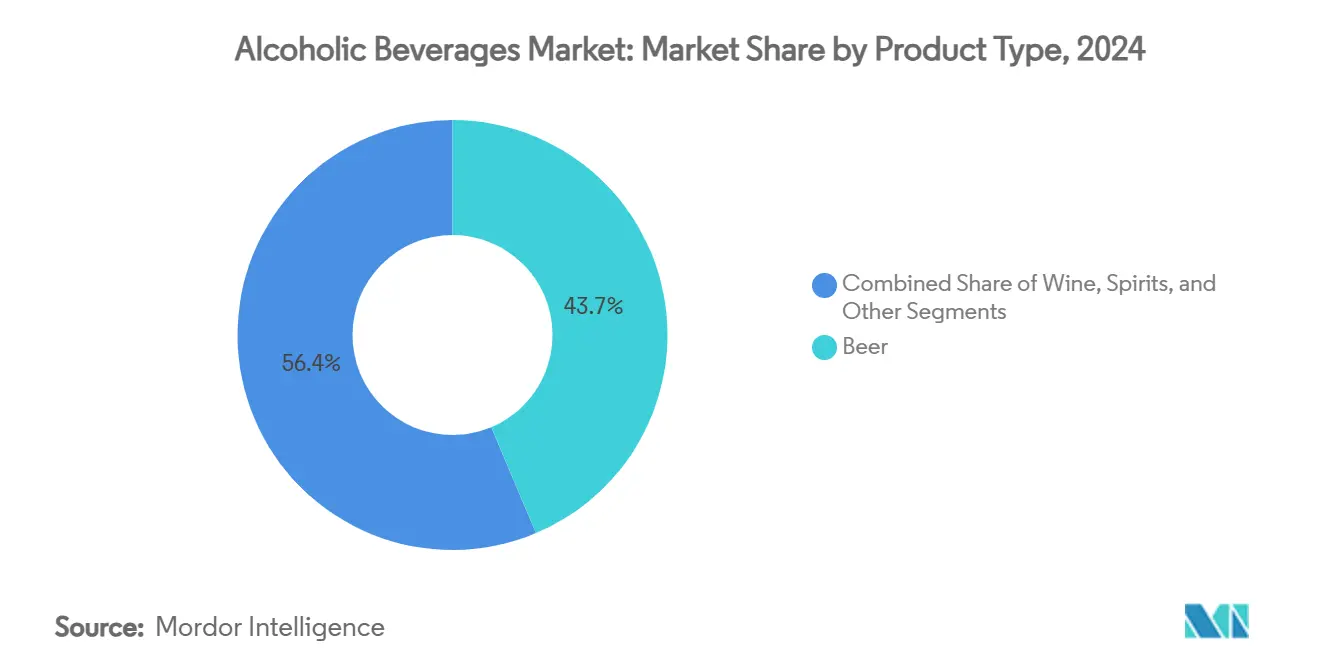

- Nach Produkttyp führte Bier mit einem Marktanteil von 43,65% bei alkoholischen Getränken im Jahr 2024, während für Spirituosen die schnellste CAGR von 3,74% bis 2030 prognostiziert wird.

- Nach Endverbrauchern machten männliche Konsumenten 72,55% des Marktanteils bei alkoholischen Getränken im Jahr 2024 aus; der weibliche Konsum soll zwischen 2025 und 2030 um eine CAGR von 4,05% expandieren.

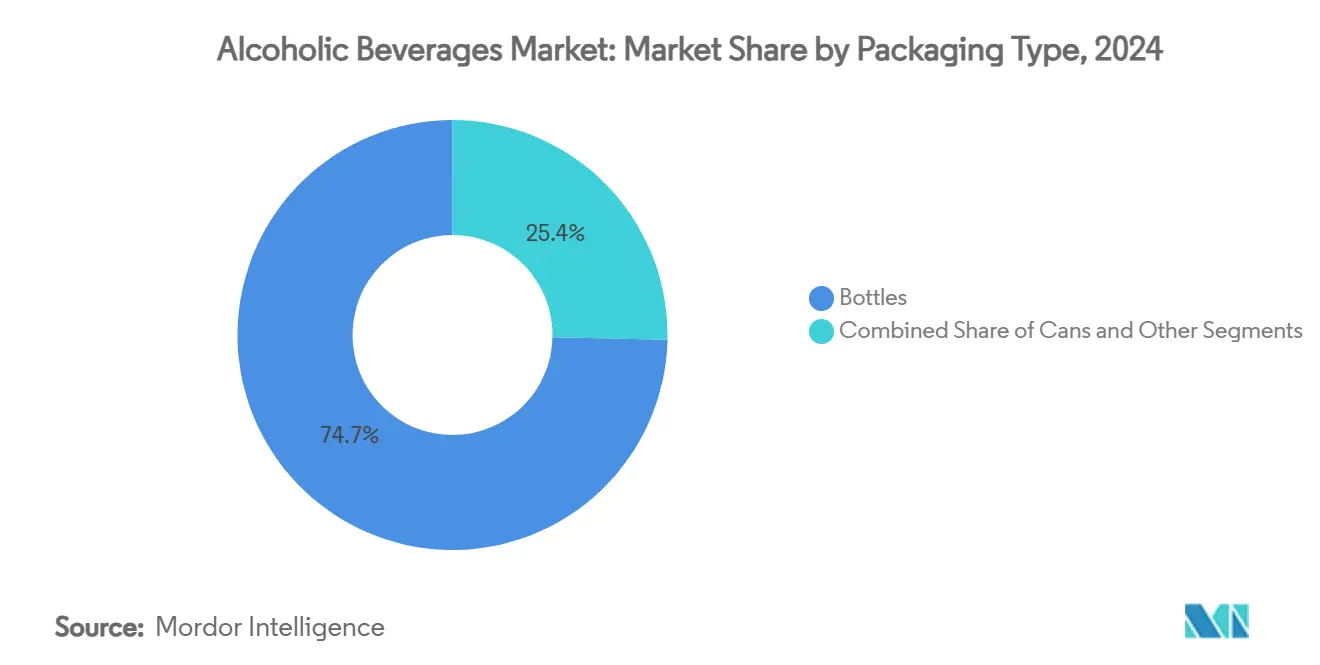

- Nach Verpackung eroberten Flaschen 74,65% des Marktanteils bei alkoholischen Getränken im Jahr 2024, während Dosen voraussichtlich mit einer CAGR von 4,42% bis 2030 voranschreiten werden.

- Nach Vertriebskanal hielt An-Handel 50,63% des Anteils von 2024, doch aus-Handel wächst schneller mit einer CAGR von 4,75% bis 2030.

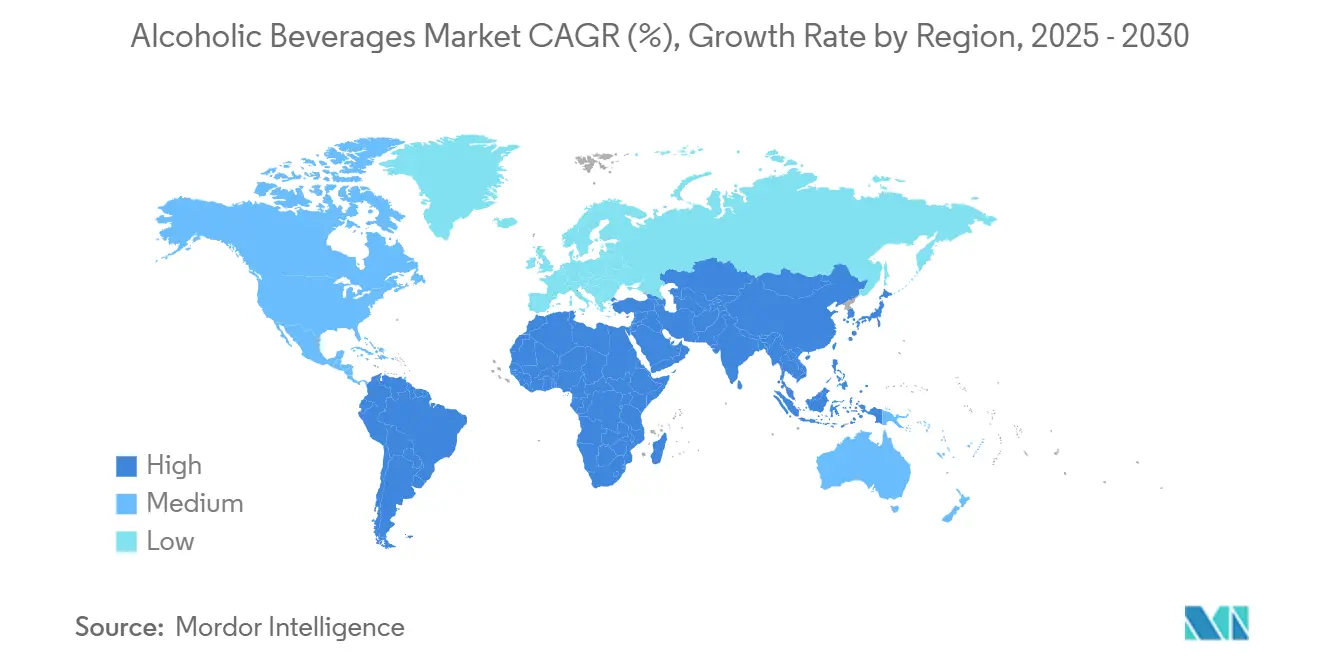

- Nach Geographie kommandierte Asien-Pazifik 29,54% des Marktanteils bei alkoholischen Getränken im Jahr 2024; die Region Naher Osten und Afrika soll die höchste CAGR von 5,24% im Zeitraum 2025-2030 verzeichnen.

Globale Markttrends und Erkenntnisse für alkoholische Getränke

Treiber-Einfluss-Analyse

| Treiber | (~) % Einfluss auf CAGR-Prognosen | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Wachsender Tourismus und Gastgewerbe mit positiven Wachstumsauswirkungen | +0.8% | Global, mit stärkstem Einfluss In Asien-Pazifik und Naher Osten | Mittelfristig (2-4 Jahre) |

| Steigende Verbraucherpräferenz für alkoholarme Produkte | +0.6% | Nordamerika und Europa, Ausweitung auf Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Anstieg der Nachfrage nach Prämie-alkoholischen Getränken | +1.2% | Global, angeführt von Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Produktdifferenzierung In Bezug auf Verpackung und Alkoholgehalt | +0.4% | Global, mit früher Adoption In entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Expandierende soziale Trinkkultur | +0.7% | Asien-Pazifik Kerngebiet, Übertragung auf Naher Osten und Afrika | Langfristig (≥ 4 Jahre) |

| Wachstum des online-Alkoholverkaufs | +0.5% | Global, beschleunigt In Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsender Tourismus und Gastgewerbe mit positiven Wachstumsauswirkungen

Im Jahr 2024 erreichten die globalen internationalen Touristenankünfte nahezu das Niveau vor der Pandemie und generierten 1,6 Billionen USD an Besuchereinnahmen. Der Nahe Osten stach als die leistungsstärkste Region hervor und übertraf die Ankunftszahlen von 2019 um 32%, laut der UN-Welttourismusorganisation [1]Quelle: UN-Welttourismusorganisation, "Welt Tourismus Barometer," unwto.org. Hotel-, Bar- und Restaurantbesucher führen direkt zu höherer An-Premise-Nachfrage und steigern den Markt für alkoholische Getränke, insbesondere für Prämie-Etiketten, die sich an erlebnisorientierten Reisenden orientieren. Destinationen, die kulinarische Erlebnisse betonen, profitieren davon, dass Reisende lokale alkoholische Spezialitäten als Souvenirs kaufen, was wiederum sowohl An-Premise- als auch Einzelhandelskanäle stärkt. Mit der Prognose der UNWTO für ein Wachstum der internationalen Ankünfte von 3-5% im Jahr 2025 bleibt der zusätzliche Volumenaufschwung besonders stark In asiatisch-pazifischen Resort-Zentren und den Gastgewerbekorridoren des Golf-Kooperationsrates (gcc). Der Tourismusmultiplikator stärkt auch lokale Lieferketten und ermutigt Kleinserien-Produzenten zur Zusammenarbeit mit Hotels und Fluggesellschaften, wodurch terroir-basierte Erzählungen In den breiteren Markt für alkoholische Getränke eingebettet werden.

Steigende Verbraucherpräferenz für alkoholarme Produkte

Der Globale Statusbericht 2024 der Weltgesundheitsorganisation verknüpfte Alkohol mit 2,6 Millionen jährlichen Todesfällen und erhöhten Krebsrisiken, laut der Weltgesundheitsorganisation. Im Januar 2025 klassifizierte der uns-amerikanische Surgeon allgemein Alkohol als die dritthäufigste vermeidbare Krebsursache und katalysierte Verbraucherverschiebungen hin zu Getränken mit niedrigerem Alkoholgehalt. Constellation Brands' strategische Investition In das alkoholfreie funktionale Start-hoch Hiyo unterstreicht, wie etablierte Marktführer im Markt für alkoholische Getränke niedrig-ABV-Erweiterungen als Kategorieerweiterungen und nicht als Kannibalisierungen betrachten, da die Große Mehrheit der Käufer alkoholfreier Getränke weiterhin traditionellen Alkohol kauft und damit die breitere Branche für alkoholische Getränke unterstützt. Der regulatorische Schwung ist unterstützend: Die WHO Europa hat sich für obligatorische Krebswarnhinweise eingesetzt, und Irlands Gesetzgebung zur Vorschreibung solcher Etiketten tritt 2026 In Kraft, was eine breitere Angleichung zwischen öffentlichen Gesundheitszielen und Produktinnovationstrajentorien signalisiert.

Produktdifferenzierung in Bezug auf Verpackung und Alkoholgehalt

Lebenszyklusanalysen zeigen, dass Aluminiumdosen einen geringeren CO2-Fußabdruck als Glas haben, und sie repräsentierten 2024 einen bedeutenden Anteil des weltweiten Metalldosenvolumens, laut dem Can Manufacturers Institute. Diageos 90%-Papier-Baileys-Prototyp, erstellt mit trocken-Molded Faser, demonstriert radikale Materialdiversifizierung, die umweltbewusste Verbraucher anspricht. Die uns-amerikanischen Treasury-Standards von 2025 fügen 13 neue Wein- und 15 neue Spirituosen-Behältergrößen hinzu und fördern portionskontrollierte Angebote, die moderates Trinken unterstützen [2]Quelle: Alkohol Und Tabak Tax Und Handel Bureau, "TTB Adds neu Standards von Füllen für Wein Und Distilled Spirituosen; Eliminates Distinction Between Standards von Füllen für Distilled Spirituosen In Dosen Und Other Types von Behälter", ttb.gov. Intelligente Verschlüsse mit NFC oder QR-Codes authentifizieren die Herkunft, leiten Cocktail-Rezepte an und erleichtern die Recycling-Aufklärung und verbinden so funktionale und erlebnisbasierte Differenzierung im Markt für alkoholische Getränke.

Expandierende soziale Trinkkultur

Digitale Plattformen, insbesondere Douyin In China, haben den gelegentlichen Alkoholkonsum erhöht, indem sie Mixologie-Trends mit Musik- und Reiseinhalten verbinden, was zu höherer peer-beeinflusster Adoption führt. Der Algorithmus der Plattform bewirbt trinken-Making-Tutorials und Lifestyle-Inhalte, die alkoholische Getränke In sozialen Umgebungen zeigen und den Konsum für jüngere Nutzer attraktiver machen. Die Länder des Golf-Kooperationsrates (gcc) erleben offenere Diskussionen über moderaten Alkoholkonsum, während Saudi-Arabien-Arabien-Arabiens Politikänderungen zur Genehmigung lizenzierter Alkoholverkaufsstellen einen bedeutenden Wandel darstellen. Die Entscheidung der saudischen Regierung markiert eine Abkehr von jahrzehntelanger Prohibition und spiegelt breitere regionale Änderungen In den Alkoholbestimmungen wider. Diese gesellschaftlichen Veränderungen wirken sich direkt auf den Markt für alkoholische Getränke aus, indem sie legale Vertriebskanäle erhöhen und moderaten Alkoholkonsum unter jüngeren Demografien normalisieren. Der Wandel In kulturellen Einstellungen, kombiniert mit digitalem Einfluss, hat neue Möglichkeiten sowohl für inländische als auch internationale Getränkeunternehmen geschaffen, ihre Präsenz In diesen aufkommenden Märkten für alkoholische Getränke zu erweitern.

Hemmnisse-Einfluss-Analyse

| Hemmnisse | (~) % Einfluss auf CAGR-Prognosen | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Strenge staatliche Regulierungen | -0.9% | Global, mit unterschiedlicher Intensität je Region | Langfristig (≥ 4 Jahre) |

| Gesundheitsbedenken wegen übermäßigem Konsum | -0.7% | Global, am stärksten In entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Religiöse und kulturelle Beschränkungen | -0.3% | Naher Osten, Teile Asiens und Afrikas | Langfristig (≥ 4 Jahre) |

| Hohe Konkurrenz durch alkoholfreie Alternativen | -0.4% | Nordamerika und Europa, globale Ausweitung | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge staatliche Regulierungen

Die regulatorische Komplexität intensiviert sich global, da Regierungen öffentliche Gesundheitsbedenken mit wirtschaftlichen Interessen In Einklang bringen und Einhaltung-Belastungen schaffen, die insbesondere kleinere Produzenten und neue Marktteilnehmer treffen. Die vorgeschlagenen obligatorischen "Alkohol-Fakten"-Kennzeichnungsanforderungen der uns-amerikanischen TTB, einschließlich Allergen-Offenlegungen und Nährwertinformationen, verhängen erhebliche Reformulierungs- und Kennzeichnungskosten, die im ersten Jahr auf zwischen 6,6 Millionen USD und 16,6 Millionen USD geschätzt werden, laut den Daten des Federal Register. Das FDA-Verbot von bromiertem Pflanzenöl, wirksam ab August 2024, unter Berufung auf Sicherheitsbedenken und Bioakkumulationsrisiken, zeigt, wie sich entwickelndes wissenschaftliches Verständnis regulatorische Änderungen antreibt, die eine Branchenanpassung erfordern. Einhaltung-Kosten treffen Handwerk-Produzenten und aufkommende Marken überproportional und konsolidieren möglicherweise Marktanteile bei größeren Akteuren mit dedizierten regulatorischen Angelegenheits-Fähigkeiten.

Gesundheitsbedenken wegen übermäßigem Konsum

Die Befürwortung der öffentlichen Gesundheit intensiviert den Druck auf die Branche für alkoholische Getränke, wobei WHO-Daten zeigen, dass Alkoholkonsum jährlich 2,6 Millionen Todesfälle verursacht und zu über 200 Krankheiten, einschließlich verschiedener Krebsarten, beiträgt, laut der Weltgesundheitsorganisation. Die "Redefine Alkohol"-Kampagne der WHO In Europa zielt darauf ab, den Konsum zu reduzieren, indem sie Gesundheitsrisiken hervorhebt, während nur 15% der Befragten wussten, dass Alkohol Brustkrebs verursacht, und 39% waren sich seiner Verbindung zu Darmkrebs bewusst, laut der Weltgesundheitsorganisation. Konsummuster bei Jugendlichen bereiten besondere Sorge, da 57% der 15-Jährigen Alkohol probiert haben und fast 40% ihn In den letzten 30 Tagen konsumiert haben, was gezielte Präventionsstrategien und politische Maßnahmen veranlasst, laut der Weltgesundheitsorganisation [3]Quelle: Weltgesundheitsorganisation, "Alkohol, e-Zigaretten, Cannabis: concerning Trends In adolescent Substanz verwenden, shows neu WHO/Europa Bericht", who.int. Diese Gesundheitsbedenken treiben regulatorische Reaktionen an, einschließlich obligatorischer Warnhinweise, Werbebeschränkungen und Steuerpolitik zur Reduzierung des Konsums, was Gegenwind für das Wachstum der Branche für alkoholische Getränke schafft und gleichzeitig Möglichkeiten für alkoholarme und funktionale Getränkealternativen eröffnet.

Segmentanalyse

Nach Produkttyp: Bier behält Dominanz inmitten von Kategorieinnovationen

Im Jahr 2024 hält Bier einen dominierenden Anteil von 43,65% des Marktes, gestützt durch etablierte Vertriebsnetze, Erschwinglichkeit und breite Verbraucherakzeptanz bei verschiedenen Anlässen. Währenddessen entwickeln sich Spirituosen als das am schnellsten wachsende Segment mit Prognosen, die eine Wachstumsrate von 3,74% CAGR bis 2030 anzeigen. Dieser Aufschwung ist größtenteils der steigenden Cocktail-Kultur, einer Verschiebung zu Prämie-Angeboten und dem aufblühenden Trend der Mixologie zu Hause zuzuschreiben. Wein hingegen genießt stabiles Wachstum dank Strategien, die sich auf Premiumisierung und ein gesteigertes Interesse an biologischen und niedrig-interventionellen Varietäten konzentrieren. Die Kategorie "Sonstige", die rtd-Cocktails, Hard Seltzers und funktionale alkoholische Getränke umfasst, fesselt weiterhin gesundheitsbewusste und jüngere Verbraucher, die nach Bequemlichkeit und Geschmacksinnovation suchen.

In den USA und ausgewählten Regionen Europas gibt es eine bemerkbare Neigung zu Handwerk-Spirituosen und limitierten Auflagen. Dieser Trend treibt nicht nur die Markendifferenzierung voran, sondern stärkt auch Prämie-Margen. Als Reaktion darauf bringen führende Marken Innovationen wie aromatisierte Whiskys, botanische Gins und niedrig-ABV-Formate heraus, alle im Einklang mit dem Moderationstrend. Jedoch türmen sich Herausforderungen auf: sich verengende Regalflächen im Einzelhandel und eine Konsolidierungswelle unter Distributoren stellen bedeutende Hürden für kleinere Marken dar. Dieses Szenario unterstreicht die wachsende Bedeutung robuster digitaler Vermarktung, direkter Verbraucherkanäle und immersiver Markenerfahrungen.

Nach Endverbrauchern: Weiblicher Konsum beschleunigt sich trotz männlicher Dominanz

Männliche Trinker machten 2024 72,55% der Verkäufe aus und spiegelten historische Konsumnormen In den meisten Regionen wider. Doch die weibliche Aufnahme wird mit einer CAGR von 4,05% prognostiziert und übertrifft das gesamte Kategorienwachstum, da Marken nuancierte Geschmacksprofile mit aromatisierten Wodkas, Spritz-Stil-Weinen und botanischen Gins anvisieren. WHO-Jugendstudien zeigen Konvergenz: In mehreren OECD-Ländern entspricht der Alkohol- und e-Zigaretten-Gebrauch von Teenager-Mädchen nun dem der Jungen, was einen tiefen kulturellen Wandel anzeigt.

Weiblich-zentrierte Innovation umfasst rosafarbene Dosen-RoséS mit 8% ABV, kollagen-angereicherte Schaumweine und elegant portionierte 187-ml-Spirit-Mixer, die mit Moderationszielen übereinstimmen. Marketing wendet sich von Massen-"Party"-Bildsprache zu Wellness, Handwerk und erlebnisbezogenen Geschichtenerzählungen und erschließt zusätzliche Volumina und verbessert die Preisrealisierung. Da wirtschaftliche Ermächtigung voranschreitet - insbesondere im städtischen Indien, Südostasien und Teilen Subsahara-Afrikas - werden weibliche Verbraucher wahrscheinlich überproportionalen Einfluss auf Geschmack-, Format- und Nachhaltigkeitsattribute ausüben, die zukünftige Iterationen des Marktes für alkoholische Getränke formen.

Nach Verpackungsart: Nachhaltigkeit treibt Aluminium-Adoption

Glasflaschen dominieren den Getränkeverpackungsmarkt mit einem Anteil von 74,65% im Jahr 2024, da Verbraucher sie konsequent mit Prämie-Qualität und Authentizität assoziieren, insbesondere In den Wein- und Spirituosensegmenten, wo Verpackung Kaufentscheidungen erheblich beeinflusst. Die Präferenz für Glasflaschen bleibt sowohl In entwickelten als auch aufstrebenden Märkten stark, wobei Hersteller In leichtere Designs und verbesserte Haltbarkeitseigenschaften investieren. Metalldosen erleben mit einer CAGR von 4,42% bis 2030 substanzielles Wachstum, unterstützt durch zunehmendes Umweltbewusstsein, Bequemlichkeitsvorteile und erfolgreiche Kategorieerweiterung über traditionelles Bier hinaus zu Wein, Hard Seltzers und trinkfertigen Cocktails.

Die überlegene Recycelbarkeit und der erheblich reduzierte CO2-Fußabdruck von Aluminium im Vergleich zu Glas sprechen umweltbewusste Verbraucher und Unternehmen an, die aktiv Nachhaltigkeitsziele verfolgen. Neue Vorschriften, einschließlich des EU-Mandats für angebundene Verschlüsse ab Juli 2024, erhöhen Einhaltung-Anforderungen und erzeugen gleichzeitig erhöhte Nachfrage nach innovativen Verpackungslösungen, die sich effektiv an strengen Umweltstandards und Kreislaufwirtschaftsprinzipien ausrichten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Off-Trade-Wachstum beschleunigt digitale Transformation

An-Handel-Orte wie Bars, Restaurants und Hotels hielten 2024 eine knappe Mehrheit von 50,63%, gestützt durch die Tourismus-Renaissance und erneuerte Appetit auf geteilte soziale Erlebnisse. aus-Handel wird jedoch mit einer CAGR von 4,75% bis 2030 übertreffen, da e-Handel, Lebensmittel-Click-Und-Collect und Abo-Clubs die während der Lockdowns gebildeten Kaufgewohnheiten festigen. uns-amerikanische omnikanalige Akteure berichten von Warenkorbgrößen, die 25-40% höher sind, wenn Alkohol mit frischen Lebensmitteln gebündelt wird, was kategorienübergreifende Synergien hervorhebt, die eigenständige Spirituosenläden herausfordern, laut dem uns-Landwirtschaftsministerium. Direkte Verbrauchermodelle demokratisieren den Regalzugang für kleine Brennereien, die soziale Anzeigen und Influencer-Mixologie nutzen, um Markenkapital aufzubauen, ohne Regalgebühren zu zahlen.

Regulatorische Rückenwinde beinhalten die zunehmende Einführung von "digitalen Altersverifizierungs-Brieftaschen", die reibungslose Ausweiskontrollen bei der Lieferung ermöglichen und damit langjährige Einhaltung-Hürden ansprechen. Spezialisierte Spirituosen-Boutiquen sichern Relevanz, indem sie seltene Fass-Picks und Mikro-Lot-Weine kuratieren und hybride Verkostungsveranstaltungen ausrichten, die persönliche Verkostung mit Livestream-Bildung verbinden. Da Verbraucher heimische Cocktail-Rituale umarmen, steigt die Nachfrage nach Prämie-Mixern, Bitterstoffen und Bar-Ausrüstung-Mitkäufen die durchschnittlichen Bestellwerte, was die strategische Bedeutung des aus-Handel für den Markt alkoholischer Getränke verstärkt.

Geographie-Analyse

Asien-Pazifik eroberte 29,54% der Marktgröße für alkoholische Getränke im Jahr 2024. Steigender urbaner Wohlstand, gekoppelt mit einer aufblühenden Gastgewerbeszene, treibt Prämie-Bier und Handwerk-Spirituosen voran, während Weinvolumina von einer niedrigen Basis aus expandieren. Die Region profitiert von kulturellen Verschiebungen hin zur Akzeptanz sozialen Trinkens, insbesondere unter urbanen Millennials, während Regierungspolitiken zunehmend Günstig für die Expansion der Branche alkoholischer Getränke werden, trotz traditioneller regulatorischer Beschränkungen.

Der Nahe Osten und Afrika sind die am schnellsten wachsenden Gebiete, prognostiziert bei 5,24% CAGR, da Politikliberalisierung ehemals beschränkte Märkte öffnet. Saudi-Arabien-Arabien-Arabiens kommendes Lizenzierungsrahmenwerk, geplant zur Genehmigung von etwa 600 Verkaufsstellen bis 2026, stellt einen Paradigmenwechsel dar, der multinationale Beteiligung und lokale Gelenk Ventures einlädt, laut dem saudischen Tourismusministerium. Die Vereinigten Arabischen Emirate fungieren als Re-Export-Hub, importierten 2023 Spirituosen im Wert von 569 Millionen USD und leiteten Prämie-Produkte durch den gesamten gcc, laut dem uns-Landwirtschaftsministerium. Währenddessen nutzen Südafrikanische Weingüter zollfreie Korridore In Ostafrika zur Distributionserweiterung und kompensieren inländische laden-Shedding-Herausforderungen.

Nordamerika und Europa bleiben reife, aber lukrative Arenen, wo Premiumisierung, Handwerk-Herkunft und niedrig-ABV-Experimente die Wertexpansion untermauern. Die WHO-Sechs-Cluster-Analyse europäischer Trinkmuster bestätigt eingewurzelte kulturelle Präferenzen, Wein In mediterranen Märkten, Bier In Mitteleuropa, während sich verschärfende Gesundheitsvorschriften Produzenten zu reformulierten zuckerarmen und funktionalen Varianten drängen, laut der Weltgesundheitsorganisation. Südamerika bietet eine selektive Chance: Brasiliens widerstandsfähige Verbraucherbasis erhält die Prämie-Spirituosen-Aufnahme aufrecht, während Inflationsdruck In Argentinien und Kolumbien diskretionäre Ausgaben Dämpft und Lieferanten dazu veranlasst, erschwingliche Packungen zu betonen, ohne die Markenwahrnehmung zu erodieren. Über alle Geografien hinweg profitiert der Markt für alkoholische Getränke von kontinuierlicher Verbraucherbildung, reisebedingter Gaumenforschung und sich erweiternder rechtlicher Verfügbarkeit In Gerichtsbarkeiten, die historische Beschränkungen lockern.

Wettbewerbslandschaft

Der Markt für alkoholische Getränke behält eine moderate Konsolidierung bei, wobei globale Akteure bedeutende Branchenanteile für alkoholische Getränke halten und gleichzeitig neben regionalen und Handwerk-Produzenten operieren. Unternehmen erweitern ihre Portfolios, um sich ändernde Verbraucherpräferenzen zu erfüllen, wie Diageos Akquisition von Ritual Null nachweisen im September 2024 demonstriert. Dieser strategische Schritt stärkte Diageos Präsenz im alkoholfreien Spirituosensegment, das über five Jahre eine CAGR von 31% im Einzelhandelsverkauf erreicht hat.

Unternehmen übernehmen zunehmend Technologielösungen, insbesondere bei direktem Verbraucherengagement und e-Handel. AccelPays Akquisition des Cask & Barrel Verein im Januar 2025 demonstriert diesen Fokus auf die Expansion des digitalen Alkoholhandels über Märkte hinweg. Der Markt für alkoholische Getränke bietet substanzielle Wachstumschancen bei funktionalen alkoholischen Getränken, die traditionellen Alkoholgehalt mit zusätzlichen Gesundheitsvorteilen wie Vitaminen, Antioxidantien oder natürlichen Energieverstärkern kombinieren.

Darüber hinaus gewinnen Prämie-alkoholarme Produkte im Markt für alkoholische Getränke bei gesundheitsbewussten Verbrauchern an Zugkraft und schaffen Möglichkeiten für Hersteller, ausgeklügelte Alternativen zu entwickeln, die Geschmacksprofile beibehalten und gleichzeitig den Alkoholgehalt reduzieren. Diese aufkommenden Kategorien repräsentieren Schlüsselbereiche für Produktinnovation und Markterweiterung, da Verbraucher zunehmend Optionen fordern, die sowohl mit gesundheitsbewussten als auch Prämie-Konsumpräferenzen übereinstimmen.

Branchenführer für alkoholische Getränke

-

Anheuser-Busch InBev SA/NV

-

Heineken Holding NV

-

Diageo PLC

-

Constellation Brands Inc.

-

Pernod Ricard SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Blisswater Industries brachte seinen Prämie-Getreidevodka Salty Nerd auf dem VAE-Markt heraus. Der Wodka durchläuft Aktivkohlefilterung zur Verbesserung seiner Reinheit, was zu einem sauberen und geschmeidigen Geschmacksprofil führt, das für eigenständigen Konsum geeignet ist.

- Mai 2025: Radico Khaitan Ltd. (RKL) brachte TRIKAL - Indian einzel Malz - Eternal Whiskey und Morpheus super Prämie Whiskey heraus. TRIKAL ist derzeit In Uttar Pradesh, Maharashtra und Haryana verfügbar, mit geplanter Expansion In ganz Indien und internationalen Märkten.

- April 2025: CaskX erweiterte seine Investmentplattform durch Hinzufügung von amerikanisch einzel Malz Whiskey zu seinen Kundenangeboten. Das Unternehmen ging eine Partnerschaft mit Jackson Purchase Distillery ein, wo Master Distiller Craig Strahl die Produktion überwachen wird.

- März 2025: Camikara und Fort City Brauen stellten Mridya vor, Indiens erstes im Rum-Fass gereiftes Bier. Das Bier, basierend auf einem Belgian Dubbel-Stil, reifte 15 Monate In ehemaligen Camikara Rum-Fässern. Dieser Reifungsprozess schuf ein komplexes Bier mit ausgeprägten Aromen aus der Fass-Reifungstechnik.

Globaler Marktbericht Umfang für alkoholische Getränke

Alkoholische Getränke umfassen eine Große Gruppe von Getränken mit unterschiedlichen Mengen an Alkohol (Ethanol).

Der Markt für alkoholische Getränke ist nach Produkttyp, Endverbraucher, Verpackungsart, Vertriebskanal und Geographie segmentiert. Basierend auf dem Produkttyp ist der Markt In Bier, Wein, Spirituosen und andere Produkttypen segmentiert. Bier ist weiter In Ale-Bier, Lager, alkoholfreies/alkoholarmes Bier und andere Biersorten unterteilt. Wein ist weiter In verstärkten Wein, stillen Wein, Schaumwein und andere Weinsorten segmentiert. Spirituosen sind weiter In Brandy und Cognac, Likör, Rum, Tequila und Mezcal, Whiskys, weiße Spirituosen und andere Spirituosentypen unterteilt. Nach Endverbrauchern ist der Markt In Männer und Frauen segmentiert. Nach Verpackungsart ist der Markt In Flaschen, Dosen und andere unterteilt. Nach Vertriebskanälen ist der Markt In aus-Handel und An-Handel segmentiert. aus-Handel ist weiter In Spezial-/Spirituosenläden und andere aus-Handel-Kanäle unterteilt. Der Markt ist nach Geographie In Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten & Afrika segmentiert. Die Marktbemessung wurde In Werttermen In USD für alle oben genannten Segmente durchgeführt.

| Bier | Ale-Bier |

| Lager | |

| Alkoholfreies/Alkoholarmes Bier | |

| Andere Biersorten | |

| Wein | Verstärkter Wein |

| Stiller Wein | |

| Schaumwein | |

| Andere Weinsorten | |

| Spirituosen | Brandy und Cognac |

| Likör | |

| Rum | |

| Tequila und Mezcal | |

| Whiskys | |

| Weiße Spirituosen | |

| Andere Spirituosentypen | |

| Andere |

| Männer |

| Frauen |

| Flaschen |

| Dosen |

| Andere |

| On-Trade | |

| Off-Trade | Spezial-/Spirituosenläden |

| Andere Off-Trade-Kanäle |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Frankreich | |

| Vereinigtes Königreich | |

| Niederlande | |

| Italien | |

| Schweden | |

| Polen | |

| Belgien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Südkorea | |

| Indonesien | |

| Thailand | |

| Singapur | |

| Rest von Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Chile | |

| Peru | |

| Kolumbien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Südafrika | |

| Nigeria | |

| Saudi-Arabien | |

| Marokko | |

| Türkei | |

| Rest von Naher Osten und Afrika |

| Nach Produkttyp | Bier | Ale-Bier |

| Lager | ||

| Alkoholfreies/Alkoholarmes Bier | ||

| Andere Biersorten | ||

| Wein | Verstärkter Wein | |

| Stiller Wein | ||

| Schaumwein | ||

| Andere Weinsorten | ||

| Spirituosen | Brandy und Cognac | |

| Likör | ||

| Rum | ||

| Tequila und Mezcal | ||

| Whiskys | ||

| Weiße Spirituosen | ||

| Andere Spirituosentypen | ||

| Andere | ||

| Nach Endverbrauchern | Männer | |

| Frauen | ||

| Nach Verpackungsart | Flaschen | |

| Dosen | ||

| Andere | ||

| Nach Vertriebskanal | On-Trade | |

| Off-Trade | Spezial-/Spirituosenläden | |

| Andere Off-Trade-Kanäle | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Vereinigtes Königreich | ||

| Niederlande | ||

| Italien | ||

| Schweden | ||

| Polen | ||

| Belgien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Südkorea | ||

| Indonesien | ||

| Thailand | ||

| Singapur | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Peru | ||

| Kolumbien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Südafrika | ||

| Nigeria | ||

| Saudi-Arabien | ||

| Marokko | ||

| Türkei | ||

| Rest von Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist die aktuelle Größe des Marktes für alkoholische Getränke?

Der Markt für alkoholische Getränke wird für 2025 auf 1,83 Billionen USD bewertet und soll bis 2030 auf 2,18 Billionen USD steigen, was eine CAGR von 3,57% während 2025-2030 widerspiegelt.

Welche Produktkategorie hält den größten Marktanteil bei alkoholischen Getränken?

Bier behielt die Führung mit 43,65% des globalen Umsatzes von 2024, unterstützt durch eingewurzelte Distribution und breite Verbraucherakzeptanz.

Welche Region wächst am schnellsten im Markt für alkoholische Getränke?

Die Region Naher Osten und Afrika soll zwischen 2025 und 2030 um eine CAGR von 5,24% expandieren, aufgrund von Tourismusinvestitionen und regulatorischer Liberalisierung.

Welche Rolle spielt e-Handel beim Verkauf alkoholischer Getränke?

aus-Handel-Kanäle sollen bis 2030 um eine CAGR von 4,75% wachsen, angetrieben durch den Aufstieg des e-Handel, der größere Bequemlichkeit, personalisierte Einkaufserlebnisse und Wachstum bei abo-basierten Alkohol-Liefermodellen ermöglicht.

Seite zuletzt aktualisiert am: