Größe des afrikanischen Proteinmarktes

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 2.30 Milliarden US-Dollar | |

| Marktgröße (2029) | 2.93 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 4.48 % | |

| Größter Anteil nach Land | Nigeria | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des afrikanischen Proteinmarktes

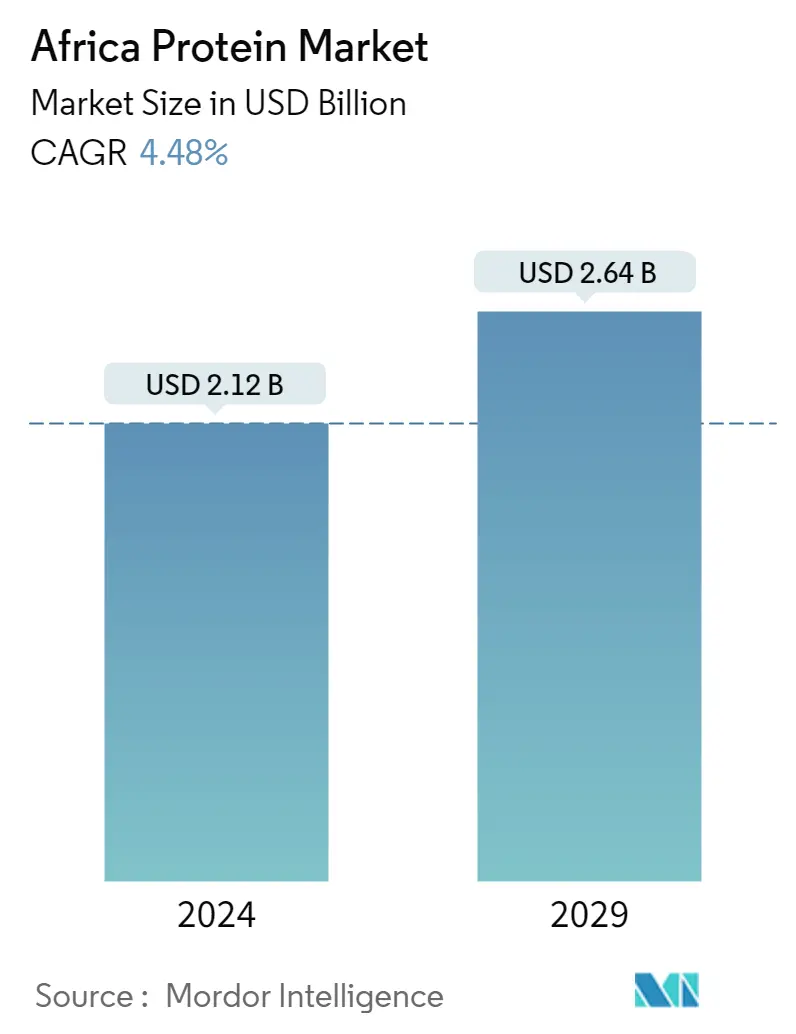

Die Größe des afrikanischen Proteinmarkts wird im Jahr 2024 auf 2,12 Milliarden US-Dollar geschätzt und soll bis 2029 2,64 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,48 % im Prognosezeitraum (2024–2029) entspricht.

Nachhaltige alternative Proteinquellen steigern die Marktnachfrage, vor allem im Lebensmittel- und Getränkesektor

- Pflanzenproteine hatten den höchsten Anteil an Endverbraucheranwendungen (84,72 %) auf dem afrikanischen Proteinmarkt. Das Bewusstsein der Verbraucher für globale Themen wie den Klimawandel und die Nichtnachhaltigkeit der Tierhaltung wächst. Darüber hinaus sorgt der Einfluss verschiedener Prominenter in den sozialen Medien dafür, dass pflanzliche Ernährung in der breiten Öffentlichkeit populär wird. Kenia und Nigeria gehörten beispielsweise zwischen 2016 und 2017 zu den Top 10 Ländern der Welt, was das Wachstum ihrer vegetarischen Bevölkerung angeht. Da Verbraucher aktiv Lebensmittel und Getränke wählen, die die Grenzen zwischen Lebensmitteln und Medikamenten verwischen, ist die Nährwertmenge von Protein in Produkten nimmt zu. Der Absatz von Fleischersatzprodukten und Milchersatzprodukten steigt parallel.

- Das Segment Tierfutter hat mit 51,29 % den höchsten Anteil an Pflanzenproteinanwendungen im untersuchten Markt. Das Segment nutzt pflanzliche Proteine, vor allem Soja- und Weizenproteine, aufgrund ihrer geringen Kosten im Verbrauch, ihrer hervorragenden Verdaulichkeit und ihres neutralen Geschmacksprofils in großem Umfang. Durch die Verwendung neuartiger pflanzlicher Proteinquellen, wie beispielsweise hydrolysierter Pflanzenproteine, kann das Nutztier auf höchstem zootechnischen Niveau funktionieren. Das Segment Körperpflege und Kosmetik verzeichnete im Untersuchungszeitraum das höchste Wachstum und wies eine jährliche Wachstumsrate von 7,12 % nach Volumen auf. Erbsenprotein trägt maßgeblich zu diesem Wachstum bei, da es den TEWL reduziert und den Wassergehalt der Haut erhöht.

- Auf pflanzliches Protein folgt die Anwendung tierischen Proteins. Nach Anwendung war der FB-Sektor im Jahr 2022 das führende Endverbrauchssegment für tierisches Protein in der Region. Die Untersegmente Backwaren und Snacks hatten mit 27,14 % bzw. 23,58 % im Jahr 2022 die höchsten Anteile im FB-Segment.

Mit der steigenden Beliebtheit pflanzlicher Proteine bei Nigerianern verzeichnete das Land den zweitgrößten Marktbeitrag zum afrikanischen Proteinmarkt

- Nach Ländern betrachtet verzeichnete Nigeria im Jahr 2022 aufgrund des zunehmenden Veganismus in der nigerianischen Bevölkerung seine Dominanz auf dem afrikanischen Proteinmarkt, gefolgt von Südafrika. Pflanzenproteine sind in Nigeria beliebt, insbesondere Sojaprotein, das kostengünstig ist und einen hohen Proteingehalt aufweist. Daher wird erwartet, dass der nigerianische Markt mit zunehmender Akzeptanz im Prognosezeitraum (2023–2029) die am schnellsten wachsende CAGR von 6,34 % (bezogen auf den Wert) verzeichnen wird. Auch das steigende verfügbare Einkommen der Bevölkerung, das im Jahr 2021 auf 45,3 Milliarden US-Dollar gestiegen ist, wirkt sich seit 2016 positiv auf das Wachstum des Segments aus und wird dies voraussichtlich auch bis zum Jahr 2029 tun.

- Andererseits verzeichneten auch tierische Proteine eine Nachfrage auf dem afrikanischen Markt. Schätzungen zufolge entfielen im Jahr 2021 etwa 18–20 % der Konsumausgaben eines durchschnittlichen äthiopischen Verbrauchers auf tierische Lebensmittel. Südafrika ist ein weiterer führender Markt mit einer vergleichsweise größeren Tierfutterindustrie, die einen Anteil von 33,04 % am afrikanischen Tierfuttersektor ausmacht. Solche Faktoren fördern das Wachstum des südafrikanischen Segments des afrikanischen Proteinmarktes.

- Nach Proteintyp dominierten Pflanzenproteine jedoch den Markt mit einem Volumenanteil von 63,6 % im Jahr 2022 und dürften im Prognosezeitraum aufgrund der steigenden Zahl von Vegetariern eine höhere CAGR von 4,30 % wertmäßig verzeichnen in der Region. Rund 66 % der südafrikanischen Bevölkerung gaben an, im Jahr 2021 an pflanzlichem Fleisch interessiert zu sein, was das Wachstum des Segments ankurbelte. Etwa 81 % der Verbraucher hatten im Jahr 2021 pflanzliche Milch, 48 % andere Milchalternativen und 44 % vegane Fleischalternativen probiert.

Proteinmarkttrends in Afrika

- Hauptakteure konzentrieren sich stärker auf den afrikanischen Markt

- Die zunehmende Beschäftigung von Frauen, die zu enormen Wachstumschancen führte, trieb das Segment voran

- Funktionelle Getränke zur Unterstützung des Marktwachstums

- Der höhere Zuckergehalt in Frühstückszerealien stellt eine große Bedrohung für das Segmentwachstum dar

- Die Nichtverfügbarkeit einer beliebten Soße könnte das Wachstum der Branche behindern

- Steigender Heimkonsum von Süßwarenprodukten soll den Markt ankurbeln

- Milchalternativen beeinflussen die Nachfrage

- Die wachsende Zahl älterer Menschen und das erhöhte Risiko chronischer Krankheiten und Behinderungen treiben den Markt voran

- Die technologische Anpassung treibt die Branche voran

- Die Branche floriert aufgrund verstärkter Werbeaktivitäten

- Das zunehmende gesunde Naschen hat der Branche Auftrieb gegeben

- Die wachsende Verbraucherbasis könnte dem Markt für Sportergänzungsmittel zugute kommen

- Tierfutter ist ein unterentwickeltes Geschäft mit hohem Wachstumspotenzial

- Die Nachfrage wird durch das höhere verfügbare Einkommen und die Urbanisierung angekurbelt

- Der Pflanzenproteinverbrauch soll mit stetiger Wachstumsrate wachsen

- Die Produktion von Soja, Weizen und Erbsen leistet einen wichtigen Beitrag als Rohstoff für Hersteller von pflanzlichen Proteinzutaten

Überblick über die afrikanische Proteinindustrie

Der afrikanische Proteinmarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 6,39 % einnehmen. Die Hauptakteure in diesem Markt sind Cargill Incorporated, Fonterra Co-operative Group Limited, Hilmar Cheese Company Inc., International Flavors Fragrances, Inc. und Kerry Group plc (alphabetisch sortiert).

Marktführer für afrikanische Proteine

Cargill Incorporated

Fonterra Co-operative Group Limited

Hilmar Cheese Company Inc.

International Flavors & Fragrances, Inc.

Kerry Group plc

Other important companies include Amesi Group, Lactoprot Deutschland GmbH, Prolactal.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum afrikanischen Proteinmarkt

- Februar 2021 DuPont's Nutrition Biosciences und das Zutatenunternehmen IFF geben ihre Fusion im Jahr 2021 bekannt. Das kombinierte Unternehmen wird weiterhin unter dem Namen IFF firmieren. Die komplementären Portfolios verschaffen dem Unternehmen eine führende Position bei einer Reihe von Inhaltsstoffen, einschließlich Sojaprotein.

- Juni 2020 Die Kerry Group hat ihr Sortiment an pflanzlichen Proteinzutaten erweitert. Das Sortiment umfasst biologische, vegane und allergenfreie Produkte, die in verschiedenen Lebensmittel- und Getränkeanwendungen weit verbreitet sind. Insgesamt wurden 13 neue pflanzliche Proteininhaltsstoffe für die Produktreihen ProDiem und Hypro entwickelt.

- Januar 2019 In Leezen errichtet das deutsche Werk von Lactoprot die weltweit erste Eindampfanlage für Milchsalze und erweitert die Kapazität der Kaseinanlage auf 27.000 l/h.

Afrika-Proteinmarktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.2.2 Anlage

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.3.2 Anlage

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Südafrika

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Quelle

- 4.1.1 Tier

- 4.1.1.1 Nach Proteintyp

- 4.1.1.1.1 Kasein und Kaseinate

- 4.1.1.1.2 Kollagen

- 4.1.1.1.3 Eiprotein

- 4.1.1.1.4 Gelatine

- 4.1.1.1.5 Insektenprotein

- 4.1.1.1.6 Milch eiweiß

- 4.1.1.1.7 Molkenprotein

- 4.1.1.1.8 Anderes tierisches Protein

- 4.1.2 Mikrobiell

- 4.1.2.1 Nach Proteintyp

- 4.1.2.1.1 Algenprotein

- 4.1.2.1.2 Mykoprotein

- 4.1.3 Anlage

- 4.1.3.1 Nach Proteintyp

- 4.1.3.1.1 Hanfprotein

- 4.1.3.1.2 Erbsenprotein

- 4.1.3.1.3 Kartoffelprotein

- 4.1.3.1.4 Reisprotein

- 4.1.3.1.5 Ich bin Protein

- 4.1.3.1.6 Weizenprotein

- 4.1.3.1.7 Anderes Pflanzenprotein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 4.2.2.1.8 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.9 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Nigeria

- 4.3.2 Südafrika

- 4.3.3 Rest von Afrika

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Amesi Group

- 5.4.2 Cargill Incorporated

- 5.4.3 Fonterra Co-operative Group Limited

- 5.4.4 Hilmar Cheese Company Inc.

- 5.4.5 International Flavors & Fragrances, Inc.

- 5.4.6 Kerry Group plc

- 5.4.7 Lactoprot Deutschland GmbH

- 5.4.8 Prolactal

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der afrikanischen Proteinindustrie

Tier, Mikrobiell und Pflanze werden als Segmente nach Quelle abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Nigeria und Südafrika werden als Segmente nach Ländern abgedeckt.

- Pflanzenproteine hatten den höchsten Anteil an Endverbraucheranwendungen (84,72 %) auf dem afrikanischen Proteinmarkt. Das Bewusstsein der Verbraucher für globale Themen wie den Klimawandel und die Nichtnachhaltigkeit der Tierhaltung wächst. Darüber hinaus sorgt der Einfluss verschiedener Prominenter in den sozialen Medien dafür, dass pflanzliche Ernährung in der breiten Öffentlichkeit populär wird. Kenia und Nigeria gehörten beispielsweise zwischen 2016 und 2017 zu den Top 10 Ländern der Welt, was das Wachstum ihrer vegetarischen Bevölkerung angeht. Da Verbraucher aktiv Lebensmittel und Getränke wählen, die die Grenzen zwischen Lebensmitteln und Medikamenten verwischen, ist die Nährwertmenge von Protein in Produkten nimmt zu. Der Absatz von Fleischersatzprodukten und Milchersatzprodukten steigt parallel.

- Das Segment Tierfutter hat mit 51,29 % den höchsten Anteil an Pflanzenproteinanwendungen im untersuchten Markt. Das Segment nutzt pflanzliche Proteine, vor allem Soja- und Weizenproteine, aufgrund ihrer geringen Kosten im Verbrauch, ihrer hervorragenden Verdaulichkeit und ihres neutralen Geschmacksprofils in großem Umfang. Durch die Verwendung neuartiger pflanzlicher Proteinquellen, wie beispielsweise hydrolysierter Pflanzenproteine, kann das Nutztier auf höchstem zootechnischen Niveau funktionieren. Das Segment Körperpflege und Kosmetik verzeichnete im Untersuchungszeitraum das höchste Wachstum und wies eine jährliche Wachstumsrate von 7,12 % nach Volumen auf. Erbsenprotein trägt maßgeblich zu diesem Wachstum bei, da es den TEWL reduziert und den Wassergehalt der Haut erhöht.

- Auf pflanzliches Protein folgt die Anwendung tierischen Proteins. Nach Anwendung war der FB-Sektor im Jahr 2022 das führende Endverbrauchssegment für tierisches Protein in der Region. Die Untersegmente Backwaren und Snacks hatten mit 27,14 % bzw. 23,58 % im Jahr 2022 die höchsten Anteile im FB-Segment.

| Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | ||

| Eiprotein | ||

| Gelatine | ||

| Insektenprotein | ||

| Milch eiweiß | ||

| Molkenprotein | ||

| Anderes tierisches Protein | ||

| Mikrobiell | Nach Proteintyp | Algenprotein |

| Mykoprotein | ||

| Anlage | Nach Proteintyp | Hanfprotein |

| Erbsenprotein | ||

| Kartoffelprotein | ||

| Reisprotein | ||

| Ich bin Protein | ||

| Weizenprotein | ||

| Anderes Pflanzenprotein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Nigeria |

| Südafrika |

| Rest von Afrika |

| Quelle | Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Mikrobiell | Nach Proteintyp | Algenprotein | |

| Mykoprotein | |||

| Anlage | Nach Proteintyp | Hanfprotein | |

| Erbsenprotein | |||

| Kartoffelprotein | |||

| Reisprotein | |||

| Ich bin Protein | |||

| Weizenprotein | |||

| Anderes Pflanzenprotein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Nigeria | ||

| Südafrika | |||

| Rest von Afrika | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.