Marktgröße für tierisches Protein in Südamerika

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 647.51 Millionen US-Dollar | |

| Marktgröße (2029) | 818.16 Millionen US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 4.27 % | |

| Größter Anteil nach Land | Brasilien | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für tierisches Protein in Südamerika

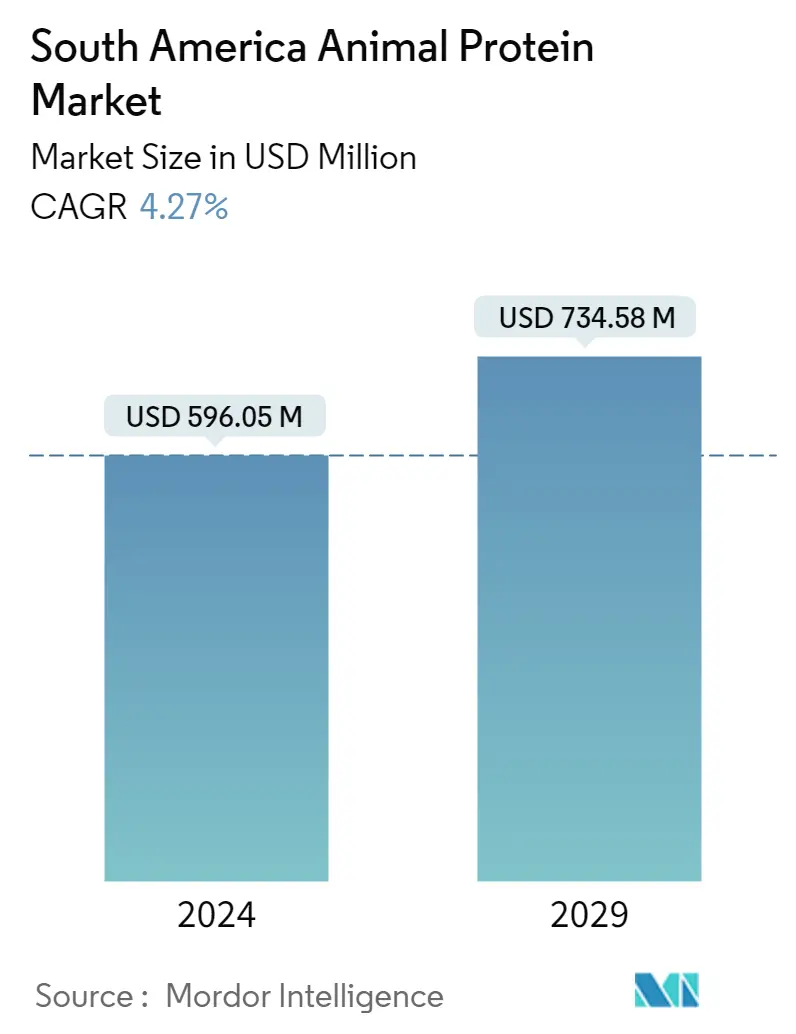

Die Marktgröße für tierische Proteine in Südamerika wird im Jahr 2024 auf 596,05 Millionen US-Dollar geschätzt und soll bis 2029 734,58 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,27 % im Prognosezeitraum (2024–2029) entspricht.

Prominente Anwendungen basierend auf Funktionalität und Eignung mit wachsender Nachfrage nach proteinangereicherten Produkten treiben den Lebensmittel- und Getränkesektor voran

- Gemessen am Endverbraucher ist die FB-Industrie der führende Anwendungssektor für tierisches Protein in der Region. Die wichtigsten Untersegmente des FB-Segments sind Backwaren und Milchprodukte/Milchalternativen, die beide im Jahr 2022 mehr als 46 % des Gesamtvolumens ausmachten. Gelatine bleibt das am häufigsten verwendete Protein im Backwarensektor, da es Protein hinzufügt und als Protein fungiert ein transparentes Gelier- und Verdickungsmittel in Backwaren.

- Neben dem FB-Segment hatte das Nahrungsergänzungsmittel-Segment den höchsten Anwendungsanteil, wobei im Jahr 2022 78 % der Anwendungen vom Untersegment Sporternährung dominiert wurden, was vor allem auf die zunehmende Fettleibigkeit in der Region zurückzuführen ist. Argentinien, dessen Bevölkerung 28,3 % übergewichtig ist, war 2021 das Land mit der höchsten Fettleibigkeit in Südamerika. Mit 28 % der Bevölkerung liegt Chile an zweiter Stelle. Mit 27,9 % liegt Uruguay an dritter Stelle. Allerdings wird der Sektor der mit Molkeprotein angereicherten Körperpflegeprodukte voraussichtlich im Zeitraum 2023–2029 den höchsten CAGR-Wert von 4,43 % verzeichnen, was auf seine Funktionalität als hautglättendes und haarkonditionierendes Mittel zurückzuführen ist.

- Milchprodukte und Milchalternativen sind ein weiteres wichtiges Segment für tierische Proteine in der Region und verzeichneten im Untersuchungszeitraum eine jährliche Wachstumsrate von 3,19 %. Der Umsatzanstieg ist auf die Verwendung von Kasein als Gerinnungsmittel bei der Käseherstellung sowie auf den anhaltenden Trend zur Proteinanreicherung in der Kategorie Milchdesserts zurückzuführen. Hersteller von Produkten wie Eiscreme und Joghurt haben mit Proteinen angereicherte Versionen ihrer bestehenden Produkte auf den Markt gebracht, um die Angaben hoher Proteingehalt und zugesetztes Protein zu machen. Infolgedessen waren Molkenprotein und Milchprotein nach Kasein und Kaseinaten (die in der Käseindustrie Anwendung finden) die am häufigsten verwendeten tierischen Proteine in diesem Segment. Diese Proteine werden auch hinzugefügt, um das Mundgefühl, die Viskosität und die Struktur zu verbessern.

Brasilien, gefolgt vom übrigen Südamerika mit zunehmender Beteiligung an Fitness- und Sportaktivitäten, führt das Segmentwachstum an

- Auf Länderebene hatte Brasilien im Jahr 2022 den größten Anteil, wobei die Nachfrage nach tierischem Protein aus den Bereichen Lebensmittel und Nahrungsergänzungsmittel sowie Nahrungsergänzungsmittel den Umsatz dominierte. Diese hohe Nachfrage ist auf die alternde Bevölkerung des Landes zurückzuführen, die sich bis 2050 schätzungsweise verdreifachen und rund 66 Millionen Brasilianer umfassen wird. Aufgrund der wachsenden Besorgnis engagieren sich Verbraucher zunehmend in Fitness- und Sportaktivitäten, wodurch der Anteil der nicht sportlich aktiven Bevölkerung unter den Konsumenten von Nahrungsergänzungsmitteln zunimmt. Daher wird erwartet, dass Brasilien mit einem CAGR von 6,72 % im Prognosezeitraum das schnellste Wachstumspotenzial aller südamerikanischen Länder verzeichnen wird.

- Die Milchindustrie in der Region ist sehr gut entwickelt, sodass die Milchproduktion in südamerikanischen Ländern sehr hoch ist. Brasilien und Argentinien sind die größten Milchproduktionsländer des Kontinents. Auch Chile und Uruguay entwickeln sich zu wichtigen Milchproduktionsländern. Daher verfügt die Region stets über eine konstante Versorgung mit Rohstoffen für die Milchproteinproduktion. Milchprodukte und Milchalternativen sowie Backwaren waren die größten Endverbrauchersegmente für tierische Proteine in der Region und machten im Jahr 2022 über 46 % des Gesamtvolumens aus.

- Lebensmittel und Getränke waren mit über 73,5 % des Gesamtvolumens der tierischen Proteinverkäufe in der Region das größte Endverbrauchersegment. Der Großteil des Umsatzes in diesem Segment stammt aus dem Untersegment Milchprodukte und Milchalternativen, das im Untersuchungszeitraum eine jährliche Wachstumsrate von 3,19 % verzeichnete. Südamerika produzierte im Jahr 2020 66,412 Millionen Tonnen Kälbermilch, die einen beträchtlichen Teil der Rohstoffe für die Herstellung von Milchproteinen lieferte. Aufgrund der umfangreichen Milchproduktion in der Region haben wichtige Akteure wie Arla und Fonterra Produktionsanlagen für Milchzutaten errichtet.

Markttrends für tierische Proteine in Südamerika

- Bio-Lebensmittel und die Einbeziehung von Omega-3-Trends gewinnen stark an Bedeutung

- Internationale Schlüsselakteure erweitern ihre Präsenz

- Alkoholalternativen beflügeln den Markt

- Die Umstellung der Verbraucher auf eine kohlenhydratarme Ernährung gefährdet das Marktwachstum

- Die wachsende Verbrauchernachfrage nach natürlich gesunden Saucen und Dressings kommt multinationalen Unternehmen zugute

- Brasilien hält einen großen Anteil am südamerikanischen Schokoladenmarkt

- Zunehmende Laktoseintoleranz zur Unterstützung des Absatzes von Milchalternativen

- Die zunehmende ältere Bevölkerung verändert die Marktdynamik

- Steigende Beliebtheit pflanzlicher Lebensmittel

- Die Nachfrage nach Clean-Label-Produkten steigt

- Die Verlagerung der Verbraucher hin zu diätetischen Lebensmitteln trieb das Marktwachstum voran

- Zunehmende Gesundheits- und Wellnesstrends bestimmen den Markt

- Mischfutter zur Unterstützung des Marktwachstums

- Südamerika bildet einen lukrativen Markt für Kosmetika

Überblick über die tierische Proteinindustrie in Südamerika

Der südamerikanische Markt für tierische Proteine ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 14,13 % einnehmen. Die Hauptakteure in diesem Markt sind Arla Foods amba, Darling Ingredients Inc., Kerry Group plc, Royal FrieslandCampina NV und Saputo Inc (alphabetisch sortiert).

Marktführer für tierisches Protein in Südamerika

Arla Foods amba

Darling Ingredients Inc.

Kerry Group plc

Royal FrieslandCampina N.V

Saputo Inc

Other important companies include GELITA AG, Gelnex, Hilmar Cheese Company, Inc., Lactoprot Deutschland GmbH, Sooro Renner Nutrição S.A., Tangara Foods S.A.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für tierische Proteine in Südamerika

- Februar 2021 Arla Foods AmbA stimmt dem Kauf einer 50-prozentigen Beteiligung an Arla Food Ingredients SA (AFISA), ihrem Joint Venture in Südamerika, vom Partner SanCor, einer argentinischen Molkereigenossenschaft, zu.

- Januar 2021 Rousselot, eine Marke von Darling Ingredients, die Lösungen auf Kollagenbasis herstellt, stellte auf der virtuellen Beauty Skincare Formulation Conference 2021 ein MSC-zertifiziertes Meereskollagenpeptid namens Peptan® vor. aus dem Meer gefangener Weißfisch, zertifiziert vom Marine Stewardship Council (MSC) und wird hauptsächlich in hochwertigen Nutricosmetics und Nahrungsergänzungsmitteln verwendet. Der Inhaltsstoff wird in Rousselots Werken in Frankreich hergestellt, ist aber weltweit erhältlich. Der Hauptgrund für diese Einführung sind die zunehmenden Produktentwicklungen mit Kollagen aus wild gefangenen Meeresfischen und die steigende Nachfrage nach Schönheits- und Nahrungsergänzungsmitteln auf Fischkollagenbasis.

- Januar 2021 Darling Ingredients erwirbt die restlichen 50 % der Anteile am Insektenproteinunternehmen EnviroFlight.

Südamerika-Marktbericht für tierisches Protein – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Brasilien und Argentinien

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Proteintyp

- 4.1.1 Kasein und Kaseinate

- 4.1.2 Kollagen

- 4.1.3 Eiprotein

- 4.1.4 Gelatine

- 4.1.5 Insektenprotein

- 4.1.6 Milch eiweiß

- 4.1.7 Molkenprotein

- 4.1.8 Anderes tierisches Protein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.8 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Argentinien

- 4.3.2 Brasilien

- 4.3.3 Rest von Südamerika

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Arla Foods amba

- 5.4.2 Darling Ingredients Inc.

- 5.4.3 GELITA AG

- 5.4.4 Gelnex

- 5.4.5 Hilmar Cheese Company, Inc.

- 5.4.6 Kerry Group plc

- 5.4.7 Lactoprot Deutschland GmbH

- 5.4.8 Royal FrieslandCampina N.V

- 5.4.9 Saputo Inc

- 5.4.10 Sooro Renner Nutrição S.A.

- 5.4.11 Tangara Foods S.A

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der tierischen Proteinindustrie in Südamerika

Kasein und Kaseinate, Kollagen, Eiprotein, Gelatine, Insektenprotein, Milchprotein, Molkeprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetika sowie Nahrungsergänzungsmittel werden als Segmente nach Endbenutzer abgedeckt. Argentinien , Brasilien werden als Segmente nach Ländern abgedeckt.

- Gemessen am Endverbraucher ist die FB-Industrie der führende Anwendungssektor für tierisches Protein in der Region. Die wichtigsten Untersegmente des FB-Segments sind Backwaren und Milchprodukte/Milchalternativen, die beide im Jahr 2022 mehr als 46 % des Gesamtvolumens ausmachten. Gelatine bleibt das am häufigsten verwendete Protein im Backwarensektor, da es Protein hinzufügt und als Protein fungiert ein transparentes Gelier- und Verdickungsmittel in Backwaren.

- Neben dem FB-Segment hatte das Nahrungsergänzungsmittel-Segment den höchsten Anwendungsanteil, wobei im Jahr 2022 78 % der Anwendungen vom Untersegment Sporternährung dominiert wurden, was vor allem auf die zunehmende Fettleibigkeit in der Region zurückzuführen ist. Argentinien, dessen Bevölkerung 28,3 % übergewichtig ist, war 2021 das Land mit der höchsten Fettleibigkeit in Südamerika. Mit 28 % der Bevölkerung liegt Chile an zweiter Stelle. Mit 27,9 % liegt Uruguay an dritter Stelle. Allerdings wird der Sektor der mit Molkeprotein angereicherten Körperpflegeprodukte voraussichtlich im Zeitraum 2023–2029 den höchsten CAGR-Wert von 4,43 % verzeichnen, was auf seine Funktionalität als hautglättendes und haarkonditionierendes Mittel zurückzuführen ist.

- Milchprodukte und Milchalternativen sind ein weiteres wichtiges Segment für tierische Proteine in der Region und verzeichneten im Untersuchungszeitraum eine jährliche Wachstumsrate von 3,19 %. Der Umsatzanstieg ist auf die Verwendung von Kasein als Gerinnungsmittel bei der Käseherstellung sowie auf den anhaltenden Trend zur Proteinanreicherung in der Kategorie Milchdesserts zurückzuführen. Hersteller von Produkten wie Eiscreme und Joghurt haben mit Proteinen angereicherte Versionen ihrer bestehenden Produkte auf den Markt gebracht, um die Angaben hoher Proteingehalt und zugesetztes Protein zu machen. Infolgedessen waren Molkenprotein und Milchprotein nach Kasein und Kaseinaten (die in der Käseindustrie Anwendung finden) die am häufigsten verwendeten tierischen Proteine in diesem Segment. Diese Proteine werden auch hinzugefügt, um das Mundgefühl, die Viskosität und die Struktur zu verbessern.

| Kasein und Kaseinate |

| Kollagen |

| Eiprotein |

| Gelatine |

| Insektenprotein |

| Milch eiweiß |

| Molkenprotein |

| Anderes tierisches Protein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Argentinien |

| Brasilien |

| Rest von Südamerika |

| Proteintyp | Kasein und Kaseinate | ||

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Argentinien | ||

| Brasilien | |||

| Rest von Südamerika | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.