Marktgröße für tierisches Protein

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 10.32 Milliarden US-Dollar | |

| Marktgröße (2029) | 13.46 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 4.93 % | |

| Größter Anteil nach Region | Asien-Pazifik | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für tierische Proteine

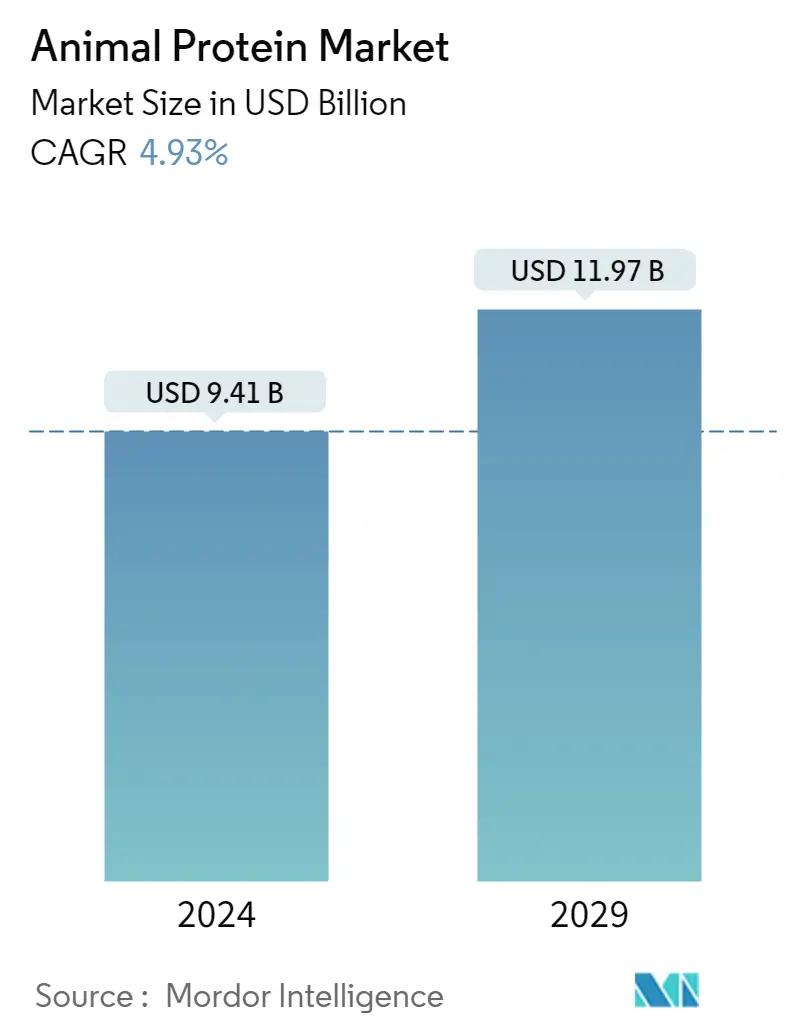

Die Marktgröße für tierische Proteine wird im Jahr 2024 auf 9,41 Milliarden US-Dollar geschätzt und soll bis 2029 11,97 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,93 % im Prognosezeitraum (2024–2029) entspricht.

Clean-Label-Lebensmittel und Schönheitsprodukte machen das Segmentwachstum des Marktes größtenteils aus

- Lebensmittel und Getränke entwickelten sich zum größten Endverbrauchersegment für tierisches Eiweiß und profitierten vor allem von der wachsenden Nachfrage nach hochwertigen Premium-Lebensmitteln. Aussagen wie biologisch, nachhaltig und grasgefüttert erfreuen sich bei den Verbrauchern immer größerer Beliebtheit und veranlassen die Hersteller, entsprechende Angebote auf den Markt zu bringen. Als Reaktion darauf weiteten Hersteller wie Arla, Milk Specialties Global und Kruger ihre Clean-Label-Produktion tierischer Proteine für den Lebensmittel- und Getränkebereich aus. Das Segment wird im Prognosezeitraum voraussichtlich auch eine signifikante CAGR von 4,29 % nach Wert verzeichnen.

- Nahrungsergänzungsmittel sind das zweitgrößte Segment, gefolgt von Tierfutter, Körperpflege und Kosmetika. Bei den Nahrungsergänzungsmitteln war das Untersegment Sporternährung führend auf dem Markt, da die Fitnessaktivitäten zunahmen und die Verbraucher sich für Nahrungsergänzungsmittel zur Unterstützung ihres Trainingsprogramms entschieden. Im Jahr 2022 hatte die Sporternährung einen Anteil von 74,6 % am tierischen Proteinkonsum im Nahrungsergänzungsmittelsektor.

- In Bezug auf das Wachstum übertrafen Körperpflege und Kosmetik andere Segmente und verzeichneten im Prognosezeitraum eine prognostizierte Volumen-CAGR von 6,64 %. Das wachsende Interesse an proteinangereicherten Körperpflegeprodukten treibt das Wachstum des Segments voran. Beispielsweise achten 95 % der Frauen in den USA auf bestimmte Inhaltsstoffe in ihren Hautpflegeprodukten, was einen enormen Spielraum für segmentales Wachstum mit wachsendem Interesse an mit Keratin angereicherten Produkten bietet.

- Die weltweit wachsende Akzeptanz und der wachsende Bedarf an proteinhaltigen Lebensmitteln ist einer der Hauptfaktoren, die den Markt antreiben. Im Jahr 2021 zahlten etwa 75 % der Verbraucher weltweit einen höheren Preis für proteinangereicherte Lebensmittel und Getränke. Im selben Jahr zahlten mehr als die Hälfte der Verbraucher weltweit eine Prämie von 10 % und weitere 15 % zahlten eine Prämie von 25 %.

Die Regionen Asien-Pazifik und Nordamerika treiben die Nachfrage an, da immer mehr Fitnessbegeisterte auf dem Markt sind

- Der asiatisch-pazifische Raum hielt im Jahr 2022 den größten Marktanteil, angeführt von China, das ein Marktvolumen von 33,8 % ausmachte. Die Nachfrage wird durch die zunehmende Zahl aktiver Lebensstilnutzer und deren Nachfrage nach proteinreichen Diäten getrieben. Lebensmittel und Getränke entwickelten sich zum größten Segment auf dem Markt für Anwendungen und entwickelten sich überwiegend zur am meisten akzeptierten Form für den Verzehr tierischer Proteine durch Verbraucher in der Region. Insbesondere in China wählten im Jahr 2021 etwa 80–85 % der Fitnessbegeisterten proteinreiche Lebensmittel, darunter Proteinpulver und Shakes, als wichtige Energiequelle und zur Stärkung der Muskeln. Darüber hinaus wird die Region mit einem CAGR-Wert von 5,13 % nicht nur den größten Anteil einnehmen, sondern im Prognosezeitraum auch die globale Wachstumsrate übertreffen.

- Nordamerika folgt knapp dahinter, angetrieben durch die hohe Integration von Molkenprotein in den Kategorien Proteinpulver und Snackriegel. Im Jahr 2022 machte Molkenprotein etwa 47 % des gesamten tierischen Proteinbedarfs in der Region aus. Verbraucher in der Region achten zunehmend auf gesunde Ernährung und bevorzugen inzwischen eine Ernährung auf Molkenproteinbasis. Darüber hinaus ist der durchschnittliche Proteingehalt von Molkenprotein 40 % höher als bei anderen tierischen Proteinarten, wie z. B. Milchprotein, was seine Anwendung in verschiedenen Endverbrauchersegmenten, wie z. B. dem Sporternährungssegment, in der Region vorantreibt.

- Der Nahe Osten ist jedoch die am schnellsten wachsende Region und wird im Prognosezeitraum voraussichtlich eine wertmäßige jährliche Wachstumsrate von 5,84 % verzeichnen. Die zunehmende Präferenz für funktionelle Lebensmittel und Backwaren steigerte die Nachfrage nach Milchzutaten in Ländern wie den Vereinigten Arabischen Emiraten und Saudi-Arabien. Darüber hinaus wird die starke Nachfrage durch kontinuierliche Forschung und Entwicklung auf dem VAE-Markt verstärkt, die sowohl von lokalen als auch von ausländischen Unternehmen weiter vorangetrieben wird.

Globale Markttrends für tierische Proteine

- Asien-Pazifik hatte großen Marktanteil

- Der starke Einfluss des Einzelhandelssektors unterstützt das Marktwachstum

- Gesunde Trends bei Getränken wirken sich auf das Marktwachstum aus

- Wachsende Vorliebe für praktische Frühstücksoptionen

- Steigende Nachfrage nach Einzelportionspackungen könnte die Produktion steigern

- Steigender Heimkonsum und Nachfrage nach gesunden Süßwaren

- Milchalternative mit deutlichem Wachstum

- Wachsende Ernährungsbedenken für alternde Bevölkerungen

- Fleischproteinalternativen revolutionieren das Fleischsegment

- Kochfertige und tiefgekühlte Lebensmittel verzeichneten einen Umsatzanstieg

- Vorliebe für gesunde Snacks zur Unterstützung des Marktwachstums

- Steigendes Gesundheitsbewusstsein und wachsende Nachfrage der Millennials

- Wachsende Nachfrage nach Mischfuttermitteln

- Natürliche Inhaltsstoffe treiben den Segmentumsatz stark voran

Überblick über die Tierproteinindustrie

Der Markt für tierische Proteine ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 30,92 % einnehmen. Die Hauptakteure auf diesem Markt sind Arla Foods AmbA, Darling Ingredients Inc., Fonterra Co-operative Group Limited, Glanbia PLC und Royal FrieslandCampina NV (alphabetisch sortiert).

Marktführer bei tierischen Proteinen

Arla Foods AmbA

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

Glanbia PLC

Royal FrieslandCampina NV

Other important companies include Agrial Enterprise, GELITA AG, Groupe LACTALIS, Hilmar Cheese Company Inc., Jellice Pioneer Private Limited, Kerry Group PLC, Nitta Gelatin Inc., Savencia Fromage & Dairy.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für tierische Proteine

- August 2022 Optimum Nutrition kündigt die Einführung seines neuen Gold Standard Protein Shakes an. Das RTD ist in den Geschmacksrichtungen Schokolade und Vanille erhältlich und enthält 24 Gramm Protein pro Portion.

- Juni 2022 Fonterra JV geht ein Joint Venture mit der Tillamook Country Creamery Association (TCCA) und einer drei Meilen großen Canyon-Farm in den Vereinigten Staaten ein, um Pro-Optima TM auf den Markt zu bringen, ein funktionelles Molkenproteinkonzentrat (fWPC) der Klasse A.

- Januar 2022 Kerry, das größte Geschmacks- und Ernährungsunternehmen, hat offiziell eine neue, 21.500 Quadratmeter große, hochmoderne Anlage an seinem Standort Jeddah in Saudi-Arabien eröffnet. Das Unternehmen investierte mehr als 80 Millionen Euro in der Region und diese neue Anlage ist eine der modernsten und effizientesten. Es produziert wohlschmeckende, nahrhafte und nachhaltige Lebensmittelzutaten, die im gesamten Nahen Osten vertrieben werden.

Marktbericht für tierisches Protein – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Australien

- 3.4.2 Brasilien und Argentinien

- 3.4.3 Kanada

- 3.4.4 China

- 3.4.5 Frankreich

- 3.4.6 Deutschland

- 3.4.7 Indien

- 3.4.8 Italien

- 3.4.9 Japan

- 3.4.10 Südafrika

- 3.4.11 Vereinigte Arabische Emirate und Saudi-Arabien

- 3.4.12 Großbritannien

- 3.4.13 Vereinigte Staaten

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Proteintyp

- 4.1.1 Kasein und Kaseinate

- 4.1.2 Kollagen

- 4.1.3 Eiprotein

- 4.1.4 Gelatine

- 4.1.5 Insektenprotein

- 4.1.6 Milch eiweiß

- 4.1.7 Molkenprotein

- 4.1.8 Anderes tierisches Protein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.8 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Region

- 4.3.1 Afrika

- 4.3.1.1 Nach Proteintyp

- 4.3.1.2 Vom Endbenutzer

- 4.3.1.3 Nach Land

- 4.3.1.3.1 Nigeria

- 4.3.1.3.2 Südafrika

- 4.3.1.3.3 Rest von Afrika

- 4.3.2 Asien-Pazifik

- 4.3.2.1 Nach Proteintyp

- 4.3.2.2 Vom Endbenutzer

- 4.3.2.3 Nach Land

- 4.3.2.3.1 Australien

- 4.3.2.3.2 China

- 4.3.2.3.3 Indien

- 4.3.2.3.4 Indonesien

- 4.3.2.3.5 Japan

- 4.3.2.3.6 Malaysia

- 4.3.2.3.7 Neuseeland

- 4.3.2.3.8 Südkorea

- 4.3.2.3.9 Thailand

- 4.3.2.3.10 Vietnam

- 4.3.2.3.11 Rest des asiatisch-pazifischen Raums

- 4.3.3 Europa

- 4.3.3.1 Nach Proteintyp

- 4.3.3.2 Vom Endbenutzer

- 4.3.3.3 Nach Land

- 4.3.3.3.1 Belgien

- 4.3.3.3.2 Frankreich

- 4.3.3.3.3 Deutschland

- 4.3.3.3.4 Italien

- 4.3.3.3.5 Niederlande

- 4.3.3.3.6 Russland

- 4.3.3.3.7 Spanien

- 4.3.3.3.8 Truthahn

- 4.3.3.3.9 Großbritannien

- 4.3.3.3.10 Rest von Europa

- 4.3.4 Naher Osten

- 4.3.4.1 Nach Proteintyp

- 4.3.4.2 Vom Endbenutzer

- 4.3.4.3 Nach Land

- 4.3.4.3.1 Iran

- 4.3.4.3.2 Saudi-Arabien

- 4.3.4.3.3 Vereinigte Arabische Emirate

- 4.3.4.3.4 Rest des Nahen Ostens

- 4.3.5 Nordamerika

- 4.3.5.1 Nach Proteintyp

- 4.3.5.2 Vom Endbenutzer

- 4.3.5.3 Nach Land

- 4.3.5.3.1 Kanada

- 4.3.5.3.2 Mexiko

- 4.3.5.3.3 Vereinigte Staaten

- 4.3.5.3.4 Rest von Nordamerika

- 4.3.6 Südamerika

- 4.3.6.1 Nach Proteintyp

- 4.3.6.2 Vom Endbenutzer

- 4.3.6.3 Nach Land

- 4.3.6.3.1 Argentinien

- 4.3.6.3.2 Brasilien

- 4.3.6.3.3 Rest von Südamerika

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Agrial Enterprise

- 5.4.2 Arla Foods AmbA

- 5.4.3 Darling Ingredients Inc.

- 5.4.4 Fonterra Co-operative Group Limited

- 5.4.5 GELITA AG

- 5.4.6 Glanbia PLC

- 5.4.7 Groupe LACTALIS

- 5.4.8 Hilmar Cheese Company Inc.

- 5.4.9 Jellice Pioneer Private Limited

- 5.4.10 Kerry Group PLC

- 5.4.11 Nitta Gelatin Inc.

- 5.4.12 Royal FrieslandCampina NV

- 5.4.13 Savencia Fromage & Dairy

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der Tierproteinindustrie

Kasein und Kaseinate, Kollagen, Eiprotein, Gelatine, Insektenprotein, Milchprotein und Molkenprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Afrika, Asien-Pazifik, Europa, Naher Osten, Nordamerika und Südamerika werden als Segmente nach Regionen abgedeckt.

- Lebensmittel und Getränke entwickelten sich zum größten Endverbrauchersegment für tierisches Eiweiß und profitierten vor allem von der wachsenden Nachfrage nach hochwertigen Premium-Lebensmitteln. Aussagen wie biologisch, nachhaltig und grasgefüttert erfreuen sich bei den Verbrauchern immer größerer Beliebtheit und veranlassen die Hersteller, entsprechende Angebote auf den Markt zu bringen. Als Reaktion darauf weiteten Hersteller wie Arla, Milk Specialties Global und Kruger ihre Clean-Label-Produktion tierischer Proteine für den Lebensmittel- und Getränkebereich aus. Das Segment wird im Prognosezeitraum voraussichtlich auch eine signifikante CAGR von 4,29 % nach Wert verzeichnen.

- Nahrungsergänzungsmittel sind das zweitgrößte Segment, gefolgt von Tierfutter, Körperpflege und Kosmetika. Bei den Nahrungsergänzungsmitteln war das Untersegment Sporternährung führend auf dem Markt, da die Fitnessaktivitäten zunahmen und die Verbraucher sich für Nahrungsergänzungsmittel zur Unterstützung ihres Trainingsprogramms entschieden. Im Jahr 2022 hatte die Sporternährung einen Anteil von 74,6 % am tierischen Proteinkonsum im Nahrungsergänzungsmittelsektor.

- In Bezug auf das Wachstum übertrafen Körperpflege und Kosmetik andere Segmente und verzeichneten im Prognosezeitraum eine prognostizierte Volumen-CAGR von 6,64 %. Das wachsende Interesse an proteinangereicherten Körperpflegeprodukten treibt das Wachstum des Segments voran. Beispielsweise achten 95 % der Frauen in den USA auf bestimmte Inhaltsstoffe in ihren Hautpflegeprodukten, was einen enormen Spielraum für segmentales Wachstum mit wachsendem Interesse an mit Keratin angereicherten Produkten bietet.

- Die weltweit wachsende Akzeptanz und der wachsende Bedarf an proteinhaltigen Lebensmitteln ist einer der Hauptfaktoren, die den Markt antreiben. Im Jahr 2021 zahlten etwa 75 % der Verbraucher weltweit einen höheren Preis für proteinangereicherte Lebensmittel und Getränke. Im selben Jahr zahlten mehr als die Hälfte der Verbraucher weltweit eine Prämie von 10 % und weitere 15 % zahlten eine Prämie von 25 %.

| Kasein und Kaseinate |

| Kollagen |

| Eiprotein |

| Gelatine |

| Insektenprotein |

| Milch eiweiß |

| Molkenprotein |

| Anderes tierisches Protein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Afrika | Nach Proteintyp | |

| Vom Endbenutzer | ||

| Nach Land | Nigeria | |

| Südafrika | ||

| Rest von Afrika | ||

| Asien-Pazifik | Nach Proteintyp | |

| Vom Endbenutzer | ||

| Australien | ||

| China | ||

| Indien | ||

| Indonesien | ||

| Japan | ||

| Malaysia | ||

| Neuseeland | ||

| Südkorea | ||

| Thailand | ||

| Vietnam | ||

| Rest des asiatisch-pazifischen Raums | ||

| Europa | Nach Proteintyp | |

| Vom Endbenutzer | ||

| Belgien | ||

| Frankreich | ||

| Deutschland | ||

| Italien | ||

| Niederlande | ||

| Russland | ||

| Spanien | ||

| Truthahn | ||

| Großbritannien | ||

| Rest von Europa | ||

| Naher Osten | Nach Proteintyp | |

| Vom Endbenutzer | ||

| Iran | ||

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Rest des Nahen Ostens | ||

| Nordamerika | Nach Proteintyp | |

| Vom Endbenutzer | ||

| Kanada | ||

| Mexiko | ||

| Vereinigte Staaten | ||

| Rest von Nordamerika | ||

| Südamerika | Nach Proteintyp | |

| Vom Endbenutzer | ||

| Argentinien | ||

| Brasilien | ||

| Rest von Südamerika | ||

| Proteintyp | Kasein und Kaseinate | ||

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Region | Afrika | Nach Proteintyp | |

| Vom Endbenutzer | |||

| Nach Land | Nigeria | ||

| Südafrika | |||

| Rest von Afrika | |||

| Asien-Pazifik | Nach Proteintyp | ||

| Vom Endbenutzer | |||

| Australien | |||

| China | |||

| Indien | |||

| Indonesien | |||

| Japan | |||

| Malaysia | |||

| Neuseeland | |||

| Südkorea | |||

| Thailand | |||

| Vietnam | |||

| Rest des asiatisch-pazifischen Raums | |||

| Europa | Nach Proteintyp | ||

| Vom Endbenutzer | |||

| Belgien | |||

| Frankreich | |||

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

| Naher Osten | Nach Proteintyp | ||

| Vom Endbenutzer | |||

| Iran | |||

| Saudi-Arabien | |||

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens | |||

| Nordamerika | Nach Proteintyp | ||

| Vom Endbenutzer | |||

| Kanada | |||

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

| Südamerika | Nach Proteintyp | ||

| Vom Endbenutzer | |||

| Argentinien | |||

| Brasilien | |||

| Rest von Südamerika | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.