Marktgröße für Milchprotein

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 10.01 Milliarden US-Dollar | |

| Marktgröße (2029) | 13.74 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 5.01 % | |

| Größter Anteil nach Region | Asien-Pazifik | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Milchproteine

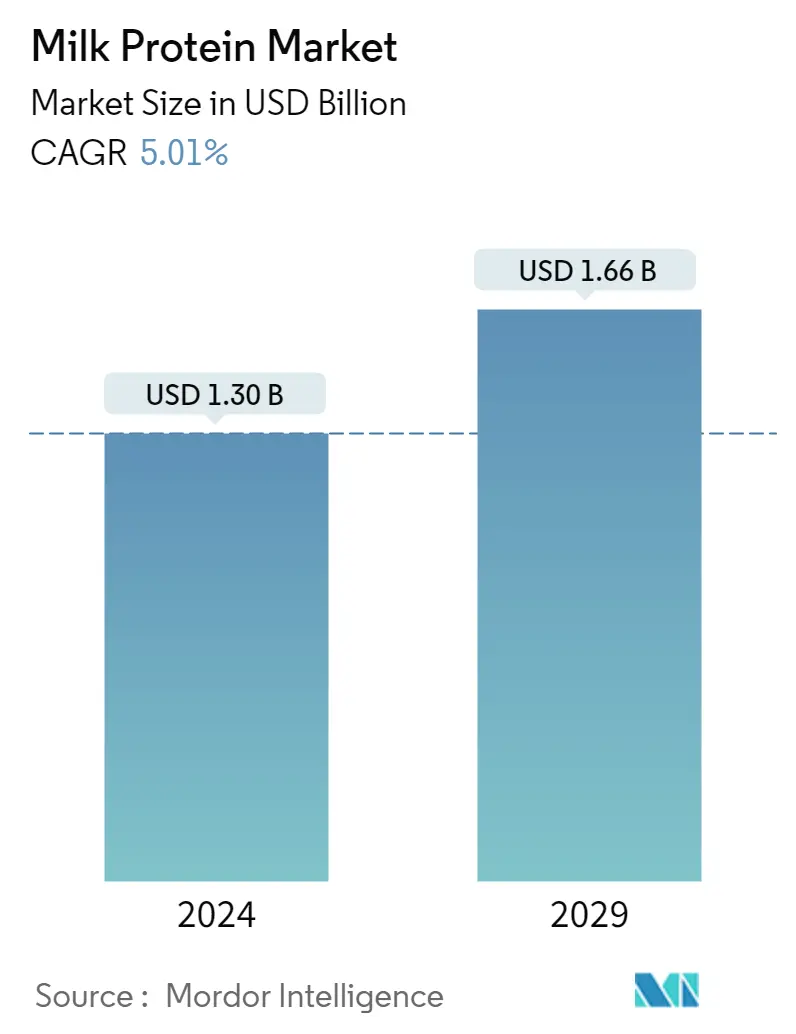

Die Größe des Milchproteinmarkts wird im Jahr 2024 auf 1,30 Milliarden US-Dollar geschätzt und soll bis 2029 1,66 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,01 % im Prognosezeitraum (2024–2029) entspricht.

Mit 85,67 % des Milchproteinbedarfs in der Bäckerei-, Snack- und Getränkeindustrie ist das Lebensmittel- und Getränkesegment marktführend

- Der FB-Sektor behielt im gesamten Berichtszeitraum die Spitzenposition im Markt. Mengenmäßig entfielen im Jahr 2022 85,67 % der Milchproteinnachfrage im FB-Segment auf die Bäckerei-, Snack- und Getränkeindustrie. Milchproteine erfreuen sich in säurearmen Getränken aufgrund ihrer besseren Löslichkeit und Hitzestabilität immer größerer Beliebtheit. Ebenso steigerte die hohe Wirksamkeit von Milchproteinen als Eiersatz die Nachfrage in der Bäckereiindustrie, insbesondere in Ländern, in denen die Vogelgrippe ein aufkeimendes Problem darstellt. Daher wird erwartet, dass die Verwendung von Milchproteinen im FB-Segment im Prognosezeitraum eine jährliche Wachstumsrate von 4,55 % (Volumen) verzeichnen wird.

- Andererseits verzeichnete auch der Nahrungsergänzungsmittelsektor eine erhebliche globale Nachfrage. Ausschlaggebend hierfür war die wachsende Nachfrage aus den Branchen Sport- und Leistungsernährung sowie Babynahrung und Säuglingsnahrung, die mengenmäßig Anteile von 33 % bzw. 66 % im Nahrungsergänzungsmittelsegment ausmachten. Sport- und Leistungsernährung wird voraussichtlich das am schnellsten wachsende Untersegment aller Nahrungsergänzungsmittel sein und im Prognosezeitraum eine jährliche Wachstumsrate von 6,08 % verzeichnen. Milchprotein ist eine hervorragende Alternative für Bodybuilder, da es ein Verhältnis von Molke zu Kasein von 20:80 bietet. Mehr als 75 % der Amerikaner nehmen jedes Jahr Nahrungsergänzungsmittel ein; 79 % der weiblichen Erwachsenen und 74 % der männlichen Erwachsenen geben an, mindestens eine Form von Nahrungsergänzungsmitteln mit ihrer Ernährung zu sich zu nehmen.

- Im Juni 2020 beschloss die FDA, die Aufnahme von Milchproteinkonzentrat (MPC), Milchproteinisolat (MPI) und einigen zusätzlichen Zusatzstoffen in Produkte mit der Marke Milch mit hohem Proteingehalt zuzulassen, was das Marktsegment voraussichtlich weiter vorantreiben wird im Prognosezeitraum.

Der asiatisch-pazifische Raum verzeichnete den größten Markt für Milchprotein, da die Bevölkerung wächst und die Prävalenz von Fettleibigkeit und anderen Gesundheitsproblemen zunimmt

- Der asiatisch-pazifische Raum, insbesondere China (mit einem Anteil von 33,8 % am regionalen Markt im Jahr 2022), ist der führende Markt für Milchprotein, unterstützt durch ständige Innovationen, die auf bestimmte Endverbrauchersegmente abzielen. Der Anstieg der Prävalenz von Fettleibigkeit (rund 27 % der Bevölkerung, mehr als eine halbe Milliarde Menschen im Jahr 2020) und die Entscheidung von Fitnessbegeisterten für proteinreiche Lebensmittel haben China zum Marktführer gemacht. Die Milchindustrie verzeichnet weltweit ein enormes Wachstum und treibt die Milchproteinproduktion voran. Diese Proteine finden im Bäckerei-Untersegment im Lebensmittel- und Getränkesegment immense Anwendungsmöglichkeiten, gefolgt vom Segment der Nahrungsergänzungsmittel.

- Europa hält den zweitgrößten Marktanteil und zieht im Einklang mit der durch die türkischen und EU-Lebensmittelgesetze erreichten Harmonisierung ausländische Investitionen an. Andere Regionen bieten ein enormes Entwicklungspotenzial, was multinationale Unternehmen dazu veranlasst, stark in den Milchproteinmarkt in Afrika, Südamerika und dem Nahen Osten zu investieren. Der Milchzutatenhersteller Darigold, eine große Marke, die Milchproteinkonzentrate anbietet, eröffnete 2019 ein Büro in Dubai, um die Serviceintegration mit Kunden im Nahen Osten und in Afrika zu verbessern.

- Die Region Naher Osten wird voraussichtlich die am schnellsten wachsende Region des Marktes sein, mit einem CAGR von 6,25 % nach Wert im Prognosezeitraum 2023–2029. Aufgrund des wachsenden Bewusstseins für seinen Nährwert eröffnen Rohstoffhersteller Verkaufsbüros und verkaufen Produkte auf dem Markt im Nahen Osten. Im Jahr 2021 übten rund 48,2 % der Menschen in ganz Saudi-Arabien mindestens 30 Minuten pro Woche körperliche und sportliche Aktivitäten aus. Der Proteinkonsum im Nahrungsergänzungsmittel-Segment machte im Jahr 2022 in Saudi-Arabien ein Volumen von 8.234,4 Tonnen aus.

Globale Markttrends für Milchproteine

- Asien-Pazifik hatte großen Marktanteil

- Der starke Einfluss des Einzelhandelssektors unterstützt das Marktwachstum

- Gesunde Trends bei Getränken wirken sich auf das Marktwachstum aus

- Wachsende Vorliebe für praktische Frühstücksoptionen

- Steigende Nachfrage nach Einzelportionspackungen könnte die Produktion steigern

- Steigender Heimkonsum und Nachfrage nach gesunden Süßwaren

- Milchalternative mit deutlichem Wachstum

- Wachsende Ernährungsbedenken für alternde Bevölkerungen

- Fleischproteinalternativen revolutionieren das Fleischsegment

- Kochfertige und tiefgekühlte Lebensmittel verzeichneten einen Umsatzanstieg

- Vorliebe für gesunde Snacks zur Unterstützung des Marktwachstums

- Wachsende Nachfrage nach Mischfuttermitteln

- Natürliche Inhaltsstoffe treiben den Segmentumsatz stark voran

- Der steigende Verbrauch tierischer Proteine eröffnet Chancen für wichtige Akteure im Zutatensektor

Überblick über die Milchproteinindustrie

Der Milchproteinmarkt ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 43,42 % ausmachen. Die Hauptakteure in diesem Markt sind Agrial Enterprise, Fonterra Co-operative Group Limited, Glanbia PLC, Kerry Group PLC und Royal FrieslandCampina NV (alphabetisch sortiert).

Marktführer bei Milchproteinen

Agrial Enterprise

Fonterra Co-operative Group Limited

Glanbia PLC

Kerry Group PLC

Royal FrieslandCampina NV

Other important companies include Groupe LACTALIS, Morinaga Milk Industry Co., Ltd., Olam International Limited.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Milchproteinmarkt

- November 2021 Lactalis Ingredients bringt neue proteinreiche Produktkonzepte auf den Markt, die Pronativ® Native Micellar Casein und Pronativ® Native Whey Protein verwenden. Einige der abgeleiteten Konzepte sind proteinreiche Shakes und proteinreicher Pudding.

- August 2021 Lactalis India bringt ein proteinreiches Joghurtgetränk namens Lactel Turbo Yoghurt Drink auf den Markt. Das Getränk ist in den Geschmacksrichtungen Mango und Erdbeere erhältlich.

- Februar 2021 FrieslandCampina Ingredients arbeitet mit Cayuga Milk Ingredients für die Produktion seiner Refit-Milchproteine MPI 90 und MPC 85 zusammen.

Milchprotein-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Australien

- 3.4.2 Kanada

- 3.4.3 China

- 3.4.4 Frankreich

- 3.4.5 Deutschland

- 3.4.6 Indien

- 3.4.7 Italien

- 3.4.8 Großbritannien

- 3.4.9 Vereinigte Staaten

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Bilden

- 4.1.1 Konzentrate

- 4.1.2 Hydrolysiert

- 4.1.3 Isoliert

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.6 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.7 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Region

- 4.3.1 Afrika

- 4.3.1.1 Nach Form

- 4.3.1.2 Vom Endbenutzer

- 4.3.1.3 Nach Land

- 4.3.1.3.1 Nigeria

- 4.3.1.3.2 Südafrika

- 4.3.1.3.3 Rest von Afrika

- 4.3.2 Asien-Pazifik

- 4.3.2.1 Nach Form

- 4.3.2.2 Vom Endbenutzer

- 4.3.2.3 Nach Land

- 4.3.2.3.1 Australien

- 4.3.2.3.2 China

- 4.3.2.3.3 Indien

- 4.3.2.3.4 Indonesien

- 4.3.2.3.5 Japan

- 4.3.2.3.6 Malaysia

- 4.3.2.3.7 Neuseeland

- 4.3.2.3.8 Südkorea

- 4.3.2.3.9 Thailand

- 4.3.2.3.10 Vietnam

- 4.3.2.3.11 Rest des asiatisch-pazifischen Raums

- 4.3.3 Europa

- 4.3.3.1 Nach Form

- 4.3.3.2 Vom Endbenutzer

- 4.3.3.3 Nach Land

- 4.3.3.3.1 Belgien

- 4.3.3.3.2 Frankreich

- 4.3.3.3.3 Deutschland

- 4.3.3.3.4 Italien

- 4.3.3.3.5 Niederlande

- 4.3.3.3.6 Russland

- 4.3.3.3.7 Spanien

- 4.3.3.3.8 Truthahn

- 4.3.3.3.9 Großbritannien

- 4.3.3.3.10 Rest von Europa

- 4.3.4 Naher Osten

- 4.3.4.1 Nach Form

- 4.3.4.2 Vom Endbenutzer

- 4.3.4.3 Nach Land

- 4.3.4.3.1 Iran

- 4.3.4.3.2 Saudi-Arabien

- 4.3.4.3.3 Vereinigte Arabische Emirate

- 4.3.4.3.4 Rest des Nahen Ostens

- 4.3.5 Nordamerika

- 4.3.5.1 Nach Form

- 4.3.5.2 Vom Endbenutzer

- 4.3.5.3 Nach Land

- 4.3.5.3.1 Kanada

- 4.3.5.3.2 Mexiko

- 4.3.5.3.3 Vereinigte Staaten

- 4.3.5.3.4 Rest von Nordamerika

- 4.3.6 Südamerika

- 4.3.6.1 Nach Form

- 4.3.6.2 Vom Endbenutzer

- 4.3.6.3 Nach Land

- 4.3.6.3.1 Argentinien

- 4.3.6.3.2 Brasilien

- 4.3.6.3.3 Rest von Südamerika

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Agrial Enterprise

- 5.4.2 Fonterra Co-operative Group Limited

- 5.4.3 Glanbia PLC

- 5.4.4 Groupe LACTALIS

- 5.4.5 Kerry Group PLC

- 5.4.6 Morinaga Milk Industry Co., Ltd.

- 5.4.7 Olam International Limited

- 5.4.8 Royal FrieslandCampina NV

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der Milchproteinindustrie

Konzentrate, Hydrolysate und Isolate werden durch Form als Segmente abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Afrika, Asien-Pazifik, Europa, Naher Osten, Nordamerika und Südamerika werden als Segmente nach Regionen abgedeckt.

- Der FB-Sektor behielt im gesamten Berichtszeitraum die Spitzenposition im Markt. Mengenmäßig entfielen im Jahr 2022 85,67 % der Milchproteinnachfrage im FB-Segment auf die Bäckerei-, Snack- und Getränkeindustrie. Milchproteine erfreuen sich in säurearmen Getränken aufgrund ihrer besseren Löslichkeit und Hitzestabilität immer größerer Beliebtheit. Ebenso steigerte die hohe Wirksamkeit von Milchproteinen als Eiersatz die Nachfrage in der Bäckereiindustrie, insbesondere in Ländern, in denen die Vogelgrippe ein aufkeimendes Problem darstellt. Daher wird erwartet, dass die Verwendung von Milchproteinen im FB-Segment im Prognosezeitraum eine jährliche Wachstumsrate von 4,55 % (Volumen) verzeichnen wird.

- Andererseits verzeichnete auch der Nahrungsergänzungsmittelsektor eine erhebliche globale Nachfrage. Ausschlaggebend hierfür war die wachsende Nachfrage aus den Branchen Sport- und Leistungsernährung sowie Babynahrung und Säuglingsnahrung, die mengenmäßig Anteile von 33 % bzw. 66 % im Nahrungsergänzungsmittelsegment ausmachten. Sport- und Leistungsernährung wird voraussichtlich das am schnellsten wachsende Untersegment aller Nahrungsergänzungsmittel sein und im Prognosezeitraum eine jährliche Wachstumsrate von 6,08 % verzeichnen. Milchprotein ist eine hervorragende Alternative für Bodybuilder, da es ein Verhältnis von Molke zu Kasein von 20:80 bietet. Mehr als 75 % der Amerikaner nehmen jedes Jahr Nahrungsergänzungsmittel ein; 79 % der weiblichen Erwachsenen und 74 % der männlichen Erwachsenen geben an, mindestens eine Form von Nahrungsergänzungsmitteln mit ihrer Ernährung zu sich zu nehmen.

- Im Juni 2020 beschloss die FDA, die Aufnahme von Milchproteinkonzentrat (MPC), Milchproteinisolat (MPI) und einigen zusätzlichen Zusatzstoffen in Produkte mit der Marke Milch mit hohem Proteingehalt zuzulassen, was das Marktsegment voraussichtlich weiter vorantreiben wird im Prognosezeitraum.

| Konzentrate |

| Hydrolysiert |

| Isoliert |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Afrika | Nach Form | |

| Vom Endbenutzer | ||

| Nach Land | Nigeria | |

| Südafrika | ||

| Rest von Afrika | ||

| Asien-Pazifik | Nach Form | |

| Vom Endbenutzer | ||

| Australien | ||

| China | ||

| Indien | ||

| Indonesien | ||

| Japan | ||

| Malaysia | ||

| Neuseeland | ||

| Südkorea | ||

| Thailand | ||

| Vietnam | ||

| Rest des asiatisch-pazifischen Raums | ||

| Europa | Nach Form | |

| Vom Endbenutzer | ||

| Belgien | ||

| Frankreich | ||

| Deutschland | ||

| Italien | ||

| Niederlande | ||

| Russland | ||

| Spanien | ||

| Truthahn | ||

| Großbritannien | ||

| Rest von Europa | ||

| Naher Osten | Nach Form | |

| Vom Endbenutzer | ||

| Iran | ||

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Rest des Nahen Ostens | ||

| Nordamerika | Nach Form | |

| Vom Endbenutzer | ||

| Kanada | ||

| Mexiko | ||

| Vereinigte Staaten | ||

| Rest von Nordamerika | ||

| Südamerika | Nach Form | |

| Vom Endbenutzer | ||

| Argentinien | ||

| Brasilien | ||

| Rest von Südamerika | ||

| Bilden | Konzentrate | ||

| Hydrolysiert | |||

| Isoliert | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Region | Afrika | Nach Form | |

| Vom Endbenutzer | |||

| Nach Land | Nigeria | ||

| Südafrika | |||

| Rest von Afrika | |||

| Asien-Pazifik | Nach Form | ||

| Vom Endbenutzer | |||

| Australien | |||

| China | |||

| Indien | |||

| Indonesien | |||

| Japan | |||

| Malaysia | |||

| Neuseeland | |||

| Südkorea | |||

| Thailand | |||

| Vietnam | |||

| Rest des asiatisch-pazifischen Raums | |||

| Europa | Nach Form | ||

| Vom Endbenutzer | |||

| Belgien | |||

| Frankreich | |||

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

| Naher Osten | Nach Form | ||

| Vom Endbenutzer | |||

| Iran | |||

| Saudi-Arabien | |||

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens | |||

| Nordamerika | Nach Form | ||

| Vom Endbenutzer | |||

| Kanada | |||

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

| Südamerika | Nach Form | ||

| Vom Endbenutzer | |||

| Argentinien | |||

| Brasilien | |||

| Rest von Südamerika | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.