Marktgröße und Marktanteil für fortschrittliche Fahrerassistenzsysteme

Marktanalyse für fortschrittliche Fahrerassistenzsysteme von Mordor Intelligence

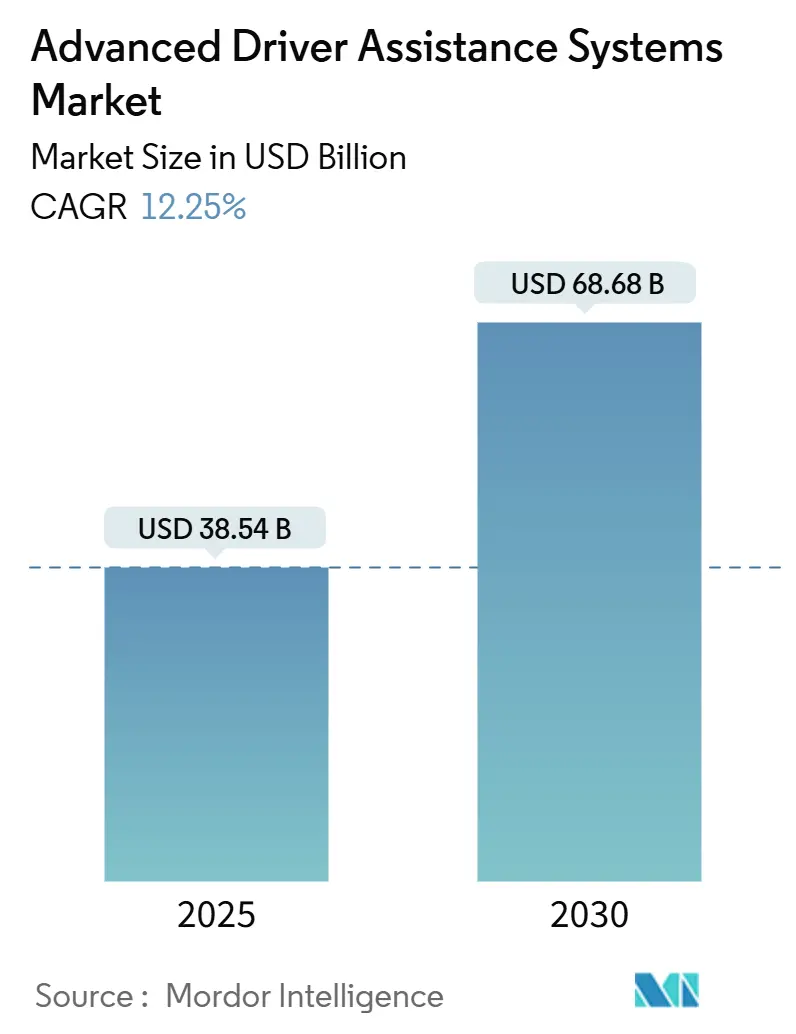

Der globale ADAS-Markt erzielte 2025 einen Umsatz von 38,54 Milliarden USD und wird voraussichtlich bis 2030 68,68 Milliarden USD erreichen, mit einer Expansion von 12,25% CAGR. Robuste regulatorische Mandate in den Vereinigten Staaten, der Europäischen Union und China, rasche Kostendeflation bei Radar-, Kamera- und LiDAR-Sensoren sowie die Migration der Automobilbranche zu software-definierten Fahrzeugplattformen (SDV) sind die Hauptkräfte, die dieses Wachstum vorantreiben. Automobilhersteller bündeln Level 2+ Funktionen bei Mittelklassefahrzeugen, während Over-the-Air (OTA) Upgrade-Pfade zunehmend wiederkehrende Software-Umsätze generieren. Gleichzeitig ermöglicht die Expansion der Halbleiterkapazitäten in Asien und neue 4-Nanometer-Automotive-System-on-Chips eine höhere Sensorfusions-Genauigkeit und treibt den ADAS-Markt tiefer in Großvolumen-Modelle. Die Wettbewerbsdynamik verschiebt sich hin zu vertikalen Plattform-Ansätzen, bei denen Tier-1-Zulieferer, Cloud-Hyperscaler und fablose Chip-Designer zusammenarbeiten, um Wahrnehmungs-Stacks, Trainingsdaten und monetarisierbare Software-Services zu kontrollieren.

Wichtige Erkenntnisse des Berichts

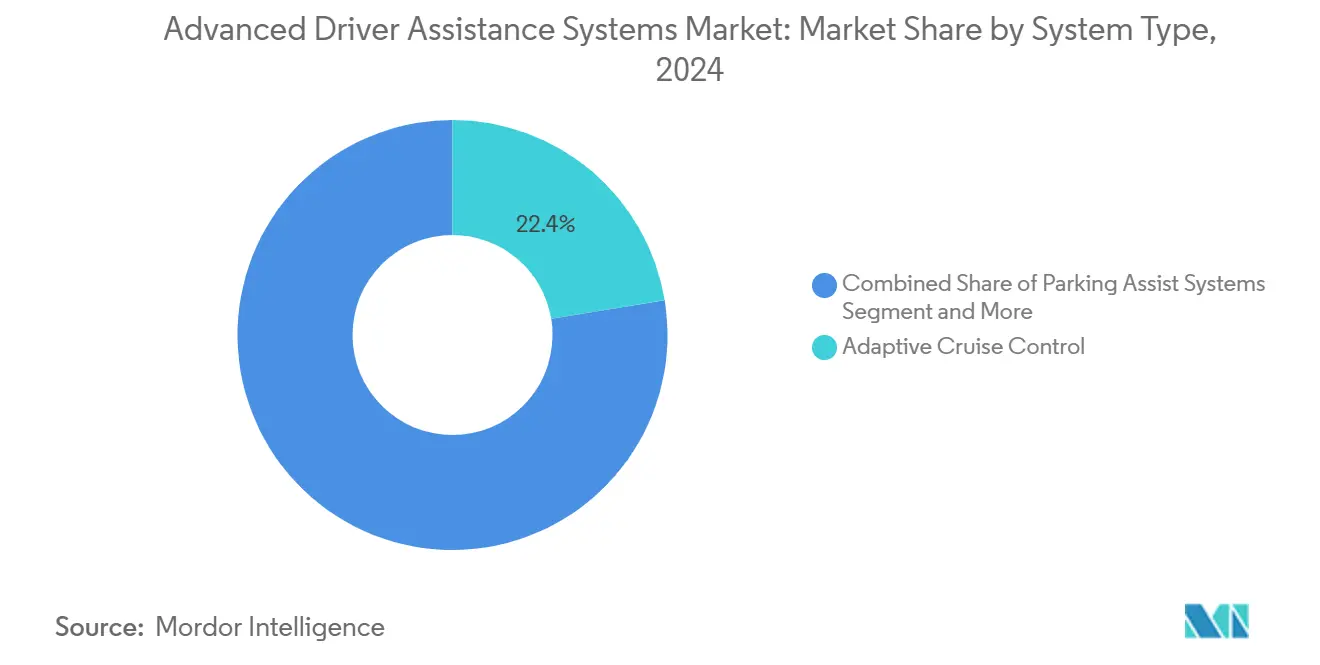

- Nach Systemtyp führte die adaptive Geschwindigkeitsregelung mit 22,41% Umsatzanteil in 2024, während die automatische Notbremsung mit einer CAGR von 16,21% bis 2030 wachsen soll.

- Nach Sensortyp kommandierte Radar 46,07% des ADAS-Marktanteils in 2024, während LiDAR-Sensoren mit einer CAGR von 21,35% bis 2030 expandieren sollen.

- Nach Fahrzeugtyp machten Personenkraftwagen 71,28% der ADAS-Marktgröße in 2024 aus; Zweiräder sollen zwischen 2025-2030 mit einer CAGR von 18,16% voranschreiten.

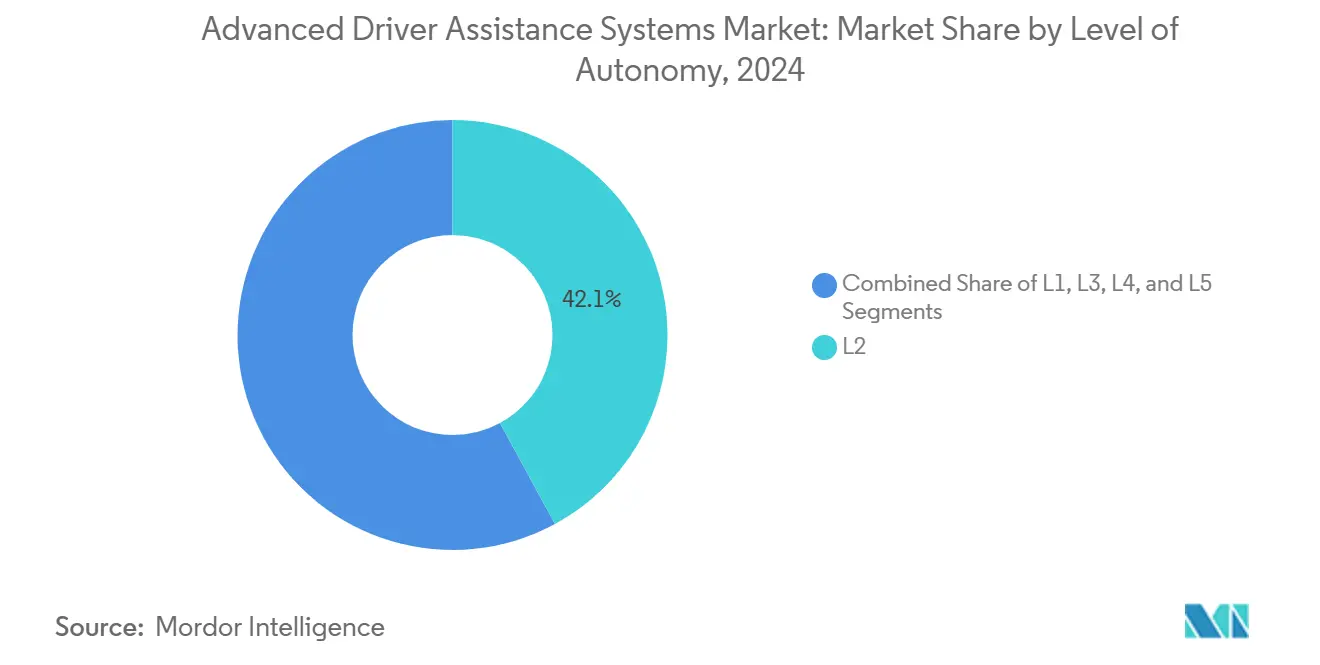

- Nach Autonomiestufe hielten Level 2 Systeme 42,02% Anteil der ADAS-Marktgröße in 2024, wobei Level 3 Systeme die höchste prognostizierte CAGR von 27,84% bis 2030 verzeichneten.

- Nach Vertriebskanal dominierten OEM-seitige Lösungen mit 91,22% Anteil in 2024, während der Nachrüstungskanal mit einer CAGR von 15,21% bis 2030 wachsen soll.

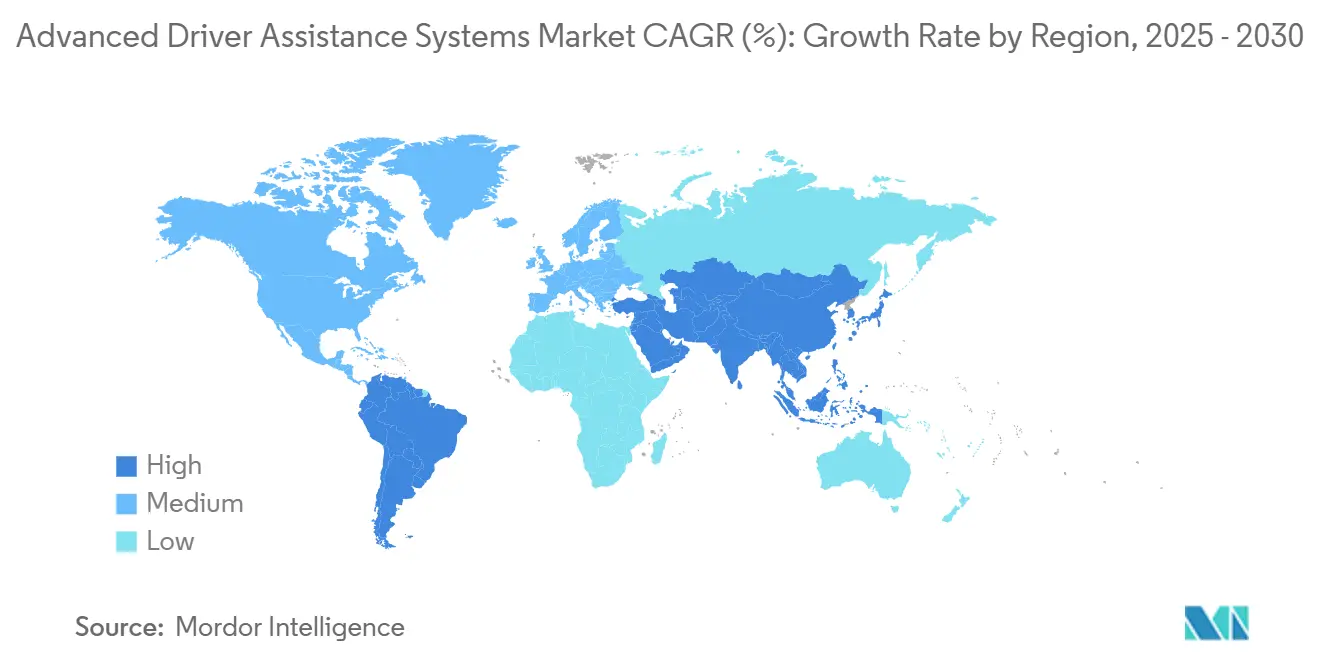

- Nach Geografie führte Nordamerika mit einem Umsatzanteil von 34,33% in 2024; Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 14,55% bis 2030.

Globale Markttrends und Einblicke für fortschrittliche Fahrerassistenzsysteme

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Strenge Sicherheitsmandate verankern Marktwachstum | +3.8% | Global, mit frühen Gewinnen in USA, EU-Kernländern, China führend | Mittelfristig (2-4 Jahre) |

| KI-basierte Sensorfusion ermöglicht Feature-Bündelung | +2.9% | Global, Spillover-Effekte von APAC-Innovationszentren | Mittelfristig (2-4 Jahre) |

| SDV-Architekturen definieren Umsatzmodelle neu | +2.1% | Nordamerika & EU führend, APAC-Akzeptanz beschleunigend | Langfristig (≥ 4 Jahre) |

| Sensorkostendeflation erweitert Massenmarktzugang | +1.7% | Global, mit Herstellungskosten-Vorteilen in APAC | Kurzfristig (≤ 2 Jahre) |

| Wachsende SUV- und Premium-Auto-Durchdringung | +1.2% | APAC-Kernländer, Lateinamerika, MEA-Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Anreize für nutzungsbasierte Versicherungen | +0.8% | Nordamerika führend, EU-Pilotprogramme | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge Sicherheitsmandate verankern Marktwachstum

Regulierungen behandeln Fahrerassistenz nun als obligatorische Infrastruktur. Die NHTSA verlangt automatische Notbremsung bei allen neuen US-Leichtfahrzeugen ab September 2029 und setzt eine Grundlinie von etwa 17 Millionen Einheiten pro Jahr[1]"Agency Seeks to Require Automatic Emergency Braking on All Light Vehicles," National Highway Traffic Safety Administration, nhtsa.gov. Europas Allgemeine Sicherheitsverordnung II verlangt seit Juli 2024 intelligente Geschwindigkeitsassistenz, Spurhalteassistenz und Notbremsung bei jedem neuen Modell und zwingt OEMs dazu, elektrische Architekturen für standardisierte ADAS-Funktionen neu zu gestalten[2]"General Safety Regulation II-Vehicle Safety Package," European Commission, europa.eu. China integrierte ADAS-Performance in sein New Car Assessment Programme und verknüpfte Fünf-Sterne-Sicherheitsbewertungen mit Sensorkonfiguration und Algorithmus-Genauigkeit. Diese Regeln beseitigen diskretionäre Kaufentscheidungen und verwandeln den ADAS-Markt in ein compliance-getriebenes Volumengeschäft, wodurch die Ausstattungsraten über alle Preispunkte hinweg beschleunigt werden.

KI-basierte Sensorfusion ermöglicht Feature-Bündelung

Fortschritte bei On-Chip-Neuronalen Netzen ermöglichen nun hochrangige Wahrnehmung auf kostengünstigen Prozessoren. Mobileyes EyeQ6 Lite kombiniert acht Kamera-Streams und 4-D-Radar-Eingänge auf einem einzigen 5-Watt-Gerät und senkt die Materialkosten für L2+ Highway-Pilot-Pakete. Boschs Integration von Microsofts generativen KI-Services ermöglicht prädiktive Pfadplanung, die Fahrerabsicht und Querverkehrsmanöver antizipiert. Diese Entwicklungen ermöglichen es OEMs, adaptive Geschwindigkeitsregelung, Spurzentrierung und Verkehrsschilderkennung unter einem Abonnement zu bündeln, wodurch Feature-spezifische Hardware-Redundanz reduziert und Software-Margen erhöht werden.

SDV-Architekturen definieren Umsatzmodelle neu

Over-the-Air-Upgradefähigkeit verwandelt Fahrzeuge in erneuerbare Profit-Center. Tesla generiert monatlichen Cashflow durch die Aktivierung von Full Self-Driving-Funktionen für 199 USD, während Mercedes-Benz Drive Pilot als geofenced Level 3 Option in Nevada und Kalifornien verkauft. General Motors erwartet von seiner Ultifi-Plattform bis 2030 25 Milliarden USD aus Software und Services. Für Zulieferer erhöht diese Verschiebung die Nachfrage nach cybersicheren Gateways, Cloud-Backends und Datenannotations-Services und erweitert die ADAS-Marktchance über physische Komponenten hinaus.

Sensorkostendeflation erweitert Massenmarktzugang

77-GHz-Radar-Module der fünften Generation kosten im Einzelhandel jetzt zwischen 50-75 USD, gegenüber 200-300 USD im Jahr 2020, aufgrund von Silizium-Photonik, System-in-Package-Design und Hochvolumen-Fabs in Taiwan und Korea. Automotive-grade Kameras mit High-Dynamic-Range CMOS-Bildsensoren sind unter 50 USD gefallen. Sonys gestapelte SPAD-Tiefensensor-Preise für LiDAR-Module liegen bei etwa 350 USD mit einer 300-Meter-Reichweite und durchbrechen eine vorherige 75.000-USD-Barriere. Niedrigere Sensorrechnungen ermutigen Automobilhersteller, ADAS-Bündel bei Kompaktwagen für kostensensitive Märkte zu standardisieren.

Hemmnisse-Wirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe LiDAR-/Radar-Systemkosten | -2.4% | Global, besonders Massenmarkt-Segmente betreffend | Kurzfristig (≤ 2 Jahre) |

| Wetterbedingte Schwachstellen fordern Zuverlässigkeit heraus | -1.6% | Nördliche Klimazonen, Monsunregionen in APAC | Mittelfristig (2-4 Jahre) |

| Cybersicherheitshaftung und Datenschutz-Risiko | -1.1% | EU (DSGVO), Kalifornien (CCPA), China Datenlokalisierung | Langfristig (≥ 4 Jahre) |

| mmWave-Chipset- und Substrat-Versorgungsengpässe | -0.7% | Global, konzentriert in Halbleiter-Lieferketten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Sensorsuite-Kosten bleiben eine Barriere

Selbst bei steilen Preisrückgängen fügt ein komplettes L2+ Sensorpaket 2.000-4.000 USD zu den Herstellungskosten für einen B-Segment-Kleinwagen hinzu. Versicherungsbranchendaten zeigen, dass der Radar-Austausch nach kleineren Kollisionen 900 USD pro Einheit übersteigt, während die Kamera-Neukalibrierung durchschnittlich 450 USD kostet. Diese Kosten dämpfen die Verbraucherakzeptanz außerhalb der Premium-Stufen und verlangsamen die Nachrüstungsnachfrage in Entwicklungsländern ohne Reparaturinfrastruktur.

Wetterbedingte Schwachstellen fordern Zuverlässigkeit heraus

Tests der University of Warwick verzeichneten 50% Reichweitenverlust für mechanisches LiDAR bei starkem Regen, während die Kamera-Erkennungsgenauigkeit bei schwachem Nieselregen um 33% sank. Redundante Fusionsdesigns erhöhen Komplexität und Kosten und unterstreichen die Notwendigkeit für Thermal-Radar-Hybride und KI-basierte Sensor-Selbstdiagnose vor vollständiger regulatorischer Genehmigung von hands-off Funktionen.

Segmentanalyse

Nach Systemtyp: Notbremsung wird zum Compliance-Anker

Die ADAS-Marktgröße für systembasierte Lösungen bleibt durch adaptive Geschwindigkeitsregelung verankert, die 22,41% des 2024-Umsatzes generierte, dank ihrer Kompatibilität mit bestehenden elektronischen Bremsmodulen und Verbraucherakzeptanz bei Fernreisen. Automatische Notbremsung beschleunigt mit einer CAGR von 16,21%, angetrieben von Regulierungen, die Frontkollisions-Minderung bei allen neuen Fahrzeugen verlangen. Zulieferer integrieren nun Fußgänger- und Radfahrererkennung in derselben Steuereinheit und schaffen segmentübergreifende Skaleneffekte. Über den Zeitraum bis 2030 sollen OEMs städtische Notbremsung auf Zweiräder und leichte Nutzfahrzeuge ausdehnen, wodurch die Sicherheitsabdeckung erweitert und Ausstattungsvolumen erhöht werden.

Historische Daten unterstreichen den regulatorischen Wendepunkt: zwischen 2020-2024 verzeichnete das Subsegment 8,5% zusammengesetztes Wachstum, aber die NHTSA- und EU-Mandate verdoppeln dieses Tempo im Prognosefenster. Basis-Warnfunktionen wie Spurverlassenswarnung und Frontkollisionsalarme bestehen für Low-Cost-Ausstattungen fort, während fortschrittliche Premium-Pakete 360-Grad-Kameras, HD-Karten und KI-fähiges prädiktives Bremsen bei Kreuzungsabbiegungen integrieren. Dieser gestufte Upgrade-Pfad fördert wiederkehrende OTA-Umsätze und vertieft die Plattform-Bindung für Tier-1-Zulieferer, die den Wahrnehmungs-Stack besitzen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Sensortyp: Radar-Führung sieht sich LiDAR-Herausforderung gegenüber

Radars 46,07% Anteil unterstreicht seine Robustheit bei Regen, Nebel und Schnee, Eigenschaften, die seine Position als primärer Auslöser für automatische Notbremsung sichern. Der ADAS-Markt profitiert von der Kommoditisierung von 77-GHz-Front-Eckradar-Modulen, die nun in 28-Nanometer-RF-CMOS produziert werden. Kamerasensoren, angetrieben von Sub-10-nm-Bildsignalprozessoren, folgen dicht dahinter und ermöglichen kostengünstig Deep-Learning-Wahrnehmungsarchitekturen.

LiDAR, obwohl noch einen minimalen Marktanteil ausmachend, ist das Flash-Growth-Element mit einer projizierten CAGR von 21,35%. Solid-State-Architektur ohne bewegliche Teile plus Wafer-Level-Optik senken die variablen Kosten auf 350 USD und machen Mittelklasse-SUVs zum nächsten Ziel. Für ADAS-Marktanteilsgewinne arbeiten LiDAR-Zulieferer mit OEM-Designstudios zusammen, um Sensoren in Scheinwerfer-Cluster einzubetten und Dachkuppeln zu vermeiden, die die Ästhetik beeinträchtigen. Ultraschall und Infrarot behalten Nischenfunktionen für Parken und Nachtsicht. Ein Quert-Trend der zentral fusionierten Signalverarbeitung entsteht, reduziert Verkabelungsmasse und ermöglicht OTA-basierte Algorithmusverbesserungen, die Hardware-Zyklen verlängern.

Nach Fahrzeugtyp: Zweiräder treten in den Sicherheits-Mainstream ein

Personenkraftwagen behielten 71,28% des 2024-Umsatzes, da Familienlimousinen und Crossover standardmäßige Parkkameras und Highway-Pilot-Pakete integrieren. Doch die Zweirad-Akzeptanz ist die auffällige Entwicklung, geplant für eine CAGR von 18,16% bis 2030. Die ADAS-Marktgröße für Motorräder expandiert, da Indien, China und Indonesien Anti-Kollisions-Regeln für Bikes über 125 ccm verhängen. Radar-basierte Totwinkel-Erkennung, von Continental pioniert, wird nun bei Mittelpreis-Pendler-Modellen ausgeliefert und erhöht die Straßensicherheits-Grundlagen in überlasteten urbanen Korridoren.

Mittlere und schwere Nutzfahrzeuge integrieren weiterhin Langstrecken-Radar und Front-Monokular-Kameras, um Auffahrunfälle zu reduzieren, Kosten, die durch Ausfallzeit-Vermeidung und niedrigere Versicherungsprämien gerechtfertigt sind. Betreiber paaren Fahrer-Überwachungskameras mit Müdigkeitsalarmen und erfüllen Fleet-Sicherheits-Scorecards, die von Spediteuren verlangt werden. Personentransporter-Segmente in Südamerika übernehmen ähnliche Kits, um grenzüberschreitende Frachtvorschriften zu erfüllen und erweitern die ADAS-Marktpenetration.

Nach Autonomiestufe: Kommerzialisierung von Level 3 beschleunigt

Level 2 behielt eine 42,02% Umsatzführung, weil hands-on, eyes-on Funktionen wie adaptive Geschwindigkeitsregelung und Spurzentrierung regionalen Regeln entsprechen. Level 3 Systeme verzeichnen jedoch die steilste CAGR von 27,84%, da Jurisdiktionen bedingte Automatisierung zertifizieren. Mercedes-Benz sicherte sich US-Genehmigung in Nevada und Kalifornien und ermöglicht Fahrern, ihre Hände bei Geschwindigkeiten bis zu 40 mph auf kartierten Autobahnen zu nehmen; Hondas Traffic Jam Pilot und BMWs 2025-Plattform werden die Abdeckung in Japan und Europa erweitern.

Im ADAS-Markt hängt Level 3-Aufnahme von hochdefinierten Kartierungen, Fahrer-Überwachungskameras und redundanten Bremskreisen ab. Zentralisierte Compute-Plattformen, typisiert durch NVIDIAs DRIVE Thor und Qualcomms 10-TOPS-Automotive-Chipsets, handhaben 20+ Kamera- und Radar-Streams in Echtzeit. Trotz technischer Bereitschaft variieren Haftungsübertragungsrahmen nach Land und veranlassen OEMs, Abonnement-Preismodelle zu testen, die laufende Cloud-Validierungskosten finanzieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Vertriebskanal: Nachrüstung gewinnt an Zugkraft

Werkseitig installierte Lösungen erfassten 91,22% der 2024-Lieferungen, weil Kalibrierung, Garantie und Homologation streng innerhalb der OE-Montageanlagen kontrolliert werden. Doch der weitläufige globale Fahrzeugpark vor 2020 fehlt selbst grundlegende Frontkollisionswarnung. Nachrüstbare Mehrzweck-Kameras, Plug-and-Play-Radar-Module und cloud-verlinkte Fahrer-Coaching-Apps treiben eine CAGR von 15,21% für den Aftermarket an. Flottenoperatoren mit knappen Margen investieren in Nachrüst-ADAS-Kits, um Unfall-Ausfallzeiten zu senken und Versicherungsrabatte freizuschalten und spornen spezialisierte Installateure in Nordamerika und Europa an.

Continentals neue Aftermarket-Division, 2024 gestartet, zielt auf Besitzer von Mercedes-Benz- und BMW-Modellen mit OE-grade Kameras und Kalibrierungs-Software ab. Ähnliche Kits entstehen in China, gebündelt mit Daten-SIMs, die sich mit provinziellen Sicherheits-Credit-Systemen verbinden und beweisen die Nachrüstungsviabilität selbst dort, wo Arbeitskosten niedrig sind. Langfristig werden standardisierte OBD-Schnittstellen und KI-unterstützte Selbstkalibrierung wahrscheinlich die Nachrüstungs-Installationszeit unter eine Stunde komprimieren und das adressierbare Volumen vergrößern.

Geografieanalyse

Nordamerika generierte 34,33% des globalen Umsatzes in 2024, da Bundesmandate, Versicherungsanreize und hohe SUV-Penetration eine empfängliche Basis für Level 2+ Bündel schufen. Die Vereinigten Staaten fördern ADAS-Einsatz weiter durch reduzierte Haftungsprämien und positive NCAP-Bewertung, während Kanada seine Motor Vehicle Safety Regulations an US-Normen angleicht und grenzüberschreitende Modellharmonisierung sicherstellt. Große Zulieferer betreiben Validierungsflotten über Arizona, Michigan und Ontario und sammeln Edge-Case-Daten, die Sensorfusions-Algorithmen für Schnee- und Blendbedingungen verfeinern.

Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 14,55% bis 2030, angetrieben von Chinas aggressivem "Smart-Vehicle"-Fahrplan, der mehr als 300.000 L2+ Lizenzen in Q3 2023 vergab. Pekings Richtlinien zum HD-Karten-Crowdsourcing fördern Datennetzwerk-Effekte, die heimischen OEMs wie BYD und Xpeng zugutekommen. Indiens Production-Linked Incentive für Halbleiter-Fabs und elektronische Komponenten fördert lokale ADAS-ECU-Fertigung, senkt Materialkosten und beschleunigt die Ausstattung bei Kompakt-Kleinwagen.

Europa setzt sich unter der Allgemeinen Sicherheitsverordnung II mit stetigem Wachstum fort, die Automobilhersteller verpflichtet, neun Sicherheitsfunktionen bei jedem neuen Modell zu integrieren. Deutschlands Bundesrat genehmigte begrenztes hands-off Autobahnfahren bei Geschwindigkeiten bis zu 60 km/h und beschleunigte Level 3-Debüt-Zeitpläne. Frankreich und Spanien priorisieren Nachrüstungssubventionen für Schwerlast-LKW-Flotten, um Vision Zero-Unfallziele zu erreichen. Südamerika zeigt Potenzial bis 2030, da Brasilien elektronische Stabilitätskontrolle bei allen neuen Autos vorschreibt und Spurverlassensalarme für 2027 evaluiert. Chile und Kolumbien führen Fahrzeugsteuer-Rabatte ein, die an AEB-Ausstattung gekoppelt sind und spornen Importeure an, Radar bei Einstiegsmodellen zu spezifizieren.

Wettbewerbslandschaft

Der ADAS-Markt zeigt moderate Konzentration. Continental nutzt Multi-Domain-Controller und sektorübergreifende Silizium-Beschaffung, während Bosch seine Position durch langjährige Antriebsstrang-Beziehungen und Skalierung in der Radar-Produktion behauptet.

Strategisch konsolidieren Zulieferer um End-to-End-Stacks, die Sensoren, Domain-Controller, Cybersicherheit und OTA-Infrastruktur kombinieren. Mobileyes Dreier-Allianz mit Volkswagen und Valeo illustriert das Plattformmodell: Mobileye liefert Wahrnehmung, Valeo stellt ECUs und Sensoren bereit, Volkswagen integriert in seine MQB-Architektur, und alle Parteien teilen crowdsourced Straßendaten. NVIDIAs Partnerschaft mit Aurora und Continental für Nutzfahrzeuge demonstriert vertikale Integration von Silizium bis zu autonomer Fahrsoftware, wobei Continental selbstfahrende Hardware im großen Maßstab herstellt.

White-Space-Wettbewerb intensiviert sich bei kostenoptimierten Level 3 Systemen für C-Segment-Limousinen und bei Zweirad-Radar-Modulen unter 200 USD. Thermal-Radar-Fusion, von Magna pioniert, und Solid-State-LiDAR-Arrays von Sony Semicon entworfen, stellen neue Differenzierungsvektoren dar. Start-ups, die sich auf Low-Bit-Rate V2X-Messaging oder KI-basierte Kamera-Selbstkalibrierung spezialisieren, können sich in SDV-Plattformen einklinken ohne schwere Kapitalinvestition und erweitern das Zuliefererfeld, selbst während Megaanbieter Volumenverträge dominieren.

Branchenführer für fortschrittliche Fahrerassistenzsysteme

-

Continental AG

-

DENSO Corporation

-

Robert Bosch GmbH

-

ZF Friedrichshafen AG

-

Aptiv PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Volkswagen Group, Valeo und Mobileye kündigten eine strategische Partnerschaft an, um Level 2+ ADAS in zukünftigen MQB-Fahrzeugen einzusetzen.

- Januar 2025: Aurora, Continental und NVIDIA bildeten eine langfristige Allianz zur Massenproduktion von fahrerlosen LKW-Hardware basierend auf NVIDIA DRIVE Thor.

- Dezember 2024: Neural Propulsion Systems veröffentlichte ein KI-betriebenes Hyper-Definition-Radar mit verbesserter Objektklassifizierung.

- Februar 2024: Bosch und Microsoft vereinbarten, generative KI in automatisierte Fahrtmodule einzubetten, um die Situationsbewertung zu verbessern.

Umfang des globalen Marktberichts für fortschrittliche Fahrerassistenzsysteme

Der Marktbericht für fortschrittliche Fahrerassistenzsysteme deckt die wachsende Nachfrage nach Personenkraftwagen und Nutzfahrzeugen weltweit und die Durchdringung von ADAS-Funktionen in diesen Fahrzeugen, Investitionen von Komponentenherstellern und Software-Anbietern zur Etablierung ihrer Präsenz und Marktanteile von Akteuren ab, die im Markt tätig sind.

Der Markt für fortschrittliche Fahrerassistenzsysteme ist nach Typ, Technologie, Fahrzeugtyp und Geografie segmentiert. Nach Typ ist der Markt in Einparkhilfen, adaptive Frontbeleuchtung, Nachtsichtsysteme, Totwinkel-Erkennung, fortschrittliche automatische Notbremssysteme, Kollisionswarnung, Fahrer-Müdigkeitsalarme, Verkehrsschilderkennung, Spurverlassenswarnung und adaptive Geschwindigkeitsregelung unterteilt.

Nach Technologie ist der Markt in Radar, LiDAR und Kamera segmentiert. Nach Fahrzeugtyp ist der Markt in Personenkraftwagen und Nutzfahrzeuge unterteilt. Nach Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik und Rest der Welt segmentiert. Der Bericht bietet Marktgröße und Prognosen für den Markt fortschrittlicher Fahrerassistenzsysteme in Wert (USD) und Volumen (Einheiten) für alle oben genannten Segmente.

| Einparkhilfen |

| Adaptive Frontbeleuchtung |

| Nachtsichtsysteme |

| Totwinkel-Erkennung |

| Automatische Notbremsung |

| Frontkollisionswarnung |

| Fahrer-Müdigkeitsalarm |

| Verkehrsschilderkennung |

| Spurverlassenswarnung |

| Adaptive Geschwindigkeitsregelung |

| Radar |

| LiDAR |

| Kamera |

| Ultraschall |

| Infrarot |

| Zweiräder |

| Personenkraftwagen |

| Mittlere und schwere Nutzfahrzeuge |

| L1 |

| L2 |

| L3 |

| L4 |

| L5 |

| OEM-seitig |

| Nachrüstung |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Indonesien | |

| Rest von Asien-Pazifik | |

| Naher Osten und Afrika | Türkei |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Ägypten | |

| Nigeria | |

| Rest von Naher Osten und Afrika |

| Nach Systemtyp | Einparkhilfen | |

| Adaptive Frontbeleuchtung | ||

| Nachtsichtsysteme | ||

| Totwinkel-Erkennung | ||

| Automatische Notbremsung | ||

| Frontkollisionswarnung | ||

| Fahrer-Müdigkeitsalarm | ||

| Verkehrsschilderkennung | ||

| Spurverlassenswarnung | ||

| Adaptive Geschwindigkeitsregelung | ||

| Nach Sensortyp | Radar | |

| LiDAR | ||

| Kamera | ||

| Ultraschall | ||

| Infrarot | ||

| Nach Fahrzeugtyp | Zweiräder | |

| Personenkraftwagen | ||

| Mittlere und schwere Nutzfahrzeuge | ||

| Nach Autonomiestufe | L1 | |

| L2 | ||

| L3 | ||

| L4 | ||

| L5 | ||

| Nach Vertriebskanal | OEM-seitig | |

| Nachrüstung | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Indonesien | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Türkei | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Ägypten | ||

| Nigeria | ||

| Rest von Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Was ist der aktuelle Wert des ADAS-Marktes und wie schnell wächst er?

Der ADAS-Markt generierte 38,54 Milliarden USD in 2025 und soll mit einer CAGR von 12,25% expandieren, um bis 2030 68,68 Milliarden USD zu erreichen.

Welche Sensortechnologie führt den globalen Umsatz an?

Radar-Sensoren führen mit 46,07% Umsatzanteil aufgrund ihrer Widerstandsfähigkeit bei schlechtem Wetter und fallenden Stückpreisen.

Warum wird Level 3-Autonomie als Wendepunkt betrachtet?

Regulatorische Genehmigungen in Nevada, Kalifornien und Japan beweisen, dass bedingtes hands-off Fahren kommerziell viable ist und unterstützen eine CAGR von 27,84% für Level 3-Systeme.

Welche Region wird bis 2030 den größten zusätzlichen ADAS-Umsatz hinzufügen?

Asien-Pazifik, wachsend mit 14,55% CAGR, wird den größten absoluten Umsatzgewinn beitragen dank Chinas aggressiver Smart-Vehicle-Politik und Indiens Fertigungsexpansion.

Wie monetarisieren Automobilhersteller ADAS-Funktionen nach dem Fahrzeugverkauf?

Durch software-definierte Fahrzeugplattformen aktivieren oder verbessern OEMs Fahrerassistenz-Pakete via OTA-Updates und monatliche Abonnements und generieren wiederkehrende Umsatzströme.

Was hemmt die weitverbreitete ADAS-Akzeptanz bei Massenmarkt-Autos heute?

Hohe Sensorsuite-Ersatzkosten, Leistungsverschlechterung bei widrigen Wetterbedingungen und ungelöste Cybersicherheitshaftungsprobleme bleiben die Hauptbarrieren für vollständige Penetration über Einstiegsmodelle hinweg.

Seite zuletzt aktualisiert am: