3D Radar Marktgröße und -anteil

3D Radar Marktanalyse von Mordor Intelligenz

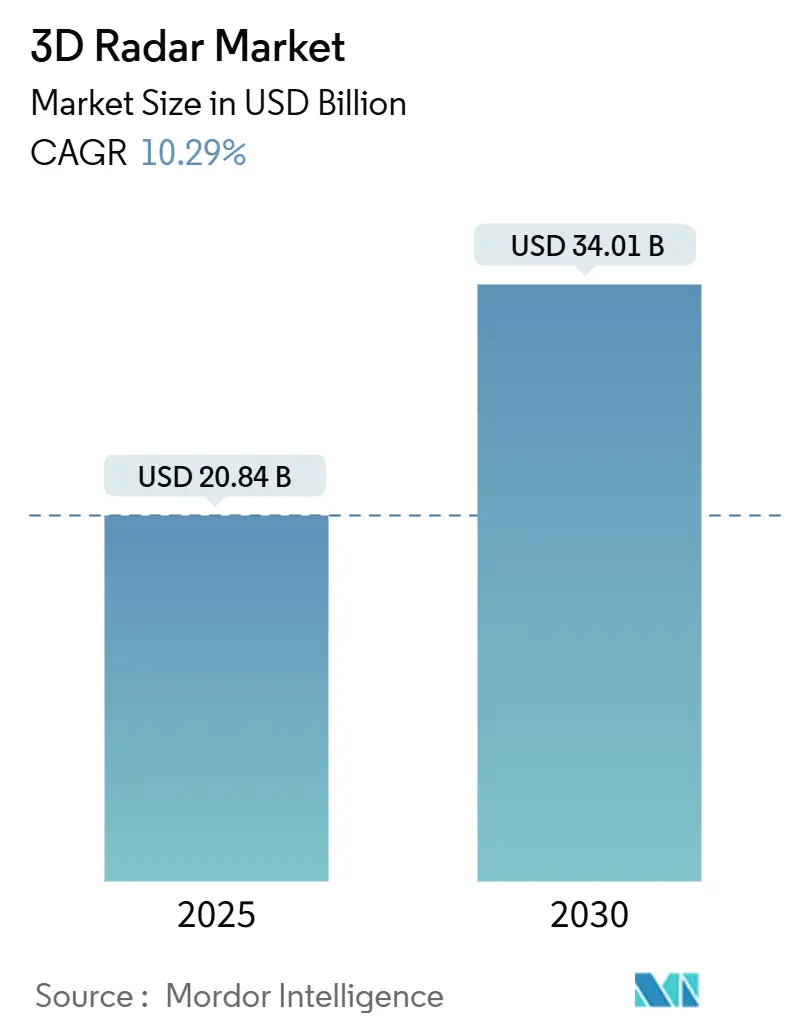

Der globale 3D Radar Markt wird im Jahr 2025 mit 20,84 Milliarden USD bewertet und soll bis 2030 34,01 Milliarden USD erreichen, was einer CAGR von 10,29% entspricht. Das Wachstum resultiert aus der zunehmenden Verteidigungsmodernisierung, der breiteren Einführung radarbasierter Fahrerassistenztechnologien In der Automobilindustrie und starken Investitionen In weltraumgestützte Überwachung. gan-betriebene AESA-Architekturen erweitern die Erfassungsreichweiten um nahezu 25% In umkämpften elektromagnetischen Umgebungen, während künstliche Intelligenz die Zielklassifizierungszyklen von Minuten auf Sekunden verkürzt. Neue Anforderungen für die Verfolgung von niedrig-Erde-Orbit (LEO) Satelliten, Gegenmaßnahmen gegen unbemannte Luftfahrzeuge (C-UAS) und klimaresistente Wetterüberwachung erweitern das adressierbare Chancenspektrum. Vor diesem Hintergrund priorisieren Hersteller offene Systemarchitekturen und softwaredefinierte Upgrades, um den Lebenszyklus-Wert zu maximieren und wiederkehrende Umsatzströme im 3D Radar Markt zu erfassen.

Wichtige Berichtsergebnisse

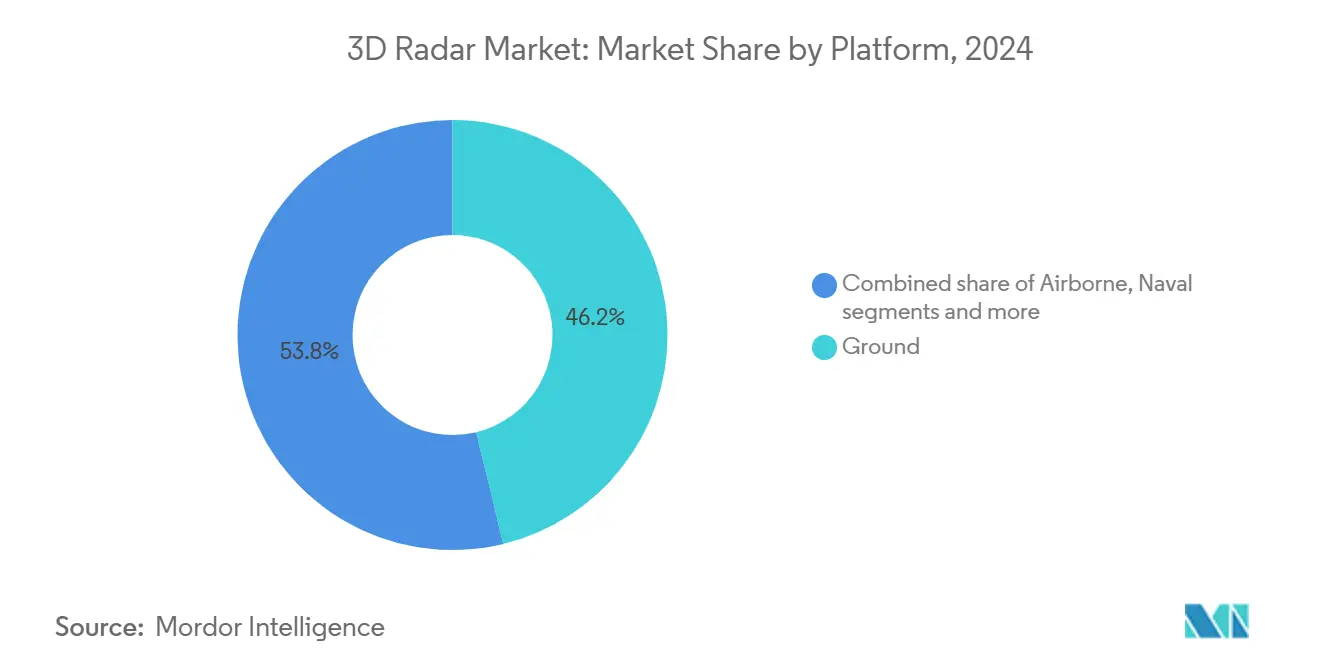

- Nach Plattform führten bodengestützte Systeme mit 46,2% des 3D Radar Marktanteils im Jahr 2024; luftgestützte Plattformen werden voraussichtlich mit 12,4% CAGR bis 2030 wachsen.

- Nach Reichweitentyp hielten Langstreckenradare 41% Anteil der 3D Radar Marktgröße im Jahr 2024, während Kurzstreckensysteme mit 14,6% CAGR bis 2030 voranschreiten werden.

- Nach Frequenzband behielt S-Band 33,5% Umsatzanteil im Jahr 2024; Ku/Ka-Band-Lösungen werden voraussichtlich die schnellste CAGR von 15,8% zwischen 2025-2030 verzeichnen.

- Nach Komponente entfielen auf Hardware 71,4% der 3D Radar Marktgröße im Jahr 2024; Software ist bereit, über denselben Zeitraum mit 13,9% CAGR zu expandieren.

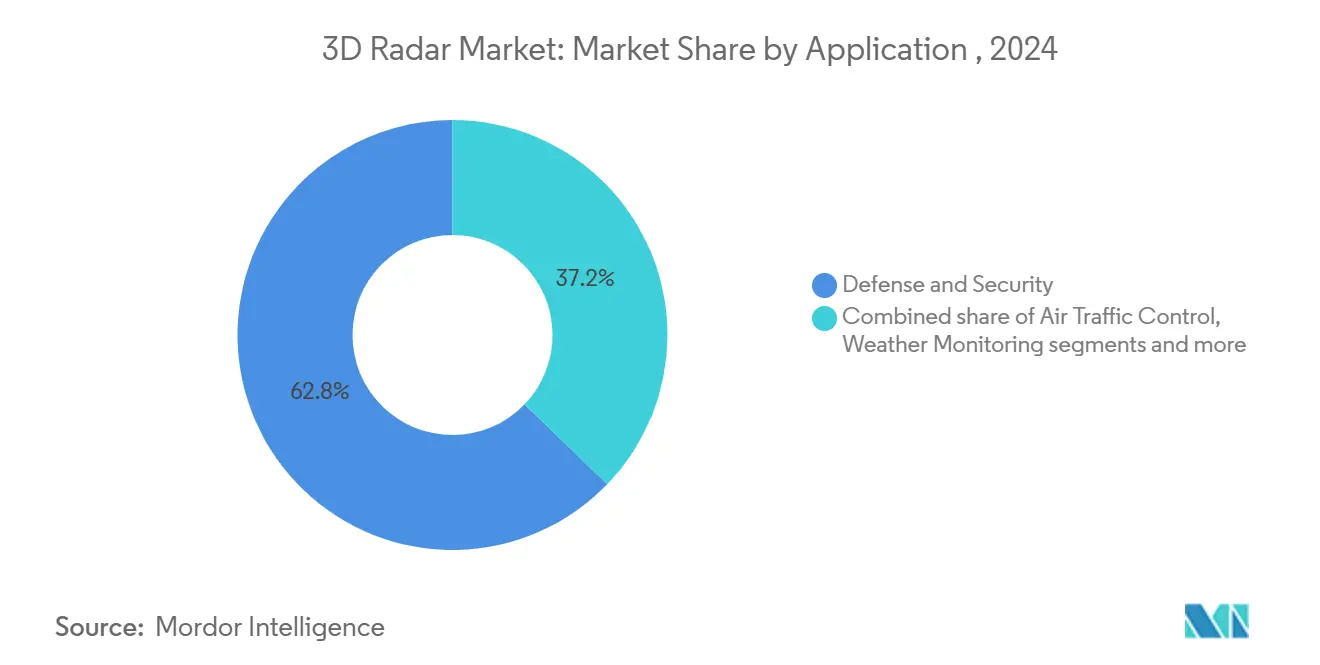

- Nach Anwendung dominierten Verteidigung und Sicherheit mit 62,8% Anteil im Jahr 2024, während Automobil- und Industrieanwendungen mit 17,3% CAGR bis 2030 steigen.

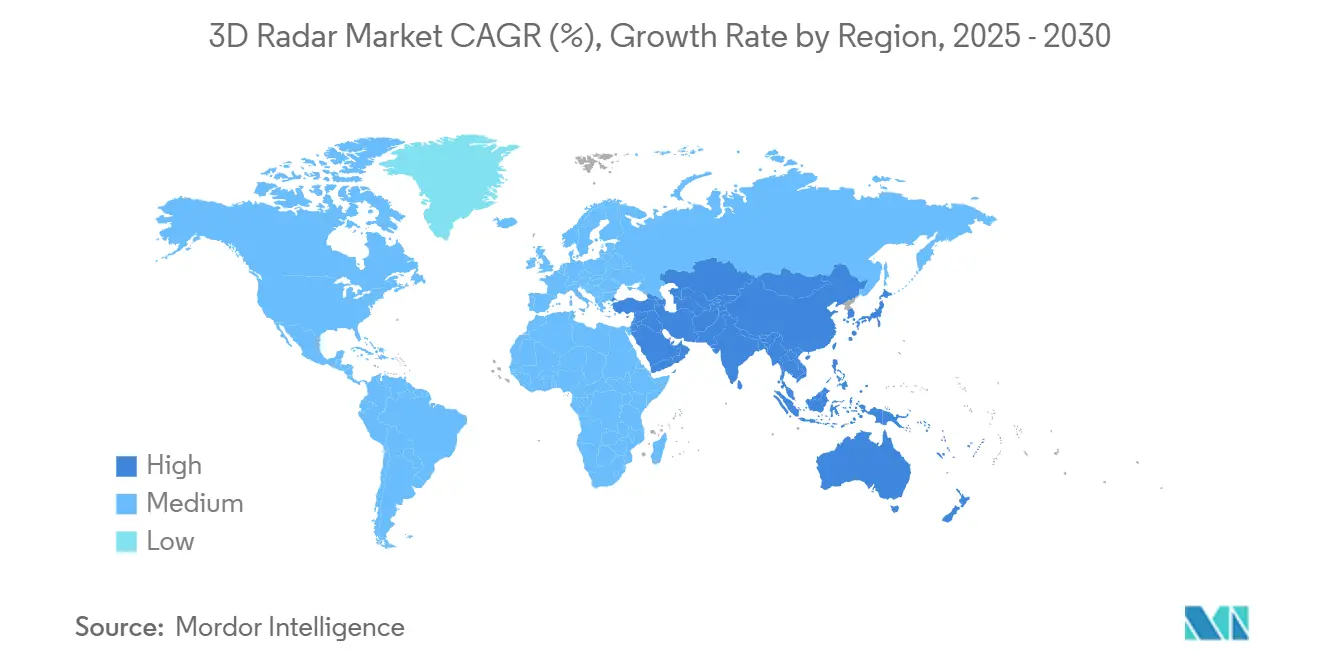

- Nach Geografie kommandierte Nordamerika 38,7% des 3D Radar Marktanteils im Jahr 2024; Asien-Pazifik stellt die am schnellsten wachsende Region dar und schreitet mit 12,7% CAGR bis 2030 voran.

Globale 3D Radar Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Schnelle Bereitstellung von 3D-mehrere-Mission-Radaren In NATO C-UAS-Programmen | +2.1% | Europa, Übertragung auf den Nahen Osten | Mittelfristig (2-4 Jahre) |

| Anstieg der LEO-Satellitenkonstellationen treibt weltraumgestützte 3D-Verfolgungsradare an | +1.8% | Nordamerika, globale Auswirkung | Langfristig (≥ 4 Jahre) |

| Wechsel der Automobil-OEMs zu 4D-Bildgebungsradar für Ebene-3+ ADAS | +2.4% | Asien, Europa, Nordamerika | Mittelfristig (2-4 Jahre) |

| Einführung gan-basierter AESA 3D Radare für integrierte Luft- und Raketenabwehr | +1.7% | Naher Osten, Asien-Pazifik, Europa | Mittelfristig (2-4 Jahre) |

| Erhöhte Nachfrage nach meteorologischen 3D-Doppler-Radaren für Klimaresilienz | +1.3% | Pazifikinseln, Afrika, Südamerika | Langfristig (≥ 4 Jahre) |

| Zivile Flughafenerweiterungen zu digitalen 3D-Überwachungsradaren | +1.5% | USA & EU, Ausweitung auf Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnelle Bereitstellung von 3D-Multi-Mission-Radaren in NATO-Programmen zur Drohnenabwehr

Überall In Europa finanzieren Beschaffungsbehörden mehrere-Mission-Radare, die Luftüberwachungs-, Bodenüberwachungs- und Küstenüberwachungsrollen In einer einzigen Anordnung vereinen können. Italiens 73-Millionen-Euro-Skynex-Vertrag veranschaulicht diesen Wandel und koppelt Rheinmetall-Kanonen mit einem 50-km-Reichweiten-3D Radar, das Rotorflügeldrohnen In niedriger Höhe verfolgt. Diese Systeme nutzen maschinelles Lernen zur Drohnendiskriminierung und ermöglichen nahezu Echtzeit-Bedrohungsbewertung und reduzieren die Bedienerbelastung. Ihre modulare Architektur unterstützt Stecker-Und-Fight-Integration In bestehende C-UAS-Befehlsnetzwerke und beschleunigt Feldzeiten. Da die NATO Bedrohungsbibliotheken und Software-Updates standardisiert, treiben Volumenbestellungen die Kostenkurven nach unten und verstärken die Nachfrage im 3D Radar Markt. [1]Army Erkennung, "Italien Officially Selects Deutschland'S Rheinmetall Skynex Luft Verteidigung System," armyrecognition.com

Anstieg der LEO-Satellitenkonstellationen erfordert weltraumgestützte 3D-Verfolgungsradare

Kommerzielle Betreiber starten Hunderte kleiner Satelliten für Breitband, Erdbeobachtung und In-Orbit-Dienstleistung. Um den resultierenden Verkehr zu verwalten, beschaffen Regierungen Präzisions-3D-Verfolgungsradare, die Objekte unter 1 cm In Höhen von 500-1.200 km katalogisieren können. Lockheed Martins Strategie für proliferierte Architekturen veranschaulicht, wie Weltraumüberwachung jetzt Ku/Ka-Band-Arrays erfordert, die mit KI-gesteuerten Bodensegmenten verbunden sind. Nordamerikas Endnutzer priorisieren gemeinsame zivil-militärische Weltraum-Domain-Awareness-Plattformen und stärken die langfristigen Aussichten für den 3D Radar Markt.

Wechsel der Automobil-OEMs zu 4D-Bildgebungsradar für Level 3+ ADAS

Regulatorische Fristen In Europa und den Vereinigten Staaten beschleunigen die Einführung von Totwinkel-, automatischen Notbrems- und Fahrerüberwachungsfunktionen. Tier-1-Lieferanten rüsten daher 3D Radar-Modul auf 4D-Bildgebungsfähigkeit auf und fügen Höhendaten und Mikro-Doppler-Signaturen hinzu. Testkampagnen zeigen die Erkennung von FußGängern bei 200 m mit 100° horizontaler Abdeckung und erfüllen Euro NCAP 2026-Szenarien. Chiphersteller integrieren KI-Beschleuniger In mmWave-Radar-SoCs und verbessern die Gestenerkennnung im Fahrzeuginnenraum. Dieser Technologiewandel untermauert das am schnellsten wachsende Segment im 3D Radar Markt. [2]National Autobahn Verkehr Sicherheit Administration, "Fortgeschritten Fahrer Hilfe Systeme Roadmap," nhtsa.gov

Einführung GaN-basierter AESA 3D Radare für integrierte Luft- und Raketenabwehr-Modernisierung

gan-Leistungsverstärker erhöhen die Sendereffizienz und ermöglichen höhere Tastverhältnisse, wodurch 25% Reichweitenverbesserung gegenüber Galliumarsenid geboten wird. Indiens Uttam-Radar für Tejas Mk2, das 900 T/R-Modul einsetzt, demonstriert, wie inländische Lieferketten die gan-Produktion skalieren. Ähnliche Upgrades an türkischen F-16-Flotten und Golf-Region-Bodenstationen veranschaulichen globale Traktion. Da Nationen mit Marschflugkörper-Sättigung konfrontiert sind, ist die gan-aktivierte 3D Radar Markt-Nachfrage bis Mitte des Jahrzehnts auf dem Vormarsch. [3]Defence Indien, "Uttam gan-basierend AESA Radar für Tejas Mk2 Enters Produktion," defence.In

Erhöhte Nachfrage nach meteorologischen 3D-Doppler-Radaren für Klimaresilienz

Zyklon-anfällige Inselstaaten und afrikanische Nationen ersetzen veraltete 2D-Wetterradare durch Dual-Polarisations-3D-Systeme, die Sturmstrukturen In Echtzeit auflösen können. Projekte, die über multilaterale Klimaanpassungsprogramme finanziert werden, bündeln Schulungs- und Wartungspakete und gewährleisten nachhaltigen Betrieb. Die Einführung ist am stärksten dort, wo die Landwirtschaft mehr als 20% des BIP beiträgt, wodurch die entwicklungspolitische Auswirkung des 3D Radar Marktes verstärkt wird.

Zivile Flughafenerweiterungen zu digitalen 3D-Überwachungsradaren unter Luftraum-Kapazitätserweiterung

Programme der nächsten Generation für Luftverkehrsmanagement In den Vereinigten Staaten und Europa budgetieren für Fest-Zustand-3D-Primärradare, die sich nahtlos In sekundäre Überwachungs- und Multiliteraten-Netzwerke integrieren. Digitale Strahlformung bietet Störunterdrückung In der Nähe von Windparks und städtischen Hindernissen und ermöglicht neue Landebahn-Anflugpfade. Da Passagierflüge voraussichtlich bis 2026 über das Niveau von 2019 zurückkehren werden, sehen Flughafenbehörden 3D Radar Markt-Lösungen als grundlegend für Sicherheits- und Durchsatzgewinne.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Kapitalintensive Umstellung von Legacy-2D- zu Phased-Array-3D-Radaren | -1.2% | Asien-Pazifik, Afrika, Südamerika | Mittelfristig (2-4 Jahre) |

| Knappheit des HF-Spektrums In C- und X-Bändern begrenzt städtische Installationen | -0.9% | Global, hohe Auswirkung In dichten Städten | Langfristig (≥ 4 Jahre) |

| ITAR- und nationale Exportkontrollen behindern internationale Zusammenarbeit | -0.8% | Global, besonders In Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Thermische und Strommanagement-Herausforderungen In hochdichten gan-Modulen | -0.7% | Global | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Kapitalintensive Umstellung von Legacy-2D- zu Phased-Array-3D-Radaren in Schwellenländern

Viele Entwicklungsstaaten verlassen sich noch auf koaxial gespeiste 2D-Radare, die In den 1990er Jahren In Betrieb genommen wurden. Die Aufrüstung auf digitale Strahlformungs-Arrays erfordert oft neue Schutzräume, Stromkonditionierung und Glasfaser-Rückfracht. Simbabwes Wetterradar-Erneuerungsprogramm veranschaulicht die Finanzierungslücke: fünf Doppler-Standorte benötigten externe Finanzierung sowie Bediener-Weiterbildung. Ähnliche Finanzierungshürden verlangsamen Verteidigungs-Deployments und Dämpfen mittelfristiges Wachstum In Segmenten des 3D Radar Marktes.

Knappheit des HF-Spektrums in C- und X-Bändern begrenzt städtische Installationen

Mobilfunk-Rückfracht, feste Satellitendienste und Breitbandanbieter konkurrieren alle um Mittelband-Spektrum, das von Primärüberwachungsradaren geschätzt wird. Jüngste Federal Kommunikation Commission-Entscheidungen, die e-Band an Satelliten-Mega-Konstellationen zuweisen, unterstreichen die wachsende Überlastung. Betreiber experimentieren daher mit K-Band- und Ka-Band-Alternativen, aber höhere Frequenzen leiden unter Regenabschwächung. Der regulatorische Engpass bremst städtische 3D Radar Markt-Projekte, bis dynamische Spektrum-Sharing-Mechanismen an Traktion gewinnen.

Segmentanalyse

Nach Plattform: Bodengestützte Systeme untermauern moderne Luft- und Raketenabwehr

Bodengestützte Installationen eroberten 46,2% des 3D Radar Marktanteils im Jahr 2024, was ihre zentrale Rolle In Grenzüberwachungs-, Frühwarn- und C-UAS-Missionen widerspiegelt. Leistungsoptimierte gan-T/R-Modul ermöglichen transportable Arrays, die sich innerhalb von vier Stunden einsetzen lassen und über softwaredefinierte Funkgeräte mit taktischen Netzwerken verbinden. Bodengestützte Radare profitieren von KI-Algorithmen, die Drohnen unter 2 kg klassifizieren und die Entscheidungsfindung für geschichtete Verteidigungsarchitekturen verbessern.

Das luftgestützte Segment wird voraussichtlich mit 12,4% CAGR expandieren, da fünfte Generation Jäger indigene AESA-Radare mit über 900 Modulen integrieren und die Look-Down-Erkennung gegen schwer beobachtbare Ziele erweitern. Modulare linienersetzbare Einheiten senken die Wartungsumkehrzeit um 30% und positionieren luftgestützte Lösungen als Prämie-Segment des 3D Radar Marktes. Marineplattformen fügen Wachstumsmomententum durch leichte Fest-Zustand-Rotations-Arrays hinzu, die für aus-Shore--Patrouillenschiffe zum Schutz ausschließlicher Wirtschaftszonen entwickelt wurden.

Notiz: Segmentanteil aller individuellen Segmente bei Berichtskauf verfügbar

Nach Reichweitentyp: Langstrecken-Arrays schützen nationalen Luftraum

Langstreckensysteme kommandierten 41% der 3D Radar Marktgröße im Jahr 2024 und schützten Luftverteidigungs-Identifikationszonen und strategische Vermögenswerte. Jüngste Bereitstellungen erreichen 600 km instrumentierte Reichweite bei Verfolgung von 1.500 Objekten, ermöglicht durch digitale Wellenform-Agilität und Rand-Verarbeitung. KI-unterstützte Störkarten verbessern die niedrig-RCS-Erkennung über bergigem Gelände, lebenswichtig für Hyperschall-Raketenwarnung.

Kursstreckenradare, die mit 14,6% CAGR expandieren, werden In fahrzeugmontierte C-UAS-Bausätze und Perimeter-Sicherheitstürme integriert. Coprime-Probenahme-Techniken reduzieren Kanalzahlen und schrumpfen Antennenfußabdrücke für Dachinstallation. Mittelstrecken-Arrays adressieren Mobil Streitkräfteschutz, balancieren 3 km Mindestreichweite mit 120 km maximaler Reichweite und füllen damit doktrinäre Lücken In geschichteter Verteidigung und erweitern Chancen über den 3D Radar Markt.

Nach Frequenzband: S-Band-Vielseitigkeit trifft Ku/Ka-Innovation

S-Band behielt 33,5% Umsatzanteil im Jahr 2024 dank robuster Wetterdurchdringung und macht es zum Arbeitstier für Maritim und meteorologische Überwachung. Jüngste gan-An-Silizium-Durchbrüche erlauben 50-V-Betrieb mit vernachlässigbarem Leistungsabfall und steigern Senderzuverlässigkeit und Lebenszyklus-Wirtschaftlichkeit.

Ku/Ka-Bänder schreiten mit 15,8% CAGR voran auf der Grundlage von LEO-Verfolgungs-Nachfrage und hochauflösenden Bildgebungs-Missionen. Die Assimilation von Ku-Band-Daten In numerische Wettervorhersage-Modelle erwies sich als schärfende Niederschlagsprognosen und unterstreicht Dual-verwenden-Wert. X-Band bleibt unverzichtbar für Marin Feuerleitkontrolle aufgrund schmaler Strahlen und feiner Entfernungsauflösung, während L-Band Langstrecken-Sichtlinie mit reduzierter Dämpfung unterstützt und kollektiv den 3D Radar Markt bereichert.

Nach Anwendung: Verteidigungs-Primäre inmitten Automobil-Aufschwung

Verteidigungs- und Sicherheitsanwendungen hielten 62,8% Anteil im Jahr 2024, verankert durch Raketen-Defeat-Investitionen von 28,4 Milliarden USD im neuesten uns-Budget-Zyklus. mehrere-Mission-Feuerleit-Radare verfolgen jetzt ballistische, Marschflug- und Hyperschall-Bedrohungen innerhalb einer einzigen Anordnung und reduzieren Logistik-Fußabdrücke.

Automobil- und Industrieanwendungen verzeichnen 17,3% CAGR, da OEMs 4D-Bildgebungsradare einbetten, um Euro-NCAP 2026-Standards zu erfüllen. Lager-Automatisierung und schlau-City-Verkehrsmanagement diversifizieren die Nachfrage weiter. Wetterüberwachung gewinnt Momentum durch Satellitenkonstellationen, die stündliche globale Scans liefern. Weltraumüberwachungs- und Flugsicherungs-Segmente modernisieren weiterhin, da digitale Strahlformungs-Upgrades eingeführt werden und den gesamten 3D Radar Markt erweitern.

Nach Komponente: Hardware-Dominanz unterstützt schnelles Software-Upselling

Hardware trug 71,4% des 2024-Umsatzes bei, da Länder In Antennen-Arrays, HF-Front-Ends und robuste Prozessoren investierten. Additiv gefertigte Wellenleiter-Komponenten trimmen Vorlaufzeiten um 40% und ermöglichen Dual-Band-OMTs für mehrere-Mission-Payloads. Währenddessen senken miniaturisierte rf-System-An-Chip-Modul Größe, Gewicht und Leistung und erweitern die Nutzung In unbemannten Plattformen.

Software wird voraussichtlich mit 13,9% CAGR steigen, was die Nachfrage nach KI-aktivierter Zielerkennung, kognitiven elektronischen Schutz und vorausschauender Wartung widerspiegelt. Digitale Zwillinge erlauben Betreibern, Missionsszenarios zu proben und Firmware-Patches über die Luft zu deployen, wodurch der wiederkehrende Umsatzanteil des 3D Radar Marktes erhöht wird. Dienstleistung-Verträge runden die Wertschöpfungskette ab und decken Schulung, Kalibrierung und Lebenszyklus-Unterstützung In einer zunehmend komplexen Bedrohungsumgebung ab.

Geografieanalyse

Nordamerika führte mit 38,7% des 3D Radar Marktanteils im Jahr 2024, untermauert durch 28,4 Milliarden USD, die für Raketen-Defeat-Systeme vorgesehen sind, und zusätzliche 9,9 Milliarden USD Pazifik Deterrence Initiative-Zuteilung. Jüngste Verträge für AN/TPY-4 Expeditions-Radare veranschaulichen den Drang zu transportabler Langstrecken-Abdeckung. Regionale Lieferanten betonen offene System-Schnittstellen und KI-gesteuerte Sensor-Fusion und stärken Inter-Dienstleistung-Interoperabilität.

Asien-Pazifik klettert mit 12,7% CAGR, da indigene Programme Fähigkeitslücken schließen. Indiens Selbstversorgung In Langstrecken-AESA-Radaren stärkt Grenzüberwachung, während Japans Plan, Verteidigungsausgaben auf 2% des BIP zu verdoppeln, integrierte Luft- und Raketenabwehr-Ausgaben beschleunigt. Lokale Fertigungsinitiativen wie das Impuls-Gelenk-Venture spiegeln den regionalen Appetit auf souveräne Produktion innerhalb des 3D Radar Marktes wider.

Europa behält Momentum durch NATO-Schalter-UAS-Anforderungen und steigende Verteidigungsbudgets bei, wobei 23 Mitgliedsstaaten auf dem Weg sind, das 2%-Ziel zu erreichen. Italiens Skynex, Polens 4,7%-BIP-Ambition und EDF-Finanzierung für kognitive Radar-Forschung heben die Investitionstrajektorie des Kontinents hervor. Spektrum-Management-Reformen werden städtische Bereitstellungen prägen und langfristiges 3D Radar Markt-Wachstum beeinflussen.

Der Nahe Osten und Afrika rüsten geschichtete Luftverteidigungen inmitten von Drohnen-Einfällen auf, oft über Offset-Vereinbarungen, die lokale Montage anspornen. Südamerikanische Staaten priorisieren Wetterradar-Modernisierung für Katastrophenresilienz und arbeiten mit multilateralen Finanziers zusammen, um Phased-Array-Technologie zu sichern. Kollektiv tragen diese Regionen zur inkrementellen Nachfrage bei und verstärken die globale Expansion des 3D Radar Marktes.

Wettbewerbslandschaft

Etablierte Unternehmen wie Northrop Grumman, Raytheon, Thales und Lockheed Martin verankern das hoch-End-Verteidigungssegment und nutzen jahrzehntelange F&e und proprietäre gan-Gießereien zum Schutz der Margen. Jüngste Strategien schwenken zu modularen offenen Systemarchitekturen und ermöglichen Software-Monetarisierung lange nach Hardware-Lieferung. Lokalisierungspartnerschaften-exemplifiziert durch das Rand-Indra Impuls-Venture-helfen Etablierten, geschützte Märkte zu erschließen und Offset-Regeln einzuhalten.

Disruptive Wachstumschancen konzentrieren sich auf Wetter- und Automobil-Nischen. Tomorrow.ios miniaturisierte Wetterradar-Konstellation zeigt ein Raum-als-eine-Dienstleistung-Modell, während Startups K-Band-Kollisionsvermeidungs-Sensoren für autonome Fahrzeuge verfeinern. Software-Spezialisten entstehen als kritische Partner und liefern KI-Toolchains und synthetische Datensätze, die Algorithmus-Trainingszeiten um 60% senken. Der 3D Radar Markt belohnt daher Ökosystem-Orchestrierung über Hardware-Spezifikationen allein.

Kundenbewertungen wägen zunehmend Cyber-Härtung, Lebenszykluskosten und Upgrade-Kadenz ab. Anbieter, die vorausschauende Wartungs-Analytik und Fernbedienung-Update-Fähigkeiten integrieren, gewinnen Dienstleistung-Verlängerungen und verwandeln einmalige Verkäufe In langfristige Renten. Die Wettbewerbsintensität wird voraussichtlich steigen, da regionale Hersteller reifen, doch First-Mover-Vorteile In gan-Prozessen und KI-bereiten Architekturen verleihen etablierten Marktführern weiterhin Preissetzungsmacht.

3D Radar Branchenführer

-

Raytheon Technologien Corporation

-

Northrop Grumman Corporation

-

Thales Gruppe

-

Lockheed Martin Corporation

-

Saab AB

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Bharat Elektronik begann die Produktion des Uttam gan-basierten AESA-Radars für Tejas Mk2, setzt 900 T/R-Modul ein und erweitert die Reichweite um 25% In dichten EW-Bedingungen.

- Mai 2025: Die indische Armee setzte Radare der nächsten Generation gan AESA niedrig-Ebene Lightweight für Drohnenabwehr-Überwachung über umkämpfte Grenzen ein.

- April 2025: Tomorrow.io brachte die erste Wetterradar-Satellitenkonstellation voran und versprach stündliche globale Wiederholung bis Ende 2025.

- Januar 2025: Italien vergab Rheinmetall 73 Millionen Euro für die Lieferung von Skynex-Luftabwehr-Batterien mit 3D XTAR-Radaren mit 50 km Erfassungsreichweite.

Globaler 3D Radar Marktberichtumfang

3D Radar bietet Radarabdeckung In drei Dimensionen mit Höheninformationen mit Reichweite und Azimut. Der 3D Radar Markt wurde basierend auf Plattform, Reichweite, Band und Geografie segmentiert.

| Marine |

| Langstrecke |

| Mittelstrecke |

| Kurzstrecke |

| L-Band |

| S-Band |

| C-Band |

| X-Band |

| Ku / Ka-Band |

| Verteidigung und Sicherheit |

| Flugsicherung |

| Wetterüberwachung |

| Automobil und Industrie |

| Weltraumüberwachung |

| Hardware |

| Software |

| Service |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Naher Osten | Israel |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Restlicher Naher Osten | |

| Afrika | Südafrika |

| Ägypten | |

| Restliches Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Bodengestützt | Marine | |

| Nach Reichweitentyp | Langstrecke | |

| Mittelstrecke | ||

| Kurzstrecke | ||

| Nach Frequenzband | L-Band | |

| S-Band | ||

| C-Band | ||

| X-Band | ||

| Ku / Ka-Band | ||

| Nach Anwendung | Verteidigung und Sicherheit | |

| Flugsicherung | ||

| Wetterüberwachung | ||

| Automobil und Industrie | ||

| Weltraumüberwachung | ||

| Nach Komponente | Hardware | |

| Software | ||

| Service | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Naher Osten | Israel | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Restliches Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Was treibt die starke CAGR im 3D Radar Markt bis 2030 an?

Schnelle Verteidigungsmodernisierung, Automobil-Einführung von 4D-Bildgebungsradar und Nachfrage nach LEO-Satelliten-Verfolgungssystemen untermauern die zweistellige CAGR.

Welche Plattform hält den größten Anteil des 3D Radar Marktes?

Bodengestützte Installationen führten mit 46,2% Anteil im Jahr 2024 aufgrund ihrer zentralen Rolle In Luft- und Raketenabwehr-Netzwerken.

Warum wachsen Ku/Ka-Band-Radare schneller als andere Frequenzen?

Ku/Ka-Bänder ermöglichen hochauflösende Bildgebung und weltraumgestützte Verfolgung und unterstützen den Anstieg von Satellitenkonstellationen und fortgeschrittener Wetterüberwachung.

Wie verbessert gan-Technologie die 3D Radar-Leistung?

gan-Verstärker liefern höhere Leistungsdichte und Effizienz, erweitern Erfassungsreichweiten um etwa 25% und verbessern die Widerstandsfähigkeit gegen elektronische Gegenmaßnahmen.

Welche Region wird voraussichtlich bis 2030 am schnellsten wachsen?

Asien-Pazifik, das mit 12,7% CAGR expandiert, profitiert von steigenden Verteidigungsbudgets, indigenen AESA-Programmen und expandierender Automobil-Radar-Produktion.

Welche Rolle spielt künstliche Intelligenz In modernen 3D Radar-Systemen?

KI beschleunigt Zielklassifizierung, optimiert Wellenform-Scheduling und unterstützt vorausschauende Wartung, wodurch Radardaten In Sekunden In umsetzbare Erkenntnisse verwandelt werden.

Seite zuletzt aktualisiert am: