3D Sensor Marktgröße und -anteil

3D Sensor Marktanalyse von Mordor Intelligenz

Der 3D Sensor Markt ist mit USD 7,1 Milliarden im Jahr 2025 bewertet und wird voraussichtlich USD 11,74 Milliarden bis 2030 erreichen, was einem Wachstum von 10,58% CAGR entspricht. Das Wachstum basiert auf der steigenden Nachfrage nach räumlichem Bewusstsein In der Unterhaltungselektronik, Fahrzeugsicherheit, industriellen Automatisierung und entstehenden gemischt-Wirklichkeit-Plattformen. Die Miniaturisierung optischer Komponenten, die Integration der An-Sensor-Rand-Verarbeitung und sinkende Stückkosten erweitern die adressierbare Anwendungsbasis. Die regionale Dynamik ist am stärksten im asiatisch-pazifischen Raum ausgeprägt, wo tiefe Elektronikfertigungskapazitäten die Design-zu-Produktion-Zyklen verkürzen, während staatlich unterstützte schlau-City-Ausgaben die Adoption im Nahen Osten beschleunigen. Die Wettbewerbsdifferenzierung bewegt sich nun von diskreten Hardware-Spezifikationen hin zu vollständigen Sensing-plus-Software-Stacks, die Latenz und Stromverbrauch In eingebetteten Umgebungen reduzieren.

Wichtige Berichtserkenntnisse

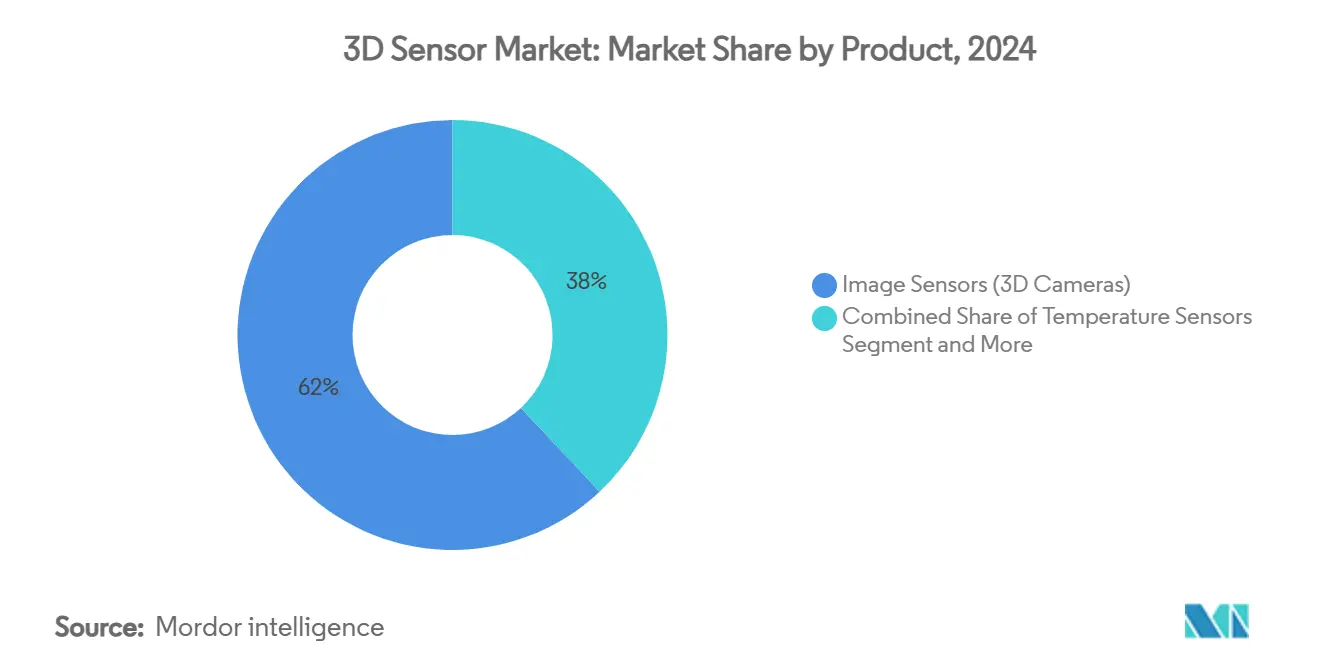

- Nach Produkttyp eroberten Bildsensoren 62% des 3D Sensor Marktanteils im Jahr 2024; Gestenerkennung-Sensoren sind auf Kurs für eine 14,8% CAGR bis 2030.

- Nach Technologie führten Zeit-von-Flug-Geräte mit 46% Umsatzanteil im Jahr 2024; Lidar wird voraussichtlich mit einer 13,61% CAGR bis 2030 expandieren.

- Nach Endbenutzer-Vertikalen hielt die Unterhaltungselektronik 54% der 3D Sensor Marktgröße im Jahr 2024, während Automobil und Transport mit einer 15,6% CAGR bis 2030 voranschreitet.

- Nach Geographie entfiel auf den asiatisch-pazifischen Raum 38% des Gesamtumsatzes im Jahr 2024; der Nahe Osten wird voraussichtlich eine 12,87% CAGR zwischen 2025-2030 verzeichnen.

- Die fünf größten Anbieter-Intel, Sony, STMicroelectronics, Lumentum und ams OSRAM-erzielten zusammen fast 45% des globalen Umsatzes im Jahr 2024.

Globale 3D Sensor Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| TREIBER | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Smartphone-Gesichtserkennung-Adoption (Asien) | +2.3% | Asiatisch-pazifischer Raum, mit Übergreifen auf Nordamerika | Mittelfristig (2-4 Jahre) |

| Automobil Lidar-unterstützte ADAS-Einführungen (Europa) | +2.8% | Europa, Nordamerika, Expansion nach Asien | Langfristig (≥ 4 Jahre) |

| Verbreitung von Tiefensensor-Kameras In AR/VR-Headsets (USA) | +1.9% | Nordamerika, globale Expansion | Mittelfristig (2-4 Jahre) |

| Einsatz von kollaborativen Robotern In der Elektronikfertigung (Südkorea, Taiwan) | +1.6% | Ostasien, Expansion nach Südostasien | Mittelfristig (2-4 Jahre) |

| Rand-KI-gestützte 3D-Vision für intelligenten Einzelhandel (gcc) | +1.2% | Naher Osten, Expansion nach Europa und Asien | Kurzfristig (≤ 2 Jahre) |

| Integration von 3D Sensoren In Sicherheits- und Überwachungssysteme | +1.5% | Global, mit starker Adoption In städtischer Infrastruktur | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Smartphone-Gesichtserkennung-Adoption treibt regionale Führung voran

Prämie-Handsets In Asien werden voraussichtlich bis 2026 eine 65% Ausstattungsrate für 3D-Gesichtserkennung überschreiten und damit die größte einzelne Anwendungsbasis des 3D Sensor Marktes konsolidieren. Structured-Licht- und Zeit-von-Flug-Modul erzeugen nun Unter-Millimeter-Tiefenkarten, die unter verschiedenen Lichtverhältnissen zuverlässig sind und sichere Zahlungen, Avatar-Erstellung und personalisierte Benutzeroberflächen ermöglichen.[1]Apfel Inc., "Under-Anzeige Depth-Sensing Patent Anwendung," patents.Apfel.com Asiatische OEMs haben Sensoren unter das Anzeige verlegt, um Frontfläche zu sparen, ohne die Robustheit zu beeinträchtigen. Die Volumensskalierung In der Handset-Produktion senkt die Komponentenkosten für angrenzende Sektoren wie Wearables und schlau-Zuhause-Geräte und verstärkt einen positiven Nachfragezyklus.

Automotive LiDAR transformiert Fahrzeugsicherheits-Standards

Europäische Automobilhersteller installieren Lidar-basierte ADAS vor dem NCAP-Mandat 2026 für automatische Notbremsung bei FußGängern.[2]Hesai Technologien, "Hesai Technologien Reports Record Lidar Shipments," hesai.com Fest-Zustand-Designs liefern zentimetergenaue Präzision auf bis zu 200 m und erfüllen strenge Automobil-Zuverlässigkeitstests, während sie die Materialkosten senken. Der regulatorische Schub In Europa wird von freiwilligen Verpflichtungen In Nordamerika begleitet und schafft ein homogenes Anforderungsprofil, das globalen Tier-One-Sensoranbietern zugutekommt. Mit sinkenden Kostenkurven wird erwartet, dass die Lidar-Übernahme von Prämie-Modellen auf Mittelklasse-Fahrzeuge übergreift und das adressierbare Volumen des 3D Sensor Marktes vergrößert.

Verbreitung von Tiefensensor-Kameras in Mixed-Reality-Headsets

Neueste Head-Mounted-Anzeigen integrieren bis zu sechs synchronisierte Tiefenkameras für raumweite Kartierung, Hand-Tracking und Szenenrekonstruktion. Die resultierenden Echtzeit-Punktwolken ermöglichen Entwicklern, digitale Inhalte zu überlagern, die physische Verdeckung und Benutzerbewegungen respektieren. Miniaturisierte Optik und stromoptimierte VCSEL-Emitter haben ganztägig tragbare Designs ermöglicht und die Nachfrage über Unterhaltung hinaus auf medizinische Ausbildung, Fernbedienung-Kollaboration und Außendienste erweitert.[3] IEEE Photonik Society, "IEEE Photonik Society Announces Breakthrough In hoch Auflösung Dynamisch 3D Vision Technologie," ieeephotonics.org Nordamerikanische Gerätehersteller priorisieren weiterhin hauseigene Silizium- und Optiklösungen, um Versorgung zu sichern und IP zu schützen.

Kollaborative Roboter verbessern die Präzisions-Elektronikfertigung

Mit 3D-Vision ausgestattete Cobots übernehmen Planke-Montage-, Schrauben- und Inspektionsaufgaben In Südkoreanischen und taiwanesischen Fabriken. Sichtsgeführte Manipulation reduziert Setup-Zeit und kompensiert Platzierungstoleranzen im Unter-Millimeter-Bereich, senkt Defektraten und ermöglicht Kleinserien-Anpassung. Lokale Integratoren bündeln Sensoren mit intuitiven Programmieroberflächen und erweitern die Adoption bei mittelständischen Auftragsfertiger. Da die Verfügbarkeit von Arbeitskräften knapper wird, schaffen Cobot-Einsätze einen wiederkehrenden Sog auf den 3D Sensor Markt sowohl für Neuinstallationen als auch Nachrüstungen.

Hemmnisse-Auswirkungsanalyse

| HEMMNISSE | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Wärmemanagement-Herausforderungen In miniaturisierten VCSEL-Arrays | -1.3% | Global, besonders Unterhaltungselektronik betreffend | Mittelfristig (2-4 Jahre) |

| Datenschutz-geleitete regulatorische Kontrolle von Tiefenkameras (EU KI Act) | -1.1% | Europa, mit potenziellem globalem Übergreifen | Kurzfristig (≤ 2 Jahre) |

| Hoher Stromverbrauch In kontinuierlichen Zeit-von-Flug-Modulen | -0.9% | Global, besonders Mobil Anwendungen betreffend | Mittelfristig (2-4 Jahre) |

| Halbleiter-Lieferketten-Engpässe für Gallium-Nitrid-Laser | -0.7% | Global, mit konzentrierter Auswirkung In Asien | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Thermische Herausforderungen behindern VCSEL-Array-Miniaturisierung

Da VCSEL-Emitter enger gepackt werden, um höhere optische Leistung In immer kleineren Bauformen zu erreichen, können zentrale Elemente In einem Array 50 °C heißer als die Umgebungstemperatur laufen. Erhöhte Sperrschichttemperaturen verschlechtern die Effizienz und riskieren katastrophale Ausfälle. Gerätehersteller experimentieren mit segmentierten Ansteuerschaltungen und fortgeschrittener Verpackung, die Wärme lateral zu Kupferschichten leitet, bevor sie empfindliche Optik erreicht. Die Adoption dieser Innovationen wird den aktuellen Widerstand auf den 3D Sensor Markt moderieren, indem die Leistung In kompakten Verbrauchergeräten erhalten wird.

EU AI Act schafft Compliance-Belastungen für biometrische Sensorik

Europas Klassifizierung der Gesichtserkennung als "hohes Risiko" verpflichtet Anbieter zu umfangreichen Folgenabschätzungen, starken Zustimmungsabläufen und algorithmischer Transparenz. Die Einführungszeitpläne für Einkaufszentren-Analytik, Stadion-Zugangskontrolle und öffentliche Überwachung haben sich verlängert, da Systemintegratoren Datenpfade auditieren. Kleinere Unternehmen stehen vor unverhältnismäßigen Overhead-Kosten, was möglicherweise die Anbieterschaft verschmälert. Dennoch hat der Datenschutz-Push F&e In An-Gerät-Anonymisierung und datensparende Architekturen beschleunigt, die später Nachfrage In anderen regulierten Märkten freisetzen könnten.

Segmentanalyse

Nach Produkt: Bildsensoren bleiben Kern während Gestenerkennung beschleunigt

Bildsensoren entfielen auf 62% des 2024-Umsatzes und bestätigten ihre fundamentale Rolle im 3D Sensor Markt. Robuste Nachfrage entsteht aus Smartphones, industrieller Inspektion und Robotik, die auf hochauflösende Tiefenkarten mit 5 m Reichweite und Unter-Millimeter-Präzision angewiesen sind. mehrere-Stack-rückseitig beleuchtete Architekturen und An-Chip-HDR-Pipelines verbessern weiterhin Signal-Rausch-Verhältnisse. Führende Anbieter sind zu 300 mm Waffel-Linien übergegangen und treiben Ertragsverbesserungen voran, die Kosten pro Megapixel senken.

Gestenerkennung-Sensoren verzeichnen die schnellste Expansion und wachsen mit einer 14,8% CAGR bis 2030, da berührungslose Schnittstellen In Infotainment-Konsolen, interaktive Kioske und Gesundheitsgeräte eindringen. Neue Modul fusionieren ToF-Tiefe, Millimeterwellen-Radar und KI-Inferenz auf einem einzelnen Substrat und ermöglichen die Erkennung komplexer Handposen unter variablen Lichtverhältnissen. Weitergebildete OEM-Designteams im asiatisch-pazifischen Raum verkürzen zusätzlich die Entwicklungszyklen und helfen diesem Segment, einen höheren Anteil am 3D Sensor Markt zu akkumulieren.

Positionssensoren, Trägheit-Messeinheiten und Thermopile-Elemente runden das Portfolio ab und adressieren jeweils spezifische Genauigkeits- oder Umweltanforderungen, wo optische Methoden Grenzen haben. kreuzen-Licensing zwischen Anbietern konsolidiert IP und sichert mehrere-Anbieter-Verfügbarkeit für Systemdesigner.

Die Bildsensor-Subkategorie repräsentiert die größte **3D Sensor Marktgröße** mit USD 4,4 Milliarden im Jahr 2024 und ist auf Kurs für eine mittlere einstellige CAGR bis 2030. Innerhalb dieser Kategorie kommandieren rückseitig beleuchtete gestapelte CMOS-Architekturen etwa 50% der Auslieferungen und unterstreichen den Trend zu höherem Dynamikbereich bei niedrigerem Stromverbrauch. Gestenerkennung-Modul werden trotz einer kleineren Basis bis 2030 USD 1,6 Milliarden zusätzlichen Umsatz beisteuern, da öffentliche und Privat Räume geteilte Oberflächenkontakte minimieren möchten. Dieser Anstieg illustriert, wie diversifizierte Formfaktoren kollektiv die Wachstumsdynamik im 3D Sensor Markt verstärken.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Technologie: ToF dominiert, LiDAR gewinnt an Geschwindigkeit

Zeit-von-Flug-Sensoren generierten 46% des Gesamtumsatzes im Jahr 2024 und spiegelten ihr Günstiges Kosten-zu-Genauigkeits-Verhältnis wider. Indirektes ToF dominiert Verbrauchergeräte dank ausgereifter VCSEL-Emitter und einfacher einzel-Photon-Avalanche-Diode-(SPAD-)Empfänger. Direkte ToF-Varianten mit Pikosekunden-Timing-Auflösung führen In Robotik und industrieller Automatisierung, die längere Arbeitsabstände erfordern. Die Integration kapazitiver Tiefen-Berechnungsmaschinen auf demselben Die wie Photodioden reduziert Latenz drastisch und versorgt Rand-KI-Modelle ohne Roundtrips zu Host-Prozessoren.

Lidar-Lösungen, obwohl kleiner In heutigen Auslieferungsvolumen, wachsen mit einer 13,61% CAGR bis 2030, angetrieben von Automobil-Autonomie-Programmen und Infrastruktur-digital-Zwilling-Projekten. Fest-Zustand-Scanning, Mikro-elektro-mechanisches Strahl-Lenkung und frequenzmodulierte Dauerstrich-Architekturen verbessern die Reichweite, während sie bewegliche Teile reduzieren. Diese Fortschritte reduzieren Kosten pro Punktwolke und erweitern dadurch den 3D Sensor Markt über Prämie-Fahrzeuge hinaus.

Strukturiertes Licht bleibt eine bevorzugte Wahl für Nahbereichs-, Hochdetail-Erfassung wie Gesichtsentsperrung und industrielle Metrologie. Stereo-Vision und Ultraschall behalten Standbeine In spezifischen Nischen-Stereo bietet eine linsenbasierte Alternativ ohne aktive Beleuchtung, während Ultraschall dort erfolgreich ist, wo optische Pfade durch Staub oder Flüssigkeit behindert sind.

Nach Endbenutzer-Vertikalen: Unterhaltungselektronik führt, Automotive beschleunigt

Die Unterhaltungselektronik hielt 54% des 2024-Umsatzes und wurde von Smartphones, Tablets und Wearables angetrieben, die Tiefenkameras für Authentifizierung, Portrait-Fotografie und räumliches Berechnung einbetten. Under-Anzeige-Emitter werden nun In Pilotvolumen ausgeliefert und signalisieren eine kommende Welle unterbrechungsfreier Bildschirmdesigns. Stromsparendes Always-An-Sensing ermöglicht auch freihändige Steuerung In schlau-Zuhause-Hubs und erweitert die Anwendungsfälle für Tiefenwahrnehmung.

Automobil und Transport zeigen den schnellsten Anstieg und wachsen mit einer 15,6% CAGR, während Fahrzeuge von Ebene-2-Fahrerassistenz zu Ebene-3-Autonomie übergehen. Autohersteller standardisieren nach vorne gerichtete Lidar- und Kabinen-Überwachung-ToF-Modul und integrieren Sensor-Fusion-Stacks, die Radar, Kameras und Tiefenkarten kombinieren. Volumen-Meilenstein-Deals zwischen europäischen OEMs und Sensor-Startups demonstrieren, wie der 3D Sensor Markt integral für zukünftige Fahrzeugplattformen wird.

Das Gesundheitswesen nutzt zunehmend Echtzeit-3D-Daten für Orthopädie-Planung, Wundmessung und Patienten-Tracking-Systeme, die das Sturzrisiko reduzieren. Industrielle Automatisierung hält stetige Nachfrage für Linienführung, Bin-Picking und Qualitätsinspektionsfunktionen aufrecht. Sicherheit und Überwachung übernehmen Tiefenkameras zur Reduzierung von Fehlalarmen, während Luft- und Raumfahrtprogramme maßgeschneiderte hohe G-Toleranzen beauftragen, die später In kommerzielle Angebote einfließen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Komponenten: Tiefenbild-Sensoren führen während Optik & Filter Innovation beschleunigen

Tiefenbild-Sensoren eroberten 24% des 2024-Komponentenumsatzes, den höchsten 3D Sensor Marktanteil unter den einzelnen Teilen des Sensing-Stacks. Ihre Dominanz entspringt der Integration traditioneller Bildgebung mit Tiefenwahrnehmung In einem einzelnen Siliziumpaket und ermöglicht zuverlässige Gesichtsauthentifizierung, Qualitätsinspektion und Roboter-Führung. Aktuelle Geräte erreichen Unter-Pixel-Auflösung bei bis zu 30% weniger Stromverbrauch als die Vorgängergeneration, ein Gewinn, der rückseitig beleuchteten Architekturen und effizienteren SPAD-Arrays zugeschrieben wird. Führende Anbieter wie Sony und OmniVision qualifizieren nun Sensoren, die Leistung In niedrig-Licht-Szenen aufrechterhalten und den Einsatz In Automobil-Innenräumen und Lager-Automatisierung erweitern. Diese Fortschritte verstärken die Zentralität von Tiefenbild-Sensoren innerhalb des breiteren 3D Sensor Marktes durch Senkung der Materialkosten und Verkürzung der Designzyklen für OEMs.

Optik und Filter bilden die am schnellsten wachsende Komponentengruppe und wachsen mit einer 12% CAGR bis 2030, da miniaturisierte Tiefenmodule engere Kontrolle über Lichtpfade erfordern. Beugungsoptische Elemente, multispektrale Interferenzbeschichtungen und geformte asphärische Linsen formen Structured-Licht- und ToF-Strahlen und bewahren Messgenauigkeit In hellem Sonnenlicht, Nebel oder wirbelndem Staub. Automobil-Programme treiben insbesondere optische Anbieter an, Temperaturstabilität von −40 °C bis 125 °C zu garantieren und Steinschlag-Abrieb an Fahrzeugfronten zu widerstehen. Innovation konzentriert sich nun auf Filter, die ausgewählte Nahinfrarot-Bänder durchlassen, während sie streunende sichtbare Wellenlängen blockieren und Signal-Rausch-Verhältnisse verbessern, ohne die Modul-Grundfläche zu vergrößern. Da Komponentenhersteller Ausrichtungsvorrichtungen und Kalibrierungsmetadaten mit ihrer Optik bündeln, erhöhen sie die Gesamtleistungsobergrenze und beschleunigen die System-Zeit-Zu-Markt, wodurch Optik und Filter als wesentliche Enabler der nächsten Phase des 3D Sensor Industrie-Wachstums zementiert werden.

Geographieanalyse

Der asiatisch-pazifische Raum kommandierte 38% des globalen Umsatzes im Jahr 2024 und spiegelte die dichten Halbleiter-Fabs, qualifizierten Optik-Arbeitskräfte und vertikal integrierten Lieferketten der Region wider. China entfällt auf etwa 40% der regionalen Verkäufe, unterstützt von heimischen Smartphone-OEMs, die aggressiv hauseigene Tiefenmodule übernehmen. Japan excelliert In Präzisions-Glasformung und Waffel-Ebene-Optik und versorgt hochpräzise Sensoren für industrielle Robotik. Südkorea nutzt fortgeschrittenes Verpackungs-Know-how, um Logik und Sensorik In einzelne Substrat zu integrieren und die thermische Leistung In kompakten Modulen zu verbessern.

Der Nahe Osten, obwohl von einer niedrigen Basis startend, ist auf Kurs für eine 12,87% CAGR bis 2030. Nationale schlau-City-Fahrpläne finanzieren Installationen von tiefensensor-gestützten Straßenmöbeln, automatisierten Einzelhandels-Kiosken und KI-fähigen Gesundheitsbildgebungssuiten. Heimische Systemintegratoren im Golf-Kooperationsrat schmieden Partnerschaften mit europäischen und asiatischen Komponentenanbietern, um Lösungen zu lokalisieren, die klimatischen und sprachlichen Anforderungen entsprechen. Schnelle Beschaffungszyklen im Einzelhandelssektor beschleunigen Pilot-zu-Produktion-Zeitpläne und bieten kurzfristige Aufwärtsrisiken für den 3D Sensor Markt.

Nordamerika bleibt das Epizentrum der Lidar-F&e, unterstützt von einem lebendigen Venture-Ökosystem und verteidigungsgetriebenen Forschungszuschüssen. Tier-One-Automobil-Zulieferer hier führen den Schub zu Chip-Maßstab Strahl-Lenkung. Europa hält Nachfrage In Automobil und industrieller Automatisierung trotz rigoroser Datenschutzgesetze aufrecht und spornt Sensor-Designs an, die persönliche Daten am Rand verarbeiten. Südamerika zeigt frühe Adoption In Sicherheit und Agritech, während Afrikas Einsätze hauptsächlich auf Logistik-Hubs und Bergbau-Operationen beschränkt sind, die robuste Sensing-Lösungen erfordern.

Wettbewerbslandschaft

Der 3D Sensor Markt zeigt moderate Konzentration; die fünf größten Anbieter erobern nahe 45% des Umsatzes, während ein zweites Tier von Spezialisten Nischenbedürfnisse adressiert. Intels RealSense-Linie koppelt hochauflösende Tiefenkameras mit Open-Source-Middleware und erleichtert Integration In Robotik und Drohnen. Sony baut auf seiner Bildgebungs-Dominanz auf und fügt Tiefenerfassungs-Pipelines hinzu, die latenzarme räumliche Daten für Smartphones und XR-Geräte liefern. STMicroelectronics nutzt 300 mm Waffel-Fabs In Europa und Asien, um ToF-Sensoren im Maßstab zu liefern und bietet pin-kompatible Upgrades, die Geräteredesign-Zyklen verkürzen.

Lumentum und ams OSRAM fokussieren sich auf VCSEL-Beleuchtung, eine kritische Komponente für Gesichtserkennung, Automobil-Lidar und industrielle Scanner. Jeder investiert In Epitaxie- und Waffel-Bonding-Techniken zur Erhöhung der Stromkonversionseffizienz. Neue Marktteilnehmer wie Hesai liefern Automobil-Grad-Lidar-Einheiten, die proprietäre ASICs mit Optik kombinieren und Kostenführer unter OEMs anvisieren. Währenddessen nutzen Fab-lose Innovatoren wie Acconeer Ultra-Wideband-Radar für Anwendungen, wo optische Methoden Staub- oder Regeninterferenz ausgesetzt sind.

Strategische Allianzen intensivieren sich, da Kunden schlüsselfertige Tiefensensor-Systeme statt diskrete Teile suchen. Automobil-OEMs co-entwickeln Referenz-Designs, die Lidar mit Kamera-, Radar- und Inertialdaten In einheitlichen Wahrnehmungs-Stacks kombinieren. Verbrauchergerätehersteller partnern mit Optik-Häusern, um Modul unter dem Anzeige zu verkleinern. Software-Werterfassung steigt: Anbieter bündeln nun Tiefendaten-Kompression, Objektverfolgung und datenschutzwahrende Analytik und bieten Differenzierung jenseits der rohen Punktwolkendichte.

3D Sensor Industrieführer

-

Sony Gruppe Corp

-

OSRAM AG

-

STMicroelectronics N.V.

-

Infineon Technologien

-

Intel Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: STMicroelectronics stellte einen direkten ToF-Sensor vor, der 10 m Reichweite mit 30% geringerem Stromverbrauch erreicht und Innenraumüberwachung und Fabrikautomatisierung anvisiert

- April 2025: Sony erwarb eine Minderheitsbeteiligung an einem israelischen Unternehmen, das sich auf KI-erweiterte Tiefenverarbeitung spezialisiert und sein Computer-Bildgebung-Toolkit vertieft.

- März 2025: Infineon veröffentlichte VCSEL-Arrays mit integrierten wärmeverteilenden Schichten, die höhere optische Leistung ohne thermisches Rollover aufrechterhalten.

- Februar 2025: Apfel reichte Patente für Under-Anzeige-3D-Sensing-Modul ein, die für rahmenlose Smartphones bestimmt sind und Sensor-Verbergungsstrategien vorantreiben.

Globaler 3D Sensor Marktbericht Umfang

3D Sensor ist eine Tiefensensor-Technologie, die Kamera-Gesichts- und Objekterkennung verbessert. Das Verfahren zur Erfassung von Länge, Breite und Höhe realer Objekte mit größerer Klarheit und Detail, als dies mit verschiedenen anderen Technologien möglich ist. Der untersuchte Markt ist nach Produkten wie Positionssensor, Bildsensor, Temperatursensor und Beschleunigungssensor, anderen Technologien wie Ultraschall, Strukturiertes Licht und Zeit von Flug, verschiedenen Endbenutzer-Vertikalen wie Unterhaltungselektronik, Automobil, Gesundheitswesen und mehreren Geographien segmentiert. Die Marktgrößen und -prognosen werden In Bezug auf den Wert (USD Million) für alle oben genannten Segmente bereitgestellt.

Die Auswirkungen von COVID-19 auf den Markt und betroffene Segmente sind ebenfalls unter dem Studienumfang abgedeckt. Darüber hinaus wurde die Störung der Faktoren, die die Marktexpansion In naher Zukunft beeinflussen, In der Studie bezüglich Treiber und Hemmnisse behandelt.

| Positionssensoren |

| Bildsensoren (3D-Kameras) |

| Temperatursensoren |

| Beschleunigungs- und IMU-Sensoren |

| Umgebungslicht- und Näherungssensoren |

| Gestenerkennung-Sensoren |

| Strukturiertes Licht |

| Time-of-Flight (dToF und iToF) |

| Stereo-Vision |

| LiDAR (Flash und FMCW) |

| Ultraschall |

| Unterhaltungselektronik |

| Automotive und Transport |

| Gesundheitswesen und Medizingeräte |

| Industrielle Automatisierung und Robotik |

| Sicherheit und Überwachung |

| Luft- und Raumfahrt und Verteidigung |

| IR VCSEL Emitter |

| Tiefenbild-Sensoren |

| System-on-Chip-Prozessoren |

| Optik und Filter |

| Beleuchtungsmodule |

| Software und Algorithmen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Südamerika | Brasilien |

| Argentinien | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Nordische Länder (Schweden, Norwegen, Dänemark, Finnland) | |

| Naher Osten | GCC |

| Türkei | |

| Afrika | Südafrika |

| Nigeria | |

| Asiatisch-Pazifischer Raum | China |

| Japan | |

| Südkorea | |

| Indien |

| Nach Produkt | Positionssensoren | |

| Bildsensoren (3D-Kameras) | ||

| Temperatursensoren | ||

| Beschleunigungs- und IMU-Sensoren | ||

| Umgebungslicht- und Näherungssensoren | ||

| Gestenerkennung-Sensoren | ||

| Nach Technologie | Strukturiertes Licht | |

| Time-of-Flight (dToF und iToF) | ||

| Stereo-Vision | ||

| LiDAR (Flash und FMCW) | ||

| Ultraschall | ||

| Nach Endbenutzer-Vertikalen | Unterhaltungselektronik | |

| Automotive und Transport | ||

| Gesundheitswesen und Medizingeräte | ||

| Industrielle Automatisierung und Robotik | ||

| Sicherheit und Überwachung | ||

| Luft- und Raumfahrt und Verteidigung | ||

| Nach Komponenten | IR VCSEL Emitter | |

| Tiefenbild-Sensoren | ||

| System-on-Chip-Prozessoren | ||

| Optik und Filter | ||

| Beleuchtungsmodule | ||

| Software und Algorithmen | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Nordische Länder (Schweden, Norwegen, Dänemark, Finnland) | ||

| Naher Osten | GCC | |

| Türkei | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Asiatisch-Pazifischer Raum | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

In dem Bericht beantwortete Schlüsselfragen

Wie Groß ist die aktuelle 3D Sensor Marktgröße?

Der 3D Sensor Markt wird voraussichtlich eine CAGR von 18% während des Prognosezeitraums (2025-2030) verzeichnen

Wie hoch ist der aktuelle Wert des 3D Sensor Marktes und wie schnell wächst er?

Der Markt ist USD 7,1 Milliarden im Jahr 2025 wert und wird voraussichtlich USD 11,74 Milliarden bis 2030 erreichen, was eine 10,58% CAGR widerspiegelt.

Welche Region führt die 3D Sensor Adoption an?

Der asiatisch-pazifische Raum hält 38% des globalen Umsatzes dank seiner Elektronikfertigungs-Tiefe und schnellen Verbrauchergeräte-Refresh-Zyklen.

Welches Anwendungssegment wird das schnellste Wachstum zeigen?

Automobil und Transport ist auf 15,6% CAGR bis 2030 gesetzt, da Lidar-fähige ADAS und autonome Fahrfunktionen Standard werden.

Wie konzentriert ist die Wettbewerbslandschaft?

Die fünf größten Anbieter kontrollieren zusammen etwa 45% der weltweiten Verkäufe, was moderate Konzentration und Raum für neue Marktteilnehmer anzeigt.

Welcher technologische Fortschritt wird die Sensorgröße am wahrscheinlichsten weiter reduzieren?

Under-Anzeige-optische Architekturen, die VCSEL-Emitter, SPAD-Empfänger und An-Die-Rand-Verarbeitung kombinieren, sind bereit, die nächste Welle der Miniaturisierung anzutreiben.

Wie beeinflusst Regulierung Gesichtserkennung-Einsätze In Europa?

Der EU KI Act klassifiziert Gesichtserkennung als hohes Risiko und erlegt strenge Transparenz- und Datenschutzanforderungen auf, die Projektzeitpläne verlängern und An-Gerät-Datenverarbeitungslösungen bevorzugen.

Seite zuletzt aktualisiert am: