Radarsensoren Marktgröße und -anteil

Radarsensoren Marktanalyse von Mordor Intelligence

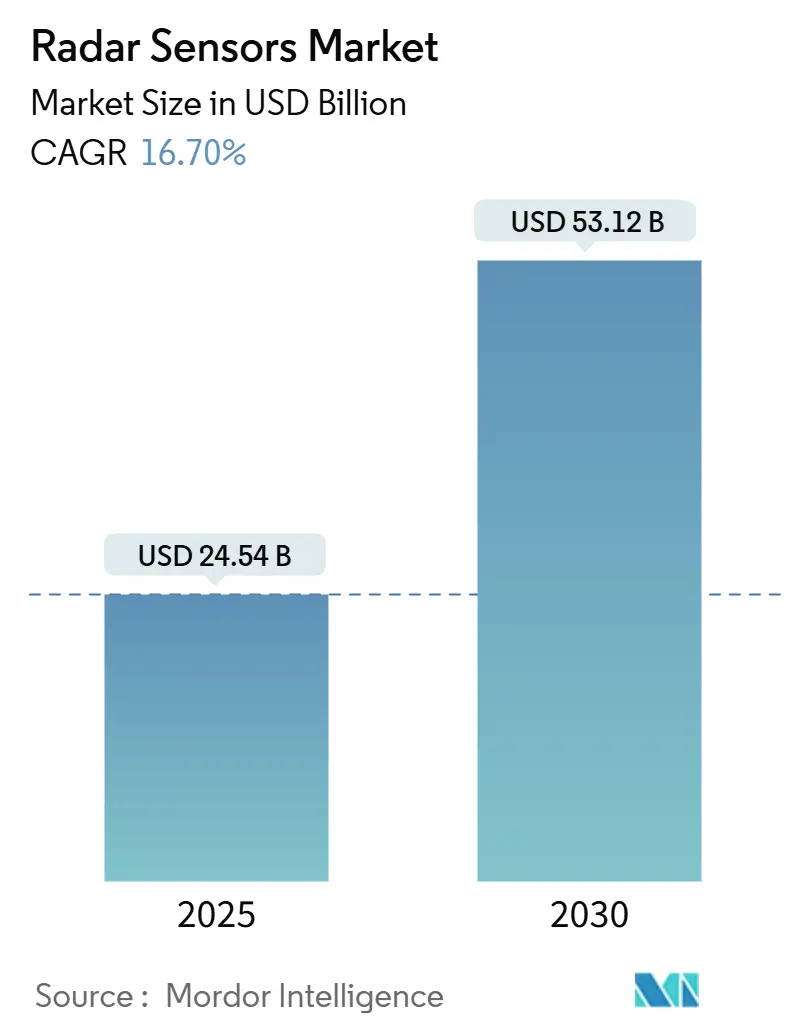

Die Radarsensoren-Marktgröße beträgt 24,54 Milliarden USD im Jahr 2025 und wird voraussichtlich 53,12 Milliarden USD bis 2030 erreichen, mit einer Expansion von 16,7% CAGR. Die schnelle Skalierung spiegelt die Migration der Technologie von exklusiver Verteidigungsnutzung zu hochvolumigen Automobilsicherheits-, Industrieautomatisierungs-, Drohnen-Mapping- und intelligenten Infrastrukturprogrammen wider. Die Akzeptanz wird durch Sicherheitsvorschriften wie die Allgemeine Sicherheitsverordnung der Europäischen Union vorangetrieben, die automatische Notbremsung mit 77-81 GHz Radarsensoren in neuen Fahrzeugen vorschreibt. Angebotsseitige Katalysatoren umfassen erschwingliche Millimeterwellen-Chipsätze und Galliumnitrid-Leistungsgeräte, die die Entfernungsauflösung verbessern und gleichzeitig Größe, Gewicht und Leistungsanforderungen reduzieren. Robuste militärische Modernisierung im asiatisch-pazifischen Raum, expandierende 5G-aktivierte Straßenprojekte in Europa und klimaresiliente Wetterradarnetzwerke weltweit vertiefen die adressierbare Nachfrage. Kurzfristige Herausforderungen konzentrieren sich auf Spektrumüberlastung unter 10 GHz, Kalibrierungskosten für bildgebende Arrays und Gallium-Versorgungsrisiken aus Chinas 98%iger Produktionsdominanz.

Wichtige Berichtsergebnisse

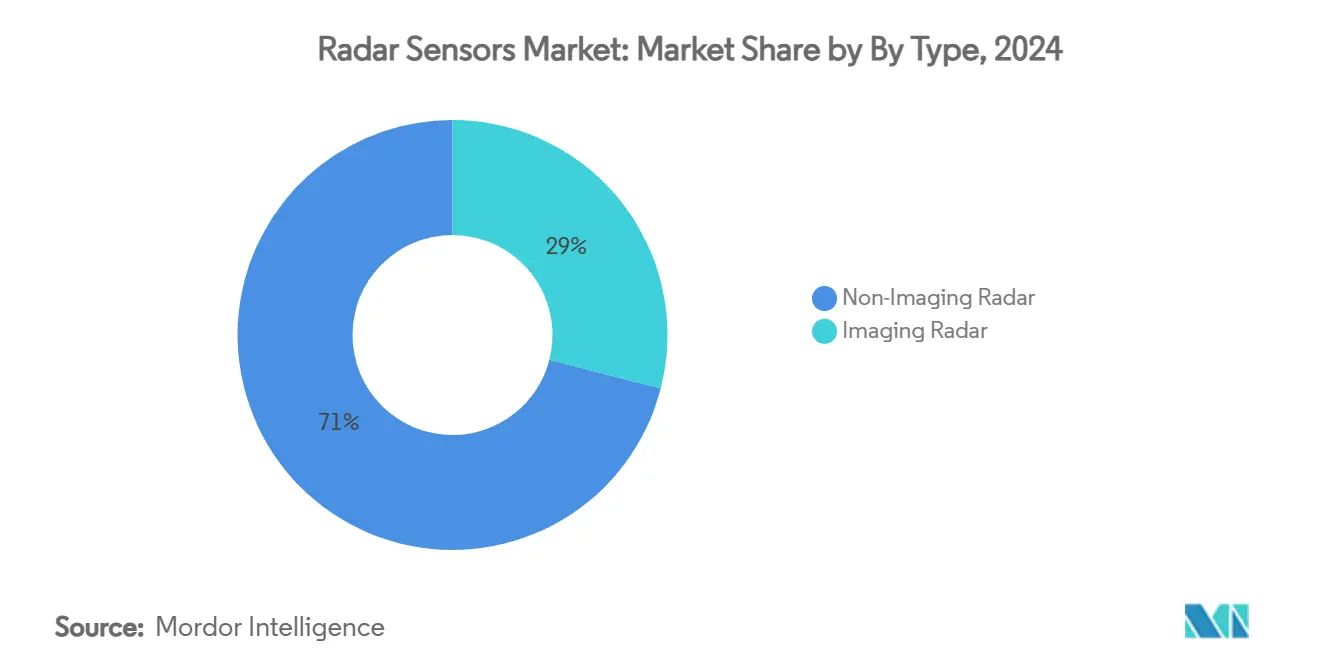

- Nach Typ hielten nicht-bildgebende Radarsensoren 71% des Radarsensoren-Marktanteils im Jahr 2024, während bildgebende Radarsensoren voraussichtlich mit einer CAGR von 18,4% bis 2030 wachsen werden.

- Nach Frequenzband führte das 77-81 GHz-Segment mit 43% Umsatz im Jahr 2024; ≥94 GHz-Bänder werden voraussichtlich mit einer CAGR von 21,7% bis 2030 expandieren.

- Nach Reichweite entfielen auf Kurzstreckeneinheiten (≤30 m) 56% der Radarsensoren-Marktgröße im Jahr 2024; Langstreckeneinheiten (>150 m) sind für eine CAGR von 15,6% positioniert.

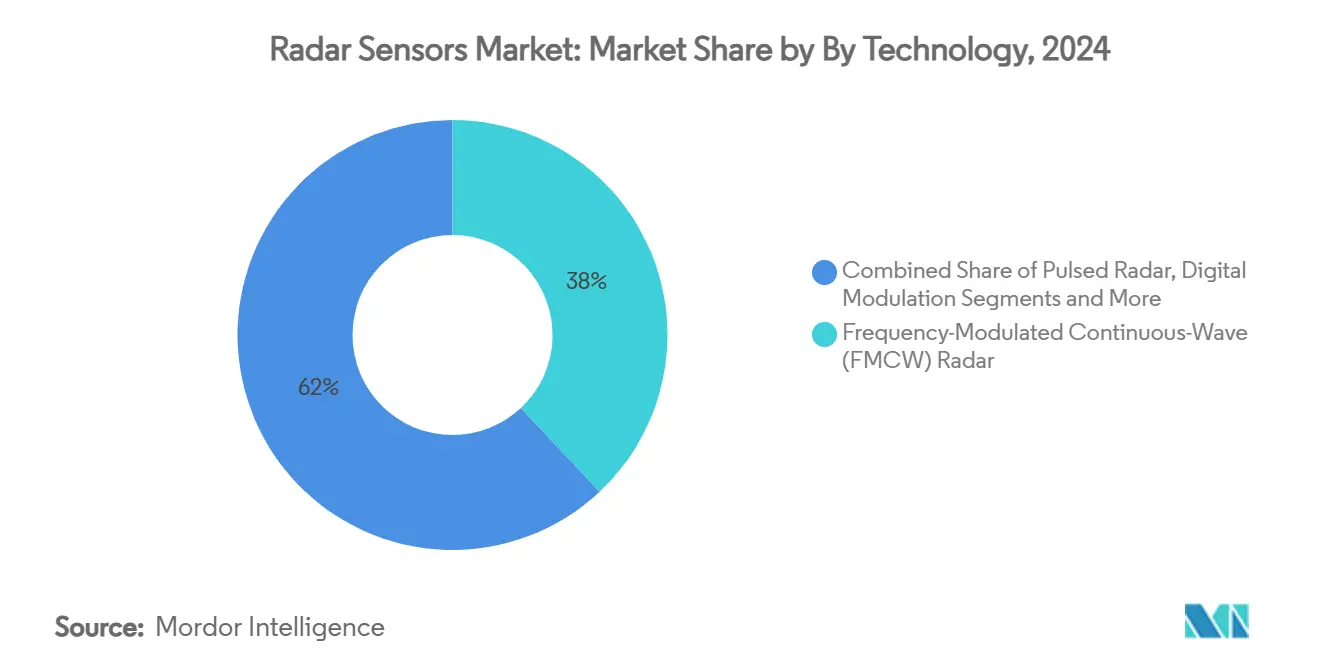

- Nach Technologie kommandierte FMCW 38% der Umsätze von 2024, während Phased-Array/AESA-Lösungen mit einer CAGR von 20,3% voranschreiten.

- Nach Endverbraucher erfassten Automobilanwendungen 24% des Radarsensoren-Marktanteils im Jahr 2024; Industrieautomatisierung ist der am schnellsten wachsende Endverbraucher mit einer CAGR von 16,8%.

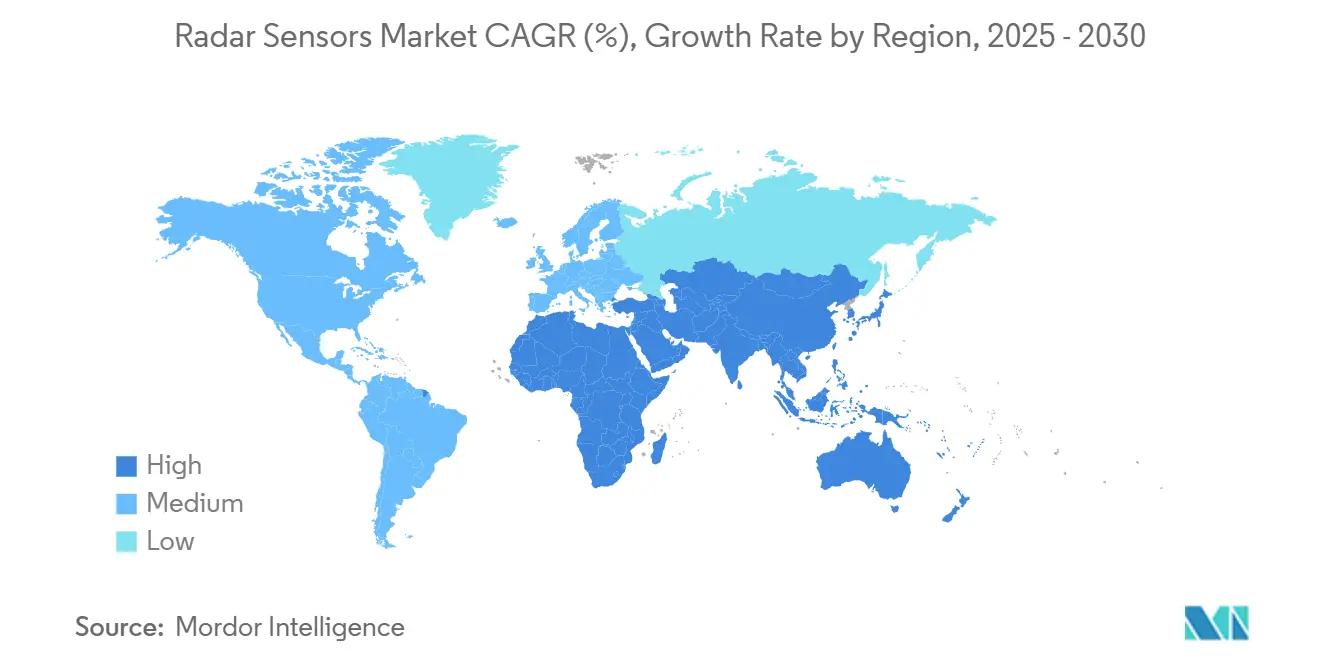

- Militärprogramme im asiatisch-pazifischen Raum und Europas intelligente Autobahn-Implementierungen untermauern die höchste regionale Wachstumsdynamik.

Globale Radarsensoren-Markttrends und Erkenntnisse

Treiber-Einflussanalyse

| TREIBER | (~) % EINFLUSS AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | EINFLUSS-ZEITRAHMEN |

|---|---|---|---|

| Zunehmende Akzeptanz von 77-81 GHz Radarsensoren in Automobilsicherheitssystemen | 4.2% | Global, mit frühen Gewinnen in Europa und Nordamerika | Mittelfristig (2-4 Jahre) |

| Steigende Nachfrage nach kompakten bildgebenden Radarsensoren in drohnenbasierter Geländekartierung | 2.1% | Nordamerika & EU, Expansion nach APAC | Langfristig (≥ 4 Jahre) |

| Steigende Militärausgaben für aktiv elektronisch gescannte Array (AESA) Radarsensoren im asiatisch-pazifischen Raum | 3.8% | APAC-Kern, Übertragung auf MEA | Kurzfristig (≤ 2 Jahre) |

| Wachsender Bedarf an mm-Wellen-Sensoren in industrieller Roboter-Kollisionsvermeidung | 2.9% | Global, konzentriert in Fertigungszentren | Mittelfristig (2-4 Jahre) |

| Infrastruktur-Push für intelligente Autobahnen & Verkehrsüberwachungs-Radarsensoren in Europa | 1.7% | Europa, mit Pilotprogrammen in Nordamerika | Langfristig (≥ 4 Jahre) |

| Klimawandel-getriebene Aufnahme von Doppler-Wetterradarsensoren in Küstenregionen | 1.3% | Globale Küstenregionen, Priorität im asiatisch-pazifischen Raum | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Zunehmende Akzeptanz von 77-81 GHz Radarsensoren in Automobilsicherheitssystemen

Regulatoren und Automobilhersteller befürworten 77-81 GHz, weil es längere Erkennungsreichweiten und schärfere Winkelauflösung als legacy 24 GHz Geräte liefert. Continentals ARS640 überschreitet 300 m Reichweite und ermöglicht Objektklassifizierung geeignet für Level 2+ Autonomie. Chinas Ministerium für Industrie und Informationstechnologie stoppte neue 24 GHz Radar-Genehmigungen im Jahr 2022, was lokale OEMs zwang, Frequenzbänder zu wechseln. Bosch erweiterte das Band auf Motorräder und stattete KTM-Bikes mit 210 m Reichweiten-Radar für adaptive Geschwindigkeitsregelung und Totwinkel-Warnung aus. Diese Entwicklungen verstärken stetige Sensor-Penetration über Fahrzeugklassen hinweg und untermauern das Wachstum des Radarsensoren-Marktes.[1]Continental Automotive, "Long Range Radars," continental-automotive.com

Steigende Nachfrage nach kompakten bildgebenden Radarsensoren in drohnenbasierter Geländekartierung

Multirotor-Drohnen verwenden leichte Synthetic-Aperture-Radarsensoren zur Generierung von Sub-Meter-Höhenmodellen selbst bei Vegetation oder Wolkenbedeckung, wo optische Nutzlasten versagen. Forschungen zeigen, dass 72,73% der Bergbauerkundungsmissionen nun Multirotor- gegenüber Helikopterplattformen bevorzugen, wodurch Vermessungskosten um 60% gesenkt und räumliche Granularität verbessert werden. Das mobile Radarobservatorium des U.S. Geological Survey erfasst Niederschlags-Abfluss-Daten Minuten nach Waldbränden und unterstützt Notfallmaßnahmen. Solche Erfolgsnachweise befeuern F&E-Investitionen in höhere-Bandbreiten-Chipsätze und bordeigene Verarbeitung und erweitern den Radarsensoren-Markt.[2]MDPI, "Aerial Drones for Geophysical Prospection in Mining," mdpi.com

Steigende Militärausgaben für AESA-Radarsensoren im asiatisch-pazifischen Raum

Südkorea vergab Hanwha Systems 40 Millionen USD für L-SAM II Multifunktions-Radar, mit Ziel auf Höhenraketenabwehr. Japan erhielt Lieferung von Lockheed Martins AN/SPY-7 mit GaN-Leistungsverstärkern und 4.828 km Landabdeckung, was die regionale Abfangkapazität erhöht. Die Philippinen erhielten japanische MELCO FPS-3ME Küstenradarsensoren im Wert von 98 Millionen USD. Schnelle Beschaffungszyklen komprimieren Einsatzzeitpläne und beschleunigen den Radarsensoren-Markt in Verteidigungskanälen.

Wachsender Bedarf an mm-Wellen-Sensoren in industrieller Roboter-Kollisionsvermeidung

Intelligente Fabriken verlassen sich auf kontaktlose Erfassung für Mensch-Roboter-Kollaboration. Texas Instruments' AWRL6844 bietet 98% Belegungserkennung mit 60 GHz und reduziert Systemkosten um 20 USD pro Fahrzeug bei Umwidmung für Innenraum-Überwachung. OndoSense Apex-Radar erreicht ±1 µm Genauigkeit in Stahlwalzlinien und unterhält 500 Hz Abtastung unter Staub und Hitze. Profinet-Integration erleichtert Nachrüstung in SPS-Netzwerke, beschleunigt industrielle Akzeptanz und stärkt den Radarsensoren-Markt.

Beschränkungen Einflussanalyse

| BESCHRÄNKUNGEN | (~) % EINFLUSS AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | EINFLUSS-ZEITRAHMEN |

|---|---|---|---|

| Spektrumzuteilungsbeschränkungen in Sub-10 GHz Bändern | -2.8% | Global, akut in Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Hohe Kalibrierungs- & Wartungskosten von bildgebenden Radar-Arrays | -1.9% | Global, konzentriert in Automobilanwendungen | Mittelfristig (2-4 Jahre) |

| Thermomanagement-Herausforderungen in Hochleistungs-mm-Wellen-Chipsätzen | -1.2% | Global, am stärksten ausgeprägt in 77-81 GHz und ≥94 GHz Einsätzen | Mittelfristig (2-4 Jahre) |

| Datenschutzbedenken über 3-D Personen-Tracking-Radarsensoren im Einzelhandel | -1.5% | Nordamerika & EU, aufkommend in APAC | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Spektrumzuteilungsbeschränkungen in Sub-10 GHz Bändern

Radarentwickler konkurrieren mit Telekom- und Satellitenbetreibern um knappe Sub-10 GHz Slots. Das U.S. Verteidigungsministerium betreibt mehr als 120 Radarsensoren unter 3 GHz, was ziviles Spektrum-Re-Farm-Potenzial begrenzt. Die FCC verschärfte kürzlich 24 GHz Out-of-Band-Limits zur Erfüllung globaler Bestimmungen und erzwang Designänderungen. Zertifizierungsschlangen können sich auf neun Monate erstrecken, verzögern Produkteinführungen und bremsen kurzfristige Radarsensoren-Marktakzeptanz.

Hohe Kalibrierungs- & Wartungskosten von bildgebenden Radar-Arrays

4D-Bildgebungsstacks können 2.304 virtuelle Kanäle halten und erfordern akribische Werkskalibrierung und häufige Feldrekalibrierung zur Bekämpfung thermischer Drift. OEM Off-Highway zitiert Spezialwerkzeug-Belastungen, die Lebenszeitkosten für Automobilhersteller erhöhen. Continentals Aftermarket-Plan für Sensorersatz ab Mitte 2025 unterstreicht den wachsenden Service-Overhead. Polarimetrische Arrays fügen Doppelkanal-Mismatch-Probleme hinzu, erhöhen Besitzkosten und dämpfen Radarsensoren-Marktexpansion in preissensitiven Segmenten.

Segmentanalyse

Nach Typ: Bildgebende Radarsensoren treiben Premium-Anwendungen

Nicht-bildgebende Geräte repräsentierten 71% des Umsatzes 2024, was verwurzelten Einsatz in Parkassistenz und grundlegender adaptiver Geschwindigkeitsregelung illustriert. Bildgebende Lösungen werden jedoch voraussichtlich eine CAGR von 18,4% bis 2030 verzeichnen, da Level 2+ Autonomie proliferiert. NXPs und sinPros 48-Kanal Einstiegs-4D-Einheit erreicht 1-Grad Azimut und 2.000 Punktwolken pro Frame, signalisiert Demokratisierung hochauflösender Wahrnehmung. Bildgebungsfähigkeit lässt automatisierte Bremsen Fußgänger von Straßenschildern unterscheiden und drängt OEM-Ausstattung über Luxusversionen hinaus. Die Radarsensoren-Marktgröße für bildgebungsfähige Module wird voraussichtlich 11,3 Milliarden USD bis 2030 erreichen und eskalierende Software-definierte Fahrzeugbudgets erfassen. Umgekehrt behält die kostenoptimierte nicht-bildgebende Kategorie Dominanz in Lieferrobotern, Gabelstapler-Kollisionsalarmen und Niederschlagsschätzung, wo Identifikationsfinesse weniger kritisch ist. Hersteller bündeln einfache FMCW-Dies mit Antenna-in-Package-Designs zur Senkung von Stücklisten-Kosten und Erhaltung des breiteren Radarsensoren-Marktes.[3] NXP, "Performance and Affordability: New 4D Imaging Radar," nxp.com

Wettbewerbsroadmaps kombinieren nun eingebettete Signalprozessoren mit Edge-AI-Beschleunigung zur Latenzreduktion. Continentals ARS640 integriert neuronale Netzwerk-Filterung zur Klassifizierung verletzlicher Verkehrsteilnehmer in Echtzeit und erhöht funktionale Sicherheitsmetriken. Auf der Materialseite fordern Silizium-Germanium-Front-Ends GaAs-Incumbents heraus und versprechen Sub-10 USD Die-Preise bei hohen Volumina. Diese Kostenkurve unterstützt inkrementelle Bildgebungs-Upgrades in Mittelklasse-Autos und ebnet den Weg für Radarsensoren-Marktpenetration in Rollern und Mikromobilität.

Nach Frequenzband: Höhere Frequenzen ermöglichen erweiterte Fähigkeiten

Die 77-81 GHz Stufe hielt 43% des Umsatzes 2024 aufgrund eines Sweet Spots zwischen Pfadverlust und Antennenapertur, ermöglicht 250 m Automobilerkennung bei Kosteneffizienz. Regulatorische Harmonisierung in Europa, China und Nordamerika reduzierte Zertifizierungskomplexität und stärkte den Radarsensoren-Markt. STMicroelectronics' 77 GHz Transceiver erhält Leistung in Schnee oder Schmutz und validiert Einsatz in rauen Straßenrandeinheiten. Über 94 GHz erreichen Ultra-Breitband-Kanäle Sub-Zentimeter-Auflösung geschätzt in Pflaster-Riss-Überwachung und medizinischer Mikro-Doppler-Bildgebung. Mit einer CAGR von 21,7% werden ≥94 GHz Lieferungen voraussichtlich bis 2030 mehr als verdreifachen, da Wafer-Skalige GaN-Leistungsverstärker reifen.

Spektrum unter 10 GHz steht vor Sättigung und drängt Entwickler zur Migration nach oben. China genehmigt keine neuen 24 GHz Automobil-Radarsensoren mehr und beschleunigt globalen Pivot. Kurzstrecken-60 GHz Ausrüstung excelliert in Kabinenerfassung, Belegungserkennung und Gestensteuerung; Texas Instruments' Einchip-Radar verbessert Kinderpräsenz-Alarm-Genauigkeit auf 98% ohne Kameras. Gemischte Multi-Band-Architekturen setzen 24 GHz Ecken, 77 GHz Fronteinheiten und 60 GHz Innenräume ein und erweitern den Radarsensoren-Markt über mehrere Stufen.

Nach Reichweite: Kurzstrecken-Anwendungen dominieren aktuelle Einsätze

Kurzstreckeneinheiten (≤30 m) erfassten 56% Umsatz in 2024, angetrieben durch Totwinkel- und Parkassistenz-Features. Hochvolumen-Modelle liefern mehr als vier Seitensensoren pro Auto und untermauern die Radarsensoren-Marktgröße für diese Reichweite. Continentals ARS51x ist optimiert für 0,2-2 m Totwinkel-Überwachung mit minimaler Latenz und erfüllt Euro NCAP Tests. Langstrecken-(>150 m) Module genießen die höchste CAGR von 15,6% da Highway-Autopilot sich ausbreitet und Truck-Flotten Frontkollisions-Vermeidung akzeptieren. Premium-SUVs integrieren oft einen 300 m Front-Radar gepaart mit 200 m Heck-Querverkehr-Einheiten zur Milderung von Hochgeschwindigkeits-Spurwechseln.

Mittelstrecken-(30-150 m) Sensoren überbrücken städtische Einschneidungsszenarien und Fußgänger-AEB. Boschs fünfte Generation Nutzfahrzeug-Radar umfasst 170 m und erkennt gestoppten Verkehr unter schlechtem Wetter. Range-on-Demand-Firmware lässt Automobilhersteller Erkennungsumhüllungen via Over-the-Air-Updates tweaken und optimiert Stromverbrauch. Solche adaptive Konfigurationen erhöhen Stücklisten-Effizienz und verstärken Radarsensoren-Marktakzeptanz über Massenmarkt-Autos.

Nach Technologie: FMCW führt während Phased-Array Momentum gewinnt

FMCW entfiel auf 38% Umsatz in 2024, profitierte von niedriger Spitzenleistung und reifen DSP-Pipelines geeignet für Verbraucherbudgets. Jaeger-Loop PLL Designs erreichen nun 6 GHz Sweep-Bandbreite und drücken Reichweitenauflösung unter 4 cm. Währenddessen skalieren Phased-Array/AESA-Formate schnell mit einer CAGR von 20,3% da GaN-Beamforming-Chips unter 3 USD pro Element in Verteidigungsvolumina fallen. Südkoreas L-SAM II Radar unterstreicht APS-aktivierte Feuerkontrolle, wo elektronische Lenkung Raketenabfanggeometrie binnen Millisekunden liefert.

Pulsradarsensoren bestehen in ATC und Wettererfassung aufgrund unvergleichlicher Reichweite, obwohl Energiespeicherung und Magnetron-Wartung Kosten hinzufügen. MIMO und digitale Modulationsschemata werden für gemeinsame Radar-Kommunikation erforscht, ermöglichen potenziell 5G-Fahrzeugen das Teilen roher Range-Doppler-Würfel. Chinas Greater Bay Phased-Array-Wetternetzwerk illustriert das Skalierungspotenzial mit 64 T/R-Modulen pro Fläche, die ein städtisches Becken jede Minute scannen. Diese Konvergenz treibt Ökosystem-Partnerschaften und erweitert den Radarsensoren-Markt-Fußabdruck.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Endverbraucher: Automobil führt während Industrieautomatisierung beschleunigt

Automobil behielt 24% Anteil in 2024, zementiert durch gesetzliche Mandate für automatische Notbremsung in Europa und Japan. Mainstream-Limousinen integrieren nun bis zu acht Radar-Knoten, das Dreifache der Anzahl in 2020, heben Sensor-pro-Fahrzeug-Volumen und stärken den Radarsensoren-Markt. Industrieautomatisierung registriert das schnellste Wachstum mit 16,8% CAGR da kollaborative Roboter proliferieren. Texas Instruments' AWRL6844 zeigt marktübergreifende Hebelwirkung und bedient sowohl berührungslose Innenraum-Interfaces als auch Fabriksicherheits-Vorhänge.

Verteidigungsbudgets im asiatisch-pazifischen Raum beschleunigen Beschaffung langreichweitiger AESA-Plattformen, während Wetterdienste in X-Band-Doppler-Radarsensoren investieren zur Stärkung der Klimaresilienz. Gesundheitswesen erforscht datenschutzbewahrende Sturzerkennung bei 60 GHz, und intelligente Städte integrieren Radarsensoren in Straßenlaternen für adaptive Beleuchtung. Jede neue Vertikale diversifiziert Umsatzströme und dämpft Zyklizität in Automobilnachfrage und unterstützt einen widerstandsfähigen Radarsensoren-Markt.

Geographieanalyse

Nordamerika blieb der größte regionale Beitragszahler in 2024, unterstützt durch fortgeschrittene Fahrerassistenzsystem-Einsätze und beträchtliche Verteidigungsupgrades. Gallium-Versorgungsrisiko bedroht jedoch 602 Milliarden USD US-Wirtschaftsleistung und drängt Policymaker zur Lokalisierung von GaN-Epitaxie und Schrott-Recycling csis.org. Die Vereinigten Staaten kämpfen auch mit Zertifizierungsverzögerungen, die zivile Rollouts verlangsamen, während Kanada Automobil-Radar-Testanlagen skaliert und Mexiko von Near-Shoring Tier-1 Produktionslinien profitiert.

Europa verzeichnet die höchste Vorwärts-CAGR aufgrund einheitlicher Sicherheitsgesetze und expansiver Smart-Road-Investitionen. Das AEB-Mandat der EU sichert einheitliche Sensorinstallation über Fahrzeugklassen, während nationale Straßenagenturen Radarsensoren für Stauanalytik einsetzen. smartmicro UK überschritt 1.000 Straßenrandeinheiten und illustriert Integrator-Momentum smartmicro.com. Supply-Chain-Reshoring bekämpft Halbleiterknappheit, und 5G-Korridore integrieren Radarsensoren Hand-in-Hand mit V2X-Beacons.

Asien-Pazifik führt Verteidigungs- und Wetterausgaben. Japans AN/SPY-7 Rollout und Südkoreas L-SAM II Projekt typifizieren hochbudgetierte Programme, die heimisches GaN-Foundry-Wachstum antreiben. Chinas Politikwechsel weg von 24 GHz Automobil-Radarsensoren beschleunigt Migration zu 77 GHz über lokale OEM-Werke. Indiens 50 Millionen USD Wetterradar-Auftrag demonstriert öffentlichen Sektor-Appetit für Präzisionsmeteorologie. Kollektiv erweitern diese Initiativen den Radarsensoren-Markt über Verbrauchermobilität hinaus.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Wettbewerbslandschaft

Der Markt ist mäßig fragmentiert. Continental, Bosch und NXP nutzen tiefe Tier-1-Beziehungen und vertikal integrierte Chip-zu-Modul-Stacks. Continentals Aftermarket-Sensor-Rollout ab 2025 diversifiziert Umsatz und baut Markentreue auf. Bosch erweitert Zweirad-Abdeckung mit sechs neuen Motorrad-Radarsensoren, die 210 m erreichen und eine unterversorgte Sicherheitsnische adressieren.

Halbleiterführer wie Texas Instruments und STMicroelectronics betonen Hochleistungs-SiGe und GaN RF-Front-Ends. TIs Einchip-60 GHz Radar integriert On-Device-AI, reduziert Systemkosten und ermöglicht Smart-Cabin-Analytik. STs 77 GHz Transceiver integriert Antenna-in-Package für kompakte Automobilmodule st.com. Währenddessen signalisiert Andurils Kauf von Numerica in 2025 Sektorkonsolidierung um Sensor-Fusion-Plattformen für Verteidigung.

Start-ups verfolgen Nischenanwendungen. OndoSense zielt auf Mikron-Grade Stahlmessung, bitsensing partnert mit NXP zur Schrumpfung bildgebender Radar-Kosten, und smartmicro erweitert Verkehrsüberwachung. Supply-Chain-Resilienz ist ein Wettbewerbsdifferenziator geworden, mit Anbietern, die Gallium dual-sourcen und alternative Materialien zur Bekämpfung geopolitischen Drucks erforschen. Preissetzungsmacht neigt sich zu Anbietern, die proprietäre GaN-Epitaxie und Beamforming-ASIC-Portfolios besitzen und das Radarsensoren-Markt-Playbook formen.

Radarsensoren Industrieführer

Robert Bosch GmbH

Continental AG

Infineon Technologies AG

NXP Semiconductors N.V.

Denso Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: Anduril Industries erwarb Numericas Radar- und Kommando-und-Kontroll-Geschäft zur Verbesserung seiner Verteidigungstechnologie-Fähigkeiten und erweiterte das Sensor-Fusion- und Überwachungsportfolio des Unternehmens für militärische Anwendungen

- Januar 2025: Texas Instruments brachte den AWRL6844 auf den Markt, den branchenweit ersten Einchip-60 GHz mmWave-Radarsensor mit integrierter Edge-AI-Verarbeitung, der 98% Belegungserkennungsgenauigkeit erreicht und Automobilimplementierungskosten um 20 USD pro Fahrzeug reduziert

- Januar 2025: Japans Maritime Selbstverteidigungskräfte erhielten das erste AN/SPY-7(V)1 Radarsystem von Lockheed Martin mit S-Band-Galliumnitrid-Technologie mit 4.828 Kilometer terrestrischer Reichweite und 46.000 Kilometer weltraumbasierter Zielerkennungsfähigkeiten

Globaler Radarsensoren-Marktbericht Umfang

Ein Radarsensor ist ein Gerät, das Entfernung, Geschwindigkeit und Bewegungen von Objekten über große Distanzen überwacht und dabei auch die relative Geschwindigkeit des beobachteten Gegenstands berechnet. Dieser Sensor bestimmt Form, Lage, Bewegungstrajektorie und Bewegungscharakteristika des Objekts mittels drahtloser Erkennungstechnologien wie FMCW (frequenzmodulierte Dauerstrichwe).

Der Radarsensoren-Markt ist segmentiert nach Typ (bildgebende und nicht-bildgebende Radarsensoren), Reichweite (Kurzstrecken-Radarsensor, Mittelstrecken-Radarsensor und Langstrecken-Radarsensor), Endverbraucher (Automobil, Sicherheit und Überwachung, Industrie, Umwelt- und Wetterüberwachung, Verkehrsüberwachung und andere Endverbraucher) und Geographie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten und Afrika). Der Bericht bietet Marktgrößen und Prognosen für alle oben genannten Segmente in Wert (USD).

| Bildgebende Radarsensoren |

| Nicht-bildgebende Radarsensoren |

| Weniger als 10 GHz (HF/UHF/L-Band) |

| 24 GHz ISM-Band |

| 60-64 GHz |

| 77-81 GHz |

| 94 GHz und darüber |

| Kurzstrecken-Radarsensor (weniger als 30 m) |

| Mittelstrecken-Radarsensor (30-150 m) |

| Langstrecken-Radarsensor (größer als 150 m) |

| Pulsradar |

| Frequenzmoduliertes Dauerstrich-(FMCW) Radar |

| Phased-Array / AESA-Radar |

| Digitale Modulation und MIMO-Radar |

| Automobil |

| Luft- und Raumfahrt und Verteidigung |

| Sicherheit und Überwachung (Fest und Mobil) |

| Industrieautomatisierung und Robotik |

| Umwelt- und Wetterüberwachung |

| Verkehrsüberwachung und intelligente Infrastruktur |

| Gesundheitswesen und betreutes Wohnen |

| Andere Endverbraucher |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Restlicher asiatisch-pazifischer Raum | |

| Naher Osten | Israel |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Restlicher Naher Osten | |

| Afrika | Südafrika |

| Ägypten | |

| Restliches Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Typ | Bildgebende Radarsensoren | |

| Nicht-bildgebende Radarsensoren | ||

| Nach Frequenzband | Weniger als 10 GHz (HF/UHF/L-Band) | |

| 24 GHz ISM-Band | ||

| 60-64 GHz | ||

| 77-81 GHz | ||

| 94 GHz und darüber | ||

| Nach Reichweite | Kurzstrecken-Radarsensor (weniger als 30 m) | |

| Mittelstrecken-Radarsensor (30-150 m) | ||

| Langstrecken-Radarsensor (größer als 150 m) | ||

| Nach Technologie | Pulsradar | |

| Frequenzmoduliertes Dauerstrich-(FMCW) Radar | ||

| Phased-Array / AESA-Radar | ||

| Digitale Modulation und MIMO-Radar | ||

| Nach Endverbraucher | Automobil | |

| Luft- und Raumfahrt und Verteidigung | ||

| Sicherheit und Überwachung (Fest und Mobil) | ||

| Industrieautomatisierung und Robotik | ||

| Umwelt- und Wetterüberwachung | ||

| Verkehrsüberwachung und intelligente Infrastruktur | ||

| Gesundheitswesen und betreutes Wohnen | ||

| Andere Endverbraucher | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Restlicher asiatisch-pazifischer Raum | ||

| Naher Osten | Israel | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Restliches Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Radarsensoren-Markt?

Der Radarsensoren-Markt steht bei 24,54 Milliarden USD im Jahr 2025 und wird voraussichtlich 53,12 Milliarden USD bis 2030 erreichen.

Welches Frequenzband dominiert Radarsensor-Einsätze?

Das 77-81 GHz Band führt mit 43% Umsatz 2024 aufgrund seiner günstigen Reichweiten-Auflösungs-Balance und globaler regulatorischer Ausrichtung.

Warum ist Industrieautomatisierung der am schnellsten wachsende Endverbraucher?

Sicherheitsvorschriften für Mensch-Roboter-Kollaboration und der Bedarf nach zuverlässiger Erkennung in staubigen oder dunklen Fabriken treiben eine CAGR von 16,8% in der Industrieautomatisierung Radarsensor-Akzeptanz.

Wie beeinflussen Spektrumbeschränkungen Radar-Expansion?

Sub-10 GHz Überlastung und striktere Emissionsregeln verlängern Zertifizierungszyklen und trimmen den gesamten CAGR-Einfluss um etwa 2,8%.

Welcher Technologietrend formt Automobil-Radar um?

Bildgebende Radarsensoren mit eingebetteter AI-Verarbeitung breiten sich von Premium- zu Massenmarkt-Fahrzeugen aus und ermöglichen feinere Objektklassifizierung für Level 2+ Autonomie.

Welche Region wird in den nächsten fünf Jahren am schnellsten wachsen?

Europa ist für die höchste regionale CAGR positioniert, unterstützt durch obligatorische AEB-Vorschriften und extensive Smart-Highway-Projekte, die auf Straßenrand-Radarnetzwerke angewiesen sind.

Seite zuletzt aktualisiert am: