حجم وحصة سوق أجهزة استشعار الطائرات

تحليل سوق أجهزة استشعار الطائرات من قبل Mordor Intelligence

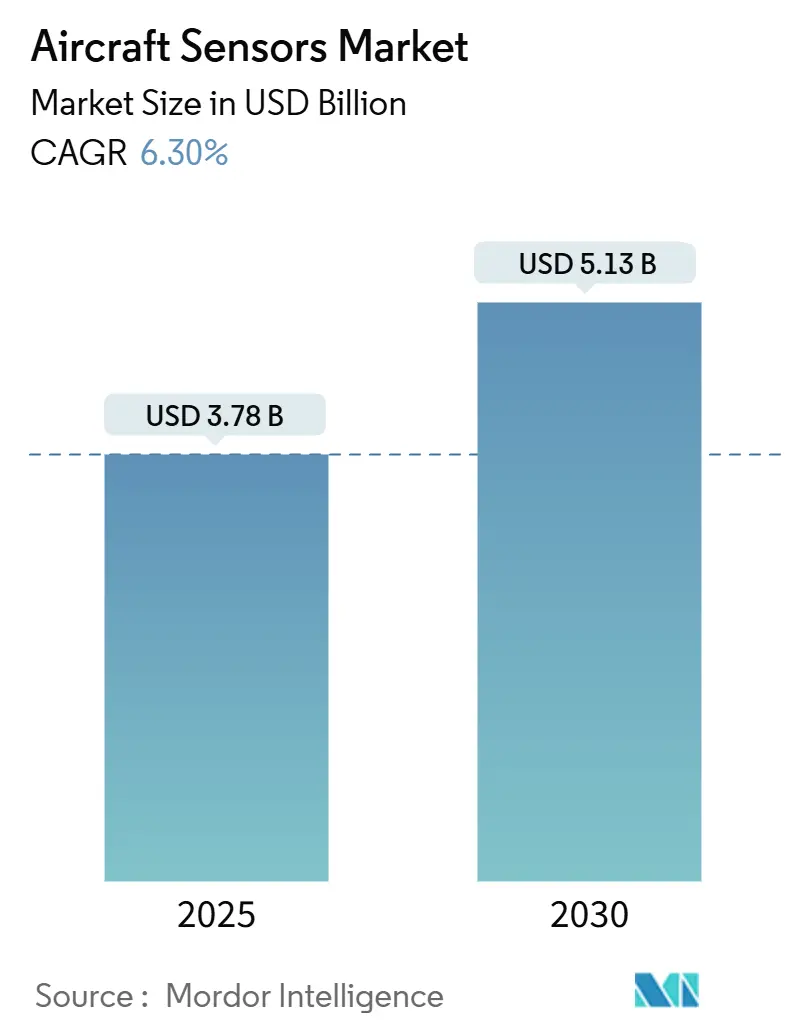

بلغ حجم سوق أجهزة استشعار الطائرات 3.78 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يرتفع إلى 5.13 مليار دولار أمريكي بحلول عام 2030، محققاً معدل نمو سنوي مركب قدره 6.30%. يعكس هذا المسار التوسع المستمر للأسطول والانتقال إلى أنظمة التحكم الطيران بالأسلاك وزيادة اعتماد خدمات الصيانة التنبؤية. تم إجبار المشغلين على ترقية مجموعات أجهزة الاستشعار بعد أن شددت إدارة الطيران الفيدرالية (FAA) قواعد تجنب التصادم الجوي في عام 2024، بينما قدم صناع المحركات أجهزة استشعار عالية الحرارة تدعم احتراق وقود الطيران المستدام (SAF). اكتسبت منتجات تجنب مخاطر الطقس والمخاطر القائمة على الرادار زخماً حيث سعت شركات الطيران للتخفيف من مخاطر الاضطراب المناخي. عجّل المشترون العسكريون التحديث، وقدموا تمويلاً بقيمة 270 مليون دولار أمريكي لترقية الأشعة تحت الحمراء لطائرة F-22 Raptor وتوسيع طلبات المنصات المستقلة التي تعتمد على شبكات أجهزة استشعار كثيفة ومقاومة.[1]المصدر: إدارة الطيران الفيدرالية، "حماية أمن المعلومات للمعدات والأنظمة والشبكات،" federalregister.gov الموردون الذين دمجوا أجهزة أجهزة الاستشعار مع تحليلات السحابة حصلوا على عقود مميزة، لكن النقص العالمي في أشباه الموصلات المخصصة للطيران مدد أوقات التسليم وكثف عوائق التأهيل.

النقاط الرئيسية للتقرير

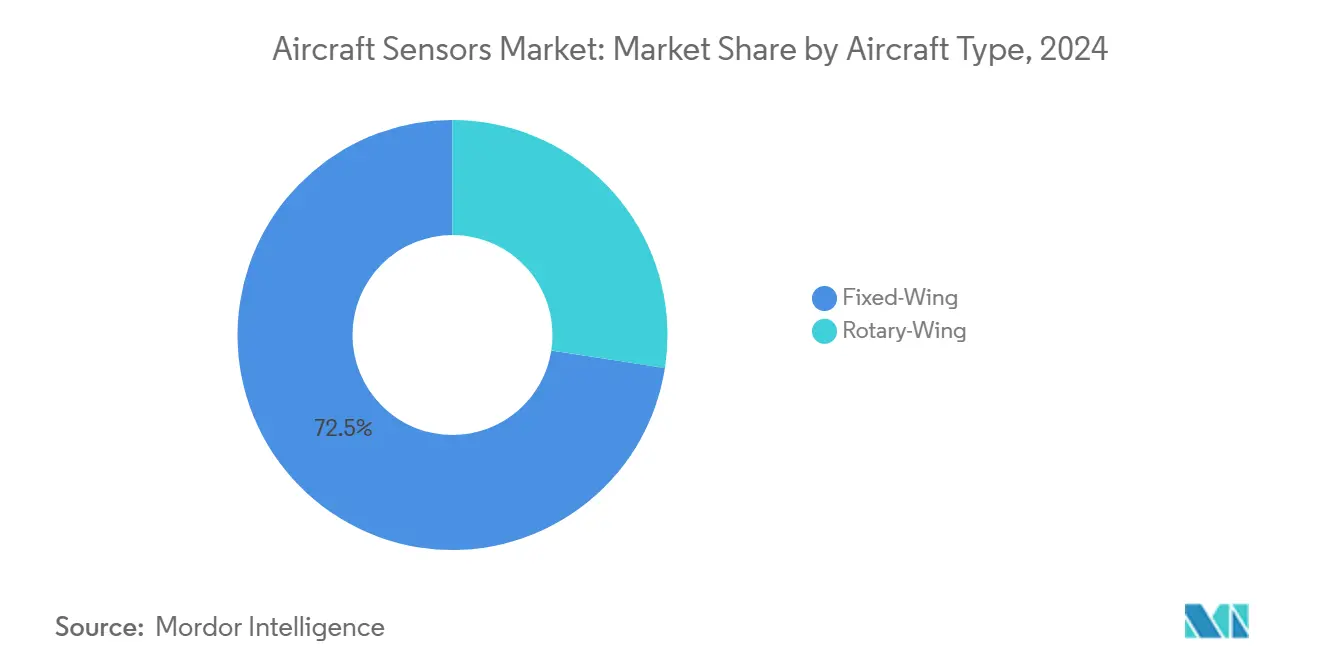

- حسب نوع الطائرة، استحوذت المنصات ذات الأجنحة الثابتة على 72.54% من حصة سوق أجهزة استشعار الطائرات في عام 2024، بينما من المتوقع أن يسجل القطاع الفرعي للطيران العسكري معدل نمو سنوي مركب قدره 8.30% حتى عام 2030.

- حسب نوع أجهزة الاستشعار، تصدرت أجهزة استشعار الضغط بحصة إيرادات قدرها 29.58% في عام 2024؛ من المتوقع أن تتوسع أجهزة استشعار الرادار بمعدل نمو سنوي مركب قدره 9.75% حتى عام 2030.

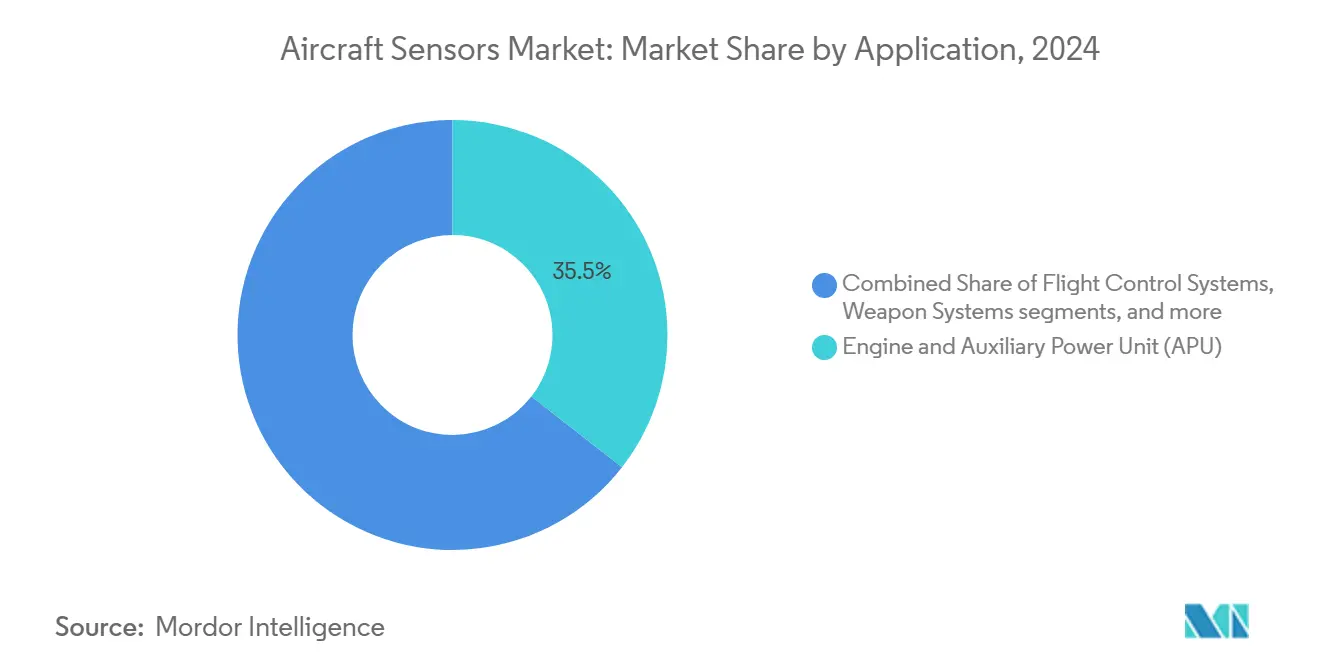

- حسب التطبيق، شكلت أنظمة المحرك ووحدة الطاقة المساعدة 35.54% من حجم سوق أجهزة استشعار الطائرات في عام 2024، بينما من المقرر أن تنمو أنظمة التحكم بالطيران بمعدل نمو سنوي مركب قدره 7.50% خلال نفس الأفق الزمني.

- حسب المستخدم النهائي، مثلت تركيبات الشركة المصنعة للمعدات الأصلية 75.20% من إجمالي الطلب في عام 2024؛ يتقدم قطاع السوق اللاحقة/الصيانة والإصلاح والعمرة بمعدل نمو سنوي مركب قدره 7.65% على اعتماد الصيانة التنبؤية.

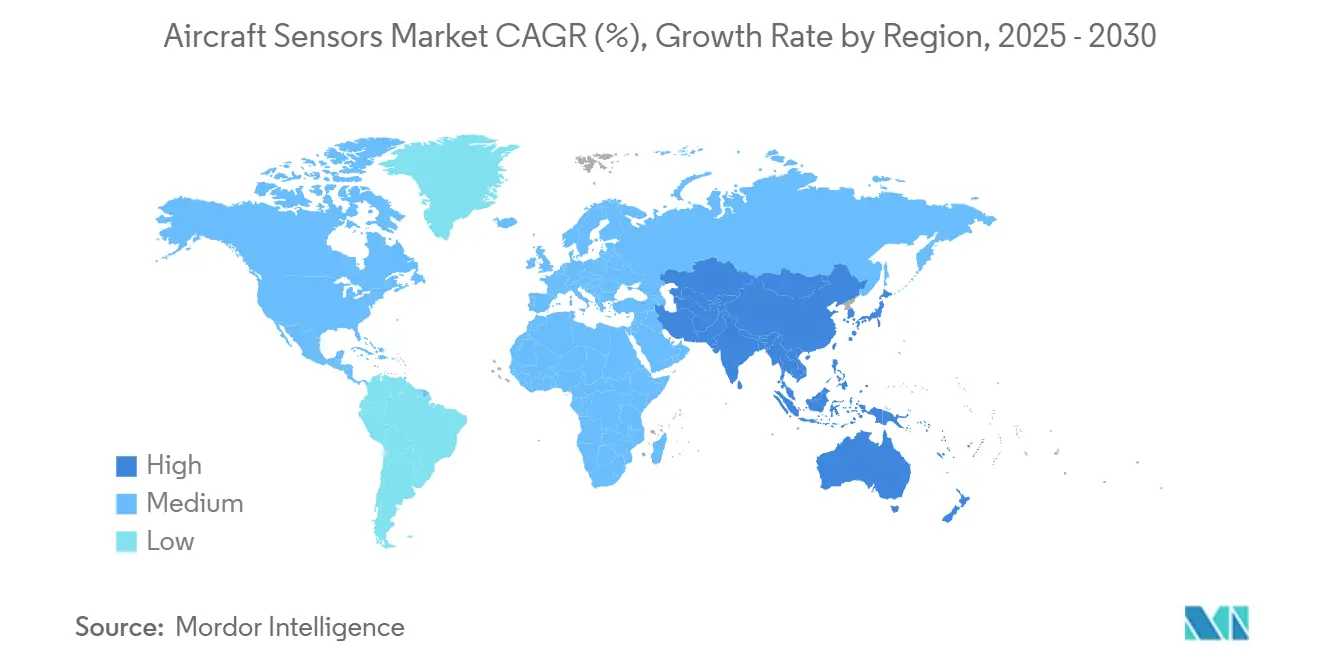

- حسب الجغرافيا، احتفظت أمريكا الشمالية بـ 42.52% من سوق أجهزة استشعار الطائرات في عام 2024، لكن آسيا والمحيط الهادئ مهيأة للتوسع الأسرع، بمعدل نمو سنوي مركب قدره 7.85% حتى عام 2030.

اتجاهات ورؤى سوق أجهزة استشعار الطائرات العالمي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الاعتماد المتسارع لهندسات الطيران بالأسلاك ومراقبة الصحة | +1.2% | عالمي، متركز في أمريكا الشمالية وأوروبا | متوسط الأمد (2-4 سنوات) |

| التحول إلى محركات جاهزة لوقود الطيران المستدام مما يدفع الاستشعار الحراري عالي الدقة | +0.8% | عالمي، بقيادة أمريكا الشمالية ومناطق الاتحاد الأوروبي التنظيمية | طويل الأمد (≥ 4 سنوات) |

| تفويض إدارة الطيران الفيدرالية لترقيات تجنب التصادم الجوي | +0.9% | أمريكا الشمالية أساساً، مع انتشار للمشغلين الدوليين | قصير الأمد (≤ 2 سنوات) |

| منصات الخدمات كخدمة السائدة للأساطيل المتصلة | +0.7% | عالمي، اعتماد مبكر في أمريكا الشمالية وآسيا والمحيط الهادئ | متوسط الأمد (2-4 سنوات) |

| هياكل أجهزة الاستشعار المصنوعة بالتصنيع الإضافي تقلل تكلفة الوحدة | +0.5% | مراكز التصنيع العالمية، متركزة في أمريكا الشمالية وأوروبا | طويل الأمد (≥ 4 سنوات) |

| أجهزة الاستشعار ذاتية المعايرة المدعومة بالذكاء الاصطناعي الطرفي تقلل إنفاق الصيانة والإصلاح والعمرة | +0.6% | عالمي، اعتماد أسرع في الأسواق المتقدمة | متوسط الأمد (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

الاعتماد المتسارع لهندسات الطيران بالأسلاك ومراقبة الصحة

انتقلت برامج الطائرات من الوصلات الميكانيكية إلى أنظمة التحكم الإلكتروني بالطيران التي تعتمد على أجهزة استشعار ثلاثية التكرار لكل معامل حرج. أظهرت Collins Aerospace نظام الطاقة والتبريد المحسن على طائرة F-35، مضاعفة القدرة الحرارية لدعم أحمال أجهزة الاستشعار كثيفة الطاقة.[2]المصدر: RTX، "نظام إدارة الطاقة والحرارة EPACS من Collins Aerospace جاهز لتكامل الطائرات،" rtx.com دمجت شركات الطيران مجموعات مراقبة الصحة الهيكلية التي قللت وقت التوقف بنسبة 30% عندما اقترنت بالتحليل التنبؤي من تدفقات أجهزة الاستشعار في الوقت الفعلي. دمجت برامج دمج أجهزة الاستشعار تغذيات الضغط والقصور الذاتي والرادار في صورة طيران موحدة، مما حسن استجابة الطيار الآلي وأتاح عمليات الطيار الواحد.

التحول إلى محركات جاهزة لوقود الطيران المستدام مما يدفع الاستشعار الحراري عالي الدقة

خلائط وقود الطيران المستدام تغير ملامح حرارة غرفة الاحتراق، مما يدفع صناع المحركات لتحديد مقاييس حرارية قادرة على البقاء في بيئات 1,400 درجة فهرنهايت-ما يقارب ثلاثة أضعاف حد أجهزة التحويل السابقة. استهدف تحدي وقود الطيران المستدام الكبير التابع لوزارة الطاقة الأمريكية 3 مليارات جالون من الإنتاج السنوي بحلول عام 2030، مما حفز الطلب على أجهزة استشعار جودة الوقود والانبعاثات عبر سلاسل التوريد. تنشر شركات الطيران عدادات تدفق الوقود الرقمية المزودة بوقود الطيران المستدام وأجهزة استشعار غازات العادم للتحقق من مطالبات تقليل الكربون المطلوبة للإعفاءات الضريبية.

تفويض إدارة الطيران الفيدرالية لترقيات تجنب التصادم الجوي

في عام 2024، انتقلت إدارة الطيران الفيدرالية من بروتوكولات TCAS II إلى ACAS Xa، مما ألزم الناقلات بتعديل أجهزة استشعار الرادار والبصرية المرتبطة بأجهزة الإرسال والاستقبال التي تعالج بشكل متزامن مدخلات التعدد، وADS-B، والأقمار الصناعية. توقعت EUROCONTROL انخفاض مخاطر التصادم في منتصف الجو بخمسة أضعاف بمجرد اختراق ACAS للأسطول. ازداد الاعتماد العسكري حيث اختار الجيش الأمريكي مستشعر ATHENA من Northrop Grumman لتعزيز التعرف على التهديدات على ارتفاعات منخفضة.

منصات الخدمات كخدمة السائدة للأساطيل المتصلة

تسارعت خدمات الاشتراك المدعومة بأجهزة الاستشعار، بقيادة منصة Ensemble من Honeywell، والتي نقلت بيانات المحرك والبيئة إلى لوحات السحابة، مما قلل الأحداث غير المجدولة بنسبة 35%. أضاف تحالف Airbus-Delta-GE Skywise آلاف الطائرات، موضحاً اقتصاديات عقود الصيانة القائمة على النتائج. حقق البائعون أرباحاً من البيانات من خلال خوارزميات تنبؤية مع ضمان موثوقية الإرسال، مما خلق إيرادات متكررة عزلتهم عن دورات إنتاج الطائرات.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| أزمة سلسلة التوريد المستمرة للدوائر المتكاملة المخصصة للطيران | -1.1% | عالمي، تأثير حاد في أمريكا الشمالية وأوروبا | قصير الأمد (≤ 2 سنوات) |

| تأخير الشهادات يبطئ تصميمات أجهزة الاستشعار الجديدة | -0.8% | عالمي، متركز في سلطات الشهادات الرئيسية | متوسط الأمد (2-4 سنوات) |

| متطلبات التقوية السيبرانية تضخم تكلفة قائمة المواد | -0.6% | عالمي، قواعد أكثر صرامة في الأسواق المتقدمة | طويل الأمد (≥ 4 سنوات) |

| تشديد ضوابط التصدير على وحدات القياس بالقصور الذاتي الدقيقة | -0.4% | عالمي، خاصة سلاسل التوريد في آسيا والمحيط الهادئ | متوسط الأمد (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

أزمة سلسلة التوريد المستمرة للدوائر المتكاملة المخصصة للطيران

امتدت أوقات التسليم للمعالجات المقاومة للإشعاع والدوائر المتكاملة التناظرية المختلطة إلى 40 أسبوعاً، متجاوزة معايير ما قبل الجائحة البالغة 12 أسبوعاً. مثل الطيران أقل من 2% من الطلب العالمي على الرقائق، تاركاً إياه في أسفل قوائم أولويات المصانع. أفادت شركات الاستشارة أن 66% من موردي الطيران من المستوى الأول واجهوا نقصاً في التخصيص في عام 2025. مخزن مصنعو جسم الطائرة الأجهزة الحرجة للسلامة، لكن مخازن المخزون رفعت احتياجات رأس المال العامل وأخرت جداول التعديل.

تأخير الشهادات يبطئ تصميمات أجهزة الاستشعار الجديدة

قواعد DO-178C وDO-254 الجديدة وسعت مواد ضمان البرمجيات والأجهزة، مما دفع متوسط دورات موافقة الطيران إلى ثلاث سنوات. هدف مراجعة EASA لأوامر المعايير التقنية إلى تبسيط المراجعات لكنها ما زالت تطالب بوثائق مكثفة لأجهزة الاستشعار المدعومة بالذكاء الاصطناعي، حيث تتطور الخوارزميات أثناء الخدمة. واجه الموردون الأصغر صعوبة في تمويل حملات الاختبار، مما أخر دخول أجهزة MEMS المبتكرة وحد الضغط التنافسي.

تحليل القطاعات

حسب نوع الطائرة: الطيران العسكري يقود التحديث

هيمنت برامج الأجنحة الثابتة على الطلب، واستحوذت على 72.54% من حصة سوق أجهزة استشعار الطائرات في عام 2024 بقوة تسليمات الطائرات التجارية. من المتوقع أن يتجاوز حجم سوق أجهزة استشعار الطائرات لتطبيقات الأجنحة الثابتة 3 مليارات دولار أمريكي بحلول عام 2030 بمعدل نمو سنوي مركب قدره 5.8%. ضمن هذا المجموع، تتقدم أجهزة استشعار الطيران العسكري بنسبة 8.30% سنوياً حيث تقوم وزارات الدفاع بتعديل المقاتلات القديمة بمجموعات الأشعة تحت الحمراء واسعة النطاق والرادار والحرب الإلكترونية. وضحت ترقية Lockheed Martin للطائرة F-22 العلاوة المدفوعة للمراقبة السلبية بزاوية 360 درجة.

احتضنت أساطيل الطائرات الدوارة والدوارة المائلة الكاميرات متعددة الأطياف وليدار لتجنب العوائق أثناء العمليات على ارتفاعات منخفضة. مكن نظام الاستشعار الإدراكي من Collins Aerospace الهبوط الآلي في ظروف بصرية متدهورة. التلاقح المتقاطع لمعالجات أجهزة الاستشعار المحددة بالبرمجيات بين الطائرات الدوارة والطائرات المقاتلة قلل تكاليف الهندسة غير المتكررة، مما ضغط وقت الوصول إلى السوق للمتغيرات التصديرية. مع توسع طائرات الشحن المستقلة بدون طيار، سيعزز الطلب على وحدات القصور الذاتي والضغط الجوي خفيفة الوزن توسع سوق أجهزة استشعار الطائرات عبر جميع فئات الجسم.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع أجهزة الاستشعار: أنظمة الرادار تقود الابتكار

بقيت أجهزة الضغط أساسية تحتوي على أنظمة pitot-static والتحكم البيئي وزيت المحرك مع شحنات ثابتة وعالية الحجم. ومع ذلك، سجلت وحدات الرادار أعلى نمو بمعدل نمو سنوي مركب قدره 9.75% حيث سعت شركات الطيران للحصول على ميزات تنبؤ الاضطراب المتقدمة والاستشارة لإزالة الجليد. من المتوقع أن يصل حجم سوق أجهزة استشعار الطائرات للرادار إلى 1.2 مليار دولار أمريكي بحلول عام 2030، مما يعكس كلاً من برامج التعديل والتركيب المباشر. عززت متطلبات ACAS Xa رادارات المراقبة الجوية للطائرات الإقليمية.

دمجت حزم الذكاء الاصطناعي الطرفي مدخلات الرادار وليدار والبصرية على لوحة واحدة، مما قلل الأسلاك بنسبة 20% ومكن معايرة الهوائي القائمة على الحالة. استفادت مقاييس التسارع MEMS وأجهزة كشف القرب من منحنيات تكلفة السيارات لكنها استمرت في الخضوع لفحص إضافي لتلبية ملامح الاهتزاز RTCA DO-160. أضاف مصممو أجهزة استشعار الحرارة والتدفق أغلفة الأمن السيبراني لإرضاء تفويضات أمان الشبكة القادمة من إدارة الطيران الفيدرالية، مما رفع تكلفة قائمة المواد لكن ضمن آفاق إيرادات الخدمة طويلة الأمد.

حسب التطبيق: أنظمة التحكم بالطيران تسرع النمو

ولدت التركيبات المتعلقة بالدفع أكبر مجموعة إيرادات، حيث شكلت 35.54% من حجم سوق أجهزة استشعار الطائرات في عام 2024 حيث دمج صناع التوربينات المروحية مئات أجهزة الاستشعار لمراقبة ديناميكيات الاحتراق وأحمال المحامل. أدى التحول نحو هندسات التوربين المروحي المسنن والدوار المفتوح إلى إدخال ضغوط حرارية واهتزازية أعلى، مما تطلب مقاييس إجهاد بصرية ليفية من الجيل التالي. في الوقت نفسه، قاد توسع الطيران بالأسلاك معدل نمو سنوي مركب قدره 7.50% في أجهزة استشعار أنظمة التحكم بالطيران، وهو معدل تفوق على جميع المجالات الأخرى.

طالبت محركات سطح التحكم الرقمية بتغذية راجعة للموضع وعزم الدوران بدقة 10 بت، مما حفز طلبات الحجم لأجهزة تأثير هول غير المتصلة. استفادت تطبيقات البيئة المقصورة من متطلبات التحكم بالرطوبة المتزايدة على الطائرات بعيدة المدى، مدمجة أجهزة استشعار جودة الهواء والجسيمات المشتقة من تكنولوجيا الغرف النظيفة الصناعية. هاجرت أجهزة استشعار حمولة معدات الهبوط إلى تنسيقات لاسلكية لتقليم وزن الأسلاك، بينما دمجت أجهزة ضغط حجرة الأسلحة تكرار آمن من الفشل لتحقيق التسامح مع خطأين يطلبه العملاء الدفاعيون.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب المستخدم النهائي: السوق اللاحقة تكتسب زخماً

شكل التركيب من الشركة المصنعة للمعدات الأصلية 75.20% من شحنات الوحدات لعام 2024 حيث غادرت هياكل الطائرات المصانع مع مجموعات أجهزة استشعار كاملة. ومع ذلك، أثارت منصات الصيانة التنبؤية معدل نمو سنوي مركب قدره 7.65% في السوق اللاحقة، مما دفع المشغلين لتعديل وحدات البوابة اللاسلكية التي تنقل بيانات الصحة بمجرد هبوط الطائرات. شهدت صناعة أجهزة استشعار الطائرات شركات الطيران تخصص رأس المال لترتيبات أجهزة الاستشعار كخدمة التي تنقل الملكية للبائعين مقابل ضمان التوافر.

اتسع تجميع المكونات، ومخزنت مراكز الصيانة والإصلاح والعمرة وحدات القصور الذاتي MEMS المناسبة للتركيب القياسي التي تلبي أساطيل متعددة، مما قلل أوقات الدوران. من المتوقع أن يصل إنفاق الصيانة في آسيا والمحيط الهادئ إلى 109 مليارات دولار أمريكي بحلول عام 2043، مما يعني طلباً مستداماً على أجهزة استشعار الاستبدال التي تلبي إرشادات إدارة الطيران المدني الصينية الإقليمية.[3]المصدر: إيرباص، "سوق خدمات الطائرات في آسيا والمحيط الهادئ سيتضاعف خلال العشرين سنة القادمة،" aircraft.airbus.com استثمرت محطات الإصلاح المستقلة في مقاعد المعايرة الآلية لتقليل أوقات الدورة من أسابيع إلى أيام.

التحليل الجغرافي

احتفظت أمريكا الشمالية بـ 42.52% من الطلب العالمي في عام 2024، مستفيدة من حملات تحديث الأسطول والنفقات المرتفعة للبنتاغون من شركات الطيران الرئيسية. استفاد موردو أجهزة الاستشعار المحليون من المشاركة المبكرة مع إدارة الطيران الفيدرالية لتشكيل المعايير، مما عزز آفاق التصدير بمجرد اعتماد القواعد في الخارج. لكن الاعتماد على تصنيع الرقائق البحرية دفع واشنطن لتخصيص 52 مليار دولار أمريكي في إطار قانون CHIPS لتعزيز القدرة المحلية للإلكترونيات الدقيقة.

سجلت آسيا والمحيط الهادئ أعلى معدل نمو بمعدل نمو سنوي مركب قدره 7.85% حيث وسعت الناقلات أساطيل الطائرات ضيقة الجسم ومولت الحكومات برامج أجهزة الاستشعار المحلية للتخفيف من مخاطر ضوابط التصدير. توقع أن تصل قيمة خدمات الطيران الصينية إلى 61 مليار دولار أمريكي بحلول عام 2043، متفوقة على كل سوق بلد واحد. تعاون المصنعون اليابانيون والكوريون على وحدات القصور الذاتي MEMS لمركبات التنقل الجوي الحضري، بينما قدمت الهند خرائط طريق لأجهزة استشعار البيانات الجوية المنتجة محلياً لدعم مشاريع الطائرات الإقليمية.

بقيت أوروبا رائدة تكنولوجية، تطبق قواعد صارمة للاستدامة والأمن السيبراني التي عززت ابتكار أجهزة الاستشعار. أكملت Thales استحواذ Cobham Aerospace Communications، مما عزز محافظ الطيران التي تمزج أجهزة الاستشعار وروابط البيانات الآمنة. سهل تنسيق EASA مع إدارة الطيران الفيدرالية القبول المتبادل للموافقات، لكن الموردين ما زالوا يتنقلون بين تدفقات الوثائق المنفصلة. أكدت المنطقة على أدوات التحقق من وقود الطيران المستدام ومراقبة الانبعاثات غير ثاني أكسيد الكربون كجزء من حزمة المناخ Fit-for-55.

المشهد التنافسي

أظهر سوق أجهزة استشعار الطائرات تركزاً متوسطاً. بقيت Honeywell وCollins Aerospace وThales راسخة من خلال أوراق اعتماد الشهادات الواسعة والعروض المتكاملة عمودياً التي تمتد من تصنيع MEMS إلى لوحات التحليل. سمح نطاقها بعروض أسعار ثابتة متعددة السنوات لا يستطيع الوافدون الجدد مطابقتها. ركزت المسرحيات الاستراتيجية على الخدمات الرقمية: استحوذت Honeywell على Civitanavi Systems لتعميق معرفة الملاحة بالقصور الذاتي، بينما أطلقت Collins Aerospace وحدات مراقبة الصحة القائمة على الاشتراك لعائلات A320 وB737.

أصبحت مرونة سلسلة التوريد عاملاً مميزاً. طبقت GE Aerospace الطباعة ثلاثية الأبعاد على صمامات الهواء النازف، محققة وفورات تكلفة بنسبة 35% وتحرير القدرة لتخصيصات الرقائق. تبعت الشركات متوسطة الحجم التخصص؛ حصلت Curtiss-Wright على عقد IDIQ بقيمة 80 مليون دولار أمريكي لمسجلات الحصول على البيانات عالية السرعة التي تدعم برامج اختبار الطيران التابعة للقوات الجوية الأمريكية. فضلت معايير الأمن السيبراني مثل برنامج أمان شبكة الطائرات التابع لإدارة الطيران الفيدرالية الشركات الراسخة القادرة على تضمين التشفير وكشف التطفل مباشرة في برامج أجهزة الاستشعار الثابتة، مما أقام حواجز دخول للمنافسين منخفضي التكلفة.

استمرت فرص المساحات البيضاء في دمج أجهزة الاستشعار المدعوم بالذكاء الاصطناعي والهياكل المصنوعة بالتصنيع الإضافي وأجهزة استشعار التزييت القائمة على الحالة لهندسات الدفع الكهربائي. استهدفت الشركات الناشئة المدعومة برأس المال المخاطر هذه المنافذ، لكن طوابير الشهادات الطويلة وكثافة رأس المال حدت من تأثيرها قريب المدى. بشكل عام، تركزت المنافسة السعرية على أجهزة الضغط والحرارة الناضجة، بينما حققت وحدات الرادار والأشعة تحت الحمراء عالية الأداء هوامش تشغيل مزدوجة الرقم.

قادة صناعة أجهزة استشعار الطائرات

-

Honeywell International Inc.

-

Safran SA

-

TE Connectivity Corporation

-

AMETEK Aerospace, Inc.

-

RTX Corporation

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- سبتمبر 2025: أعلنت شركة Crane Company عن شراء بقيمة 1.06 مليار دولار أمريكي لشركة Precision Sensors & Instrumentation، مما عزز خط أجهزة استشعار الضغط لأنظمة التحكم البيئي ومراقبة المحرك.

- يناير 2025: تلقت Lockheed Martin عقداً بقيمة 270 مليون دولار أمريكي لتجهيز طائرة F-22 بأجهزة استشعار دفاعية متقدمة بالأشعة تحت الحمراء التي توفر وعياً بالتهديدات بزاوية 360 درجة.

- يناير 2025: عمقت Honeywell وNXP Semiconductors تعاونهما في معالجات الطيران المدعومة بالذكاء الاصطناعي لقمرات القيادة من الجيل التالي.

نطاق تقرير سوق أجهزة استشعار الطائرات العالمي

أجهزة استشعار الطائرات حاسمة لتوفير بيانات دقيقة لأوقات الطيران الآمنة والفعالة، بالإضافة إلى إقلاع وهبوط الطائرات، حيث توفر تغذية راجعة على مجموعة واسعة من معاملات تشغيل الطائرات مثل درجة حرارة وضغط المقصورة والتحكم في الأجنحة واللوحات وغيرها.

يتم تقسيم السوق حسب نوع أجهزة الاستشعار ونوع الطائرة والجغرافيا. حسب نوع الطائرة، يتم تقسيم السوق إلى الطائرات التجارية وطائرات الأعمال والطائرات العسكرية. حسب نوع أجهزة الاستشعار، يتم تقسيم السوق إلى الحرارة والضغط والموضع والتدفق وعزم الدوران والرادار ومقياس التسارع والقرب وأنواع أجهزة الاستشعار الأخرى. حسب الجغرافيا، يتم تقسيم السوق إلى أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا اللاتينية والشرق الأوسط وأفريقيا.

يقدم التقرير قيمة السوق والتوقعات من حيث مليار دولار أمريكي.

| ذات الأجنحة الثابتة | الطيران التجاري | طائرات ضيقة الجسم |

| طائرات عريضة الجسم | ||

| طائرات إقليمية نفاثة | ||

| طيران الأعمال والعام | طائرات الأعمال | |

| طائرات خفيفة | ||

| الطيران العسكري | طائرات مقاتلة | |

| طائرات نقل | ||

| طائرات المهام الخاصة | ||

| ذات الأجنحة الدوارة | مروحيات تجارية | |

| مروحيات عسكرية | ||

| الضغط |

| الحرارة |

| الموضع |

| التدفق |

| عزم الدوران |

| الرادار |

| مقاييس التسارع |

| القرب |

| أجهزة استشعار أخرى |

| أنظمة الوقود والهيدروليك والهوائية |

| المحرك ووحدة الطاقة المساعدة (APU) |

| ضوابط البيئة للمقصورة والشحن |

| أنظمة التحكم بالطيران |

| أطقم الطيران |

| أنظمة معدات الهبوط |

| أنظمة الأسلحة |

| أخرى |

| الشركة المصنعة للمعدات الأصلية |

| السوق اللاحقة/الصيانة والإصلاح والعمرة |

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أمريكا الجنوبية | البرازيل | |

| المكسيك | ||

| باقي أمريكا الجنوبية | ||

| أوروبا | المملكة المتحدة | |

| فرنسا | ||

| ألمانيا | ||

| إيطاليا | ||

| إسبانيا | ||

| روسيا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| كوريا الجنوبية | ||

| أستراليا | ||

| باقي آسيا والمحيط الهادئ | ||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | المملكة العربية السعودية |

| إسرائيل | ||

| الإمارات العربية المتحدة | ||

| باقي الشرق الأوسط | ||

| أفريقيا | جنوب أفريقيا | |

| باقي أفريقيا | ||

| حسب نوع الطائرة | ذات الأجنحة الثابتة | الطيران التجاري | طائرات ضيقة الجسم |

| طائرات عريضة الجسم | |||

| طائرات إقليمية نفاثة | |||

| طيران الأعمال والعام | طائرات الأعمال | ||

| طائرات خفيفة | |||

| الطيران العسكري | طائرات مقاتلة | ||

| طائرات نقل | |||

| طائرات المهام الخاصة | |||

| ذات الأجنحة الدوارة | مروحيات تجارية | ||

| مروحيات عسكرية | |||

| حسب نوع أجهزة الاستشعار | الضغط | ||

| الحرارة | |||

| الموضع | |||

| التدفق | |||

| عزم الدوران | |||

| الرادار | |||

| مقاييس التسارع | |||

| القرب | |||

| أجهزة استشعار أخرى | |||

| حسب التطبيق | أنظمة الوقود والهيدروليك والهوائية | ||

| المحرك ووحدة الطاقة المساعدة (APU) | |||

| ضوابط البيئة للمقصورة والشحن | |||

| أنظمة التحكم بالطيران | |||

| أطقم الطيران | |||

| أنظمة معدات الهبوط | |||

| أنظمة الأسلحة | |||

| أخرى | |||

| حسب المستخدم النهائي | الشركة المصنعة للمعدات الأصلية | ||

| السوق اللاحقة/الصيانة والإصلاح والعمرة | |||

| الجغرافيا | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| المكسيك | |||

| أمريكا الجنوبية | البرازيل | ||

| المكسيك | |||

| باقي أمريكا الجنوبية | |||

| أوروبا | المملكة المتحدة | ||

| فرنسا | |||

| ألمانيا | |||

| إيطاليا | |||

| إسبانيا | |||

| روسيا | |||

| باقي أوروبا | |||

| آسيا والمحيط الهادئ | الصين | ||

| اليابان | |||

| الهند | |||

| كوريا الجنوبية | |||

| أستراليا | |||

| باقي آسيا والمحيط الهادئ | |||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | المملكة العربية السعودية | |

| إسرائيل | |||

| الإمارات العربية المتحدة | |||

| باقي الشرق الأوسط | |||

| أفريقيا | جنوب أفريقيا | ||

| باقي أفريقيا | |||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو حجم سوق أجهزة استشعار الطائرات الحالي والنمو المتوقع؟

بلغ حجم سوق أجهزة استشعار الطائرات 3.78 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يرتفع إلى 5.13 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب قدره 6.30%.

أي قطاع طائرات يتوسع بأسرع وتيرة لطلب أجهزة الاستشعار؟

يقود الطيران العسكري ذو الأجنحة الثابتة، مع توقع ارتفاع إيرادات أجهزة الاستشعار بمعدل نمو سنوي مركب قدره 8.30% حتى عام 2030 مع تسارع التحديث ومشتريات الأنظمة المستقلة.

لماذا تنمو أجهزة استشعار الرادار بسرعة أكبر من أنواع أجهزة الاستشعار الأخرى؟

التحولات التنظيمية نحو تجنب التصادم ACAS Xa وزيادة الوعي بمخاطر الطقس تقود معدل نمو سنوي مركب قدره 9.75% لأجهزة استشعار الرادار، وهو الأعلى بين جميع الفئات.

كيف ستؤثر قيود سلسلة التوريد على توافر أجهزة الاستشعار؟

من المتوقع أن تخمد أوقات التسليم الممتدة لأشباه الموصلات المخصصة للطيران النمو قريب المدى بحوالي 1.1 نقطة مئوية، مما يدفع الموردين لتوطين أو إعادة تصميم الإلكترونيات.

ما هي المناطق التي تقدم أكبر فرص النمو؟

آسيا والمحيط الهادئ مهيأة للتوسع بمعدل نمو سنوي مركب قدره 7.85%، مدفوعة بإضافات الأسطول ومبادرات تصنيع أجهزة الاستشعار المحلية الهادفة لتقليل الاعتماد على التكنولوجيا المستوردة.

كيف تغير نماذج الأعمال القائمة على الخدمة ديناميكيات السوق؟

المنصات التي تجمع أجهزة الاستشعار مع تحليلات الصيانة التنبؤية تتيح لشركات الطيران تحويل الإنفاق الرأسمالي إلى مصاريف تشغيلية، مما يعزز نمو السوق اللاحقة والإيرادات المتكررة للموردين.

آخر تحديث للصفحة في: