حجم وحصة سوق أنظمة الطيران الكهربائية

تحليل سوق أنظمة الطيران الكهربائية من قبل Mordor Intelligence

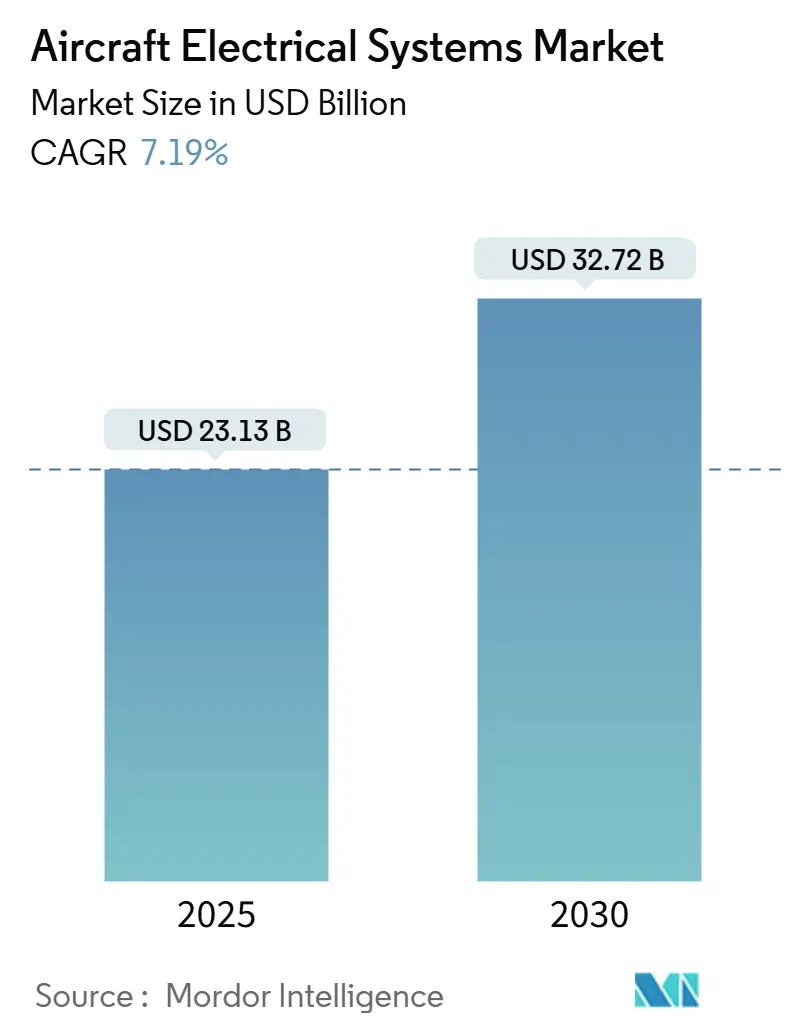

يبلغ حجم سوق أنظمة الطيران الكهربائية 23.13 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يتقدم إلى 32.72 مليار دولار أمريكي بحلول عام 2030، مما يترجم إلى معدل نمو سنوي مركب قدره 7.19%. يؤدي اعتماد هياكل الطائرات الأكثر كهربائية (MEA) وارتفاع إنتاج الطائرات أحادية الممر وتسارع الطلب على التحديث لكهربة المقصورة إلى توسيع مجموعة الإيرادات القابلة للعنونة. يعمل توزيع التيار المستمر عالي الجهد (HVDC) والإلكترونيات الكهربائية من كربيد السيليكون (SiC) وحزم البطاريات المعيارية على تحويل الأجندة التنافسية نحو كثافة الطاقة والكفاءة الحرارية. تثبت قوائم الطلبات المستدامة في شركة Airbus وشركة Boeing Company وشركة COMAC والإنتاج المبكر لعدة منصات eVTOL الطلب الأساسي حتى مع تحول قيود سلسلة التوريد لملفات التسليم. تعزز الاستثمارات المتوازية في الأمن السيبراني والحماية الكهرومغناطيسية الحاجة إلى هياكل كهربائية متكاملة يمكن أن تتوسع عبر البرامج المدنية والدفاعية.

النقاط الرئيسية للتقرير

- حسب النظام، قاد توزيع الطاقة بحصة إيرادات بلغت 36.78% في عام 2024، بينما من المتوقع أن يسجل تخزين الطاقة معدل نمو سنوي مركب قدره 9.21% حتى عام 2030.

- حسب المكون، استحوذت المولدات ومولدات البدء على 21.19% من حصة سوق أنظمة الطيران الكهربائية في عام 2024؛ سجلت حزم البطاريات ونظام إدارة البطاريات أعلى نمو بمعدل نمو سنوي مركب قدره 9.56% حتى عام 2030.

- حسب المنصة، استحوذ الطيران التجاري على 62.32% من حجم سوق أنظمة الطيران الكهربائية في عام 2024؛ يُتوقع أن يحقق الطيران العام أسرع ارتفاع بمعدل نمو سنوي مركب قدره 9.20% حتى عام 2030.

- حسب التطبيق، استحوذت إدارة توليد الطاقة على حصة 27.55% من سوق أنظمة الطيران الكهربائية في عام 2024، في حين نمت كهربة أنظمة المقصورة بمعدل نمو سنوي مركب قدره 8.34% حتى عام 2030.

- حسب الإقليم، احتفظت أمريكا الشمالية بحصة سوقية قدرها 40.92% في عام 2024؛ برزت آسيا والمحيط الهادئ كأسرع منطقة نمواً بمعدل نمو سنوي مركب قدره 7.85% حتى عام 2030.

اتجاهات ورؤى سوق أنظمة الطيران الكهربائية العالمي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ازدياد اعتماد هياكل الطائرات الأكثر كهربائية (MEA) لتقليل التعقيد الميكانيكي وتحسين الكفاءة | +2.1% | أمريكا الشمالية وأوروبا، انتشار عالمي | المدى المتوسط (2-4 سنوات) |

| ارتفاع أحجام إنتاج الطائرات وقوائم الطلبات المستدامة التي تدفع الطلب على أنظمة كهربائية متقدمة | +1.8% | عالمي | المدى القصير (≤ سنتان) |

| تنفيذ أنظمة توزيع التيار المستمر عالي الجهد (HVDC) لدعم هياكل الطاقة من الجيل التالي | +1.4% | أمريكا الشمالية وأوروبا، اعتماد آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| الحاجة المتزايدة لأنظمة كهربائية خفيفة الوزن ومضغوطة مصممة للمنصات الجوية غير المأهولة | +0.9% | أمريكا الشمالية وآسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| إلكترونيات كهرباء كربيد السيليكون تمكن حدود درجة حرارة أعلى | +0.7% | عالمي، بقيادة أمريكا الشمالية وأوروبا | المدى الطويل (≥ 4 سنوات) |

| التحديثات المدفوعة بالتحديث التي تركز على كهربة المقصورة، بما في ذلك الطاقة في المقاعد وتحديث المطابخ | +0.6% | عالمي، متركز في أسواق الطيران الناضجة | المدى القصير (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

ازدياد اعتماد هياكل الطائرات الأكثر كهربائية (MEA) لتقليل التعقيد الميكانيكي وتحسين الكفاءة

يزيل انتشار MEA خطوط الهواء النزيف والمضخات الهيدروليكية، ويستبدلها ببدائل كهربائية عالية الكثافة الطاقية التي تقلل الوزن وتبسط الصيانة. أظهر إطار العمل ±270 فولت تيار مستمر في B787 موثوقية محسنة وتكلفة دورة حياة أقل مقارنة بالهيدروليكا.[1]John Keller, "Boeing 787 DC Power System Lessons," ieee.org تقدر شركات الطيران توفير 38% في تكاليف التشغيل من تكامل MEA من خلال انخفاض استهلاك الوقود وفشل أقل في الوحدات القابلة للاستبدال. تؤكد وحدات إدارة الطاقة F-35 الاتجاه المدني، مؤكدة قابلية التطبيق ثنائي الاستخدام. مع تقارب الأنظمة، تدمج الشركات المصنعة للمعدات الأصلية حماية سيبرانية متعددة الطبقات في وحدات التوزيع، مما يضمن عزل الأعطال دون تدخل يدوي.

ارتفاع أحجام إنتاج الطائرات وقوائم الطلبات المستدامة التي تدفع الطلب على أنظمة كهربائية متقدمة

تعتزم COMAC رفع إنتاج C919 إلى 50 وحدة في عام 2025، مستفيدة من خط أنابيب يضم أكثر من 1000 التزام ثابت.[2]Michael Bruno, "COMAC Ramps C919 Output," assemblymag.com رغم تحويل زيادة A320neo إلى عام 2027، ما زالت Airbus تستهدف 720+ تسليم في عام 2025، مما يحدد رؤية متعددة السنوات لمتكاملي الكهرباء. نظراً لأن طائرات الممر الواحد تشكل الجزء الأكبر من الإضافات، تضيف كل إطار طلباً إضافياً على توليد الطاقة والتحويل وأنظمة المقصورة. يقوم الموردون بازدواج المصادر للتجميعات المطبوعة والأسلاك عبر المناطق لتوفير حاجز ضد صدمات المواد الخام.

تنفيذ أنظمة توزيع التيار المستمر عالي الجهد (HVDC) لدعم هياكل الطاقة من الجيل التالي

يحسن HVDC عند ±270 فولت كفاءة النقل بنسبة تصل إلى 10% ويمكن أن يقلل وزن الكابل بـ 15 كيلوغرام لكل منصة ضيقة الجسم. أكملت Collins Aerospace مؤخراً نماذج أولية لتوزيع الطاقة 1 ميجاوات لبرنامج SWITCH الأوروبي، مما يؤكد الاستعداد للدفع الكهربائي الهجين. تتضمن عوائق الشهادة حدود التداخل الكهرومغناطيسي تحت تعديلات EASA CS-25 الجديدة التي تشدد عتبات المجال المشع عالي الكثافة. رغم تكاليف التحديث الأولية الأكثر انحداراً، تنظر شركات الطيران إلى HVDC كأساس لاستراتيجيات كهربة الأسطول المستقبلية.

الحاجة المتزايدة لأنظمة كهربائية خفيفة الوزن ومضغوطة مصممة للمنصات الجوية غير المأهولة

تتطلب طائرات UAV ذات المعايير العسكرية إلكترونيات طاقة قاسية تتحمل تقلبات درجات الحرارة من -40°م إلى +105°م بينما تغذي مجموعات أجهزة استشعار عالية السحب. تتطلب نماذج eVTOL التجارية الأولية طاقة انفجارية من 30-45 ثانية للصعود العمودي، مما يجبر نظام إدارة البطاريات على التعامل مع معدلات التفريغ بالقرب من 15C دون الهروب الحراري. تدمج العاكسات المصغرة والتحكم الموزع الدفع والتحكم في الطيران على ناقل مشترك، مما ينتج وفورات في حجم جسم الطائرة مباشرة في هامش الحمولة النافعة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تحديات في إدارة الحرارة وتعقيد الأسلاك مع ارتفاع مستويات جهد النظام | -1.2% | عالمي، تخطيطات الطائرات الكثيفة | المدى المتوسط (2-4 سنوات) |

| تكاليف شهادة عالية مرتبطة بتقنيات بطاريات الطيران المتقدمة | -0.8% | أمريكا الشمالية وأوروبا | المدى الطويل (≥ 4 سنوات) |

| توفر محدود لأشباه الموصلات المؤهلة التي تلبي معايير الأداء والموثوقية للطيران | -0.7% | عالمي، مع تركيز سلسلة التوريد في آسيا والمحيط الهادئ | المدى القصير (≤ سنتان) |

| تأخيرات في الموافقات التنظيمية لوحدات توزيع الطاقة المدفوعة بالبرمجيات بسبب مخاوف الأمن السيبراني | -0.5% | أساساً أمريكا الشمالية وأوروبا، التوسع عالمياً | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تحديات في إدارة الحرارة وتعقيد الأسلاك مع ارتفاع مستويات جهد النظام

يدفع تصاعد الجهد درجات حرارة سطح الموصل إلى 180°م، مما يحث على اعتماد أنابيب حرارية من الجرافيت البيروليتي المحمص تحت مبادرة ICOPE الأوروبية. تتطلب متطلبات حماية EMI تكبير حزم الأسلاك، مما يزيد عمل التركيب ويضيف كتلة طفيلية يمكن أن تطرح 2% من الحمولة النافعة. تحل القضبان المبردة بالسائل العديد من الاختناقات الحرارية لكنها تقدم مضخات إضافية ومبرد ومنطق اكتشاف التسرب. تواجه مقصورات eVTOL المحدودة المساحة نزاعات تعبئة حادة، مما يجبر التحسين متعدد التخصصات بين الفرق الهيكلية والكهربائية.

تكاليف شهادة عالية مرتبطة بتقنيات بطاريات الطيران المتقدمة

تتطلب الشروط الخاصة لـ FAA Part 25 اختبارات إيقاف الهروب الحراري واختبارات اختراق المسامير وتحديد كمية غاز التهوية لكل هندسة خلية، مما يدفع نفقات التأهيل إلى 10 مليون دولار أمريكي لكل تكرار تصميم. تمنع الجداول الزمنية غير المتوقعة لوضع القواعد المبدعين الصغار وتمدد آفاق الاسترداد للكيمياء الجديدة مثل الليثيوم المعدني أو الحالة الصلبة. تضيف إرشادات EASA المتوازية طبقات امتثال إضافية، مما يلزم الموافقة المزدوجة الوكالة لأي طائرة تخدم طرق عبر الأطلسي.

تحليل القطاعات

حسب النظام: تخزين الطاقة يقود انتقال الكهربة

من المتوقع أن تتقدم إيرادات تخزين الطاقة بمعدل نمو سنوي مركب قدره 9.21% حتى عام 2030، معززة بحزم الليثيوم أيون المعيارية وخيارات الحالة الصلبة الناشئة التي تدعم أهداف مدى eVTOL. من المتوقع أن يتجاوز حجم سوق أنظمة الطيران الكهربائية لتخزين الطاقة 6.4 مليار دولار أمريكي بنهاية نافذة التوقع، مما يعكس مركزيتها للدفع الكهربائي الهجين. يبقى توزيع الطاقة العمود الفقري، حيث يسيطر على 36.78% من إيرادات 2024، مع مصفوفات الملامس الذكية ووحدات التبديل المحددة بالبرمجيات التي تضمن أولوية التحميل أثناء العمليات غير الطبيعية.

يعيد اعتماد HVDC تشكيل خرائط طريق المكونات، حيث ينقل تصميم المحول من 115 فولت تيار متردد إلى توبولوجيات DC-DC متعددة المستويات التي تستغل مفاتيح كربيد السيليكون التي تعمل بترددات تبديل 200 كيلوهرتز. كشف موردو البطاريات مثل Safran-Saft عن حزمة 1200 فولت في عام 2025 تدعم تفريغ انفجاري 60C، مما يشير إلى نضج معايير عالية الجهد بدرجة أفيونكس. تسعى منصات المدى الطويل إلى هياكل الدورة المركبة التي تقترن بموسعات المدى لخلايا الوقود مع مخازن البطاريات، مما يوسع إيرادات دورة الحياة لمجموعات إدارة الطاقة المتكاملة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب المكون: أنظمة إدارة البطاريات تقود الابتكار

تتوسع حزم البطاريات ونظام إدارة البطاريات بمعدل نمو سنوي مركب قدره 9.56%، مما يعكس دورها في توازن كثافة الطاقة وطول عمر الخلايا والسلامة. تتفاعل خوارزميات نظام إدارة البطاريات الذكية الآن مباشرة مع أفيونكس منصة الطيران، مما يبث العمر المفيد المتبقي ويتنبأ بفواصل استبدال الحزمة، وبالتالي يقلل الصيانة غير المجدولة. تواصل المولدات ومولدات البدء، التي تحتفظ بـ 21.19% من حصة سوق أنظمة الطيران الكهربائية في عام 2024، الانتقال نحو تقييمات طاقة أعلى في فئة 600-800 كيلوواط لدعم كهربة المطابخ أثناء الطيران وأحمال حماية الغلاف.

تدخل الموصلات المقدرة بـ 1000 فولت تيار مستمر و500 أمبير التأهيل، وتتميز بهندسات آمنة للمس ونوابض قمع القوس. يطور موردو حزم الأسلاك بدائل بنواة الألومنيوم مع طلاءات جسيمات نانوية للحفاظ على الموصلية بينما تقلم الكتلة بنسبة 30%. تسخر برمجيات توزيع الطاقة المدمجة روتينات التعلم الآلي التي تعيد حساب هرميات تسليط الأحمال كل 50 مللي ثانية، مما يحسن المقاومة ضد أعطال القوس.

حسب المنصة: الطيران العام يتبنى الكهربة

ولد الطيران التجاري 62.32% من إيرادات 2024، مدعوماً بالطلب المستمر على طائرات ضيقة الجسم وبرامج تحديث الطائرات ثنائية الممر. يشهد سوق أنظمة الطيران الكهربائية نقطة تحول في الطيران العام حيث تتجمع نماذج eVTOL الأولية وتحديثات أفيونكس الطائرات التجارية وتحسينات تشغيل المروحيات الخفيفة لتوفير معدل نمو سنوي مركب قدره 9.20%.

تدمج الطائرات التجارية مفسدات الطيران بالأسلاك وحزم التحكم البيئي الكهربائية، مما يرفع عوامل الأحمال الكهربائية بنسبة 18% نسبة إلى خطوط الأساس لعام 2022. يدمج صانعو المروحيات تشغيل الدوار الخلفي الكهربائي لتقليل التعقيد الميكانيكي وتوقيعات الضوضاء، مما يساعد في قبول الطيران الحضري. تدمج طائرات الدفاع الدوارة، بقيادة أساطيل UH-60M المحدثة، أفيونكس هيكل النظام المفتوح المعياري (MOSA) التي تعتمد على واجهات طاقة قابلة للتوسع.[3]US Army, "H-60M MOSA Avionics Architecture Solution," army.mil

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب التطبيق: كهربة المقصورة تسرع النمو

احتفظت إدارة توليد الطاقة بحصة 27.55% من سوق أنظمة الطيران الكهربائية في عام 2024. تكثف شركات الطيران انتباهها على كهربة أنظمة المقصورة، والتي من المتوقع أن تنمو بمعدل نمو سنوي مركب قدره 8.34% حيث تربط تحليلات الركاب توافر الطاقة لكل مقعد بتحسينات نقاط المروج الصافي. تبلغ شركات الطيران التي تنفذ تحديثات إضاءة LED عن توفير 68% في الطاقة و38% أقل في نفقات الصيانة.

منافذ USB-C 100 واط في المقاعد واتصال جودة الأدفق ومطابخ تنتقل من أفران البخار إلى وحدات الحث الكهربائي الكامل تصعد جماعياً منحنيات طلب المقصورة. التوائم الرقمية في إدارة التكوين تحاكي التوجيه الكهربائي داخل النموذج الوهمي الرقمي ثلاثي الأبعاد، وتتجنب تصادمات هيكلية وتقصر وقت التوقف لحملات التحديث.

تحليل الجغرافيا

استحوذت أمريكا الشمالية على 40.92% من إيرادات 2024، مدفوعة بميزانية الدفاع الأمريكية وقاعدة موردين عميقة تمتد عبر المولدات والمحركات وأجهزة الإدارة الحرارية. تعزز التوقعات الإقليمية توجيهات الأمن السيبراني لـ FAA التي تلزم ناقلات البيانات المعتمدة، والتي تحفز تحديثات الأفيونكس وتحويل الطاقة عبر الأساطيل الحالية. تعزز صفقات التوحيد مثل استحواذ Honeywell على CAES بقيمة 1.9 مليار دولار أمريكي محافظ الحماية الكهرومغناطيسية، مما يجعل أمريكا الشمالية أكبر مشتري وحاضنة تقنية.

تسجل آسيا والمحيط الهادئ أسرع نمو بمعدل نمو سنوي مركب قدره 7.85% حتى عام 2030. تؤسس صعود إنتاج COMAC C919 وتوقع الهند لمتطلبات تصل إلى 1000 طائرة على مدى 20 عاماً الطلب على المولدات والمحولات والأسلاك. توسع المستوى الأول المحلي في اليابان وكوريا الجنوبية حزم العمل المبنية للطباعة لـ Boeing وAirbus، مما يدمج محتوى إقليمي في البرامج العالمية. تجذب ممرات MRO المدعومة حكومياً في سنغافورة وماليزيا برامج التحديث التي تركز على كهربة المقصورة وتحسينات أنظمة المهام.

تبقى أوروبا محورية بسبب تمويل الطيران النظيف والسياسة الانبعاثات الصارمة وشبكة بحثية واسعة. تقود Safran الجهود الأوروبية في البطاريات عالية الجهد والدفع الكهربائي، بينما يقود مختبر Collins Aerospace في تولوز التحقق من عاكسات فئة الميجاوات. يفرض توافق حماية البرق لـ EASA تحت CS-25/Amdt 26 اختبار النطاق العريض، مما يجبر الشركات المصنعة للمعدات الأصلية على شهادة حلول حماية محسنة. تستضيف القارة أيضاً متعدد المظاهر التي تتعامل مع التبريد بالأنابيب الحرارية، مما يصدق الهياكل الحرارية من الجيل التالي للهجين بعيد المدى.

المشهد التنافسي

يظهر سوق أنظمة الطيران الكهربائية توحداً معتدلاً، حيث يستحوذ أكبر خمسة موردين على أكثر من 50% من الإيرادات العالمية. تنشر Honeywell International Inc. وRTX Corporation وSafran SA وGeneral Electric Company ومجموعة Thales بنشاط عمليات الاندماج والاستحواذ لملء فجوات القدرات. يمدد استحواذ Honeywell على CAES مهارتها في الحماية RF والتوافق الكهرومغناطيسي، بينما تمتص Thales اتصالات Cobham Aerospace لتكبير مجموعة اتصال قمرة القيادة.[4]Thales Group, "Completion of Cobham Aerospace Communications Deal," thalesgroup.com

يدور التمايز التقني حول كثافة الطاقة وتكامل HVDC والمقاومة السيبرانية. تقوم الشركات الكبيرة بتوجيه دولارات البحث والتطوير إلى أجهزة كربيد السيليكون التي تحتمل تقاطعات 200°م، وبالتالي تقلل كتلة التبريد. تضع الشركات الأصغر نفسها في أنظمة فرعية eVTOL متخصصة، وغالباً ما تتحالف مع الشركات الحالية للتنقل في تعقيد الشهادة. تعزز البيئة التنظيمية الهيمنة حيث تعتبر سجلات الامتثال الواسعة شروطاً مسبقة لتعديلات شهادة النوع.

تتضاعف الشراكات الاستراتيجية. تتعاون Regal Rexnord مع Honeywell على حزم التشغيل للنقل الجوي المتقدم، مما يبرز مسارات التطوير المشترك عبر المجالات. جددت Collins Aerospace التابعة لـ RTX تحالف توزيع متعدد العقود مع Satair لقطع المقصورة الكهربائية، مما يوسع حصة السوق اللاحق ويحدد إيرادات قطع الغيار. تتكرر الشركات الناشئة التي تفتقر إلى آثار محطات الإصلاح ترخيص التكنولوجيا للمستوى الأول لتسريع الدخول.

رادة صناعة أنظمة الطيران الكهربائية

-

شركة RTX

-

شركة Honeywell International Inc.

-

شركة General Electric

-

مجموعة Thales

-

شركة Safran SA

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يونيو 2025: قدمت Safran Electrical & Power (Safran SA) وSaft (TotalEnergies) بطارية ليثيوم أيون عالية الجهد معيارية للطيران الكهربائي من الجيل التالي، تدعم التركيب المرن والقدرة على التحمل لفترة أطول.

- مايو 2025: عمقت Vertical Aerospace وHoneywell International Inc. التعاون على VX4 eVTOL، مدمجين Anthem Flight Deck والتحكم المضغوط في الطيران بالأسلاك لتوفير ما لا يقل عن 150 طائرة بحلول عام 2030.

- أبريل 2025: وقعت Collins Aerospace التابعة لـ RTX تمديداً لأربع سنوات لاتفاقية توزيع قطع المقصورة الداخلية مع Satair، والتي تغطي التوزيع العالمي لقطع المقصورة الداخلية الكهربائية.

نطاق تقرير سوق أنظمة الطيران الكهربائية العالمي

يشير نظام الطيران الكهربائي إلى شبكة المكونات والدوائر الكهربائية التي توفر الطاقة وتتحكم في وظائف كهربائية مختلفة داخل الطائرة. يتكون نظام الطيران الكهربائي من أربعة أنظمة فرعية أساسية، وهي توليد الطاقة والتوزيع والتحويل والتخزين. أحدث ظهور مفهوم الطائرة الكهربائية ثورة في هيكل الطاقة الكهربائية التقليدية للطائرات.

ينقسم سوق أنظمة الطيران الكهربائية حسب النظام والمنصة والجغرافيا. حسب النظام، ينقسم السوق إلى توليد الطاقة وتوزيع الطاقة وتحويل الطاقة وتخزين الطاقة. حسب المنصة، ينقسم السوق إلى الطيران التجاري والطيران العسكري والطيران العام. يغطي التقرير أيضاً أحجام السوق والتوقعات لسوق أنظمة الطيران الكهربائية في البلدان الرئيسية عبر مناطق مختلفة. لكل قطاع، يتم توفير حجم السوق والتوقع من ناحية القيمة (بالدولار الأمريكي).

| توليد الطاقة |

| توزيع الطاقة |

| تحويل الطاقة |

| تخزين الطاقة |

| المولدات ومولدات البدء |

| وحدات توزيع الطاقة |

| المحولات |

| حزم البطاريات ونظام إدارة البطاريات |

| الأسلاك والكابلات |

| الموصلات والملامسات |

| برمجيات توزيع الطاقة |

| الطيران التجاري | ضيقة الجسم |

| واسعة الجسم | |

| الطائرات الإقليمية | |

| طائرات الشحن | |

| الطيران العسكري | الطائرات المقاتلة |

| طائرات النقل | |

| الطائرات بدون طيار | |

| طائرات التدريب | |

| الطيران العام | الطائرات التجارية |

| المروحيات | |

| eVTOL/AAM |

| إدارة توليد الطاقة |

| التحكم في الطيران والتشغيل |

| أنظمة المقصورة |

| إدارة التكوين |

| ضغط الهواء والتكييف |

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| فرنسا | ||

| إيطاليا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| كوريا الجنوبية | ||

| أستراليا | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | المملكة العربية السعودية |

| دولة الإمارات العربية المتحدة | ||

| بقية الشرق الأوسط | ||

| أفريقيا | جنوب أفريقيا | |

| بقية أفريقيا | ||

| حسب النظام | توليد الطاقة | ||

| توزيع الطاقة | |||

| تحويل الطاقة | |||

| تخزين الطاقة | |||

| حسب المكون | المولدات ومولدات البدء | ||

| وحدات توزيع الطاقة | |||

| المحولات | |||

| حزم البطاريات ونظام إدارة البطاريات | |||

| الأسلاك والكابلات | |||

| الموصلات والملامسات | |||

| برمجيات توزيع الطاقة | |||

| حسب المنصة | الطيران التجاري | ضيقة الجسم | |

| واسعة الجسم | |||

| الطائرات الإقليمية | |||

| طائرات الشحن | |||

| الطيران العسكري | الطائرات المقاتلة | ||

| طائرات النقل | |||

| الطائرات بدون طيار | |||

| طائرات التدريب | |||

| الطيران العام | الطائرات التجارية | ||

| المروحيات | |||

| eVTOL/AAM | |||

| حسب التطبيق | إدارة توليد الطاقة | ||

| التحكم في الطيران والتشغيل | |||

| أنظمة المقصورة | |||

| إدارة التكوين | |||

| ضغط الهواء والتكييف | |||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة | |

| كندا | |||

| المكسيك | |||

| أوروبا | المملكة المتحدة | ||

| ألمانيا | |||

| فرنسا | |||

| إيطاليا | |||

| بقية أوروبا | |||

| آسيا والمحيط الهادئ | الصين | ||

| اليابان | |||

| الهند | |||

| كوريا الجنوبية | |||

| أستراليا | |||

| بقية آسيا والمحيط الهادئ | |||

| أمريكا الجنوبية | البرازيل | ||

| بقية أمريكا الجنوبية | |||

| الشرق الأوسط وأفريقيا | الشرق الأوسط | المملكة العربية السعودية | |

| دولة الإمارات العربية المتحدة | |||

| بقية الشرق الأوسط | |||

| أفريقيا | جنوب أفريقيا | ||

| بقية أفريقيا | |||

الأسئلة الرئيسية المجاب عنها في التقرير

ما حجم سوق أنظمة الطيران الكهربائية؟

يبلغ حجم سوق أنظمة الطيران الكهربائية 23.13 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يتقدم إلى 32.72 مليار دولار أمريكي بحلول عام 2030، مما يترجم إلى معدل نمو سنوي مركب قدره 7.19%.

ما هي القيمة الحالية لسوق أنظمة الطيران الكهربائية؟

يبلغ حجم سوق أنظمة الطيران الكهربائية 23.13 مليار دولار أمريكي في عام 2025 ومن المتوقع أن ينمو إلى 32.72 مليار دولار أمريكي بحلول عام 2030.

أي قطاع نظام ينمو بأسرع وتيرة؟

أنظمة تخزين الطاقة، بما في ذلك حزم البطاريات عالية الجهد، تسجل معدل نمو سنوي مركب قدره 9.21% حتى عام 2030 على ظهر اعتماد الهجين الكهربائي وeVTOL.

لماذا HVDC مهم للطائرات المستقبلية؟

ترفع هياكل HVDC كفاءة التوزيع بنسبة تصل إلى 10% وتقلل وزن الكابل، مما يمكن نقل الطاقة بفئة الميجاوات المطلوبة للدفع الكهربائي.

أي منطقة تظهر أعلى معدل نمو؟

تقود آسيا والمحيط الهادئ النمو بمعدل نمو سنوي مركب قدره 7.85% بسبب توسع الأساطيل في الصين والهند وارتفاع قدرة التصنيع المحلية.

كيف تستفيد شركات الطيران من كهربة المقصورة؟

توفر إضاءة LED والطاقة العالمية في المقاعد توفير طاقة يصل إلى 68% وتقلل تكاليف الصيانة، مما يحسن مباشرة درجات رضا الركاب.

ما التحديات التي تحد من الاعتماد السريع للبطاريات في الطيران؟

تضيف تكاليف الشهادة المرتفعة ومتطلبات اختبار السلامة الصارمة ما يصل إلى 10 مليون دولار أمريكي لكل تصميم بطارية جديد، مما يمدد الجداول الزمنية للتطوير للكيمياء المتقدمة.

آخر تحديث للصفحة في: