美国冰淇淋市场规模

| 研究期 | 2017 - 2029 | |

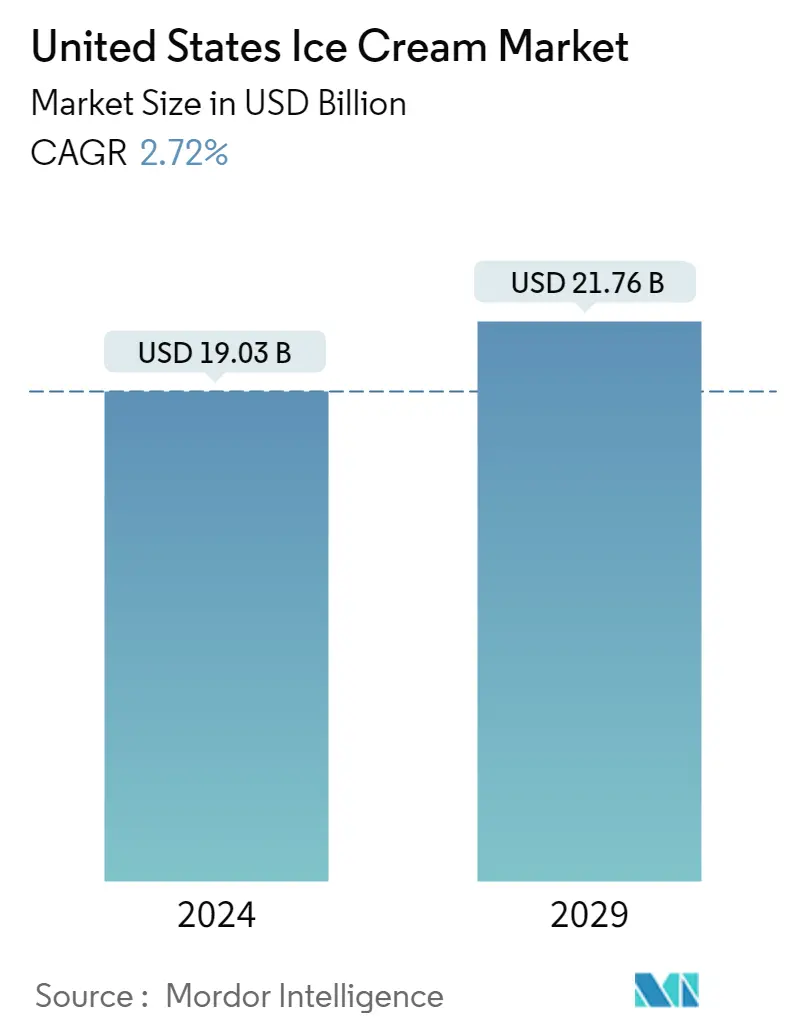

| 市场规模 (2024) | 20.03 十亿美元 | |

| 市场规模 (2029) | 22.84 十亿美元 | |

| 按分销渠道划分的最大份额 | 场外交易 | |

| CAGR (2024 - 2029) | 2.72 % | |

| 按分销渠道划分的增长最快 | 场外交易 | |

| 市场集中度 | 中等的 | |

主要参与者 | ||

| ||

*免责声明:主要玩家排序不分先后 |

美国冰淇淋市场分析

2024年美国冰淇淋市场规模预计为190.3亿美元,预计到2029年将达到217.6亿美元,在预测期内(2024-2029年)复合年增长率为2.72%。

商店的复兴、供应链的增强推动超市和大卖场的冰淇淋销量激增

- 2020 年,由于全球范围内实施的封锁,贸易领域受到了 COVID-19 大流行的严重影响。尽管面临这些挑战,2020 年美国消费者平均将个人可支配收入的 8.6% 花在食品上。这一金额分为在家用餐 (5.0%) 和外出就餐 (3.6%)。然而,该国的餐馆、酒吧和赌场不得不关闭。因此,2020年冰淇淋的贸易销售额较2019年下降了14%,约32,109家餐厅在疫情期间关闭。

- 在线零售渠道预计将成为场外分销领域中增长最快的分销细分领域。由于智能手机用户数量不断增加,预计 2023 年至 2028 年将增长 13%,2020 年至 2021 年智能手机用户数量增加 1100 万。约 45% 的美国人口通过移动设备浏览在线网站。 2018-2021年,线上渠道冰淇淋销量增长了6%。

- 在非贸易领域,消费者更喜欢从超市/大卖场购买冰淇淋,因为该国拥有大量超市。目前,美国有63,419家超市。 2018 年至 2021 年,美国冰淇淋超市销售额增长了 3%。美国约 60% 的大众超市和大型全国超市零售商在 2020 年进行了投资,以提高更好地个性化促销和定价的能力通过制定大幅降价、商店改造和供应链投资的策略。一些连锁超市还通过第三方提供商推出了点击提货和送货服务。

美国冰淇淋市场趋势

- 每头奶牛产奶量的增长是很大程度上提高该国牛奶产量的因素之一

美国冰淇淋行业概况

美国冰淇淋市场适度整合,前五名企业占据41.56%。该市场的主要参与者包括 Blue Bell Creameries LP、Froneri International Limited、Tilamook CCA、Unilever PLC 和 Wells Enterprises Inc.(按字母顺序排列)。

美国冰淇淋市场领导者

Blue Bell Creameries LP

Froneri International Limited

Tilamook CCA

Unilever PLC

Wells Enterprises Inc.

Other important companies include Dairy Farmers of America Inc., Focus Brands LLC, Giffords Dairy Inc., Turkey Hill Dairy, Van Leeuwen Ice Cream.

*免责声明:主要玩家排序不分先后

美国冰淇淋市场新闻

- 2022 年 10 月:联合利华与 ASAP 合作交付其冰淇淋产品。根据合作伙伴关系,ASAP 还将通过联合利华的虚拟店面 The Ice Cream Shop 提供冰淇淋和零食。

- 2022 年 10 月:Kemps 在爱荷华州取代 Dean Goods,美国奶农协会完成了对 Dean Foods 资产 4.33 亿美元的收购。该公司接管了 Le Mars 牛奶工厂,该工厂可以加工多种 Kemps 产品,从干酪到冰淇淋。

- 2022 年 10 月:Blue Ribbon 的 Street 系列推出了三款新的 2 升桶装,每款都有两种口味。该系列包括巧克力、焦糖饼干和天鹅绒般的焦糖。

美国冰淇淋市场报告 - 目录

1. 执行摘要和主要发现

2. 报告优惠

3. 介绍

- 3.1 研究假设和市场定义

- 3.2 研究范围

- 3.3 研究方法论

4. 主要行业趋势

- 4.1 人均消费

- 4.2 原材料/商品生产

- 4.2.1 牛奶

- 4.3 监管框架

- 4.3.1 美国

- 4.4 价值链和分销渠道分析

5. 市场细分(包括以美元计的市场规模和数量、截至 2029 年的预测以及增长前景分析)

- 5.1 分销渠道

- 5.1.1 场外交易

- 5.1.1.1 便利店

- 5.1.1.2 网上零售

- 5.1.1.3 专业零售商

- 5.1.1.4 超级市场和大卖场

- 5.1.1.5 其他(仓库俱乐部、加油站等)

- 5.1.2 场内交易

6. 竞争格局

- 6.1 关键战略举措

- 6.2 市场份额分析

- 6.3 公司概况

- 6.4 公司简介(包括全球概况、市场概况、核心业务部门、财务状况、员工人数、关键信息、市场排名、市场份额、产品和服务以及近期发展分析)。

- 6.4.1 Blue Bell Creameries LP

- 6.4.2 Dairy Farmers of America Inc.

- 6.4.3 Focus Brands LLC

- 6.4.4 Froneri International Limited

- 6.4.5 Giffords Dairy Inc.

- 6.4.6 Tilamook CCA

- 6.4.7 Turkey Hill Dairy

- 6.4.8 Unilever PLC

- 6.4.9 Van Leeuwen Ice Cream

- 6.4.10 Wells Enterprises Inc.

7. 乳制品和乳制品替代品首席执行官面临的关键战略问题

8. 附录

- 8.1 全球概况

- 8.1.1 概述

- 8.1.2 波特的五力框架

- 8.1.3 全球价值链分析

- 8.1.4 市场动态 (DRO)

- 8.2 来源和参考文献

- 8.3 表格和图表清单

- 8.4 主要见解

- 8.5 数据包

- 8.6 专业术语

美国冰淇淋行业细分

场外交易、场内交易均被分销渠道视为细分市场。

- 2020 年,由于全球范围内实施的封锁,贸易领域受到了 COVID-19 大流行的严重影响。尽管面临这些挑战,2020 年美国消费者平均将个人可支配收入的 8.6% 花在食品上。这一金额分为在家用餐 (5.0%) 和外出就餐 (3.6%)。然而,该国的餐馆、酒吧和赌场不得不关闭。因此,2020年冰淇淋的贸易销售额较2019年下降了14%,约32,109家餐厅在疫情期间关闭。

- 在线零售渠道预计将成为场外分销领域中增长最快的分销细分领域。由于智能手机用户数量不断增加,预计 2023 年至 2028 年将增长 13%,2020 年至 2021 年智能手机用户数量增加 1100 万。约 45% 的美国人口通过移动设备浏览在线网站。 2018-2021年,线上渠道冰淇淋销量增长了6%。

- 在非贸易领域,消费者更喜欢从超市/大卖场购买冰淇淋,因为该国拥有大量超市。目前,美国有63,419家超市。 2018 年至 2021 年,美国冰淇淋超市销售额增长了 3%。美国约 60% 的大众超市和大型全国超市零售商在 2020 年进行了投资,以提高更好地个性化促销和定价的能力通过制定大幅降价、商店改造和供应链投资的策略。一些连锁超市还通过第三方提供商推出了点击提货和送货服务。

| 场外交易 | 便利店 |

| 网上零售 | |

| 专业零售商 | |

| 超级市场和大卖场 | |

| 其他(仓库俱乐部、加油站等) | |

| 场内交易 |

| 分销渠道 | 场外交易 | 便利店 |

| 网上零售 | ||

| 专业零售商 | ||

| 超级市场和大卖场 | ||

| 其他(仓库俱乐部、加油站等) | ||

| 场内交易 |

市场定义

- 黄油 - 黄油是一种由脂肪球、水和无机盐组成的黄至白色固体乳液,通过搅拌牛奶中的奶油而产生

- 奶制品 - 乳制品包括牛奶和任何由牛奶制成的食品,包括黄油、奶酪、冰淇淋、酸奶以及炼乳和奶粉。

- 冷冻甜点 - 冷冻乳制品甜点是指并包括含有牛奶或奶油以及在食用前冷冻或半冷冻的其他成分的产品,例如冰牛奶或果子露,包括用于特殊饮食目的的冷冻乳制品甜点和果汁冰糕

- 酸乳饮料 - 酸牛奶是由牛奶发酵获得的浓稠、凝结的牛奶,具有酸味。研究中考虑了开菲尔、拉班、酪乳等酸乳饮料

研究方法

魔多情报在我们的所有报告中都遵循四步方法。

- 第 1 步:确定关键变量: 为了建立稳健的预测方法,我们将根据可用的历史市场数据对步骤 1 中确定的变量和因素进行测试。通过迭代过程,设置市场预测所需的变量,并根据这些变量构建模型。

- 步骤 2:建立市场模型: 预测年份的市场规模估计是名义值。通货膨胀不属于定价的一部分,每个国家/地区的平均售价 (ASP) 在整个预测期内保持不变。

- 步骤 3:验证并最终确定: 在这一重要步骤中,所有市场数据、变量和分析师的呼吁都通过来自所研究市场的主要研究专家的广泛网络进行验证。受访者是跨级别和职能选择的,以生成所研究市场的整体情况。

- 步骤 4:研究成果: 联合报告、定制咨询任务、数据库和订阅平台