Phân tích thị trường dầu nhớt Hoa Kỳ

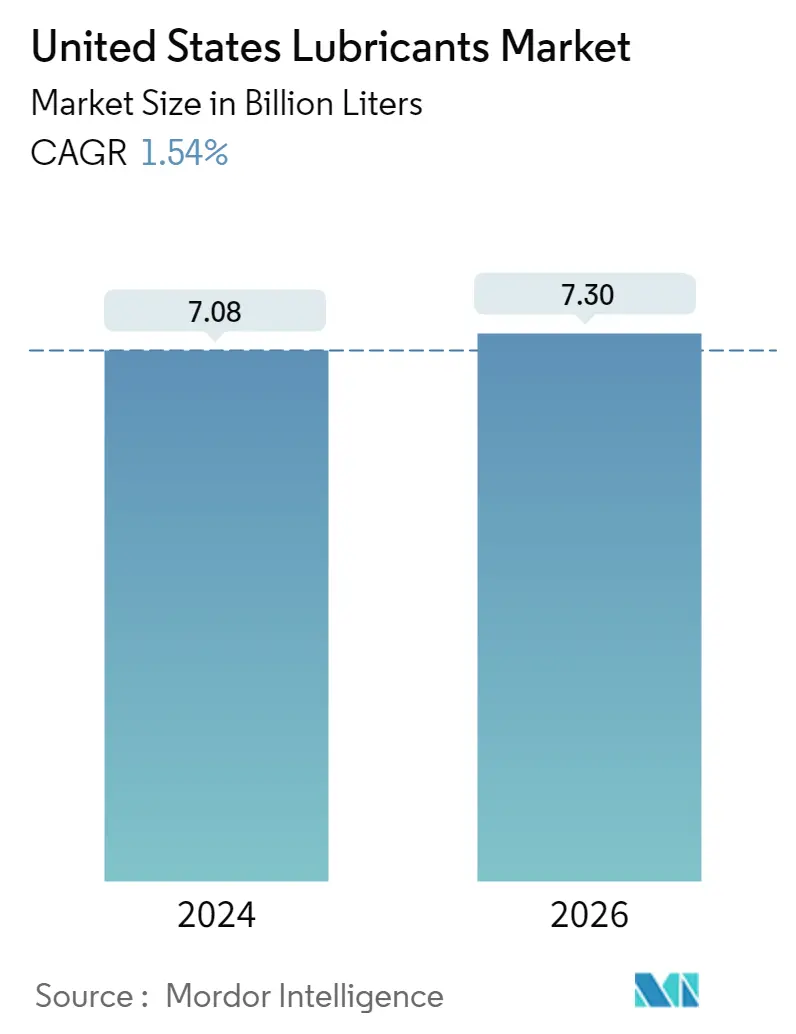

Quy mô Thị trường Dầu nhớt Hoa Kỳ ước tính là 7,08 tỷ Lít vào năm 2024 và dự kiến sẽ đạt 7,30 tỷ Lít vào năm 2026, tăng trưởng với tốc độ CAGR là 1,54% trong giai đoạn dự báo (2024-2026).

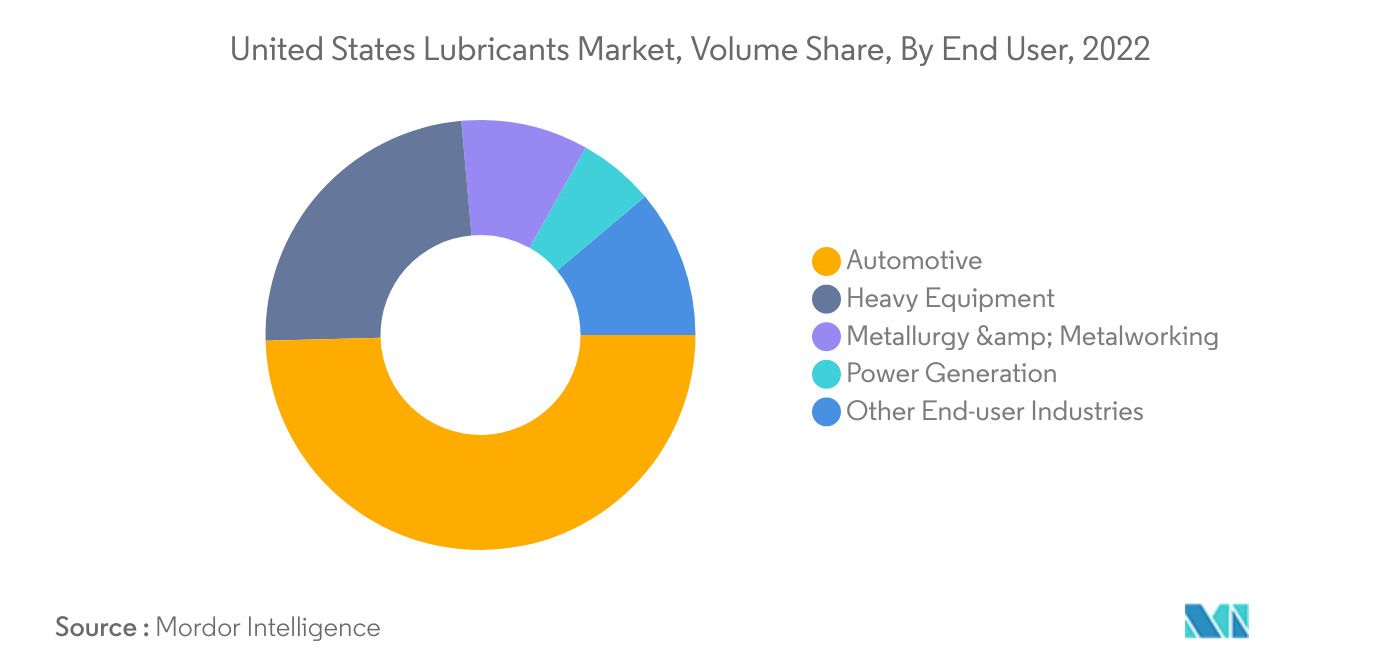

- Phân khúc lớn nhất theo ngành người dùng cuối - Ô tô Trong số tất cả các phân khúc người dùng cuối, ô tô là người dùng cuối lớn nhất, do tỷ lệ sử dụng dầu động cơ và hộp số trong xe cơ giới cao hơn bất kỳ ứng dụng nào.

- Phân khúc nhanh nhất theo ngành người dùng cuối - Ô tô Ô tô dự kiến sẽ là ngành sử dụng dầu nhờn cuối cùng tăng trưởng nhanh nhất trong nước nhờ việc mở rộng quyền sở hữu phương tiện chở khách và thương mại cũng như phục hồi tỷ lệ đi lại.

- Phân khúc lớn nhất theo loại sản phẩm - Dầu động cơ Dầu động cơ là loại sản phẩm được tiêu thụ nhiều nhất do khối lượng dầu động cơ lớn với tần suất thay thế cao cần thiết để bôi trơn động cơ ô tô và xe tải.

- Phân khúc nhanh nhất theo loại sản phẩm - Dầu động cơ Mức tiêu thụ dầu động cơ ở Mỹ có thể tăng với tốc độ nhanh hơn các loại sản phẩm khác do tốc độ hoạt động của phương tiện và hoạt động xây dựng tăng đột biến.

Xu hướng thị trường dầu nhớt Hoa Kỳ

Phân khúc lớn nhất theo người dùng cuối Ô tô

- Năm 2020, ngành công nghiệp ô tô thống trị thị trường dầu nhớt Mỹ, chiếm khoảng 46,32% tổng lượng dầu nhớt tiêu thụ trong nước. Trong giai đoạn 2015-2019, mức tiêu thụ dầu nhớt trong ngành ô tô giảm khoảng 0,04%.

- Vào năm 2020, các hạn chế liên quan đến COVID-19 đã dẫn đến việc giảm yêu cầu bảo trì ở một số ngành. Tác động lớn nhất được quan sát thấy ở ngành công nghiệp ô tô, với mức giảm 18,05% trong năm, tiếp theo là thiết bị nặng (13,75%).

- Ô tô có thể sẽ là ngành công nghiệp dành cho người dùng cuối phát triển nhanh nhất trên thị trường dầu nhờn Hoa Kỳ trong giai đoạn 2021-2026, với tốc độ CAGR là 2,89%, tiếp theo là luyện kim và gia công kim loại. Sự phục hồi về số km trung bình của phương tiện và sản lượng sản xuất có thể sẽ thúc đẩy mức tiêu thụ của ngành công nghiệp ô tô trong vài năm tới.

Tổng quan về ngành dầu nhớt Hoa Kỳ

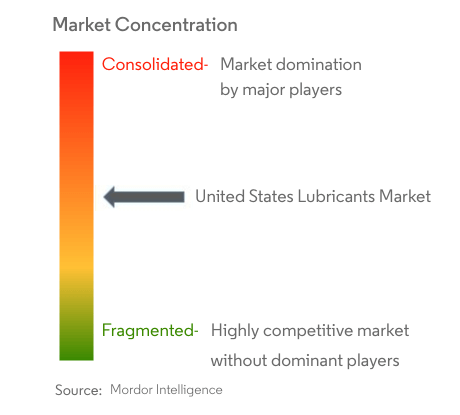

Thị trường Dầu nhờn Hoa Kỳ được củng cố vừa phải, với năm công ty hàng đầu chiếm khoảng 46%. Các công ty lớn trong thị trường này là BP Plc (Castrol), Chevron Corporation, ExxonMobil Corporation, Royal Dutch Shell Plc và Valvoline Inc. (được sắp xếp theo thứ tự bảng chữ cái).

Dẫn đầu thị trường dầu nhớt Hoa Kỳ

-

BP Plc (Castrol)

-

Chevron Corporation

-

ExxonMobil Corporation

-

Royal Dutch Shell Plc

-

Valvoline Inc.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dầu nhớt Hoa Kỳ

- Tháng 5 năm 2022 TotalEnergies, NEXUS Automotive mở rộng quan hệ đối tác chiến lược trong thời gian 5 năm. Là một phần của mối quan hệ hợp tác này, TotalEnergies Lubricants sẽ mở rộng sự hiện diện của mình tại thị trường N! cộng đồng, nơi đã chứng kiến sự tăng trưởng nhanh chóng về doanh thu từ 7,2 tỷ EUR năm 2015 lên gần 35 tỷ EUR vào cuối năm 2021.

- Tháng 3 năm 2022 Công ty ExxonMobil Corporation đã bổ nhiệm Jay Hooley làm giám đốc điều hành chính của công ty.

- Tháng 1 năm 2022 Có hiệu lực từ ngày 1 tháng 4, Tập đoàn ExxonMobil được tổ chức theo ba ngành nghề kinh doanh - Công ty thượng nguồn ExxonMobil, Giải pháp sản phẩm ExxonMobil và Giải pháp cácbon thấp ExxonMobil.

Phân khúc ngành dầu nhớt của Hoa Kỳ

| ô tô |

| Thiết bị nặng |

| Luyện kim & Gia công kim loại |

| Sản xuất điện |

| Các ngành người dùng cuối khác |

| Dầu động cơ |

| Mỡ |

| Chất lỏng thủy lực |

| Chất lỏng gia công kim loại |

| Dầu hộp số & hộp số |

| Các loại sản phẩm khác |

| Bởi người dùng cuối | ô tô |

| Thiết bị nặng | |

| Luyện kim & Gia công kim loại | |

| Sản xuất điện | |

| Các ngành người dùng cuối khác | |

| Theo loại sản phẩm | Dầu động cơ |

| Mỡ | |

| Chất lỏng thủy lực | |

| Chất lỏng gia công kim loại | |

| Dầu hộp số & hộp số | |

| Các loại sản phẩm khác |

Câu hỏi thường gặp về nghiên cứu thị trường dầu nhớt Hoa Kỳ

Thị trường dầu nhớt Hoa Kỳ lớn đến mức nào?

Quy mô thị trường dầu nhờn Hoa Kỳ dự kiến sẽ đạt 7,08 tỷ Lít vào năm 2024 và tăng trưởng với tốc độ CAGR là 1,54% để đạt 7,30 tỷ Lít vào năm 2026.

Quy mô thị trường dầu nhớt Hoa Kỳ hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Dầu nhớt Hoa Kỳ dự kiến sẽ đạt 7,08 tỷ Lít.

Ai là người chơi chính trong thị trường dầu nhớt Hoa Kỳ?

BP Plc (Castrol), Chevron Corporation, ExxonMobil Corporation, Royal Dutch Shell Plc, Valvoline Inc. là những công ty lớn hoạt động tại Thị trường Dầu nhớt Hoa Kỳ.

Phân khúc nào có thị phần lớn nhất trên thị trường dầu nhớt Hoa Kỳ?

Trong Thị trường Dầu bôi trơn Hoa Kỳ, phân khúc Ô tô chiếm thị phần lớn nhất theo người dùng cuối.

Phân khúc nào phát triển nhanh nhất trên Thị trường Dầu nhớt Hoa Kỳ?

Vào năm 2024, phân khúc Ô tô chiếm tỷ lệ người dùng cuối tăng trưởng nhanh nhất trong Thị trường Dầu bôi trơn Hoa Kỳ.

Thị trường Dầu bôi trơn Hoa Kỳ này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Dầu nhờn Hoa Kỳ ước tính là 6,98 tỷ Lít. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Dầu nhờn Hoa Kỳ trong các năm 2018, 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dầu nhờn Hoa Kỳ trong các năm 2024, 2025 và 2026.

Trang được cập nhật lần cuối vào:

Báo cáo ngành dầu nhớt Hoa Kỳ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dầu bôi trơn Hoa Kỳ năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Dầu bôi trơn Hoa Kỳ bao gồm triển vọng dự báo thị trường đến năm 2026 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.