Размер и доля рынка фруктовых порошков

Анализ рынка фруктовых порошков от Mordor Intelligence

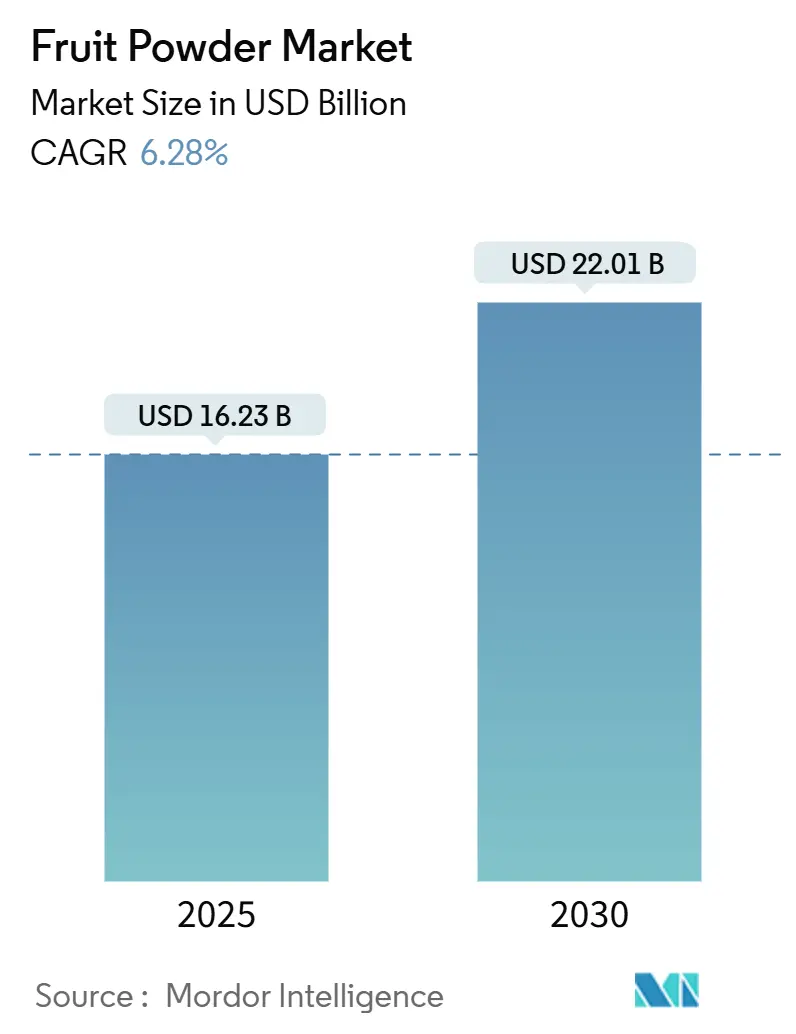

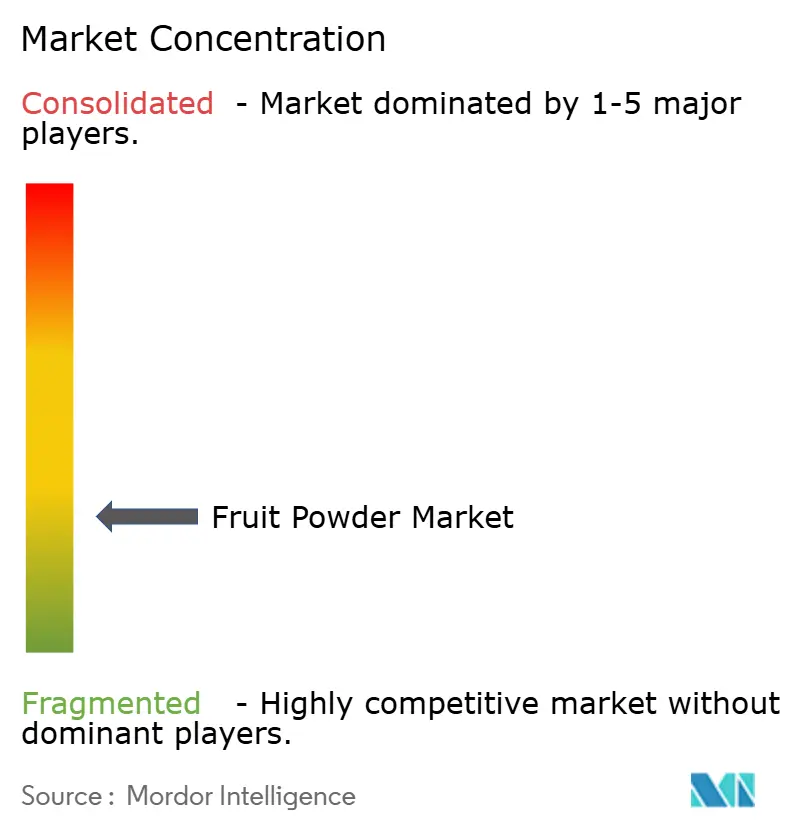

Рынок фруктовых порошков оценивается в 16,23 млрд долл. США в 2025 году и, по прогнозам, достигнет 22,01 млрд долл. США к 2030 году, растущий со среднегодовым темпом роста 6,28%. Этот рост во многом обусловлен растущими предпочтениями потребителей к ингредиентам с чистой маркировкой и длительным сроком хранения. Эти ингредиенты не только упрощают процессы создания рецептур, но и повышают эффективность управления запасами для производителей продуктов питания и напитков. Спрос остается широкомасштабным, поддерживаемый растущим принятием фруктовых порошков в напитках, снэках и нутрацевтиках благодаря их универсальности и пользе для здоровья. Кроме того, технологические достижения, особенно в области распылительной сушки при комнатной температуре, значительно снизили производственные затраты, сохраняя при этом основные питательные вещества, делая производственный процесс более эффективным. Регулятивные изменения, особенно правило USDA 2024 года по укреплению контроля за органическими продуктами, ускоряют проникновение сертифицированных органических продуктов на рынок. Эти регулятивные изменения благоприятствуют переработчикам с хорошо налаженными системами соответствия требованиям, позволяя им более эффективно адаптироваться. Конкурентная среда остается напряженной, характеризующейся фрагментированной рыночной структурой и существенными возможностями для инноваций, включая экзотические виды фруктов, органические варианты и функциональные смеси.

Ключевые выводы отчета

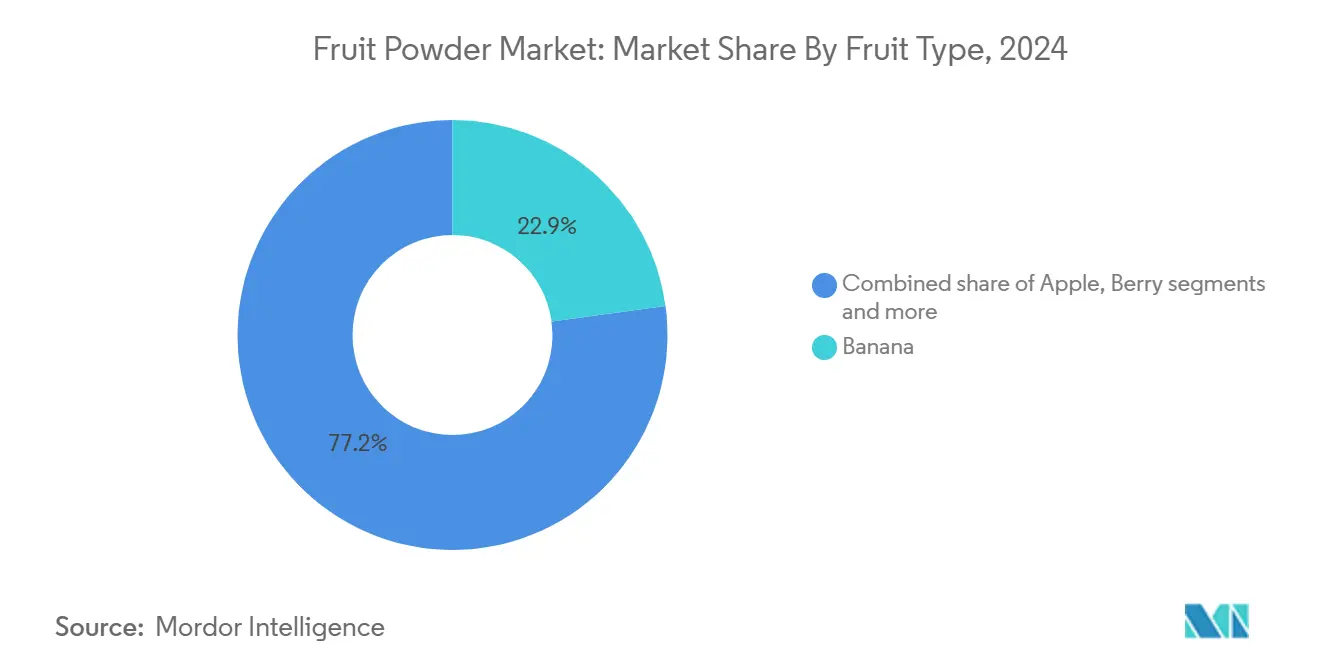

- По типу фруктов банановые порошки лидировали с 22,85% доли рынка фруктовых порошков в 2024 году; драконий фрукт растет быстрее всего со среднегодовым темпом роста 6,78% до 2030 года.

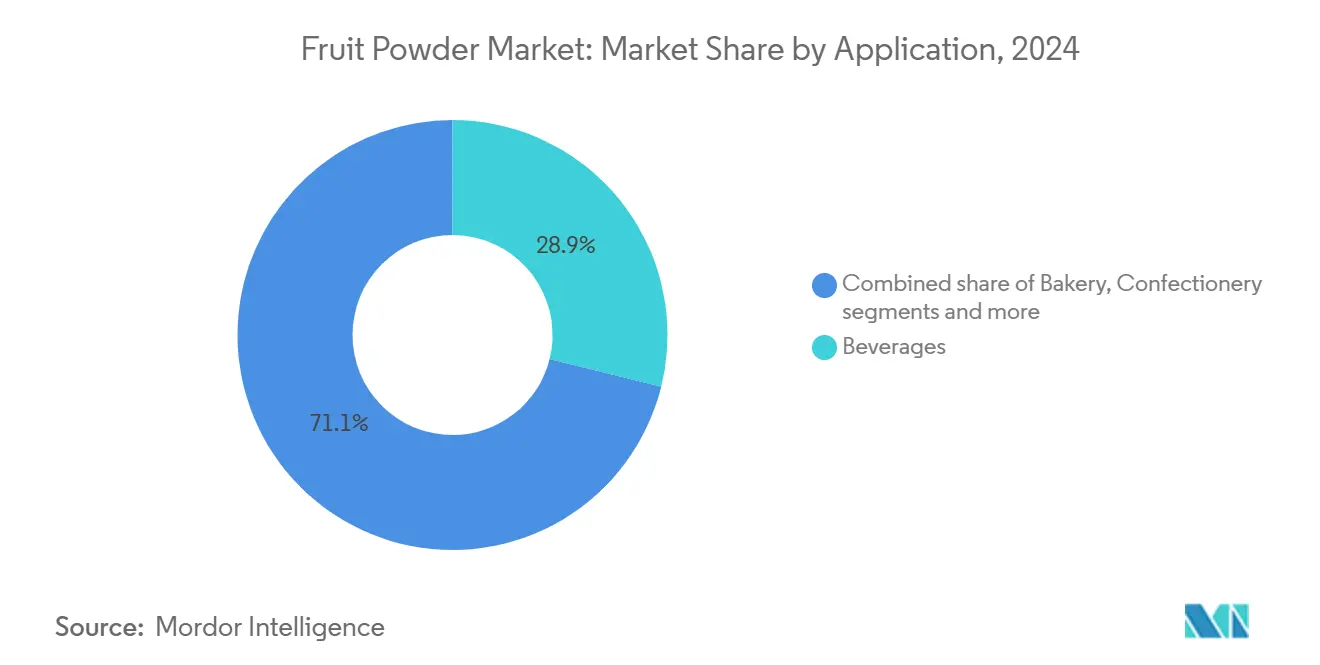

- По применению напитки составили 28,87% размера рынка фруктовых порошков в 2024 году, тогда как снэки и продукты готовые к употреблению расширяются быстрее всего со среднегодовым темпом роста 7,21% до 2030 года.

- По категории обычный сегмент контролировал 88,05% выручки 2024 года; органический сегмент показывает среднегодовой темп роста 8,33%, самый высокий среди всех категорий.

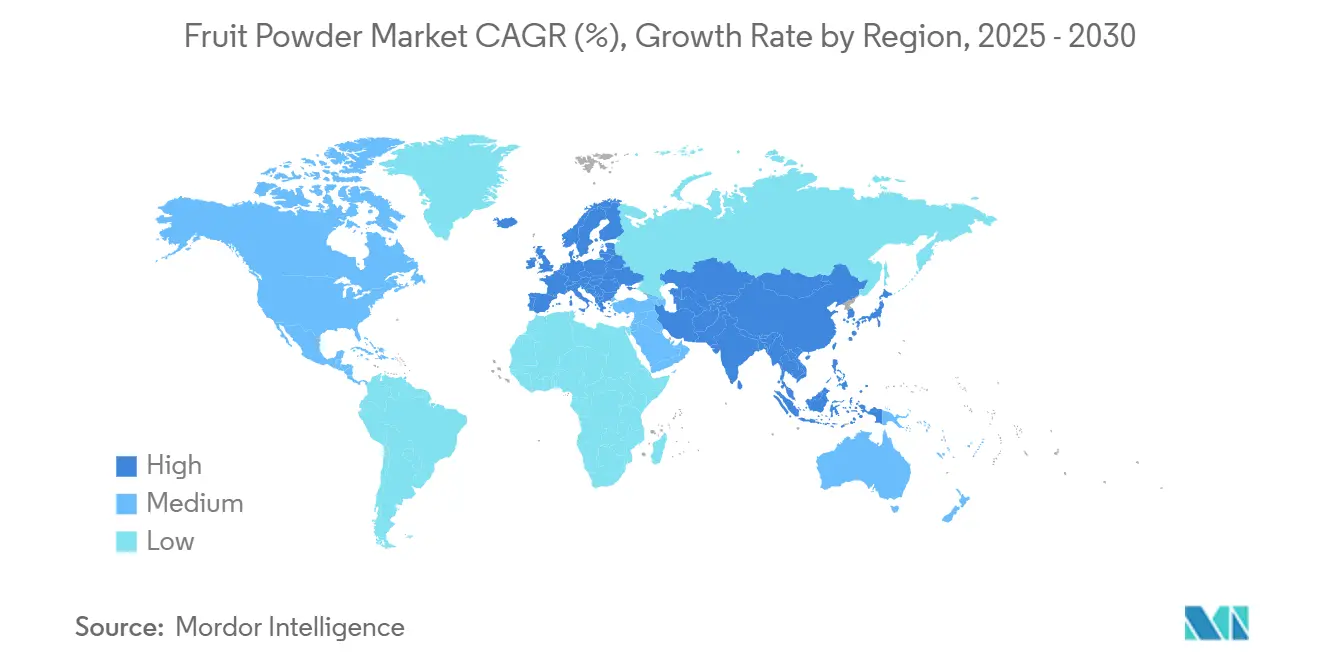

- По географии Азиатско-Тихоокеанский регион занимал 35,23% доли выручки в 2024 году; Европа фиксирует самый сильный региональный среднегодовой темп роста на уровне 7,21% до 2030 года.

Тенденции и аналитика глобального рынка фруктовых порошков

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущий спрос на продукты быстрого приготовления стимулирует использование фруктовых порошков | +1.2% | Глобально, концентрируется в Северной Америке и Европе | Среднесрочный период (2-4 года) |

| Растущая популярность смузи и оздоровительных напитков повышает спрос | +0.9% | Северная Америка, Европа, городские центры Азиатско-Тихоокеанского региона | Краткосрочный период (≤ 2 лет) |

| Рост трендов чистой маркировки стимулирует спрос на натуральные ингредиенты | +1.5% | Европа, Северная Америка, распространение на Азиатско-Тихоокеанский регион | Долгосрочный период (≥ 4 лет) |

| Длительный срок хранения способствует принятию фруктовых порошков вместо свежих фруктов | +0.8% | Глобально, особенно развивающиеся рынки | Среднесрочный период (2-4 года) |

| Растущий спрос от хлебопекарных и производителей напитков по всему миру | +1.1% | Глобально, лидируют производственные центры Азиатско-Тихоокеанского региона | Среднесрочный период (2-4 года) |

| Настраиваемые рецептуры привлекают производителей, ищущих функциональные ингредиенты | +0.7% | Северная Америка, Европа | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущий спрос на продукты быстрого приготовления стимулирует использование фруктовых порошков

Урбанизация и растущий средний класс стимулируют глобальный всплеск спроса на переработанные и упакованные продукты питания, переосмысливая роль фруктовых порошков от простых ароматизаторов до основных ингредиентов. Инновации в предложении продуктов сделали такие товары, как хлебобулочные изделия, кондитерские изделия и напитки более привлекательными, что привело к увеличению потребления. Молодые потребители и профессионалы тяготеют к переработанным напиткам, включая холодные и энергетические напитки. Этот сдвиг представляет золотую возможность для производителей фруктовых порошков создавать аутентичные вкусовые профили, соблюдая при этом требования чистой маркировки, особенно поскольку потребители становятся более разборчивыми в отношении списков ингредиентов. Согласно руководящим принципам органической маркировки USDA, продукты должны содержать минимум 95% органических ингредиентов, чтобы носить маркировку "органический", создавая прибыльную возможность для сертифицированных поставщиков фруктовых порошков [1]Источник: Министерство сельского хозяйства США, "Органические - О стандартах органических продуктов", www.ams.usda.gov. Импульс дополнительно подпитывается спросом операторов общественного питания на ингредиенты с длительным сроком хранения, которые обеспечивают последовательные вкусовые профили в течение всех сезонов, упрощая закупки и сокращая затраты на управление запасами.

Растущая популярность смузи и оздоровительных напитков повышает спрос

Фруктовые порошки становятся основным элементом в составах функциональных напитков, повышая плотность питательных веществ без ущерба для вкуса или текстуры. Эти порошки особенно ценятся за их способность обеспечивать основные витамины, минералы и антиоксиданты, что делает их идеальным ингредиентом для заботящихся о здоровье потребителей. Поскольку отрасль поворачивается к растительным заменителям пищи, спрос возрастает на фруктовые порошки, которые предлагают как насыщенные вкусы, так и пищевые преимущества в порошковых напитках. Эта тенденция не ограничивается обычными смузи-барами; она делает волны в институциональном общественном питании и розничных заменителях пищи. Здесь фруктовые порошки играют решающую роль в обеспечении последовательных питательных профилей даже в крупномасштабном производстве, одновременно удовлетворяя растущие потребительские предпочтения к продуктам с чистой маркировкой. Более того, поскольку индустрия напитков принимает устойчивую упаковку, существует четкое предпочтение концентрированных фруктовых порошков над их жидкими аналогами. Этот выбор не только сокращает транспортные расходы и выбросы углерода, но также увеличивает срок хранения продукта, согласуясь с целями устойчивости отрасли и операционной эффективности.

Рост трендов чистой маркировки стимулирует спрос на натуральные ингредиенты

Регулятивное давление и потребительская адвокация стимулируют заметный рост спроса на прозрачную маркировку ингредиентов. Поскольку потребители делают акцент на чистых и натуральных продуктах, фруктовые порошки выступают в качестве основных заменителей синтетических ароматизирующих систем. Немецкая ассоциация органических продуктов питания (BÖLW) сообщила, что в 2024 году выручка от органических продуктов питания в Германии достигла 16,99 млрд евро [2]Источник: Немецкая ассоциация органических продуктов питания (BÖLW), " Ökologische Lebensmittelwirtschaft - Branchenreport 2024", www.boelw.de. Усиленный контроль FDA над искусственными добавками в стандартизированных пищевых продуктах прокладывает путь для альтернатив из натуральных фруктовых порошков. Это движение чистой маркировки не ограничивается потребительскими упакованными товарами; оно также делает волны в секторе общественного питания. Операторы в индустрии общественного питания ищут ингредиенты, которые резонируют с брендингом, ориентированным на здоровье, стремясь соответствовать потребительским ожиданиям, одновременно жонглируя операционной эффективностью и управлением затратами.

Длительный срок хранения способствует принятию фруктовых порошков вместо свежих фруктов

Более длительный срок хранения фруктовых порошков по сравнению со свежими продуктами является значительным драйвером на рынке фруктовых порошков. Согласно Министерству сельского хозяйства США (USDA), фруктовые порошки могут храниться до 12-18 месяцев при правильном хранении, тогда как свежие фрукты обычно портятся в течение нескольких дней или недель. Кроме того, Продовольственная и сельскохозяйственная организация (ФАО) подчеркивает, что фруктовые порошки сокращают послеуборочные потери, делая их устойчивой альтернативой. Эти факторы побуждают производителей и потребителей принимать фруктовые порошки вместо свежих продуктов. Кроме того, Европейское агентство по безопасности продуктов питания (EFSA) подчеркнуло роль фруктовых порошков в сохранении основных питательных веществ, которые часто разрушаются в свежих фруктах во время транспортировки и хранения. Индийский совет по сельскохозяйственным исследованиям (ICAR) также сообщает, что фруктовые порошки все чаще используются в приложениях продуктов питания и напитков, таких как смузи, хлебобулочные изделия и детское питание, благодаря их удобству и продленной пригодности к использованию. Эта тенденция дополнительно поддерживается государственными инициативами по продвижению переработки пищевых продуктов и добавленной стоимости, такими как индийская Pradhan Mantri Kisan Sampada Yojana, которая направлена на сокращение сельскохозяйственных отходов и увеличение срока хранения скоропортящихся товаров.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Колебания цен на сырье серьезно влияют на прибыльность | -0.8% | Глобально, особенно в производственных регионах Азиатско-Тихоокеанского региона | Краткосрочный период (≤ 2 лет) |

| Доступность синтетических ароматизаторов препятствует спросу на натуральные продукты | -0.6% | Глобально, выше на рынках, чувствительных к цене | Среднесрочный период (2-4 года) |

| Различия в качестве среди поставщиков влияют на репутацию бренда | -0.5% | Глобально | Краткосрочный период (≤ 2 лет) |

| Зависимость от сезонной доступности фруктов создает проблемы для непрерывного производства | -0.7% | Ядро Азиатско-Тихоокеанского региона, распространение на Ближний Восток и Африку | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Колебания цен на сырье серьезно влияют на прибыльность

Волатильность цен на сырье значительно давит на маржинальность по всей цепочке поставок фруктовых порошков, при этом более мелкие переработчики сталкиваются с наибольшим влиянием из-за ограниченных возможностей хеджирования. Сезонные паттерны доступности фруктов, такие как выраженные пики и спады в ценах на клубнику, заставляют переработчиков либо управлять сложными стратегиями запасов, либо переносить сжатие маржинальности. Этот вызов становится еще более выраженным для специализированных фруктовых порошков, таких как драконий фрукт, поскольку ограниченные зоны культивации, зависимость от погоды и ограниченное глобальное производство создают значительные узкие места в поставках. Перерабатывающие компании все чаще принимают вертикальную интеграцию и долгосрочные контракты на поставку для смягчения ценовой волатильности. Однако эти стратегии требуют существенных капитальных инвестиций, снижают операционную гибкость и часто остаются неосуществимыми для более мелких игроков на рынке.

Доступность синтетических ароматизаторов препятствует спросу на натуральные продукты

Производители, заботящиеся о затратах, активно полагаются на синтетические ароматизирующие системы, даже несмотря на то, что тренды чистой маркировки набирают обороты. Эта зависимость особенно очевидна в категориях продуктов, где потребители отдают приоритет доступности над натуральными ингредиентами. FDA предоставило многим синтетическим ароматическим соединениям статус "Общепризнанно безопасных" (GRAS), предоставляя производителям регулятивную определенность, которой часто не хватает натуральным альтернативам [3]Источник: Управление по контролю за продуктами и лекарствами США, "Пищевые добавки и ингредиенты GRAS - Информация для потребителей", www.fda.gov. Эта регулятивная структура позволяет синтетическим ароматизаторам сохранять свою долю рынка в приложениях, где поддержание консистентности вкуса и контроль затрат превосходят преимущества чистых маркировок. Развивающиеся рынки сталкиваются с этим вызовом более остро, поскольку повышенная чувствительность к цене ограничивает принятие премиальных натуральных ингредиентов. Следовательно, эти рынки развивают двухуровневую структуру, которая ограничивает их общий потенциал роста, лимитируя проникновение продуктов с более высокой стоимостью натуральных продуктов.

Сегментный анализ

По типу фруктов: премиальные экзотические сорта набирают обороты

Банановые порошки занимали доминирующую долю 22,85% рынка в 2024 году, поддерживаемые надежными тропическими цепочками поставок и широким потребительским признанием. Глобальный рынок фруктовых порошков характеризуется своими разнообразными применениями в индустриях продуктов питания и напитков, включая хлебопекарную промышленность, кондитерские изделия, напитки и диетические добавки. В то время как яблочные, цитрусовые и виноградные порошки поддерживают свои позиции в хлебопекарных глазурях, кондитерских начинках и винных смесях, рынок все больше тяготеет к экзотическим сортам. Лидируя в этом направлении, драконий фрукт хвастается премиальным темпом роста 6,78% CAGR, ценимый за свои антиоксидантные свойства и яркий цвет, повышающий визуальную привлекательность снэков с чистой маркировкой.

С глобальным акцентом на велнес, ягодные порошки, особенно черничный и малиновый, набирают популярность, требуя премиальных цен благодаря связанным с ними преимуществам полифенолов. Растущий спрос на натуральные ингредиенты и ингредиенты с чистой маркировкой дополнительно стимулирует принятие фруктовых порошков в составах функциональных продуктов питания и напитков. В этих нишевых сегментах переработчики, обеспечивающие последовательное измельчение без семян и сохранение цвета, имеют значительное ценовое преимущество. Кроме того, достижения в технологиях сушки, таких как сублимационная сушка и распылительная сушка, позволяют производителям сохранять питательные и сенсорные свойства фруктовых порошков, дополнительно стимулируя рост рынка.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По категории: сертифицированный органический сдвиг вверх повышает барьеры входа

В 2024 году обычные порошки занимают доминирующую долю выручки 88,05% на глобальном рынке фруктовых порошков, движимые экономически эффективными цепочками поставок и более широкой доступностью культур в регионах. Эти порошки остаются предпочтительным выбором для производителей благодаря их доступности, длительному сроку хранения и простоте интеграции в различные применения, такие как напитки, хлебобулочные изделия, кондитерские изделия, молочные продукты и диетические добавки. Широкое использование обычных порошков также поддерживается их последовательным качеством и доступностью, что делает их надежным вариантом для крупномасштабного производства.

Тем временем органические варианты набирают значительную популярность, фиксируя среднегодовой темп роста 8,33%. Этот рост подпитывается растущим потребительским спросом на продукты с чистой маркировкой, без химических веществ и устойчиво произведенные продукты, которые соответствуют растущей осведомленности о здоровье и экологических проблемах. Ритейлеры реагируют на эту тенденцию, расширяя предложения сертифицированных SKU, обеспечивая более широкое разнообразие органических фруктовых порошков для удовлетворения разнообразных потребительских предпочтений. Кроме того, более строгий регулятивный контроль над синтетическими добавками, пестицидами и другими вредными химическими веществами дополнительно поддерживает принятие органических фруктовых порошков на рынке. Органический сегмент также выигрывает от достижений в технологиях переработки, которые помогают сохранить пищевую ценность и натуральный вкус фруктов, повышая их привлекательность для заботящихся о здоровье потребителей.

По применению: снэки расширяют рост за пределы ядра напитков

В 2024 году напитки доминировали на рынке, захватив 28,87% доли рынка. Это было в значительной степени обусловлено растущим спросом от сетей смузи, спортивно-питательных смесей и готовых к употреблению саше, все из которых отдают приоритет растворимым, натурально ароматизированным ингредиентам. Тренды удобства и ориентации на здоровье в индустрии напитков дополнительно подпитали этот спрос, делая фруктовые порошки предпочтительным ингредиентом для производителей, стремящихся удовлетворить эволюционирующие потребительские предпочтения. Однако снэки и форматы готовые к употреблению появляются как сегменты высокого роста, фиксируя мощный среднегодовой темп роста 7,21% в течение прогнозного периода. Эти секторы эффективно используют фруктовые порошки для доставки аутентичных фруктовых вкусов в экструдированных злаках, батончиках и трейл-миксах, одновременно смягчая риск порчи, вызванной влагой.

Растущая потребительская склонность к перекусыванию на ходу и продуктам с чистой маркировкой усилила принятие фруктовых порошков в этих применениях. Хлебопекарный сектор также капитализирует на универсальности фруктовых порошков. Эти порошки все чаще используются для повышения стабильности цвета и вкуса в начинках, одновременно поддерживая реологию теста. Это обеспечивает последовательное качество продукта и привлекает потребителей, ищущих визуально привлекательные и вкусные хлебобулочные изделия. В молочной промышленности фруктовые порошки набирают популярность как ключевой ингредиент в замороженных йогуртах. В отличие от кусочков свежих фруктов, которые могут разрушать клеточные структуры во время процесса затвердевания, фруктовые порошки предоставляют стабильную альтернативу, которая сохраняет текстуру и целостность конечного продукта. Это делает их идеальным выбором для молочных переработчиков, стремящихся доставлять высококачественные замороженные десерты.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

В 2024 году Азиатско-Тихоокеанский регион занимает доминирующую долю рынка 35,23%, что является свидетельством десятилетий стратегических инвестиций в переработку фруктов и фокуса на экспортно-ориентированном производстве, адаптированном для глобальных производителей продуктов питания. Регион пользуется конкурентными преимуществами, такими как более низкие затраты на рабочую силу, богатые поставки сырья и хорошо налаженные торговые связи с основными потребительскими рынками. Кроме того, способность региона эффективно масштабировать производство и адаптироваться к эволюционирующему глобальному спросу укрепила его лидирующую позицию на рынке.

Европа находится на траектории роста, хвастаясь среднегодовым темпом роста 7,21% до 2030 года. Этот импульс подпитывается регулятивными рамками, которые отстаивают натуральные ингредиенты и стратегии премиального позиционирования, позволяющие получать маржи, которые превосходят традиционное товарное производство. Фокус региона на устойчивости и инновациях в разработке продуктов дополнительно укрепляет его конкурентную позицию, поскольку потребители все больше отдают приоритет высококачественным, этично произведенным продуктам.

Северная Америка находится в авангарде инноваций, делая сильный акцент на соответствии регулятивным требованиям. Это особенно очевидно в таких областях, как органическая сертификация и формулировки с чистой маркировкой, которые резонируют с сегодняшним потребительским спросом на прозрачность. Хотя Северная Америка хвастается мощной инфраструктурой переработки продуктов питания и удобно близка к основным потребительским рынкам, стоит отметить, что ее производственные затраты выше, чем в азиатских производственных центрах. Тем временем Южная Америка капитализирует на своем богатом производстве тропических фруктов, а Ближний Восток и Африка появляются как перспективные рынки, стимулируемые экономическим ростом и растущим спросом на переработанные продукты. Этот глобальный ландшафт подчеркивает цепочку создания стоимости, где взаимодействие производства сырья, возможностей переработки и близости к рынку создает уникальные конкурентные преимущества для каждого региона.

Конкурентная среда

Рынок фруктовых порошков демонстрирует фрагментированную конкурентную среду. Эта фрагментация не только открывает двери для консолидации, но также прокладывает путь для стратегий нишевой специализации. Специализированные переработчики используют шанс нацелиться на премиальные сегменты, тогда как более крупные пищевые конгломераты делают стратегические приобретения для укрепления своих интегрированных цепочек поставок. На рынке, склоняющемся к коммодитизации, основные игроки вырезают свои ниши через вертикальную интеграцию, обеспечение органических сертификаций и принятие технологических инноваций. Компании, хвастающиеся сильным соответствием регулятивным требованиям, особенно в свете правила USDA по укреплению контроля за органическими продуктами, находятся в выгодном положении. Это правило создает вызовы для более мелких игроков, которые могут не иметь необходимых систем документооборота.

Конкурентная среда дополнительно формируется растущим спросом на продукты с чистой маркировкой и органические продукты, что заставило компании отдавать приоритет прозрачности и устойчивости в своих операциях. Более крупные игроки используют эффект масштаба для снижения затрат и усиления своего рыночного присутствия, тогда как более мелкие фирмы фокусируются на ловкости и инновациях для удовлетворения эволюционирующих потребительских предпочтений. Кроме того, растущая популярность функциональных продуктов питания и напитков побудила компании диверсифицировать свои продуктовые портфели, включая фруктовые порошки с дополнительными преимуществами для здоровья для удовлетворения потребительского спроса.

Ведущие компании делают акцент на принятии технологий и надзоре за цепочкой поставок. Они направляют инвестиции в передовые технологии переработки, такие как распылительная сушка при комнатной температуре. Эта технология не только сокращает потребление энергии, но также обеспечивает сохранение питательного содержания продуктов. Кроме того, достижения в упаковочных и складских решениях позволяют компаниям продлевать срок хранения фруктовых порошков, обеспечивая качество продукта и сокращая отходы. Эти стратегические инициативы помогают игрокам поддерживать конкурентное преимущество на быстро развивающемся рынке.

Лидеры индустрии фруктовых порошков

-

European Freeze Dry Ltd

-

Döhler Group SE

-

Milne MicroDried Inc.

-

Kanegrade Ltd

-

Thrive Freeze Dry

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние развития в отрасли

- Февраль 2025: Dole заключила партнерство с Givaudan для дистрибуции зеленого бананового порошка, переработанного ингредиента, разработанного Dole Specialty Ingredients (DSI). Сотрудничество усилит линейку Sense Texture компании Givaudan устойчивыми решениями эмульгаторов и текстуризаторов.

- Октябрь 2024: Fruit d'Or, глобальный лидер в выращивании и переработке премиальной клюквы и дикой черники, представила Blue d'Or Vitality на SupplySide West 2024. Разработанная для секторов спортивного питания и нутрацевтиков, Blue d'Or Vitality представляет передовые решения с чистой маркировкой и органические решения, отстаивающие жизненную силу и холистическое благополучие.

- Июль 2024: Thrive Freeze Dry, поддерживаемая Entrepreneurial Equity Partners и Mubadala Capital, приобрела Paradiesfrucht GmbH для укрепления своей позиции на европейском рынке и расширения возможностей сублимированных продуктов. Это приобретение расширяет ассортимент продуктов Thrive в сублимированных фруктах и специализированных пищевых ингредиентах, одновременно используя экспертизу Paradiesfrucht в области устойчивости и инноваций.

- Май 2024: Döhler расширила свое предприятие в Паарле в Южной Африке, добавив новые производственные линии для порошкообразных ароматизаторов и соединений, включая фруктовые порошки, для усиления местных возможностей переработки.

Область охвата глобального отчета по рынку фруктовых порошков

Фруктовый порошок - это высушенная и порошкообразная форма целого фрукта/фруктового сока/мякоти. Он используется для добавления вкуса и цвета в различные пищевые продукты без разжижения консистенции. Рынок фруктовых порошков сегментирован по типу фруктов, применению и географии. По типу фруктов фруктовые порошки сегментированы на виноград, яблоко, манго, банан, ягоды и другие типы фруктов. На основе применения рынок сегментирован на хлебопекарную промышленность, кондитерские изделия, снэки/продукты готовые к употреблению, молочные продукты, напитки, супы и соусы, и другие применения. На основе географии изучаемый рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку. Для каждого сегмента размер рынка и прогнозы были сделаны на основе стоимости (в млн долл. США).

| Яблоко | |

| Банан | |

| Ягоды | Клубника |

| Черника | |

| Малина | |

| Цитрусовые | |

| Манго | |

| Ананас | |

| Драконий фрукт | |

| Виноград | |

| Другие фрукты |

| Обычные |

| Органические |

| Хлебопекарная промышленность |

| Кондитерские изделия |

| Молочные продукты и замороженные десерты |

| Снэки/(готовые к употреблению) RTE продукты |

| Напитки |

| Супы, соусы и пикантные смеси |

| Другие применения |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Швеция | |

| Польша | |

| Бельгия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Чили | |

| Колумбия | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу фруктов | Яблоко | |

| Банан | ||

| Ягоды | Клубника | |

| Черника | ||

| Малина | ||

| Цитрусовые | ||

| Манго | ||

| Ананас | ||

| Драконий фрукт | ||

| Виноград | ||

| Другие фрукты | ||

| По категории | Обычные | |

| Органические | ||

| По применению | Хлебопекарная промышленность | |

| Кондитерские изделия | ||

| Молочные продукты и замороженные десерты | ||

| Снэки/(готовые к употреблению) RTE продукты | ||

| Напитки | ||

| Супы, соусы и пикантные смеси | ||

| Другие применения | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Швеция | ||

| Польша | ||

| Бельгия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Чили | ||

| Колумбия | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, освещенные в отчете

Каков текущий размер рынка фруктовых порошков?

Рынок фруктовых порошков оценивается в 16,23 млрд долл. США в 2025 году и, по прогнозам, достигнет 22,01 млрд долл. США к 2030 году.

Какой регион лидирует по глобальной выручке?

Азиатско-Тихоокеанский регион занимает наибольшую региональную долю на уровне 35,23% в 2024 году, поддерживаемый плотной инфраструктурой переработки и сильной экспортной ориентацией.

Какой сегмент применения растет быстрее всего?

Снэки и продукты готовые к употреблению показывают самый высокий рост со среднегодовым темпом роста 7,21% до 2030 года, поскольку потребители ищут более здоровые варианты удобства.

Что стимулирует подъем в экзотических фруктовых порошках?

Тренды премиализации и потребительский интерес к антиоксидантам продвигают драконий фрукт, ягодные и другие экзотические порошки, которые сочетают визуальную привлекательность с функциональным питанием.

Последнее обновление страницы: