Размер и доля рынка пищевых загустителей

Анализ рынка пищевых загустителей от Mordor Intelligence

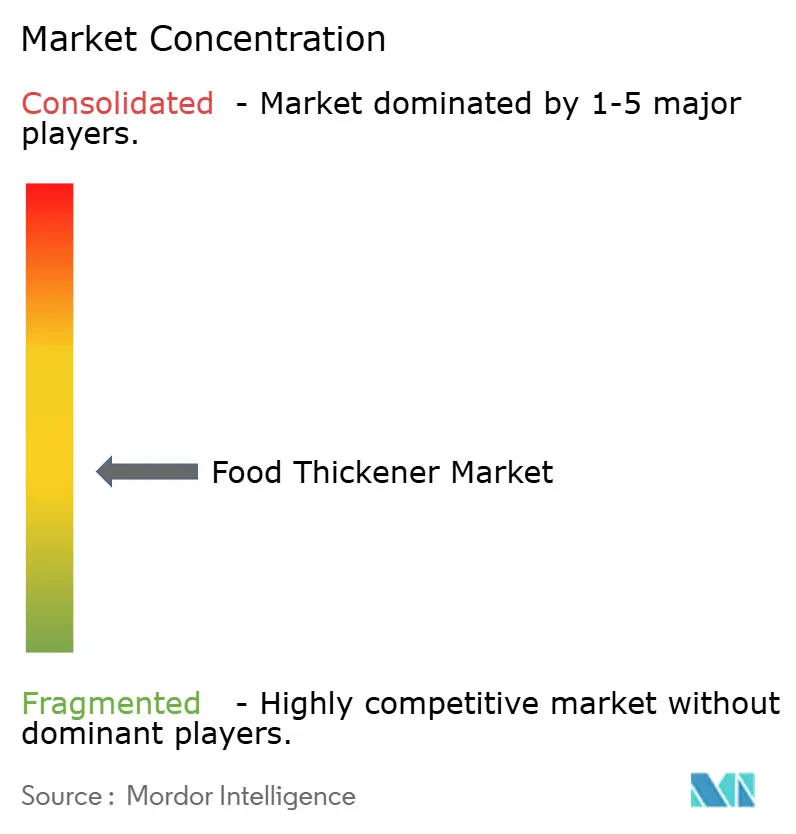

По прогнозам, рынок пищевых загустителей составит 18,78 млрд долларов США в 2025 году и достигнет 25,53 млрд долларов США к 2030 году, развиваясь со среднегодовым темпом роста 6,33%. Устойчивый рост отражает роль ингредиента в обеспечении стабильной текстуры в премиальных напитках, безглютеновых линейках и новых растительных продуктах. Универсальность пищевых загустителей в этих применениях привела к увеличению их принятия производителями, стремящимися улучшить текстуру и стабильность продукта. Позиционирование чистых этикеток, поддерживаемое более широким признанием статуса GRAS, повышает принятие в Северной Америке, в то время как производственные мощности Азиатско-Тихоокеанского региона и регулятивная гармонизация ускоряют региональное внедрение. Эта тенденция дополнительно укрепляется растущими предпочтениями потребителей к натуральным и узнаваемым ингредиентам на этикетках продуктов. Смешивание гидроколлоидов теперь обеспечивает молочную кремовость в веганских продуктах, а прецизионная ферментация снижает зависимость от погодозависимых культур. Эти технологические достижения позволили производителям создавать растительные альтернативы, которые близко имитируют традиционные молочные продукты. В то же время ограничения поставок камеди рожкового дерева и усиленный контроль за Е-номерами подталкивают производителей к знакомым ботаническим названиям и альтернативным микробным источникам. Переход к ботаническим альтернативам открыл новые возможности для поставщиков ингредиентов для разработки инновационных натуральных решений. Умеренный уровень фрагментации рынка позволяет как глобальным поставщикам, так и нишевым инноваторам следовать дифференцированным стратегиям. Эта рыночная структура способствовала здоровой конкуренции и непрерывному развитию продуктов, принося пользу как производителям, так и конечным пользователям.

Ключевые выводы отчета

- По категориям натуральные загустители лидировали с 69,22% доли рынка пищевых загустителей в 2024 году; прогнозируется, что их доля в размере рынка пищевых загустителей будет расширяться со среднегодовым темпом роста 7,08% к 2030 году.

- По типам гидроколлоиды составляли 46,83% размера рынка пищевых загустителей в 2024 году, в то время как белковые загустители готовы расти со среднегодовым темпом роста 7,35% до 2030 года.

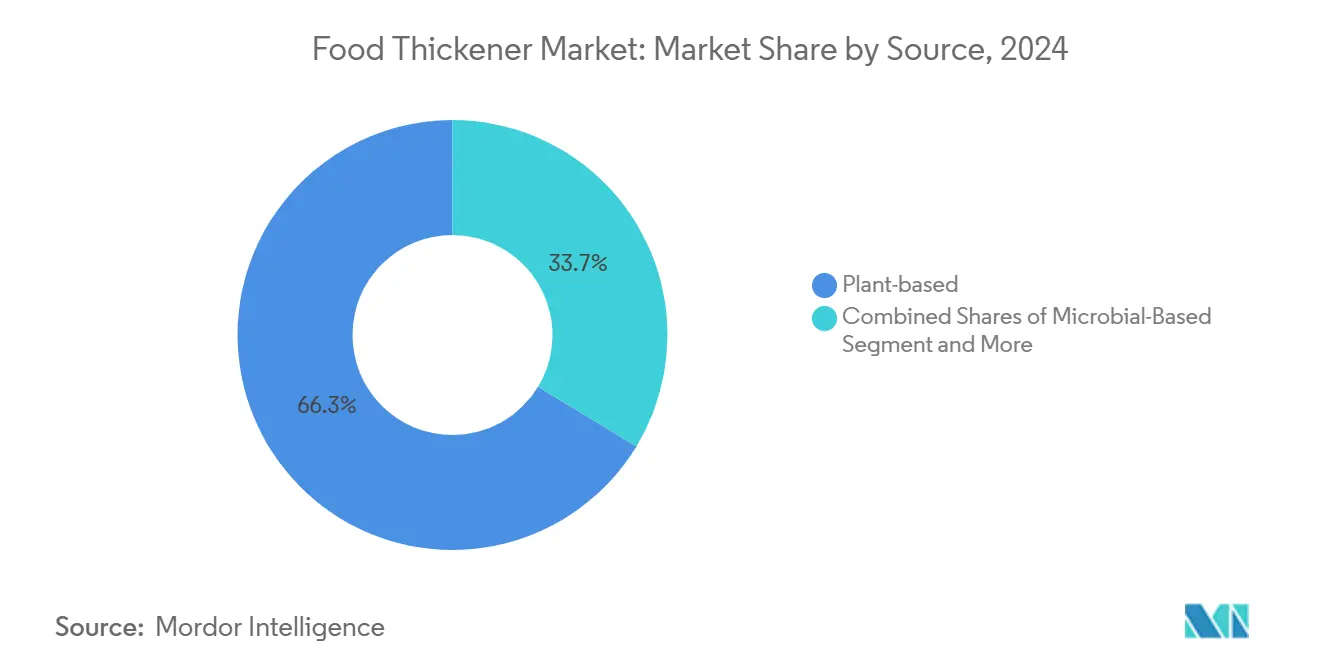

- По источникам растительные компоненты контролировали 66,33% размера рынка пищевых загустителей в 2024 году; микробные источники показывают самый быстрый среднегодовой темп роста 8,66% к 2030 году.

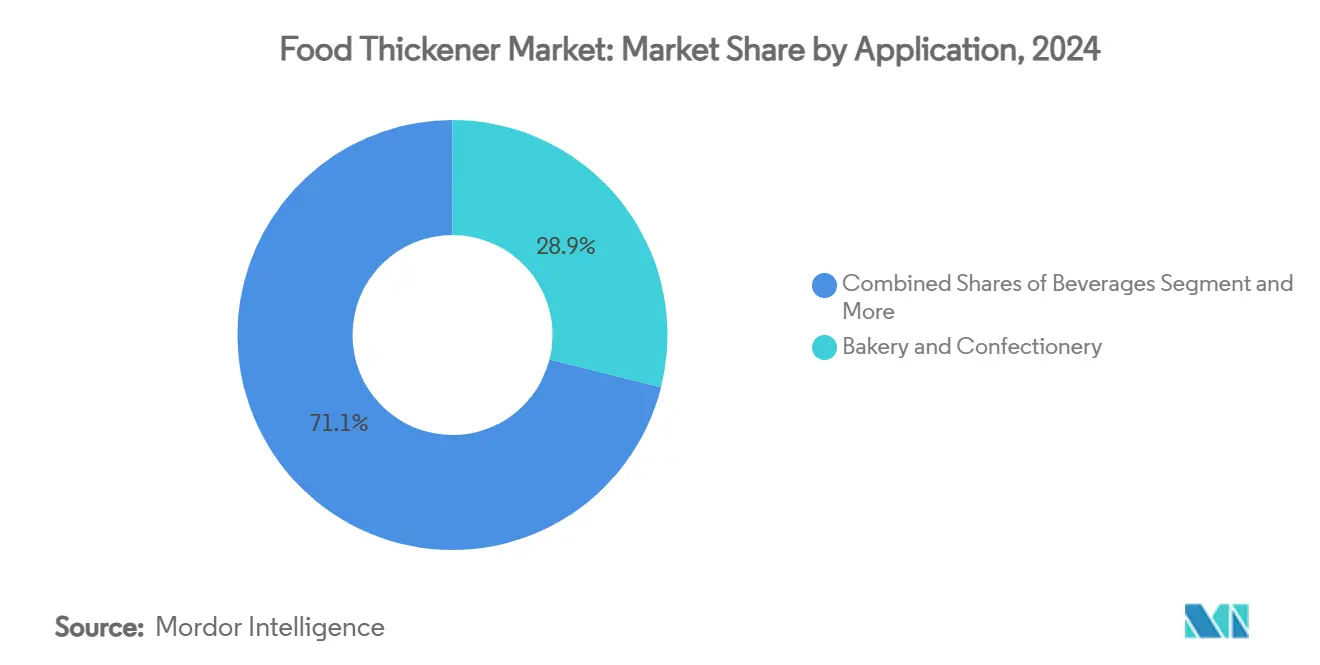

- По применению хлебопекарная и кондитерская продукция сохранила 28,93% доли выручки в 2024 году; прогнозируется, что напитки будут расширяться со среднегодовым темпом роста 8,18%.

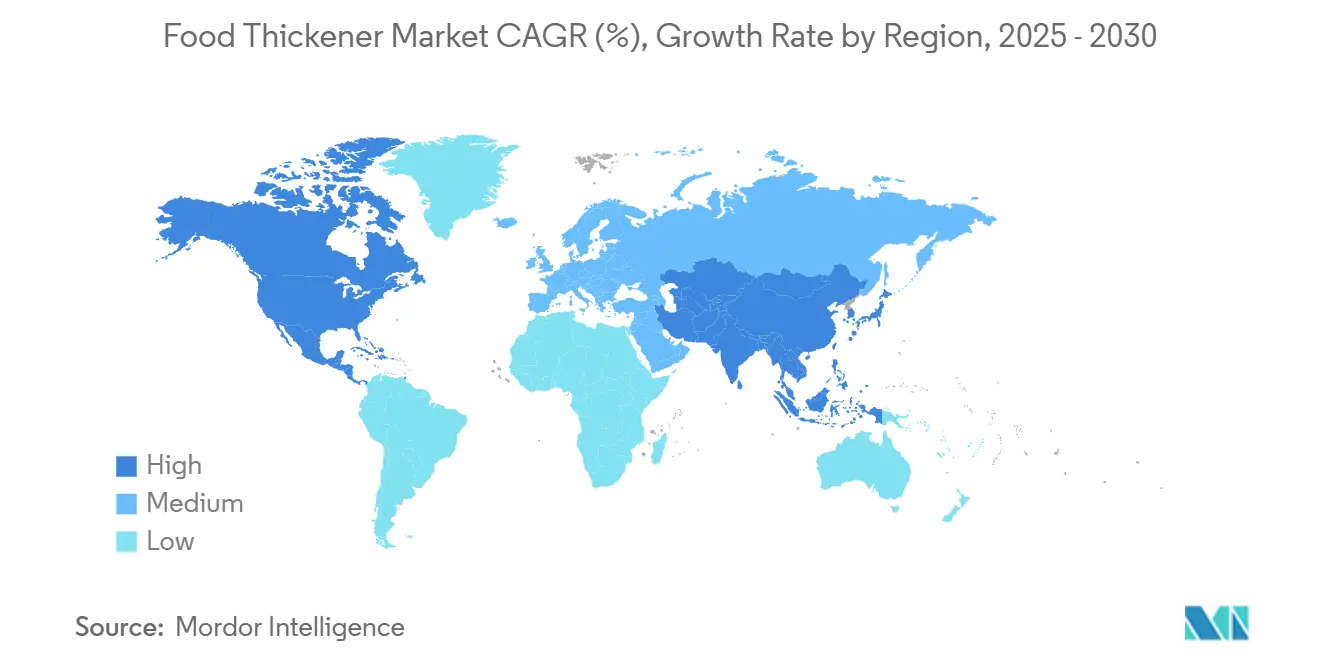

- По географии Северная Америка занимала 38,55% рынка пищевых загустителей в 2024 году; Азиатско-Тихоокеанский регион фиксирует самый высокий среднегодовой темп роста 8,92% до 2030 года.

Глобальные тенденции и аналитика рынка пищевых загустителей

Анализ воздействия драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущий спрос на обработанные продукты с улучшенной текстурой | +1.8% | Глобально, фокус на Северной Америке и Европе | Среднесрочный (2-4 года) |

| Рост безглютеновых и безаллергенных линеек | +1.2% | Северная Америка и ЕС, распространение на АТЭС | Долгосрочный (≥ 4 лет) |

| Популярность растительных альтернатив молочным продуктам и мясу | +1.5% | Глобально, лидирует Северная Америка и Европа | Краткосрочный (≤ 2 лет) |

| Растущее использование ингредиентов чистых этикеток | +1.1% | Глобально, сильнее всего на развитых рынках | Долгосрочный (≥ 4 лет) |

| Спрос со стороны хлебопекарной и кондитерской промышленности | +0.9% | Глобально, самый высокий рост в АТЭС | Среднесрочный (2-4 года) |

| Расширение в премиальных и ремесленных напитках | +0.8% | Северная Америка и Европа, появление в АТЭС | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущий спрос на обработанные продукты с улучшенной текстурой

Инженерия текстуры продвинулась от простого контроля вязкости к точному дизайну текстуры во рту, позволяя производителям создавать продукты со специфическими текстурными характеристиками, соответствующими предпочтениям потребителей. Разработка сложных инструментов и методов анализа текстуры дополнительно усилила способность измерять и воспроизводить желаемые характеристики текстуры во рту. Признание FDA [1]Управление по контролю за пищевыми продуктами и лекарствами США, "Пищевые добавки, разрешенные для прямого добавления в пищу для потребления человеком", www.ecfr.govмодифицированных крахмалов под 21 CFR Часть 172 позволяет сшитым вариантам сохранять вязкость во время термической обработки, а также обеспечивать стабильность продукта и продление срока годности через улучшенную термостойкость и стойкость к сдвигу. Сенсорные исследования показывают, что размер частиц в напитках на основе гороха и картофеля определяет воспринимаемую меловость, предоставляя формулировщикам четкие цели для потребительского принятия, при этом исследования указывают, что частицы менее 50 микрон значительно снижают обнаружение зернистости. Современные смеси гидроколлоидов теперь имитируют молочную кремовость в веганских продуктах, открывая возможности премиального ценообразования, поскольку эти инновационные решения отвечают растущему спросу на растительные альтернативы, сохраняющие традиционные молочные текстуры. Производители, сочетающие регулятивное соответствие с сенсорной наукой, обеспечивают конкурентное преимущество, увеличивая объемы в готовых блюдах и напитках, готовых к употреблению, при этом также получая выгоду от повышенного потребительского доверия и рыночной дифференциации. Устойчивый спрос в этих категориях поддерживает восходящий курс рынка пищевых загустителей, с особенным ростом, наблюдаемым в области загустителей с чистыми этикетками и натуральными происхождениями.

Рост линеек безглютеновых и безаллергенных продуктов

Производители безглютеновых продуктов нуждаются в системах загущения, которые заменяют структуру пшеничного белка, но избегают перекрестного загрязнения. Отсутствие глютена требует специализированных загустителей, которые могут воспроизвести связывающие и структурные свойства пшеничных белков. Исследования, сочетающие высокоацилированную геллановую камедь и низкометоксильный пектин, улучшают волокнистую текстуру в соевых мясных продуктах, помогая брендам удовлетворять требования целиакии и безаллергенности. Эти инновационные комбинации продемонстрировали превосходную производительность в поддержании целостности продукта и текстуры во рту по сравнению с традиционными альтернативами. Регулирование ЕС EC 1333/2008 [2]Европейская комиссия, "ЕС регулирует пищевые добавки под Регулированием EC 1333/2008", food.ec.europa.eu налагает строгие требования к маркировке, концентрируя инновации среди поставщиков с регулятивной экспертизой. Регулирование привело к увеличению инвестиций в исследования и разработку соответствующих загустительных решений. Гидроколлоиды, обеспечивающие стабильность при замораживании-оттаивании, набирают популярность, поскольку бренды стремятся к равенству срока годности с содержащими глютен продуктами. Эти специализированные гидроколлоиды оказались необходимыми для поддержания качества продукта на протяжении всей цепи распределения и периода хранения. Спрос распространился от Северной Америки до Азиатско-Тихоокеанского региона, увеличивая рынок пищевых загустителей в хлебопекарных смесях, закусках и мясных аналогах. Расширение было особенно заметно в развивающихся экономиках, где осведомленность о безглютеновых диетах быстро растет.

Растущая популярность растительных альтернатив молочным продуктам и мясу

Прецизионная ферментация дает идентичные животным белки для сыра или йогурта без животноводческих затрат, снижая экологическое воздействие при сохранении функциональности. Эта технология позволяет производителям создавать молочные альтернативы, которые близко соответствуют обычным продуктам по вкусу и текстуре. Растущее потребительское принятие этих альтернатив ускорило исследования и разработки в этой области. Ксантановая камедь в овсяном или миндальном молоке поддерживает стабильные эмульсии в длинных цепях распределения. Стабильность, обеспечиваемая ксантановой камедью, гарантирует постоянное качество продукта и продлевает срок годности, делая растительные напитки более коммерчески жизнеспособными. Достижение мясоподобного укуса в растительных белках требует синергетических гидроколлоид-белковых сетей, что поднимает стоимость ингредиента выше товарного статуса. Разработка этих специализированных белковых сетей привела к значительным улучшениям в растительных мясных альтернативах, стимулируя увеличение инвестиций в исследования и разработки. Бренды, достигающие сенсорного паритета, требуют полочных премий, укрепляя рост рынка пищевых загустителей в безмолочных десертах и гибридных мясных продуктах. Успех этих продуктов побудил больше производителей войти на рынок альтернативных белков, дополнительно расширяя спрос на специализированные пищевые загустители.

Растущее использование ингредиентов чистых этикеток

Большинство североамериканских производителей оценивают чистую маркировку как очень важную, при этом некоторые ссылаются на прирост выручки после переформулирования. Эта тенденция отражает стратегическую реакцию производителей на эволюционирующие потребительские предпочтения и рыночную динамику. Потребители платят больше за узнаваемые компоненты, такие как тапиоковая мука, вместо буквенных добавок, демонстрируя готовность инвестировать в продукты с прозрачными списками ингредиентов. Расширения FDA списков GRAS расширяют варианты натуральных загустителей, облегчая формулирование, позволяя производителям расширять свои портфели продуктов с чистыми этикетками. Спрос растет быстрее всего среди образованных покупателей, распространяясь на массовые каналы, поскольку ценовые различия сужаются, указывая на более широкое рыночное принятие натуральных загустителей среди потребительских сегментов. Сдвиг поддерживает доминирование натуральных вариантов на рынке пищевых загустителей, поскольку производители продолжают инновации и разрабатывают новые формулировки для удовлетворения этого растущего спроса.

Анализ воздействия ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Строгое регулирование пищевых добавок | -0.7% | Глобально, строжайшее в ЕС и Северной Америке | Долгосрочный (≥ 4 лет) |

| Нестабильность загустителей в течение срока годности | -0.5% | Глобально, проблематично в тропическом климате | Среднесрочный (2-4 года) |

| Ограничения маркировки в органически сертифицированных товарах | -0.4% | Органические рынки Северной Америки и ЕС | Долгосрочный (≥ 4 лет) |

| Негативное восприятие Е-номеров | -0.6% | Европа и развитые страны АТЭС | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Строгое регулирование пищевых добавок

Юрисдикционные различия повышают затраты на соответствие в глобальных рынках. Японские регулирования перечисляют 472 назначенные добавки, с процессами одобрения, занимающими почти год, значительно замедляя внедрение новых систем загущения. Строгая японская система также требует обширного тестирования стабильности, местных оценок безопасности и подробной документации производственных процессов. Досье EFSA могут превышать 1 миллион долларов США на ингредиент, наклоняя преимущество к многонациональным корпорациям, способным финансировать всесторонние исследования безопасности. Европейский процесс одобрения требует тщательных токсикологических данных, клинических испытаний и обширной документации производственных методов. Дополнительно производители должны проводить регулярные аудиты и поддерживать подробные записи отслеживаемости. Китайский GB 2760 предписывает дозовые ограничения, которые обязывают отдельные SKU для разных регионов, фрагментируя запасы. Китайская регулятивная среда дополнительно требует региональных испытательных объектов, местных партнерств и специфичных для рынка корректировок формулировок. В то время как потребительское доверие растет, более мелкие фирмы борются с поглощением затрат на документацию, слегка ограничивая темп рынка пищевых загустителей. Бремя поддержания множественных сертификаций, проведения продолжающихся оценок безопасности и адаптации к эволюционирующим регулятивным требованиям особенно влияет на игроков развивающихся рынков. Сложность международного соответствия также создает барьеры для новых участников, стремящихся расширить свое географическое присутствие.

Негативное потребительское восприятие Е-номеров

Потребительское недоверие к Е-номерам проистекает из коммуникационных неудач, а не из проблем безопасности, создавая рыночные возможности для ингредиентов со знакомыми названиями независимо от их химического сходства с синтетическими альтернативами. Исследования указывают, что 55% европейского населения активно избегает пищевых добавок из-за проблем здоровья, при этом воспринимаемые риски перевешивают признанные преимущества для большинства потребителей. Нидерландский центр питания определяет негативные прошлые коммуникации и медийные изображения как основные драйверы недоверия к Е-номерам, предполагая, что прозрачные объяснения ингредиентов могли бы восстановить потребительское доверие более эффективно, чем защитные маркетинговые подходы. Производители продуктов питания все чаще перечисляют загустители по общим названиям, а не по Е-номерам, особенно для ингредиентов, таких как ксантановая камедь (E415), которые сталкиваются с потребительским скептицизмом несмотря на широкое использование и одобрение безопасности. Разрыв восприятия между натуральными и синтетическими загустителями создает ценовые премии для альтернатив растительного происхождения даже когда их функциональная производительность идентична синтетическим эквивалентам. Этот паттерн потребительского поведения награждает маркетинговую сложность над техническими инновациями, потенциально замедляя принятие эффективных по затратам загустительных решений, которые могли бы снизить цены на продукты питания.

Сегментный анализ

По применению: лидерство хлебопекарных изделий сталкивается с вызовом напитков

Сегмент хлебопекарной и кондитерской продукции сохраняет рыночное лидерство с долей 28,93% в 2024 году, используя устоявшуюся экспертизу формулирования и потребительское принятие загустителей в традиционных применениях выпечки. Однако сегмент напитков демонстрирует самый высокий рост на уровне 8,18% CAGR, движимый инновациями функциональных напитков и растительных молочных альтернатив, которые требуют сложных систем стабилизации. Применения в напитках требуют загустителей, которые поддерживают стабильность при температурных колебаниях, изменениях pH и требованиях к продленному сроку годности, обеспечивая при этом чистые вкусовые профили, которые не мешают вкусовым системам.

Соусы, заправки и маринады представляют зрелые применения, где производительность загущения хорошо понята, создавая конкурентное давление, основанное на эффективности затрат, а не на инновациях. Сегмент закусок и соленых продуктов выигрывает от тенденций инноваций текстуры, которые используют загустители для создания новых ощущений текстуры во рту в обработанных закусочных продуктах. Молочные и замороженные десерты требуют загустителей, которые работают через циклы замораживания-оттаивания, поддерживая при этом кремовые текстуры, которые оправдывают премиальное ценообразование в конкурентных категориях. Категория "Прочие" включает новые применения в мясных альтернативах, нутрацевтиках и специальных диетических продуктах, где загустители служат как функциональными, так и пищевыми ролями. Диверсификация применений снижает зависимость поставщиков от любой отдельной продуктовой категории, создавая возможности для специализированных загустительных систем, которые требуют премиального ценообразования через превосходную производительность в специфических случаях использования.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу: гидроколлоиды лидируют несмотря на всплеск белков

Гидроколлоиды поддерживают рыночное лидерство с долей 46,83% в 2024 году, используя десятилетия развития применений и регулятивного одобрения в глобальных юрисдикциях. Однако белковые загустители демонстрируют самую высокую скорость роста на уровне 7,35% CAGR, указывая на фундаментальную эволюцию рынка к многофункциональным ингредиентам, которые обеспечивают как загущение, так и пищевые преимущества. Рост белкового сегмента отражает потребительский спрос на ингредиенты, которые вносят вклад в ежедневное потребление белка, обеспечивая при этом функциональную производительность, особенно актуальную в спортивном питании и уходе за пожилыми людьми, где модификация текстуры решает проблемы глотания.

Крахмальные загустители занимают среднее положение между гидроколлоидами и белками, предлагая преимущества по затратам в массовых применениях, при этом лишенные премиального позиционирования любой категории. Категория "Прочие" включает новые альтернативы, такие как бактериальная нанопеллюлоза и экстремофильные экзополисахариды, которые демонстрируют превосходные характеристики производительности, но требуют дополнительного регулятивного одобрения и потребительского принятия. Поставщики гидроколлоидов сталкиваются с вызовами цепи поставок, особенно для камеди рожкового дерева, где сельскохозяйственные ограничения приводят к ценовой волатильности, создавая возможности для белковых и микробных альтернатив получить долю рынка через постоянную доступность и ценообразование.

По источнику: доминирование растительных источников сталкивается с вызовом микробных инноваций

Растительные источники контролируют 66,33% доли рынка в 2024 году, отражая устоявшиеся цепи поставок и потребительскую знакомость с ингредиентами, такими как гуаровая камедь, камедь рожкового дерева и пектин, полученные из традиционных сельскохозяйственных источников. Лидирующая позиция растительных источников соответствует тенденциям чистых этикеток и озабоченностям устойчивости, поскольку потребители ассоциируют ингредиенты растительного происхождения с экологической ответственностью и пользой для здоровья. Однако микробные альтернативы растут на уровне 8,66% CAGR, движимые достижениями прецизионной ферментации, которые обеспечивают постоянное качество и надежность поставок независимо от сельскохозяйственных переменных.

Источники животного происхождения сталкиваются с снижающимся рыночным принятием из-за диетических ограничений, озабоченностей устойчивости и регулятивной сложности вокруг требований халяльной и кошерной сертификации. Категория "Прочие" включает синтетические альтернативы и новые источники, такие как загустители, полученные из водорослей, которые предлагают уникальные функциональные свойства, но требуют рыночного образования и регулятивного одобрения. Микробное производство предлагает преимущества в постоянстве качества, контроле загрязнения и масштабируемости производства, которых традиционные растительные источники не могут соответствовать, особенно для высокоценных применений, требующих чистоты фармацевтического класса. Нарушения цепи поставок, влияющие на растительные источники, включая связанные с климатом неудачи урожая и геополитические торговые ограничения, создают рыночные возможности для микробных альтернатив, которые могут поддерживать постоянные поставки через контролируемые процессы ферментации.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По категории: доминирование натуральных продуктов стимулирует инновации

Натуральные загустители контролируют 69,22% доли рынка в 2024 году, одновременно достигая самого быстрого роста на уровне 7,08% CAGR до 2030 года, отражая соответствие потребительских предпочтений регулятивным тенденциям, благоприятствующим узнаваемым ингредиентам. Двойная лидирующая позиция указывает на созревание рынка, где потребительское образование успешно дифференцировало натуральные от синтетических альтернатив на основе воспринимаемых преимуществ для здоровья, а не функциональной производительности. Синтетические загустители поддерживают технические преимущества в специфических применениях, требующих экстремальной температурной стабильности или точного контроля вязкости, особенно в промышленной пищевой переработке, где эффективность затрат перевешивает проблемы потребительского восприятия. Производство европейской крахмальной промышленности [3]Европейская крахмальная промышленность, "Крахмал и крахмальные производные производятся ежегодно", starch.eu10,5 миллиона тонн ежегодно, с 53%, используемыми в пищевых применениях, демонстрирует масштабное преимущество, которое натуральные загустители поддерживают над синтетическими альтернативами на устоявшихся рынках.

Технология прецизионной ферментации позволяет производство натуральных загустителей в масштабах, ранее достижимых только через синтетические пути, устраняя ценовой штраф, традиционно связанный с натуральным позиционированием. Конвергенция потребительских предпочтений, регулятивной поддержки и производственной технологии создает устойчивые конкурентные преимущества для поставщиков натуральных загустителей, которые могут достичь постоянства и структуры затрат синтетического уровня. Синтетические альтернативы сталкиваются с увеличивающимся регулятивным контролем и потребительским сопротивлением, ограничивая их потенциал роста нишевыми применениями, где натуральные альтернативы не могут достичь требуемых спецификаций производительности.

Географический анализ

Северная Америка составила 38,55% глобальной выручки в 2024 году. Ясность FDA под 21 CFR Часть 170 ускоряет запуски ингредиентов GRAS, предоставляя действующим игрокам предсказуемые пути, ограничивая при этом низкозатратный импорт fda.gov. Устойчивая регулятивная система региона способствует инновациям, поддерживая при этом строгие стандарты качества, обеспечивая безопасность продукта и потребительское доверие. Результаты Ingredion 2023 года показали, что специальные текстуризаторы обеспечивают 34% от 8,2 миллиарда долларов США чистых продаж, подчеркивая масштабные преимущества. Спрос на чистые этикетки держит натуральные крахмалы и цитрусовые волокна в центре внимания, закрепляя лидерство региона на рынке пищевых загустителей. Растущее потребительское предпочтение продуктов с чистыми этикетками побудило производителей значительно инвестировать в исследования и разработку натуральных ингредиентов.

Прогнозируется, что Азиатско-Тихоокеанский регион будет расти со среднегодовым темпом роста 8,92%. Обновление китайского GB 2760, признающего 215 новых добавок, выравнивает местные стандарты с ссылками на Кодекс, снижая барьеры для глобальных поставщиков согласно CIRS Group. Гармонизация регулирований создала более доступный рынок для международных производителей, способствуя увеличению конкуренции и инноваций. Инвестиции в инфраструктуру прецизионной ферментации в Сингапуре и растущий располагаемый доход в Юго-Восточной Азии умножают возможности. Локализация цепей поставок смягчает зависимость от импорта, поддерживая быстрое расширение в категориях напитков и готовых блюд на рынке пищевых загустителей. Растущий средний класс региона и увеличивающаяся урбанизация продолжают стимулировать спрос на обработанные продукты и продукты удобства.

Европа остается зрелым, но значительным вкладчиком. Строгие оценки безопасности под Регулированием 1333/2008 поддерживают потребительское доверие, хотя затраты на соответствие благоприятствуют крупным предприятиям. Приверженность региона безопасности пищевых продуктов установила его как эталон для глобальных стандартов качества в пищевых добавках. Общественное избегание Е-номеров мотивирует переформулирование к этикеткам, дружественным кладовой, награждая поставщиков пектина и крахмала с прозрачным снабжением. Крахмальный сектор континента производит 10,5 миллиона тонн в год, половина для пищевого использования, обеспечивая стабильные поставки региональному рынку пищевых загустителей согласно Европейской крахмальной промышленности. Сильный фокус на устойчивости и отслеживаемости в европейском производстве продуктов питания продолжает формировать разработку продуктов и стратегии снабжения.

Примечание: Доли сегментов всех индивидуальных сегментов будут доступны при покупке отчета

Конкурентная среда

Рынок пищевых загустителей демонстрирует умеренную фрагментацию с интенсивностью конкуренции 4, создавая возможности как для многонациональных корпораций, так и для специализированных инноваторов. Приобретение Tate & Lyle CP Kelco за 1,8 миллиарда долларов США в 2024 году объединяет экспертизу пектина с глобальным охватом, с ожидаемыми синергиями затрат к 2026 году. Ingredion использует Idea Labs для совместного создания потребительских рецептов, углубляя партнерства в формулировании. Рыночная структура поощряет непрерывную разработку продуктов и возможности кастомизации. Появление региональных игроков усилило конкуренцию, приводя к увеличению инвестиций в исследования и разработки.

Биотехнологические компании устанавливают сильные позиции в нишах высокочистого ксантана, геллана и бактериальной целлюлозы. Канадский завод ксантана Jungbunzlauer стоимостью 200 миллионов долларов США подчеркивает обязательства по зеленому производству, сокращая при этом североамериканские сроки поставки. Конкурентные рычаги группируются вокруг отслеживаемых поставок, контроля аллергенов и специфичных для применения смесей, а не заголовочной цены. Интеграция устойчивых практик становится все более важной для участников рынка. Спрос на загустители с чистыми этикетками и натуральными происхождениями продолжает влиять на производственные стратегии.

Регулятивная экспертиза остается ключевым конкурентным преимуществом на рынке. Уведомления GRAS и досье EFSA защищают новые системы, позволяя премиальное ценообразование до масштабирования генерического производства. Сотрудничество между фирмами гидроколлоидов и стартапами ферментации ускоряет продуктовые пайплайны, расширяя коллективный след индустрии пищевых загустителей. Сложность международных регулирований безопасности пищевых продуктов создает значительные барьеры для входа. Инвестиции в возможности регулятивного соответствия стали критическим фактором в поддержании рыночной позиции.

Лидеры индустрии пищевых загустителей

-

Cargill, Incorporated

-

Ingredion Inc.

-

Archer Daniels Midland Co.

-

Kerry Group plc

-

Tate and Lyle plc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Январь 2025: Solina, французская компания, специализирующаяся на соленых пищевых решениях, приобрела Advanced Food Systems Inc. для усиления своего присутствия на рынке США в кастомизированных ингредиентных системах, использующих стабилизаторы, эмульгаторы, камеди и гидроколлоиды для различных пищевых применений.

- Сентябрь 2024: Jungbunzlauer объявила об инвестициях в размере 200 миллионов долларов США в Порт Колборн, Онтарио, для создания первого производственного объекта ксантановой камеди в Канаде, отметив значительное расширение производственных мощностей в Северной Америке. Объект будет использовать устойчивые практики, включая местное снабжение кукурузой и передовую переработку сточных вод, нацеливаясь на углеродную нейтральность, создавая при этом 50 новых рабочих мест и внося приблизительно 20 миллионов долларов США ежегодно в местную экономику.

- Февраль 2024: Ingredion Incorporated сообщила о сильных финансовых результатах 2023 года со специальными ингредиентами, включая текстуризаторы на основе крахмала, составляющими 34% консолидированных чистых продаж общим объемом 8,2 миллиарда долларов США. Фокус компании на инновациях через Ingredion Idea Labs поддержал разработку новых пищевых продуктов, достигая при этом 66% устойчивого снабжения приоритетных культур.

Объем глобального отчета о рынке пищевых загустителей

Глобальный рынок пищевых загустителей был сегментирован по категориям на натуральные и синтетические; и по типам на гидроколлоиды, белки и крахмал. Сегмент гидроколлоидов может быть дополнительно разделен на желатин, ксантановую камедь, агар, пектин и прочие. По применению рынок сегментирован на хлебопекарную и кондитерскую продукцию, молочные продукты, соусы и заправки, напитки и прочие. Кроме того, исследование предоставляет анализ рынка пищевых загустителей на развивающихся и устоявшихся рынках по всему миру, включая Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку.

| Натуральные |

| Синтетические |

| Гидроколлоиды | Желатин |

| Ксантановая камедь | |

| Агар | |

| Пектин | |

| Прочие | |

| Белки | |

| Крахмал | |

| Прочие |

| Растительного происхождения |

| Животного происхождения |

| Микробного происхождения |

| Прочие |

| Хлебопекарная и кондитерская продукция |

| Соусы, заправки и маринады |

| Закуски и соленые продукты |

| Напитки |

| Молочные и замороженные десерты |

| Прочие |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Польша | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Остальная часть Ближнего Востока и Африки |

| По категориям | Натуральные | |

| Синтетические | ||

| По типам | Гидроколлоиды | Желатин |

| Ксантановая камедь | ||

| Агар | ||

| Пектин | ||

| Прочие | ||

| Белки | ||

| Крахмал | ||

| Прочие | ||

| По источникам | Растительного происхождения | |

| Животного происхождения | ||

| Микробного происхождения | ||

| Прочие | ||

| По применению | Хлебопекарная и кондитерская продукция | |

| Соусы, заправки и маринады | ||

| Закуски и соленые продукты | ||

| Напитки | ||

| Молочные и замороженные десерты | ||

| Прочие | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Польша | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, освещенные в отчете

Какова текущая стоимость рынка пищевых загустителей?

Рынок пищевых загустителей составляет 18,78 млрд долларов США в 2025 году и прогнозируется к росту до 25,53 млрд долларов США к 2030 году.

Какой регион занимает наибольшую долю продаж пищевых загустителей?

Северная Америка лидирует с 38,55% глобальной выручки благодаря четким регулированиям FDA и высокому потреблению обработанных продуктов.

Какой сегмент расширяется быстрее всего в индустрии пищевых загустителей?

Загустители микробного происхождения растут со среднегодовым темпом роста 8,66% благодаря прецизионной ферментации, улучшающей стоимость и постоянство.

Как тенденции чистых этикеток влияют на выбор загустителей?

Бренды все чаще выбирают ботанические или полученные ферментацией названия, которые потребители узнают, увеличивая спрос на пектин, цитрусовые волокна и тапиоковый крахмал.

Какую роль играет прецизионная ферментация в будущих поставках?

Прецизионная ферментация обеспечивает масштабируемое производство идентичных животным или редких гидроколлоидов, снижая зависимость от климатозависимых культур и расширяя функциональные возможности.

Последнее обновление страницы: