Размер рынка белка в Европе

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 6.52 Миллиардов долларов США | |

| Размер Рынка (2029) | 8.26 Миллиардов долларов США | |

| Наибольшая доля по конечному пользователю | Еда и напитки | |

| CAGR (2024 - 2029) | 4.56 % | |

| Наибольшая доля по странам | Россия | |

| Концентрация Рынка | Низкий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка белка в Европе

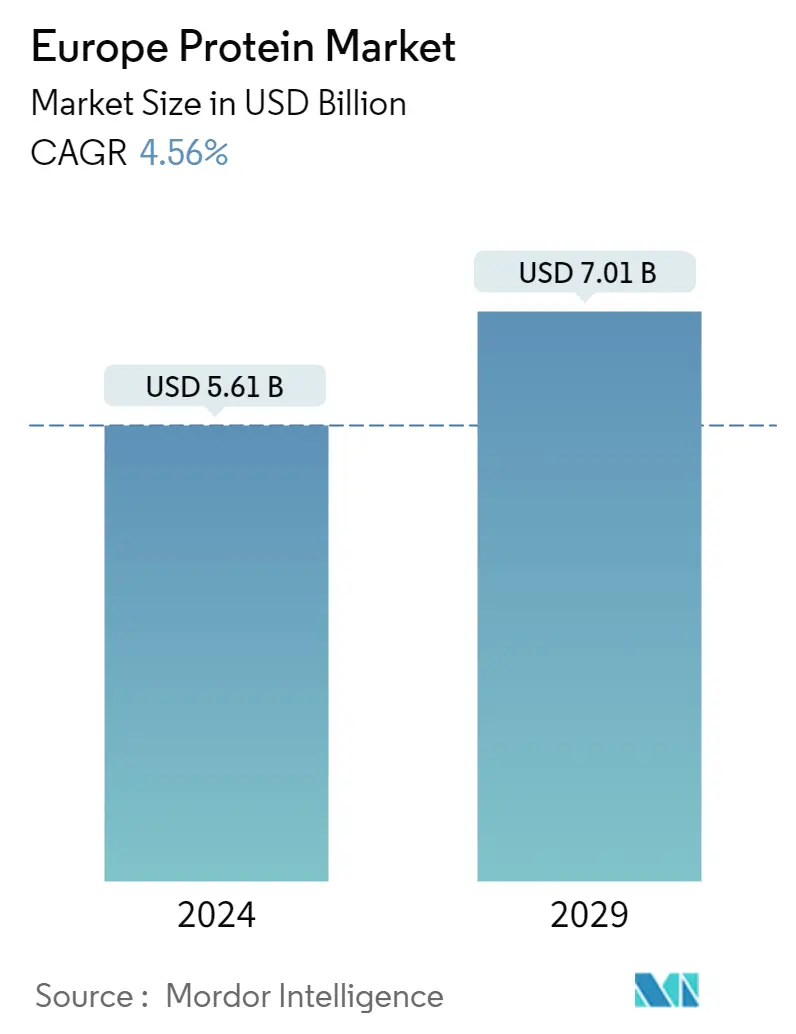

Размер европейского рынка белка оценивается в 5,61 миллиарда долларов США в 2024 году и, как ожидается, достигнет 7,01 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 4,56% в течение прогнозируемого периода (2024-2029 годы).

Растущее число веганов и флекситарианцев с растущей склонностью к натуральным продуктам обеспечивает сегментный рост.

- По объему применения в регионе лидирует пищевая промышленность и промышленность по производству напитков, на которую приходится основная доля объема. На эту долю большое влияние оказали отрасли молочной и мясной альтернативы, на долю которых приходилось 23% общего потребления белков в регионе. Эта доля в первую очередь обусловлена растущим числом веганских и гибких потребителей, которые все больше полагаются на предложения продуктов без содержания животных на рынке или открыты для них. По состоянию на 2020 год число веганов в Европе удвоилось с 1,3 миллиона до 2,6 миллиона, что составляет 3,2% населения. Однако, несмотря на наибольшую долю, рынок продуктов питания и напитков еще не опережает темпы своего роста, и ожидается, что в течение прогнозируемого периода его среднегодовой темп роста составит 4,17%.

- За ним следует сегмент кормов для животных, который в значительной степени обусловлен применением растительных белков, где также ожидается самый быстрый темп роста - 4,28% в течение прогнозируемого периода. Во многом это связано с растущими правительственными инициативами в сегменте растительного белка. Например, в 2022 году государства-члены ЕС объединили усилия, чтобы призвать к разработке общеконтинентальной стратегии растительного белка, которая, по их словам, необходима более чем когда-либо в свете войны в Украине. Эта европейская стратегия подкрепит уже существующие обязательства исполнительной власти ЕС, которая в отчете за 2018 год призвала к разработке растительных белков в Европейском Союзе.

- По стоимости среди всех сегментов конечных пользователей ожидается, что в сегменте средств личной гигиены и косметики будут зафиксированы самые высокие темпы роста - 5,04% в течение прогнозируемого периода. Растущая склонность к натуральным продуктам и растущий интерес к списку ингредиентов сильно стимулируют рост. В 2021 году около 37% в Германии и 27% во Франции использовали натуральную/органическую косметику.

Растущий спрос на здоровую пищу стимулирует региональный спрос, при этом в спросе доминируют сегменты России, Франции и остальной Европы.

- В условиях растущего сознания здоровья в регионе сегмент Остальная Европа, в который входят такие страны, как Украина, Польша, Греция, Австрия, Бельгия и Норвегия, доминирует с точки зрения потребления белка. В 2021 году на здоровую пищу, потребляемую в восьми странах-членах Евросоюза, пришлось около 70% от общего количества. Около трети населения Бельгии потребляло вегетарианские гамбургеры в 2022 году. Для непосвященных более 25,8% жителей Австрии в 2022 году были флекситарианцами, что стимулировало потребление белковой пищи.

- Россия остается крупнейшим потребителем белка в регионе после сегмента Остальная Европа. Спрос стимулировался разработкой тяжелых продуктов, правительственными инициативами, инвестициями и высоким спросом со стороны сектора продуктов питания и напитков. Среди всех типов белка потребление белка в стране в основном определяется типами растительного белка, доля рынка которых в 2022 году составит 61,3% в стоимостном выражении. На рынке наблюдается высокий спрос на альтернативы белкам неживотного происхождения, при этом растет число вегетарианцев. в стране. Соевый белок доминирует в потреблении в стране, его доля в стоимостном выражении в 2022 году составит 36%.

- Ожидается, что среди всех стран Франция зафиксирует самые высокие темпы роста в течение прогнозируемого периода среднегодовой темп роста составит 5,02% по объему. Потребление белка в стране в значительной степени обусловлено сегментом мяса и его альтернатив, при этом потребители все чаще отдают предпочтение мясным продуктам растительного происхождения. В стране растет число веганов и вегетарианцев, что во многом способствует росту сегментов. Например, вегетарианцы и веганы составляют 2% населения Франции (около 1,3 миллиона человек) и 0,5% (около 340 000 человек) соответственно, тогда как в 2021 году флекситарианцы составляли почти 23 миллиона человек.

Тенденции рынка белка в Европе

- За медленные темпы роста отвечают созревание рынка и снижение рождаемости.

- Сильная позиция розничного сектора поддерживает рост рынка

- Здоровые тенденции в сфере напитков, влияющие на рост рынка

- Устойчивые и инновационные тенденции в упаковке повлияют на рынок сухих завтраков

- Предпочтения потребителей смещаются в сторону приправ и соусов премиум-класса, а не упакованных супов.

- Инновации в шоколаде стимулируют продажи

- Альтернативы молочным продуктам продемонстрируют значительный рост

- Растущий спрос на диеты, ориентированные на питание, может стимулировать рыночный спрос

- Инновации в рецептурах продуктов имеют большее распространение на рынке.

- Домохозяйства с одним главой будут стимулировать рынок RTE/RTC

- Более здоровые перекусы, вероятно, будут стимулировать рынок

- Расширяющаяся потребительская база может принести пользу рынку спортивных добавок.

- Увеличение производства мяса будет способствовать росту рынка

- Натуральные и органические продукты завоевывают рынок

- Рост потребления растительного белка открывает новые возможности для ключевых игроков сектора ингредиентов

- Европа фокусируется на увеличении производственных мощностей сои, пшеницы и гороха.

Обзор европейской белковой индустрии

Европейский рынок белка фрагментирован пять крупнейших компаний занимают 32,17%. Основными игроками на этом рынке являются Archer Daniels Midland Company, Darling Ingredients Inc., International Flavors Fragrances, Inc., Kerry Group plc и Royal FrieslandCampina NV (отсортировано в алфавитном порядке).

Лидеры европейского белкового рынка

Archer Daniels Midland Company

Darling Ingredients Inc.

International Flavors & Fragrances, Inc.

Kerry Group plc

Royal FrieslandCampina N.V

Other important companies include 3fbio Ltd, Arla Foods AMBA, Groupe LACTALIS, Laita, Roquette Frère, SAS Gelatines Weishardt, Südzucker AG.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского белкового рынка

- Ноябрь 2021 г . Lactalis Ingredients запустила новую концепцию продуктов с высоким содержанием белка с использованием Pronativ® Native Micellar Casein и Pronativ® Native Whey Protein. Некоторые из производных концепций — это высокобелковые коктейли и высокобелковые пудинги.

- Август 2021 г . Arla Foods Ingredients выпустила на рынок MicelPure™, мицеллярный изолят казеина. Новый изолят мицеллярного казеина содержит минимум 87% нативного белка, имеет низкое содержание лактозы и жира, термостабилен и имеет нейтральный вкус. Он в основном используется в безалкогольных напитках, напитках с высоким содержанием белка и порошковых коктейлях.

- Май 2021 г . Unilever объявила о партнерстве с пищевой технологической компанией ENOUGH (ранее 3F BIO), чтобы вывести на рынок новые мясные продукты растительного происхождения.

Отчет о рынке белка в Европе – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ВВЕДЕНИЕ

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 3.1 Объем рынка конечных пользователей

- 3.1.1 Детское питание и детские смеси

- 3.1.2 Пекарня

- 3.1.3 Напитки

- 3.1.4 Хлопья на завтрак

- 3.1.5 Приправы/Соусы

- 3.1.6 Кондитерские изделия

- 3.1.7 Молочные и молочные альтернативные продукты

- 3.1.8 Питание пожилых людей и медицинское питание

- 3.1.9 Мясо/птица/морепродукты и продукты, заменители мяса

- 3.1.10 Продукты питания RTE/RTC

- 3.1.11 Закуски

- 3.1.12 Спортивное/спортивное питание

- 3.1.13 Корма для животных

- 3.1.14 Личная гигиена и косметика

- 3.2 Тенденции потребления белка

- 3.2.1 Животное

- 3.2.2 Растение

- 3.3 Тенденции производства

- 3.3.1 Животное

- 3.3.2 Растение

- 3.4 Нормативно-правовая база

- 3.4.1 Франция

- 3.4.2 Германия

- 3.4.3 Италия

- 3.4.4 Великобритания

- 3.5 Анализ цепочки создания стоимости и каналов сбыта

4. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 4.1 Источник

- 4.1.1 Животное

- 4.1.1.1 По типу белка

- 4.1.1.1.1 Казеин и казеинаты

- 4.1.1.1.2 Коллаген

- 4.1.1.1.3 Яичный белок

- 4.1.1.1.4 Желатин

- 4.1.1.1.5 Белок насекомых

- 4.1.1.1.6 Молочный белок

- 4.1.1.1.7 Сывороточный протеин

- 4.1.1.1.8 Другой животный белок

- 4.1.2 микробный

- 4.1.2.1 По типу белка

- 4.1.2.1.1 Белок водорослей

- 4.1.2.1.2 Микопротеин

- 4.1.3 Растение

- 4.1.3.1 По типу белка

- 4.1.3.1.1 Конопляный протеин

- 4.1.3.1.2 Гороховый протеин

- 4.1.3.1.3 Картофельный белок

- 4.1.3.1.4 Рисовый протеин

- 4.1.3.1.5 Я протеин

- 4.1.3.1.6 Пшеничный протеин

- 4.1.3.1.7 Другой растительный белок

- 4.2 Конечный пользователь

- 4.2.1 Корма для животных

- 4.2.2 Еда и напитки

- 4.2.2.1 По дополнительному конечному пользователю

- 4.2.2.1.1 Пекарня

- 4.2.2.1.2 Напитки

- 4.2.2.1.3 Хлопья на завтрак

- 4.2.2.1.4 Приправы/Соусы

- 4.2.2.1.5 Кондитерские изделия

- 4.2.2.1.6 Молочные и молочные альтернативные продукты

- 4.2.2.1.7 Мясо/птица/морепродукты и продукты, заменители мяса

- 4.2.2.1.8 Продукты питания RTE/RTC

- 4.2.2.1.9 Закуски

- 4.2.3 Личная гигиена и косметика

- 4.2.4 Добавки

- 4.2.4.1 По дополнительному конечному пользователю

- 4.2.4.1.1 Детское питание и детские смеси

- 4.2.4.1.2 Питание пожилых людей и медицинское питание

- 4.2.4.1.3 Спортивное/спортивное питание

- 4.3 Страна

- 4.3.1 Бельгия

- 4.3.2 Франция

- 4.3.3 Германия

- 4.3.4 Италия

- 4.3.5 Нидерланды

- 4.3.6 Россия

- 4.3.7 Испания

- 4.3.8 Турция

- 4.3.9 Великобритания

- 4.3.10 Остальная Европа

5. КОНКУРЕНТНАЯ СРЕДА

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

- 5.3 Компания Ландшафт

- 5.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 5.4.1 ООО "3фбио"

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Arla Foods AMBA

- 5.4.4 Darling Ingredients Inc.

- 5.4.5 Groupe LACTALIS

- 5.4.6 International Flavors & Fragrances, Inc.

- 5.4.7 Kerry Group plc

- 5.4.8 Laita

- 5.4.9 Roquette Frère

- 5.4.10 Royal FrieslandCampina N.V

- 5.4.11 SAS Gelatines Weishardt

- 5.4.12 Südzucker AG

6. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

7. ПРИЛОЖЕНИЕ

- 7.1 Глобальный обзор

- 7.1.1 Обзор

- 7.1.2 Концепция пяти сил Портера

- 7.1.3 Анализ глобальной цепочки создания стоимости

- 7.1.4 Динамика рынка (DRO)

- 7.2 Источники и ссылки

- 7.3 Список таблиц и рисунков

- 7.4 Первичная информация

- 7.5 Пакет данных

- 7.6 Словарь терминов

Сегментация белковой индустрии Европы

Животные, микробы и растения представлены в виде сегментов по источникам. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, пищевые добавки рассматриваются конечным пользователем как сегменты. Бельгия, Франция, Германия, Италия, Нидерланды, Россия, Испания, Турция, Великобритания представлены в виде сегментов по странам.

- По объему применения в регионе лидирует пищевая промышленность и промышленность по производству напитков, на которую приходится основная доля объема. На эту долю большое влияние оказали отрасли молочной и мясной альтернативы, на долю которых приходилось 23% общего потребления белков в регионе. Эта доля в первую очередь обусловлена растущим числом веганских и гибких потребителей, которые все больше полагаются на предложения продуктов без содержания животных на рынке или открыты для них. По состоянию на 2020 год число веганов в Европе удвоилось с 1,3 миллиона до 2,6 миллиона, что составляет 3,2% населения. Однако, несмотря на наибольшую долю, рынок продуктов питания и напитков еще не опережает темпы своего роста, и ожидается, что в течение прогнозируемого периода его среднегодовой темп роста составит 4,17%.

- За ним следует сегмент кормов для животных, который в значительной степени обусловлен применением растительных белков, где также ожидается самый быстрый темп роста - 4,28% в течение прогнозируемого периода. Во многом это связано с растущими правительственными инициативами в сегменте растительного белка. Например, в 2022 году государства-члены ЕС объединили усилия, чтобы призвать к разработке общеконтинентальной стратегии растительного белка, которая, по их словам, необходима более чем когда-либо в свете войны в Украине. Эта европейская стратегия подкрепит уже существующие обязательства исполнительной власти ЕС, которая в отчете за 2018 год призвала к разработке растительных белков в Европейском Союзе.

- По стоимости среди всех сегментов конечных пользователей ожидается, что в сегменте средств личной гигиены и косметики будут зафиксированы самые высокие темпы роста - 5,04% в течение прогнозируемого периода. Растущая склонность к натуральным продуктам и растущий интерес к списку ингредиентов сильно стимулируют рост. В 2021 году около 37% в Германии и 27% во Франции использовали натуральную/органическую косметику.

| Животное | По типу белка | Казеин и казеинаты |

| Коллаген | ||

| Яичный белок | ||

| Желатин | ||

| Белок насекомых | ||

| Молочный белок | ||

| Сывороточный протеин | ||

| Другой животный белок | ||

| микробный | По типу белка | Белок водорослей |

| Микопротеин | ||

| Растение | По типу белка | Конопляный протеин |

| Гороховый протеин | ||

| Картофельный белок | ||

| Рисовый протеин | ||

| Я протеин | ||

| Пшеничный протеин | ||

| Другой растительный белок |

| Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня |

| Напитки | ||

| Хлопья на завтрак | ||

| Приправы/Соусы | ||

| Кондитерские изделия | ||

| Молочные и молочные альтернативные продукты | ||

| Мясо/птица/морепродукты и продукты, заменители мяса | ||

| Продукты питания RTE/RTC | ||

| Закуски | ||

| Личная гигиена и косметика | ||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси |

| Питание пожилых людей и медицинское питание | ||

| Спортивное/спортивное питание | ||

| Бельгия |

| Франция |

| Германия |

| Италия |

| Нидерланды |

| Россия |

| Испания |

| Турция |

| Великобритания |

| Остальная Европа |

| Источник | Животное | По типу белка | Казеин и казеинаты |

| Коллаген | |||

| Яичный белок | |||

| Желатин | |||

| Белок насекомых | |||

| Молочный белок | |||

| Сывороточный протеин | |||

| Другой животный белок | |||

| микробный | По типу белка | Белок водорослей | |

| Микопротеин | |||

| Растение | По типу белка | Конопляный протеин | |

| Гороховый протеин | |||

| Картофельный белок | |||

| Рисовый протеин | |||

| Я протеин | |||

| Пшеничный протеин | |||

| Другой растительный белок | |||

| Конечный пользователь | Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня | |

| Напитки | |||

| Хлопья на завтрак | |||

| Приправы/Соусы | |||

| Кондитерские изделия | |||

| Молочные и молочные альтернативные продукты | |||

| Мясо/птица/морепродукты и продукты, заменители мяса | |||

| Продукты питания RTE/RTC | |||

| Закуски | |||

| Личная гигиена и косметика | |||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси | |

| Питание пожилых людей и медицинское питание | |||

| Спортивное/спортивное питание | |||

| Страна | Бельгия | ||

| Франция | |||

| Германия | |||

| Италия | |||

| Нидерланды | |||

| Россия | |||

| Испания | |||

| Турция | |||

| Великобритания | |||

| Остальная Европа | |||

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.