Размер и доля рынка коммерческой недвижимости Великобритании

Анализ рынка коммерческой недвижимости Великобритании от Mordor Intelligence

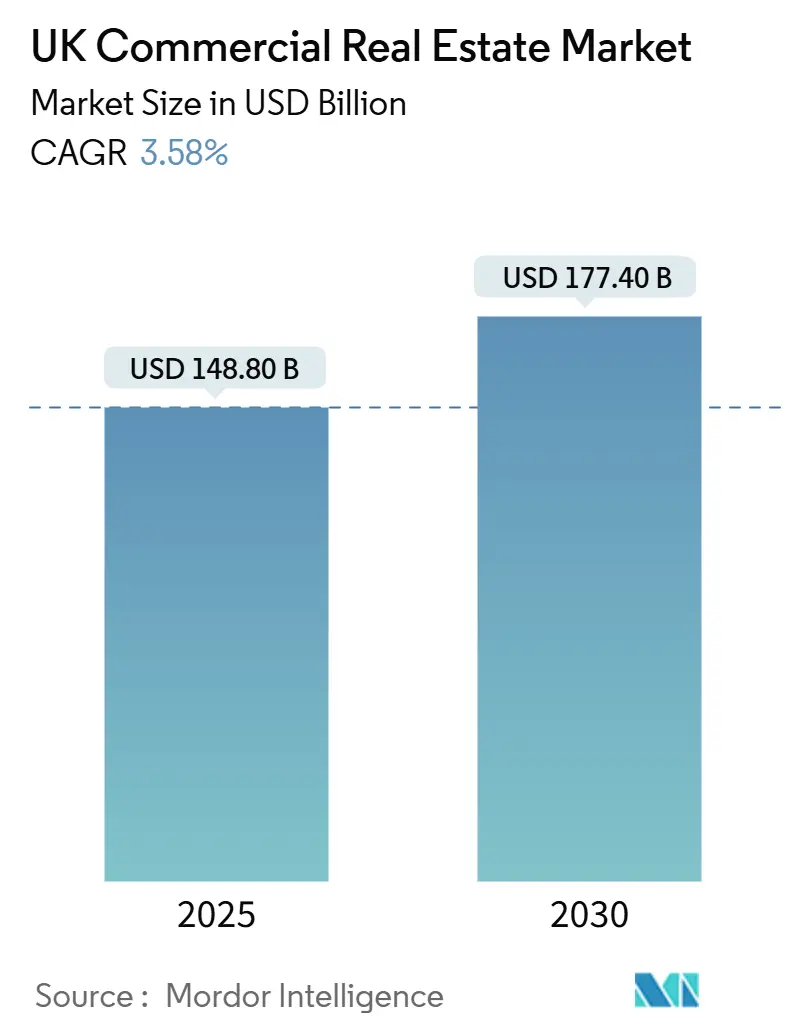

Размер рынка коммерческой недвижимости Великобритании составляет 148,80 млрд долларов США в 2025 году и прогнозируется достичь 177,40 млрд долларов США к 2030 году, отражая среднегодовой темп роста 3,58%. Импульс возвращается, поскольку объемы инвестиций в 2024 году выросли на 20%, а ожидаемое снижение базовых ставок в 2025 году снижает стоимость заимствования. Расширение электронной коммерции поддерживает спрос на логистические площади класса А на 8% выше допандемийных средних значений, в то время как корпорации продвигают устойчивую тенденцию 'полета к качеству' в сторону энергоэффективных офисов по мере ужесточения регулирования EPC [1]HM Treasury, "Spring Budget 2025: Economic and Fiscal Outlook. Институциональные распределения продолжают диверсификацию в дата-центры и объекты наук о жизни после восьмикратного роста среднего поглощения мощностей дата-центров с 2019 года. Англия остается магнитом для капитала с 78% долей рынка коммерческой недвижимости Великобритании, однако Шотландия лидирует в региональном росте со среднегодовым темпом роста 4,8% благодаря более сильным запасам и активности покупателей. Модель продаж по-прежнему доминирует с долей 65%, но стратегии, ориентированные на аренду, расширяются на 4,3%, поскольку арендаторы отдают предпочтение гибкости.

Ключевые выводы отчета

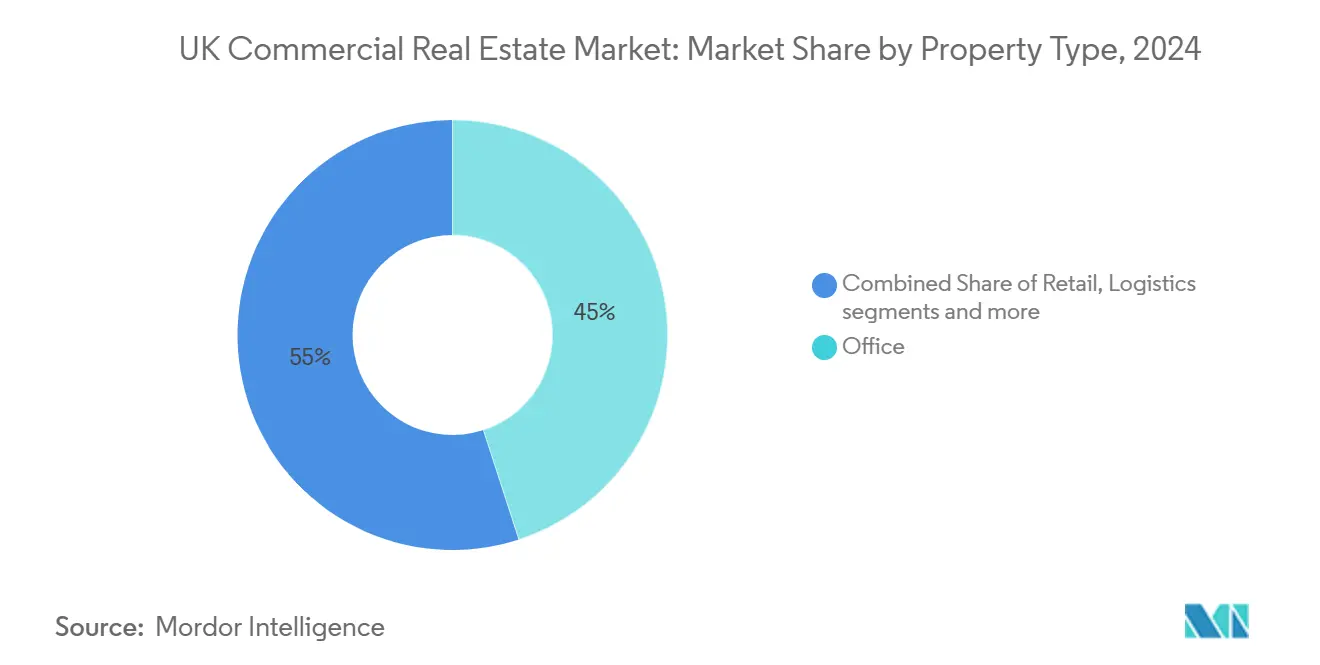

- По типу недвижимости офисный сегмент лидировал с 45% долей рынка коммерческой недвижимости Великобритании в 2024 году, в то время как логистика прогнозируется расширяться быстрее всего со среднегодовым темпом роста 4,7% до 2030 года.

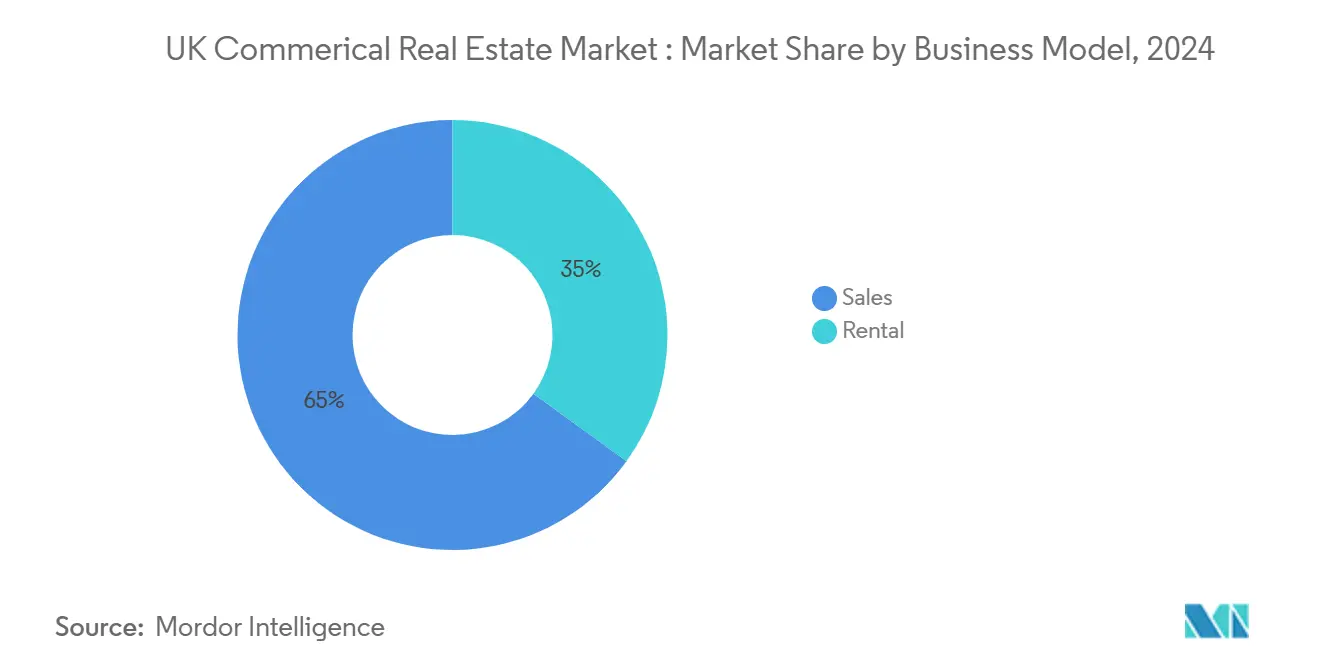

- По бизнес-модели продажи захватили 65% размера рынка коммерческой недвижимости Великобритании в 2024 году; модель аренды регистрирует самый высокий прогнозируемый среднегодовой темп роста на уровне 4,3% до 2030 года.

- По географии Англия удерживала 78% долю доходов в 2024 году; прогнозируется, что Шотландия будет продвигаться со среднегодовым темпом роста 4,8% до 2030 года.

- По конечному пользователю корпорации и МСП составили 70% доли размера рынка коммерческой недвижимости Великобритании в 2024 году, в то время как сегмент физических лиц/домохозяйств растет со среднегодовым темпом роста 4,1%.

- Segro PLC, Derwent London PLC и British Land совместно контролировали основные офисные площади Лондона в 2024 году.

Тенденции и аналитика рынка коммерческой недвижимости Великобритании

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Ускоряющийся спрос на склады электронной коммерции | +1.4% | Национальные логистические коридоры | Средний срок (2-4 года) |

| Полет к качеству в сторону офисов класса А с сертификацией ESG | +0.9% | Лондон, Манчестер, Эдинбург | Долгий срок (≥ 4 лет) |

| Рост недвижимости наук о жизни и дата-центров | +0.8% | Золотой треугольник; Лондон, Манчестер | Средний срок (2-4 года) |

| Рост институционального аппетита к портфелям build-to-rent | +0.6% | Лондон, Манчестер, Бирмингем | Средний срок (2-4 года) |

| Свободные порты и зоны налоговых льгот, энергизирующие промышленный спрос | +0.5% | Темза, Ливерпуль, Тиссайд | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Ускоряющийся спрос на склады электронной коммерции по всей Великобритании

Лизинг складов достиг 27,97 млн кв. футов в 2024 году, на 23% выше пятилетнего среднего значения, поскольку интернет-ритейлеры и производители конкурируют за участки на окраинах городов. Объекты класса А составили 77% транзакций, подчеркивая ориентированный на качество рынок, который соответствует требованиям арендаторов к автоматизации. Стратегии near-shoring теперь применяются 25% европейских корпораций, продвигая буферные складские локации в Великобритании. Производственные арендаторы уже представляют 32% поглощения логистики, сигнализируя о диверсификации от чистого выполнения заказов электронной коммерции. В сочетании с налоговыми льготами, связанными со свободными портами, эти тенденции поддерживают среднегодовой темп роста 4,7% для логистики в рамках рынка коммерческой недвижимости Великобритании

Полет к качеству в сторону офисов класса А с сертификацией ESG по всей стране

Рост арендной платы за первоклассные офисы составляет 2,6% в год до 2030 года, несмотря на уровень вакансий 8,7%, иллюстрируя четкую бифуркацию между соответствующими и устаревшими активами. Здания, соответствующие пороговым значениям EPC-B, получают оценочные премии, достигающие 25% в основных субрынках. Предстоящие сроки EPC - 'C' к 2027 году и 'B' к 2030 году - ставят под угрозу застревания около 93 млрд фунтов стерлингов запасов. Корпорации, отдающие предпочтение зеленым договорам аренды, помогают зафиксировать более длинные средневзвешенные сроки аренды, стабилизируя доходы для арендодателей. Разрыв, обусловленный премиями, поэтому стимулирует институциональные модернизации по всему рынку коммерческой недвижимости Великобритании.

Быстрый рост недвижимости наук о жизни и дата-центров, обеспеченный государственными грантами

Поглощение наук о жизни в Золотом треугольнике выросло до 982 000 кв. футов в Q3 2023 года, на 20% выше пятилетнего среднего значения. Государственные гранты 'пакета роста' и упрощенное планирование разблокировали новые конвейеры запасов. Одновременно дата-центры, теперь классифицированные как критическая национальная инфраструктура, привлекают более 50 специализированных фондов недвижимости с боевой мощью 50 млрд долларов США. Сайты с обеспеченным питанием вокруг Лондона и Манчестера принимают восьмикратный рост поглощения мощностей с 2019 года. Эти высокотехнологичные активы получают длинные, привязанные к инфляции договоры аренды, которые привлекают пенсии и страховщиков, ищущих продолжительность в рамках рынка коммерческой недвижимости Великобритании.

Растущий аппетит институциональных инвесторов к портфелям build-to-rent на фоне острой нехватки жилья

Инвестиции в BTR достигли 800 млн фунтов стерлингов в Q3 2024 года, поскольку институциональные владельцы масштабируют пригородные блоки от Лидса до Бирмингема. Модель выгодна от постоянных барьеров доступности, которые подавляют активность покупателей впервые. Регулятивное трение в секторе buy-to-let выталкивает частных арендодателей, сокращая предложение и обеспечивая последовательный рост арендной платы. Портфельные арендодатели используют профессиональное управление и пакеты удобств, которые отражают операции коммерческого уровня. Класс активов поэтому углубляет варианты диверсификации внутри рынка коммерческой недвижимости Великобритании.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Инфляция строительных материалов и нехватка рабочей силы | -0.7% | Лондон и Юго-Восток | Средний срок (2-4 года) |

| Постоянная рационализация торговых площадей во вторичных городах | -0.4% | Вторичные городские центры | Долгий срок (≥ 4 лет) |

| Ужесточение коэффициентов кредит к стоимости на фоне волатильности гилтов | -0.3% | Национальный | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Инфляция строительных материалов и нехватка рабочей силы после Brexit

Стоимость материалов выросла на 60% между 2015 и 2022 годами против 35% на континенте, в то время как затраты на рабочую силу выросли на 30% на фоне дефицита 330 000 работников. Цены на железо подскочили на 88%, а сталь - на 25%, делая технико-экономические обоснования новых строительств сложными. Результирующие задержки сократили новые коммерческие заказы на 20,8%, ограничив конвейер предложения класса А. Более высокие капитальные расходы наклоняют капитал в сторону стоящих активов, поднимая оценки, но расширяя разрыв в качестве. Эти давления сбривают 0,7 процентных пункта с прогнозируемого среднегодового темпа роста рынка коммерческой недвижимости Великобритании. [2]Department for Business & Trade, "UK Freeports Programme Guidance

Постоянная рационализация торговых площадей во вторичных городах

Вакансии остаются повышенными в не основных городских центрах, поскольку потребительские расходы мигрируют онлайн и в сторону целевых торговых парков. Институциональные покупатели возвращаются только в первоклассные схемы, оставляя периферийные торговые центры восприимчивыми к перепрофилированию. Ритейлеры оптимизируют площади, ища гибкие условия аренды и экспериенциальные форматы, которые меньшие центры с трудом могут предоставить. Расхождение представляет селективные игры с добавленной стоимостью, но тормозит общий рост сектора. В результате торговая доля рынка коммерческой недвижимости Великобритании сталкивается со структурным, а не циклическим, ограничением на расширение.

Сегментный анализ

По типу недвижимости: ESG продвигает премиальные оценки офисов

Офисная категория сохранила 45% рынка коммерческой недвижимости Великобритании в 2024 году и готова к росту на 2,6% в год, поддерживаемая спросом на низкоуглеродные площади класса А. Сжатие первоклассной доходности до 5,96% в Лондоне подчеркивает доверие инвесторов даже при сохранении гибридных рабочих паттернов. Вторичные запасы сталкиваются с повышенными вакансиями и тормозом капитальных расходов от мандатов EPC, заставляя репозиционирование или конверсию. Между тем, логистические запасы, хотя и меньшие по доле, получают среднегодовой темп роста 4,7% на устойчивом выполнении электронной коммерции и производственном near-shoring. Лаборатории наук о жизни и кампусы дата-центров добавляют высокорастущую 'другую' часть, которая поднимает смешанные доходности по всему рынку коммерческой недвижимости Великобритании.

Поведение арендаторов акцентирует разделение. Глобальные арендаторы встраивают пункты углеродной нейтральности в договоры аренды, создавая арендные премии, которые вознаграждают зеленые сертифицированные башни. В контрасте, устаревшие здания рискуют функциональным устареванием без многомиллионных модернизаций. Логистика остается недопоставленной, со спросом на 50 000 кв. футов городских складов особенно острым. Доступность питания дата-центров доминирует в выборе сайта, толкая разработчиков к партнерству с утилитами на возобновляемых микросетях. Эти перекрестные течения делают распределение по типам недвижимости основным драйвером альфы на рынке коммерческой недвижимости Великобритании в течение десятилетия.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По бизнес-модели: Рост аренды опережает продажи

Хотя прямые продажи захватили 65% доли в 2024 году, арендное направление растет на 4,3% - быстрее всего среди способов монетизации внутри рынка коммерческой недвижимости Великобритании. Жаждущие доходности пенсии загружаются долгодоходными складами и многоквартирными блоками для хеджирования продолжительности обязательств. PropCos перерабатывают капитал, отчуждая стабилизированные активы в основные фонды, перераспределяя доходы в конвейеры развития. Инфляция арендной платы в логистике регистрирует 5,5% для 2024 года и прогноз 3,7% для 2025 года, смягчая кредиторов против шоков обслуживания долга.

Гибкость движет арендаторской экономностью. Арендодатели развертывают краткоцикловые договоры аренды с правами расширения и готовыми оборудованиями, отражая модели подписки. Рост смешанных схем объединяет розничную торговлю, жилье и рабочее пространство, обеспечивая перекрестное субсидирование арендной платы. Институциональные инвесторы ожидают, что падающие капитальные значения откроют более высокие входные доходности, способствуя дополнительному накоплению арендных запасов. Стратегии, ориентированные на доходы, поэтому масштабируются быстрее, чем тактики получения капитальной прибыли по всему рынку коммерческой недвижимости Великобритании.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечному пользователю: Корпоративный спрос движет премиальным пространством

Корпоративные арендаторы и МСП контролировали 70% использования в 2024 году и остаются якорной клиентурой для активов класса А. Недвижимость теперь функционирует как рычаг привлечения талантов, движущий готовностью поглощать премиальные арендные платы за помещения с нулевым углеродным следом, расположенные рядом с транспортными узлами. Реинжиниринг цепи поставок поднимает спрос на логистику от производителей, ищущих устойчивость двойного источника. Эти предпочтения фильтруются через более длинные сроки аренды, стабилизируя денежный поток для арендодателей в рамках рынка коммерческой недвижимости Великобритании.

Физические лица и домохозяйства, хотя и меньшие сегодня, будут расширяться на 4,1% среднегодового темпа роста, поскольку BTR поставляет институционально управляемые дома. Более крупные схемы предлагают рабочие лаунжи на территории, спортзалы и комнаты для посылок, отражая уровни сервиса, найденные в офисах класса А. Государственные органы и университеты поддерживают 'другую' корзину, особенно в кластерах наук о жизни, где государственно-частные лаборатории обеспечивают 20-летние договоры аренды. В совокупности диверсифицированный спрос конечных пользователей укрепляет основы заполняемости и смягчает циклические колебания на рынке коммерческой недвижимости Великобритании.

Географический анализ

Англия сохранила 78% рынка коммерческой недвижимости Великобритании в 2024 году, powered by London's global finance nexus and a robust Southeast ecosystem. Доходность первоклассных офисов в Вест-Энде укрепилась до 5,96%, самой низкой с сентября 2023 года, в то время как развитие остается сдержанным, поддерживая рост арендной платы выше долгосрочных норм. Региональные электростанции - Манчестер, Бирмингем и Лидс - поглощают растущий капитал, отраженный в схеме BTR на 150 млн фунтов стерлингов в Лидсе и множественных логистических парках вдоль коридора M62. Локации оси знаний в пределах Золотого треугольника поставляют 50% национального лабораторного пространства, движущего премиальные стоимости земли и сжатые доходности.

Шотландия лидирует в таблице роста со среднегодовым темпом роста 4,8% до 2030 года благодаря активным конвейерам покупателей, подталкивающим объемы транзакций к 1,25 миллиона в 2025 году. Эскалации арендной платы остаются умеренными на уровне 2,5%, сохраняя доступность под контролем и привлекая внутренние инвестиции. Ремонты офисов в Эдинбурге нацелены на обновления энергетических характеристик, в то время как Глазго свидетельствует логистические конверсии избыточной земли тяжелой промышленности. Уэльс и Северная Ирландия, хотя и меньшие, используют политически обусловленную регенерацию и статус свободного порта - особенно Belfast Harbour - для стимулирования промышленного поглощения и конверсий отелей.

Свободные порты на Темзе, в Ливерпуле и Тиссайде стимулируют беспошлинную обработку импорта и узлы передового производства, производя новые микрорынки за пределами исторических центров [3]Office for National Statistics, "Construction Output in Great Britain: January 2025. Планируемые обновления Национальных рамок политики планирования направлены на ускорение поставки жилья и утверждений смешанного использования в недопоставляемых локалях. В балансе географическое рассеяние капитальных потоков противодействует доминированию Лондона, расширяя глубину и устойчивость рынка коммерческой недвижимости Великобритании.

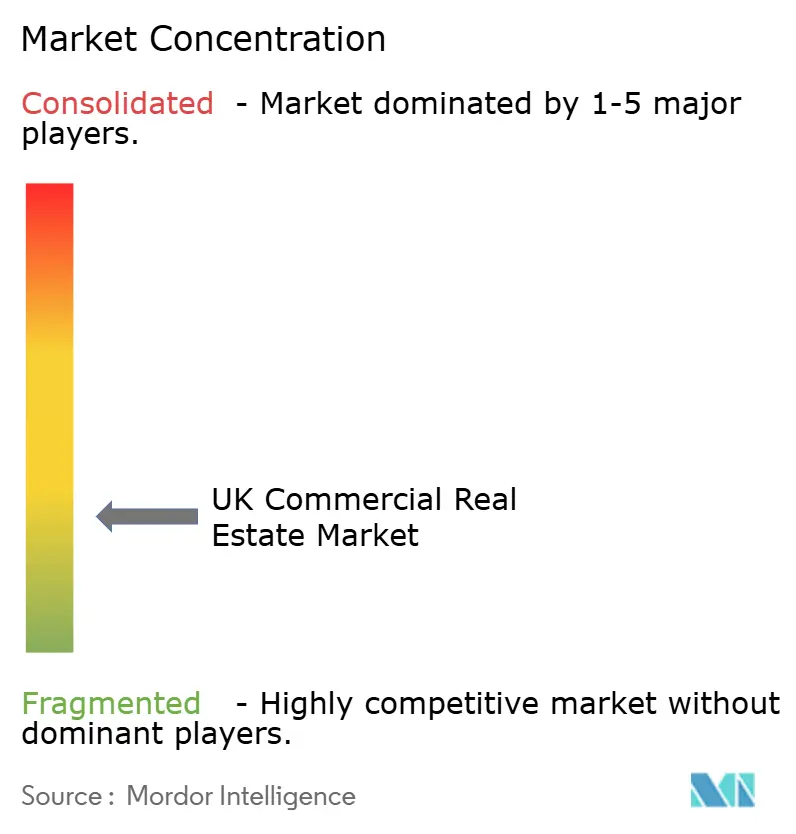

Конкурентный ландшафт

Рынок коммерческой недвижимости Великобритании умеренно фрагментирован, поскольку традиционные REIT, частный капитал и нишевые операторы сходятся. Segro PLC фокусируется на городской логистике, контролируя 8,5 млн кв. футов площади и партнерствуя с утилитами для кампусов дата-центров на возобновляемой энергии. Derwent London PLC использует стратегию, ориентированную на дизайн, для достижения сертификации BREEAM-Outstanding, обеспечивая премиальные арендные платы от арендаторов, ориентированных на ESG. British Land расширяет свое региональное присутствие через приобретение смешанного использования в Манчестере за 200 млн фунтов стерлингов.

Специалисты размножаются в науках о жизни, с Legal & General, вкладывающим 300 млн фунтов стерлингов в специально построенные лаборатории, и базирующимся в Хаддерсфилде разработчиком Stirling, действующим как партнер совместного предприятия. PropTech нарушители используют AI для энергетической оптимизации; развертывание Landsec сократило выбросы портфеля на 15%, одновременно повысив уровни комфорта. Мега-схемы смешанного использования иллюстрируют размывание границ, и 68% профессионалов ожидают, что интегрированные кварталы будут доминировать в будущих конвейерах.

Совместные предприятия распространяют риск по источникам капитала: альянсы Segro/utility на дата-центрах, Tritax и портовые операторы на логистике свободных портов, и Grainger с советами на пригородном BTR. Пять ведущих арендодателей контролируют примерно 45% первоклассной площади городских центров, оставляя место для участников средней капитализации, но устанавливая высокие стандарты ESG и цифровых технологий. Непрерывные инновации на уровне активов будут определять конкурентное позиционирование, поскольку рынок коммерческой недвижимости Великобритании переходит к углеродно-ориентированным, технологически оснащенным портфелям.

Лидеры индустрии коммерческой недвижимости Великобритании

-

Land Securities Group PLC

-

Segro PLC

-

Derwent London

-

Hammerson PLC

-

British Land Company PLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития индустрии

- Май 2025: Amazon Web Services представила пятилетний план на 8 млрд фунтов стерлингов по расширению мощности дата-центров Великобритании, углубляя спрос на цифровую инфраструктуру.

- Апрель 2025: Segro PLC заключила партнерство с крупным поставщиком энергии для разработки дата-центров на возобновляемой энергии, прокладывая путь интегрированным моделям недвижимость-утилиты.

- Март 2025: British Land закрыла покупку сайта смешанного использования в Манчестере за 200 млн фунтов стерлингов, сигнализируя увеличенные региональные амбиции.

- Февраль 2025: Legal & General обязалась 300 млн фунтов стерлингов в объекты наук о жизни по всему Золотому треугольнику, добавляя 500 000 кв. футов лабораторного пространства.

Объем отчета рынка коммерческой недвижимости Великобритании

Коммерческая недвижимость - это недвижимость, используемая исключительно для деловых целей или для предоставления рабочего пространства, а не в качестве жилого помещения. Чаще всего коммерческая недвижимость сдается арендаторам для деятельности, приносящей доход. В общем, это включает здания, используемые в коммерческих целях, включая офисные здания, склады и розничные здания (например, магазины шаговой доступности, 'большие коробочные магазины' и торговые центры).

Рынок коммерческой недвижимости Великобритании сегментирован по типу (офис, розничная торговля, промышленность и логистика, гостеприимство и другие типы [школы и рекреационные зоны]) и ключевому городу и региону (Англия, Уэльс, Северная Ирландия, Шотландия, Лондон [Сити] и остальная часть Великобритании). Отчет предлагает размер рынка и прогнозные значения для рынка коммерческой недвижимости Великобритании в стоимостном выражении (доллары США) для всех вышеуказанных сегментов.

| Офисы |

| Розничная торговля |

| Логистика |

| Прочие (промышленная недвижимость, гостиничная недвижимость и т.д.) |

| Продажи |

| Аренда |

| Физические лица / домохозяйства |

| Корпорации и МСП |

| Прочие |

| Англия |

| Уэльс |

| Шотландия |

| Северная Ирландия |

| По типу недвижимости | Офисы |

| Розничная торговля | |

| Логистика | |

| Прочие (промышленная недвижимость, гостиничная недвижимость и т.д.) | |

| По бизнес-модели | Продажи |

| Аренда | |

| По конечному пользователю | Физические лица / домохозяйства |

| Корпорации и МСП | |

| Прочие | |

| По региону | Англия |

| Уэльс | |

| Шотландия | |

| Северная Ирландия |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка коммерческой недвижимости Великобритании?

Он оценивается в 148,8 млрд долларов США в 2025 году и прогнозируется достичь 177,4 млрд долларов США к 2030 году.

Какой тип недвижимости растет быстрее всего на рынке коммерческой недвижимости Великобритании?

Логистика лидирует со среднегодовым темпом роста 4,7% до 2030 года, подкрепленная спросом электронной коммерции и near-shoring.

Как регулирование EPC повлияет на офисные здания?

Активы должны достичь EPC-C к 2027 году и EPC-B к 2030 году, или они рискуют стать застрявшими, толкая владельцев к дорогим модернизациям.

Почему институциональные инвесторы фокусируются на build-to-rent?

BTR предлагает стабильный доход, противодействует недопоставке жилья и выгоды от регулятивных встречных ветров, ударяющих частных арендодателей buy-to-let

Какой регион Великобритании показывает самый высокий прогноз роста?

Прогнозируется, что Шотландия будет расширяться со среднегодовым темпом роста 4,8% с 2025 по 2030 год благодаря растущим запасам и поддерживающей активности покупателей.

Какое влияние оказывают свободные порты на рынок коммерческой недвижимости Великобритании?

Свободные порты предоставляют налоговые льготы, которые привлекают промышленных разработчиков и арендаторов, создавая новые логистические узлы за пределами традиционных центров.

Последнее обновление страницы: