Анализ рынка коммерческой недвижимости ОАЭ

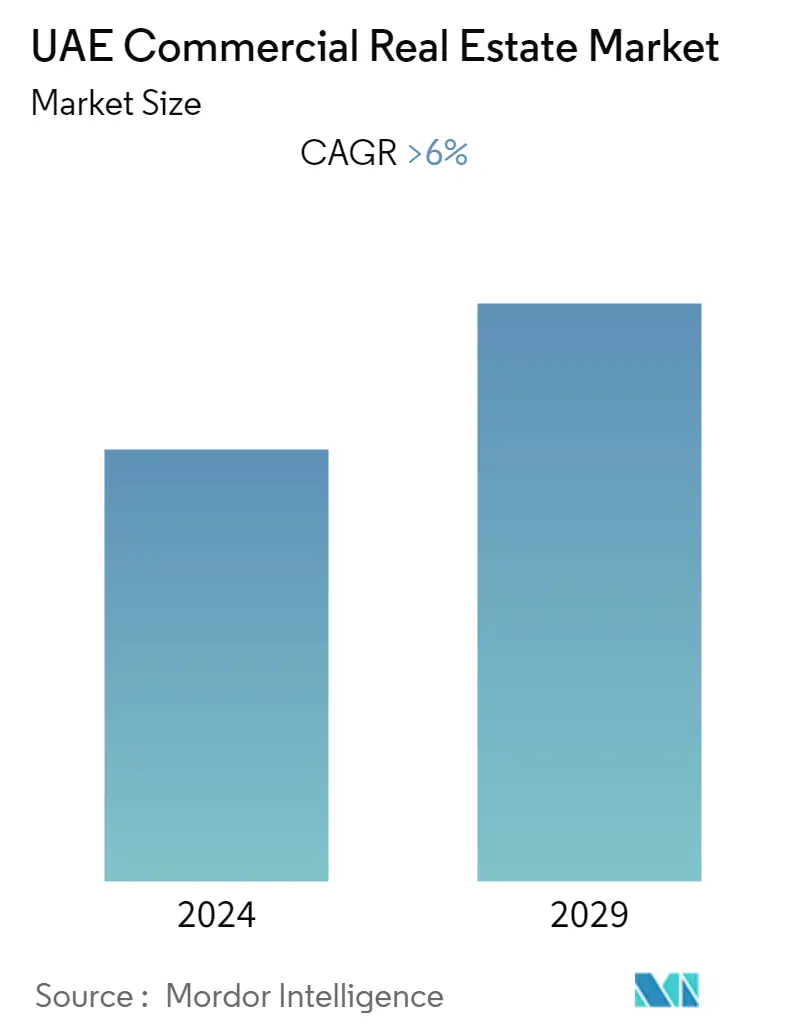

- Ожидается, что среднегодовой темп роста рынка коммерческой недвижимости ОАЭ составит около 6% в течение прогнозируемого периода (2022-2027 гг.). Экономика ОАЭ испытывает неопределенность в отношении своих основных движущих сил в ненефтяной отрасли. Пандемия COVID-19 существенно повлияла на сектора путешествий, гостиничного бизнеса, розничной торговли и недвижимости.

- Крупные группы недвижимости уже объявили о пакетах льгот в 2020 году во всех своих бизнес-сегментах, включая льготы по арендной плате, планы отсроченных платежей и отказ от административных сборов, чтобы поддержать своих клиентов и деловых партнеров. Крупнейшие государственные и частные девелоперы в настоящее время сосредоточены на обеспечении более быстрого выполнения текущих проектов, чтобы предоставить инвесторам продукт самого высокого качества.

- После неопределенного года, вызванного пандемией, в 2021 году произошли большие изменения на рынке коммерческой недвижимости Дубая с ростом цен на продажу и аренду. После нескольких лет ограниченного предложения и снижения цен рынок начал восстанавливаться с резким ростом спроса на продажи. Вплоть до 2021 года цены на аренду находились на девятилетнем минимуме. Однако за пять лет цены начали расти и стабилизироваться впервые за пять лет. В результате произошла интенсивная покупка офисных помещений инвесторами и конечными пользователями, что привело к увеличению продаж офисов на 132% за первые восемь месяцев 2021 года.

Тенденции рынка коммерческой недвижимости ОАЭ

Увеличение спроса на офисные помещения в Дубае будет стимулировать рынок

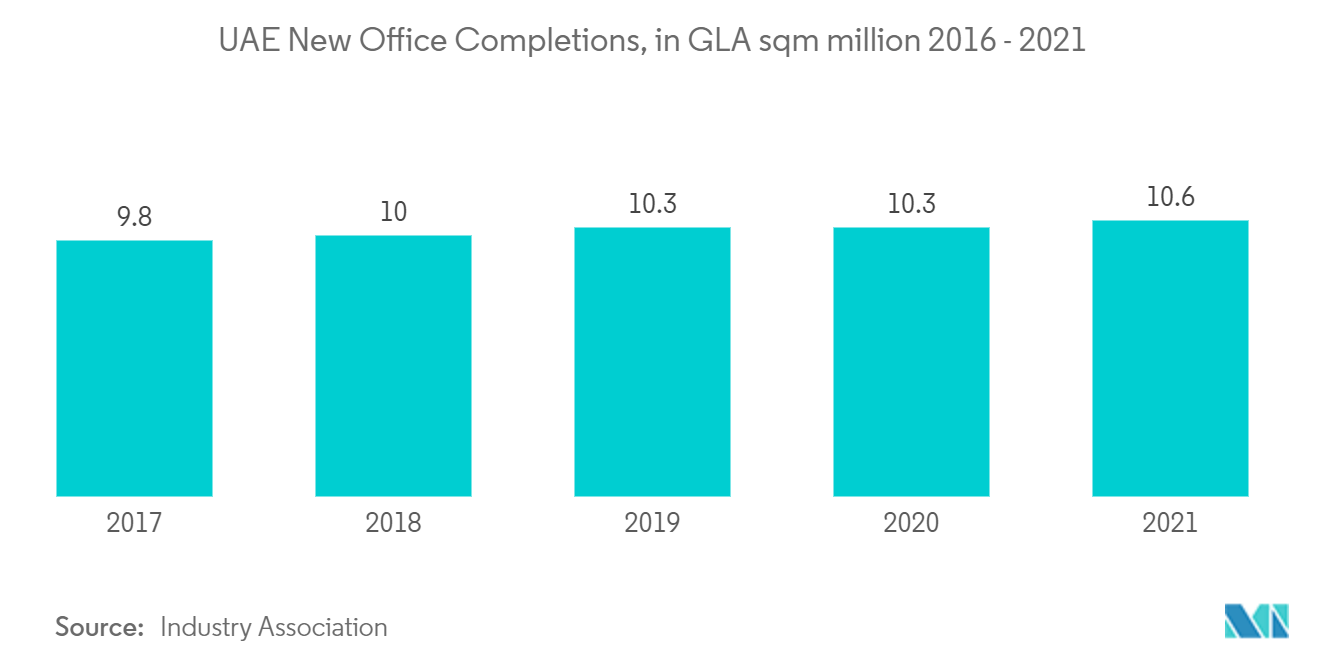

Общий объем офисных помещений в Дубае в 2021 году составил почти 9 миллионов кв. м GLA. Во втором полугодии 2021 года было добавлено около 70 000 кв. м GLA (общая жилая площадь). Еще 70 000 кв. м качественных офисных площадей Ожидается, что он выйдет на рынок к концу 2022 года с некоторыми заметными проектами, включая Obsidier Tower.

Большая часть спроса на офисные помещения приходится на небольшие помещения (менее 1000 кв. м), в которых предпочтение отдается отделке категории А, а не пустому пространству. Для повышения спроса на коммерческую недвижимость в Дубае было запущено несколько новых инициатив, таких как введение Паспорта одной свободной зоны, который позволяет компаниям свободной зоны расширять свою деятельность на материковую часть Дубая. Эти инициативы, вероятно, повысят спрос на офисы по всему городу в ближайшие годы.

На рынке коммерческой недвижимости Дубая наблюдался значительный рост предложения офисных помещений. В результате на рынке возник переизбыток предложения, что привело к падению цен и остановке новых крупных коммерческих проектов. Однако в последние несколько лет растущий спрос поглотил большую часть этого избытка предложения. В настоящее время спрос начинает превышать предложение. Поскольку никаких новых крупных событий на горизонте не предвидится, эта тенденция сохранится и приведет к росту цен.

Увеличение гостиничной недвижимости в ключевых городах Объединенных Арабских Эмиратов

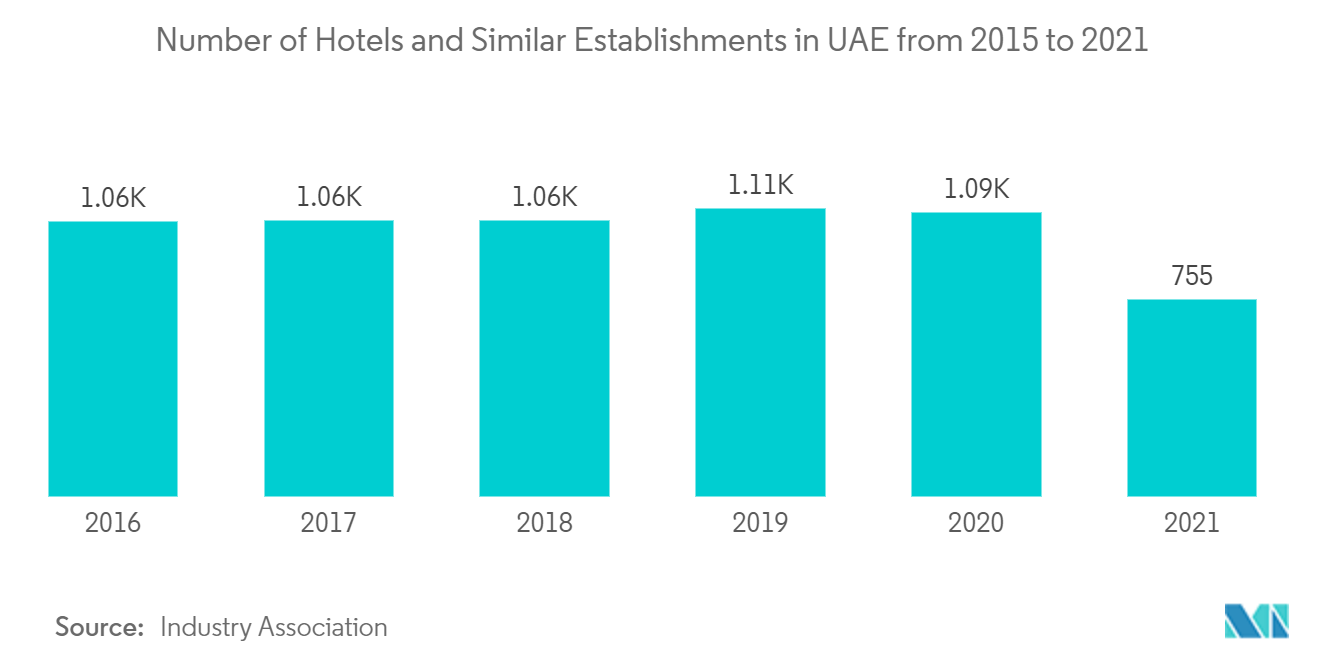

Общее количество отелей и аналогичных заведений в Дубае сократилось до 755 в 2021 году по сравнению с 1089 в 2020 году. Туристический сектор добавил 8% к ВВП страны в 2021 году. Dubai Expo 2020 стимулировал туризм в 2021 году. Однако до этого еще далеко. достичь допандемического уровня.

Объединенные Арабские Эмираты продолжают доминировать на туристическом рынке Ближнего Востока с предложением и бронированием во всех туристических сегментах, что было видно на выставке Expo 2020 в октябре 2021 года. После трудных времен пандемии выставка оказалась долгожданной возможностью для тех, кто находится в индустрия гостеприимства. Выгоды от этого события уже заметны в экономике. Новые надежные меры безопасности Эмиратов, принятые в различных секторах, и крупные инициативы, предпринятые правительством, еще больше укрепили позицию страны как безопасного направления для путешественников со всего мира.

Обзор отрасли коммерческой недвижимости ОАЭ

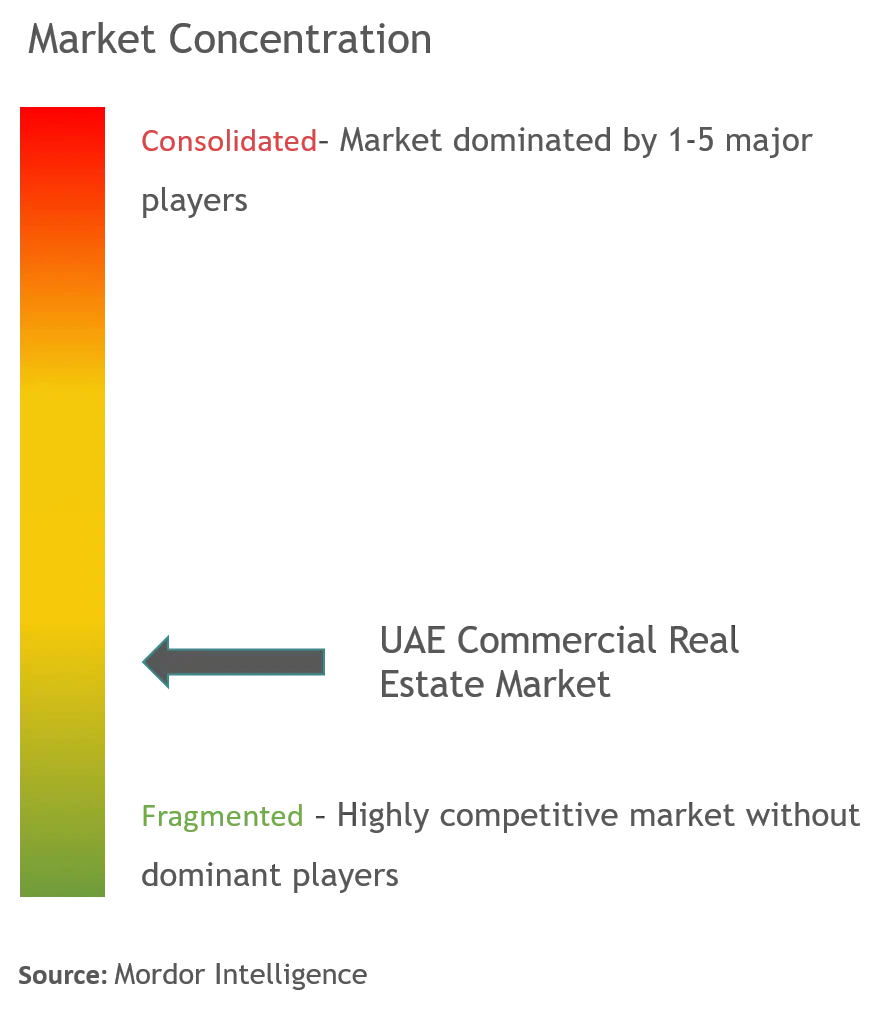

Рынок недвижимости ОАЭ фрагментирован, на нем присутствует множество игроков. Он также имеет большой потенциал для роста. Компании по недвижимости в Объединенных Арабских Эмиратах стремятся консолидироваться, чтобы восстановить свою прибыль, поскольку возобновление экономического роста привлекает новые инвестиции.

Разработчики стараются предложить новые и более дешевые продукты, чтобы удовлетворить текущий спрос. Развивающиеся технологические достижения, такие как новые решения в области технологий, стимулируют рынок с точки зрения увеличения количества транзакций и лучшего управления активами недвижимости. Некоторые из основных игроков на рынке коммерческой недвижимости ОАЭ включают Nakheel Properties, Deyaar, Jabal Omar, Aldar и Rak Properties.

Лидеры рынка коммерческой недвижимости ОАЭ

Nakheel Properties

Deyaar

Jabal Omar

Aldar

RAK Properties

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка коммерческой недвижимости ОАЭ

- Март 2022 г.: AD Ports Group подписала соглашение с Metal Park Investment ME LTD о создании интегрированного металлургического центра в KIZAD, который будет обслуживать все отрасли промышленности и предлагать гибкие возможности масштабирования поставщикам, переработчикам и производителям металла в Объединенных Арабских Эмиратах. Будущий Металлопарк в КИЗАДЕ занимает общую площадь 450 000 кв.м. Он будет оснащен самым современным оборудованием для хранения, обработки, обработки и производства, а также будет предлагать доступ к объектам исследований и разработок, аренде офисных помещений и сопутствующим финансовым услугам.

- Декабрь 2021 г.: Консорциум, в состав которого входят Aldar Properties и ADQ, объявил о приобретении примерно 85,52% выпущенного в обращение акционерного капитала The Sixth of October for Development and Investment SAE.

Сегментация индустрии коммерческой недвижимости ОАЭ

Коммерческая недвижимость – это недвижимость, используемая исключительно для деловых целей или для предоставления рабочего пространства, а не жилого помещения, которое вместо этого будет представлять собой жилую недвижимость. Коммерческая недвижимость часто сдается в аренду арендаторам для ведения приносящей доход деятельности. Как правило, сюда входят здания, используемые в коммерческих целях, такие как офисные здания, склады и здания розничной торговли (например, магазины повседневного спроса, крупные магазины и торговые центры). Целью данного отчета является предоставление детального анализа рынка коммерческой недвижимости ОАЭ. В фокусе внимания динамика рынка, технологические тенденции, идеи, правительственные инициативы, предпринятые в секторе коммерческой недвижимости, а также влияние COVID-19 на рынок. Кроме того, он анализирует ключевых игроков на рынке и конкурентную среду.

Рынок коммерческой недвижимости в Объединенных Арабских Эмиратах сегментирован по типам и ключевым городам. В отчете представлен размер рынка и прогноз рынка коммерческой недвижимости ОАЭ в стоимостном выражении (млрд долларов США) для вышеуказанных сегментов.

| Офисы |

| Розничная торговля |

| Промышленный |

| Логистика |

| Многоквартирный |

| Гостеприимство |

| Дубай |

| Абу Даби |

| Шарджа |

| Остальная часть Объединенных Арабских Эмиратов |

| По типу | Офисы |

| Розничная торговля | |

| Промышленный | |

| Логистика | |

| Многоквартирный | |

| Гостеприимство | |

| По ключевым городам | Дубай |

| Абу Даби | |

| Шарджа | |

| Остальная часть Объединенных Арабских Эмиратов |

Часто задаваемые вопросы по исследованию рынка коммерческой недвижимости ОАЭ

Каков текущий размер рынка коммерческой недвижимости ОАЭ?

Прогнозируется, что среднегодовой темп роста рынка коммерческой недвижимости ОАЭ в течение прогнозируемого периода (2024-2029 гг.) составит более 6%.

Кто являются ключевыми игроками на рынке коммерческой недвижимости ОАЭ?

Nakheel Properties, Deyaar, Jabal Omar, Aldar, RAK Properties — основные компании, работающие на рынке коммерческой недвижимости ОАЭ.

Какие годы охватывает рынок коммерческой недвижимости ОАЭ?

В отчете рассматривается исторический размер рынка коммерческой недвижимости ОАЭ за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка коммерческой недвижимости ОАЭ на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли коммерческой недвижимости в ОАЭ

Статистика доли, размера и темпов роста доходов на рынке коммерческой недвижимости ОАЭ в 2024 году, составленная Mordor Intelligence™ Industry Reports. Анализ коммерческой недвижимости ОАЭ включает в себя прогноз рынка на 2024–2029 годы и исторический обзор. Получить образец этот отраслевой анализ можно бесплатно загрузить в формате PDF.