Анализ рынка офисной недвижимости Китая

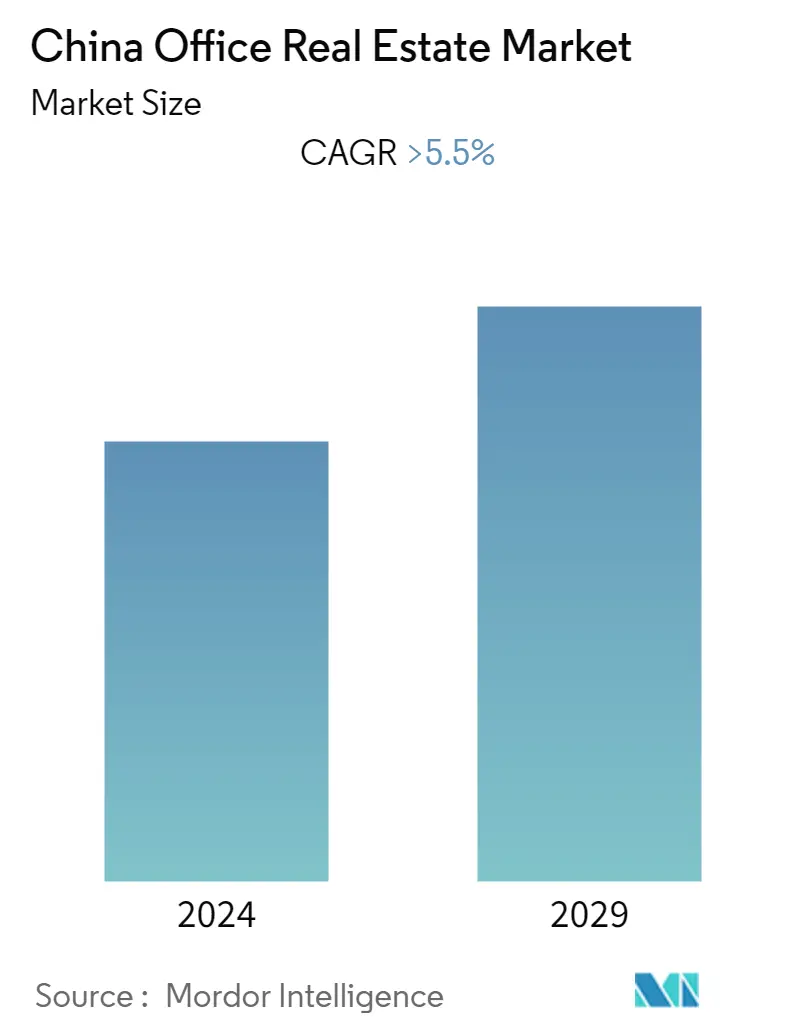

Ожидается, что в период с 2023 по 2028 год среднегодовой темп роста рынка офисной недвижимости Китая составит более 5,5%.

- Из-за ограничений, политики социального дистанцирования и культуры работы на дому COVID-19 оказал значительное влияние на рынок офисной недвижимости Китая. Пандемия COVID-19 в Китае привела к значительным изменениям в рабочих привычках и местах работы. В результате пандемии большинство предприятий перешли на удаленную работу.

- Объем инвестиций в коммерческую недвижимость на материковой части Китая достиг 7,3 миллиарда долларов США в третьем квартале 2021 года, и ожидается, что годовой объем превысит показатель 2020 года. Львиную долю, или 57,6 процента, заняли инвестиции в офисную недвижимость. инвестиций в коммерческую недвижимость в третьем квартале, что на 14,2 процента больше по сравнению с предыдущим кварталом. В 2021 году восемь из 20 самых дорогих офисных помещений в мире будут находиться в Китае. К ним относятся Финансовая улица Пекина, Центральный деловой район Пекина и Новый район Пудун в Шанхае.

- Поскольку восстановление инвестиционного рынка коммерческой недвижимости в Пекине продолжится до конца года, общий объем продаж в 2021 году превысил 60 миллиардов юаней (8,92 миллиарда долларов США), при этом было зарегистрировано почти 60 транзакций. Этот показатель стал вторым по величине за предыдущие пять лет, увеличившись на 35% по сравнению с 2020 годом. В 2021 году офисная недвижимость оставалась популярной, на ее долю пришлось 56 процентов от общего объема сделок. В первой половине 2021 года SK Tower была продана за 9,06 млрд юаней (1,35 млрд долларов США), что сделало ее самой дорогой сделкой с одним активом, заключенной с 2019 года. Общий объем сделок с торговой недвижимостью вырос на 34 процента по сравнению с аналогичным периодом прошлого года. , поскольку приобретение Brookfield Yuehui Vanke Plaza вызвало большой интерес на рынке.

Тенденции рынка офисной недвижимости Китая

Устойчивый спрос на аренду офисных помещений, движущий рынок

Во втором квартале 2021 года устойчивый спрос на аренду привел к увеличению чистого поглощения недвижимости по стране до 2,09 млн кв. м, что немного ниже рекордного квартального максимума. На города первого уровня приходится более 50% общего чистого поглощения, в то время как в других высокотехнологичных городах второго уровня, таких как Чэнду и Ханчжоу, зарегистрировано 100 000 кв. м. до 200 000 кв.м. спроса. Общий уровень вакантных площадей снизился на 0,6 процентных пункта до 22,2% благодаря устойчивому спросу, а арендная плата за офисы по всей стране упала на 0,2% в годовом исчислении.

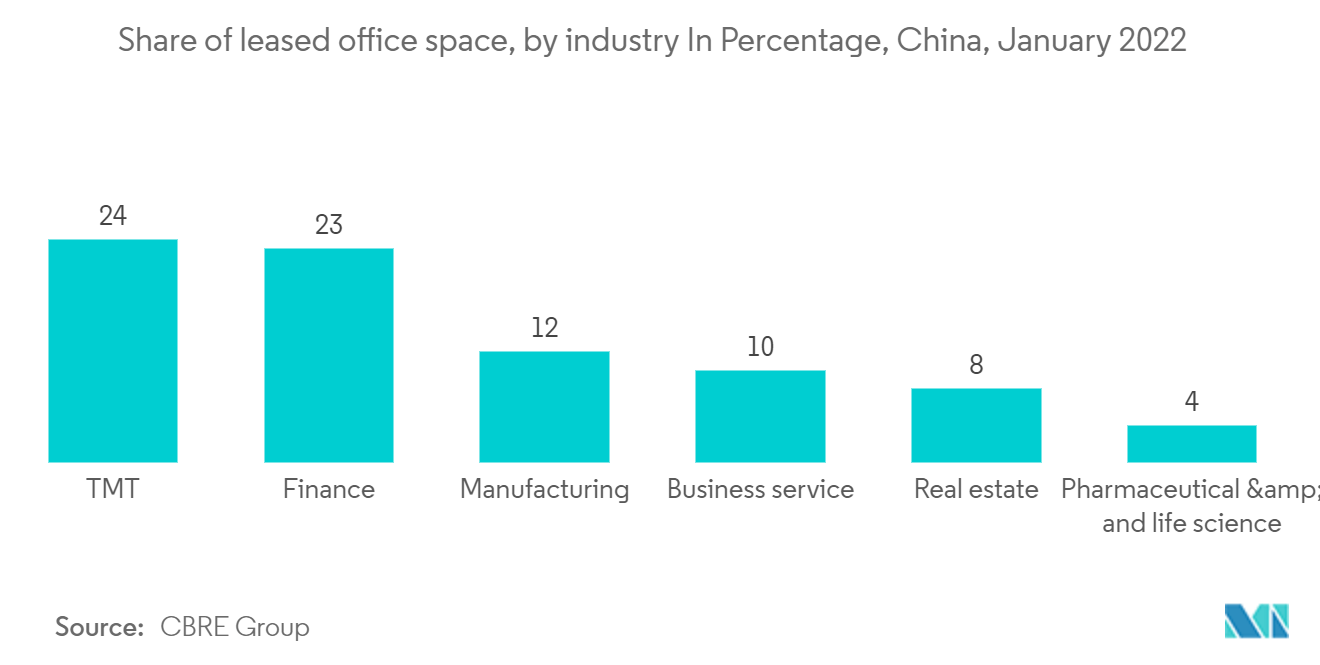

В последнем 2021 году рынок офисной недвижимости Пекина достиг нового максимума, поскольку спрос резко возрос после сбоев, вызванных вспышкой COVID-19, что может повысить будущие ожидания. Чистое поглощение столичных офисных площадей класса А в 2021 году достигло около 1,02 миллиона квадратных метров, что в 5,7 раза выше, чем в 2020 году. Это второй раз, когда данные превысили 1 миллион после 2010 года. Спрос исходил в основном от компаний в области информационных технологий и финансов. , что составило 41,7 процента и 21,9 процента от общей площади транзакций.

Tencent, Byte-Dance, Alibaba, Huawei, Meituan и Amazon, среди прочих, в прошлом году внесли свой вклад в несколько новых оптовых сделок по аренде, при этом арендные площади превысили 5000 квадратных метров. В результате растущего спроса со стороны ведущих интернет-компаний на четырех офисных рынках класса А в городах Финансовая улица, Чжунгуаньцунь, Ванцзин и район Яао зафиксирован уровень вакантных площадей ниже 10 процентов.

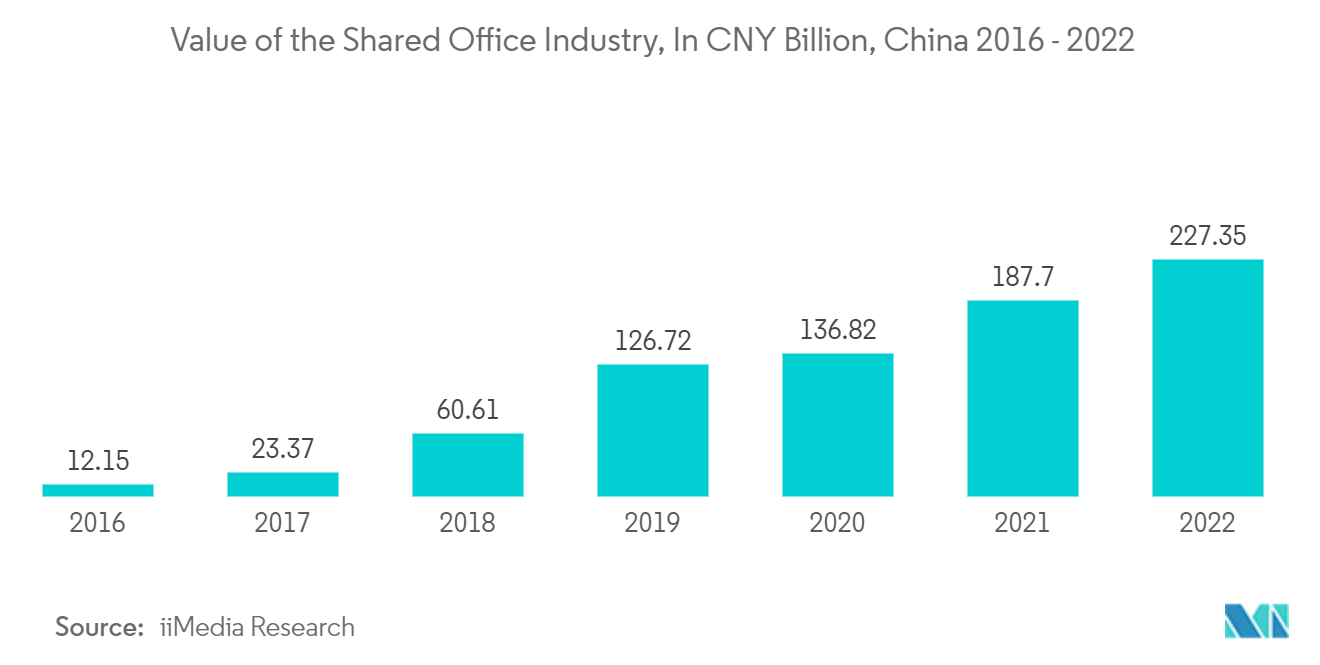

Спрос на коворкинги стимулирует рынок

Со временем количество коворкингов в офисах резко возросло. Кроме того, ожидается, что Пекин и Гуанчжоу станут ведущими городами в этой отрасли с большим количеством коворкингов. Тем временем Пекин оставался ключевым коммерческим центром страны, при этом большинство компаний предпочитали коворкинг и общие офисные помещения. Вторым по величине рынком коворкингов в Китае является Ухань, где общие офисы привлекают широкий спектр арендаторов, включая крупные корпорации, правительственные учреждения и стартапы.

Большинство фрилансеров, предпринимателей и представителей малого и среднего бизнеса (МСП) используют коворкинги. Потому что они предлагают отличные характеристики и удобства, такие как высокоскоростной доступ в Интернет, круглосуточный доступ к офисным помещениям и конференц-залам, меблированные и немеблированные офисы и так далее. Более того, обслуживаемые офисы (которые включают как креативные, так и традиционные офисы) составляют большую часть коворкинговых офисных площадей.

Несмотря на то, что сектор МСП в Китае растет медленными темпами, растущие затраты на бизнес-операции, в том числе высокие затраты на аренду коммерческой недвижимости, побудили многие начинающие малые фирмы искать более экономически эффективные варианты. В результате в Китае в настоящее время наблюдается значительный рост культуры коворкинга коворкинги появляются по всей стране.

Обзор индустрии офисной недвижимости Китая

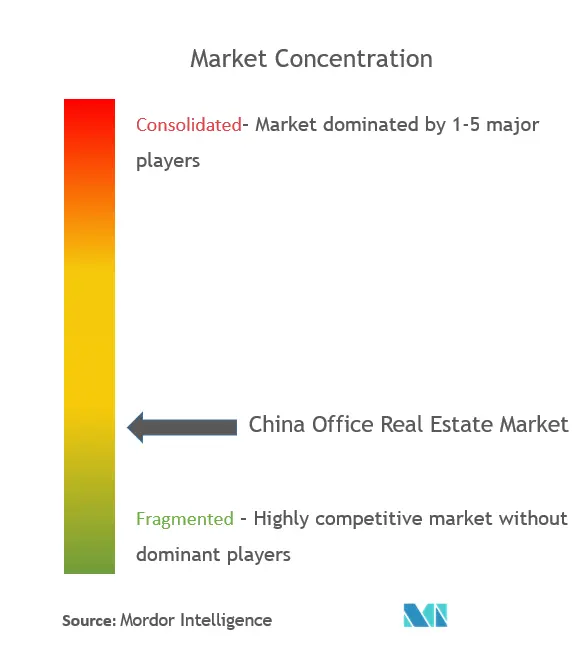

Рынок офисной недвижимости Китая является высококонкурентным, поскольку отечественные и зарубежные участники сектора создали конкурентную среду. Более того, офисная недвижимость Китая становится предпочтительным местом назначения для глобальных институциональных инвесторов, что обусловлено активным спросом на офисные помещения, снижением уровня вакантных площадей и ростом арендной платы.

В число застройщиков офисной недвижимости в стране входят Wanda Group, Country Garden Holdings, China Vanke Co., Sunac China Holdings и Poly Real Estate. Замечено, что на рынок выходит много новых игроков, поскольку на сегодняшний день он является одним из самых востребованных.

Лидеры рынка офисной недвижимости Китая

Wanda Group

Country Garden Holdings

China Vanke Co.

Sunac China Holdings

Poly Real Estate

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка офисной недвижимости Китая

- Апрель 2023 г. Новая пилотная программа прямых инвестиций в сфере недвижимости в Китае призвана стимулировать инвестиции в сектор недвижимости и привлечь больше иностранных инвестиций. Пилотная программа, объявленная Комиссией по регулированию ценных бумаг (CSRC) в прошлом месяце, призвана стимулировать частные инвестиции на китайский рынок недвижимости и открыть двери для иностранных инвесторов. Цель состоит в том, чтобы улучшить ликвидность и снизить коэффициенты задолженности застройщиков.

- Март 2023 г. Команда Cushman Wakefield (NYSE CWK) по рынкам капитала Большого Китая недавно содействовала приобретению частным фондом CapitaLand Investment многофункционального комплекса Beijing Suning Life Plaza у Suning примерно за 400 миллионов долларов США.

Сегментация индустрии офисной недвижимости Китая

Офисная недвижимость – это строительство зданий для сдачи в аренду и продажи компаниям из разных отраслей. Целью данного отчета является предоставление подробного анализа китайского рынка офисной недвижимости. Основное внимание в нем уделяется анализу рынка офисной недвижимости, его динамике, технологическим тенденциям и правительственным инициативам.

Рынок офисной недвижимости Китая сегментирован по секторам (информационные технологии (ИТ и ITES), производство, BFSI (банковские, финансовые услуги и страхование), консалтинг и другие услуги) и по крупным городам (Пекин, Шанхай, Гуанчжоу, Шэньчжэнь, Чэнду и остальной Китай). В отчете представлен размер рынка и прогнозы в значениях (доллары США) для всех вышеуказанных сегментов.

| Пекин |

| Шанхай |

| Остальная часть Китая |

| Информационные технологии (ИТ и ИТЕС) |

| Производство |

| BFSI (банковское дело, финансовые услуги и страхование) |

| Консалтинг |

| Другие услуги |

| По крупным городам | Пекин |

| Шанхай | |

| Остальная часть Китая | |

| По секторам | Информационные технологии (ИТ и ИТЕС) |

| Производство | |

| BFSI (банковское дело, финансовые услуги и страхование) | |

| Консалтинг | |

| Другие услуги |

Часто задаваемые вопросы по исследованию рынка офисной недвижимости Китая

Каков текущий размер рынка офисной недвижимости в Китае?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке офисной недвижимости Китая среднегодовой темп роста составит более 5,5%.

Кто являются ключевыми игроками на рынке офисной недвижимости в Китае?

Wanda Group, Country Garden Holdings, China Vanke Co., Sunac China Holdings, Poly Real Estate — крупнейшие компании, работающие на рынке офисной недвижимости Китая.

В какие годы охватывает рынок офисной недвижимости Китая?

В отчете рассматривается исторический размер рынка офисной недвижимости Китая за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка офисной недвижимости Китая за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об индустрии офисной недвижимости в Китае

Статистические данные о доле, размере и темпах роста доходов на рынке офисной недвижимости в Китае в 2023 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ офисной недвижимости в Китае включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.