Размер и доля рынка офтальмологических препаратов и устройств Канады

Анализ рынка офтальмологических препаратов и устройств Канады от Mordor Intelligence

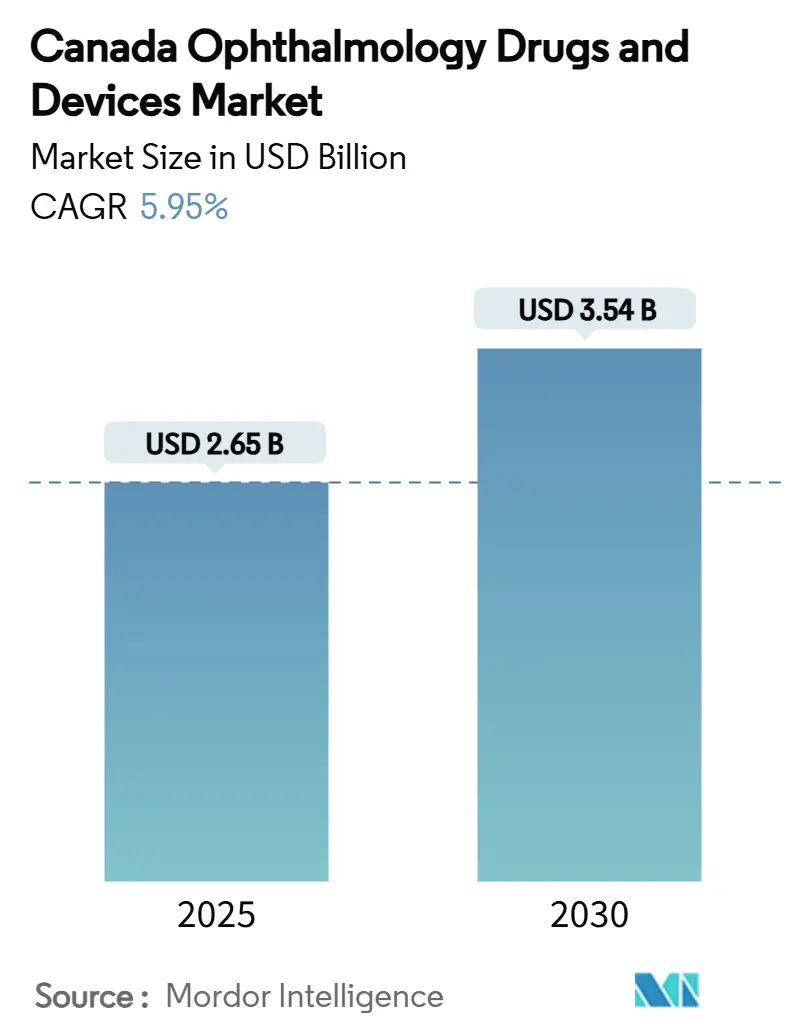

Размер рынка офтальмологических препаратов и устройств Канады достиг 2,65 млрд долларов США в 2025 году, и прогнозируется его рост до 3,33 млрд долларов США к 2030 году при среднегодовом темпе роста 5,95%. Рост провинциального возмещения для современной визуализации и появление более доступных биоаналогов анти-VEGF препаратов расширяют доступ пациентов, в то время как больницы и амбулаторные учреждения внедряют экономные хирургические модели, сокращающие стоимость эпизодов лечения. Поставщики портативной диагностики обнаруживают новый спрос в отдаленных и коренных общинах, а многонациональные производители укрепляют свои портфели через целевые приобретения, ускоряющие выход на рынки клеточной и генной терапии. В то же время правила закупок, отдающие предпочтение устойчивым цепочкам поставок, подталкивают производителей устройств к локализации сборки и документооборота.

Ключевые выводы отчета

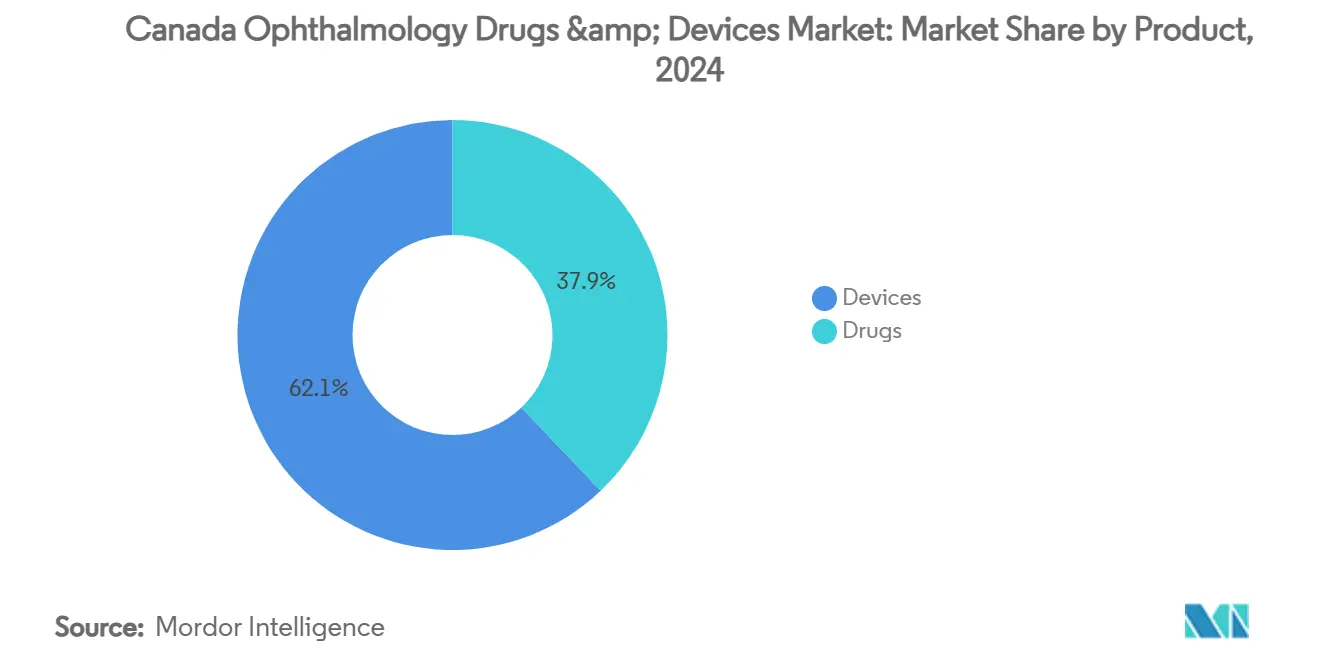

- По продуктам устройства лидировали с долей выручки 62,11% на рынке офтальмологических препаратов и устройств Канады в 2024 году, тогда как диагностические и мониторинговые устройства прогнозируются к росту при среднегодовом темпе 8,06% до 2030 года.

- По классу препаратов препараты для глаукомы захватили 45,32% продаж в 2024 году; препараты для сухого глаза прогнозируются к росту при среднегодовом темпе 7,54% в период 2025-2030 гг.

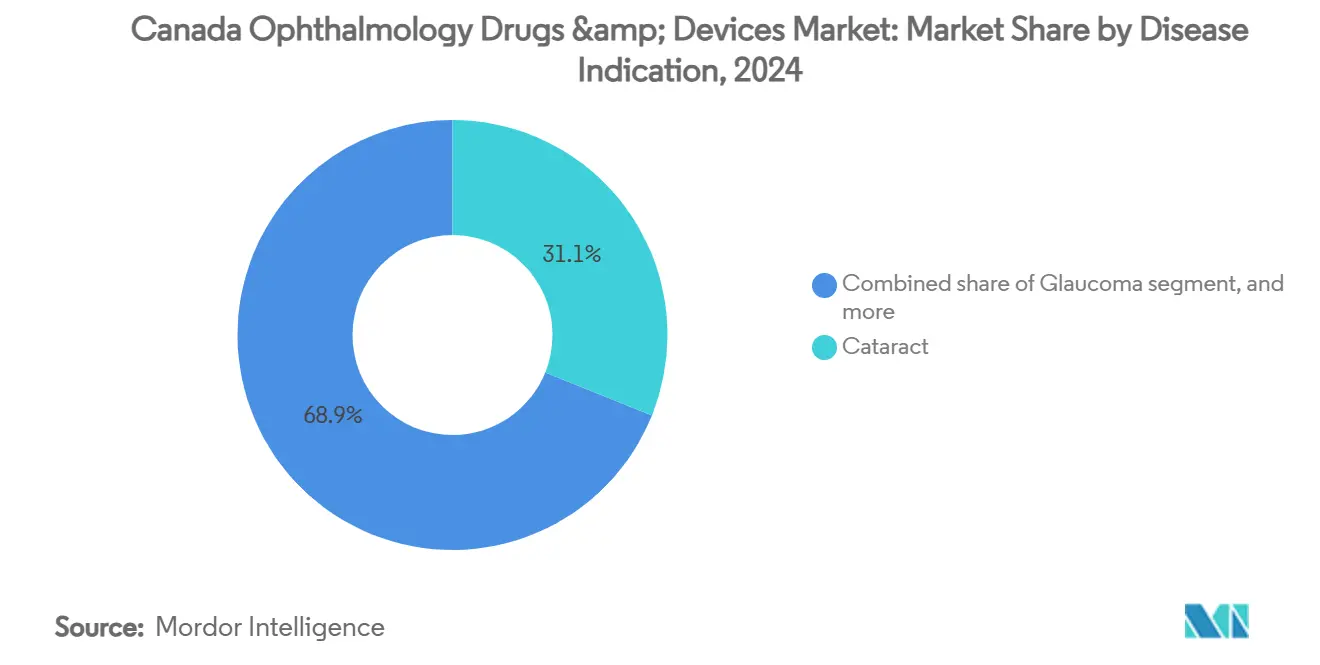

- По показаниям заболеваний катаракта составила 31,11% расходов в 2024 году, тогда как диабетическая ретинопатия ожидается к регистрации среднегодового темпа роста 7,24% к 2030 году.

- По конечным пользователям больницы занимали долю 45,01% в 2024 году, в то время как амбулаторные хирургические центры намечены к увеличению при среднегодовом темпе роста 7,09% в течение прогнозного периода.

Тенденции и аналитика рынка офтальмологических препаратов и устройств Канады

Анализ воздействия драйверов

| Драйвер | % воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Провинциальное принятие кодов возмещения для современной визуализации | +1.2% | Онтарио и Британская Колумбия; распространение на Альберту и Квебек | Среднесрочный период (2-4 года) |

| Ускоренные одобрения Health Canada для биоаналогов анти-VEGF препаратов | +0.9% | Национальный, раннее внедрение в Онтарио, Квебеке и Британской Колумбии | Краткосрочный период (≤2 лет) |

| Программы скрининга зрения коренных народов, стимулирующие использование портативной диагностики | +0.8% | Северные территории, Онтарио, Манитоба, Саскачеван | Среднесрочный период (2-4 года) |

| Национальные переговоры по Pharmacare, поощряющие инвестиции в генную терапию редких заболеваний | +0.7% | Национальный, сосредоточен в исследовательских центрах Онтарио и Квебека | Долгосрочный период (≥4 лет) |

| Растущие показатели детской миопии, подпитывающие спрос на управление рефракцией | +0.6% | Городские центры по всей стране | Среднесрочный период (2-4 года) |

| Послепандемическое накопление операций по катаракте, увеличивающее использование хирургических устройств | Н/Д | Национальный, наивысший в провинциях с длинными листами ожидания | Краткосрочный период (≤2 лет) |

| Источник: Mordor Intelligence | |||

Провинциальное принятие кодов возмещения для современной визуализации в Онтарио и Британской Колумбии

Обновление Списка льгот Онтарио в марте 2025 года повысило возмещения для оптической когерентной томографии и фотографии глазного дна на 12%, подтолкнув клиники к инвестированию в сканеры нового поколения. Ранние данные показывают 23% скачок в выявлении глаукомы и диабетической ретинопатии, а поставщики портативных OCT устройств сообщают о двузначном росте заказов, поскольку общественные оптометристы получают право на новые сборы[1]Ontario Ministry of Health, "Schedule of Benefits for Physician Services - March 2025 Update," health.gov.on.ca. План медицинских услуг Британской Колумбии создал ступенчатые сборы, которые вознаграждают общественный скрининг, перенося объемы из третичных больниц в меньшие практики и расширяя установленную базу для оборудования визуализации.

Ускоренные одобрения Health Canada для биоаналогов анти-VEGF препаратов

Биоаналог ранибизумаба FYB201 вошел в канадский формуляр в конце 2023 года, а последующий продукт афлиберцепта Yesafili одобрен для запуска в июле 2025 года. Десять провинций приняли обязательное переключение на биоаналоги в общественных планах лекарственного обеспечения, вызвав снижение цен на 15-20% для ретинальных инъекций. Опросы Канадского офтальмологического общества показывают, что 80% специалистов принимают биоаналоги как путь к более широкому доступу, стремясь сохранить свободу назначений.

Программы скрининга зрения коренных народов, стимулирующие использование портативной диагностики в Северной Канаде

Программа обследования глаз детей коренных народов стоимостью 1,7 млн канадских долларов сочетает выездные визиты, теле-офтальмологию и обучение местной рабочей силы. Более 800 обследований с февраля 2024 года показывают, что трое из четырех детей нуждаются в корректирующих линзах. Производители укрепляют планшетные авторефрактометры для выдерживания арктических температур, создавая нишевый сегмент, который связывает финансирование общественного здравоохранения с коммерческим спросом[2]CNIB, "Indigenous Children's Eye Examination Program Report 2025," cnib.ca.

Растущие показатели детской миопии, подпитывающие спрос на решения для управления рефракцией

Распространенность миопии среди учеников в возрасте 11-13 лет поднялась до почти 30%, увеличившись на 50% за два десятилетия. Кампания Канадской ассоциации оптометристов 2024 года, поддержанная Alcon и CooperVision, транслировала доказательства того, что ежедневные двойного фокуса линзы могут сократить аксиальное удлинение более чем наполовину. Спрей MicroPine от Eyenovia, повторно приобретенный для североамериканской разработки, может стать первой местной терапией, направленной на замедление прогрессирования у примерно 5 миллионов детей из группы риска[3]Canadian Association of Optometrists, "Children's Vision Month Campaign Toolkit 2024," opto.ca.

Анализ воздействия ограничений

| Анализ воздействия ограничений | (~) % воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Провинциальные ограничения стоимости на премиальные интраокулярные линзы | -0,5% | Онтарио, Британская Колумбия, Квебек | Среднесрочный период (2-4 года) |

| Нехватка офтальмохирургов в Атлантической Канаде | -0,4% | Новая Шотландия, Нью-Брансуик, Остров Принца Эдуарда, Ньюфаундленд и Лабрадор | Краткосрочный период (≤2 лет) |

| Трансграничные уязвимости цепочки поставок, вызывающие дефицит устройств | -0,3% | Национальный, более сильное воздействие в меньших провинциях | Краткосрочный период (≤2 лет) |

| Правила устойчивых закупок больниц, повышающие расходы на соответствие импорту | -0,2% | Национальный, раннее введение в Онтарио и Британской Колумбии | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Провинциальные ограничения стоимости на премиальные интраокулярные линзы, сдерживающие внедрение

План медицинского страхования Онтарио возмещает только монофокальные линзы, оставляя пациентам самостоятельную оплату полной стоимости улучшения для торических или мультифокальных оптических систем. Популяционное исследование 2024 года обнаружило, что объемы операций выросли для жителей в богатейшем квинтиле, но упали для беднейшего, подчеркивая двухуровневую модель доступа. Производители теперь адаптируют модели выхода на рынок к высокообъемным частным клиникам, которые могут навигировать правила смешанного выставления счетов.

Нехватка офтальмохирургов в Атлантической Канаде, ограничивающая объем процедур

Остров Принца Эдуарда, Новая Шотландия и Нью-Брансуик сообщают о времени ожидания катаракты, превышающем 112-дневный ориентир для большинства пациентов. Правительства тестируют контракты с частными центрами для добавления мощности: сеть Horizon Health Network Нью-Брансуика ожидает 3200 дополнительных случаев катаракты в год через своего партнера во Фредериктоне, однако набор рабочей силы остается трудным.

Сегментный анализ

По продуктам: устройства командуют масштабом, диагностика обеспечивает импульс

Устройства генерировали 1,55 млрд долларов США в выручке и представляли 62,11% рынка офтальмологических препаратов и устройств Канады в 2024 году. Хирургические платформы для экстракции катаракты по-прежнему доминируют в стоимости устройств, используя государственно-частные центры в Нью-Брансуике, которые нацелены на тысячи дополнительных случаев ежегодно. Диагностическое и мониторинговое оборудование является самым быстро развивающимся сегментом, регистрируя среднегодовой темп роста 8,06%, поскольку возмещение для OCT и ультраширокопольной визуализации глазного дна расширяется. Повышение сборов Онтарио на 12% для ретинальных сканирований, например, уже побудило общественных оптометристов заказывать компактные OCT устройства, расширяя охват за пределы третичных больниц. Производители устройств также интегрируют модули теле-офтальмологии, чтобы северные клиники могли передавать изображения для удаленной оценки, удовлетворяя спрос, вызванный программами зрения коренных народов.

Препараты принесли 950 млн долларов США в продажах 2024 года. Анти-VEGF препараты для ретинальных заболеваний являются локомотивом роста, поскольку биоаналоги сжимают цены, а провинциальные формуляры принимают обязательное переключение. Зеленый свет Health Canada для ранибизумаба FYB201 и ожидающееся одобрение афлиберцепта Yesafili снижают расходы плательщиков и создают пространство для лечения большего числа пациентов. Объемы препаратов для глаукомы держатся стабильно, однако хирурги все чаще сочетают лекарства с минимально инвазивными имплантируемыми устройствами, такими как Hydrus Microstent, который канадское исследование стоимости 2025 года показало производящим 9,351 QALY при 26770 канадских долларах - меньше, чем только операция катаракты.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По показаниям заболеваний: катаракта преобладает, ретинопатия набирает обороты

Катаракта захватила 31,11% расходов 2024 года, отражая её статус как наиболее распространенной глазной операции и основы доходов от хирургических устройств. Панель времени ожидания Манитобы перечислила более 3100 пациентов в очереди на операции катаракты со средним временем ожидания 6-9 недель - уровень, который продолжает подпитывать инвестиции в пропускную способность. Инновации фокусируются на премиальных интраокулярных линзах и фемтосекундных лазерных платформах, хотя ограничения стоимости в крупных провинциях сдерживают показатели внедрения премиальных решений.

Диабетическая ретинопатия прогнозируется к росту при среднегодовом темпе роста 7,24%, подпитываемая национальной заболеваемостью диабетом и более ранним скринингом. Консенсусные руководящие принципы, выпущенные в 2024 году, выделяют персонализированные интервалы инъекций и управление системным риском, стимулируя спрос на визуализацию и анти-VEGF терапию. Глаукома остается существенной, поскольку новые шунты, такие как XEN Gel и PreserFlo Microshunt, изменяют управление умеренным заболеванием. Рынки возрастной макулярной дегенерации выигрывают от одобрения авацинкаптад пегол для географической атрофии, в то время как регулятивные обзоры для антител двойного пути, таких как фарицимаб, расширяют будущие варианты.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечным пользователям: больницы закрепляют помощь, амбулаторные центры ускоряются

Больницы составили 45,01% размера рынка офтальмологических препаратов и устройств Канады в 2024 году, защищенные интегрированными диагностическими, хирургическими и фармацевтическими услугами под глобальными бюджетами. Они продолжают поглощать сложные трансплантации роговицы и витреоретинальные операции, однако сталкиваются с давлением эффективности из-за многолетних накоплений плановых операций. Провинциальные соглашения о финансировании теперь вознаграждают центры, которые принимают пути дневной хирургии катаракты, сжимая продолжительность стационарного пребывания.

Амбулаторные хирургические центры (ASC) показали наивысший темп роста при среднегодовом темпе роста 7,09%. Провинции поощряют эти учреждения, потому что они очищают хирургические очереди при более низких затратах на случай и освобождают операционные больниц для неотложной работы. Частно-клинические партнеры, работающие по государственным контрактам в Атлантической Канаде, демонстрируют эту модель, обеспечивая объем при сохранении паритета графика сборов. Специализированные офтальмологические клиники процветают в городских поясах, где спрос на рефракционные и премиальные услуги катаракты поддерживает более высокие коэффициенты самооплаты. Узлы теле-офтальмологии, связанные с северными сестринскими станциями, формируют четвертый уровень конечных пользователей, укрепляя справедливость доступа.

По классу препаратов: глаукома доминирует, сухой глаз ускоряется

Терапии глаукомы генерировали наиболее значительную долю выручки в 2024 году, захватив 45,32% доли рынка офтальмологических препаратов и устройств Канады через широкую смесь аналогов простагландинов, комбинаций с фиксированной дозой и появляющихся имплантов с замедленным высвобождением. Больничные формуляры продолжают перечислять фирменные латанопрост и комбинации бримонидин-тимолол как варианты первой линии, однако специалисты быстро принимают микродозированный биматопрост и биоразлагаемые вставки для доставки лекарств, которые снижают риск приверженности. Эти инновации в сочетании с растущей распространенностью заболевания среди взрослых старше 60 лет закрепляют устойчивый вклад глаукомы в размер рынка офтальмологических препаратов и устройств Канады и помогают стабилизировать общие доходы от препаратов в течение прогнозного горизонта.

Препараты для сухого глаза формируют самый быстрорастущий класс, на пути к среднегодовому темпу роста 7,54% с 2025 по 2030 год, поскольку экологические стрессоры, экранное время и стареющее население поднимают показатели диагностики. Глазные капли циклоспорина и лифитеграста остаются основными, но агенты нового поколения, которые нацелены на осмолярность слезной пленки и нейротрофические пути, проходят обзор Health Canada, сигнализируя о диверсифицированном портфеле. Производители также тестируют многодозовые флаконы без консервантов и доставку микрораспылением для улучшения переносимости - функции, которые резонируют с пациентами, которые борются с хроническими режимами закапывания.

Конкурентный ландшафт

Многонациональные производители занимают верхние уровни рынка офтальмологических препаратов и устройств Канады, но конкуренция усиливается, поскольку участники биоаналогов и диагностические стартапы получают опору. Alcon укрепил свою франшизу катаракты и роговицы, приобретя контрольную долю в Aurion Biotech в марте 2025 года, обеспечив клеточную терапию AURN001, которая может дать несколько доз эндотелиального трансплантата от одного донора роговицы и запланирована для испытаний Фазы 3 позже в этом году. Johnson & Johnson Vision продолжает интегрировать свою линейку IOL TECNIS Synergy с инструментами цифрового планирования, в то время как Bausch Health использует отечественное производство для быстрого реагирования на провинциальные тендеры.

В области ретинальной терапии появление биоаналога ранибизумаба и предстоящих вариантов афлиберцепта уже сократило цены инъекций до 20%, создав давление на оригинаторов, таких как Genentech от Roche. Biocon Biologics заключил партнерство с Apotex для национального коммерческого охвата, демонстрируя план действий, который сочетает глобальные мощности биологических препаратов с местным распространением. Диагностическая визуализация видит новых участников: EssilorLuxottica приобрела торонтскую Cellview Imaging в феврале 2025 года, добавив ультраширокопольную ретинальную камеру, которая захватывает 133-градусные виды за один снимок.

Региональные специалисты фокусируются на нишевых пробелах. Aequus Pharmaceuticals лицензировал дренажное устройство Paul Glaucoma для снабжения сложных рефрактерных случаев. Канадские стартапы, которые адаптируют портативные авторефрактометры и модули щелевых ламп к отдаленным условиям, выигрывают от федеральных грантов здравоохранения коренных народов, которые компенсируют затраты на раннее внедрение. Директивы устойчивых закупок, вступающие в силу в крупных больничных системах, дополнительно изменяют выбор поставщиков, подталкивая многонациональные компании к выдаче раскрытий углеродного следа и оценке локализованных упаковочных линий для рынка офтальмологических препаратов и устройств Канады.

Лидеры отрасли офтальмологических препаратов и устройств Канады

-

Alcon Inc.

-

Carl Zeiss Meditec AG

-

Bausch Health Companies Inc.

-

Johnson & Johnson Vision Care

-

Novartis AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Май 2025: Apotex расширил свое лицензионное соглашение с Formosa Pharmaceuticals на покрытие Мексики для APP13007, после обеспечения канадских прав на послеоперационный офтальмологический стероид.

- Март 2025: Alcon купил контрольный интерес в Aurion Biotech для продвижения клеточной терапии AURN001 в испытания Фазы 3.

- Март 2025: Formosa Pharmaceuticals предоставил Cipla эксклюзивные права на APP13007 в 11 территориях, расширяя глобальный охват.

- Февраль 2025: EssilorLuxottica приобрела торонтский стартап Cellview Imaging, добавив ультраширокопольную ретинальную камеру к своей линейке диагностики.

- Февраль 2025: Bausch + Lomb подтвердил, что останется публичной компанией, завершая отделение от Bausch Health.

Объем отчета по рынку офтальмологических препаратов и устройств Канады

Согласно объему отчета, офтальмологические устройства - это оборудование, которое используется для диагностики и лечения различных офтальмологических заболеваний, таких как катаракта, глаукома и рефракционные ошибки. Офтальмологические препараты используются для лечения глазных инфекций и некоторых из вышеупомянутых заболеваний. Рынок офтальмологических препаратов и устройств Канады сегментирован по продуктам (устройства (хирургические устройства (интраокулярные линзы, офтальмологические лазеры и другие хирургические устройства), диагностические устройства) и препараты (препараты для глаукомы, препараты для ретинальных расстройств, препараты для сухого глаза, аллергический конъюнктивит и препараты против воспаления, и другие препараты), и по заболеваниям (глаукома, катаракта, возрастная макулярная дегенерация и воспалительные заболевания, рефракционные расстройства и другие заболевания). Отчет предлагает стоимость (в млн долларов США) для вышеупомянутых сегментов.

| Устройства | Диагностические и мониторинговые устройства | OCT сканеры |

| Камеры глазного дна и ретинальные камеры | ||

| Авторефрактометры и кератометры | ||

| Системы топографии роговицы | ||

| Системы ультразвуковой визуализации | ||

| Периметры и тонометры | ||

| Другие диагностические и мониторинговые устройства | ||

| Хирургические устройства | Устройства для хирургии катаракты | |

| Витреоретинальные хирургические устройства | ||

| Рефракционные хирургические устройства | ||

| Глаукомные хирургические устройства | ||

| Другие хирургические устройства | ||

| Устройства для ухода за зрением | Оправы и линзы для очков | |

| Контактные линзы | ||

| Препараты | Терапевтические средства для глаукомы | |

| Терапевтические средства для ретинальных расстройств (анти-VEGF и другие) | ||

| Терапевтические средства для сухого глаза | ||

| Терапевтические средства для аллергического конъюнктивита и воспаления | ||

| Другие офтальмологические препараты | ||

| Препараты для глаукомы |

| Препараты для ретинальных расстройств |

| Препараты для сухого глаза |

| Препараты для аллергического конъюнктивита и воспаления |

| Другие классы препаратов |

| Катаракта |

| Глаукома |

| Диабетическая ретинопатия |

| Другие показания заболеваний |

| Больницы |

| Специализированные офтальмологические клиники |

| Амбулаторные хирургические центры (ASC) |

| Другие конечные пользователи |

| По продуктам | Устройства | Диагностические и мониторинговые устройства | OCT сканеры |

| Камеры глазного дна и ретинальные камеры | |||

| Авторефрактометры и кератометры | |||

| Системы топографии роговицы | |||

| Системы ультразвуковой визуализации | |||

| Периметры и тонометры | |||

| Другие диагностические и мониторинговые устройства | |||

| Хирургические устройства | Устройства для хирургии катаракты | ||

| Витреоретинальные хирургические устройства | |||

| Рефракционные хирургические устройства | |||

| Глаукомные хирургические устройства | |||

| Другие хирургические устройства | |||

| Устройства для ухода за зрением | Оправы и линзы для очков | ||

| Контактные линзы | |||

| Препараты | Терапевтические средства для глаукомы | ||

| Терапевтические средства для ретинальных расстройств (анти-VEGF и другие) | |||

| Терапевтические средства для сухого глаза | |||

| Терапевтические средства для аллергического конъюнктивита и воспаления | |||

| Другие офтальмологические препараты | |||

| По классу препаратов | Препараты для глаукомы | ||

| Препараты для ретинальных расстройств | |||

| Препараты для сухого глаза | |||

| Препараты для аллергического конъюнктивита и воспаления | |||

| Другие классы препаратов | |||

| По показаниям заболеваний | Катаракта | ||

| Глаукома | |||

| Диабетическая ретинопатия | |||

| Другие показания заболеваний | |||

| По конечным пользователям | Больницы | ||

| Специализированные офтальмологические клиники | |||

| Амбулаторные хирургические центры (ASC) | |||

| Другие конечные пользователи | |||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка офтальмологических препаратов и устройств Канады?

Рынок сгенерировал 2,65 млрд долларов США в 2025 году и прогнозируется достичь 3,33 млрд долларов США к 2030 году, подразумевая среднегодовой темп роста 5,95%.

Какая категория продуктов занимает наибольшую долю?

Устройства составляют 62,11% выручки, при этом хирургические платформы лидируют по стоимости, а диагностика регистрирует самый быстрый рост.

Почему биоаналоги анти-VEGF препаратов важны для Канады?

Их ускоренное одобрение снизило затраты на инъекции до 20%, позволив провинциям лечить больше пациентов с ретинальными заболеваниями в рамках существующих бюджетов.

Как коренные общины влияют на рыночный спрос?

Федеральное финансирование программ скрининга зрения в северных регионах стимулирует использование портативных диагностических устройств с поддержкой телемедицины.

Что стимулирует быстрый рост амбулаторных хирургических центров?

Провинции заключают контракты с ASC для сокращения списков ожидания катаракты и снижения общих затрат на процедуры, создавая возможность среднегодового темпа роста 7,09% до 2030 года.

Какой сегмент заболеваний расширяется быстрее всего?

Какой сегмент заболеваний расширяется быстрее всего? Диабетическая ретинопатия лидирует в росте с прогнозируемым среднегодовым темпом роста 7,24%, поддерживаемым более высокой распространенностью диабета и более широким скринингом.

Последнее обновление страницы: