Размер и доля рынка офтальмологических устройств Германии

Анализ рынка офтальмологических устройств Германии от Mordor Intelligence

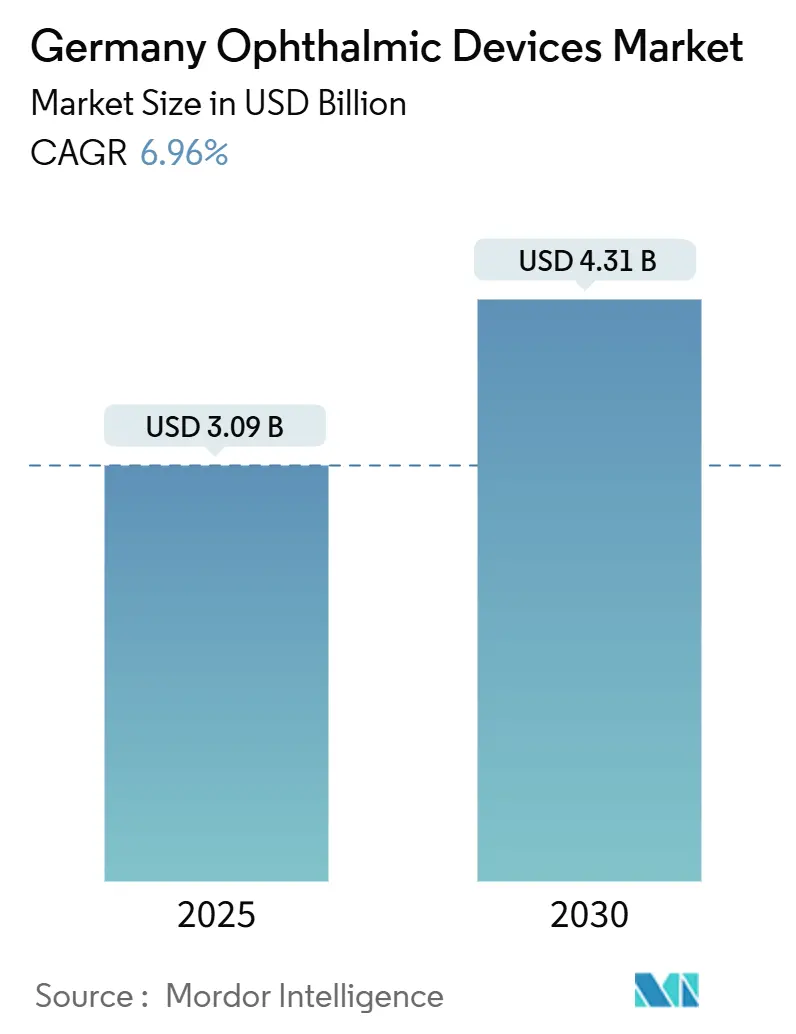

Размер рынка офтальмологических устройств Германии оценивается в 3,09 млрд долларов США в 2025 году и, по прогнозам, достигнет 4,31 млрд долларов США к 2030 году, расширяясь с CAGR 6,96% в течение прогнозируемого периода. Быстро стареющее население, высокая цифровая грамотность среди клиницистов и переход катарактальной и рефракционной хирургии в амбулаторные условия в совокупности обеспечивают устойчивый спрос по всем линейкам диагностических, офтальмологических и хирургических продуктов. Производители устройств вкладывают капитал в платформы с поддержкой данных, которые сжимают диагностические пути, и в малоинвазивные инструменты, которые сокращают время в операционной, изолируя объемы заказов даже во время макроэкономических спадов. Согласование плательщиков с DRG-стимулами и более четкое возмещение технологических дополнений сокращает горизонты окупаемости, что привлекает малых инноваторов, ищущих нишевые возможности. Хотя рынок офтальмологических устройств Германии остается фрагментированным, поставщики, которые могут объединить расходные материалы, капитальное оборудование и программное обеспечение, находятся в выгодном положении для получения превосходной маржи.

Ключевые выводы отчета

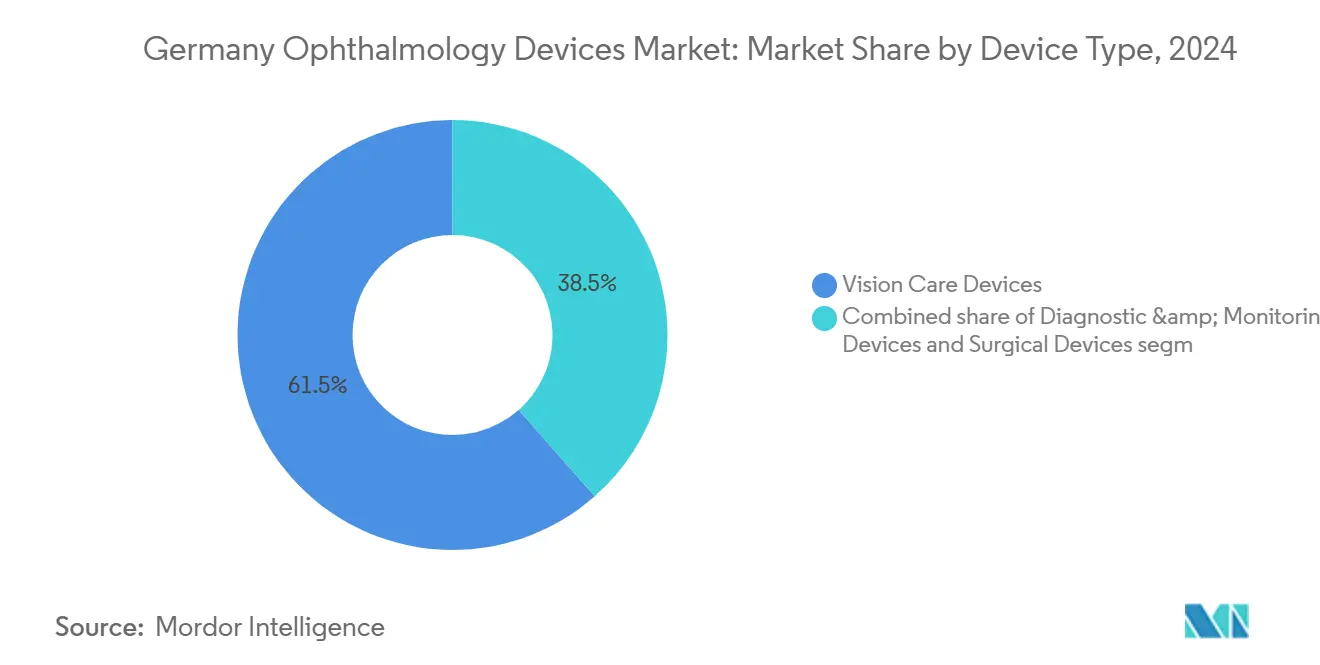

- По типу устройств продукты для коррекции зрения лидировали с 62% долей рынка офтальмологических устройств Германии в 2024 году, в то время как диагностические платформы зарегистрировали наивысший прогнозируемый CAGR на уровне 8,4% до 2030 года.

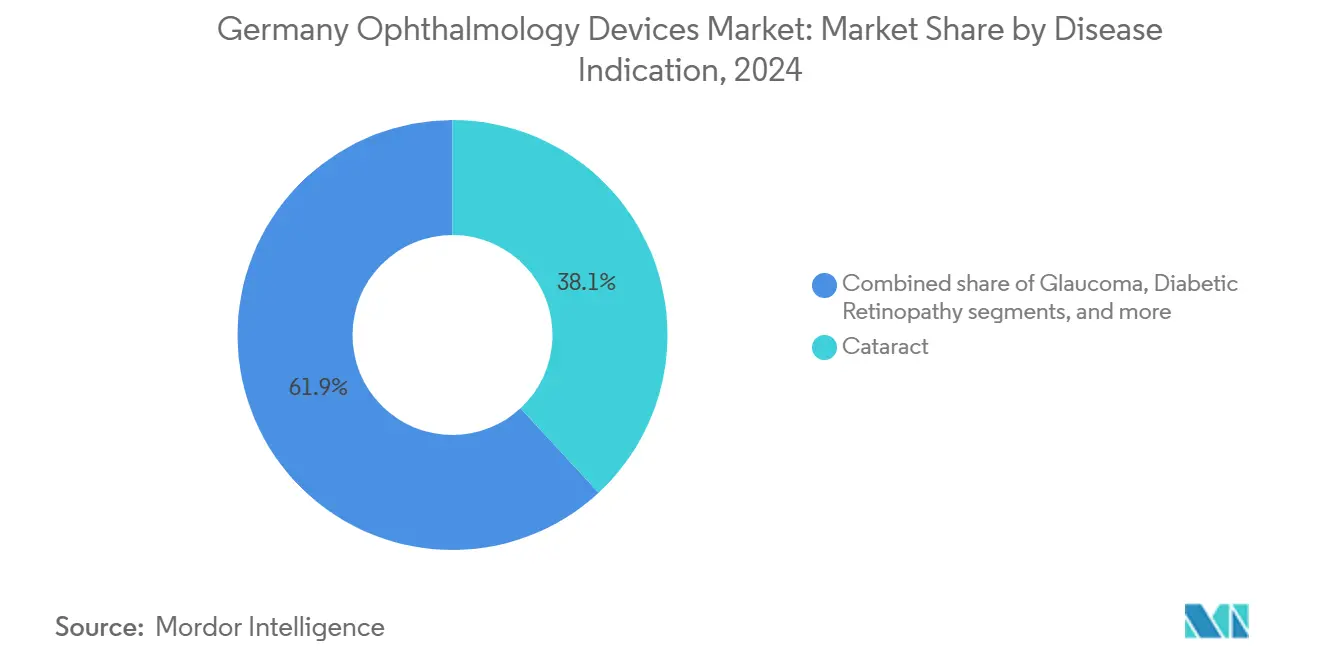

- По показаниям к заболеваниям решения для катаракты составили 48% доли размера рынка офтальмологических устройств Германии в 2024 году, в то время как устройства для заболеваний сетчатки, по прогнозам, будут развиваться с CAGR 9,1% между 2025-2030 годами.

- По конечным пользователям больницы удерживали 45% доли рынка офтальмологических устройств Германии в 2024 году, однако амбулаторные хирургические центры находятся на пути к CAGR 8,2% к 2030 году.

Тенденции и аналитика рынка офтальмологических устройств Германии

Анализ влияния драйверов

| Анализ влияния драйверов | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущая распространенность миопии и гиперметропии | +1.9% | По всей стране | Долгосрочно (≥ 4 лет) |

| Расширение DRG для премиальных ИОЛ | +1.4% | По всей стране | Среднесрочно (2-4 года) |

| Диагностическая точность на основе ИИ | +1.3% | Городские центры | Краткосрочно (≤ 2 лет) |

| Переход к амбулаторной офтальмологической хирургии | +1.1% | По всей стране | Среднесрочно (2-4 года) |

| Фотонный производственный кластер Германии ускоряет инновации | +0.9% | Берлин-Бранденбург | Среднесрочно (2-4 года) |

| Пост-ковидный отложенный объем процедур катаракты | +1.2% | По всей стране | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Демографический сдвиг - Растущие модели миопии и гиперметропии

Исследования, отслеживающие рефракционные ошибки, показывают резкий рост показателей распространенности от возраста начальной школы до молодого взрослого возраста, в то время как гиперметропия ускоряется в старших когортах. Розничные торговцы реагируют гендерно-специфичными оправами и орто-к линзами, которые увеличивают повторные покупки без агрессивного повышения цен. Распространение экранного времени и сокращение активности на свежем воздухе усиливают спрос на очки, контактные линзы и новые решения контроля миопии. Поставщики продуктов для коррекции зрения, которые сочетают запуск продуктов с мобильными приложениями для мониторинга времени ношения, видят более сильную лояльность к бренду, подтверждая стратегию дополнительных продаж на основе данных. Рынок офтальмологических устройств Германии, следовательно, имеет широкую, устойчивую потребительскую базу.

Возмещение обязательного медицинского страхования для премиальных ИОЛ

Обновление DRG от октября 2024 года добавило три офтальмологических кода, которые расширяют покрытие для продвинутых ИОЛ. В то время как монофокальные модели остаются полностью возмещаемыми, мультифокальные и торические линзы по-прежнему требуют доплат, сдерживая немедленное внедрение. Больницы поэтому пилотируют регулируемые ИОЛ, которые могут быть точно настроены после операции, демонстрируя экономически эффективные визуальные результаты. Ранние последователи сообщают о более низких показателях повторных операций, метрика, которая, как ожидается, повлияет на будущие тарифные переговоры. Производители, использующие доказательства из реального мира для подтверждения этих преимуществ, укрепляют нарратив рынка офтальмологических устройств Германии о том, что премиальные технологии согласуются с ценностными рамками плательщиков.

Быстрое внедрение диагностических платформ на основе ИИ

Рецензируемые данные подтверждают, что алгоритмы ИИ теперь достигают совершенной чувствительности в скрининге диабетической ретинопатии и почти совершенной точности в обнаружении возрастной макулярной дегенерации и глаукомы[1]Skevas C. et al., "Implementing and evaluating a fully functional AI-enabled model for chronic eye disease screening in a real clinical environment," BMC Ophthalmology, biomedcentral.com. Клиники, интегрирующие облачные комплексы анализа изображений, сообщают о более коротком времени прохождения пациентов, освобождая мощности для высокомаржинальных случаев витрэктомии и катаракты. Прямая интеграция с электронными медицинскими картами упрощает аудиты возмещения, подталкивая страховщиков к благоприятным решениям о покрытии. Цифровая зрелость немецкого ухода за глазами, таким образом, стимулирует повторяющиеся доходы от программного обеспечения в рамках рынка офтальмологических устройств Германии.

Расширение амбулаторных офтальмологических хирургических центров

Политики переводят катарактальную и рефракционную хирургию из стационарных отделений в аккредитованные амбулаторные хирургические центры (АХЦ), отражая общеевропейскую тенденцию[2]Organisation for Economic Co-operation and Development, "Health at a Glance: Europe 2024," oecd.org. Хирурги ссылаются на сокращенные потребности в анестезии и меньшие размеры разрезов как факторы, способствующие выписке в тот же день, в то время как инвесторы частного капитала масштабируют национальные сети АХЦ, которые размещают оптические розничные магазины. Конкурентное давление побуждает больницы устанавливать компактные фако-консоли и одноразовые пакеты, поднимая портфель заказов для поставщиков, которые адаптируют оборудование к lean-рабочим процессам. Этот сдвиг помогает рынку офтальмологических устройств Германии захватить рост процедур без напряжения больничных бюджетов.

Анализ влияния ограничений

| Анализ влияния ограничений | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Ценовые потолки государственных фондов на рефракционные устройства | −1.0% | По всей стране | Среднесрочно (2-4 года) |

| Дефицит офтальмологов в сельской местности | −0.8% | Восточные и южные земли | Долгосрочно (≥ 4 лет) |

| Высокие личные расходы на премиальные контактные линзы | −0.7% | По всей стране | Краткосрочно (≤ 2 лет) |

| Задержки сертификации MDR 2017/745 для МСП | −0.9% | По всей стране | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Ценовое давление государственных больничных касс на рефракционные устройства

Обязательные больничные кассы применяют жесткое референтное ценообразование к премиальным очкам и аккомодативным ИОЛ, сжимая маржу производителей. Надвигающееся регулирование оценки медицинских технологий ЕС, требующее совместных клинических оценок для устройств высокого риска с 2025 года, может удлинить сроки выхода на рынок для малых фирм. Компании, оснащенные надежными доказательствами из реального мира, могут превратить регуляторное препятствие в конкурентный ров. Тем не менее, устойчивые ценовые потолки давят на ASP, ограничивая ценовую свободу рынка офтальмологических устройств Германии.

Дефицит офтальмологов в сельских федеральных землях

Данные ОЭСР показывают, что Германия разделяет более широкий дефицит медицинских кадров Европы, при этом сельские районы пострадали сильнее всего. Мобильные программы, такие как Eye Van, предоставляют услуги охвата, однако неравномерная широкополосная связь препятствует развертыванию теле-офтальмологии. Производители устройств поэтому переинжинирируют диагностические блоки в защищенные, портативные форматы для мобильных клиник. Пока дисбаланс рабочей силы не отступит, этот пробел ограничивает объемы процедур в недостаточно обслуживаемых областях, ограничивая рост для частей рынка офтальмологических устройств Германии.

Сегментный анализ

По типу устройств: Рост диагностики опережает, коррекция зрения доминирует

Продукты для коррекции зрения составили самую большую долю размера рынка офтальмологических устройств Германии в 2024 году, отражая укоренившиеся покупательские привычки и устойчивое введение линз непрерывного ношения с более высокой маржой. Розничные сети, интегрирующие услуги рефракции на месте, увеличивают трафик магазинов и повышают продажи дополнительных аксессуаров, дополнительно защищая 62% долю сегмента. Поставщики, развертывающие линзы управления миопией в сопровождении трекеров соответствия мобильных приложений, повышают частоту замены и укрепляют приверженность бренду. Сосуществование высокообъемных очков и премиальных материалов контактных линз подчеркивает двухпутевую возможность: стабильность объема наряду с расширением ASP.

Диагностическое и мониторинговое оборудование, хотя и меньше в абсолютном выражении, по прогнозам, покажет высокий однозначный CAGR с 2025-2030 годов, делая его самой быстрорастущей категорией. Администраторы больниц ссылаются на руководящие принципы профилактической помощи и цели наблюдения за хроническими заболеваниями как драйверы для покупок OCT и фундус-камер. Приобретение ведущим производителем линз специалиста по визуализации из Гейдельберга иллюстрирует, как вертикальная интеграция сочетает скрининговое оборудование с персонализированными решениями для линз, обеспечивая беспрепятственный поток данных от сканирования до рецепта. Закрывая этот цикл, поставщики обостряют конкурентные рвы и повышают долю кошелька в рамках рынка офтальмологических устройств Германии.

По показаниям к заболеваниям: Катаракта все еще лидирует, сетчатка растет

Решения для катаракты сохранили самую большую долю рынка офтальмологических устройств Германии на уровне 48,0% в 2024 году, отражая статус катаракты как наиболее распространенного хирургического вмешательства в Европе[3]European Commission, "Surgical operations and procedures statistics," ec.europa.eu. Регулируемые ИОЛ, разработанные для точной настройки рефракционных результатов, снижают зависимость от очков и повышают удовлетворенность пациентов, согласуясь с мандатами плательщиков на измеримые преимущества. Государственные тендеры все чаще запрашивают инновации покрытия линз, которые снижают показатели помутнения задней капсулы, вознаграждая поставщиков, способных документировать долгосрочную эффективность.

Устройства, направленные на диабетическую ретинопатию и более широкие заболевания сетчатки, готовы обеспечить самый быстрый CAGR на уровне показаний 9,1%, поддерживаемые растущей распространенностью диабета в Германии. AI-управляемая визуализация улавливает микрососудистые изменения раньше, чем исследования щелевой лампой, позволяя лечение задолго до необратимого повреждения. Комбинированные фармацевтические устройства, такие как имплантаты с пролонгированным высвобождением, требуют ручных сканеров для проверки размещения во время последующих наблюдений, тем самым продавая диагностику наряду с терапевтикой. Интеграция продольных данных с отслеживанием результатов, связанных с возмещением, позиционирует поставщиков для капитализации на комплексных платежах на рынке офтальмологических устройств Германии.

По конечным пользователям: Больницы закрепляют объем, АХЦ ускоряются

Больницы контролировали 45,0% доли рынка офтальмологических устройств Германии в 2024 году, используя большие операционные бюджеты для внедрения 3D heads-up микроскопов и цифрово сетевых фако-консолей. Администраторы подчеркивают платформы, сертифицированные по кибербезопасности, которые упрощают аудиторские следы в соответствии с развивающимися правилами финансирования больниц Германии. Сервисные контракты, объединяющие предиктивное обслуживание и обучение персонала на месте, обеспечивают дополнительную ценность, укрепляя отношения между поставщиком и больницей.

Амбулаторные хирургические центры, по прогнозам, покажут CAGR 8,2% до 2030 года, опережая другие типы учреждений. Инвестиции частного капитала ускоряют развертывание АХЦ, и предсказуемые денежные потоки офтальмологии привлекают диверсифицированные портфели здравоохранения. Сети лазерной коррекции зрения выигрывают от региональных маркетинговых кампаний, обещающих прозрачное ценообразование и удобное планирование, привлекая более молодые когорты, которые предпочитают амбулаторное лечение. Поставщики, предлагающие модели лизинга расходных материалов, снижают авансовые затраты, быстро расширяя установленные базы в рамках рынка офтальмологических устройств Германии.

Географический анализ

Южные федеральные земли, такие как Баден-Вюртемберг и Бавария, захватывают непропорционально большую долю катарактальных и рефракционных операций, отражая более высокие доходы домохозяйств и плотные сети поставщиков. Эти регионы также являются домом для фотонного кластера Берлин-Бранденбург, где более 400 предприятий сотрудничают с университетскими лабораториями, ускоряя временные рамки от прототипа до испытания для роговичных лазеров и систем визуализации высокого разрешения. Близость между инженерами оптики и клиницистами позволяет поставщикам быстро итерировать устройства, конкурентное преимущество, которое отзывается через национальные каналы закупок.

Северные штаты Германии, включая Нижнюю Саксонию и Шлезвиг-Гольштейн, все больше направляют скрининг диабетической ретинопатии в программы мобильного охвата, управляемые государственными страховщиками. Портативные OCT и фундус-камеры, предназначенные для суровых условий, наблюдают более сильные объемы заказов в этих регионах, частично компенсируя более низкую хирургическую пропускную способность. Страховщики, расположенные здесь, предпочитают платформы триажа с поддержкой ИИ, которые сокращают ненужные визиты к специалистам, подталкивая кривые внедрения вверх в рамках рынка офтальмологических устройств Германии.

Восточные федеральные штаты сталкиваются с выраженным дефицитом офтальмологов, поскольку плотность клиницистов отстает от национальных средних показателей. Пилоты теле-офтальмологии показывают обещание, но остаются ограниченными непоследовательной широкополосной связью, что побуждает полагаться на мобильные фургоны, оснащенные спутниковой связью. Производители устройств, которые адаптируют компактные, работающие от батареи диагностические системы, получают преимущество первопроходца. Хотя количество процедур на душу населения остается приглушенным, скрытый спрос предполагает долгосрочный коридор расширения, как только цифровая инфраструктура догонит, предлагая географическую диверсификацию для участников рынка офтальмологических устройств Германии.

Конкурентный ландшафт

Конкурентный ландшафт

Консолидация изменяет индустрию офтальмологических устройств Германии, поскольку транснациональные корпорации приобретают нишевые фирмы визуализации и хирургии, чтобы предложить сквозные пути ухода за глазами. 80% доля EssilorLuxottica в Heidelberg Engineering включает диагностику в свою розничную империю, захватывая повторяющиеся потоки доходов от скрининга до продажи очков. Наблюдатели рынка ожидают, что этот план спровоцирует аналогичные шаги, заставляя конкурентов формировать партнерства или рискнуть уступить территорию интегрированной помощи.

Вход частного капитала в сети АХЦ вносит операционную строгость, подчеркивая lean-рабочие процессы и дисциплину затрат. Поставщики оборудования дифференцируются, демонстрируя измеримые выгоды эффективности, такие как сниженное потребление энергии фако-наконечника и автокалиброванные стерильные поля. Те, кто подтверждает заявления в реальных условиях, ведут переговоры о многолетних контрактах на поставку через растущие отпечатки АХЦ, стабилизируя спрос на единицы даже при удлинении циклов государственных тендеров.

Инновации остаются столпом: ZEISS посвящает заметную долю доходов НИОКР и расширил свой дрезденский хаб для совместного размещения команд оптики, программного обеспечения и науки о данных. Сотрудничество с фармацевтическими гигантами связывает выходы визуализации напрямую с поддержкой терапевтических решений, создавая платформенную ценность, которую чистые устройственные фирмы с трудом воспроизводят. Одновременно конгломераты наук о жизни погружаются в территорию устройств - партнерство данных Boehringer Ingelheim с ZEISS иллюстрирует конвергенцию - поскольку они стремятся соединить лекарства с мониторинговым оборудованием. Компании, которые культивируют богатые данными экосистемы, таким образом занимают стратегически защищаемое пространство на рынке офтальмологических устройств Германии.

Лидеры индустрии офтальмологических устройств Германии

-

Alcon Inc.

-

Carl Zeiss Meditec AG

-

Johnson & Johnson Vision Care

-

Bausch + Lomb Corp.

-

Ziemer Ophthalmic Systems AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Март 2025 года: ZEISS представила свою исследовательскую платформу данных искусственного интеллекта, развертываясь на выбранных рынках, и подчеркнула персонализированную помощь при хронических заболеваниях сетчатки. Поэтапный запуск включает интеграцию с клиническими данными Boehringer Ingelheim для усиления генерации доказательств из реального мира.

- Апрель 2025 года: Nordic Pharma получила CE Mark для канальцевого геля Lacrifill, направленного на терапию сухого глаза, с планируемым коммерческим релизом в Германии позже в этом году. Руководство ожидает, что офтальмологи примут гель как нехирургическую опцию до размещения пунктальных пробок.

- Март 2025 года: Heidelberg Engineering и DeepEye Medical сформировали сотрудничество для встраивания продвинутого анализа искусственного интеллекта в диагностические рабочие процессы. Партнеры ожидают, что совместное решение сократит время чтения для программ высокообъемного скрининга.

- Октябрь 2024 года: ZEISS расширила свою цифровую линейку продуктов с помощью инструмента коммуникации с пациентами VisioGen и ручного устройства удаления линз MICOR 700. Ранние отзывы больниц подчеркивают простоту пользовательского интерфейса как дифференциатор в переполненных категориях инструментов.

- Июль 2024 года: EssilorLuxottica подписала окончательное соглашение о приобретении 80% доли в Heidelberg Engineering, добавляя экспертизу визуализации в свой портфель. Этот шаг укрепляет сквозную стратегию группы от диагностики до выдачи очков.

- Апрель 2024 года: Carl Zeiss Meditec завершила приобретение Dutch Ophthalmic Research Center (DORC), усилив возможности в решениях витреоретинальной хирургии. Интеграция включает инструменты цифрового рабочего процесса, предназначенные для оптимизации хирургического планирования.

Объем отчета по рынку офтальмологических устройств Германии

Согласно объему отчета, офтальмология - это отрасль медицинской науки, которая занимается структурой, функцией и различными заболеваниями, связанными с глазом. Офтальмологические устройства - это медицинское оборудование, предназначенное для диагностических, хирургических целей и коррекции зрения. Рынок сегментирован по устройствам (хирургические устройства (дренажные устройства для глаукомы, стенты и имплантаты для глаукомы, интраокулярные линзы, лазеры и другие хирургические устройства), диагностические и мониторинговые устройства (авторефрактометры и кератометры, системы топографии роговицы, офтальмологические системы ультразвуковой визуализации, офтальмоскопы, сканеры оптической когерентной томографии и другие диагностические и мониторинговые устройства), и устройства коррекции зрения (очки и контактные линзы). Отчет предлагает стоимость (в млн долларов США) для вышеуказанных сегментов.

| Диагностические и мониторинговые устройства | OCT-сканеры |

| Фундус и ретинальные камеры | |

| Авторефрактометры и кератометры | |

| Системы топографии роговицы | |

| Системы ультразвуковой визуализации | |

| Периметры и тонометры | |

| Другие диагностические и мониторинговые устройства | |

| Хирургические устройства | Устройства хирургии катаракты |

| Устройства витреоретинальной хирургии | |

| Устройства рефракционной хирургии | |

| Устройства хирургии глаукомы | |

| Другие хирургические устройства | |

| Устройства коррекции зрения | Оправы и линзы для очков |

| Контактные линзы |

| Катаракта |

| Глаукома |

| Диабетическая ретинопатия |

| Другие показания к заболеваниям |

| Больницы |

| Специализированные офтальмологические клиники |

| Амбулаторные хирургические центры (АХЦ) |

| Другие конечные пользователи |

| По типу устройств | Диагностические и мониторинговые устройства | OCT-сканеры |

| Фундус и ретинальные камеры | ||

| Авторефрактометры и кератометры | ||

| Системы топографии роговицы | ||

| Системы ультразвуковой визуализации | ||

| Периметры и тонометры | ||

| Другие диагностические и мониторинговые устройства | ||

| Хирургические устройства | Устройства хирургии катаракты | |

| Устройства витреоретинальной хирургии | ||

| Устройства рефракционной хирургии | ||

| Устройства хирургии глаукомы | ||

| Другие хирургические устройства | ||

| Устройства коррекции зрения | Оправы и линзы для очков | |

| Контактные линзы | ||

| По показаниям к заболеваниям | Катаракта | |

| Глаукома | ||

| Диабетическая ретинопатия | ||

| Другие показания к заболеваниям | ||

| По конечным пользователям | Больницы | |

| Специализированные офтальмологические клиники | ||

| Амбулаторные хирургические центры (АХЦ) | ||

| Другие конечные пользователи | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка офтальмологических устройств Германии?

Рынок составляет 3,09 млрд долларов США в 2025 году и, по прогнозам, достигнет 4,31 млрд долларов США к 2030 году, растя с CAGR 6,96%.

Какая категория устройств лидирует в продажах по единицам?

Продукты для коррекции зрения, в частности очки и контактные линзы, занимают 62% доли рынка из-за укоренившихся покупательских привычек.

Почему диагностика на основе ИИ набирает популярность в Германии?

Рецензируемые исследования показывают совершенную чувствительность для скрининга диабетической ретинопатии, и клиники, внедряющие эти инструменты, сокращают время прохождения пациентов, повышая прибыльность.

Как амбулаторная хирургия влияет на спрос на устройства?

Переход катарактальных и рефракционных процедур в АХЦ стимулирует спрос на компактные фако-консоли и одноразовые пакеты, адаптированные к lean-рабочим процессам.

Каковы основные ограничения роста рынка?

Ценовые потолки, наложенные государственными больничными кассами на премиальные рефракционные устройства, и дефицит офтальмологов в сельских регионах оказывают понижательное давление на рост.

Последнее обновление страницы: