Размер и доля рынка офтальмологических устройств США

Анализ рынка офтальмологических устройств США от Mordor Intelligence

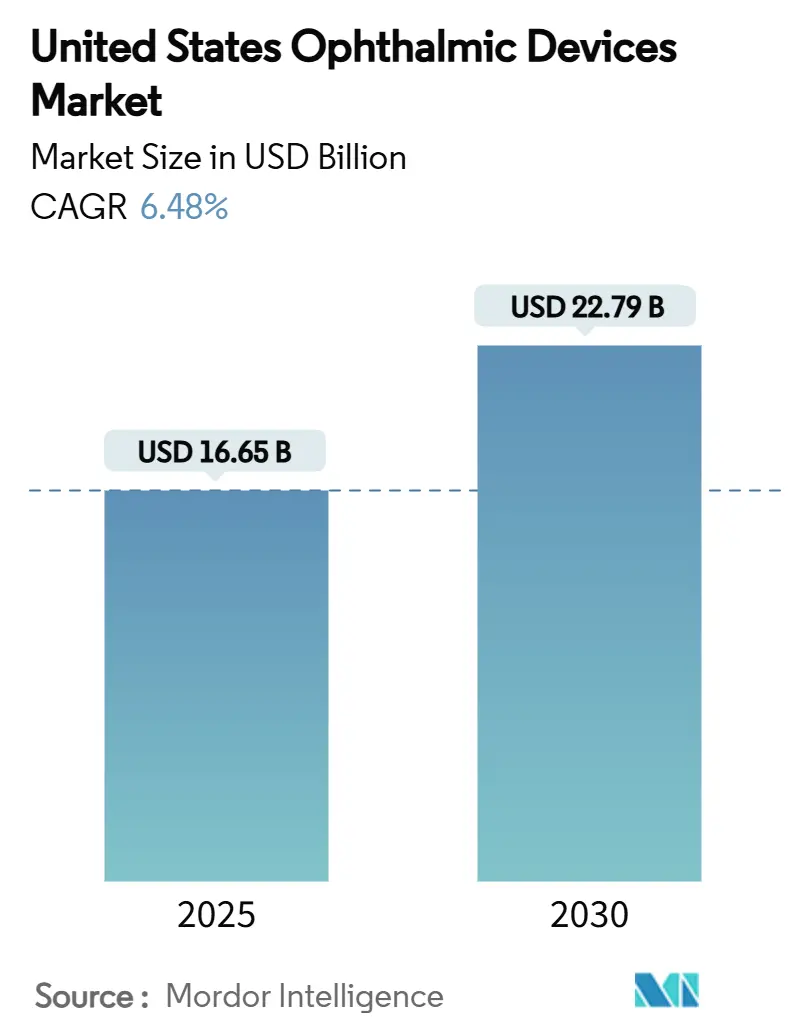

Размер рынка офтальмологических устройств США оценивается в 16,65 млрд долларов США в 2025 году и, по прогнозам, достигнет 22,7 млрд долларов США к 2030 году, увеличиваясь со среднегодовым темпом роста 6,48% за период. Растущие объемы катаракты среди взрослых старше 65 лет, расширенное страховое покрытие и постоянные обновления программного обеспечения для визуализации в совокупности поддерживают это стабильное расширение. Хирургические устройства в настоящее время контролируют 42,1% выручки, поскольку они обеспечивают высокомаржинальные рефракционные процедуры, катаракту и глаукому, которые немногие больницы могут отложить. Амбулаторные хирургические центры являются наиболее быстрорастущим каналом конечных пользователей, регистрируя среднегодовой темп роста 5,23%, поскольку плательщики и пациенты переходят из стационарных в амбулаторные условия, которые обеспечивают сопоставимые результаты при меньших затратах. Между тем, бум премиальных интраокулярных линз и быстрое внедрение автономных инструментов скрининга с использованием ИИ меняют критерии покупки, побуждая производителей устройств объединять аппаратное обеспечение, аналитику и облачную связность для дифференциации жизненного цикла.

Ключевые выводы отчета

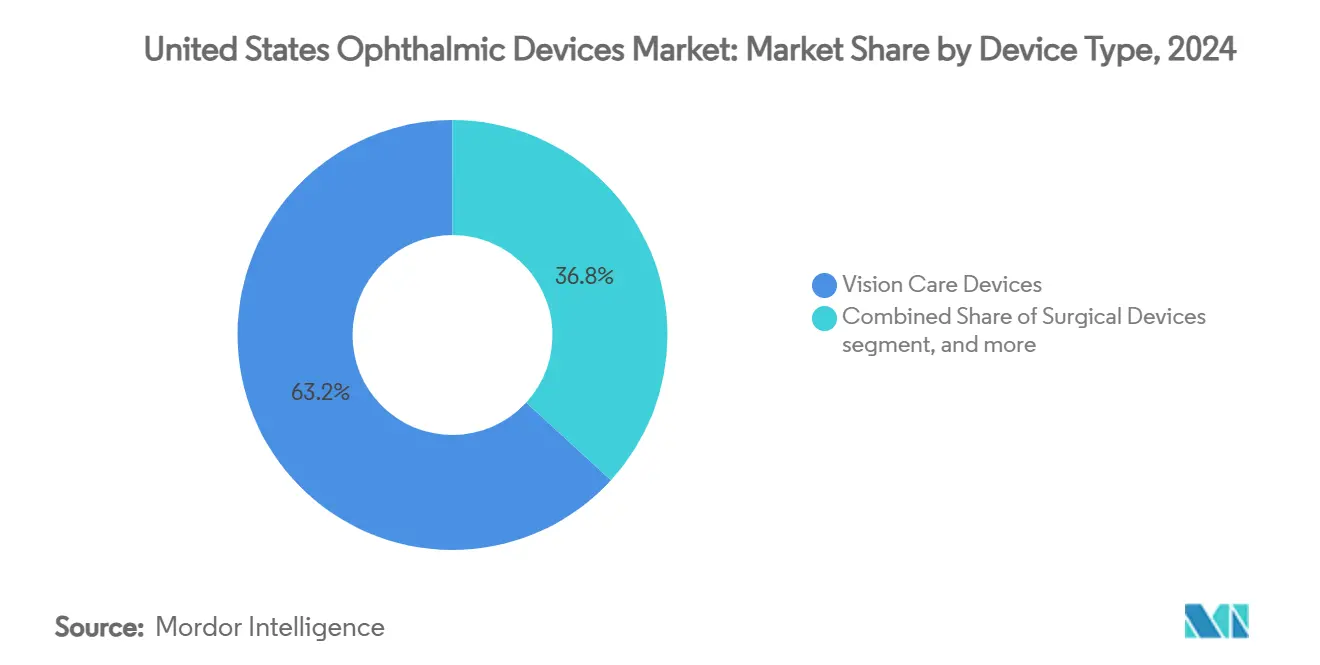

- По типу устройств коррекция зрения занимала 63,21% доли рынка офтальмологических устройств США в 2024 году; прогнозируется, что диагностические и мониторинговые устройства будут расти со среднегодовым темпом роста 8,61% до 2030 года.

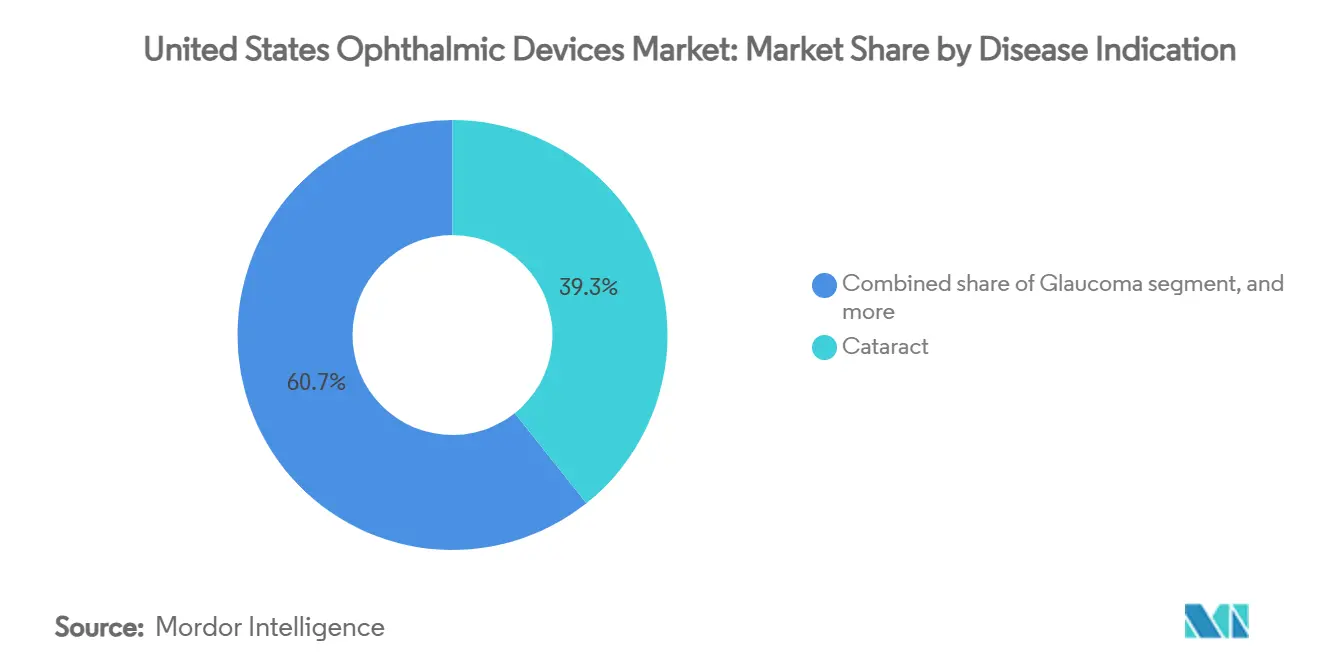

- По показаниям к заболеваниям катаракта составляла 39,31% размера рынка офтальмологических устройств США в 2024 году, в то время как диабетическая ретинопатия будет расширяться со среднегодовым темпом роста 7,77% до 2030 года.

- По конечным пользователям больницы доминировали с 43,2% выручки в 2024 году, тогда как ожидается, что амбулаторные хирургические центры покажут среднегодовой темп роста 7,63% между 2025 и 2030 годами.

Тенденции и аналитика рынка офтальмологических устройств США

Анализ влияния драйверов

| Драйвер | % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Демографический сдвиг - всплеск миопии и диабетических заболеваний глаз | +1.8% | По всей стране | Долгосрочный (≥ 4 года) |

| Быстрое внедрение премиальных катарактальных и рефракционных ИОЛ | +1.4% | Городские и пригородные рынки | Среднесрочный (2-4 года) |

| Стабильность возмещения Medicare для хирургии катаракты | +1.0% | По всей стране | Краткосрочный (≤ 2 лет) |

| Рост платформ визуализации OCT и глазного дна на основе ИИ | +1.3% | Городские специализированные клиники | Среднесрочный (2-4 года) |

| Расширение малоинвазивных имплантатов для хирургии глаукомы (MIGS) | +1.1% | Штаты солнечного пояса и крупнообъемные ASC | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Демографический сдвиг: всплеск миопии и диабетических заболеваний глаз стимулирует спрос на диагностику

Стареющее и все более близорукое население существенно увеличивает объемы диагностики по всему рынку офтальмологических устройств США. Прогнозы показывают, что один из двух американцев будет близоруким к 2050 году, побуждая плательщиков рассмотреть классификацию высокой миопии как хронического заболевания. Популяция с диабетической ретинопатией удвоилась между 2004 и 2024 годами до 9,6 миллиона, однако события, угрожающие зрению, снизились, поскольку более ранний скрининг теперь направляет пациентов к лечению раньше[1]Национальный глазной институт, "Статистика диабетической ретинопатии," nei.nih.gov. Автономные алгоритмы фотографирования глазного дна, установленные в общественных клиниках, играют центральную роль в этом прогрессе, сокращая задержки направлений и расширяя доступ в сельских округах.

Быстрое внедрение премиальных катарактальных и рефракционных ИОЛ трансформирует хирургические результаты

Хирурги приняли корректирующие пресбиопию и линзы с расширенной глубиной фокуса для удовлетворения потребности пациентов в независимости от очков. Опрос ESCRS 2022 года показал рост на 4% в использовании корректирующих пресбиопию ИОЛ с 2016 года, в то время как бифокальные модели упали до 2%, поскольку новая оптика улучшила контрастную чувствительность. Линза TECNIS Odyssey от Johnson & Johnson, запущенная в сентябре 2024 года, уже лечит более 14 000 глаз, обеспечивая двойной контраст при слабом освещении по сравнению с более ранними мультифокальными имплантатами. Этот ускоренный оборот стимулирует рынок офтальмологических устройств США, поскольку хирурги часто сочетают премиальные линзы с обновленными консолями факоэмульсификации, откалиброванными для точного позиционирования линз.

Рост платформ визуализации OCT и глазного дна на основе ИИ революционизирует диагностику

Модули искусственного интеллекта, привитые к сканерам OCT, теперь предсказывают максимально корректированную остроту зрения непосредственно из сырых сканов, сокращая время клиники на пациента на целых 20%. RetinAI выпустил свою платформу Discovery в феврале 2024 года, консолидируя визуализацию, аналитику и отчетность в одном интерфейсе для повышения соблюдения клинических рекомендаций среди оптометристов первичной помощи. Поскольку коды возмещения вознаграждают документирование результатов, интегрированная аналитика останется краеугольным камнем решений о расходах по всему рынку офтальмологических устройств США.

Расширение малоинвазивных имплантатов для хирургии глаукомы (MIGS) стимулирует хирургические инновации

Одобренные FDA имплантаты, такие как iStent inject и Hydrus Microstent, обеспечивают устойчивое снижение внутриглазного давления на 20-30% при имплантации во время операции катаракты, позволяя многим пациентам уменьшить вдвое или прекратить местное лечение. Центры услуг Medicare и Medicaid обновили национальные определения покрытия в 2024 году, чтобы обеспечить, что комбинированные процедуры катаракта-MIGS остаются оплачиваемыми по ставкам, которые сохраняют маржу поставщика. В результате производители спешат миниатюризировать конструкции стентов и расширить показания, поддерживая двузначный рост единиц в этой хирургической микро-нише более широкого рынка офтальмологических устройств США.

Анализ влияния ограничений

| Анализ влияния ограничений | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Высокие капитальные затраты на современные диагностические комплексы | -1.2% | Сельские практики и практики малых метрополий | Среднесрочный (2-4 года) |

| Строгость FDA к обновлениям фемтосекундных и эксимерных лазеров | -0.8% | По всей стране | Долгосрочный (≥ 4 года) |

| Ограниченное покрытие частного страхования премиальной коррекции зрения | -0.9% | Пригородные популяции среднего дохода | Краткосрочный (≤ 2 лет) |

| Консолидированная база поставщиков, стимулирующая расходы на компоненты | -0.6% | По всей стране | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Высокие капитальные затраты на современные диагностические комплексы ограничивают внедрение

Полный диагностический отсек, включающий OCT, топографию роговицы и автоматизированную рефракцию, может стоить более 500 000 долларов США, напрягая бюджеты независимых практик, которым не хватает больших объемов ASC[2]Американская академия офтальмологии, "Руководство по капитальным расходам для диагностических комплексов," aao.org. При том, что многие штаты видят фиксированные гонорары за профессиональные услуги, эти поставщики колеблются в плане привязки капитала, который может обесцениться менее чем за семь лет. Лизинг и модели оплаты за использование смягчают риск, но представляют сложность бэк-офиса, поскольку сборы колеблются в зависимости от нагрузки пациентов. Следовательно, рост на рынке офтальмологических устройств США неравномерен, при этом малые кабинеты откладывают покупки до тех пор, пока обновления программного обеспечения ИИ не оправдают их возврат инвестиций.

Строгость FDA к обновлениям фемтосекундных и эксимерных лазеров замедляет циклы инноваций

Точные требования FDA к данным удлинили интервал между значительными одобрениями рефракционных лазеров с пяти лет в начале 2000-х до почти двадцати лет сегодня[3]Управление по санитарному надзору за качеством пищевых продуктов и медикаментов США, "Временные рамки одобрения лазерных устройств," fda.gov. Эксимерная платформа TENEO от Bausch + Lomb наконец прошла рассмотрение в январе 2024 года после многолетней клинической программы, иллюстрируя барьер для инноваций. Затраты на соблюдение поглощают инженерные доллары, которые иначе могли бы финансировать эргономические или программные улучшения, задерживая циклы обновления продукции. Поскольку конкурирующие регионы принимают более короткие пути одобрения, клиенты США иногда импортируют технологии через программы обмена хирургами, ослабляя внутренний спрос и незначительно сдерживая траекторию роста рынка офтальмологических устройств США.

Сегментный анализ

По типу устройств: хирургический фокус ускоряет диверсификацию доходного микса

Хирургические системы генерировали 42,11% выручки в 2024 году и остаются якорем рынка офтальмологических устройств США, поскольку они сочетают высокие первоначальные цены и повторяющиеся расходные материалы. Сильная производительность выигрывает от устойчивой пенетрации премиальных ИОЛ, что повышает стоимость процедуры и подталкивает хирургов к покупке консолей, оптимизированных для торической юстировки и астигматической коррекции. Сети амбулаторных хирургических центров также предпочитают модульные фемтосекундные платформы, которые подходят для компактных операционных. Этот устойчивый цикл замены поднимает хирургический сегмент размера рынка офтальмологических устройств США, когда хирурги списывают стареющие блоки факоэмульсификации для поддержки комбинированных рабочих процессов MIGS и катаракты.

И наоборот, устройства коррекции зрения по-прежнему доминируют в объемах единиц, составляя 63,21% поставок в 2024 году, однако эрозия цен и скидки на онлайн-очки ограничивают их вклад в стоимость. Производители контактных линз отвечают силикон-гидрогелевыми материалами, которые расширяют кислородную проницаемость, продлевая время ношения и снижая показатели выбывания. Поскольку пользователи перезаказывают линзы ежеквартально, поставщики обеспечивают предсказуемый денежный поток, который финансирует постепенные исследования. Цикл положительной обратной связи поддерживает лидерство категории без существенного изменения общего прибыльного микса рынка офтальмологических устройств США.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По показаниям к заболеваниям: катаракта по-прежнему лидирует, но решения для диабетической ретинопатии опережают

Оборудование для катаракты составляло 39,31% выручки 2024 года, что является функцией 4,3 миллиона ежегодных процедур, которые редко сталкиваются с отказами в возмещении. Рост остается устойчивым, поскольку когорта в возрасте 65-74 года расширяется более чем на 1 миллион каждые восемнадцать месяцев, и многие запрашивают премиальные линзы для независимости от очков. Поскольку хирурги обновляют микроскопы и консоли факоэмульсификации, доля рынка офтальмологических устройств США для оптимизированных для катаракты систем остается структурно высокой.

Системы диабетической ретинопатии растут быстрее всего, прогнозируется среднегодовой темп роста 7,77% до 2030 года и захват больших долей размера рынка офтальмологических устройств США рядом с имплантатами домашнего мониторинга, которые снижают эпизоды острой помощи. Непрерывные вставки доставки лекарств в сочетании с широкопольной визуализацией поощряют принятие плательщиками, поскольку данные о результатах показывают меньше осложнений, угрожающих зрению, на зарегистрированного пациента. Партнерства между производителями устройств и фармацевтическими компаниями объединяют диагностику визуализации с терапевтическими средствами пролонгированного высвобождения, сигнализируя об эре, когда аппаратные и лекарственные конвейеры коэволюционируют внутри одного конверта возмещения.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конечным пользователям: больницы сохраняют влияние, пока ASC ускоряются вперед

Больницы контролировали 43,21% выручки в 2024 году, поскольку третичные центры развертывают высококачественные микроскопы и интраоперационную аберрометрию для сложных случаев роговицы, которые направляют общественные клиники. Академические учреждения используют глубину технологий для привлечения стипендий, закрепляя отношения с поставщиками, которые распространяются на предпочтения частной практики после выпуска хирургов. Программы раннего доступа дополнительно цементируют лояльность к бренду, укрепляя доминирование больниц на рынке офтальмологических устройств США.

Амбулаторные хирургические центры показывают самое сильное расширение, идя со среднегодовым темпом роста 7,63% благодаря привлекательности более коротких времен ожидания, пакетного ценообразования и удобного для потребителя планирования. Компактные хирургические отпечатки стимулируют спрос на устройства, которые интегрируют множественные модальности - факоэмульсификацию, фемтосекундную и MIGS - в один стек. Поставщики тонко настраивают сервисные контракты вокруг гарантий пропускной способности, а не общих гарантий, отражая операционный темп ASC-комплексов. Этот адаптированный подход укрепляет принятие ASC и перераспределяет покупательную способность по всему развивающемуся ландшафту рынка офтальмологических устройств США.

Географический анализ

Региональный спрос на Западе и Юге созревает быстрее всего, поскольку эти области принимают более крупные стареющие популяции, которые переезжают для получения климатических и налоговых преимуществ. Калифорния и Техас вместе генерировали более 28% процедур катаракты в 2024 году, поднимая местные инвентари дилеров машин факоэмульсификации и ИОЛ. Штаты, такие как Аризона и Флорида, следуют близко, поддерживаемые притоком временных жителей и устойчивым расширением ASC, что, в свою очередь, ускоряет поставки портативного диагностического оборудования, которое удовлетворяет объемы скрининга с высокой пропускной способностью.

Северо-восточные рынки растут медленнее, но остаются прибыльными из-за более высокого возмещения процедур и плотной сети учебных больниц. Центры, базирующиеся в Бостоне, являются пионерами исследований ИИ-офтальмологии, стимулируя ранние заказы рабочих станций OCT, объединенных с программным обеспечением глубокого обучения. Несмотря на более медленный рост общей популяции, регион поддерживает повышенные расходы на душу населения на современные устройства, поддерживая премиальное ценообразование.

Средний Запад находится на перекрестке принятия, где пробелы в доступе в сельской местности стимулируют программы телеофтальмологии, финансируемые государственными грантами. Мобильные диагностические фургоны, оснащенные камерами глазного дна, циркулируют между окружными клиниками, поддерживая обслуживаемый адресуемый кусок размера рынка офтальмологических устройств США, который иначе мог бы быть упущен. Поставщики, которые осваивают защищенное, работающее от батареи оборудование, готовы выигрывать контракты, поскольку планы Medicaid вознаграждают раннее обнаружение диабетической ретинопатии.

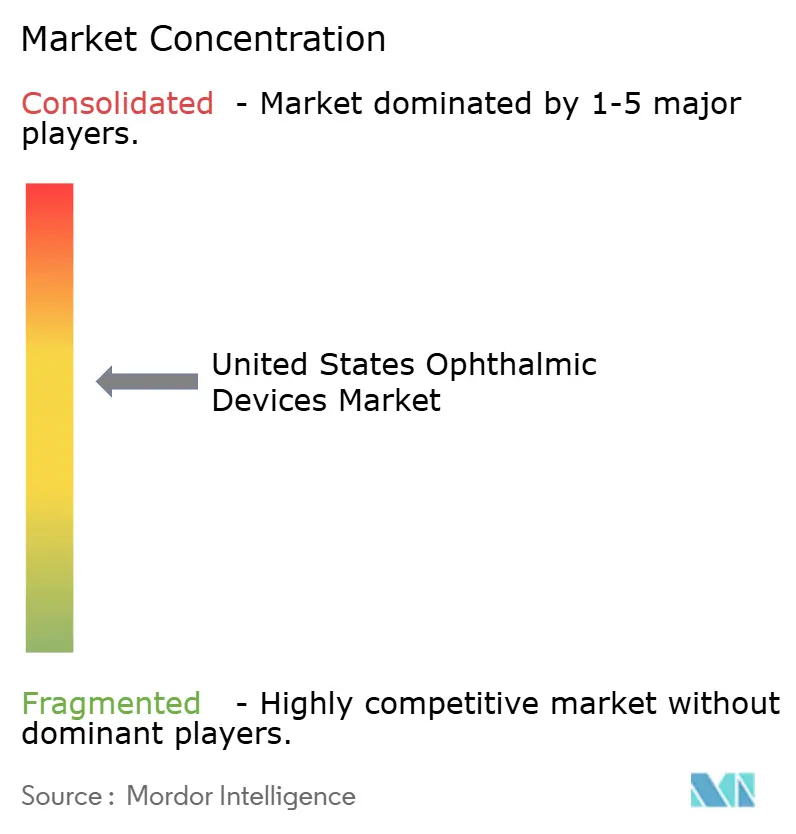

Конкурентная среда

Рыночное лидерство остается умеренно сконцентрированным. Alcon, Johnson & Johnson Vision и Bausch + Lomb вместе владели чуть выше 55% выручки системы 2024 года, поддерживая широкие отпечатки по катарактальным, рефракционным и коррекционным линиям зрения. Приобретение Alcon компании Belkin Vision за 81 миллион долларов США в декабре 2024 года расширяет его портфель лазеров для глаукомы, укрепляя синергии с его фемтосекундной платформой LenSx. Johnson & Johnson капитализирует на своем развертывании TECNIS Odyssey для защиты своей франшизы премиальных ИОЛ, а Bausch + Lomb возродил рефракционные перспективы после разрешения эксимера TENEO.

Carl Zeiss Meditec укрепил свое витреоретинальное положение через покупку Голландского офтальмологического исследовательского центра за 985 миллионов евро в апреле 2024 года, добавив системы освещения и управления жидкостью, которые дополняют его линию микроскопов с поддержкой AR. 80%-ная доля EssilorLuxottica в Heidelberg Engineering дает оптическому гиганту плацдарм в диагностическом программном обеспечении, намекая на кросс-продажи рецептов на очки с отчетами визуализации. Меньшие новаторы, такие как Glaukos, New World Medical и Lensar, бьют выше своего веса в нишах MIGS и фемтосекундных, побуждая действующих лиц ускорять R&D или преследовать болтовые сделки.

Ценовое давление от организаций групповых закупок больниц сужает маржу на капитальном оборудовании, подталкивая поставщиков к сервисным контрактам, которые объединяют аналитику, обучение и удаленный мониторинг. Оптимизация рабочих процессов на основе ИИ дифференцирует предложения; например, консультационное программное обеспечение VisioGen от ZEISS интегрирует данные рефракции с хирургическим планированием, закрепляя устройства внутри собственной экосистемы данных, которая повышает затраты переключения клиентов. Такие цифровые обертывающие услуги будут определять конкурентное преимущество на развивающемся рынке офтальмологических устройств США.

Лидеры индустрии офтальмологических устройств США

-

Alcon Inc.

-

Bausch + Lomb Corp.

-

Ziemer Ophthalmic Systems AG

-

Carl Zeiss Meditec AG

-

Johnson & Johnson Vision Care Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Февраль 2025: New World Medical получила разрешение FDA 510(k) для хирургической системы VIA360.

- Январь 2025: Carl Zeiss Meditec получила одобрение FDA для эксимерного лазера MEL 90, завершив свой корнеальный рефракционный рабочий процесс.

- Октябрь 2024: ZEISS представил программное обеспечение для связи с пациентами VisioGen и портативное устройство для удаления линз MICOR 700.

- Сентябрь 2024: Johnson & Johnson запустила ИОЛ TECNIS Odyssey по всей территории США.

- Апрель 2024: Carl Zeiss Meditec завершила свое приобретение Голландского офтальмологического исследовательского центра за 985 миллионов евро.

- Январь 2024: Bausch + Lomb получила разрешение FDA для платформы эксимерного лазера TENEO.

Область отчета по рынку офтальмологических устройств США

Согласно области отчета, офтальмологические устройства - это медицинское оборудование, предназначенное для диагностических, хирургических целей и коррекции зрения. Рынок офтальмологических устройств США сегментирован по устройствам (хирургические устройства (дренажные устройства глаукомы, стенты и имплантаты глаукомы, интраокулярные линзы, лазеры и другие хирургические устройства), диагностические и мониторинговые устройства (авторефрактометры и кератометры, системы топографии роговицы, офтальмологические системы ультразвуковой визуализации, офтальмоскопы, сканеры оптической когерентной томографии, другие диагностические и мониторинговые устройства) и устройства коррекции зрения (очки, контактные линзы)). Отчет предлагает стоимость (в миллионах долларов США) для вышеупомянутых сегментов.

| Диагностические и мониторинговые устройства | Сканеры OCT |

| Камеры глазного дна и сетчатки | |

| Авторефрактометры и кератометры | |

| Системы топографии роговицы | |

| Системы ультразвуковой визуализации | |

| Периметры и тонометры | |

| Другие диагностические и мониторинговые устройства | |

| Хирургические устройства | Устройства для хирургии катаракты |

| Витреоретинальные хирургические устройства | |

| Рефракционные хирургические устройства | |

| Хирургические устройства для глаукомы | |

| Другие хирургические устройства | |

| Устройства коррекции зрения | Оправы и линзы для очков |

| Контактные линзы |

| Катаракта |

| Глаукома |

| Диабетическая ретинопатия |

| Другие показания к заболеваниям |

| Больницы |

| Специализированные офтальмологические клиники |

| Амбулаторные хирургические центры (ASC) |

| Другие конечные пользователи |

| По типу устройств | Диагностические и мониторинговые устройства | Сканеры OCT |

| Камеры глазного дна и сетчатки | ||

| Авторефрактометры и кератометры | ||

| Системы топографии роговицы | ||

| Системы ультразвуковой визуализации | ||

| Периметры и тонометры | ||

| Другие диагностические и мониторинговые устройства | ||

| Хирургические устройства | Устройства для хирургии катаракты | |

| Витреоретинальные хирургические устройства | ||

| Рефракционные хирургические устройства | ||

| Хирургические устройства для глаукомы | ||

| Другие хирургические устройства | ||

| Устройства коррекции зрения | Оправы и линзы для очков | |

| Контактные линзы | ||

| По показаниям к заболеваниям | Катаракта | |

| Глаукома | ||

| Диабетическая ретинопатия | ||

| Другие показания к заболеваниям | ||

| По конечным пользователям | Больницы | |

| Специализированные офтальмологические клиники | ||

| Амбулаторные хирургические центры (ASC) | ||

| Другие конечные пользователи | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка офтальмологических устройств США?

Размер рынка офтальмологических устройств США составляет 16,65 млрд долларов США в 2025 году и, по прогнозам, достигнет 22,7 млрд долларов США к 2030 году.

Какая категория устройств занимает наибольшую долю выручки?

Хирургические системы лидируют с 42,11% доли рынка офтальмологических устройств США в 2024 году, движимые процедурами катаракты и глаукомы.

Как быстро расширяют свои покупки устройств амбулаторные хирургические центры?

Амбулаторные хирургические центры показывают среднегодовой темп роста 5,23% до 2030 года, поскольку модели амбулаторного лечения получают поддержку возмещения.

Какая новая технология меняет диагностику?

Улучшенные ИИ платформы визуализации OCT и глазного дна, которые предсказывают остроту зрения и автоматизируют решения о направлении, революционизируют рабочие процессы клиник.

Как регулятивная среда влияет на инновации лазерных устройств?

Продленные сроки одобрения FDA добавляют расходы и замедляют обновление продукции, слегка сдерживая рост продаж рефракционных лазеров.

Последнее обновление страницы: