Размер и доля рынка автомобильного искусственного интеллекта

Анализ рынка автомобильного искусственного интеллекта от Mordor Intelligence

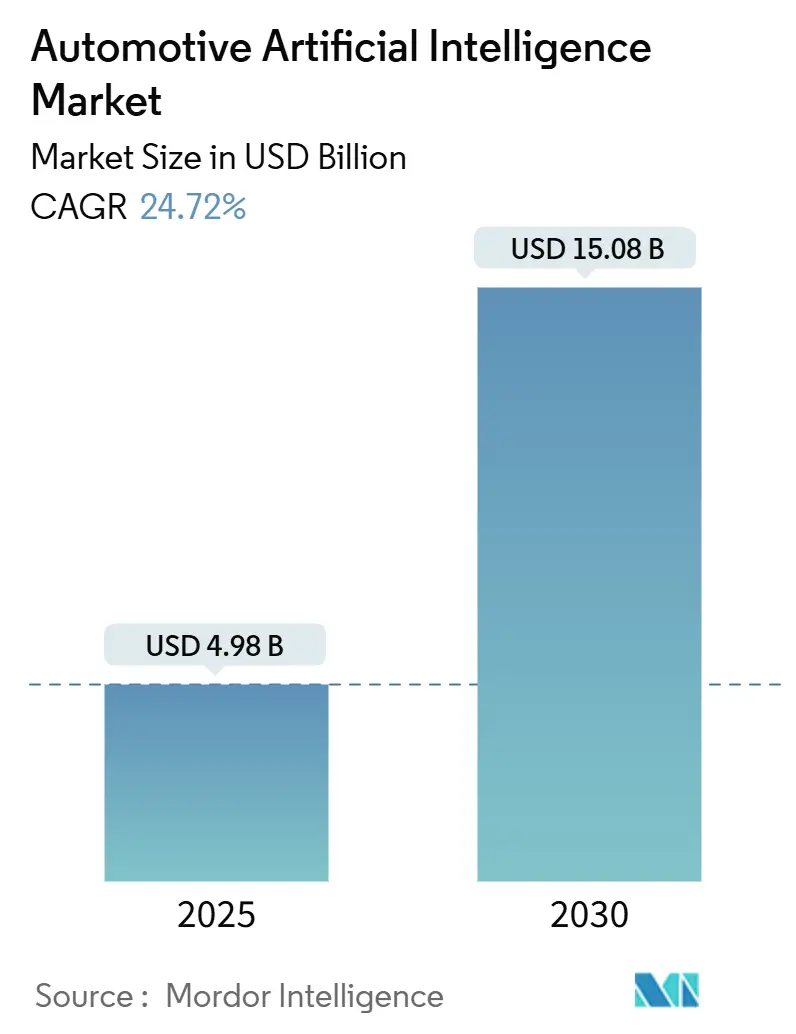

Рынок автомобильного ИИ оценивается в 4,98 млрд долл. США в 2025 году и, по прогнозам, достигнет 15,08 млрд долл. США к 2030 году, увеличиваясь со среднегодовым темпом роста 24,72% в прогнозный период (2025-2030). Быстрое внедрение транспортных средств, определяемых программным обеспечением, обязательные требования к системам ADAS уровня 2 в ЕС и США, а также снижение стоимости автомобильных вычислительных систем ИИ сдвигают конкурентное преимущество от механической инженерии к производительности алгоритмов. Автопроизводители масштабируют платформы беспроводных обновлений (OTA), которые превращают каждое поставленное транспортное средство в генерирующий доходы граничный узел, в то время как системы-на-кристалле (SoC) на основе чиплетов делают высокую производительность TOPS доступной для моделей среднего класса. Платформы обучения парков, впервые примененные Tesla и воспроизведенные ведущими китайскими OEM-производителями, повышают точность восприятия с темпом, которому не может соответствовать никакая валидация с замкнутым циклом. На этом фоне стратегические партнерства между автопроизводителями, поставщиками первого уровня, гиперскейлерами и стартапами в области ИИ заменяют вертикальную интеграцию, создавая модульную инновационную экосистему, которая поощряет специализированную дифференциацию.

Ключевые выводы отчета

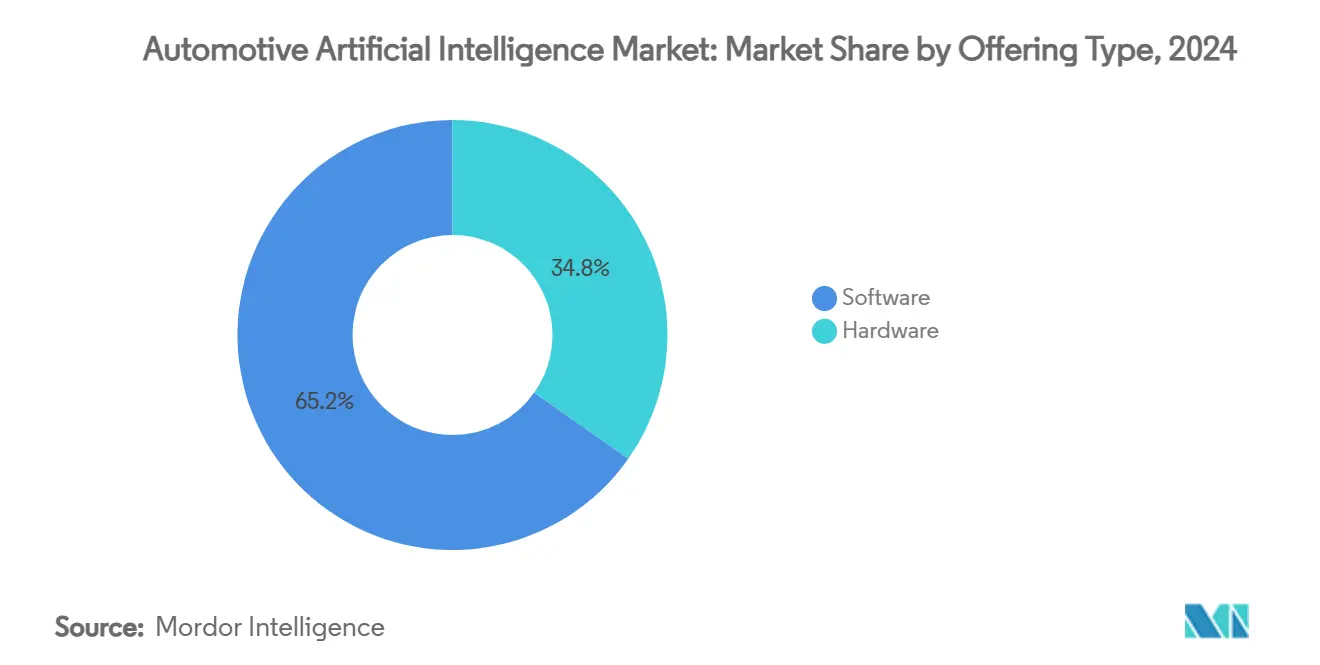

- По предложению, программное обеспечение составляло 65,23% доли рынка автомобильного искусственного интеллекта в 2024 году; ожидается, что аппаратное обеспечение будет расширяться со среднегодовым темпом роста 14,23% до 2030 года.

- По технологии, машинное обучение лидировало с 41,56% доли рынка автомобильного искусственного интеллекта в 2024 году, тогда как ожидается, что глубокое обучение будет расти со среднегодовым темпом роста 16,25% до 2030 года.

- По процессу, распознавание изображений доминировало с 43,76% размера рынка автомобильного искусственного интеллекта в 2024 году, в то время как интеллектуальный анализ данных развивается со среднегодовым темпом роста 18,53% до 2030 года.

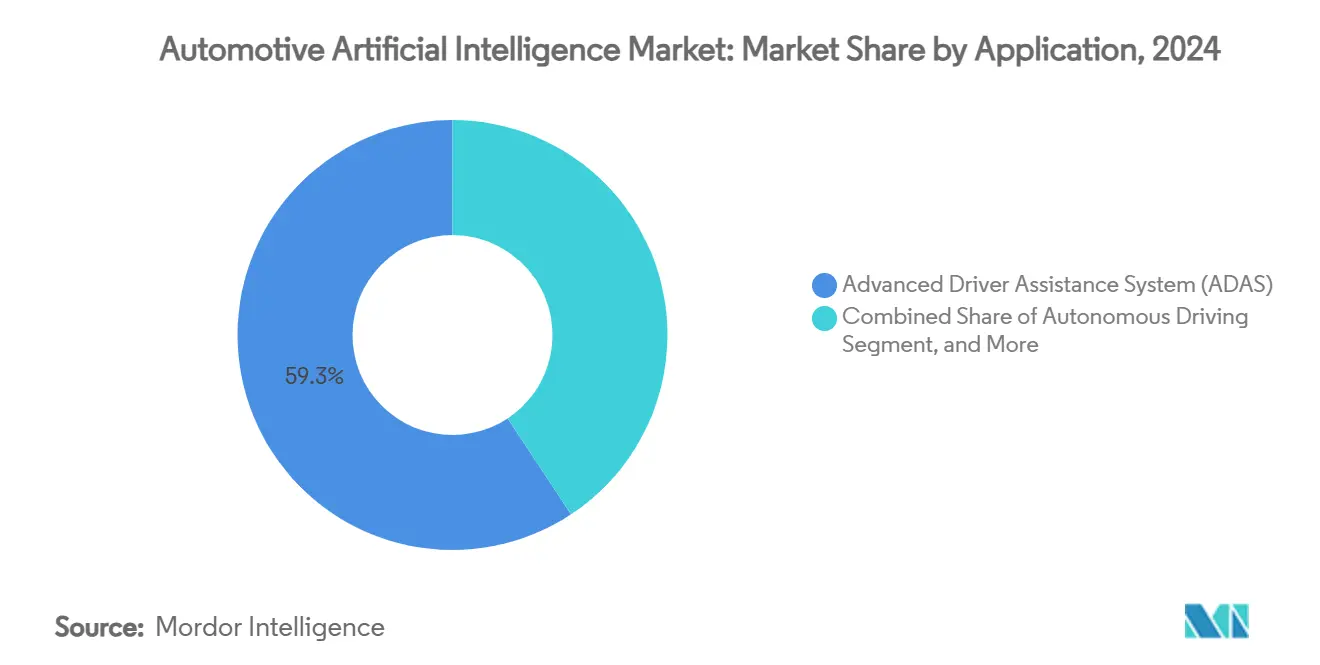

- По применению, ADAS занимала 59,30% доли размера рынка автомобильного искусственного интеллекта в 2024 году; прогнозируется, что автономное вождение будет расширяться со среднегодовым темпом роста 21,28% в прогнозный период.

- По типу транспортного средства, легковые автомобили лидировали с 68,52% доли рынка автомобильного искусственного интеллекта в 2024 году; легкие коммерческие автомобили растут со среднегодовым темпом роста 24,93% до 2030 года.

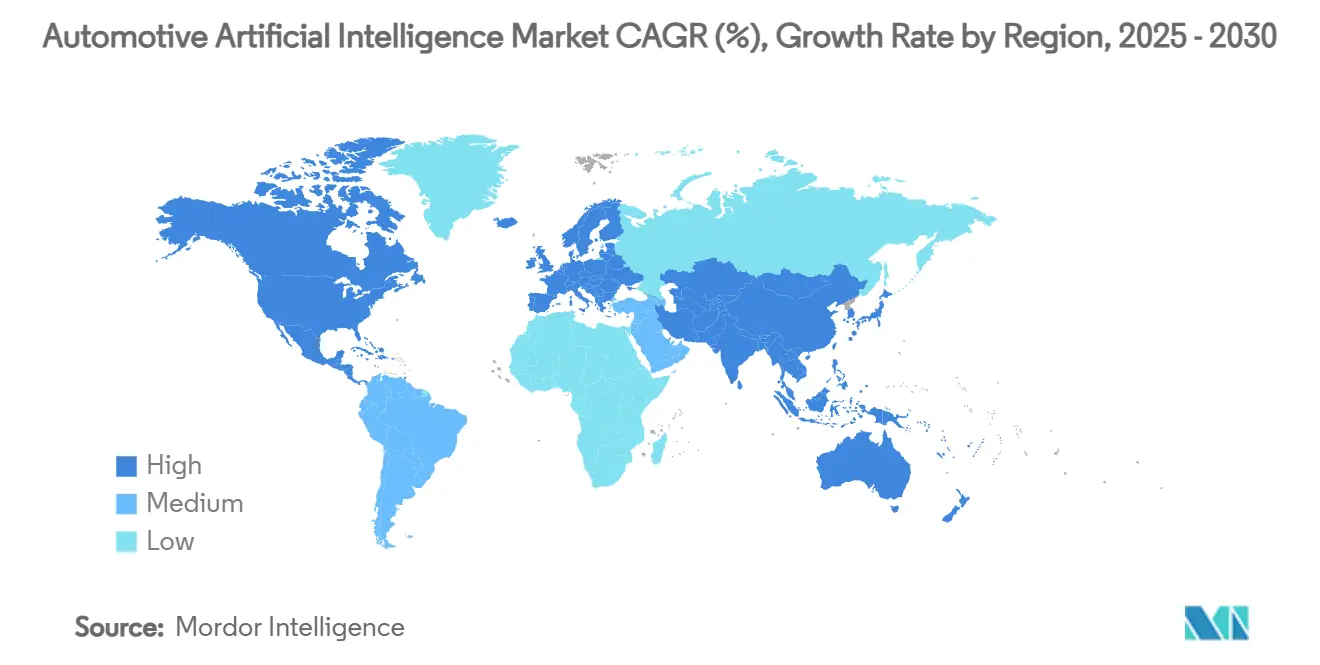

- По географии, Северная Америка составляла 36,25% доходов рынка автомобильного искусственного интеллекта в 2024 году, в то время как Азиатско-Тихоокеанский регион демонстрирует самый быстрый рост со среднегодовым темпом роста 23,43% за тот же период.

Тенденции и insights глобального рынка автомобильного искусственного интеллекта

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Регулятивные требования к функциям безопасности ADAS уровня 2+ | +4.2% | Глобально, с лидерством ЕС и Северной Америки | Краткосрочный (≤ 2 лет) |

| Быстрое снижение стоимости ИИ-вычислений и TOPS для автомобильных SoC | +3.8% | Глобально, сконцентрированное в регионах передовых технологических процессов | Среднесрочный (2-4 года) |

| Взрывной рост беспроводных обновлений ПО, обеспечивающих монетизацию функций ИИ | +2.9% | Северная Америка и ЕС, расширение на Азиатско-Тихоокеанский регион | Среднесрочный (2-4 года) |

| Архитектуры обучения парков, ускоряющие точность моделей восприятия | +2.1% | Глобально, с лидерством Китая и США в сборе данных | Долгосрочный (≥ 4 лет) |

| Мультимодальные базовые модели на устройстве, снижающие зависимость от облака | +1.7% | Глобально, актуально для рынков, заботящихся о приватности | Долгосрочный (≥ 4 лет) |

| Появляющиеся ECU на основе чиплетов, снижающие BOM для автомобилей массового рынка | +1.4% | Глобально, раннее внедрение в премиум-сегментах | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Регулятивные требования к функциям безопасности ADAS уровня 2+

Общее регулирование безопасности II ЕС, которое вступило в силу в июле 2024 года, обязывает каждый новый автомобиль, продаваемый в Европе, включать автоматическое экстренное торможение, экстренное удержание в полосе и интеллектуальную помощь в контроле скорости. Сопоставимые требования набирают силу в США и Японии, побуждая глобальных автопроизводителей проектировать один раз и сертифицировать везде[1]"General Safety Regulation II Explained,", TÜV SÜD, tuvsud.com. Потребности в соответствии требованиям поэтому трансформировали то, что раньше было премиальными дополнениями, в базовые элементы дизайна, стимулируя более крупные объемы заказов для стеков восприятия от поставщиков первого уровня. Регулирование ЕЭК ООН 171 по системам помощи при управлении водителем усиливает этот сдвиг, детализируя правила виртуального тестирования для функций ИИ[2]"UN Regulation 171 on DCAS,", United Nations Economic Commission for Europe, unece.org. В результате OEM-производители, которые когда-то дифференцировались через механическое совершенствование, теперь конкурируют по срокам зрелости программного обеспечения, и барьеры для входа на рынок для новичков снижаются, когда четкий регламент заменяет фрагментированные местные требования.

Быстрое снижение стоимости ИИ-вычислений и TOPS для автомобильных SoC

Процессор Thor от NVIDIA обещает 2000 TOPS, а предстоящий чип AI5 от Tesla нацелен на 2500 TOPS - в десять раз выше сегодняшней производительности в автомобиле при сокращении стоимости на TOPS примерно на 40% каждый год с 2022 года. Дефляция затрат происходит от общих объемов дата-центров, передовых технологических процессов литейных заводов и разделения чиплетов, которое заменяет монолиты размером с фотошаблон модульными плитками. Программа автомобильных чиплетов Imec объединяет Bosch, BMW и других пионеров вокруг совместимых протоколов межкристального соединения, которые сжимают циклы разработки и обеспечивают повторное использование платформ в линейках автомобилей[3]"Automotive Chiplet Programme Announced,", imec, imec-int.com. По мере того как кремний перестает быть дефицитным, дифференциация мигрирует в программное обеспечение, заставляя традиционных поставщиков полупроводников встраивать инструментальные цепочки, промежуточное ПО и референсные стеки, которые помогают автопроизводителям развертывать в масштабе.

Взрывной рост беспроводных обновлений ПО, обеспечивающих монетизацию функций ИИ

Tesla подтвердила доходную мощь обновлений после продажи, продавая повышения ускорения и подписки на полное самоуправление задолго после доставки. Развертывание Volkswagen голосовых функций на базе ChatGPT в европейских парках в 2024 году показало, что традиционные OEM могут поворачиваться от разовых маржей на оборудовании к пожизненным потокам цифровых доходов. Успех зависит от безопасных конвейеров обновлений, непрерывной валидации против стандартов безопасности и ценностных предложений, которые потребители готовы обновлять ежегодно. Модели языка с малым объемом памяти, такие как Cerence CaLLM Edge с 3,8 миллиардами параметров, работают полностью на контроллере домена информационно-развлекательной системы, сокращая облачные сборы и задержки, удовлетворяя правилам суверенитета данных в Европе и Китае.

Архитектуры обучения парков, ускоряющие точность моделей восприятия

Набор данных Tesla объемом девять миллиардов миль дает её нейросетям видимость граничных случаев с длинным хвостом, которые сценарные тесты упускают, сокращая отключения на плохо обозначенных дорогах год за годом[4]"2025 AI Day Presentation,", Tesla, tesla.com. Китайские конкуренты сокращают разрыв: Chery зарегистрировала 4,5 миллиарда километров, а бренд Aito от Huawei покрывает 99% картографированных дорог Китая через федеративное обучение, которое сохраняет необработанные данные внутри национальных границ[5]"Huawei and Chery Scale Smart-Driving Platforms,", KrASIA, kr-asia.com. Совместное обучение поднимает планку автономной производительности по всему парку и ускоряет омологацию, поскольку регуляторы обретают уверенность от статистически верифицируемых улучшений безопасности. Для поставщиков без собственного парка партнеры по симуляции, такие как Applied Intuition, предоставляют синтетические граничные события, которые приближают реальное многообразие, хотя точность перехода от синтетического к реальному ограничивает прямую переносимость.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Фрагментированные регулирования функциональной безопасности в юрисдикциях | -2.8% | Глобально, особенно влияющие на трансграничных OEM | Краткосрочный (≤ 2 лет) |

| Высокая стоимость валидации моделей ИИ для граничных сценариев | -2.1% | Глобально, более высокое воздействие в критически важных для безопасности применениях | Среднесрочный (2-4 года) |

| Постоянная нехватка автомобильных ИИ-талантов в поставщиках первого уровня | -1.9% | Глобально, острая в развитых рынках | Долгосрочный (≥ 4 лет) |

| Подверженность цепи поставок мощностям литейных заводов передовых процессов | -1.6% | Глобально, сконцентрированное в зависимостях Азиатско-Тихоокеанского региона | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Фрагментированные регулирования функциональной безопасности в юрисдикциях

ISO 26262, ISO/IEC 5469:2024 и предстоящий ISO/TS 5083:2025 каждый определяют процессы безопасности для разных срезов стека автономности, оставляя OEM-производителей согласовывать перекрытия и противоречия. GSR II Европы отклоняется от развивающихся федеральных руководящих принципов США и китайских стандартов GB/T, заставляя глобальные платформы поддерживать отдельные доказательства соответствия для каждого региона. Более мелкие поставщики борются с накладными расходами многодорожечной валидации, часто задерживая запуски или сужая географический охват. Отраслевые консорциумы выступают за 'обмен кейсами безопасности', где артефакты аудита могли бы переноситься между омологационными властями, но консенсус остается далеким. До достижения унификации лоскутная система истощает рост рынка автомобильного ИИ, повышая невозвратные инженерные расходы.

Высокая стоимость валидации моделей ИИ для граничных сценариев

Валидация нейросети против бесконечной вариативности реального вождения может превысить миллион долларов на программу, при этом граничные события, такие как закрытые пешеходы или непредсказуемый мусор, обуславливают большую часть расходов. Синтетические среды снижают некоторую нагрузку, однако инцидент с роботакси Cruise в конце 2024 года показал, что редкие комбинации всё ещё избегают покрытия, вызывая регулятивную реакцию и приостановки парков. Методы формальной верификации обещают математические доказательства оболочек безопасности, но остаются вычислительно тяжелыми для сетей восприятия производственного масштаба. Следовательно, только хорошо капитализированные автопроизводители могут стремиться к одобрению L4, в то время как стартапы поворачиваются к нишам помощи водителю с более низким воздействием ответственности, ограничивая более широкое расширение рынка автомобильного ИИ.

Анализ сегментов

По предложению: программное обеспечение движет сдвигом к монетизации

Программное обеспечение генерировало 65,23% доходов рынка автомобильного искусственного интеллекта в 2024 году, поскольку создание ценности автомобилей мигрировало от железа и стали к строчкам кода. Автопроизводители теперь поставляют обновления нейросетей, которые добавляют функции спустя годы после покупки, превращая каждый подключенный автомобиль в живой, оплачиваемый сервисный узел. Сегмент аппаратного обеспечения растет со среднегодовым темпом роста 14,23% в прогнозный период, однако его маржа сжимается, когда экосистемы чиплетов превращают TOPS в товар. Рынок автомобильного ИИ, таким образом, вознаграждает компании, способные объединять код, инструментальные цепочки и поддержку жизненного цикла, а не тех, кто продает только кремний.

Резидентные на периферии языковые модели, такие как Cerence CaLLM Edge, иллюстрируют, как программное обеспечение может повысить воспринимаемый интеллект без сетевых сборов, соответствуя руководящим принципам конфиденциальности в Европе и Китае. Регулятивные требования, которые требуют непрерывного улучшения торможения или удержания в полосе, дополнительно закрепляют доходы от программного обеспечения, поскольку обновления соответствия должны достигнуть каждой используемой единицы, а не только свежих сборок. В результате рынок автомобильного ИИ видит, как поставщики первого уровня инвестируют миллиарды в таланты DevOps и кибербезопасность OTA, закрепляя программное обеспечение как основной ров.

По технологии: машинное обучение лидирует в текущих внедрениях

Машинное обучение владеет 41,56% доли рынка автомобильного искусственного интеллекта в 2024 году, поскольку его прозрачные деревья решений удовлетворяют потребности аудита ISO 26262. Тем не менее, среднегодовой темп роста глубокого обучения в 16,25% указывает на миграцию производителей к многосенсорной фузии, которую классические алгоритмы не могут разобрать. Компьютерное зрение, обработка естественного языка и контекстное осознание связываются с пользовательским опытом кокпита, расширяя рынок автомобильного ИИ за пределы одной только безопасности.

Планируемый чип AI5 от Tesla демонстрирует, что только глубокие свёрточные модели могут управлять слиянием 4D-радара, LiDAR и HD-камер на скорости шоссе. Китайские поставщики следуют, встраивая трансформерные сети в модули помощи при парковке, делая когда-то экзотический ИИ дифференциатором шоу-рума. Следовательно, партнеры по цепи поставок мчатся поставлять аннотированные данные, масштабируемую инфраструктуру обучения и инструменты верификации, которые обрабатывают непрозрачные латентные пространства нейросетей.

По процессу: распознавание изображений доминирует в текущих применениях

Восприятие на основе камеры занимает 43,76% доли рынка автомобильного искусственного интеллекта в 2024 году, поскольку визуальные подсказки остаются недорогими и информационно богатыми. Однако избыточность сенсоров требует сонар, радар и LiDAR, подталкивая долю к непрерывным рабочим потокам интеллектуального анализа данных, которые уточняют модели. Среднегодовой темп роста интеллектуального анализа данных в 18,53% сигнализирует о повороте от статических наборов данных к телеметрии парков в реальном времени.

Поскольку миллионы автомобилей передают клипы граничных случаев, неконтролируемая кластеризация всплывает аномалии для переобучения алгоритмов, сжимая время циклов и уменьшая риск длинного хвоста. Поставщики без доступа к парку сотрудничают с облачными платформами, которые торгуют вычислительными кредитами на анонимизированные данные, вводя новые слои захвата ценности в рынок автомобильного ИИ.

По применению: ADAS лидирует, а автономное вождение ускоряется

Функции ADAS, такие как автоматическое экстренное торможение, удовлетворяют регуляторов и потребителей одинаково, сохраняя 59,30% доли рынка автомобильного искусственного интеллекта в 2024 году. Автономное вождение, однако, расширяется быстрее со среднегодовым темпом роста 21,28%, поскольку пилоты роботакси в Фениксе и Шанхае демонстрируют платящих пассажиров. Размер рынка автомобильного ИИ для автономных модулей, таким образом, должен затмить бюджеты информационно-развлекательных систем кокпита до 2030 года.

Появляются междоменные стеки: единый движок вывода, который изящно понижается от управления без рук до помощи водителю, когда условия ухудшаются. Эта конвергенция размывает линии применений и заставляет поставщиков доставлять масштабируемые архитектуры вместо ECU с фиксированной функцией, усиливая спрос на слои абстракции промежуточного ПО.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу транспортного средства: легковые автомобили лидируют, коммерческие автомобили ускоряются

Легковые автомобили захватили 68,52% доходов рынка автомобильного искусственного интеллекта в 2024 году благодаря объему, но легкие коммерческие парки растут быстрее всего со среднегодовым темпом роста 24,93%, поскольку топливо, время безотказной работы и нехватка водителей напрямую влияют на прибыль операторов. Оптимизация маршрутов на основе ИИ и предиктивное обслуживание дают измеримую рентабельность инвестиций, оправдывая более высокие инвестиции на автомобиль, чем в чувствительном к стоимости потребительском сегменте.

Розничные покупатели часто сопротивляются предварительным премиям, задерживая полное внедрение самоуправления. Парки, напротив, амортизируют технологии через интенсивные рабочие циклы, привлекая специализированных поставщиков решений, которые калибруют модели для фиксированных маршрутов и депозарядки. Пилоты автономности тяжелых грузовиков на межштатных дорогах США иллюстрируют это расхождение, с моделями резерва телеоператора, избегающими сложности передачи человеку, с которой сталкиваются пассажирские роботакси.

Географический анализ

Северная Америка генерировала 36,25% доходов рынка автомобильного искусственного интеллекта в 2024 году, закрепленная преимуществом данных Tesla, разрешительными тестовыми статутами Техаса и отечественным кластером ИИ-вычислений вокруг штаб-квартиры NVIDIA в Кремниевой долине. В то же время General Motors, Ford и Waymo масштабируют операции без водителя от Феникса до Остина, валидируя монетизацию и выделяя пробелы в общепарковом регулировании удаленной помощи.

Азиатско-Тихоокеанский регион регистрирует среднегодовой темп роста 23,43%, самый быстрый в мире. Китай сочетает экспортно-ориентированное лидерство в EV с относительно единой регулятивной песочницей, позволяя Chery обещать развертывание ИИ в 30 моделях, а Huawei нацеливаться на 500 000 автомобилей с автономными возможностями к 2025 году. Toyota, Nissan и Honda Японии сформировали консорциум полупроводников для решения внутренней нехватки ИИ. В отличие от этого, Hyundai Южной Кореи инвестирует 7 триллионов вон в коридоры самоуправляемой логистики, связывающие заводские зоны с портами. Местные поставщики батарей и лидаров снижают спецификацию материалов для региональных OEM, повышая принятие рынка автомобильного ИИ в автомобилях среднего сегмента.

Европа поддерживает строгие правила конфиденциальности данных, но требует функции безопасности ИИ под GSR II, создавая базовую линию, основанную на соответствии, для каждой объемной платформы. Интеграция BMW с DeepSeek AI в Китае в 2025 году подчеркивает её стратегию локализации, в то время как Volkswagen развертывает Cerence Chat Pro OTA для миллионов европейских автомобилей. Ограничения GDPR усиливают спрос на периферийный вывод, побуждая поставщиков проектировать конвейеры обновления моделей, сохраняющие конфиденциальность. Хотя рынок отстает от Азии в абсолютном росте, высокий контент на автомобиль держит Европу прибыльной для специализированных поставщиков, сосредоточенных на мониторинге водителя и кибербезопасных стеках OTA.

Конкурентная среда

Рынок автомобильного искусственного интеллекта фрагментирован, поскольку ни один участник не охватывает захват данных, вычисления, алгоритм и интеграцию в глобальном масштабе. Tesla использует собственный парк для непрерывного обучения, NVIDIA продает доменно-агностические чипы, объединенные с SDK, а Cerence доминирует в голосовом ИИ кокпита. В Китае Huawei слоит аппаратное обеспечение, облако и операционные системы в один пакет, поддерживаемый политической поддержкой, которая ускоряет сроки развертывания.

Партнерства формируют стратегию: Magna объединяет SoC Thor от NVIDIA в референсные платформы нового поколения Level-4. Тем временем BMW привлекает DeepSeek для локализации разговорного ИИ в Китае, а Waabi привлекает 200 млн долл. США для поставки программного обеспечения виртуального водителя для грузовиков. Рамки сотрудничества чиплетов от imec и консорциума UCIe демократизируют доступ к передовым процессам, позволяя стартапам сшивать лучшие в своем классе ускорители без владения литейными заводами.

Ниши белого пространства остаются: аналитика предиктивного обслуживания, внутриавтомобильная кибербезопасность и автоматизированная генерация кейсов безопасности. Действующие поставщики первого уровня мчатся приобретать или союзничаться с нишевыми игроками до того, как регуляторы введут обязательные конвейеры кибербезопасного OTA. Учитывая, что ни один производитель не контролирует более 10% общих доходов автомобильного ИИ, рынок остается открытым для разрушения со стороны облачных гиперскейлеров, предлагающих стеки разработки end-to-end.

Лидеры отрасли автомобильного искусственного интеллекта

-

NVIDIA Corporation

-

Continental AG

-

Tesla Inc.

-

Mobileye Vision Technologies Ltd

-

Robert Bosch GmbH

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в отрасли

- Июнь 2025: Поддерживаемая Honda Helm.ai представила новую систему зрения для автономных транспортных средств, расширяя портфель восприятия Honda и сигнализируя о более глубоком сотрудничестве OEM-стартап.

- Апрель 2025: BMW объявила об интеграции Deep Seek AI в будущие автомобили китайского рынка, подчеркивая необходимость локализованных решений интеллектуальной кабины.

- Март 2025: Magna сотрудничала с NVIDIA для встраивания DRIVE Thor в системы безопасности, охватывающие уровни 2+ до 4.

Объем отчета по глобальному рынку автомобильного искусственного интеллекта

Рынок автомобильного искусственного интеллекта охватывает последние тенденции и технологические разработки в автомобильном искусственном интеллекте, спрос по типу транспортного средства, типу предложения, уровню автономности, технологии, географии и доле рынка основных поставщиков автомобильного искусственного интеллекта по всему миру.

Рынок автомобильного искусственного интеллекта сегментирован по типу транспортного средства, типу предложения, уровню автономности, технологии и географии.

По типу транспортного средства рынок сегментирован как легковые автомобили и коммерческие автомобили.

По типу предложения рынок сегментирован как аппаратное обеспечение и программное обеспечение.

По уровню автономности рынок сегментирован как полуавтономный и полностью автономный.

По технологии рынок сегментирован как машинное обучение, глубокое обучение, обработка естественного языка и компьютерное зрение.

и по географии рынок сегментирован как Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и Ближний Восток и Африка.

| Аппаратное обеспечение |

| Программное обеспечение |

| Машинное обучение |

| Глубокое обучение |

| Компьютерное зрение |

| Обработка естественного языка |

| Контекстное осознание |

| Интеллектуальный анализ данных |

| Распознавание изображений |

| Распознавание сигналов |

| Автономное вождение |

| Усовершенствованные системы помощи водителю (ADAS) |

| Человеко-машинный интерфейс |

| Предиктивное обслуживание и диагностика |

| Легковые автомобили |

| Легкие коммерческие автомобили |

| Тяжелые коммерческие автомобили |

| Северная Америка | США |

| Канада | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Испания | |

| Италия | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Южная Корея | |

| Индия | |

| Индонезия | |

| Филиппины | |

| Вьетнам | |

| Австралия | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | ОАЭ |

| Саудовская Аравия | |

| Турция | |

| ЮАР | |

| Нигерия | |

| Египет | |

| Остальной Ближний Восток и Африка |

| По предложению | Аппаратное обеспечение | |

| Программное обеспечение | ||

| По технологии | Машинное обучение | |

| Глубокое обучение | ||

| Компьютерное зрение | ||

| Обработка естественного языка | ||

| Контекстное осознание | ||

| По процессу | Интеллектуальный анализ данных | |

| Распознавание изображений | ||

| Распознавание сигналов | ||

| По применению | Автономное вождение | |

| Усовершенствованные системы помощи водителю (ADAS) | ||

| Человеко-машинный интерфейс | ||

| Предиктивное обслуживание и диагностика | ||

| По типу транспортного средства | Легковые автомобили | |

| Легкие коммерческие автомобили | ||

| Тяжелые коммерческие автомобили | ||

| По географии | Северная Америка | США |

| Канада | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Испания | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Южная Корея | ||

| Индия | ||

| Индонезия | ||

| Филиппины | ||

| Вьетнам | ||

| Австралия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | ОАЭ | |

| Саудовская Аравия | ||

| Турция | ||

| ЮАР | ||

| Нигерия | ||

| Египет | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, освещенные в отчете

Каков размер рынка автомобильного ИИ в 2025 году?

Рынок оценивается в 4,98 млрд долл. США в 2025 году

Какой сегмент в настоящее время занимает наибольшую долю рынка автомобильного ИИ?

Программное обеспечение лидирует с 65,23% доходов 2024 года, отражая сдвиг к автомобилям, определяемым программным обеспечением.

Какой географический регион растет быстрее всего на рынке автомобильного ИИ?

Азиатско-Тихоокеанский регион показывает самый высокий региональный рост со среднегодовым темпом роста 23,43% до 2030 года.

Какие ключевые вызовы ограничивают рост рынка автомобильного ИИ?

Фрагментированные правила функциональной безопасности, высокие затраты на валидацию граничных случаев, нехватка талантов и ограничения литейных заводов передовых процессов - всё это оказывает влияние на краткосрочное расширение.

Последнее обновление страницы: