Размер и доля рынка автоматизированных терминалов доставки посылок

Анализ рынка автоматизированных терминалов доставки посылок от Mordor Intelligence

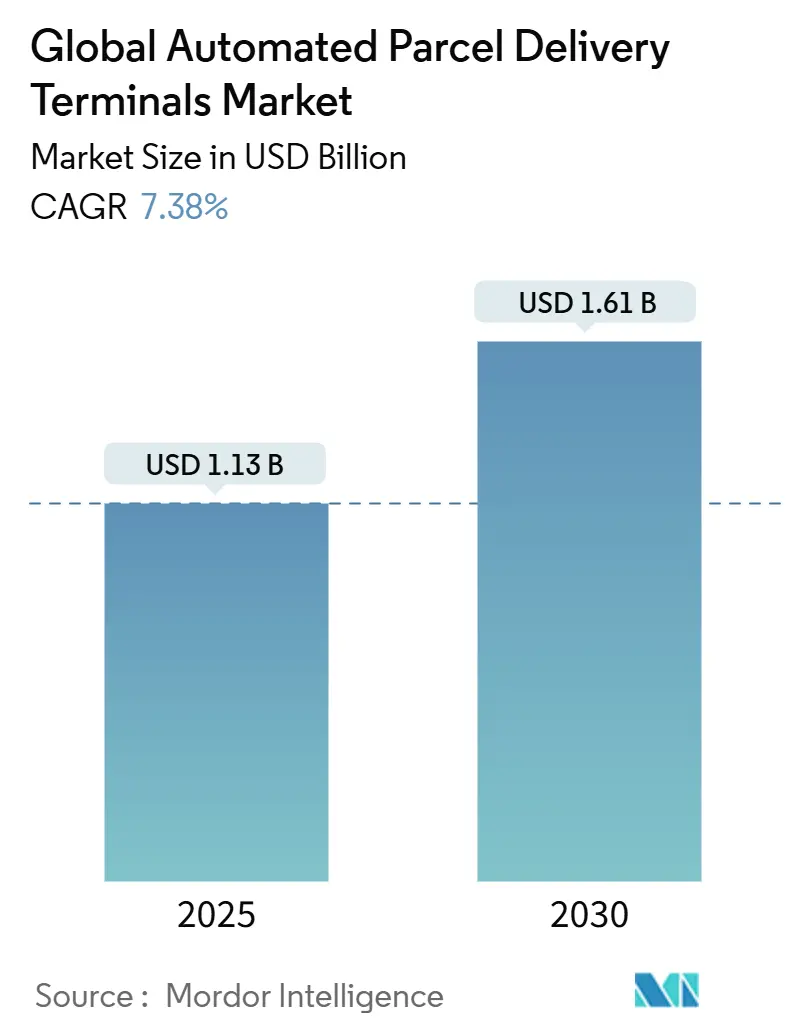

Размер рынка автоматизированных терминалов доставки посылок оценивается в 1,13 млрд долларов США в 2025 году и прогнозируется на уровне 1,61 млрд долларов США к 2030 году, растя с темпом 7,38% CAGR в период 2025-2030 гг. Рост городской плотности населения, масштабы электронной коммерции и переход почтовых операторов к мультиперевозочной инфраструктуре поддерживают расширение, в то время как маршрутизация с использованием ИИ снижает затратные неудачные попытки доставки с первого раза, укрепляя бизнес-модель[1]International Transport Forum, "The Cost of Failed First-Attempt Deliveries," itf-oecd.org . Регулятивное давление в пользу углеродно-нейтральных услуг доставки последней мили, инновации в оборудовании, позволяющие автономные наружные установки, и инвестиции ритейла в пункты самовывоза дополнительно ускоряют развертывание сетей. В то же время угрозы безопасности и фрагментированные правила разрешений в США сдерживают рост, заставляя операторов отдавать приоритет внутреннему развертыванию и усовершенствованному видеонаблюдению. Конкурентная напряженность усиливается, поскольку логистические компании, гиганты электронной коммерции и специалисты по оборудованию соревнуются за контроль над точками контакта с клиентами и данными доставки.

Ключевые выводы отчета

- По развертыванию внутренние установки заняли 64,77% доли размера рынка автоматизированных терминалов доставки посылок в 2024 году; наружные банки растут с темпом 8,58% CAGR в период 2025-2030 гг.

- По бизнес-модели сегмент бизнес-потребитель (B2C) занял 88,09% доли рынка автоматизированных терминалов доставки посылок в 2024 году; транзакции потребитель-потребитель (C2C) готовы к росту на 8,86% CAGR в период 2025-2030 гг.

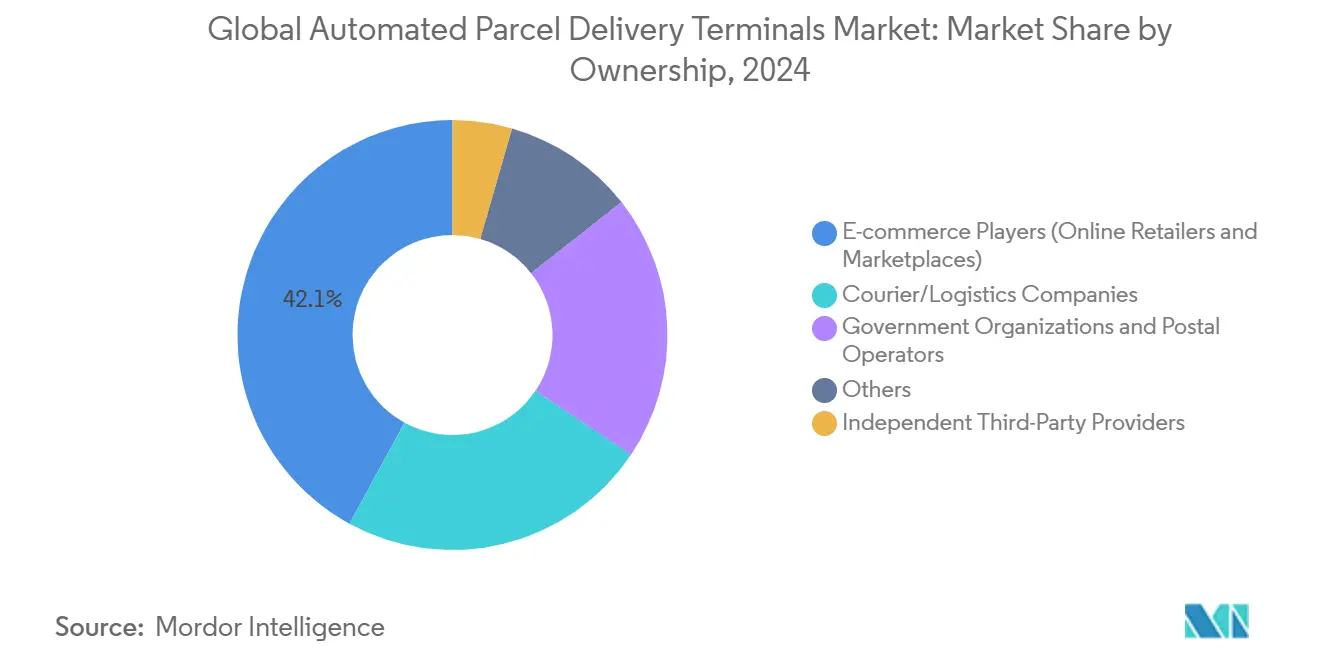

- По владению платформы электронной коммерции контролировали 42,05% установленных единиц в 2024 году, в то время как шкафчики, принадлежащие курьерским/логистическим компаниям, представляют наиболее быстрорастущую группу собственников с темпом 8,32% CAGR в период 2025-2030 гг.

- По конфигурации модульные посылочные шкафчики заняли 50,92% доли выручки в 2024 году; охлаждающие (для свежих продуктов) шкафчики развиваются с темпом 9,10% CAGR в период 2025-2030 гг.

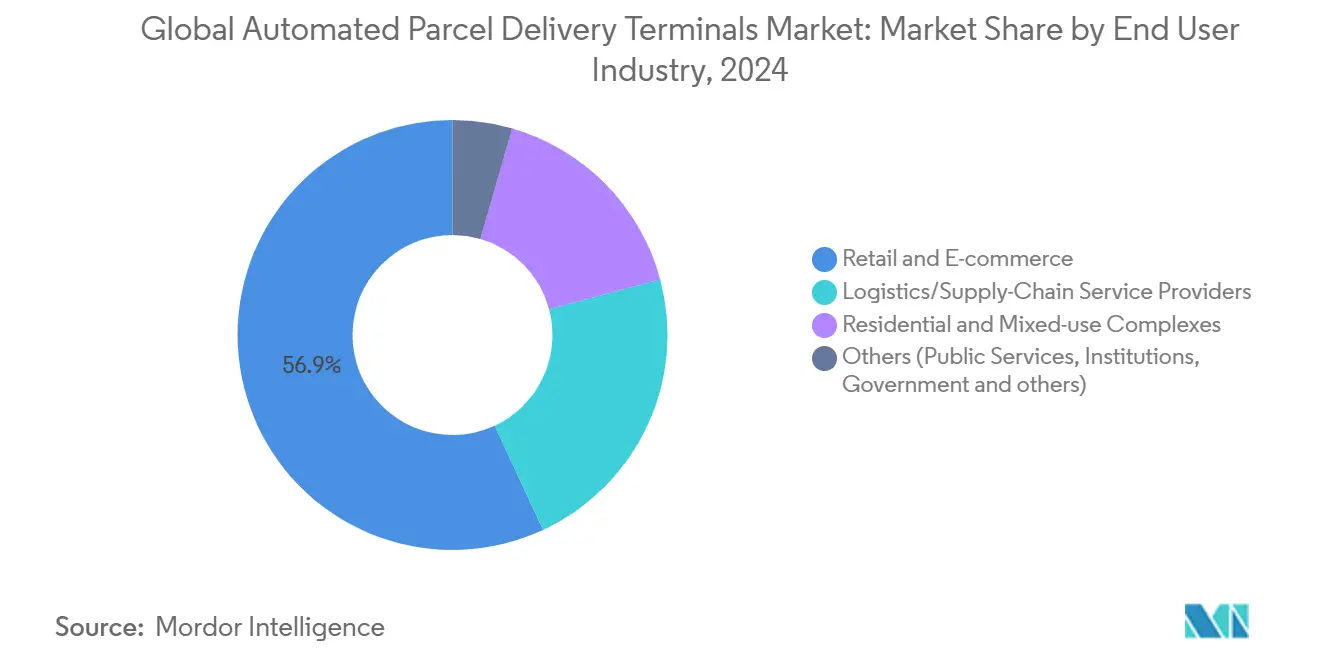

- По отрасли конечного пользователя сегмент розничной торговли и электронной коммерции составил 56,93% доли в 2024 году, тогда как жилые и многофункциональные комплексы растут с темпом 8,94% CAGR в период 2025-2030 гг.

- По скорости доставки неэкспресс-доставки лидировали с 69,40% доли рынка автоматизированных терминалов доставки посылок в 2024 году, в то время как экспресс-посылки прогнозируются к росту с темпом 8,43% CAGR в период 2025-2030 гг.

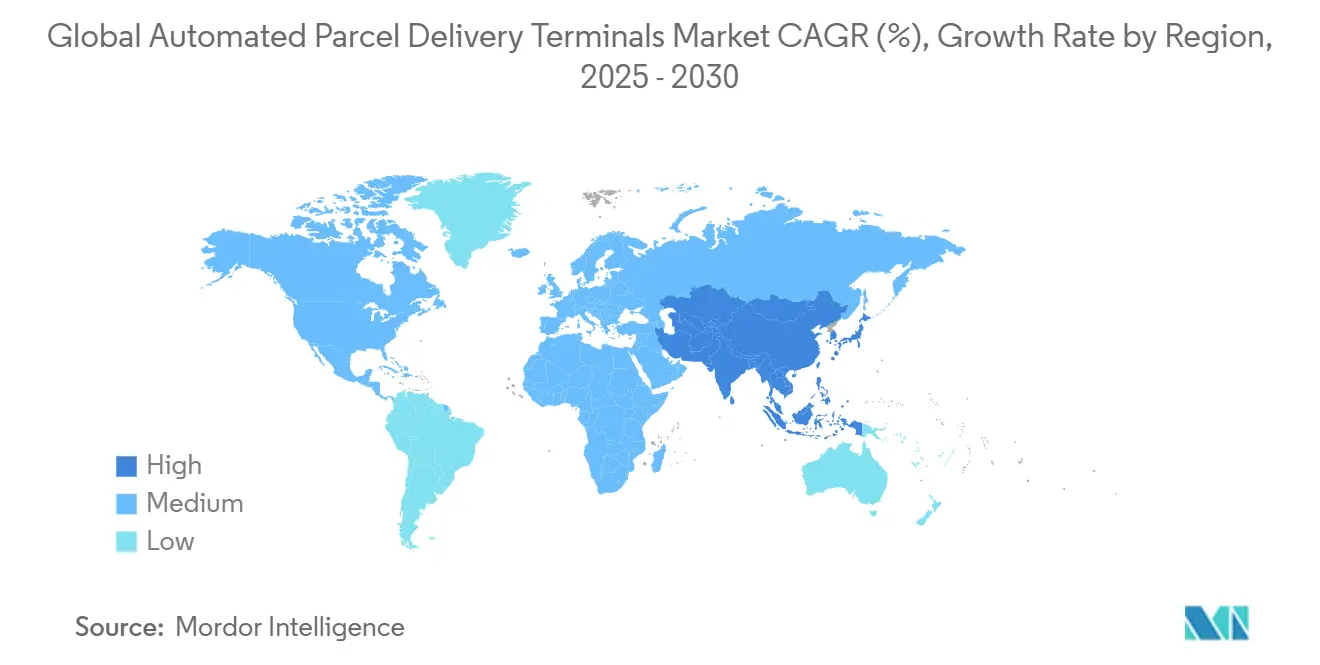

- По географии Европа лидировала с 33,43% доли рынка автоматизированных терминалов доставки посылок в 2024 году, в то время как Азиатско-Тихоокеанский регион прогнозируется к расширению с темпом 8,12% CAGR в период 2025-2030 гг.

Глобальные тенденции и инсайты рынка автоматизированных терминалов доставки посылок

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Потребности быстрого городского исполнения электронной коммерции в густонаселенных азиатских городах | +1.8% | Азиатско-Тихоокеанский регион (основной), распространение на БВ и Африку | Среднесрочный период (2-4 года) |

| Консолидация мультиперевозочных сетей шкафчиков европейскими почтовыми операторами | +1.2% | Европа, ранняя Северная Америка | Долгосрочный период (≥ 4 лет) |

| Инвестиции ритейлеров в витринные банки самовывоза по всей Северной Америке | +0.9% | Северная Америка, селективно ЕС | Краткосрочный период (≤ 2 лет) |

| Мандаты углеродно-нейтральной доставки последней мили ускоряют развертывание шкафчиков в странах Северной Европы | +0.7% | Северные страны, более широкий ЕС | Среднесрочный период (2-4 года) |

| Динамическая маршрутизация шкафчиков с поддержкой ИИ снижает неудачные попытки доставки с первого раза | +1.1% | Глобально, технологически развитые рынки | Краткосрочный период (≤ 2 лет) |

| Пилотные проекты продуктовых шкафчиков с температурным контролем стимулируют случаи использования свежих продуктов | +0.6% | Глобальные городские продуктовые узлы | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Потребности быстрого городского исполнения электронной коммерции

Китай обработал более 130 миллиардов посылок в 2024 году, и мегаполисы, такие как Шанхай, видят плотности свыше 50 посылок/км² ежедневно, масштаб, который делает модели доставки 'от двери до двери' неустойчивыми[2]China.org.cn, "China Express Delivery Statistics 2024," china.org.cn. Умные шкафчики в жилых башнях снижают затраты последней мили до 40%, в то время как модернизация мощности SingPost на 22,72 млн долларов США увеличивает пропускную способность посылок в четыре раза и сигнализирует о том, как операторы масштабируются для удовлетворения скачков объема. Высокие показатели использования улучшают периоды окупаемости, укрепляя рынок автоматизированных терминалов доставки посылок как основную городскую инфраструктуру, а не удобство.

Консолидация мультиперевозочных сетей шкафчиков

Deutsche Post DHL планирует удвоить немецкие Packstation до 30 000 к 2030 году, инвестируя 500 млн евро (551,82 млн долларов США) для захвата мультиперевозочных потоков и снижения затрат за посылку. Royal Mail, bpost и Poste Italiane следуют этому примеру через совместные предприятия и партнерства с ритейлерами, которые уплотняют сети без пропорциональных капитальных затрат. Консолидация создает входные барьеры и позиционирует действующих игроков как платформенных оркестраторов, изменяя конкурентную динамику на рынке автоматизированных терминалов доставки посылок.

Динамическая маршрутизация шкафчиков с поддержкой ИИ

Алгоритм емкости шкафчиков Amazon сократил неоправданные отказы на 60%, доказав, как машинное обучение повышает использование отсеков и клиентский опыт[3]INFORMS Journal on Applied Analytics, "Locker Capacity Optimization at Amazon," pubsonline.informs.org. Автономные пилоты доставки в Китае интегрируют связь V2X с данными трафика в реальном времени для синхронизации маршрутов и доступности шкафчиков, сокращая неудачные попытки доставки с первого раза, которые иначе увеличивают затраты на 40-50%[4]MDPI Sustainability, "AI-Driven Urban Logistics Frameworks," mdpi.com. Таким образом, ИИ открывает выгоды по марже, которые ускоряют глобальное внедрение.

Продуктовые шкафчики с температурным контролем

Albertsons, Kroger и европейские продуктовые сети развертывают многотемпературные шкафчики, которые хранят товары при комнатной температуре, охлажденные и замороженные товары, обеспечивая получение в тот же день без вмешательства персонала. Устройство Cleveron 501 вмещает 120 контейнеров и сокращает время обработки в магазине до 70%, подчеркивая, как специализированное оборудование открывает новые потоки доходов для операторов и продуктовых сетей. Растущий спрос на онлайн-продукты готов удвоиться к 2027 году, создавая плодородную почву для этой ниши внутри рынка автоматизированных терминалов доставки посылок.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Продолжающийся вандализм и инциденты нарушения безопасности на площадках шкафчиков публичного доступа | -1.4% | Глобальные городские центры | Краткосрочный период (≤ 2 лет) |

| Фрагментированные регулятивные разрешения для установок у обочины в городах США | -1.1% | Соединенные Штаты | Краткосрочный период (≤ 2 лет) |

| Ограниченный доступ к электросети для сельских и пригородных наружных банков | -0.8% | Сельская Северная Америка, развивающийся Азиатско-Тихоокеанский регион | Среднесрочный период (2-4 года) |

| Высокие затраты на модернизацию для интеграции устаревшей почтовой инфраструктуры | -0.9% | Глобальные зрелые почтовые рынки | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Продолжающийся вандализм и нарушения безопасности

Кража посылок в Великобритании составляет 376 млн фунтов стерлингов (478,65 млн долларов США) ежегодно, и USPS зарегистрировала более 1200 арестов за кражу почты в 2024 году, заставляя операторов инвестировать в упрочненные корпуса и видеоаналитику, что добавляет 15-20% к операционным затратам. Повышенный риск негативно влияет на экономику развертывания, особенно для наружных банков, расположенных в районах с высокой преступностью.

Фрагментированные регулятивные разрешения в городах США

Программа LockerNYC Нью-Йорка требует процессов согласования на четыре-шесть месяцев и долгосрочных соглашений о платежах, задерживая масштабирование и смещая рынок автоматизированных терминалов доставки посылок в сторону операторов с установленными муниципальными связями. Лоскутное одеяло государственных правил, регулирующих роботов-доставщиков и использование тротуаров, дополнительно осложняет общенациональные развертывания.

Сегментный анализ

По отрасли конечного пользователя: сначала розничная торговля, затем жилой сектор

Сектора розничной торговли и электронной коммерции заняли 56,93% доли в 2024 году, используя шкафчики для сокращения обработки в магазине и привлечения омниканального покупательского трафика. Жилые и многофункциональные комплексы обеспечивают самый быстрый рост на уровне 8,94% CAGR (2025-2030), при этом застройщики устанавливают банки в лобби, которые устраняют нагрузку на консьержей и дифференцируют удобства недвижимости. Тематические исследования показывают 52% экономии CO₂ и 60-часовое ежемесячное сокращение трудозатрат на здание после внедрения умных боксов Citibox.

Для логистических провайдеров жилые развертывания открывают консолидированные маршруты высадки, которые сокращают количество остановок. Рынок автоматизированных терминалов доставки посылок, таким образом, охватывает коммерческие и жилые пространства, встраиваясь в повседневные рутины и городские дизайн-коды.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По развертыванию: внутренние установки закрепляют сетевую экономику

Внутренние площадки составили 64,77% выручки 2024 года, доминирование, поддерживаемое меньшим воздействием вандализма и климат-контролем, который продлевает срок службы оборудования. Эта доля равна 0,72 млрд долларов США размера рынка автоматизированных терминалов доставки посылок в 2025 году, при этом торговые фойе и лобби многофункциональных объектов обеспечивают постоянный поток людей и минимальные разрешительные трения. Страховые премии падают на 30% по сравнению с наружными банками, укрепляя предпочтение внутренних установок. С другой стороны, рост наружных площадок на 8,58% CAGR (2025-2030) отражает дизайны на батареях и солнечной энергии, которые обходят ограничения сети. Солнечные шкафчики CTT в Лиссабоне и батарейные модули Cleveron позволяют операторам заполнять пробелы в покрытии пригородов и сельских районов. По мере созревания технологий безопасности наружные узлы сформируют сеть, которая дополнит плотные внутренние кластеры, расширяя географический охват без дублирования устаревших сетей филиалов.

Вторичные эффекты включают монетизацию данных: внутренние устройства предоставляют анонимизированные инсайты трафика покупателей, которые ритейлеры используют для продвижения товаров в проходах. Наружные устройства собирают экологическую телеметрию, ценную для муниципальных планировщиков, оптимизирующих использование обочин. Следовательно, решения о развертывании теперь балансируют прямую выручку от посылок с потенциалом смежных услуг данных, расширяя профиль доходности для инвесторов на рынке автоматизированных терминалов доставки посылок.

По скорости доставки: неэкспресс-посылки доминируют, но использование экспресса растет

Стандартные/неэкспресс-посылки представляли 69,40% выручки 2024 года, отражая готовность потребителей обменивать скорость на гибкие окна получения. Экспресс-посылки выросли на 8,43% CAGR (2025-2030) и теперь используют шкафчики для гарантии срочного получения без доплаты за неудачную доставку. Инструменты резервирования слотов с поддержкой ИИ динамически распределяют отсеки между уровнями обслуживания, улучшая занятость и выручку с кубического фута. Перевозчики тестируют предиктивную переадресацию, которая перенаправляет переполняющие экспресс-посылки в ближайшие банки в реальном времени, минимизируя дросселирование в пиковые сезоны. Эти инновации сохраняют эластичность мощности, защищая качество обслуживания по мере сокращения циклов заказов электронной коммерции.

Растущая доля экспресса также меняет экономику площадок: товары более высокой стоимости оправдывают премиальные тарифы шкафчиков, ускоряя окупаемость в центральных деловых районах, где стоимость недвижимости крута. Рынок автоматизированных терминалов доставки посылок может, таким образом, захватывать дополнительную маржу, устанавливая ценообразование отсеков на основе времени пребывания и срочности обслуживания.

По владению: контроль платформы против общих экосистем

Электронная коммерция (онлайн-ритейлеры и маркетплейсы) владела 42,05% установленных шкафчиков в 2024 году, мотивированная приверженностью бренду и захватом данных последней мили. Имущество курьерских/логистических компаний, расширяющееся на 8,32% CAGR (2025-2030), указывает на растущий аппетит перевозчиков к интернализации затрат на шкафчики, а не к оплате сборов за доступ по посылке. Почтовые операторы держат значительные площади, обеспеченные мандатами общественного обслуживания и правами муниципальной недвижимости.

Независимые специалисты управляют мультиперевозочными узлами, которые монетизируют доступ всех игроков, создавая нейтральную инфраструктуру, критически важную для центров городов с высокой плотностью посылок. Дебаты о открытых против закрытых сетей будут формировать распределение инвестиций, но рынок автоматизированных терминалов доставки посылок все больше вознаграждает владельцев, которые сочетают масштаб с интероперабельностью для максимизации использования слотов.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По модели: B2C по-прежнему правит, поскольку импульс C2C нарастает

Канал бизнес-потребитель (B2C) занимал 88,09% доли в 2024 году, подпитываемый омниканальными ритейлерами и маркетплейсами, которые встраивают получение в шкафчиках при оформлении заказа. Активность потребитель-потребитель (C2C), однако, является самой быстрорастущей на уровне 8,86% CAGR (2025-2030), подпитываемая платформами перепродажи и сообществами социальной коммерции, которые нуждаются в нейтральных точках передачи. Сервис InPost Send показывает, как операторы адаптируют пользовательские путешествия с генерацией QR-этикеток и бронированием шкафчиков через приложение.

Потоки бизнес-бизнес (B2B) остаются скромными, но стратегическими для цепочек поставок запчастей, которые требуют предсказуемого, необслуживаемого получения вне стандартных часов. По мере диверсификации продавцов в re-commerce и ремонтные услуги, площадки смешанного потока будут размывать традиционные сегментные линии, но сохранят B2C как якорного арендатора рынка автоматизированных терминалов доставки посылок.

По конфигурации шкафчиков: модульные сборки обеспечивают быстрое масштабирование

Модульные посылочные шкафчики представляли 50,92% развертываний 2024 года, их гибкие отсеки поддерживают инкрементальные дополнения по мере роста объемов посылок. Конфигурируемые шасси сокращают установку до менее четырех часов, ограничивая нарушения рабочего дня на принимающих площадках. Дизайны охлаждения (шкафчики для свежих продуктов), растущие на 9,10% CAGR (2025-2030), удовлетворяют спрос на скоропортящиеся товары и поддерживают соответствие безопасности пищевых продуктов. Продвинутые устройства интегрируют озоновую санитизацию для продуктовых приложений, сохраняя срок годности в теплые месяцы.

Специальные форматы, такие как высокоемкостные башни почтовых отделений и безопасные киоски возврата, диверсифицируют выручку при использовании той же облачной платформы, закрепляя модульный дизайн как основу рынка автоматизированных терминалов доставки посылок.

Географический анализ

Европа составляет 33,43% глобальной выручки в 2024 году, достигая 0,38 млрд долларов США размера рынка автоматизированных терминалов доставки посылок в 2025 году. Плотные почтовые сети, строгие целевые показатели выбросов и широкая потребительская знакомость стимулируют высокое использование. Инвестиции, такие как расширение Packstation Deutsche Post DHL и совместное предприятие DHL-Poste Italiane, отмечают решительный толчок к 100% мультиперевозочному покрытию, укрепляя структурное лидерство Европы.

Азиатско-Тихоокеанский регион является лидером роста с темпом 8,12% CAGR в период 2025-2030 гг., поддерживаемый непревзойденными объемами посылок и государственной поддержкой логистики умных городов. Строительство инфраструктуры Cainiao в Юго-Восточной Азии и продолжающееся заполнение шкафчиков в китайских городах первого уровня служат примером масштабного потенциала региона. Местные производители оборудования адаптируют упрочненные устройства для муссонного климата, а муниципальные власти ускоряют разрешения для смягчения заторов, связанных с доставкой на порог. Эти факторы создают благотворный цикл, который укрепляет долгосрочный вклад региона в рынок автоматизированных терминалов доставки посылок.

Северная Америка поддерживает стабильные двузначные добавления шкафчиков, хотя фрагментированные правила зонирования продлевают временные рамки развертывания. Ритейлеры возглавляют внедрение через узлы click-and-collect, которые объединяют получение посылок с обочинными продуктами, в то время как пилоты USPS указывают на федеральный импульс к общенациональному покрытию. Развивающиеся латиноамериканские и ближневосточные рынки показывают зарождающееся, но ускоряющееся внедрение, часто через государственно-частные партнерства, которые используют почтовую недвижимость для преодоления инфраструктурных пробелов.

Конкурентная среда

Конкуренция остается умеренно консолидированной, при этом пять ведущих операторов контролируют примерно 45% установленных отсеков по всему миру. Почтовые действующие игроки эксплуатируют регулятивные отношения для закрепления за первоклассными площадками у обочины, в то время как специализированные операторы преследуют легкие по активам модели, которые агрегируют спрос перевозчиков. Поставщики оборудования, такие как Cleveron и Quadient, дифференцируются через быстроустанавливаемые модульные комплекты и инновации с температурным контролем, обеспечивая OEM-альянсы с ритейлерами и продуктовыми сетями. Гиганты электронной коммерции, такие как Amazon, интегрируют проприетарные программные стеки, достигая на 60% меньше отказов емкости и используя инсайты данных для уточнения оркестрации маршрутов.

Стратегические ходы в 2025 году подчеркивают консолидацию и вертикальную интеграцию. Deutsche Post DHL выделила 500 млн евро (551,82 млн долларов США) на удвоение сети, Cainiao открыла трансграничные объекты для закрепления присутствия на развивающихся торговых путях, а CTT представила шкафчики на солнечной энергии, которые снижают энергозатраты до 30%. Венчурное финансирование течет в стартапы оптимизации парка шкафчиков с поддержкой ИИ, сигнализируя о том, что программные возможности становятся следующим конкурентным рубежом внутри рынка автоматизированных терминалов доставки посылок.

Регулятивные тренды добавляют еще одно измерение: предстоящие зоны нулевых выбросов ЕС благоприятствуют операторам, способным подтвердить экономию углерода, тогда как американские статуты робот-доставки на уровне штатов могут вскоре поощрить гибридные экосистемы шкафчик-бот. Участники, которые гармонизируют аппаратные, программные и устойчивые полномочия, будут наслаждаться повышенной переговорной силой с ритейлерами и перевозчиками.

Лидеры отрасли автоматизированных терминалов доставки посылок

-

Cainiao Network (Alibaba - Cainiao Smart Lockers)

-

InPost S.A. (InPost Parcel Lockers)

-

Amazon (Amazon Lockers)

-

Deutsche Post DHL Group (DHL Packstation)

-

SF Express (SF Lockers)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые события

- Май 2025: SingPost выделила 30 млн сингапурских долларов (22,72 млн долларов США) для увеличения мощности в четыре раза в своем региональном логистическом узле электронной коммерции, повысив ежедневную пропускную способность до 400 000 посылок.

- Май 2025: подразделение Locky CTT Expresso представило первый в мире шкафчик для посылок на солнечной энергии в магазине Lidl в Лиссабоне, продвигая возможности развертывания вне сети.

- Март 2025: Cainiao Network открыла вьетнамский объект и пообещала долгосрочные инвестиции в Мексику для поддержки роста электронной коммерции в Юго-Восточной Азии и Латинской Америке.

- Февраль 2025: InPost запустила "InPost Send" для увеличения британского трафика потребитель-потребитель после 20% роста объема в Q4 2024.

Область применения отчета по глобальному рынку автоматизированных терминалов доставки посылок

Рынок автоматизированных терминалов доставки посылок включает киоски самообслуживания и машины для безопасной доставки и получения посылок, обычно находящиеся в общественных местах. Он обслуживает отрасли электронной коммерции, логистики и розничной торговли, предлагая круглосуточные, бесконтактные и эффективные решения доставки. Рынок движим ростом онлайн-шопинга, потребительским спросом на удобство и необходимостью экономически эффективных решений доставки последней мили, с ожидаемым ростом из-за технологических достижений.

Отчет охватывает полный фоновый анализ рынка автоматизированных терминалов доставки посылок, обзор рынка, оценку размера рынка для ключевых сегментов, появляющиеся тренды по сегментам и рыночную динамику.

Рынок сегментирован по развертыванию (внутреннее и наружное), по конечному пользователю (розничная торговля/электронная коммерция, логистические компании, правительство и прочие), по географии (Северная Америка, Южная Америка, Европа, Азиатско-Тихоокеанский регион и Ближний Восток и Африка). Отчет предлагает размер рынка и прогнозы для всех вышеуказанных сегментов в стоимостном выражении (USD).

| Внутреннее |

| Наружное |

| Экспресс |

| Неэкспресс |

| Бизнес-бизнес (B2B) |

| Бизнес-потребитель (B2C) |

| Потребитель-потребитель (C2C) |

| Электронная коммерция (онлайн-ритейлеры и маркетплейсы) |

| Курьерские/логистические компании |

| Правительственные организации |

| Почтовые операторы |

| Независимые третьи стороны |

| Прочие |

| Модульные посылочные шкафчики |

| Охлаждающие (шкафчики для свежих продуктов) |

| Почтовые (почтовые шкафчики) |

| Шкафчики для стирки и сервисных услуг |

| Прочие |

| Розничная торговля и электронная коммерция |

| Поставщики логистических/цепочечных услуг |

| Жилые и многофункциональные комплексы |

| Прочие (государственные услуги, институции, правительство и государственный сектор среди прочих) |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Испания | |

| Италия | |

| Нидерланды | |

| Северные страны | |

| Центральная и Восточная Европа (ЦВЕ) | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| АСЕАН | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Остальной Ближний Восток и Африка |

| Развертывание | Внутреннее | |

| Наружное | ||

| Скорость доставки | Экспресс | |

| Неэкспресс | ||

| Модель | Бизнес-бизнес (B2B) | |

| Бизнес-потребитель (B2C) | ||

| Потребитель-потребитель (C2C) | ||

| Владение | Электронная коммерция (онлайн-ритейлеры и маркетплейсы) | |

| Курьерские/логистические компании | ||

| Правительственные организации | ||

| Почтовые операторы | ||

| Независимые третьи стороны | ||

| Прочие | ||

| Конфигурация шкафчиков | Модульные посылочные шкафчики | |

| Охлаждающие (шкафчики для свежих продуктов) | ||

| Почтовые (почтовые шкафчики) | ||

| Шкафчики для стирки и сервисных услуг | ||

| Прочие | ||

| Отрасль конечного пользователя | Розничная торговля и электронная коммерция | |

| Поставщики логистических/цепочечных услуг | ||

| Жилые и многофункциональные комплексы | ||

| Прочие (государственные услуги, институции, правительство и государственный сектор среди прочих) | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Испания | ||

| Италия | ||

| Нидерланды | ||

| Северные страны | ||

| Центральная и Восточная Европа (ЦВЕ) | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| АСЕАН | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков размер рынка автоматизированных терминалов доставки посылок в 2025 году?

Рынок оценивается в 1,13 млрд долларов США в 2025 году и прогнозируется достичь 1,61 млрд долларов США к 2030 году с темпом 7,38% CAGR (2025-2030).

Какой регион растет быстрее всего?

Азиатско-Тихоокеанский регион регистрирует самый высокий рост, развиваясь с темпом 8,12% CAGR (2025-2030) на фоне взлетающих объемов электронной коммерции и поддерживающих логистических инвестиций.

Почему внутренние шкафчики по-прежнему предпочтительны?

Внутренние установки составляют 64,77% развертываний 2024 года, поскольку контролируемые среды снижают вандализм, сокращают страховые расходы и продлевают срок службы оборудования на 3-5 лет.

Какую долю занимают экспресс-посылки в трафике шкафчиков?

Экспресс-посылки остаются в меньшинстве, но являются наиболее быстрорастущей категорией, расширяясь с темпом 8,43% CAGR (2025-2030), поскольку перевозчики используют шкафчики для гарантии срочного получения без риска неудачной доставки.

Кто владеет большинством сетей шкафчиков сегодня?

Платформы электронной коммерции лидируют с 42,05% владения в 2024 году, но имущество, контролируемое курьерами, является наиболее быстрорастущей группой, растущей с темпом 8,32% CAGR (2025-2030), поскольку перевозчики стремятся к прямому контролю инфраструктуры.

Какие технологии формируют будущий рост?

Управление емкостью с поддержкой ИИ, наружные устройства на батареях и солнечной энергии, а также отсеки с температурным контролем для скоропортящихся товаров являются ключевыми инновациями, улучшающими экономику шкафчиков и внедрение пользователями.

Последнее обновление страницы: