Размер и доля рынка авиационных датчиков

Анализ рынка авиационных датчиков от Mordor Intelligence

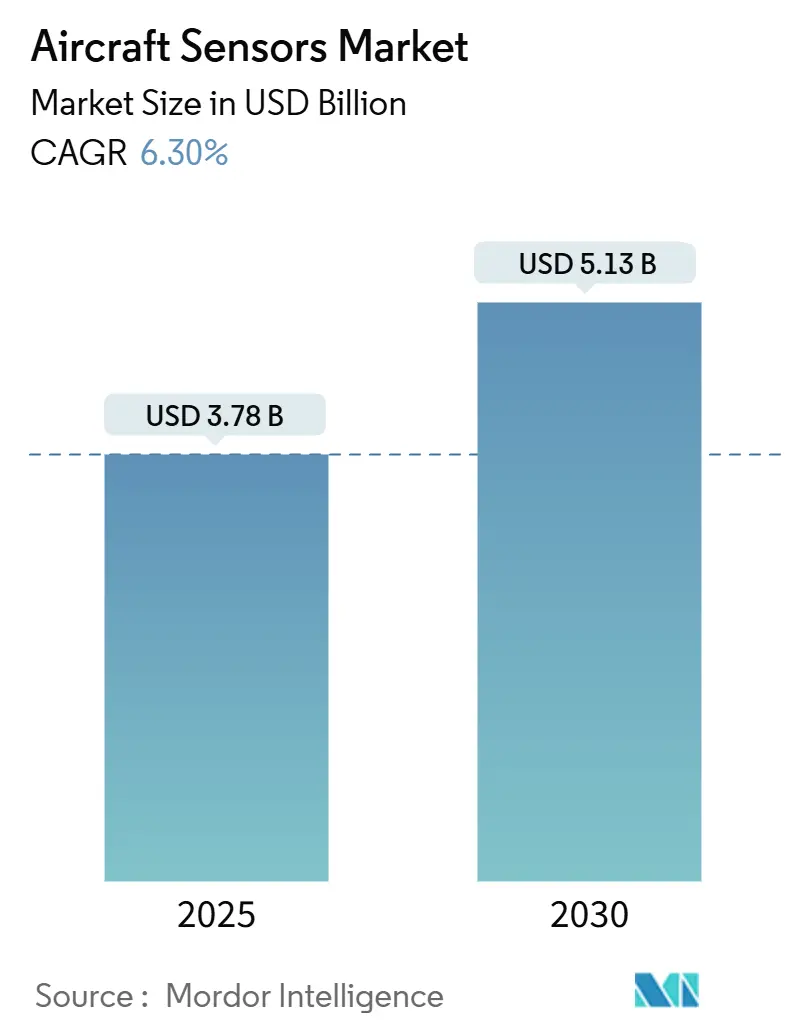

Размер рынка авиационных датчиков составил 3,78 млрд долларов США в 2025 году и, согласно прогнозам, вырастет до 5,13 млрд долларов США к 2030 году, увеличиваясь на 6,30% в год. Эта траектория отражает устойчивое расширение парка, переход к системам управления полетом по проводам и растущее внедрение услуг прогнозирующего технического обслуживания. Операторы вынуждены модернизировать комплексы датчиков после того, как Федеральное авиационное управление (FAA) ужесточило правила предотвращения столкновений в воздухе в 2024 году, в то время как производители двигателей представили высокотемпературные датчики, которые поддерживают сжигание устойчивого авиационного топлива (SAF). Радарные продукты для обнаружения погодных условий и опасностей набрали обороты, поскольку перевозчики стремились снизить риск турбулентности, вызванной изменением климата. Военные покупатели ускорили модернизацию, выделив 270 млн долларов США на инфракрасную модернизацию F-22 Raptor и расширив заказы на автономные платформы, которые зависят от плотных, прочных сетей датчиков.[1]Источник: Federal Aviation Administration, "Equipment, Systems, and Network Information Security Protection," federalregister.gov Поставщики, которые объединили аппаратное обеспечение датчиков с облачной аналитикой, получили премиальные контракты, однако глобальная нехватка полупроводников авиационного класса увеличила сроки поставки и усилила барьеры квалификации.

Ключевые выводы отчета

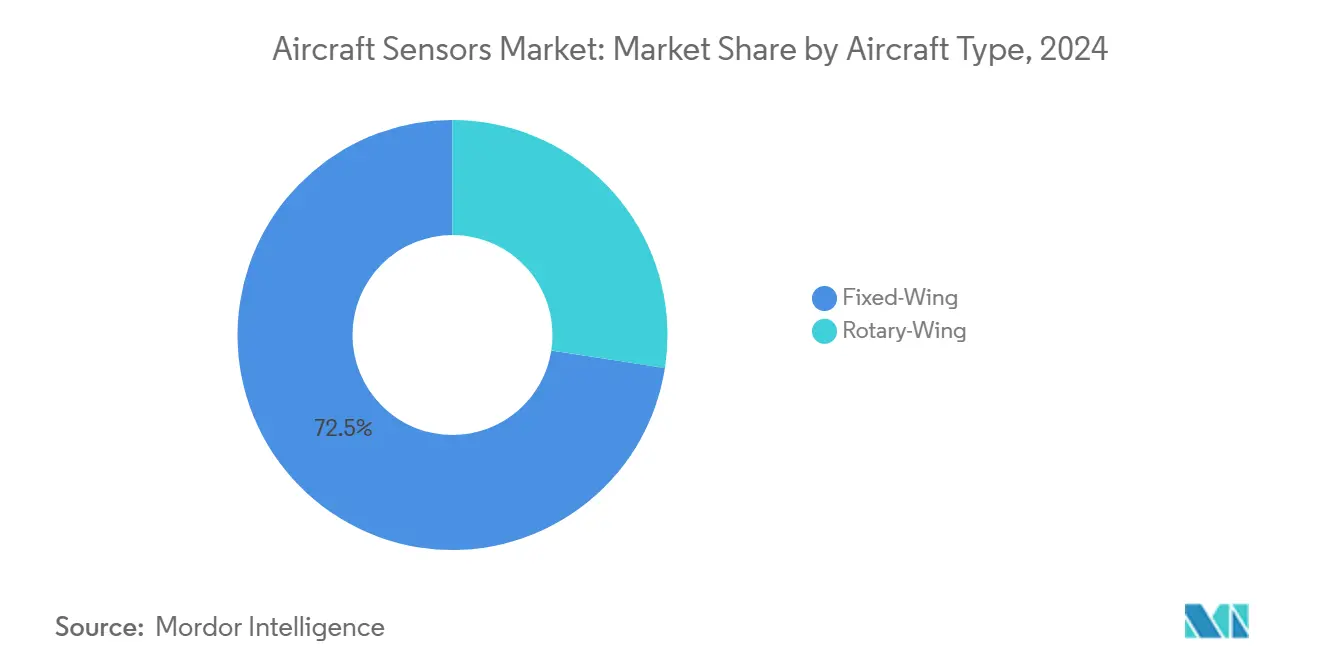

- По типу воздушного судна самолеты удерживали 72,54% доли рынка авиационных датчиков в 2024 году, в то время как подсегмент военной авиации, по прогнозам, зафиксирует среднегодовой темп роста 8,30% до 2030 года.

- По типу датчиков датчики давления лидировали с долей выручки 29,58% в 2024 году; радарные датчики, согласно прогнозам, будут расширяться со среднегодовым темпом роста 9,75% до 2030 года.

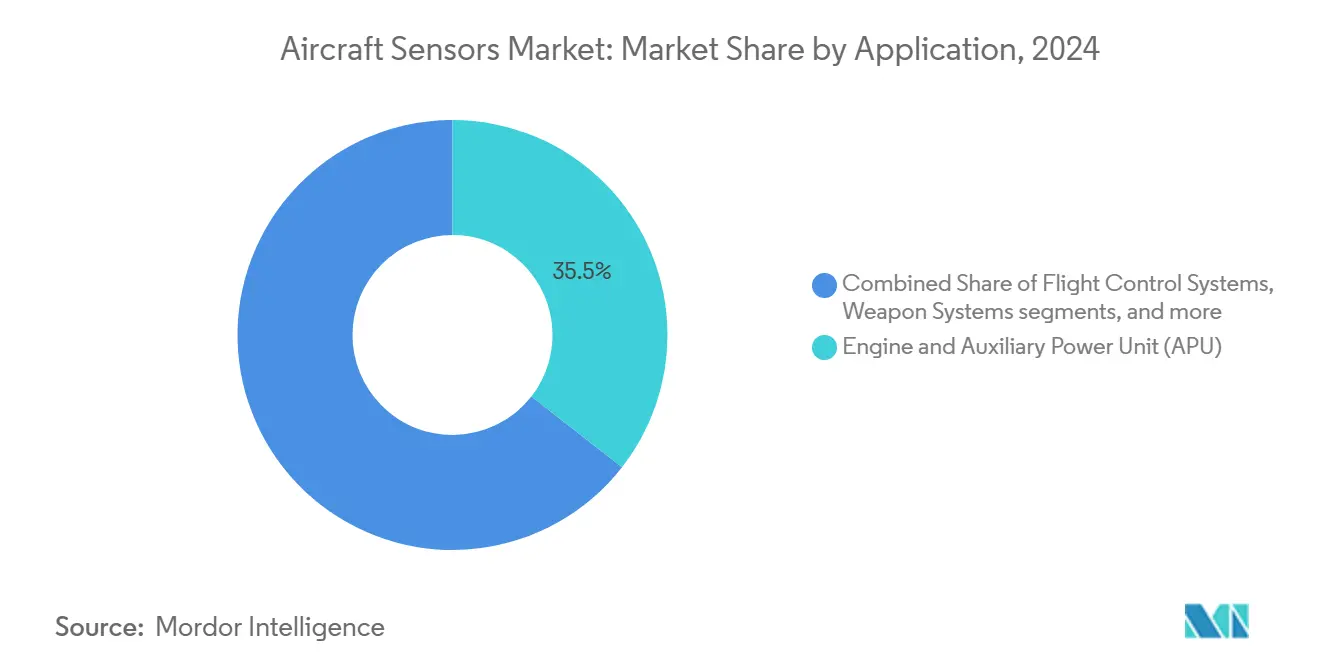

- По применению системы двигателя и ВСУ составили 35,54% доли размера рынка авиационных датчиков в 2024 году, тогда как системы управления полетом готовы расти со среднегодовым темпом роста 7,50% за тот же период.

- По конечному пользователю установки OEM составили 75,20% от общего спроса в 2024 году; сегмент послепродажного рынка/технического обслуживания и ремонта развивается со среднегодовым темпом роста 7,65% благодаря внедрению прогнозирующего обслуживания.

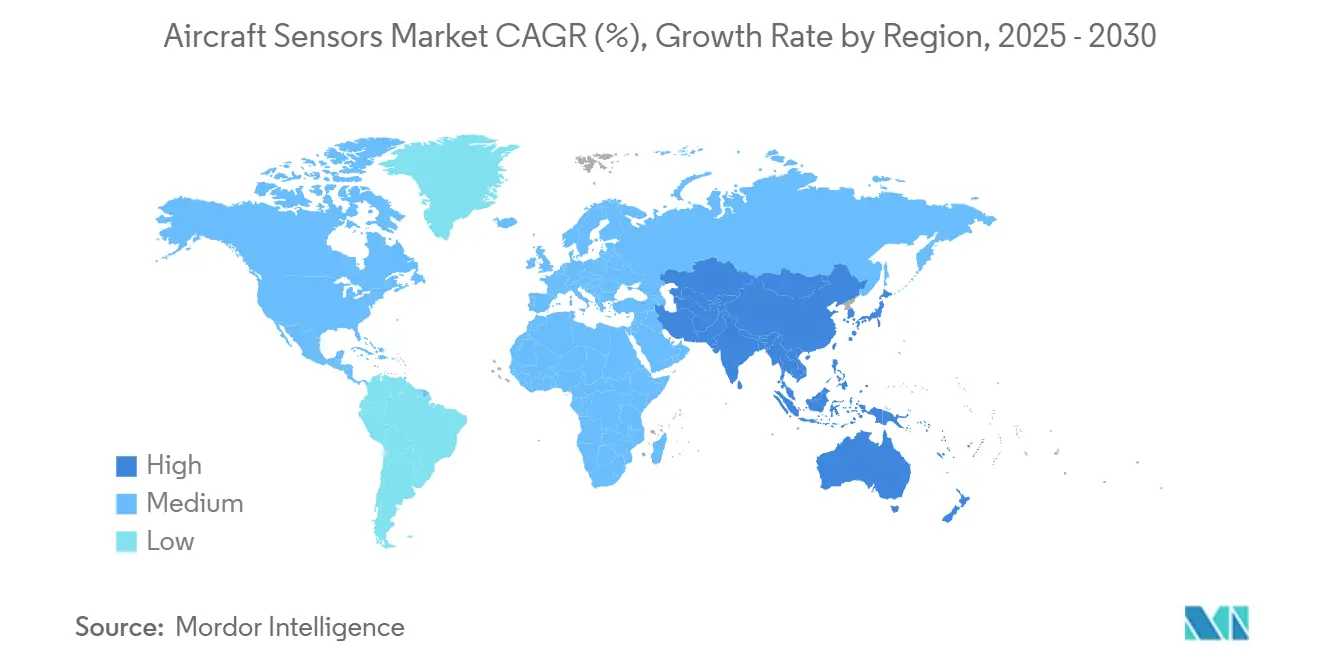

- По географии Северная Америка сохранила 42,52% рынка авиационных датчиков в 2024 году, но Азиатско-Тихоокеанский регион готов к самому быстрому расширению со среднегодовым темпом роста 7,85% до 2030 года.

Глобальные тенденции и аналитика рынка авиационных датчиков

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Ускоренное внедрение архитектур управления полетом по проводам и мониторинга состояния | +1.2% | Глобально, сконцентрировано в Северной Америке и Европе | Среднесрочно (2-4 года) |

| Переход к двигателям, готовым к SAF, стимулирующий высокоточное тепловое зондирование | +0.8% | Глобально, под руководством Северной Америки и регулятивных зон ЕС | Долгосрочно (≥ 4 лет) |

| Мандат FAA на модернизацию предотвращения столкновений в воздухе | +0.9% | Северная Америка первична, распространение на международных операторов | Краткосрочно (≤ 2 лет) |

| Основные платформы драйверов как услуги для подключенных парков | +0.7% | Глобально, раннее внедрение в Северной Америке и Азиатско-Тихоокеанском регионе | Среднесрочно (2-4 года) |

| Аддитивно изготовленные корпуса датчиков, снижающие удельную стоимость | +0.5% | Глобальные производственные центры, сосредоточенные в Северной Америке и Европе | Долгосрочно (≥ 4 лет) |

| Пограничные ИИ-датчики с самокалибровкой, снижающие расходы на техобслуживание | +0.6% | Глобально, более быстрое внедрение на развитых рынках | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Ускоренное внедрение архитектур управления полетом по проводам и мониторинга состояния

Авиационные программы перешли от механических связей к электронным системам управления полетом, которые полагаются на датчики с тройным резервированием для каждого критического параметра. Collins Aerospace продемонстрировала свою Enhanced Power and Cooling System на F-35, удвоив тепловую мощность для поддержки энергоемких нагрузок датчиков.[2]Источник: RTX, "Collins Aerospace EPACS Power and Thermal Management System Ready for Aircraft Integration," rtx.com Авиакомпании интегрировали комплексы мониторинга структурного состояния, которые сократили время простоя на 30% при объединении с прогнозной аналитикой из потоков датчиков в реальном времени. Программное обеспечение слияния датчиков сшивало потоки давления, инерциальные и радарные данные в единую картину полета, улучшая отзывчивость автопилота и обеспечивая операции с одним пилотом.

Переход к двигателям, готовым к SAF, стимулирующий высокоточное тепловое зондирование

Смеси SAF изменяют температурные профили камеры сгорания, заставляя производителей двигателей специфицировать термопары, способные выдерживать температуру 1400°F - почти в три раза превышающую предел прежних датчиков. Грандиозный вызов SAF Министерства энергетики США нацелен на 3 миллиарда галлонов годового производства к 2030 году, стимулируя спрос на датчики качества топлива и выбросов по всем цепочкам поставок. Авиакомпании развертывают цифровые расходомеры топлива, оборудованные SAF, и датчики выхлопных газов для подтверждения заявлений о сокращении углерода, необходимых для налоговых льгот.

Мандат FAA на модернизацию предотвращения столкновений в воздухе

В 2024 году FAA перешло от протоколов TCAS II к ACAS Xa, обязав перевозчиков модернизировать связанные с транспондером радарные и оптические датчики, которые одновременно обрабатывают мультилатерацию, ADS-B и спутниковые входы. EUROCONTROL спрогнозировал пятикратное снижение риска столкновения в воздухе после проникновения ACAS в парк. Военное внедрение возросло, поскольку армия США выбрала датчик ATHENA от Northrop Grumman для улучшения распознавания угроз на малых высотах.

Основные платформы драйверов как услуги для подключенных парков

Сервисы подписки с поддержкой датчиков ускорились под руководством платформы Ensemble от Honeywell, которая транслировала данные двигателя и окружающей среды на облачные панели мониторинга, сокращая незапланированные события на 35%. Альянс Airbus-Delta-GE Skywise добавил тысячи воздушных судов, иллюстрируя экономику контрактов на техническое обслуживание на основе результатов. Поставщики монетизировали данные через прогнозные алгоритмы, гарантируя надежность отправки, создавая повторяющиеся доходы, которые изолировали их от циклов производства воздушных судов.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Постоянный кризис цепочки поставок ASIC авиационного класса | -1.1% | Глобально, острое воздействие в Северной Америке и Европе | Краткосрочно (≤ 2 лет) |

| Отставание сертификации, замедляющее внедрение новых датчиков | -0.8% | Глобально, сконцентрировано в основных органах сертификации | Среднесрочно (2-4 года) |

| Требования киберзащиты, увеличивающие стоимость спецификации материалов | -0.6% | Глобально, более строгие правила на развитых рынках | Долгосрочно (≥ 4 лет) |

| Ужесточение экспортного контроля на MEMS IMU | -0.4% | Глобально, особенно цепочки поставок Азиатско-Тихоокеанского региона | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Постоянный кризис цепочки поставок ASIC авиационного класса

Сроки поставки радиационно-стойких процессоров и смешанных сигнальных ASIC увеличились до 40 недель, превысив допандемические нормы в 12 недель. Авиация представляла менее 2% глобального спроса на чипы, оставляя ее низко в списках приоритетов литейных заводов. Консалтинговые компании сообщили, что 66% аэрокосмических поставщиков первого уровня столкнулись с дефицитом распределения в 2025 году. Производители планеров запасались критически важными для безопасности устройствами, однако буферы запасов повысили потребности в оборотном капитале и задержали графики модернизации.

Отставание сертификации, замедляющее внедрение новых датчиков

Новые правила DO-178C и DO-254 расширили артефакты обеспечения программного и аппаратного обеспечения, увеличив средние циклы одобрения авионики до трех лет. Пересмотр технических стандартных заказов EASA был направлен на упрощение обзоров, но все еще требовал обширной документации для датчиков с поддержкой ИИ, где алгоритмы развиваются во время эксплуатации. Более мелкие поставщики боролись за финансирование тестовых кампаний, задерживая выход инновационных устройств MEMS и ограничивая конкурентное давление.

Сегментный анализ

По типу воздушного судна: военная авиация движет модернизацией

Программы самолетов доминировали в спросе, захватив 72,54% доли рынка авиационных датчиков в 2024 году благодаря поставкам коммерческих реактивных самолетов. Размер рынка авиационных датчиков для применения самолетов прогнозируется превысить 3 млрд долларов США к 2030 году при среднегодовом темпе роста 5,8%. В рамках этой суммы датчики военной авиации развиваются на 8,30% ежегодно, поскольку министерства обороны модернизируют унаследованные истребители широкозонными инфракрасными, радарными и комплексами радиоэлектронной борьбы. Модернизация F-22 от Lockheed Martin иллюстрировала премию, уплаченную за 360-градусное пассивное наблюдение.

Парки вертолетов и конвертопланов приняли мультиспектральные камеры и лидар для предотвращения препятствий во время операций на малых высотах. Система восприятия от Collins Aerospace обеспечила автоматизированную посадку в условиях ухудшенной видимости. Перекрестное опыление программно-определяемых процессоров датчиков между вертолетами и истребителями сократило невозвратные инженерные затраты, сжав время выхода на рынок для экспортных вариантов. По мере масштабирования автономных грузовых дронов спрос на легкие инерциальные и барометрические модули будет усиливать расширение рынка авиационных датчиков по всем классам планеров.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу датчика: радарные системы лидируют в инновациях

Устройства давления остались основополагающими, лежащими в основе питот-статических, экологических и масляных систем двигателя с стабильными, высокообъемными поставками. Тем не менее, радарные блоки зафиксировали самый крутой рост на уровне 9,75% CAGR, поскольку авиакомпании искали продвинутые функции прогнозирования турбулентности и консультативного обледенения. Размер рынка авиационных датчиков для радара прогнозируется достичь 1,2 млрд долларов США к 2030 году, отражая как программы модернизации, так и линейной установки. Требования ACAS Xa дополнительно повысили бортовые наблюдательные радары для региональных реактивных самолетов.

Пакеты Edge-AI интегрировали радар, лидар и оптические входы на одной плате, сокращая проводку на 20% и обеспечивая калибровку антенн на основе состояния. MEMS акселерометры и детекторы близости выиграли от автомобильных кривых стоимости, но продолжали проходить дополнительный скрининг для соответствия вибрационным профилям RTCA DO-160. Разработчики температурных датчиков и датчиков потока добавили обертки кибербезопасности для удовлетворения предстоящих мандатов FAA по сетевой безопасности, повышая стоимость спецификации материалов, но закрепляя долгосрочные перспективы доходов от услуг.

По применению: системы управления полетом ускоряют рост

Установки, связанные с двигательными установками, генерировали самый большой пул доходов, составляя 35,54% размера рынка авиационных датчиков в 2024 году, поскольку производители турбовентиляторов встроили сотни датчиков для мониторинга динамики сгорания и нагрузок на подшипники. Переход к редукторным турбовентиляторам и архитектурам открытого ротора ввел более высокие тепловые и вибрационные напряжения, которые потребовали волоконно-оптических тензодатчиков следующего поколения. Между тем, расширение управления полетом по проводам обеспечило среднегодовой темп роста 7,50% в датчиках систем управления полетом, темп, который превзошел все другие области.

Цифровые приводы поверхностей управления требовали обратной связи по положению и крутящему моменту с 10-битным разрешением, стимулируя объемные заказы на бесконтактные устройства на эффекте Холла. Применения в салонной среде выиграли от увеличенных требований к контролю влажности на дальнемагистральных реактивных самолетах, интегрируя датчики качества воздуха и частиц, полученные из промышленной технологии чистых помещений. Датчики нагрузки шасси мигрировали в беспроводные форматы для снижения веса проводки, в то время как устройства давления оружейных отсеков включали отказоустойчивое резервирование для достижения двухфакторной толерантности, требуемой оборонными заказчиками.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конечному пользователю: послепродажный рынок набирает обороты

Установка OEM составила 75,20% поставок единиц в 2024 году, поскольку планеры покидали заводы с полными комплексами датчиков. Однако платформы прогнозирующего обслуживания запустили среднегодовой темп роста 7,65% на послепродажном рынке, подталкивая операторов к модернизации беспроводных шлюзовых модулей, которые транслируют данные о состоянии после приземления воздушных судов. Индустрия авиационных датчиков стала свидетелем того, как авиакомпании выделяют капитал для договоренностей датчик-как-услуга, которые передают собственность поставщикам в обмен на гарантированную доступность.

Объединение компонентов расширилось, и MRO запаслись стандартными MEMS инерциальными блоками, которые обслуживают несколько парков, сокращая время оборота. Расходы на техническое обслуживание в Азиатско-Тихоокеанском регионе прогнозируются достичь 109 млрд долларов США к 2043 году, подразумевая устойчивый спрос на замещающие датчики, которые соответствуют руководящим принципам региональной Администрации гражданской авиации Китая.[3]Источник: Airbus, "Asia-Pacific's Aircraft Services Market to Double Over Next 20 Years," aircraft.airbus.com Независимые ремонтные станции инвестировали в автоматизированные калибровочные стенды для сокращения времени цикла с недель до дней.

Географический анализ

Северная Америка сохранила 42,52% глобального спроса в 2024 году, извлекая выгоду из повышенных расходов Пентагона и кампаний модернизации парков основных авиакомпаний. Отечественные поставщики датчиков использовали раннее взаимодействие с FAA для формирования стандартов, улучшая экспортные перспективы после принятия правил за рубежом. Однако зависимость от зарубежного производства чипов побудила Вашингтон выделить 52 млрд долларов США в рамках Закона о CHIPS для укрепления местных микроэлектронных мощностей.

Азиатско-Тихоокеанский регион зафиксировал самый высокий темп роста на уровне 7,85% CAGR, поскольку перевозчики расширили парки узкофюзеляжных самолетов, а правительства финансировали программы отечественных датчиков для смягчения рисков экспортного контроля. Стоимость авиационных услуг Китая была прогнозирована достичь 61 млрд долларов США к 2043 году, затмевая каждый отдельный страновой рынок. Японские и корейские производители сотрудничали в области MEMS инерциальных модулей для городских транспортных средств воздушной мобильности, в то время как Индия продвигала дорожные карты для отечественно произведенных датчиков воздушных данных для поддержки проектов региональных реактивных самолетов.

Европа осталась технологическим индикатором, обеспечивая строгие правила устойчивости и кибербезопасности, которые способствовали инновациям датчиков. Thales завершила приобретение Cobham Aerospace Communications, усиливая портфели авионики, которые сочетают датчики и защищенные каналы данных. Гармонизация EASA с FAA облегчила взаимное признание одобрений, но поставщики все еще навигировали по отдельным потокам документации. Регион подчеркивал инструментарий валидации SAF и мониторинг выбросов, не связанных с CO₂, как часть своего климатического пакета Fit-for-55.

Конкурентная среда

Рынок авиационных датчиков демонстрировал умеренную концентрацию. Honeywell, Collins Aerospace и Thales остались укоренившимися благодаря обширным сертификационным полномочиям и вертикально интегрированным предложениям, которые простираются от производства MEMS до аналитических панелей. Их масштаб позволил многолетние заявки с фиксированной ценой, которые новички не могли соответствовать. Стратегические игры сосредоточились на цифровых услугах: Honeywell приобрела Civitanavi Systems для углубления знаний инерциальной навигации, в то время как Collins Aerospace запустила модули мониторинга здоровья на основе подписки для семейств A320 и B737.

Устойчивость цепочки поставок стала дифференцирующим фактором. GE Aerospace применила 3D-печать к клапанам отбора воздуха, получив экономию затрат на 35% и освободив мощность для распределения чипов. Фирмы среднего уровня преследовали специализацию; Curtiss-Wright обеспечила контракт IDIQ на 80 млн долларов США для высокоскоростных регистраторов получения данных, поддерживающих программы летных испытаний ВВС США. Стандарты кибербезопасности, такие как программа сетевой безопасности воздушных судов FAA, благоприятствовали действующим игрокам, способным встраивать шифрование и обнаружение вторжений непосредственно в прошивку датчиков, воздвигая входные барьеры для низкозатратных конкурентов.

Возможности белых пятен сохранялись в слиянии датчиков с поддержкой ИИ, аддитивно изготовленных корпусах и датчиках смазки на основе состояния для архитектур электрического движения. Стартапы, поддерживаемые венчурным капиталом, нацелились на эти ниши, однако длинные очереди сертификации и капиталоемкость ограничили их краткосрочное влияние. В целом ценовая конкуренция сосредоточилась на зрелых устройствах давления и температуры, в то время как высокопроизводительные радарные и инфракрасные модули командовали двузначными операционными маржами.

Лидеры индустрии авиационных датчиков

-

Honeywell International Inc.

-

Safran SA

-

TE Connectivity Corporation

-

AMETEK Aerospace, Inc.

-

RTX Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития индустрии

- Сентябрь 2025: Crane Company объявила о покупке Precision Sensors & Instrumentation за 1,06 млрд долларов США, укрепляя свою линейку датчиков давления для систем экологического контроля и мониторинга двигателя.

- Январь 2025: Lockheed Martin получила контракт на 270 млн долларов США для оснащения F-22 продвинутыми инфракрасными оборонительными датчиками, которые обеспечивают 360-градусное осознание угроз.

- Январь 2025: Honeywell и NXP Semiconductors углубили свое сотрудничество по процессорам авионики с поддержкой ИИ для кабин следующего поколения.

Область применения глобального отчета по рынку авиационных датчиков

Авиационные датчики критически важны для предоставления точных данных для безопасного и эффективного времени полета, а также взлета и посадки воздушного судна, поскольку они обеспечивают обратную связь по широкому спектру операционных параметров воздушного судна, таких как температура и давление в салоне, управление крыльями и закрылками, и другие.

Рынок сегментирован по типу датчика, типу воздушного судна и географии. По типу воздушного судна рынок сегментирован на коммерческие и деловые воздушные суда и военные воздушные суда. По типу датчика рынок сегментирован на температурные, давления, положения, расхода, крутящего момента, радарные, акселерометры, близости и другие типы датчиков. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Латинскую Америку и Ближний Восток и Африку.

Отчет предлагает рыночную стоимость и прогнозы в млрд долларов США.

| Самолеты | Коммерческая авиация | Узкофюзеляжные воздушные суда |

| Широкофюзеляжные воздушные суда | ||

| Региональные реактивные самолеты | ||

| Деловая и общая авиация | Деловые реактивные самолеты | |

| Легкие воздушные суда | ||

| Военная авиация | Истребители | |

| Транспортные воздушные суда | ||

| Воздушные суда специального назначения | ||

| Вертолеты | Коммерческие вертолеты | |

| Военные вертолеты | ||

| Давления |

| Температурные |

| Положения |

| Расхода |

| Крутящего момента |

| Радарные |

| Акселерометры |

| Близости |

| Другие датчики |

| Топливные, гидравлические и пневматические системы |

| Двигатель и вспомогательная силовая установка (ВСУ) |

| Экологический контроль салона и груза |

| Системы управления полетом |

| Пилотские кабины |

| Системы шасси |

| Оружейные системы |

| Другие |

| OEM |

| Послепродажный рынок/техническое обслуживание и ремонт |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Мексика | ||

| Остальная часть Южной Америки | ||

| Европа | Великобритания | |

| Франция | ||

| Германия | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная часть Европы | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Израиль | ||

| Объединенные Арабские Эмираты | ||

| Остальная часть Ближнего Востока | ||

| Африка | Южная Африка | |

| Остальная часть Африки | ||

| По типу воздушного судна | Самолеты | Коммерческая авиация | Узкофюзеляжные воздушные суда |

| Широкофюзеляжные воздушные суда | |||

| Региональные реактивные самолеты | |||

| Деловая и общая авиация | Деловые реактивные самолеты | ||

| Легкие воздушные суда | |||

| Военная авиация | Истребители | ||

| Транспортные воздушные суда | |||

| Воздушные суда специального назначения | |||

| Вертолеты | Коммерческие вертолеты | ||

| Военные вертолеты | |||

| По типу датчика | Давления | ||

| Температурные | |||

| Положения | |||

| Расхода | |||

| Крутящего момента | |||

| Радарные | |||

| Акселерометры | |||

| Близости | |||

| Другие датчики | |||

| По применению | Топливные, гидравлические и пневматические системы | ||

| Двигатель и вспомогательная силовая установка (ВСУ) | |||

| Экологический контроль салона и груза | |||

| Системы управления полетом | |||

| Пилотские кабины | |||

| Системы шасси | |||

| Оружейные системы | |||

| Другие | |||

| По конечному пользователю | OEM | ||

| Послепродажный рынок/техническое обслуживание и ремонт | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Южная Америка | Бразилия | ||

| Мексика | |||

| Остальная часть Южной Америки | |||

| Европа | Великобритания | ||

| Франция | |||

| Германия | |||

| Италия | |||

| Испания | |||

| Россия | |||

| Остальная часть Европы | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Южная Корея | |||

| Австралия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Израиль | |||

| Объединенные Арабские Эмираты | |||

| Остальная часть Ближнего Востока | |||

| Африка | Южная Африка | ||

| Остальная часть Африки | |||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка авиационных датчиков и ожидаемый рост?

Размер рынка авиационных датчиков достиг 3,78 млрд долларов США в 2025 году и, по прогнозам, вырастет до 5,13 млрд долларов США к 2030 году, отражая среднегодовой темп роста 6,30%.

Какой авиационный сегмент расширяется быстрее всего по спросу на датчики?

Военная авиация самолетов лидирует, с доходом от датчиков, прогнозируемым расти со среднегодовым темпом роста 8,30% до 2030 года, поскольку ускоряются закупки модернизации и автономных систем.

Почему радарные датчики растут быстрее других типов датчиков?

Регулятивные сдвиги в сторону предотвращения столкновений ACAS Xa и повышенное осознание погодных опасностей обеспечивают среднегодовой темп роста 9,75% для радарных датчиков, самый высокий среди всех категорий.

Как ограничения цепочки поставок повлияют на доступность датчиков?

Продленные сроки поставки полупроводников авиационного класса, ожидается, притупят краткосрочный рост примерно на 1,1 процентного пункта, подталкивая поставщиков к локализации или переработке электроники.

Какие регионы представляют самые большие возможности роста?

Азиатско-Тихоокеанский регион готов к расширению со среднегодовым темпом роста 7,85%, движимый дополнениями парка и отечественными инициативами производства датчиков, направленными на снижение зависимости от импортированных технологий.

Как сервисные бизнес-модели меняют рыночную динамику?

Платформы, которые объединяют датчики с прогнозной аналитикой обслуживания, позволяют авиакомпаниям переводить капитальные расходы в операционные расходы, способствуя росту послепродажного рынка и повторяющимся доходам для поставщиков.

Последнее обновление страницы: