Размер и доля рынка авиационных систем связи

Анализ рынка авиационных систем связи от Mordor Intelligence

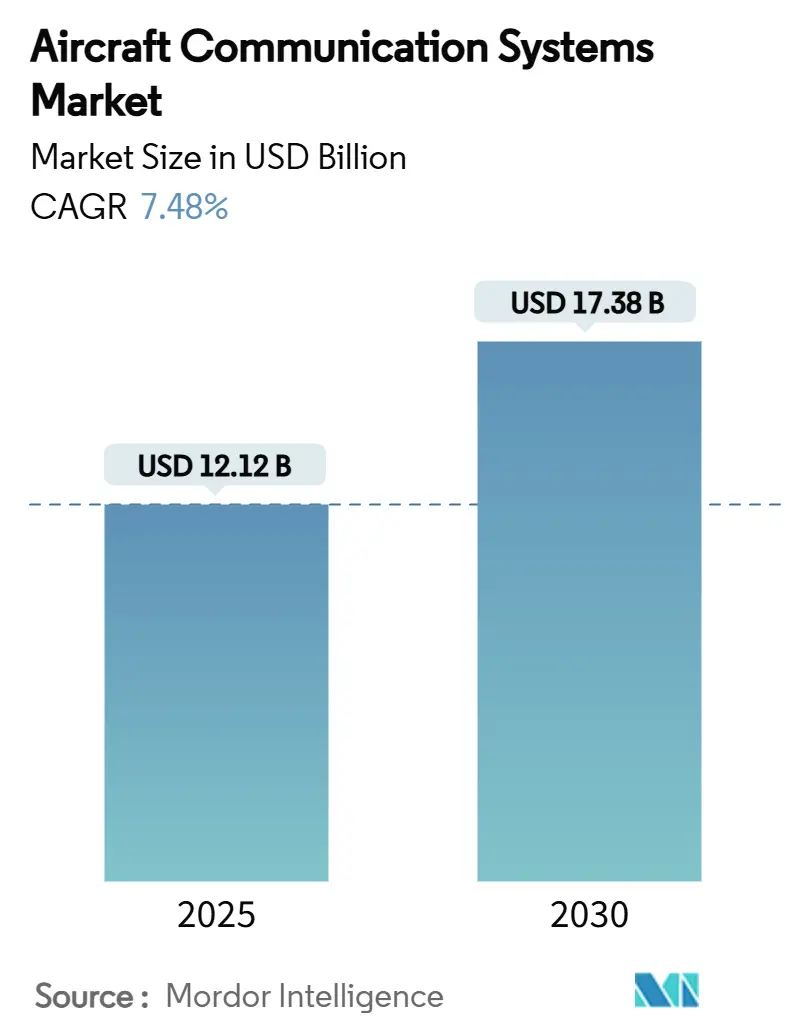

Размер рынка авиационных систем связи достиг 12,12 млрд долл. США в 2025 году и, по прогнозам, составит 17,38 млрд долл. США к 2030 году, что отражает среднегодовой темп роста 7,48%. Основным катализатором роста является растущий спрос на непрерывную, безопасную связь с множественными орбитами в коммерческих, оборонных флотах и зарождающихся флотах городской воздушной мобильности. Авиакомпании переводят подключение из центра затрат в доходную услугу, в то время как оборонные программы продолжают модернизировать тактические каналы передачи данных и спутниковые терминалы для условий противоборства. Быстрая цифровизация авионики кабины, регулятивные требования, такие как CPDLC и ADS-B Out, и управление спектром на основе ИИ стимулируют инвестиции во все классы воздушных судов. Консолидация среди поставщиков подключения - видимая в приобретении Satcom Direct компанией Gogo - и устойчивый рост флота в Азиатско-Тихоокеанском регионе дополнительно усиливают импульс для рынка авиационных систем связи.

Ключевые выводы отчета

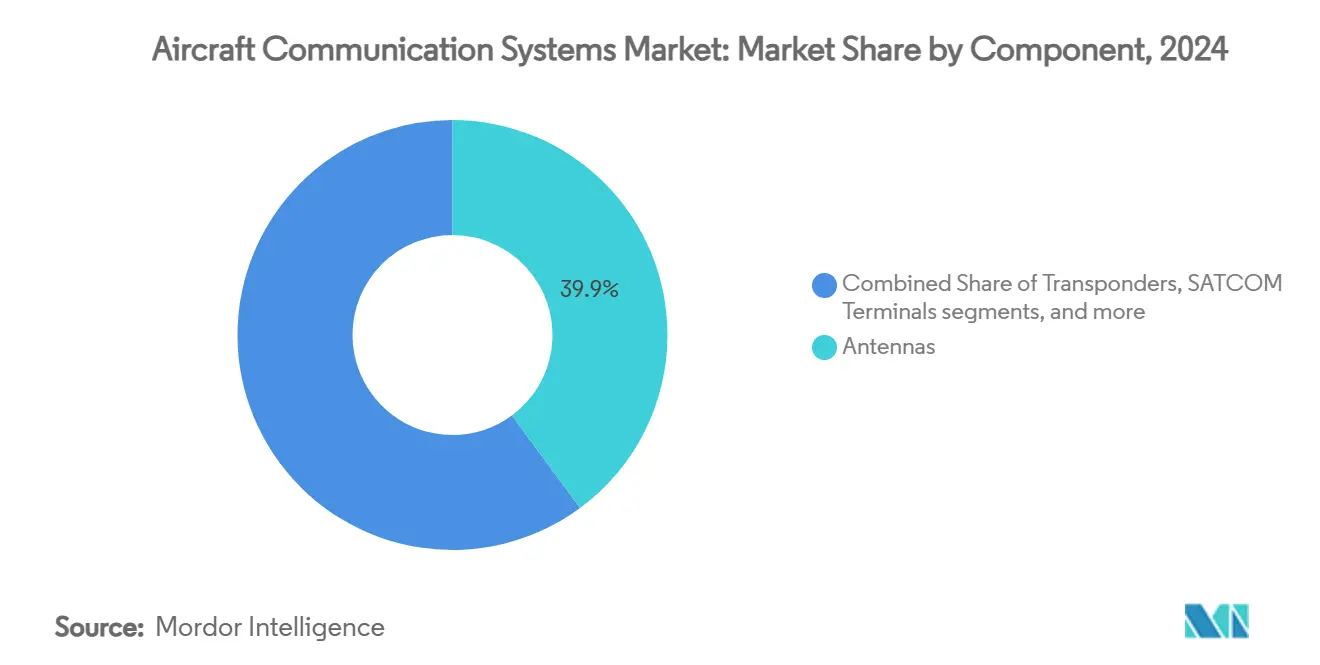

- По компонентам антенны лидировали с 39,89% доли рынка авиационных систем связи в 2024 году, тогда как дисплеи и процессоры прогнозируются к росту со среднегодовым темпом роста 9,67% до 2030 года.

- По типу воздушного судна коммерческая авиация удерживала 53,67% доли выручки в 2024 году; платформы городской воздушной мобильности прогнозируются к демонстрации самого быстрого среднегодового темпа роста 11,45% до 2030 года.

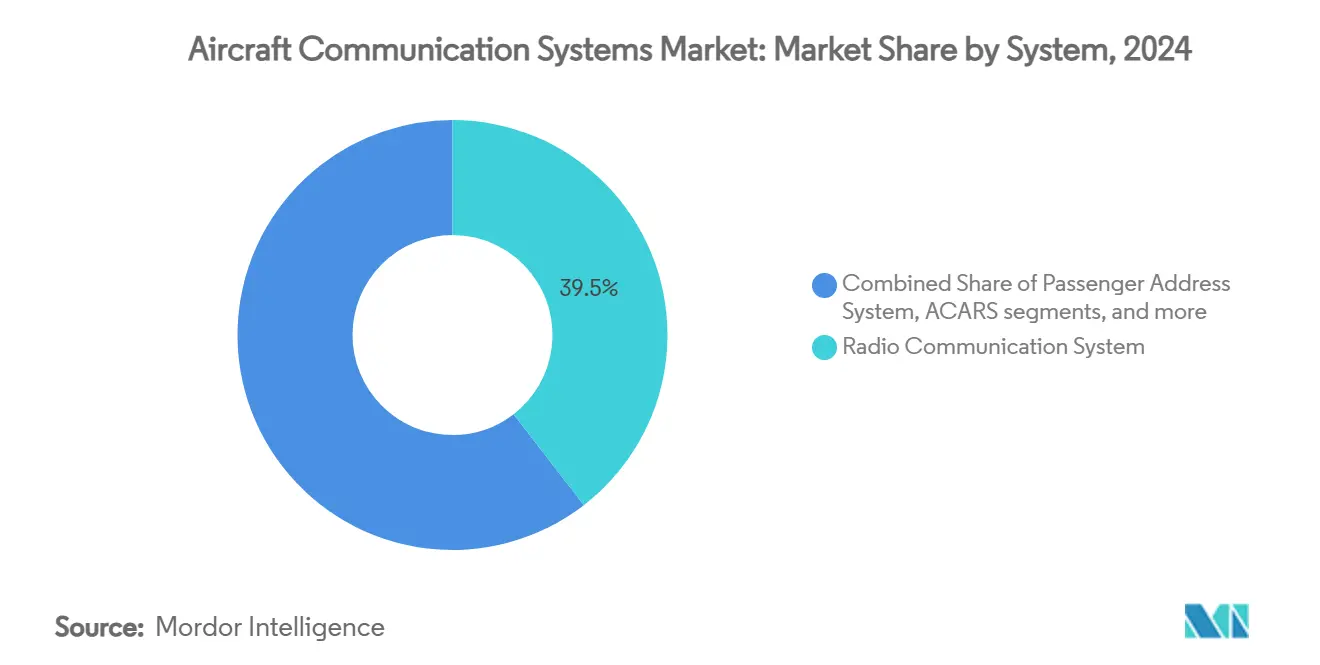

- По системе радиосвязь составляла 39,54% доли размера рынка авиационных систем связи в 2024 году, в то время как ACARS развивается со среднегодовым темпом роста 8,32%.

- По технологии подключения SATCOM контролировал 40,85% доли размера рынка авиационных систем связи в 2024 году, а решения 5G воздух-земля готовы расти со среднегодовым темпом роста 7,76%.

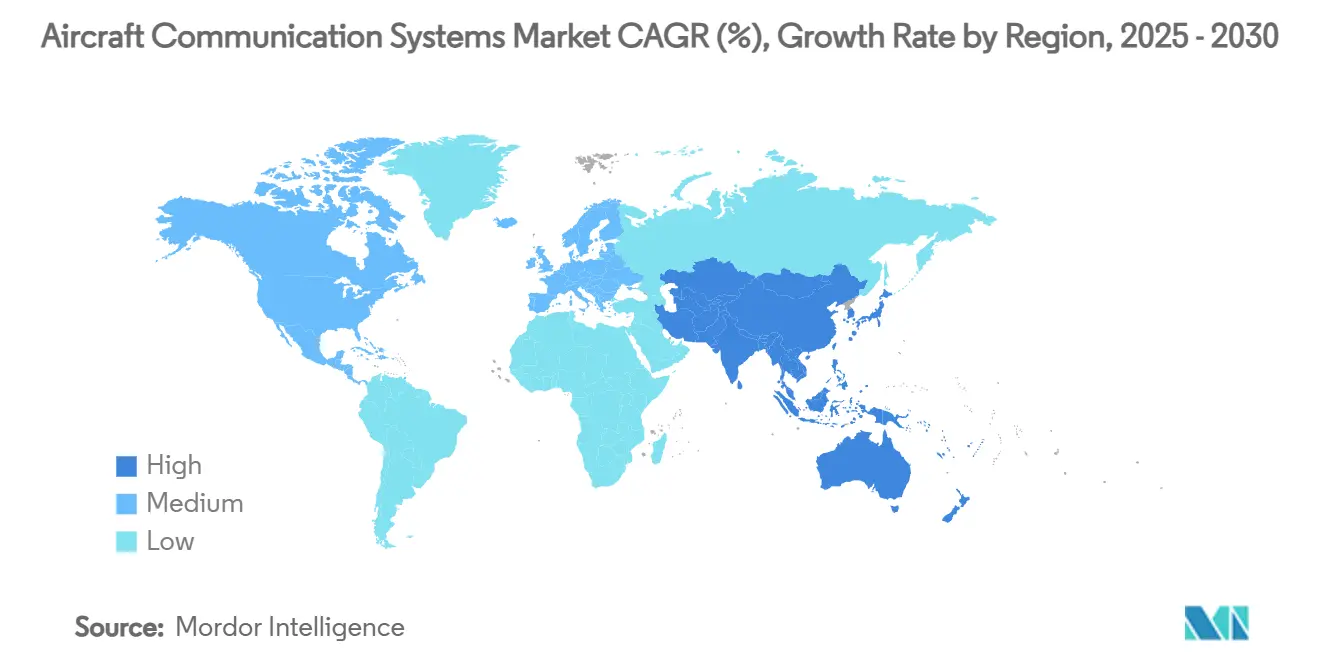

- По географии Северная Америка внесла 35,85% долю в 2024 году, тогда как Азиатско-Тихоокеанский регион является самым быстрорастущим регионом со среднегодовым темпом роста 8,42% до 2030 года.

Тенденции и аналитические данные глобального рынка авиационных систем связи

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временной график влияния |

|---|---|---|---|

| Всплеск подключения в полете с поддержкой SATCOM | +1.2% | Северная Америка и Европа, распространение по всему миру | Средний срок (2-4 года) |

| Обязательные сроки соответствия ADS-B Out и CPDLC | +0.8% | Лидерство США и Европы, глобальное принятие | Короткий срок (≤ 2 лет) |

| Расширение флота узкофюзеляжных воздушных судов в АТР | +1.0% | Ядро Азиатско-Тихоокеанского региона, распространение на БВ и Африку | Долгий срок (≥ 4 лет) |

| Программы модернизации военного флота для безопасной связи | +0.9% | Северная Америка и Европа, страны-союзники | Средний срок (2-4 года) |

| Интеграция программно-определяемого радио в авионику | +0.7% | Глобальное раннее военное применение | Долгий срок (≥ 4 лет) |

| Когнитивные радиостанции на основе ИИ для динамического использования спектра | +0.6% | Пилотные площадки в Северной Америке и Европе | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Всплеск подключения в полете с поддержкой SATCOM

Авиакомпании переходят к архитектурам с множественными орбитами, которые объединяют мощности LEO, MEO и GEO для устранения разрывов задержки при сохранении глобального охвата. Delta Air Lines выбрала многоорбитальное решение Hughes для более чем 400 воздушных судов, отражая парадигматический сдвиг к рассмотрению широкополосного подключения как стратегической инфраструктуры. Антенны Ka2517 компании ThinKom зарегистрировали 17 миллионов летных часов с 98% доступностью на 1550 воздушных судах, доказав интероперабельность и надежность.[1]ThinKom Solutions, "Ka2517 Antenna Flight Hours Milestone," thinkom.com Эти обновления услуг поддерживают бизнес-модели с разделением доходов, которые поощряют флотовое принятие высокопропускных каналов связи, усиливая рост выручки рынка авиационных систем связи.

Обязательные сроки соответствия ADS-B Out и CPDLC

ADS-B Out и внутренний CPDLC теперь требуются в воздушном пространстве США, принуждая авиакомпании дооснащать радиостанции VDL Mode 2 и блоки управления связью. Параллельные европейские требования распространяются на автономное отслеживание бедствий для воздушных судов свыше 27 000 кг с января 2025 года.[2] International Civil Aviation Organization, "Global Aeronautical Distress and Safety System Requirements," icao.int Дополнительный сертификат типа PM-CPDLC компании Honeywell предлагает готовый путь к соответствию с использованием радиостанций VHF Data Link и CMU. Обязательные сроки ускоряют циклы краткосрочного принятия, повышая спрос на авиационные системы связи.

Расширение флота узкофюзеляжных воздушных судов в АТР

Airbus прогнозирует скачок рынка авиационных услуг Азиатско-Тихоокеанского региона с 52 млрд долл. США в 2025 году до 129 млрд долл. США к 2043 году при поддержке примерно 19 500 новых поставок.[3]Airbus, "Global Services Forecast 2025-2043," airbus.com По мере роста низкобюджетных перевозчиков приоритет отдается легким и энергоэффективным антеннам, процессорам и гибридам VHF/SATCOM. Китайские испытания 5G воздух-земля и развертывание безопасных радиостанций в Индии дополнительно повышают региональный спрос, что приводит к самому быстрому темпу роста рынка авиационных систем связи.

Программы модернизации военного флота для безопасной связи

Контракт L3Harris на 999 млн долл. США на терминалы MIDS JTRS подчеркивает продолжающиеся обновления Link-16, включая одновременный множественный прием для повышения точности данных. Программа TACAMO компании Northrop Grumman стоимостью 3,5 млрд долл. США представляет воздушные суда стратегической связи следующего поколения с системами очень низкой частоты Collins. Непрерывное финансирование модернизации поддерживает среднесрочный импульс, добавляя устойчивость рынку авиационных систем связи.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временной график влияния |

|---|---|---|---|

| Бремя затрат на сертификацию и DO-178/DO-254 | -0.9% | Строже в Северной Америке и Европе | Средний срок (2-4 года) |

| Киберуязвимости в IP-сетях авионики | -0.7% | Глобально, касается оборонных вопросов | Короткий срок (≤ 2 лет) |

| Перегрузка РЧ-спектра и риск помех | -0.6% | Плотные городские регионы по всему миру | Долгий срок (≥ 4 лет) |

| Дефицит полупроводников для РЧ-чипсетов | -0.8% | Глобально, нишевые авиационные части | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Бремя затрат на сертификацию и DO-178/DO-254

Затраты на верификацию DO-178C и DO-254 резко возрастают для многоядерной авионики с поддержкой ИИ. Архитектура Mosarc компании Collins Aerospace - недавно одобренная FAA - показывает 75% увеличение производительности обработки без пропорциональных затрат на сертификацию, однако общие расходы остаются препятствием. Небольшие OEM сталкиваются с ресурсными ограничениями, частично сдерживая рынок авиационных систем связи в среднесрочной перспективе.

Киберуязвимости в IP-сетях авионики

GAO США призывает FAA усилить надзор за кибербезопасностью подключенных кабин пилотов, ссылаясь на новые поверхности атак, создаваемые IP-каналами.[4]US Government Accountability Office, "Aviation Cybersecurity: FAA Should Strengthen Oversight," gao.gov Honeywell и Европейское космическое агентство разрабатывают спутники квантового распределения ключей для защиты путей данных. Повышенное восприятие рисков замедляет принятие коммуникационных комплексов открытой архитектуры, незначительно снижая краткосрочный рост рынка авиационных систем связи.

Сегментный анализ

По компонентам: антенны лидируют, в то время как мощность обработки ускоряется

Антенны захватили 39,89% доли рынка авиационных систем связи в 2024 году, возглавляемые электронно-управляемыми решетками, предназначенными для спутников множественных орбит. Электронно-сканируемая антенна Ka-диапазона Plane Simple компании Satcom Direct представляет собой высокоусиливающую конструкцию низкого профиля, предпочитаемую на флотах дальних рейсов. Прогнозируется рост категории дисплеев и процессоров со среднегодовым темпом роста 9,67% до 2030 года, поддерживаемый сертифицированными FAA многоядерными чипами Collins Aerospace, которые повышают вычислительную мощность кабины на 75%. Размер рынка авиационных систем связи для дисплеев и процессоров находится на более крутой траектории, чем устаревшее аппаратное обеспечение. Транспондеры поддерживают устойчивый спрос, поскольку поздние последователи соответствуют требованиям ADS-B, в то время как блоки управления связью (CMU) выигрывают от развертывания CPDLC. Военные радиостанции противодействия и модули SDR, оптимизированные по SWaP, завершают спрос на компоненты, расширяя охват рынка авиационных систем связи.

Исторический взгляд показывает рост, ориентированный на аппаратное обеспечение, который уступил место функциональности, определяемой программным обеспечением. Тактильный дисплей FlytX компании Thales снижает размер и потребляемую мощность на 30% и поддерживает поэтапную сертификацию, иллюстрируя, как модульность изменяет циклы обновления. По мере распространения модульной авионики объемы закупок мигрируют от фиксированных антенн к платформам обработки, поддерживая сбалансированные доходы жизненного цикла на рынке авиационных систем связи.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу воздушного судна: коммерческие флоты доминируют, в то время как eVTOL набирает обороты

Коммерческие реактивные самолеты сгенерировали 53,67% выручки 2024 года, поскольку авиакомпании отдавали приоритет широкополосному подключению и соответствию нормативным требованиям. План Boeing по приобретению Spirit AeroSystems сигнализирует о большем вертикальном контроле интеграции авионики, что должно упростить установку систем связи на производственных линиях узкофюзеляжных самолетов. Прогнозируется, что программы городской воздушной мобильности (UAM) покажут среднегодовой темп роста 11,45%, самый быстрый на рынке авиационных систем связи, движимые кабиной пилотов Anthem компании Honeywell на VX4 компании Vertical Aerospace.[5]Honeywell Aerospace, "Anthem Flight Deck Fact Sheet," honeywell.com Финансирование военных воздушных судов остается значительным, что иллюстрируют контракты E-130J TACAMO и модернизации Link-16. Деловая авиация добавляет дополнительный объем через обновления SATCOM кабин дальнего радиуса действия, такие как многолетнее соглашение Bombardier с Honeywell. Региональные реактивные самолеты поддерживают спрос в расширяющемся флоте АТР, в то время как беспилотные системы интегрируют продвинутые SDR и процессоры ИИ, углубляя тактические случаи использования в рынке авиационных систем связи.

По системе: лидерство радиосвязи сужается по мере модернизации ACARS

Традиционное голосовое радио VHF/HF по-прежнему составляет 39,54% выручки 2024 года, но ограничения пропускной способности и растущие потребности в данных направляют рост к IP-сообщениям. ACARS по IP является самой быстрорастущей системой со среднегодовым темпом роста 8,32%, при этом авиакомпании используют широкополосные каналы для снижения платежей за HF и повышения эффективности диспетчеризации. Размер рынка авиационных систем связи для решений ACARS будет расширяться в соответствии с инициативами цифровизации воздух-земля. Интерфонные, цифровые аудио и тактические системы каналов передачи данных также выигрывают от дорожных карт SDR, которые обеспечивают поддержку множественных форм сигналов в одном LRU. Переход от коммутации каналов к пакетным архитектурам поддерживает устойчивое перераспределение расходов в рынке авиационных систем связи.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По технологии подключения: SATCOM сохраняет масштаб, в то время как 5G ATG набирает темп

SATCOM сохранил 40,85% долю размера рынка авиационных систем связи в 2024 году в диапазонах L, Ku и Ka. Платформа Amara компании Viasat накладывает двухлучевое подключение на орбиты LEO, MEO и GEO для входа в 2028 году, сигнализируя о продолжающемся первенстве SATCOM. Однако прогнозируется рост сетей 5G воздух-земля со среднегодовым темпом роста 7,76%, особенно в регионах, где башни высокой плотности могут обслуживать флоты узкофюзеляжных самолетов экономически эффективно. VHF-канал передачи данных остается основой для резервного голосового УВД, в то время как тактические формы сигналов, такие как Link-16 и Protected Tactical Waveform, расширяют оборонное использование. Гибридные архитектуры, которые переключаются между ATG и спутниковыми каналами на основе стоимости и задержки, оптимизируют общую стоимость владения, повышая технологическое разнообразие на рынке авиационных систем связи.

Географический анализ

Северная Америка сохранила 35,85% выручки 2024 года благодаря программам модернизации FAA и устойчивым военным расходам. Модернизация телекоммуникационной инфраструктуры FAA на 4600 объектах УВД продолжается, обеспечивая надежный внутренний рынок для радиостанций, каналов передачи данных и обновлений управления спектром. Контракты обороны США - включая заказ BACN на 269 млн долл. США - укрепляют видимость закупок до 2027 года.

Азиатско-Тихоокеанский регион является самым быстрорастущим регионом, увеличиваясь со среднегодовым темпом роста 8,42% до 2030 года. Инвестиции в рынок авиационных систем связи отражают растущие флоты в Китае, Индии и Юго-Восточной Азии. China Telecom пилотирует общенациональное покрытие 5G воздух-земля менее чем с 1000 башнями, в то время как Индия оснащает безопасными радиосетями Vayulink свой расширяющийся истребительный парк. Региональные перевозчики, такие как Thai Airways, приняли многоорбитальное подключение SES, подчеркивая коммерческий спрос на продвинутый SATCOM.

Европа сохраняет прочные позиции благодаря строгому регулятивному лидерству. Обновленные стандарты будущей аэронавигации ИКАО требуют кибер-устойчивого обмена данными, стимулируя принятие шифрованного управления каналами. Thales и Spire Global развертывают более 100 спутников для обеспечения космического наблюдения ADS-B, запланированного к вводу в эксплуатацию в 2027 году. Airbus HBCplus предлагает интегрированные многоорбитальные терминалы, которые снижают сопротивление и расход топлива, подчеркивая влияние OEM на рынок авиационных систем связи.

Южная Америка, Ближний Восток и Африка вносят умеренный, но растущий спрос, подкрепленный обновлениями флота и стратегическими оборонными проектами. Из-за разреженной наземной инфраструктуры гибридные решения ATG/SATCOM привлекательны в этих географических регионах, поддерживая глобально диверсифицированную модель роста рынка авиационных систем связи.

Конкурентная среда

Рынок авиационных систем связи умеренно концентрирован. Приобретение CAES компанией Honeywell за 1,9 млрд долл. США добавляет 2200 РЧ-инженеров и возможности электронной войны, связывая дизайн антенн и полезные нагрузки безопасной связи. Покупка Satcom Direct компанией Gogo за 375 млн долл. США консолидирует подключение деловой авиации, нацеливаясь на 890 млн долл. США совокупной выручки и 24% маржи EBITDA. Подразделение Collins Aerospace компании Raytheon дифференцируется на сертифицированной многоядерной вычислительной мощности, открывая новую выручку в авионике.

Поставщики, ориентированные на оборону, такие как L3Harris, расширяют программы ВМС, экспериментируя со спутниками Link-16 LEO для укрепления тактических сетей. Peraton Labs демонстрирует инструменты спектра на базе ИИ, которые могут нарушить традиционное планирование фиксированных частот. В коммерческих, деловых и зарождающихся секторах UAM конкуренция сосредотачивается на интеграции многоорбитальных каналов, сертификации архитектур SDR и обеспечении поставок полупроводников.

Устойчивость цепочки поставок теперь является конкурентным показателем. OEM и поставщики первого уровня диверсифицируют партнеров по производству чипов и поддерживают более высокие страховые запасы для навигации дефицита РЧ-компонентов. В совокупности эти движения указывают на отрасль, стремящуюся к гибкости при решении все более сложных требований рынка авиационных систем связи.

Лидеры индустрии авиационных систем связи

-

Honeywell International Inc.

-

RTX Corporation

-

L3Harris Technologies, Inc.

-

Thales Group

-

ViaSat Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в индустрии

- Июнь 2025: Airbus Defence & Space получила контракт с Thales на поставку системы спутниковой связи безопасности (satcom), которая будет интегрирована в военно-транспортный самолет A400M.

- Май 2025: Система спутниковой связи JetWave™ X компании Honeywell будет модернизировать систему воздушной разведки и электронной войны (ARES) армии США через L3Harris Technologies (L3Harris).

- Сентябрь 2024: Viasat, Inc. получила контракт на 33,6 млн долл. США от лаборатории исследований ВВС США (AFRL) в рамках программы Defense Experimentation Using Commercial Space Internet (DEUCSI). Контракт сосредотачивается на разработке и поставке систем Active Electronically Scanned Array (AESA) для улучшения возможностей спутниковой связи тактических воздушных судов, включая платформы винтокрылов.

- Апрель 2024: L3Harris Technologies подписала соглашение с Air India на поставку регистраторов голоса и данных SRVIVR25 для флота B737-8 авиакомпании. Контракт включает установку оборудования на 100 воздушных судов с возможным расширением на покрытие 40 дополнительных самолетов.

Охват глобального отчета о рынке авиационных систем связи

Система связи воздушного судна включает компоненты и подсистемы, обеспечивающие связь между воздушным судном и наземной станцией, а также системы связи и оповещения кабины. Система также отвечает за запись переговоров и аудио кабины. Авиационные системы связи играют критическую роль в повышении безопасности и эффективности полетов. Авиакомпании и авиационные власти все чаще инвестировали в продвинутые решения связи для улучшения ситуационной осведомленности и снижения рисков аварий.

Рынок авиационных систем связи сегментирован по компонентам и типу воздушного судна. По компонентам рынок сегментирован на транспондер, дисплей и процессор, и антенну. По типу воздушного судна рынок сегментирован на коммерческие воздушные суда и военные воздушные суда. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Латинскую Америку, Ближний Восток и Африку. Отчет также охватывает размеры рынков и прогнозы для рынка авиационных систем связи в основных странах различных регионов. Для каждого сегмента размер рынка представлен в стоимостном выражении (долл. США).

Размеры и прогнозы рынка были предоставлены в стоимостном выражении (долл. США).

| Транспондеры |

| Терминалы SATCOM |

| Антенны |

| Дисплеи и процессоры |

| Блоки управления связью |

| Другие компоненты |

| Коммерческие воздушные суда | Узкофюзеляжные |

| Широкофюзеляжные | |

| Региональные реактивные самолеты | |

| Бизнес-джеты | |

| Военные воздушные суда | Истребители |

| Транспортные | |

| Специального назначения | |

| Беспилотные летательные аппараты (БПЛА) | |

| Городская воздушная мобильность/eVTOL |

| Система радиосвязи |

| Система интерфонной связи |

| Система пассажирских объявлений |

| Система цифрового радио и интеграции аудио |

| Система адресации и отчетности воздушных судов (ACARS) |

| SATCOM (L/Ku/Ka-диапазон) |

| Голосовая связь VHF/HF |

| Воздух-земля (ATG/5G-ATG) |

| Тактические каналы передачи данных (Link-16, MADL) |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Соединенное Королевство | |

| Германия | ||

| Франция | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Объединенные Арабские Эмираты | ||

| Остальная часть Ближнего Востока | ||

| Африка | Южная Африка | |

| Остальная часть Африки | ||

| По компонентам | Транспондеры | ||

| Терминалы SATCOM | |||

| Антенны | |||

| Дисплеи и процессоры | |||

| Блоки управления связью | |||

| Другие компоненты | |||

| По типу воздушного судна | Коммерческие воздушные суда | Узкофюзеляжные | |

| Широкофюзеляжные | |||

| Региональные реактивные самолеты | |||

| Бизнес-джеты | |||

| Военные воздушные суда | Истребители | ||

| Транспортные | |||

| Специального назначения | |||

| Беспилотные летательные аппараты (БПЛА) | |||

| Городская воздушная мобильность/eVTOL | |||

| По системе | Система радиосвязи | ||

| Система интерфонной связи | |||

| Система пассажирских объявлений | |||

| Система цифрового радио и интеграции аудио | |||

| Система адресации и отчетности воздушных судов (ACARS) | |||

| По технологии подключения | SATCOM (L/Ku/Ka-диапазон) | ||

| Голосовая связь VHF/HF | |||

| Воздух-земля (ATG/5G-ATG) | |||

| Тактические каналы передачи данных (Link-16, MADL) | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Соединенное Королевство | ||

| Германия | |||

| Франция | |||

| Италия | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Австралия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Объединенные Арабские Эмираты | |||

| Остальная часть Ближнего Востока | |||

| Африка | Южная Африка | ||

| Остальная часть Африки | |||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка авиационных систем связи?

Рынок оценивается в 12,12 млрд долл. США в 2025 году и ожидается, что достигнет 17,38 млрд долл. США к 2030 году, что представляет среднегодовой темп роста 7,48%.

Какой сегмент компонентов растет быстрее всего?

Прогнозируется рост дисплеев и процессоров со среднегодовым темпом роста 9,67% до 2030 года, движимый сертифицированными FAA многоядерными платформами обработки, которые повышают вычислительную мощность кабины на 75%.

Почему Азиатско-Тихоокеанский регион является самым быстрорастущим регионом?

Расширение флота, испытания 5G воздух-земля и увеличение оборонных расходов толкают Азиатско-Тихоокеанский регион к среднегодовому темпу роста 8,42%, опережая другие регионы.

Как регулятивные требования влияют на спрос?

Обязательные сроки ADS-B Out и CPDLC принуждают авиакомпании оснащать радиостанции VDL и CMU, ускоряя краткосрочные расходы на соответствующие решения связи.

Какие технологии бросают вызов доминированию SATCOM?

Сети 5G воздух-земля являются самой быстрорастущей технологией подключения, предлагая широкополосную связь с низкой задержкой, которая дополняет спутниковые каналы множественных орбит.

Какова главная проблема кибербезопасности с современными сетями авионики?

IP-подключение создает новые векторы атак, стимулируя инициативы, такие как спутники квантового распределения ключей и усиление надзора FAA для защиты путей данных.

Последнее обновление страницы: