Análise de mercado de xilitol

O tamanho do mercado de xilitol é estimado em US$ 1,06 bilhão em 2024, e deverá atingir US$ 1,37 bilhão até 2029, crescendo a um CAGR de 5,11% durante o período de previsão (2024-2029).

O xilitol é amplamente aprovado para uso em alimentos em todo o mundo. Também é amplamente aprovado para produtos de higiene bucal, produtos farmacêuticos, cosméticos e produtos de higiene pessoal. A crescente demanda por adoçantes naturais em gomas de mascar impulsiona o mercado de Xilitol. As gomas de mascar à base de xilitol oferecem vários benefícios dentários, como ajudar a prevenir cáries e boca seca e ajudar a melhorar a saúde oral. Espera-se que a crescente demanda por xilitol em aplicações alimentícias e nutracêuticas seja um fator propulsor chave para o mercado durante o período de previsão. O xilitol cristalino de baixa caloria é um adoçante natural encontrado em alimentos vegetais fibrosos e árvores de madeira dura. É o único açúcar que possui a mesma intensidade de doçura da sacarose. Pode ser produzido por hidrólise química ou enzimática a partir de diferentes fontes vegetais contendo polissacarídeos. É amplamente produzido através de um processo químico em escala industrial, que se baseia na desidrogenação catalítica da xilose. O processo não é apenas caro e intensivo em energia, mas também ambientalmente arriscado devido ao uso de um catalisador tóxico e de gás hidrogênio de alta pressão.

A cor, o sabor e o prazo de validade dos produtos alimentícios também são melhorados. A goma de mascar contendo xilitol é bem conhecida por seus benefícios medicinais. Xaropes para tosse, tônicos e preparações vitamínicas tornam-se não fermentáveis quando o xilitol é adicionado. Devido às suas qualidades não cariogênicas e não fermentáveis, é incluído nas dietas como um suplemento saudável para pacientes diabéticos. Além disso, o mercado do xilitol é impulsionado pelo aumento do seu consumo em aplicações alimentares e de cuidados pessoais. Além disso, o motor de crescimento do xilitol (assim como de outros adoçantes de baixas calorias) é o número crescente de pessoas com diabetes em todo o mundo.

Tendências do mercado de xilitol

Aumento da demanda por produtos sem açúcar

A crescente preocupação com a ingestão de açúcar levou ao colapso do consumo de gomas de mascar açucaradas. A crescente procura de pastilhas elásticas e produtos de confeitaria sem açúcar nos mercados desenvolvidos e em desenvolvimento impulsiona o mercado de adoçantes não calóricos como o xilitol. Conseqüentemente, é um ingrediente comum em gomas de mascar sem açúcar, doces, balas, alimentos adequados para diabetes e produtos de higiene bucal. As principais marcas de gomas de mascar nos Estados Unidos, como Trident, Orbit, Extra, Dentyne 5 e Eclipse, são especializadas em gomas sem açúcar e com sabor de menta.

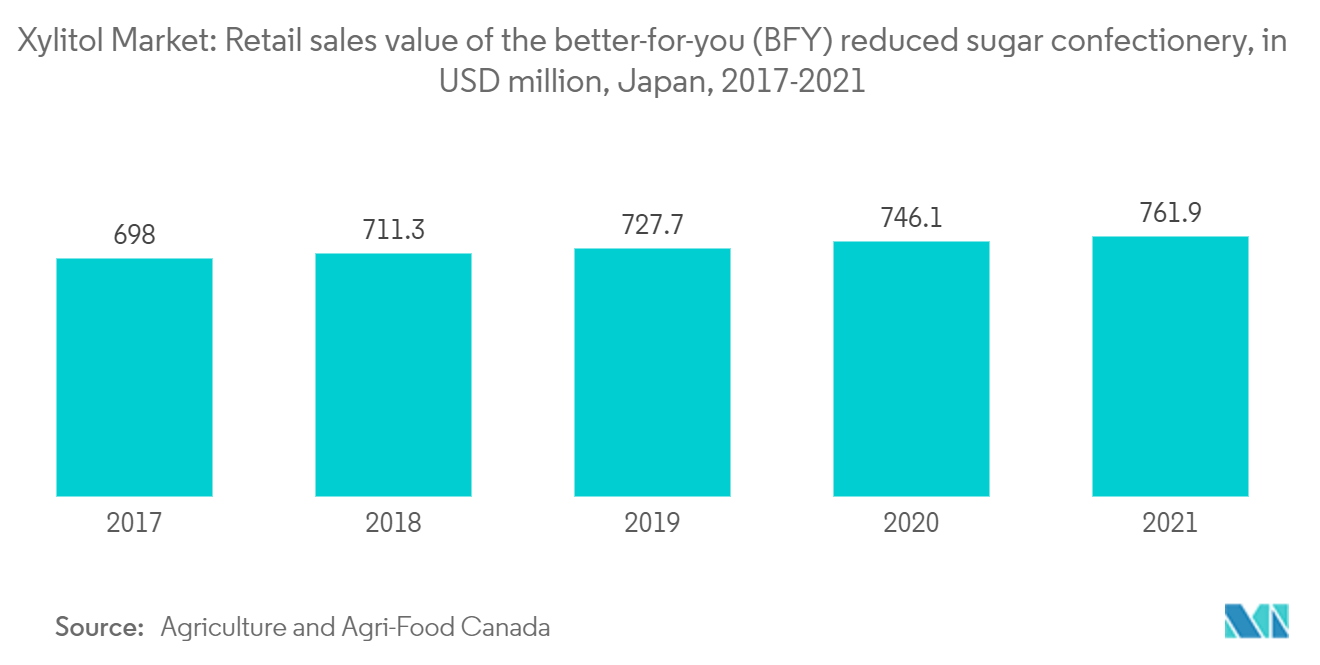

De acordo com a Federação Internacional de Diabetes, a China terá a maior população diabética em 2021, com 140,9 milhões de pessoas afetadas. Alguns dos benefícios da redução da ingestão de açúcar incluem ajudar na perda de peso e prevenir a obesidade, diminuir o risco de diabetes tipo 2 ou pré-diabetes e reduzir o risco de condições digestivas inflamatórias, como doença do intestino irritável e doença de Crohn. De acordo com a Agriculture and Agri-Food Canada, o valor das vendas no varejo de produtos de confeitaria melhores para você e com baixo teor de açúcar vendidos no Japão totalizou aproximadamente 762 milhões de dólares em 2021.

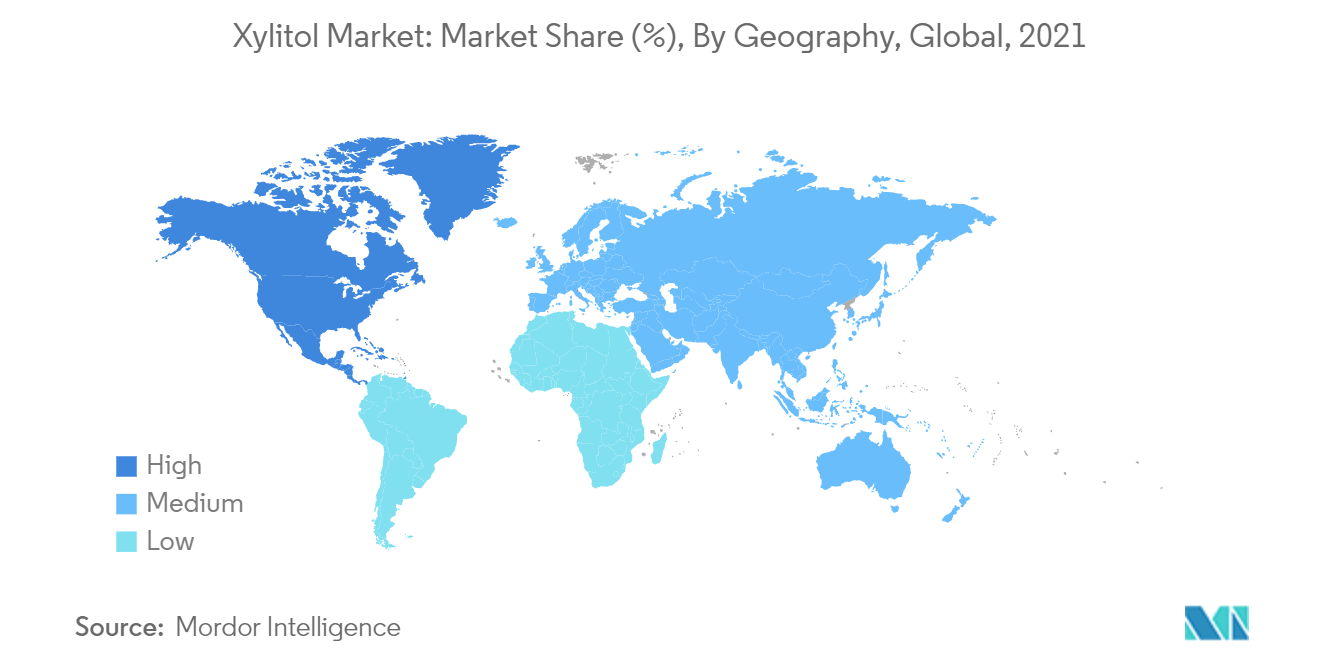

América do Norte detém uma participação proeminente no mercado

Os Estados Unidos são um dos maiores consumidores de xilitol no mercado global. A demanda é alta devido a vários benefícios à saúde, como baixo valor calórico, propriedades que desafiam a cárie dentária e baixo teor de carboidratos. Isto incentivou a sua aplicação entre consumidores preocupados com a saúde nos Estados Unidos. A Administração de Alimentos e Medicamentos dos Estados Unidos (FDA dos EUA) aprovou o uso de xilitol em alimentos para fins dietéticos específicos como aditivo alimentar direto, que se estende ainda a todos os outros produtos sem açúcar e sem adição de açúcar e o classificou como geralmente reconhecido como seguro (GRAS).

Além disso, a crescente prevalência de ataques cardíacos, obesidade e população diabética no país resultou na mudança das pessoas para um estilo de vida sem açúcar. De acordo com o Instituto Nacional de Estatística e Geografia, as doenças cardíacas foram a causa mais comum de morte após a COVID-19 no México, com quase 114 mil mortes registadas durante os primeiros seis meses de 2021. Os fornecedores globais sediados nos Estados Unidos utilizam madeira como matéria-prima para a produção de xilitol comercial. O xilitol também foi amplamente aprovado para produtos de higiene bucal, produtos farmacêuticos, cosméticos e produtos de higiene pessoal.

Visão geral da indústria de xilitol

O mercado de Xilitol é altamente competitivo, com players importantes como Cargill, Incorporated; Ingredion, Inc.; Zhejiang Huakang Farmacêutica Co., Ltd.; Roquette Frères; e Archer Daniels Midland Company.

Os players do setor estão ativamente envolvidos em fusões e aquisições. As empresas competem em diferentes fatores, incluindo outras ofertas de produtos baseados em ingredientes, qualidade e capacidade de expansão para obter uma vantagem competitiva no mercado. Além disso, esses principais players também estão agora se concentrando na expansão de suas instalações de produção para atender à demanda adicional que surge junto com o crescimento do mercado.

Líderes de mercado de xilitol

Cargill, Incorporated

Ingredion, Inc.

Roquette Frères

Archer Daniels Midland Company

Zhejiang Huakang Pharmaceutical Co., Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de xilitol

- Agosto de 2022 Pesquisadores do IIT Guwahati (Índia) desenvolveram um método de fermentação que produz com segurança xilitol a partir do bagaço da cana-de-açúcar, um subproduto da moagem da cana-de-açúcar. Com este método, as limitações operacionais da síntese química e os atrasos associados à fermentação convencional são superados. O ultrassom utilizado durante o processo de fermentação resultou em uma redução de 15 horas no tempo de fermentação e um aumento de quase 20% no rendimento do produto.

- Agosto de 2022 A IFF anunciou a abertura de seu novo Nourish Innovation Lab no centro de pesquisa e desenvolvimento da empresa em Union Beach, Nova Jersey, nos EUA. No Nourish Innovation Lab, a IFF atenderá clientes que utilizam todo o portfólio de produtos da IFF, incluindo proteínas, mascaradores, moduladores, adoçantes, temperos, ingredientes funcionais, culturas e enzimas.

- Abril de 2022 A fábrica de xilitol de propriedade da Fazer, que cria xilitol a partir de cascas de aveia, foi inaugurada em Lahti, Finlândia. A fábrica Fazer Xilitol, que utiliza uma tecnologia distinta e patenteada, é uma excelente ilustração de uma inovação contemporânea na economia circular. O crescimento futuro do mercado do Xilitol Finlandês é projetado devido aos diversos usos potenciais da substância nos setores culinário, cosmético e medicinal.

Segmentação da indústria de xilitol

O xilitol é um tipo de adoçante natural artificial encontrado em várias espigas de milho, vegetais, frutas e até mesmo no corpo humano em pequenas quantidades por meio do metabolismo regular. O xilitol é um substituto do açúcar usado em gomas de mascar e pastilhas sem açúcar para prevenir cáries e boca e corpo secos em pequenas quantidades através do metabolismo regular. O xilitol é um substituto do açúcar usado em gomas de mascar e pastilhas sem açúcar para prevenir cáries e boca seca. O mercado de xilitol é segmentado por forma, aplicação e geografia. Com base na sua forma, o mercado é segmentado em xilitol sólido e líquido. Com base em sua aplicação, o mercado global de xilitol é segmentado em alimentos e bebidas, produtos de higiene bucal, cosméticos e produtos de higiene pessoal e produtos farmacêuticos. O segmento de alimentos e bebidas é ainda segmentado em gomas de mascar, panificação e confeitaria e outros alimentos e bebidas. Com base na geografia, o mercado é segmentado na América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. O relatório oferece tamanho de mercado e previsão em termos de valor (em milhões de dólares) para todos os segmentos acima.

| Sólido |

| Líquido |

| Alimentos e Bebidas | Pastilhas elásticas |

| Padaria e Confeitaria | |

| Outros alimentos e bebidas | |

| Produtos de higiene bucal | |

| Cosméticos e Artigos de Higiene Pessoal | |

| Produtos farmacêuticos |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | Índia |

| China | |

| Austrália | |

| Japão | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Resto do Médio Oriente e África |

| Forma | Sólido | |

| Líquido | ||

| Aplicativo | Alimentos e Bebidas | Pastilhas elásticas |

| Padaria e Confeitaria | ||

| Outros alimentos e bebidas | ||

| Produtos de higiene bucal | ||

| Cosméticos e Artigos de Higiene Pessoal | ||

| Produtos farmacêuticos | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | Índia | |

| China | ||

| Austrália | ||

| Japão | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de xilitol

Qual é o tamanho do mercado de xilitol?

O tamanho do mercado de xilitol deve atingir US$ 1,06 bilhão em 2024 e crescer a um CAGR de 5,11% para atingir US$ 1,37 bilhão até 2029.

Qual é o tamanho atual do mercado de xilitol?

Em 2024, o tamanho do mercado de xilitol deverá atingir US$ 1,06 bilhão.

Quem são os principais atores do mercado de xilitol?

Cargill, Incorporated, Ingredion, Inc., Roquette Frères, Archer Daniels Midland Company, Zhejiang Huakang Pharmaceutical Co., Ltd. são as principais empresas que operam no mercado de xilitol.

Qual é a região que mais cresce no mercado de xilitol?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de xilitol?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de xilitol.

Que anos esse mercado de xilitol cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de xilitol foi estimado em US$ 1,01 bilhão. O relatório abrange o tamanho histórico do mercado de xilitol para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de xilitol para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de xilitol

Estatísticas para a participação de mercado de xilitol em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do xilitol inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.