Tamanho e Participação do Mercado de Manejo da Dor Veterinária

Análise do Mercado de Manejo da Dor Veterinária pela Mordor Intelligence

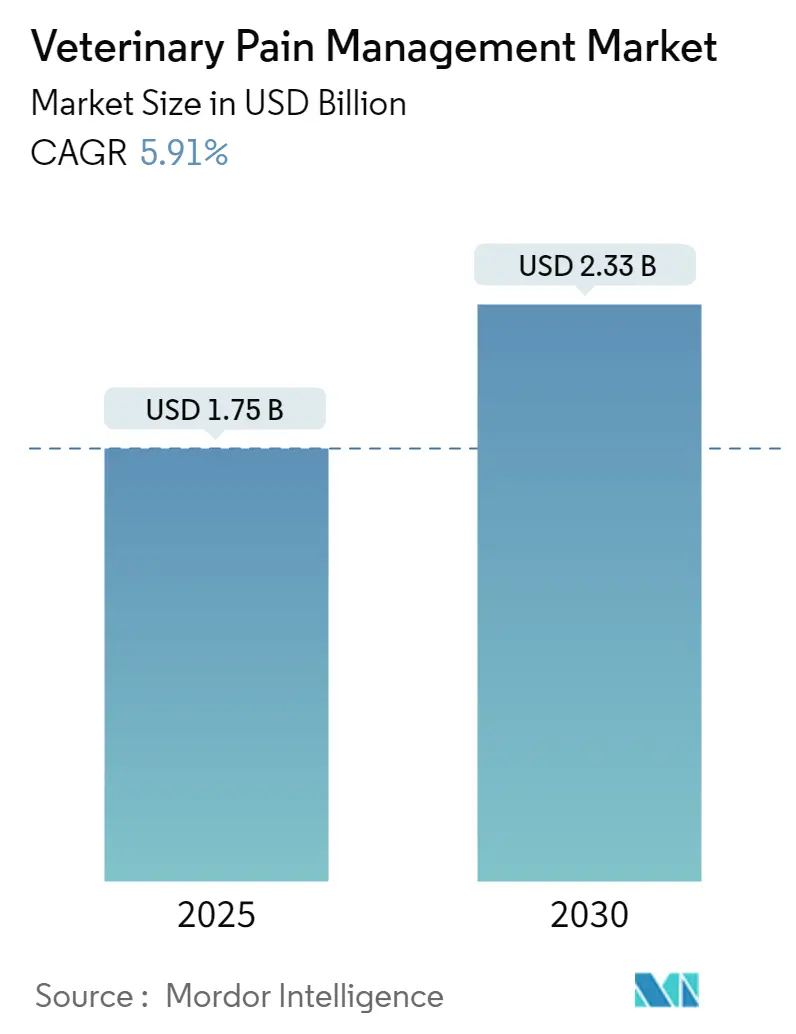

O tamanho do mercado de manejo da dor veterinária foi de USD 1,75 bilhão em 2025 e está previsto para subir para USD 2,33 bilhões até 2030, avançando a uma CAGR de 5,91%. A crescente humanização dos animais de estimação, o endurecimento das regras de bem-estar animal de produção e lançamentos sustentados de produtos sustentam esta trajetória. Modalidades baseadas em medicamentos ainda dominam a contribuição de valor, mas terapias com dispositivos estão se movendo rapidamente do status adjuvante para o mainstream à medida que o escrutínio de eventos adversos empurra os veterinários em direção a ferramentas não-farmacêuticas. Anticorpos monoclonais, plataformas de pontuação de dor habilitadas por IA e candidatos canabinoides ilustram um pipeline que está se ampliando além dos AINEs e opioides legados. Simultaneamente, protocolos obrigatórios de analgesia multimodal nos Estados Unidos e na União Europeia estão fomentando a demanda por regimes de combinação que reduzem a exposição a opioides mantendo a eficácia.

Principais Conclusões do Relatório

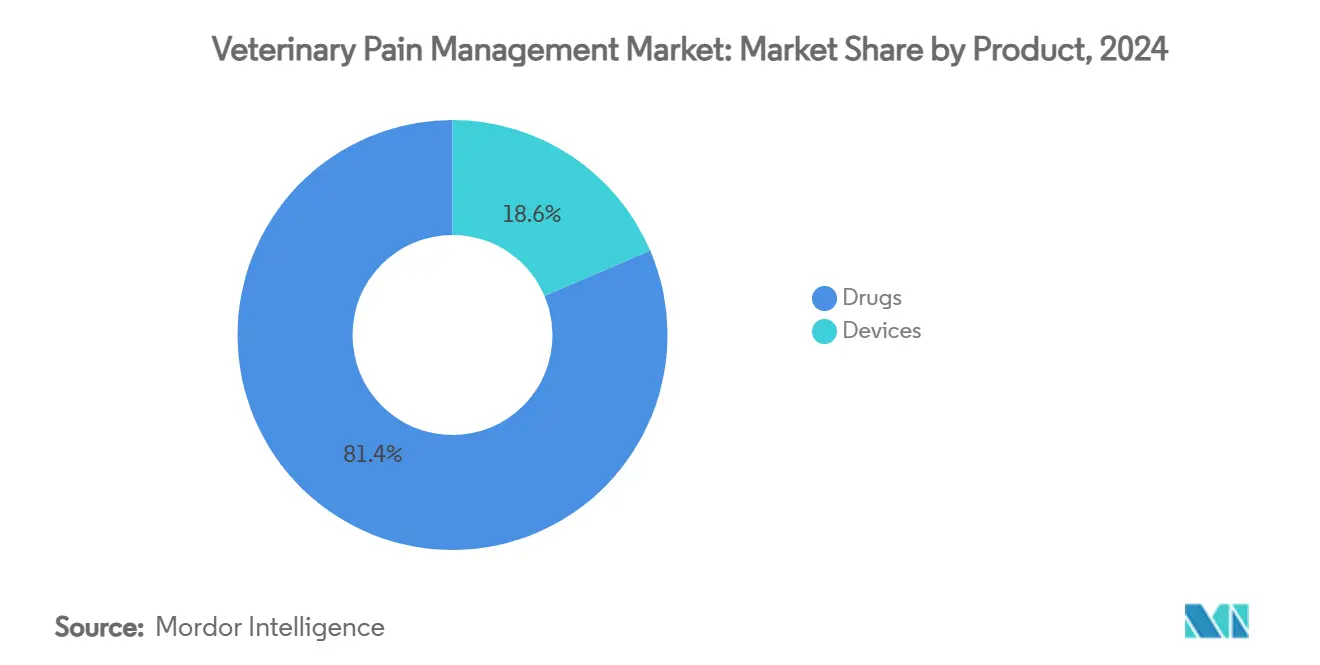

Por categoria de produto, os farmacêuticos comandaram uma participação de receita de 81,42% em 2024, enquanto os dispositivos estão projetados para expandir a uma CAGR de 6,14% até 2030, marcando a trajetória mais rápida no portfólio.

Por tipo de animal, animais de produção retiveram 55,89% da participação do mercado de manejo da dor veterinária em 2024, ainda assim tratamentos de animais de companhia estão posicionados para crescer a 6,92% CAGR até 2030 com base nos gastos discricionários em cuidados com animais de estimação.

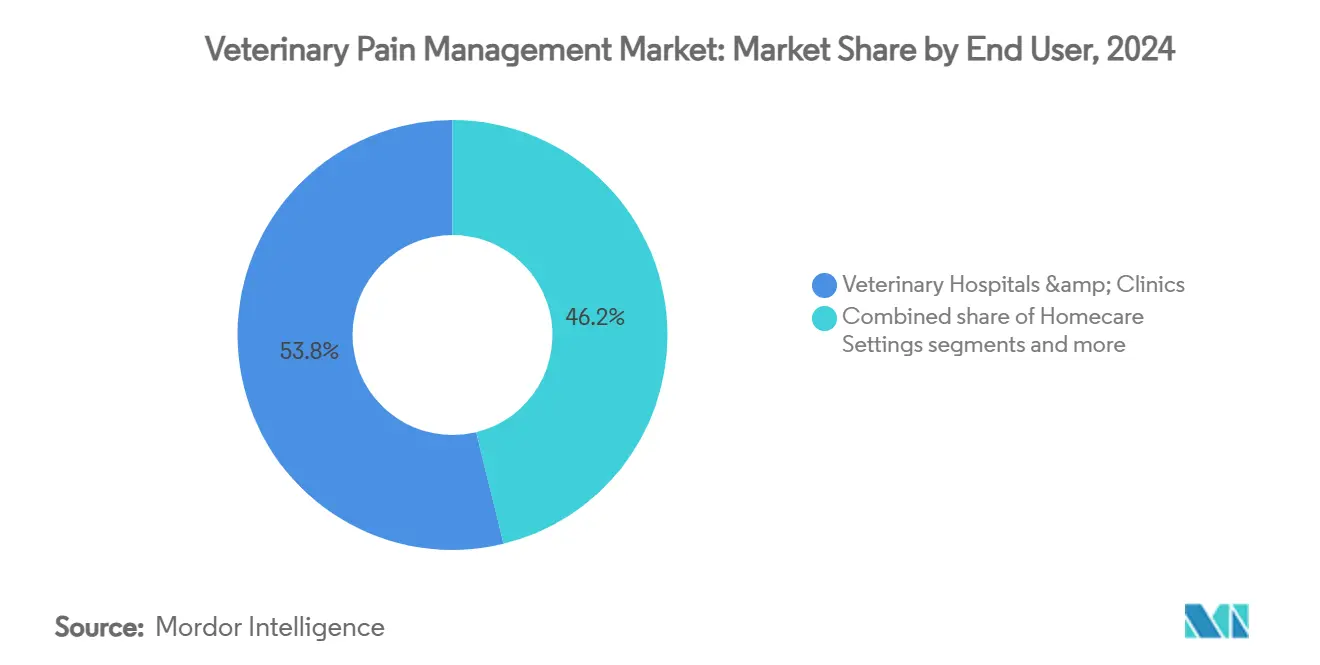

Por usuário final, hospitais e clínicas veterinárias detiveram 53,82% do tamanho do mercado de manejo da dor veterinária em 2024; configurações de cuidados domiciliares lideram o crescimento com uma CAGR de 6,59% graças à telemedicina e produtos administrados pelo proprietário.

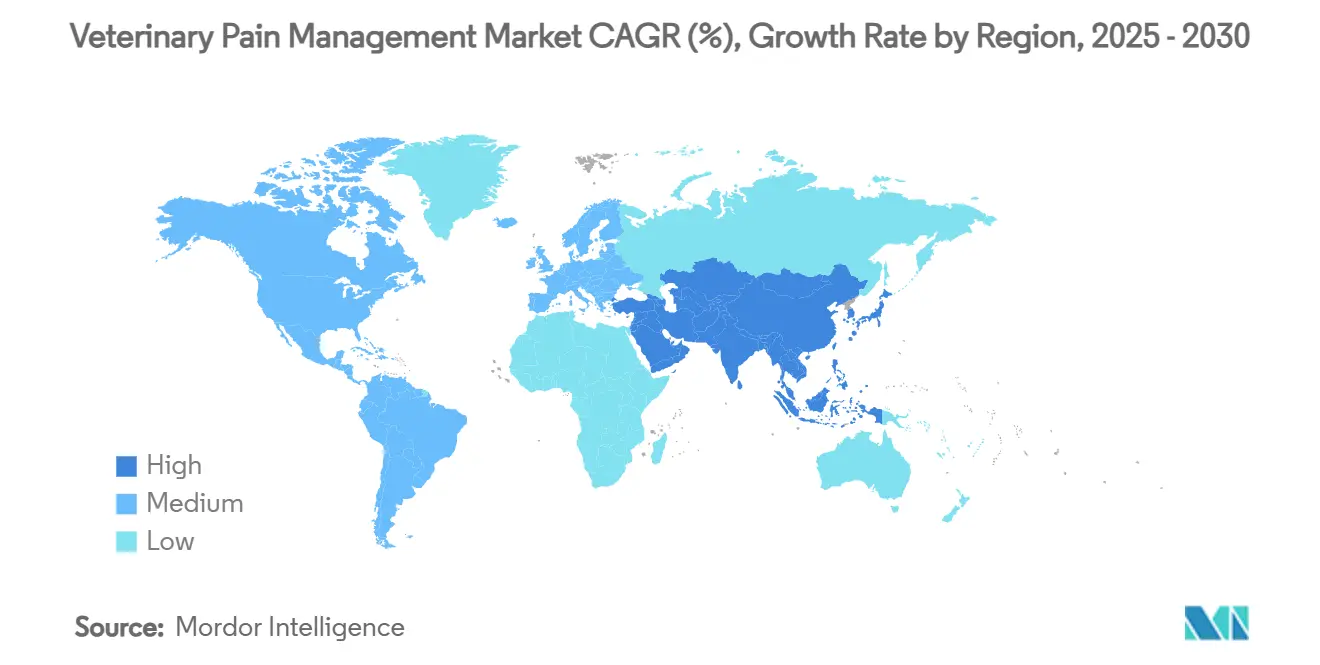

Por geografia, a América do Norte representou 42,23% da receita em 2024, enquanto a Ásia-Pacífico está avançando a uma CAGR de 7,35% apoiada pelo aumento da renda e evolução dos padrões de bem-estar.

Tendências e Insights do Mercado Global de Manejo da Dor Veterinária

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento da posse e humanização de animais de estimação | +1.2% | Global, mais forte na América do Norte e Europa | Médio prazo (2-4 anos) |

| Crescente incidência de osteoartrite e dor pós-operatória | +0.8% | Global, populações de animais envelhecidas em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Expansão das regulamentações de bem-estar animal de produção | +0.9% | UE, América do Norte, expandindo para APAC | Curto prazo (≤ 2 anos) |

| Protocolos obrigatórios de analgesia multimodal (UE, EUA) | +0.7% | UE, EUA, com spillover para outros mercados desenvolvidos | Médio prazo (2-4 anos) |

| Comercialização de terapêuticas veterinárias baseadas em canabinoides | +0.6% | América do Norte, mercados seletivos da UE | Longo prazo (≥ 4 anos) |

| Ferramentas de pontuação de dor alimentadas por IA impulsionando tratamento precoce | +0.5% | Global, liderado pela América do Norte e Europa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento da Posse e Humanização de Animais de Estimação

Proprietários de animais de estimação cada vez mais esperam padrões clínicos de nível humano, promovendo adoção premium de inovações como injeções de bedinvetmab da Zoetis. As diretrizes de 2024 da American Animal Hospital Association codificam regimes multimodais, legitimando o uso de anticorpos junto com AINEs. Varejistas de produtos de animais de produção certificados pelo bem-estar também buscam alegações credíveis de analgesia para justificar prêmios de preço, ampliando a demanda geral.

Crescente Incidência de Osteoartrite e Dor Pós-Operatória

A osteoartrite afeta 20% dos cães com mais de um ano e quase 90% dos gatos acima de 12 anos. A aprovação do FDA do bedinvetmab estabeleceu biológicos como soluções viáveis a longo prazo, com taxas de sucesso em ensaios de 43,5% versus 16,9% para placebo. Formulações de bupivacaína de ação prolongada como Nocita da Elanco oferecem cobertura de 72 horas, reduzindo taxas de readmissão e fardo do proprietário. Perdas de produtividade em animais de produção não tratados amplificam ainda mais o argumento econômico para analgesia eficaz.

Expansão das Regulamentações de Bem-Estar Animal de Produção

As regras de 2024 da União Europeia obrigam analgesia durante descorna, castração e corte de cauda, com multas por não conformidade. O Departamento de Agricultura dos Estados Unidos aumentou as frequências de inspeção em 40% desde 2023, pressionando produtores a adotar medicamentos aprovados por rótulo sobre opções de baixo custo fora do rótulo. Tais mandatos convertem custos de conformidade em fluxos de receita recorrentes para fornecedores.

Protocolos Obrigatórios de Analgesia Multimodal (UE, EUA)

A orientação da Agência Europeia de Medicamentos insiste que veterinários justifiquem monoterapias de alta dose, empurrando clínicas em direção a abordagens de combinação e adjuvantes de dispositivos. Empresas possuindo tanto ativos de medicamentos quanto de dispositivos podem, portanto, agrupar soluções, enquanto empresas de produto único devem forjar parcerias ou ampliar seus pipelines.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Perfil de eventos adversos de AINEs e opioides | -0.4% | Global, particularmente em populações geriátricas | Curto prazo (≤ 2 anos) |

| Cronogramas rigorosos de aprovação regulatória | -0.3% | Global, mais restritivo na UE e EUA | Longo prazo (≥ 4 anos) |

| Escassez de anestesiologistas veterinários | -0.2% | América do Norte, expandindo para outras regiões | Médio prazo (2-4 anos) |

| Escrutínio ligado à RAM restringindo uso de AINEs | -0.1% | Global, liderado por iniciativas regulatórias da UE | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Perfil de Eventos Adversos de AINEs e Opioides

Veterinários pesam riscos renais, hepáticos e gastrointestinais ao prescrever AINEs, e preocupações de desvio complicam a dispensação de opioides. A vigilância pós-comercialização do bedinvetmab documentou 17.162 relatórios adversos de 18 milhões de doses, lembrando clínicos que mesmo biológicos inovadores carregam obrigações de segurança. A aprovação do FDA da suzetrigina para uso humano ressalta o momentum em direção a classes não-opioides que podem cruzar para cuidados veterinários.

Cronogramas Rigorosos de Aprovação Regulatória

Ciclos de revisão médios excedem cinco anos, e produtos combinados requerem dossiês paralelos de dispositivo e medicamento, elevando custos acima de USD 10 milhões. Os esforços de simplificação do VICH renderam adoção nacional desigual, obrigando empresas a financiar múltiplas submissões ou atrasar entrada no mercado.

Análise de Segmento

Por Produto: Dispositivos Ganham Terreno Apesar da Dominância dos Medicamentos

O segmento farmacêutico capturou 81,42% do tamanho do mercado de manejo da dor veterinária em 2024, ancorado por AINEs como meloxicam, ainda assim receitas de dispositivos estão crescendo a uma CAGR de 6,14%. AINEs persistem como terapia de primeira linha por causa da eficiência de custo, enquanto o uso de opioides recua sob escrutínio de desvio. Anestésicos locais de ação prolongada como Nocita estendem analgesia para 72 horas e mitigam readmissão. Agonistas alfa-2 retêm papéis de nicho na sedação de animais grandes. Entrantes canabinoides precoces abordam dor crônica que resiste a classes convencionais, apesar de ventos contrários regulatórios.

Unidades portáteis de laser de diodo, tapetes PEMF e sistemas de onda de choque estão criando espaço como soluções independentes ou adjuvantes. Clínicas promovem essas tecnologias para animais geriátricos intolerantes a AINEs, enquanto praticantes equinos aproveitam PEMF para recuperação musculoesquelética. Fabricantes agora agrupam análises de software que registram parâmetros de sessão, permitindo que veterinários documentem conformidade com mandatos multimodais. A trajetória do dispositivo sinaliza que o mercado de manejo da dor veterinária irá cada vez mais equilibrar farmacologia com modalidades não-farmacológicas.

Por Tipo de Animal: Animais de Companhia Impulsionam Crescimento Futuro

Animais de produção detiveram 55,89% da participação do mercado de manejo da dor veterinária em 2024, refletindo conformidade obrigatória em grandes rebanhos. No entanto, o segmento de companhia está projetado para expandir a 6,92% CAGR, elevado por uma economia global de animais de estimação avaliada em USD 261 bilhões. Compradores de animais de produção enfatizam custo por cabeça e períodos de carência, favorecendo moléculas comprovadas em embalagens a granel. Contrariamente, donos de cães e gatos financiam injeções de anticorpos e pacotes de laser que priorizam qualidade de vida sobre cuidado mínimo viável.

Anticorpos revolucionários direcionados ao NGF Librela e Solensia demonstram disposição de proprietários de animais de estimação para pagar USD 75-115 mensalmente, empurrando valor vitalício por paciente mais alto que regimes típicos de AINEs. Produtores de animais de produção estão integrando unidades de dosagem automatizadas para cumprir com auditorias de bem-estar sem inflar custos de mão de obra, indicando um modelo de adoção direcionado por eficiência separado do setor de companhia motivado emocionalmente.

Por Usuário Final: Configurações de Cuidados Domiciliares Emergem como Impulsor de Crescimento

Hospitais e clínicas representaram 53,82% da receita em 2024, ainda assim canais de cuidados domiciliares estão acelerando a uma CAGR de 6,59%. Plataformas de teleconsulta permitem triagem em vídeo em tempo real, e serviços de entrega entregam pacotes de refil em horas. Buprenorfina transdérmica (ZORBIUM) e AINEs mastigáveis criam regimes que proprietários podem administrar sem visitas à clínica. Aplicativos de monitoramento ligam rastreadores de atividade vestíveis a painéis de veterinários, sinalizando desvios que podem indicar dor irruptiva. Para condições crônicas, modelos de assinatura agrupam injeções mensais de anticorpos, avaliações de pontuação de dor alimentadas por IA e check-ups periódicos por teleconsulta. Clínicas retêm um papel supervisório mas mudam em direção a consultoria em vez de administração direta, realinhando receita de taxas de procedimento para pacotes de serviços.

Institutos acadêmicos e de pesquisa, embora modestos em receita, fornecem validação crítica para novas modalidades. Universidades refinam escalas de careta felina via aprendizado de máquina e mapeiam farmacocinética canabinoide em estudos específicos por espécie. Bolsas colaborativas entre universidades e fabricantes aceleram cronogramas conceito-para-clínica, reduzindo risco comercial.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

A América do Norte contribuiu com 42,23% da receita global em 2024, sustentada por alta penetração de seguro para animais de estimação e um clima regulatório que permite aprovações rápidas de primeiro no mercado. Pioneiros de anticorpos monoclonais capitalizaram nas eficiências de revisão do FDA, garantindo reconhecimento precoce da marca. A postura cautelosa do Canadá sobre substâncias controladas tem, no entanto, catalisado investimento em pipelines de medicamentos não-opioides e pesquisa canabinoide.

A Europa segue de perto, moldada por algumas das legislações de bem-estar mais rígidas do mundo. Analgesia multimodal obrigatória eleva demanda por kits de produtos diversos, empurrando fornecedores a manter formulários mais amplos. Programas de gestão antimicrobiana restringem cursos de AINEs, indiretamente promovendo uptake de dispositivos de terapia a laser e eletromagnética. A autonomia regulatória pós-Brexit do Reino Unido está permitindo caminhos acelerados para produtos de nicho, dando às empresas menores uma porta de entrada antes das aprovações pan-UE.

A Ásia-Pacífico é a região de expansão mais rápida com uma CAGR projetada de 7,35%. A posse urbana de animais de estimação na China subiu acentuadamente após mudanças de estilo de vida da era pandêmica, enquanto a coorte de animais envelhecidos do Japão é paralela à dos mercados ocidentais. A reforma da Lei de Proteção Animal da Coreia do Sul estipula alívio da dor durante cirurgia cosmética e tratamento de doenças, criando nova demanda de linha de base. Economias emergentes do Sudeste Asiático implantam atualizações de bem-estar para se alinhar com critérios de certificação de exportação, traduzindo política em volume de mercado acessível para marcas globalmente estabelecidas.

Panorama Competitivo

O mercado de manejo da dor veterinária hospeda um conjunto moderadamente fragmentado de players. Zoetis, Boehringer Ingelheim e Elanco comandam volume significativo de prescrições através de pegadas de distribuição amplas e P&D interno robusto, ainda assim especialistas em dispositivos como LiteCure e PulseVet Technologies criam nichos defensáveis em terapia não-farmacológica. Pressões de consolidação estão aumentando; aquisições como a compra de 2024 da Saiba Animal Health pela Boehringer Ingelheim ilustram intenção de diversificar além de franquias de moléculas pequenas.

Convergência tecnológica é um fator distintivo. A Zoetis liga tratamentos de anticorpos com diagnósticos de IA que fazem triagem de casos elegíveis para biológicos, maximizando assim uptake. Fabricantes de dispositivos incorporam conectividade Bluetooth, permitindo que clínicas rastreiem conformidade de sessões em casa e justifiquem renovações de pacotes. Startups de biotecnologia pioneiras em canabinoides veterinários acham acordos de licenciamento com incumbentes maiores atraentes para compensar obstáculos de custos regulatórios.

Competição de preços persiste entre fornecedores de AINEs genéricos, mas inovação está gravitando em direção a modalidades diferenciadas que suportam posicionamento premium. Fabricantes também desenvolvem formatos de entrega específicos veterinários-injetáveis de ação prolongada, suspensões óticas de dose única e mastigáveis de liberação estendida-que simplificam conformidade e agregam valor além da paridade do ingrediente ativo. Coletivamente, esses pivôs estratégicos posicionam o mercado de manejo da dor veterinária para inovação sustentada do ciclo de vida do produto.

Líderes da Indústria de Manejo da Dor Veterinária

Ceva Santé Animale

Elanco Animal Health Incorporated

Zoetis Inc.

Vetoquinol SA

Boehringer Ingelheim International Gmbh

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Setembro de 2022: A Zoetis lançou Solensia para gerenciar dor de osteoartrite felina nos Estados Unidos.

- Julho de 2024: Validação clínica de tecnologia de avaliação de dor felina alimentada por IA alcançou avanço com aplicação CatsMe! demonstrando mais de 95% de precisão na identificação do estado da dor, baixado por mais de 200.000 usuários globalmente para monitoramento baseado no proprietário

Escopo do Relatório Global do Mercado de Manejo da Dor Veterinária

O manejo da dor veterinária refere-se a uma abordagem médica em direção à prevenção, diagnóstico e tratamento da dor causada por vários fatores, como trauma físico, problemas de órgãos internos, procedimentos cirúrgicos, problemas cerebrais e da coluna vertebral, discos deslizados, artrite e danos articulares.

O mercado de manejo da dor veterinária é segmentado por produto (medicamentos e dispositivos), aplicação (osteoartrite e dor articular, dor pós-operatória, câncer e outras aplicações), tipo de animal (companhia e produção), usuário final (hospitais e clínicas, pontos de venda e outros usuários finais), e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório também cobre os tamanhos de mercado estimados e tendências para 17 países diferentes. O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Medicamentos | AINEs |

| Opioides | |

| Anestésicos Locais | |

| Agonistas Alfa-2 | |

| Terapêuticas Baseadas em Canabinoides | |

| Dispositivos | Terapia a Laser |

| Terapia Eletromagnética |

| Animais de Companhia |

| Animais de Produção |

| Hospitais e Clínicas Veterinárias |

| Configurações de Cuidados Domiciliares |

| Institutos Acadêmicos e de Pesquisa |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Produto (Valor) | Medicamentos | AINEs |

| Opioides | ||

| Anestésicos Locais | ||

| Agonistas Alfa-2 | ||

| Terapêuticas Baseadas em Canabinoides | ||

| Dispositivos | Terapia a Laser | |

| Terapia Eletromagnética | ||

| Por Tipo de Animal (Valor) | Animais de Companhia | |

| Animais de Produção | ||

| Por Usuário Final (Valor) | Hospitais e Clínicas Veterinárias | |

| Configurações de Cuidados Domiciliares | ||

| Institutos Acadêmicos e de Pesquisa | ||

| Por Região (Valor) | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho do mercado global de manejo da dor veterinária em 2025?

O mercado está avaliado em USD 1,75 bilhão em 2025 e está projetado para alcançar USD 2,33 bilhões até 2030 a uma CAGR de 5,91%.

Qual categoria de tratamento está expandindo mais rapidamente?

Terapias baseadas em dispositivos, incluindo sistemas de laser e PEMF, são esperadas para crescer a 6,14% CAGR até 2030 à medida que clínicas buscam opções não-farmacêuticas.

Qual mercado regional está crescendo mais rapidamente?

A Ásia-Pacífico lidera em crescimento com uma CAGR de 7,35%, apoiada pelo aumento da renda e mandatos evolutivos de bem-estar animal.

Como mudanças regulatórias estão afetando a demanda de produtos?

Protocolos de analgesia multimodal da UE e EUA criam demanda obrigatória por soluções agrupadas enquanto leis de bem-estar mais rigorosas na pecuária aumentam o uso baseline de analgésicos.

Quais empresas dominam lançamentos de novos produtos?

Zoetis, Boehringer Ingelheim, Elanco, Merck Animal Health e Dechra estão introduzindo anticorpos monoclonais, diagnósticos de IA, injetáveis de ação prolongada e terapias livres de antibióticos.

Quais alternativas estão emergindo para AINEs e opioides?

Anticorpos monoclonais, canabinoides em desenvolvimento, anestésicos locais de ação prolongada e modalidades baseadas em dispositivos oferecem controle da dor com perfis de risco sistêmico reduzidos.

Página atualizada pela última vez em: