Tamanho e Participação do Mercado de Saúde Veterinária da América do Norte

Análise do Mercado de Saúde Veterinária da América do Norte pela Mordor Intelligence

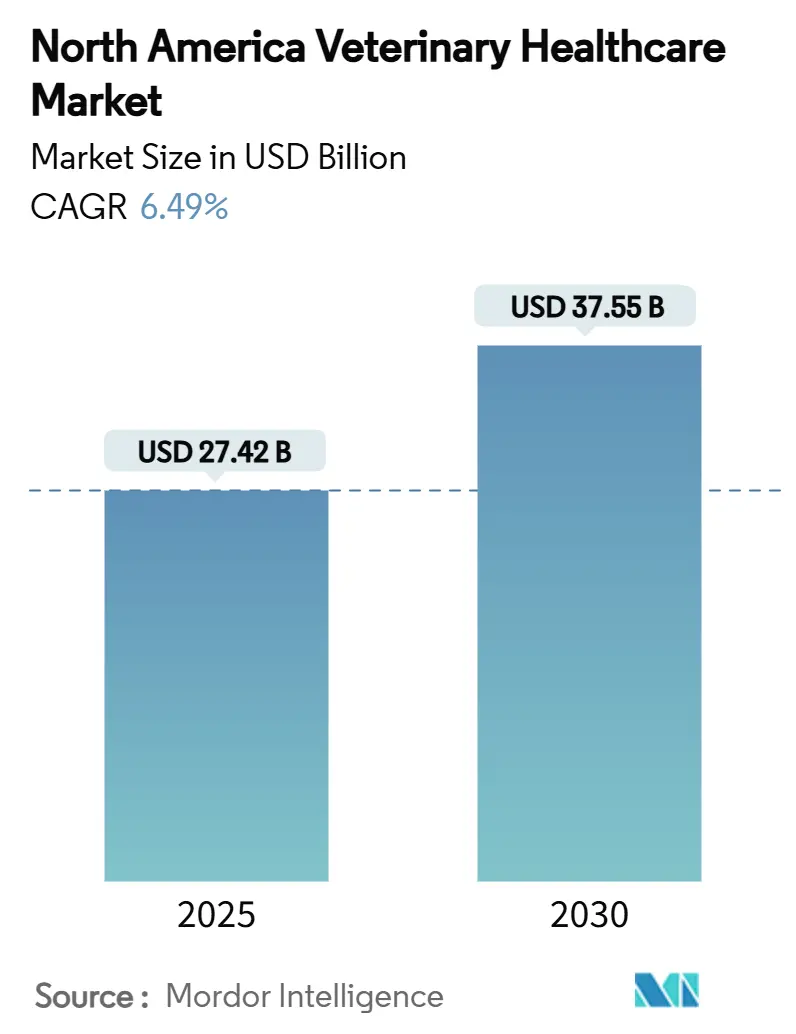

O mercado de saúde veterinária da América do Norte registrou um tamanho de mercado de USD 27,42 bilhões em 2025 e está previsto para expandir para USD 37,55 bilhões até 2030, avançando a uma CAGR de 6,49% durante o período. Esta trajetória resiliente reflete a humanização sustentada de animais de estimação, inovação diagnóstica rápida e consolidação corporativa que, coletivamente, remodelam a prestação de serviços em toda a região. Os consolidadores aproveitam a escala para padronizar protocolos e extrair eficiências de compra, enquanto empresas iniciantes apoiadas por capital de risco introduzem serviços especializados que diversificam ainda mais os fluxos de receita. O escrutínio regulatório intensificado sobre mega-fusões abre janelas de aquisição para plataformas de médio porte, promovendo um cenário mais competitivo que favorece a agilidade operacional. A demanda por biológicos sofisticados, testes point-of-care e integração de telemedicina continua a crescer conforme os proprietários de animais de estimação aceitam os cuidados veterinários como uma despesa doméstica não discricionária. Ao mesmo tempo, a escassez crescente de força de trabalho e os custos crescentes de tratamento impõem restrições estruturais que as partes interessadas devem abordar para desbloquear o potencial total do mercado.

Principais Conclusões do Relatório

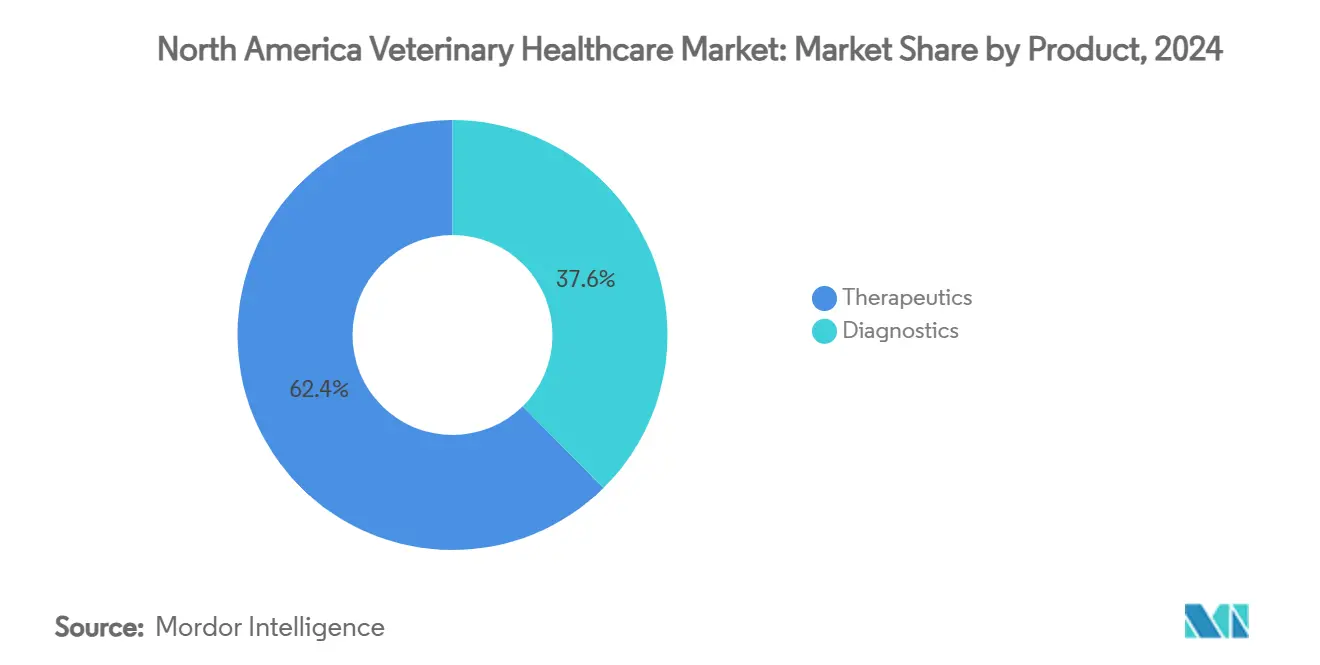

- Por categoria de produto, os terapêuticos lideraram com 62,43% de participação na receita do mercado de Saúde Veterinária da América do Norte em 2024; os diagnósticos estão projetados para crescer a uma CAGR de 6,43% até 2030.

- Por tipo de animal, animais de companhia representaram 45,78% do tamanho do mercado de Saúde Veterinária da América do Norte em 2024, enquanto aves domésticas estão previstas para expandir a uma CAGR de 6,66% até 2030.

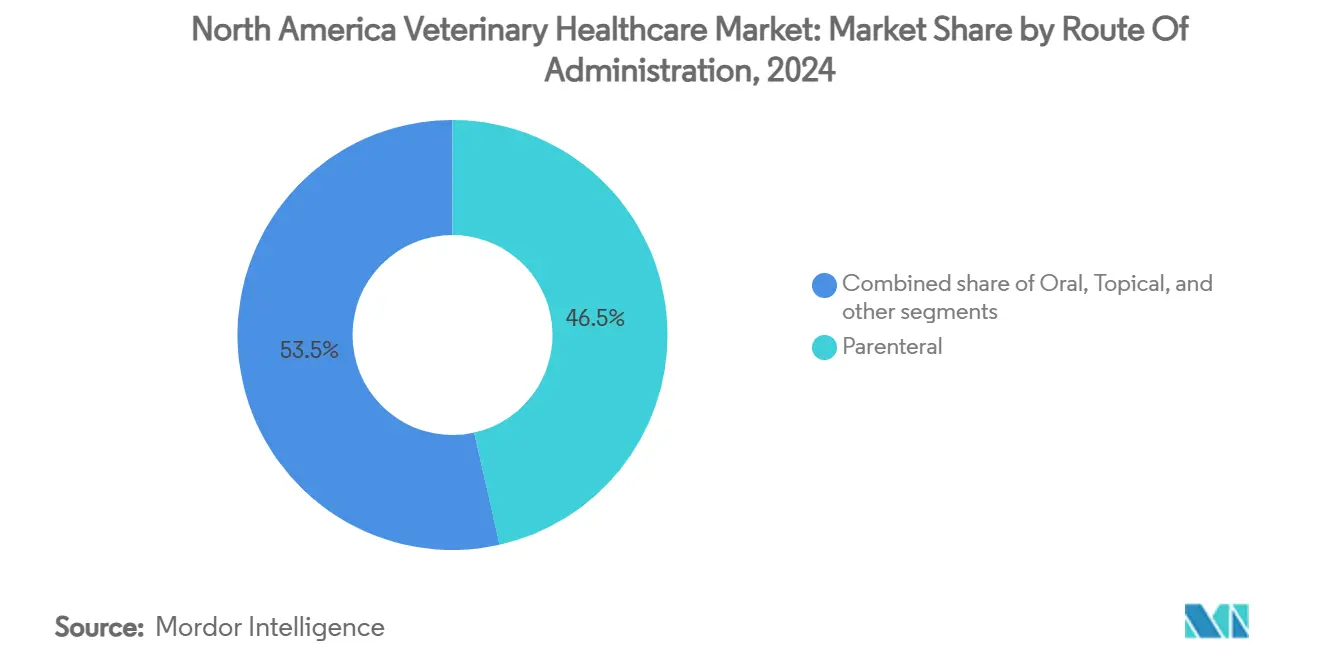

- Por via de administração, produtos parenterais comandaram 46,54% de participação no tamanho do mercado de Saúde Veterinária da América do Norte em 2024, enquanto formulações orais apresentam a maior CAGR projetada de 6,12% até 2030.

- Por usuário final, hospitais e clínicas veterinárias detiveram 58,65% da participação do mercado de Saúde Veterinária da América do Norte em 2024, enquanto ambientes point-of-care avançam a uma CAGR de 7,12% durante o período de previsão.

- Por país, os Estados Unidos representaram 78,65% da participação de mercado, enquanto o México está projetado para crescer a uma CAGR de 7,21% durante o período de previsão.

Tendências e Insights do Mercado de Saúde Veterinária da América do Norte

Análise de Impacto dos Direcionadores

| Direcionador | % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento da posse e humanização de animais de estimação | +1.8% | América do Norte; mais forte em áreas metropolitanas dos EUA | Longo prazo (≥ 4 anos) |

| Crescente adoção de seguro para animais de estimação e reembolso | +1.2% | Estados Unidos e Canadá; penetração limitada no México | Médio prazo (2-4 anos) |

| Crescente prevalência de doenças zoonóticas e crônicas de animais | +1.5% | Toda a região com vigilância aumentada nos Estados Unidos | Curto prazo (≤ 2 anos) |

| Expansão de redes veterinárias corporativas e consolidação | +0.9% | Estados Unidos e Canadá; emergente no México | Médio prazo (2-4 anos) |

| Digitalização de práticas veterinárias e integração de telemedicina | +0.7% | América do Norte; maior adoção em clínicas suburbanas e rurais | Curto prazo (≤ 2 anos) |

| Alinhamento de políticas One-Health e impulso de financiamento governamental | +0.4% | Programas federais dos EUA e provinciais canadenses | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento da Posse e Humanização de Animais de Estimação

A humanização de animais de estimação agora impulsiona hábitos de gastos mensuráveis que fortalecem a adoção de serviços veterinários premium. Os gastos da indústria estão no caminho para atingir USD 279 bilhões até 2030, e os cuidados veterinários lideram com uma CAGR prevista de 9%. Os proprietários de animais de companhia cada vez mais exigem imagens avançadas, painéis genéticos e terapias com anticorpos monoclonais como Librela e Solensia, ambos dos quais entregaram crescimento notável de receita em 2024. Domicílios mais jovens priorizam planos de cuidados preventivos, reforçando o tráfego constante de clínicas mesmo durante o enfraquecimento econômico. O valor clínico percebido posiciona os gastos veterinários ao lado dos essenciais de saúde geral, apoiando a elasticidade de preços. À medida que os proprietários mudam de cuidados reativos para proativos, os provedores capitalizam em programas de bem-estar de maior margem e modelos de assinatura.

Crescente Adoção de Seguro para Animais de Estimação e Reembolso

A penetração regional de seguro para animais de estimação permaneceu apenas 3% em 2024, apesar de USD 3,5 bilhões em prêmios escritos, revelando espaço substancial para expansão de apólices[1]NAHPHIA, `State of the Industry 2024,` naphia.org. As contagens de apólices subiram 23,5% ano-a-ano, refletindo ansiedade aumentada do consumidor sobre contas médicas crescentes que subiram 8,24% de agosto de 2023 a agosto de 2024. A atividade de private equity, destacada pela aquisição da Pumpkin Insurance Services pela JAB Holding Company, sinaliza confiança em um futuro pool de prêmios de USD 2 bilhões. No entanto, a inflação de prêmios levou a Nationwide a sair de 100.000 apólices, destacando a necessidade das seguradoras equilibrarem amplitude de cobertura com acessibilidade. Plataformas de reembolso sem costura e integrações de faturamento direto determinarão a capacidade dos provedores de converter domicílios não segurados.

Crescente Prevalência de Doenças Zoonóticas e Crônicas de Animais

A Estrutura One Health 2025-2029 do CDC tem como alvo oito zoonoses prioritárias, incluindo cepas de gripe aviária que migraram para gado leiteiro e causaram 38 casos humanos na Califórnia durante o final de 2024[2]CDC, `One Health Framework 2025-2029,` cdc.gov. Mandatos regulatórios agora exigem que fabricantes de ração para animais abordem H5N1 em planos de risco, alimentando a demanda por reagentes diagnósticos. A prevalência de doenças crônicas também aumentou conforme vidas mais longas de animais de estimação exigem especialidades de oncologia, cardiologia e endocrinologia. A vigilância USDA de leite a granel e testes de movimento interestadual criam receita recorrente para laboratórios, enquanto financiamento público acelera aprovações de produtos sob o guarda-chuva One Health. Práticas que investem em tecnologias de detecção rápida capturam volumes de testes emergentes ligados à conformidade de biossegurança.

Expansão de Redes Veterinárias Corporativas e Consolidação

Entidades corporativas agora empregam aproximadamente 35% dos veterinários de pequenos animais dos EUA. A vigilância da Federal Trade Commission causou quedas nas contagens anuais de aquisições de 1.550 em 2021 para 500 em 2023, o que temperou roll-ups agressivos. A pausa permite que consolidadores de médio porte como Rarebreed Veterinary Partners comprem clínicas a múltiplos comprimidos enquanto grupos maiores digerem negócios anteriores. Redes corporativas aproveitam escala para compras em massa, funções de back-office compartilhadas e protocolos médicos padronizados que elevam margens. Investimentos em radiografia digital e analisadores internos ampliam ainda mais a lacuna de capacidade entre redes e clínicas independentes, estimulando referências e receita auxiliar.

Digitalização de Práticas Veterinárias e Integração de Telemedicina

A COVID-19 acelerou a adoção de telemedicina, e regras relaxadas de relacionamento veterinário-cliente-paciente estaduais agora permitem triagem remota para casos de rotina. Sistemas integrados de gerenciamento de prática impulsionam ganhos de eficiência automatizando lembretes de consultas e controles de estoque, reduzindo custos indiretos em 8-10% em média[3]AVMA, `Workforce Studies 2024,` avma.org. Plataformas de imagem baseadas em nuvem reduzem o tempo de diagnóstico para minutos, melhorando o throughput de casos e impulsionando pontuações de satisfação do cliente. Recargas remotas de prescrição e gateways de pagamento móvel se alinham com expectativas do consumidor moldadas por experiências de saúde humana e e-commerce. Provedores que misturam perfeitamente cuidados na clínica e virtuais se diferenciam em mercados urbanos cada vez mais saturados.

Análise de Impacto das Restrições

| Análise de Impacto das Restrições | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez de veterinários licenciados e pessoal de apoio | -1,4% | Toda a região; aguda em comunidades rurais | Médio prazo (2-4 anos) |

| Custos crescentes de tratamentos veterinários avançados | -0,8% | Estados Unidos e Canadá; segmentos sensíveis ao preço | Curto prazo (≤ 2 anos) |

| Incerteza regulatória sobre uso de antimicrobianos | -0,6% | Estados americanos e províncias canadenses densas em gado | Médio prazo (2-4 anos) |

| Lacunas de interoperabilidade de dados em sistemas de TI de saúde veterinária | -0,5% | América do Norte; mais pronunciado entre clínicas independentes | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Escassez de Veterinários Licenciados e Pessoal de Apoio

São necessários 132.885 técnicos veterinários adicionais até 2030, mas apenas 7.500 candidatos passam na credenciação a cada ano. A matrícula em programas caiu 43% entre 2018 e 2022, refletindo incentivos salariais limitados, pois o pagamento mediano fica em USD 53.759. A fadiga de compaixão afeta 88% dos técnicos, contribuindo para atrito e perdas de produtividade. Embora a AVMA projete que o suprimento futuro de graduados pode equilibrar a demanda se várias novas escolas ganharem credenciamento, lacunas de pessoal de curto prazo inflacionam custos de mão de obra e limitam volumes de pacientes. Licitação competitiva por talentos empurra a compensação de veterinários associados para USD 110.000-150.000, com bônus de assinatura se aproximando de USD 250.000.

Custos Crescentes de Tratamentos Veterinários Avançados

Os preços de serviços veterinários subiram 8,24% ano-a-ano até agosto de 2024, superando a inflação geral e reduzindo a utilização entre domicílios sensíveis ao custo. Gastos de capital para scanners de TC, unidades de ressonância magnética e analisadores moleculares elevam limiares de equilíbrio de clínicas, forçando taxas mais altas. O esgotamento profissional drena USD 1-2 bilhões em valor econômico anualmente, cortando a produtividade da clínica e elevando indiretamente as taxas por visita. Propostas legislativas como o PAW Act, que permitiria fundos de Conta de Poupança de Saúde para despesas veterinárias, permanecem em estágios iniciais. A baixa penetração de seguro deixa a maioria dos proprietários para autofinanciar tratamentos, levando alguns a adiar ou recusar cuidados recomendados.

Análise de Segmentos

Por Produto: Terapêuticos Superam Embora Diagnósticos Surjam

A categoria de terapêuticos representou 62,43% da receita do mercado de Saúde Veterinária da América do Norte em 2024, impulsionada pela demanda constante de vacinas e anticorpos monoclonais blockbuster. No entanto, os diagnósticos estão definidos para registrar a maior CAGR de 6,43% até 2030, refletindo uma mudança para medicina de precisão e triagem preventiva. A IDEXX registrou 7% de crescimento orgânico na receita diagnóstica recorrente, apesar de uma queda de 2% no volume de visitas clínicas. O tamanho do mercado de Saúde Veterinária da América do Norte para diagnósticos está projetado para subir junto com ferramentas de análise de imagem alimentadas por IA que reduzem o tempo de interpretação e elevam a precisão de casos. Enquanto isso, a inovação terapêutica permanece vibrante; o pipeline da Zoetis apresenta injetáveis de gerenciamento de dor de longa duração que estendem intervalos de dosagem para administração trimestral. Jogadores do segmento que agrupam testes diagnósticos com terapias direcionadas capturam sinergias de venda cruzada e garantem lealdade do cliente.

Categorias menores como nutracêuticos e dispositivos médicos também se beneficiam de compras orientadas pelo estilo de vida e gerenciamento de doenças crônicas. Biológicos novos mirando indicações dermatológicas e oncológicas entram em uso clínico, enquanto formulações compostas perdem participação em meio à supervisão mais rígida da FDA. Coletivamente, a diversificação de produtos amortece a receita contra oscilações cíclicas em qualquer área de tratamento única, apoiando estabilidade de longo prazo no mercado de Saúde Veterinária da América do Norte.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Animal: Dominância de Companhia Encontra Vigilância Rápida de Gado

Animais de companhia representaram 45,78% da participação do mercado de Saúde Veterinária da América do Norte em 2024 e continuam a gerar a maior parte da receita de clínicas conforme normas de cuidados premium se solidificam entre proprietários urbanos. O tamanho do mercado de Saúde Veterinária da América do Norte atribuível a cães e gatos está previsto para expandir a taxas de dígito único médio, impulsionado por terapias de doenças crônicas e planos de bem-estar. Em contraste, a saúde de aves domésticas exibe uma CAGR mais rápida de 6,66% devido a mandatos de monitoramento H5N1 aumentados que requerem testes de rebanho de rotina e protocolos de vacinação. Operadores de gado alocam orçamentos maiores para diagnósticos para preservar elegibilidade de exportação, criando um pilar de crescimento secundário para provedores de serviços. Espécies equinas e exóticas esculpem nichos premium onde praticantes especializados comandam taxas elevadas para medicina esportiva avançada e procedimentos minimamente invasivos. Segmentos suínos e ruminantes abraçam ferramentas de agricultura de pecuária de precisão que integram dados de sensores com supervisão veterinária para otimizar saúde do rebanho e eficiência alimentar.

Por Via de Administração: Precisão Parenteral Versus Conveniência Oral

Produtos parenterais retiveram 46,54% de participação na receita em 2024 devido à biodisponibilidade imediata em cuidados agudos e a injeções de liberação estendida como Bravecto Quantum que oferecem controle de ectoparasitas por um ano. Não obstante, formulações orais exibem uma CAGR de 6,12% até 2030, refletindo preferência do proprietário por dosagem em casa que reduz visitas à clínica. O tamanho do mercado de Saúde Veterinária da América do Norte para terapias orais subirá conforme empresas reformulam ativos amargos em mastigáveis palatáveis, reforçando a conformidade. Opções tópicas e transdérmicas permanecem vitais para distúrbios dermatológicos, enquanto dispositivos implantáveis ganham tração para condições endócrinas. Revisões de rótulo da FDA agora enfatizam instruções de dosagem claras para minimizar erros de medicação e apoiar administração segura.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Clínicas Mantêm Escala Enquanto Testes Point-of-Care Aceleram

Hospitais e clínicas veterinárias controlaram 58,65% da receita total de 2024, sustentados por capacidades de serviço completo e relacionamentos estabelecidos com clientes. No entanto, centros de testes point-of-care e internos estão se expandindo a uma CAGR de 7,12%, impulsionados por inovações de analisadores como IDEXX inVue, que garantiu quase 700 pré-encomendas antes do lançamento comercial. O tamanho do mercado de Saúde Veterinária da América do Norte capturado por ambientes point-of-care está definido para se ampliar conforme proprietários de práticas buscam margem extra e loops de decisão mais rápidos. Laboratórios de referência permanecem indispensáveis para ensaios complexos e alto throughput, mas software de integração agora reconcilia automaticamente resultados externos no registro do paciente, reduzindo obstáculos administrativos. Institutos acadêmicos e de pesquisa funcionam como centros para ensaios clínicos que alimentam futuras aplicações comerciais.

Análise de Geografia

Os Estados Unidos comandaram a maior participação do mercado de Saúde Veterinária da América do Norte em 2024, sustentados por altas rendas domésticas, infraestrutura médica avançada e caminhos robustos de inovação da FDA. Redes corporativas cobrem aproximadamente 35% das instalações de pequenos animais, proporcionando economias que financiam scanners de TC e centros especializados. No entanto, escassez de técnicos ameaça o acesso rural e prolonga tempos de espera para consultas. O seguro para animais de estimação permanece sub-penetrado, embora o interesse do consumidor esteja acelerando conforme os custos de tratamento sobem. Iniciativas federais como o Programa de Pagamento de Empréstimos de Medicina Veterinária incentivam novos graduados a servir regiões carentes, mitigando parcialmente lacunas de pessoal.

O Canadá segue como o segundo maior mercado e se beneficia da familiaridade cultural com conceitos de saúde universal que facilitam a adoção de seguro para animais de estimação. A dependência do país de importações de ração para animais de estimação, em 90% dos Estados Unidos, espelha cadeias de suprimentos integradas. A consolidação de práticas fica atrás do ritmo dos EUA, mas está ganhando impulso conforme proprietários aposentados exploram opções de liquidez. Regulamentações provinciais variáveis criam complexidade para redes nacionais, mas permitem diferenciação localizada. A telemedicina aumenta rapidamente em províncias remotas onde clínicas físicas são esparsas, e iniciativas federais de banda larga melhoram o alcance da plataforma.

O México permanece nascente, mas oferece vantagem convincente. Legislação veterinária decretada em 2024 obriga clínicas públicas oferecendo serviços de esterilização, embora apenas 24 instalações estivessem operacionais até meados de 2025. Suspensões de importação de animais vivos ligadas a surtos de screwworm destacam desafios contínuos de biossegurança que elevam a demanda por supervisão veterinária. A crescente posse urbana de animais de estimação e um perfil demográfico jovem sugerem um pipeline constante de futuros clientes uma vez que a infraestrutura se expanda. Investidores internacionais observam o México para diversificação de longo prazo, contingente à clareza regulatória e programas de treinamento de força de trabalho.

Cenário Competitivo

A liderança de mercado repousa com fabricantes farmacêuticos diversificados capazes de acoplar inovação com escala de manufatura. A Zoetis registrou USD 9,3 bilhões em vendas de 2024 e 12% de crescimento operacional impulsionado por terapias de anticorpos caninos. A Merck Animal Health comprometeu USD 895 milhões para um complexo de produção expandido no Kansas para garantir suprimento doméstico e encurtar tempos de distribuição. A expansão de USD 66,1 milhões da instalação de P&D da Boehringer Ingelheim na Geórgia amplia seu pipeline de pesquisa de vacinas. A força diagnóstica IDEXX detém 21,05% de participação dentro de seu nicho e aproveita ecossistemas de software para travar clientes em consumíveis recorrentes.

A intensidade competitiva se intensifica conforme fornecedores de IA entram em triagem radiológica, classificação de imagens patológicas e otimização de estoque. Quase 40% dos veterinários dos EUA agora empregam pelo menos uma solução de IA, elevando o padrão para precisão clínica e throughput. Roll-ups de nível de prática buscam agrupamento geográfico para impulsionar utilização de técnicos e centralizar funções de back-office. Consolidadores de médio porte exploram obstáculos de fusão da FTC que retardam rivais maiores, permitindo aquisições seletivas a múltiplos mais amigáveis. Simultaneamente, clínicas independentes se diferenciam através de programas de concierge, certificação livre de medo e engajamento comunitário.

Neste ambiente em evolução, jogadores que fornecem suítes terapêutico-diagnósticas integradas e pacotes de financiamento flexível se posicionam para capturar participação de carteira. Conformidade regulatória, segurança de dados e relatórios ESG cada vez mais entram em listas de verificação de due-diligence, elevando a importância de estruturas de governança robustas.

Líderes da Indústria de Saúde Veterinária da América do Norte

Boehringer Ingelheim International GmbH

Merck & Co Inc

Zoetis Inc

Idexx Laboratories

Elanco Animal Health Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A FDA aprovou Faunamor para tratar Ich em peixes ornamentais, adicionando a primeira terapia aprovada para uma doença pervasiva de aquário.

- Maio de 2025: Merck Animal Health comprometeu USD 895 milhões para expandir sua pegada de manufatura e P&D em De Soto, Kansas.

- Maio de 2025: Dechra garantiu aprovação da FDA para Otiserene, a primeira terapia de dose única e longa duração para otite externa em cães.

- Março de 2025: A FDA aprovou condicionalmente Felycin-CA1 para gerenciar cardiomiopatia hipertrófica felina, a primeira opção de tratamento para a condição.

- Novembro de 2024: Merck Animal Health obteve aprovação da FDA para SAFE-GUARD AQUASOL para galinhas de quintal.

- Setembro de 2024: Boehringer Ingelheim adquiriu Saiba Animal Health para acessar vacinas terapêuticas para doenças crônicas de animais de companhia.

Escopo do Relatório do Mercado de Saúde Veterinária da América do Norte

Conforme o escopo do relatório, o mercado de saúde veterinária compreende produtos e soluções terapêuticas para animais de companhia e fazenda. Saúde veterinária pode ser definida como a ciência associada ao diagnóstico, tratamento e prevenção de doenças em animais. A crescente importância da produção de animais de gado está gerando crescimento no mercado de saúde veterinária.

O mercado de saúde veterinária da América do Norte é segmentado por Tipo de Produto (Terapêuticos e Diagnósticos), Tipo de Animal (Cães e Gatos, Cavalos, Ruminantes, Suínos, Aves Domésticas e Outros Tipos de Animais) e Geografia (Estados Unidos, Canadá e México). O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Terapêuticos | Vacinas |

| Parasiticidas | |

| Anti-Infecciosos | |

| Aditivos Alimentares Medicinais | |

| Outros Terapêuticos | |

| Diagnósticos | Testes de Imunodiagnóstico |

| Diagnósticos Moleculares | |

| Imagem Diagnóstica | |

| Química Clínica | |

| Outros Diagnósticos |

| Cães e Gatos |

| Cavalos |

| Ruminantes |

| Suínos |

| Aves Domésticas |

| Outros Tipos de Animais |

| Oral |

| Parenteral |

| Tópico |

| Outras Vias de Administração |

| Hospitais e Clínicas Veterinárias |

| Laboratórios de Referência |

| Ambientes de Testes Point-Of-Care / Internos |

| Institutos Acadêmicos e de Pesquisa |

| Estados Unidos |

| Canadá |

| México |

| Por Produto | Terapêuticos | Vacinas |

| Parasiticidas | ||

| Anti-Infecciosos | ||

| Aditivos Alimentares Medicinais | ||

| Outros Terapêuticos | ||

| Diagnósticos | Testes de Imunodiagnóstico | |

| Diagnósticos Moleculares | ||

| Imagem Diagnóstica | ||

| Química Clínica | ||

| Outros Diagnósticos | ||

| Por Tipo de Animal | Cães e Gatos | |

| Cavalos | ||

| Ruminantes | ||

| Suínos | ||

| Aves Domésticas | ||

| Outros Tipos de Animais | ||

| Por Via de Administração | Oral | |

| Parenteral | ||

| Tópico | ||

| Outras Vias de Administração | ||

| Por Usuário Final | Hospitais e Clínicas Veterinárias | |

| Laboratórios de Referência | ||

| Ambientes de Testes Point-Of-Care / Internos | ||

| Institutos Acadêmicos e de Pesquisa | ||

| Por País | Estados Unidos | |

| Canadá | ||

| México | ||

Principais Questões Respondidas no Relatório

Qual é a avaliação de 2025 do mercado de Saúde Veterinária da América do Norte?

O setor está avaliado em USD 27,42 bilhões em 2025 com uma CAGR prevista de 6,49% até 2030.

Qual categoria de produto lidera os gastos dentro dos cuidados veterinários regionais?

Terapêuticos detêm a maior fatia com 62,43% de participação na receita em 2024, liderados por vacinas, parasiticidas e anticorpos monoclonais.

Quão rápido o segmento de diagnósticos está crescendo?

Diagnósticos está projetado para expandir a uma CAGR de 6,43% até 2030 graças ao crescente teste point-of-care e análise de imagem habilitada por IA.

Por que a saúde de aves domésticas está ganhando atenção?

Vigilância H5N1 obrigatória e protocolos de biossegurança estão empurrando aves domésticas a uma CAGR de 6,66%, a mais rápida entre tipos de animais.

Qual desafio de pessoal afeta mais as clínicas?

Uma oferta insuficiente de técnicos veterinários qualificados-132.885 funções adicionais necessárias até 2030-impulsiona inflação salarial e limita capacidade de consultas.

Como a telemedicina influenciará as receitas das práticas?

Triagem virtual e plataformas digitais integradas impulsionam eficiência, expandem acesso e criam novas linhas de serviços faturáveis, especialmente em áreas remotas.

Página atualizada pela última vez em: