Tamanho e Participação do Mercado de Seguros de Vida e Não-Vida da Austrália

Análise do Mercado de Seguros de Vida e Não-Vida da Austrália pela Mordor Intelligence

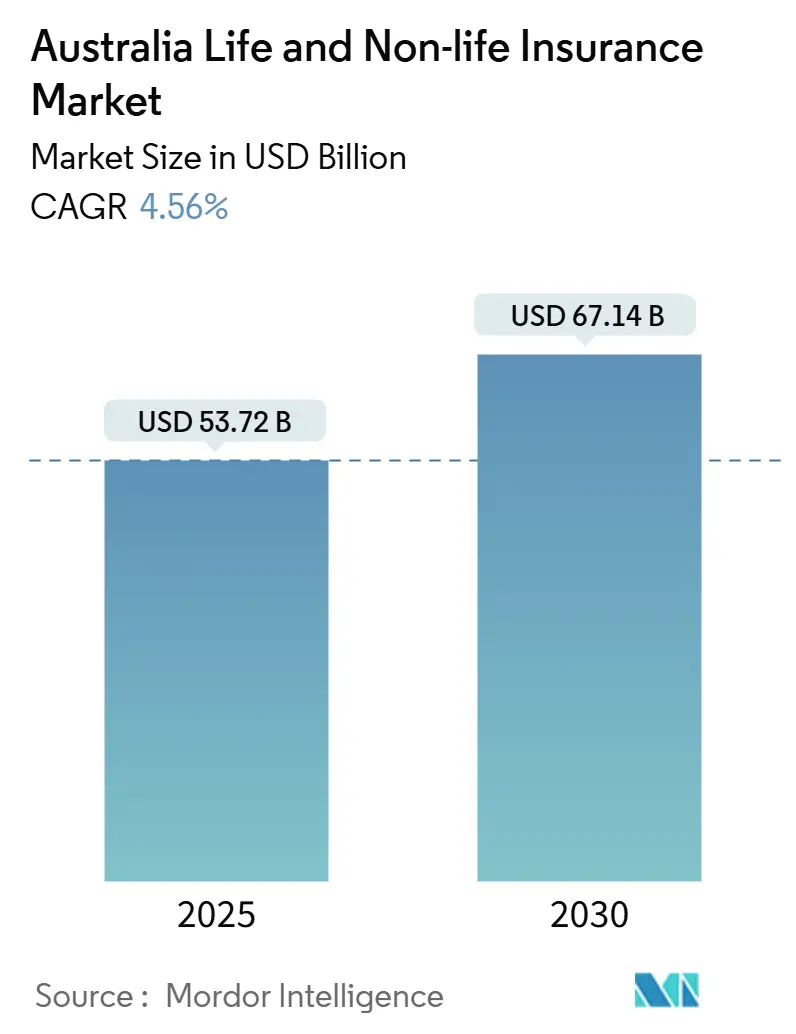

O mercado de seguros de vida e não-vida da Austrália atingiu USD 53,72 bilhões em 2025 e está previsto para se expandir para USD 67,14 bilhões até 2030, registrando uma TCAC estável de 4,56%. O crescimento persiste apesar de maiores perdas por catástrofes, rendimentos de investimento baixos e custos de conformidade pós-Comissão Real porque as seguradoras estão digitalizando sistemas centrais, incorporando cobertura em transações cotidianas e refinando a precificação de risco climático. Apólices obrigatórias de veículos, cobertura de vida vinculada à previdência e crescente conscientização de risco corporativo sustentam os volumes de prêmios, enquanto subscrição de IA generativa e análise de catástrofe em tempo real protegem as margens.

Principais Destaques do Relatório

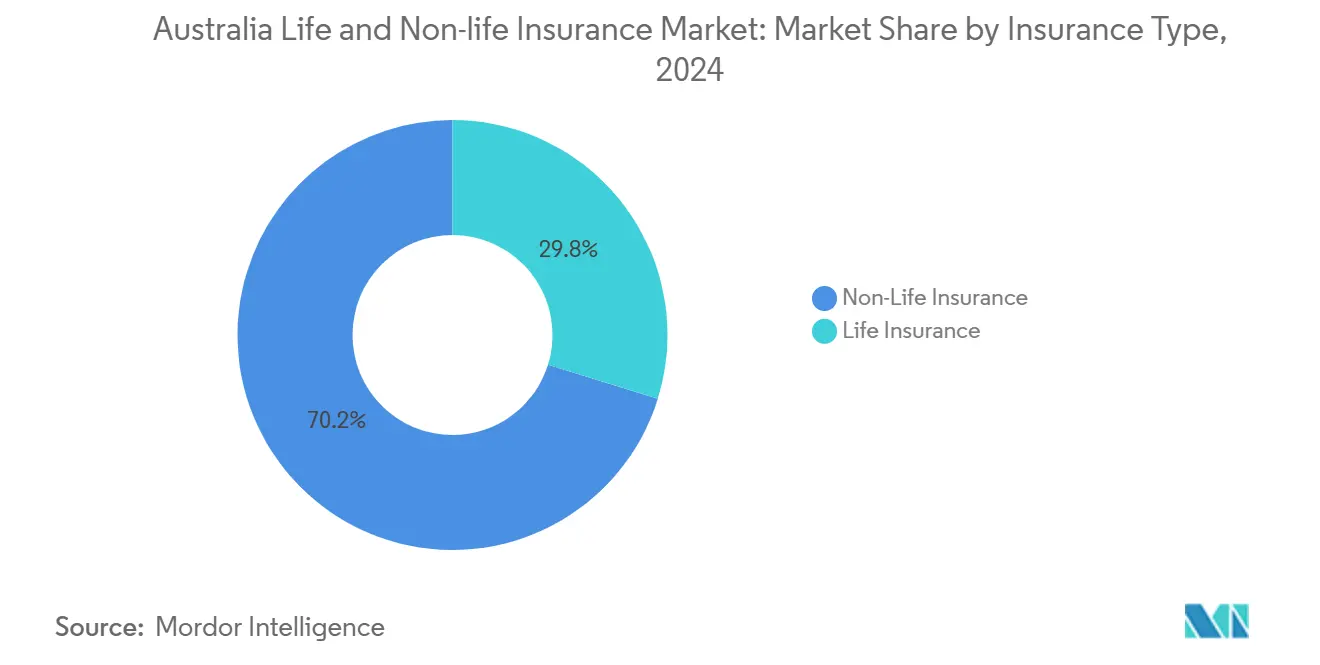

- Por tipo de seguro, produtos não-vida detiveram uma participação de receita de 70,2% do mercado de seguros de vida e não-vida da Austrália em 2024; vida em grupo, auxiliado por fundos de previdência obrigatórios, está se expandindo a uma TCAC de 5,90%.

- Por canal de distribuição, corretores capturaram 35,6% da participação do mercado de seguros de vida e não-vida da Austrália em 2024, enquanto plataformas digitais estão avançando mais rapidamente a uma TCAC de 4,67%.

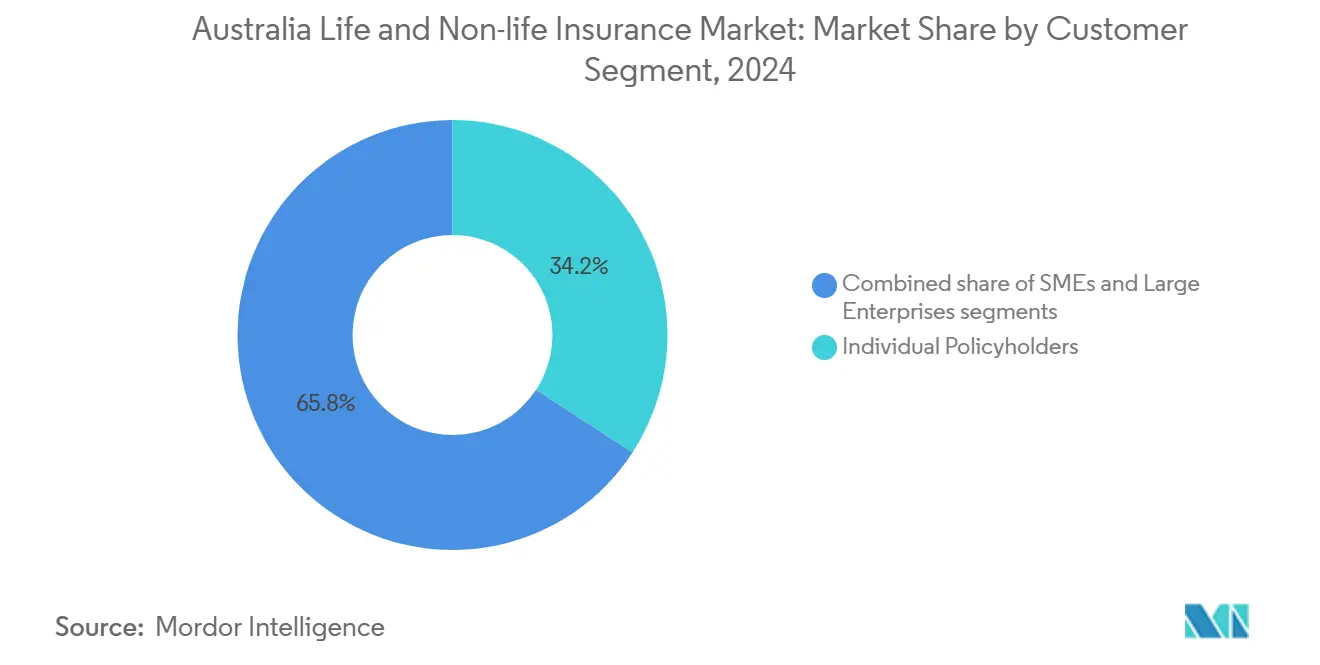

- Por segmento de clientes, grandes empresas registraram uma TCAC de 5,6% até 2030, superando o crescimento de segurados individuais. Ao mesmo tempo, segurados individuais contribuíram com 34,2% do mercado.

- Por frequência de prêmio, contratos de prêmio único representaram 28,7% do tamanho do mercado de seguros de vida e não-vida da Austrália em 2024, enquanto prêmios regulares mostraram crescimento de 4,6% para o período de previsão.

- Por região, New South Wales gerou 34,8% do total de prêmios em 2024, enquanto Victoria está projetado para crescer a uma TCAC de 5,43% até 2030.

Tendências e Insights do Mercado de Seguros de Vida e Não-Vida da Austrália

Análise de Impacto dos Drivers

| Driver | ( ~ ) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Envelhecimento populacional e déficit de poupança para aposentadoria | +1.2% | Nacional, mais pronunciado em NSW e Victoria | Longo prazo (≥ 4 anos) |

| Catástrofes climáticas aumentam demanda não-vida | +0.8% | Nacional, agudo em Queensland e NSW | Médio prazo (2-4 anos) |

| Reforma da previdência impulsiona cobertura de vida em grupo | +0.9% | Nacional | Médio prazo (2-4 anos) |

| Seguros incorporados via ecossistemas fintech | +0.6% | Centros urbanos expandindo para áreas regionais | Curto prazo (≤ 2 anos) |

| Microsseguro paramétrico para segmentos rurais e agrícolas | +0.4% | Austrália Rural, Queensland, Western Australia | Longo prazo (≥ 4 anos) |

| Subscrição orientada por IA e produtos personalizados | +0.7% | Nacional, adoção precoce nas principais cidades | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Envelhecimento Populacional e Déficit de Poupança para Aposentadoria

A coorte 65-plus da Austrália está crescendo 3,2% anualmente até 2030, elevando os riscos de longevidade e gastos com saúde. A pesquisa da TAL mostra que 62% dos pré-aposentados se sentem financeiramente despreparados para a aposentadoria, amplificando a demanda por produtos de vida, trauma e financiamento de cuidados para idosos[1]TAL Services Limited, "Australians and Retirement Readiness Report 2024," tal.com.au. Saldos de previdência criam um canal de distribuição cativo para apólices em grupo que automaticamente inscrevem membros e simplificam a subscrição. Os participantes estão camadas de cláusulas de declínio cognitivo, benefícios em dinheiro de cuidados de longo prazo e recursos de retirada semelhantes a anuidades, posicionando o mercado de seguros de vida e não-vida da Austrália como uma pedra angular do planejamento de renda pós-aposentadoria. Ferramentas de engajamento digital promovem revisões de apólices em aniversários marcantes, reduzindo taxas de cancelamento e ampliando cobertura entre aposentados. A longo prazo, a demografia favorável adiciona aproximadamente 1,2 pontos percentuais à TCAC prevista, compensando a compressão de margem de rendimentos baixos.

Catástrofes Climáticas Aumentam Demanda Não-Vida

A severidade de desastres naturais se intensificou; a Suncorp absorveu USD 756 milhões em custos de riscos durante o ano fiscal de 2024, bem acima da provisão[2]Suncorp Group, "FY24 Investor Presentation," suncorpgroup.com.au. O Reserve Bank alerta que 4% das habitações não estão seguradas e 7% estão subseguradas, levando reguladores a destacar lacunas de acessibilidade climática. As seguradoras agora acoplam radar em tempo real, sensores IoT e modelagem de granizo em nível de bairro para precificar riscos residenciais por tipo de telhado e elevação. Coberturas paramétricas de ciclone pagam em dias usando gatilhos de velocidade do vento, restaurando confiança em regiões de alto risco e apoiando a base de prêmios do mercado de seguros de vida e não-vida da Austrália. Resseguradoras recompensam mitigação orientada por dados com menores retenções, liberando capital para crescimento em linhas de condomínio, PME e agrícolas. O driver contribui com uma elevação estimada de 0,8 ponto percentual na TCAC do mercado até 2030.

Reforma da Previdência Impulsiona Cobertura de Vida em Grupo

Emendas parlamentares exigem que cobertura padrão de vida e TPD reflitam o salário e idade dos membros, expandindo somas seguradas em 16 milhões de contas de fundos de previdência. A seleção da TAL pela AMP como parceira padrão canaliza milhões de membros em um único portal digital de sinistros[3]AMP Ltd., "TAL Appointed Default Insurance Partner," amp.com.au. A escala da vida em grupo reduz taxas de despesa por membro, permitindo limites de benefícios mais altos sem saltos de prêmio, o que impulsiona o mercado de seguros de vida e não-vida da Austrália em direção a fluxos de caixa mais estáveis. A subscrição automatizada simplificada remove o atrito de questões de saúde, aumentando a penetração entre coortes mais jovens que historicamente não tinham cobertura. A TAL pagou USD 2,65 bilhões em sinistros em 2024, evidenciando o papel de rede de segurança social do setor. As reformas adicionam aproximadamente 0,9 pontos percentuais à TCAC prevista.

Seguros Incorporados via Ecossistemas Fintech

Bancos, aplicativos de corrida e plataformas de compre-agora-pague-depois incorporam proteção no checkout, cortando custos de aquisição em até 40% versus canais tradicionais. A parceria do Commonwealth Bank com a Hollard insere cotações de dispositivo, veículo e viagem em seu aplicativo móvel de 7,8 milhões de usuários. Insurtechs como Qikio co-criam apólices de veículo de marca branca com subscritores estabelecidos para capturar nativos digitais sensíveis ao preço. Distribuição orientada por API alimenta dados comportamentais em motores de IA, melhorando segmentação de risco enquanto aprofunda aderência do cliente dentro do mercado de seguros de vida e não-vida da Austrália. O sucesso inicial em pacotes de garantia estendida de eletrônicos está se espalhando para linhas de acidente pessoal e micro-saúde. Este mecanismo empurra a TCAC do mercado superior em 0,6 pontos percentuais no curto prazo.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Baixos retornos de taxa de juros pressionam rentabilidade | -0.7% | Nacional | Médio prazo (2-4 anos) |

| Sinistros fraudulentos e liquidações prolongadas | -0.5% | Nacional, maior em áreas metropolitanas | Curto prazo (≤ 2 anos) |

| Déficit de confiança pós-Comissão Real | -0.4% | Nacional | Longo prazo (≥ 4 anos) |

| Restrições de privacidade de dados na precificação baseada em dados de saúde | -0.3% | Nacional | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Baixos Retornos de Taxa de Juros Pressionam Rentabilidade

O rendimento do título do Commonwealth australiano de 10 anos pairou próximo a 3%, comprimindo spreads em carteiras garantidas legadas. Seguradoras de vida lutam para reinvestir ativos vencidos acima dos limiares de correspondência de passivos, corroendo margens de solvência. Fundos unit-linked de baixo capital e coberturas somente de proteção estão deslocando produtos tradicionais de dotação dentro do mercado de seguros de vida e não-vida da Austrália. No entanto, segurados que buscam rendimento se voltam para ETFs, reduzindo alocações de poupança discricionária para envoltórios de vida. Para defender margem, participantes aumentam taxas de risco, reprecificam negócios de prazo renovável e direcionam excedente para estratégias de crédito privado que adicionam complexidade e prolongam ciclos de aprovação de produto, reduzindo a TCAC do mercado.

Sinistros Fraudulentos e Liquidações Prolongadas

O banco de dados de reclamações da ASIC mostra que investigações médias de sinistros de vida se estendem por 18 meses, com 8% dos sinistros negados, provocando escrutínio da mídia. Suspeita elevada aumenta investigações manuais, inflando taxas de despesa em 120 pontos base em algumas linhas. Em veículos, acidentes encenados e cotações de reparo infladas aumentam frequência de sinistros de propriedade, empurrando seguradoras a implementar detecção de fraude orientada por IA. No entanto, estatutos de privacidade restringem a amplitude do conjunto de dados, retardando treinamento de algoritmos e prolongando tempos de avaliação. A frustração do cliente alimenta taxas de cancelamento e prejudica Net Promoter Scores, removendo aproximadamente 0,5 pontos percentuais da TCAC do mercado de seguros de vida e não-vida da Austrália até que estruturas de adjudicação mais rápidas amadureçam.

Análise de Segmento

Por Tipo de Seguro: Domínio Não-Vida Amid Reinvenção do Setor de Vida

O negócio não-vida capturou 70,2% do mercado de seguros de vida e não-vida da Austrália em 2024 como linhas obrigatórias de terceiros de veículos, propriedade e responsabilidade comercial ancoram prêmios. Precificação responsiva a catástrofes permite que subscritores reajustem taxas a cada 12 meses, preservando margem de subscrição mesmo quando volatilidade de sinistros aumenta. O tamanho do mercado de seguros de vida e não-vida da Austrália para produtos não-vida cresceu 6,1% em 2024 devido a apólices residenciais re-tarifadas após eventos sucessivos de inundação. O realinhamento do setor de vida se centra em esquemas de grupo que reduziram 35 pontos base das taxas de despesa através de escala, estimulando uma TCAC de 5,90%. Sinistros de saúde mental agora representam 18% dos pagamentos de vida da Zurich, provocando tetos de benefícios e parcerias de reabilitação baseadas em valor que reduzem severidade.

Em paralelo, a recém-rebatizada Acenda, nascida da fusão da Nippon Life da MLC Life e Resolution Life, integra lagos de dados em 2 milhões de apólices para venda cruzada de cláusulas de trauma e proteção de renda, impulsionando persistência dentro do mercado de seguros de vida e não-vida da Austrália. Resseguradoras, atraídas pelo compartilhamento transparente de dados, oferecem alívio de quota-share que libera capital doméstico para inovação de produtos. Ao longo do horizonte de previsão, não-vida deve manter sua liderança, mas vida está projetado para adicionar USD 5,8 bilhões em prêmios frescos através de contratos híbridos investimento-proteção que atraem acumuladores de riqueza que buscam escudos de queda.

Por Canal de Distribuição: Disrupção Digital Desafia Hegemonia dos Corretores

Corretores detiveram 35,6% do mercado de seguros de vida e não-vida da Austrália em 2024, dominando colocações comerciais complexas como diretores-e-executivos ou crédito comercial. Profundidade de relacionamento, expertise em redação sob medida e capacidade de suporte a sinistros mantêm atrito baixo entre clientes de mercado médio. Ainda assim, portais digitais agora capturam 22% dos prêmios de linhas pessoais e estão registrando uma TCAC de 4,67%. Taxas de despesa líquida de canal direto são em média 23%, aproximadamente 600 pontos base abaixo do negócio de veículo vendido por corretor, atraindo investimento da seguradora para aplicativos self-service e cobertura baseada em uso.

Bancário incorporado, afinidades de varejista e integrações de super-aplicativo reforçam a mudança do mercado de seguros de vida e não-vida da Austrália. O piloto de 2024 do Commonwealth Bank incorporou proteção de dispositivo just-in-time em sua API de carrinho de compras, triplicando a adesão comparado com referências de agência. Consolidação de corretor neutraliza vazamento digital; a aquisição de USD 1,45 bilhão da PSC pela Ardonagh entrega escala, análise compartilhada e plataformas proprietárias de e-placement. Corretoras visionárias equipam consultores com motores de consultoria de risco orientados por IA, misturando conselho humano com insights orientados por dados para defender relevância.

Por Segmento de Cliente: Crescimento Empresarial Supera Mercado Individual

Corporações grandes estão expandindo prêmios a uma TCAC de 5,60% conforme demandas de diretores-e-executivos, cyber e responsabilidade ambiental aumentam sob regimes de divulgação e ESG mais rigorosos. O Regime de Responsabilidade Financeira que começou em março de 2025 escala tetos de exposição pessoal executiva, desencadeando um pico de 12% em limites comprados, o que eleva o tamanho do mercado de seguros de vida e não-vida da Austrália para responsabilidade comercial. Segurados individuais ainda representam 34,2% do total de prêmios; no entanto, custos crescentes de seguro residencial, aumentando 10% ao ano em códigos postais expostos a ciclone, reduzem taxas de renovação.

PMEs ficam entre lacunas de acessibilidade e conscientização, especialmente em cyber. A plataforma Cylo da IAG, apoiada pela capacidade CGU, oferece pacotes cyber de preço fixo que cortam redações de cobertura de 50 para 12 páginas, aumentando conversão entre micro-firmas de 7% para 15%. A indústria de seguros de vida e não-vida da Austrália também está pilotando prêmios pay-as-you-grow vinculados a faixas de receita, aliviando estresse de fluxo de caixa em start-ups. Esta segmentação granular permite que subscritores reprecifiquem trimestralmente, alinhando exposição de risco com modelos de negócio dinâmicos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Frequência de Prêmio: Produtos de Prêmio Único Espelham Incerteza Econômica

Contratos de prêmio único possuíam 28,7% do mercado de seguros de vida e não-vida da Austrália em 2024, uma participação inflada por aposentados que preferem certeza de quantia única ao cristalizar saldos de previdência. Suítes de produtos incluem planos funerários de emissão imediata e coberturas únicas de transferência de riqueza. Conversamente, negócios de prêmio regular demonstram uma TCAC de 4,56% devido a vida em grupo deduzida da folha de pagamento e apólices de veículo financiadas mensalmente. A participação do mercado de seguros de vida e não-vida da Austrália de contratos híbridos permitindo que segurados alternem entre débitos anuais e mensais sem penalidades subiu para 6%, sinalizando adoção mainstream futura.

O motor de alteração em tempo real da TAL agora re-cotação mudanças de frequência em menos de 10 minutos, reduzindo tempo de administração do consultor em 65%. Start-ups experimentam micro-débitos vinculados a quilômetros dirigidos ou calorias queimadas, espelhando padrões de fluxo de caixa de trabalhadores da economia gig. Seguradoras favorecem prêmios recorrentes para planejamento de capital previsível, mas cada vez mais agrupam descontos de fidelidade para clientes de prêmio único para travar persistência quando ventos contrários econômicos aumentam.

Análise Geográfica

New South Wales gerou 34,8% do pool de prêmios do mercado de seguros de vida e não-vida da Austrália em 2024, impulsionado pelo cluster financeiro de Sydney, 8,2 milhões de residentes e altos valores de propriedade que inflam somas seguradas. Risco de inundação costeira compele modelagem sofisticada de catástrofe; seguradoras alavancam dados de elevação lidar para segmentar risco rua por rua, controlando taxas de sinistro mesmo quando frequência de sinistro aumenta. Densidade de linha comercial é incomparável, com CEOs comprando maiores limites de diretores-e-executivos após o Regime de Responsabilidade Financeira entrar em vigor.

Victoria é o estado de crescimento mais rápido, registrando uma TCAC de 5,43% até 2030 devido a influxos populacionais, megaprojetos de infraestrutura e concessões proativas de resiliência climática que permitem coberturas paramétricas. O ecossistema tecnológico de Melbourne estimula absorção de apólices cyber e indenização profissional, enquanto colaborações público-privadas abrem sandboxes para protótipos insurtech. Reguladores estaduais aceleram aprovações de produto, encurtando time-to-market para coberturas inovadoras e atraindo influxos de capital que ampliam o tamanho do mercado de seguros de vida e não-vida da Austrália para linhas especializadas.

O cinturão de ciclone de Queensland empurra prêmios acima de limiares de acessibilidade, mas permanece um nó de crescimento vital porque mineração, agronegócio e turismo todos requerem coberturas sob medida. Pilotos de seguro de índice de rendimento de cultivo do CSIRO fornecem agricultores com pagamentos rápidos de seca, exemplificando inovação paramétrica que expande o mercado de seguros de vida e não-vida da Austrália em áreas rurais. Enquanto isso, reembolsos governamentais para retrofits de elevação residencial são vinculados à certificação verificada por seguradora, empurrando segurados em direção ao comportamento de redução de risco e estabilizando trajetórias futuras de prêmio residencial.

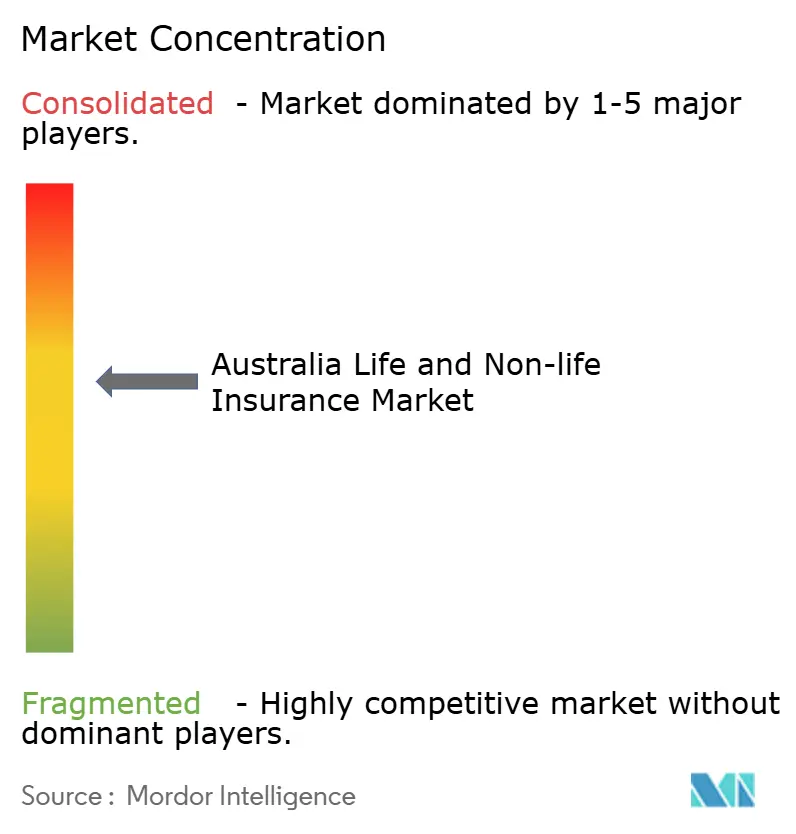

Cenário Competitivo

Os cinco principais players da Austrália são Suncorp, IAG, Allianz Australia, QBE e AIA Group, comandam aproximadamente a maioria dos prêmios brutos emitidos totais, dando ao mercado um perfil de concentração moderada. Consolidação estratégica permanece rápida; a aquisição de USD 538,7 milhões da IAG de 90% do braço de subscrição da RACQ adiciona USD 819 milhões à sua base de prêmios e aprofunda penetração em Queensland. A compra de USD 263,3 milhões da Allianz da RAA General Insurance assegura uma posição forte nos segmentos de veículo e residencial da South Australia.

Investimentos em tecnologia diferenciam vencedores. A Suncorp migrou administração de apólices para uma suíte de nuvem low-code, permitindo sprints de produto de 48 horas que cortam custos de execução de TI em 22%. A parceria da TAL com Microsoft integra Azure OpenAI Service em triagem de sinistros, reduzindo tempo médio de decisão de 28 dias para 4 horas. Insurtechs como Qikio, CFC e Honey Insurance atraem millennials com precificação de risco gamificada e emissão digital instantânea, beliscando segmentos de linhas pessoais que incumbentes dominaram por muito tempo.

Nichos especializados como cyber, agricultura paramétrica e cobertura de vida inclusiva de saúde mental permanecem fragmentados; nenhum player detém mais de 15% de participação, criando vantagem greenfield. Transportadores cultivam alianças de ecossistema com bancos, varejistas e telcos para ampliar alcance de distribuição. Intensidade de conformidade sobe após a Comissão Real; seguradoras com estruturas de governança robustas convertem supervisão em patrimônio de marca, enquanto subscritores menores enfrentam custo-para-servir crescente, empurrando-os em direção a modelos MGA ou fronting dentro do mercado de seguros de vida e não-vida da Austrália.

Líderes da Indústria de Seguros de Vida e Não-Vida da Austrália

Insurance Australia Group (IAG)

Suncorp Group

QBE Insurance Group

Allianz Australia

AIA Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Dezembro 2024: Nippon Life fundiu MLC Life e Resolution Life Australasia para formar Acenda, uma nova entidade que agora atende 2 milhões de clientes, fornecendo uma ampla gama de seguros de vida e serviços financeiros.

- Outubro 2024: Macquarie estabeleceu uma facilidade rent-a-captive, que agrega prêmios no valor de USD 1,6 bilhão, oferecendo às empresas uma solução inovadora de gerenciamento de risco.

- Julho 2024: TAL entrou em uma colaboração de IA generativa de três anos com Microsoft, visando aprimorar eficiência operacional e experiência do cliente através de soluções avançadas orientadas por IA.

- Julho 2024: CFC fortaleceu sua capacidade cyber australiana com a aquisição da Solution Underwriting, fortalecendo sua posição no mercado de seguro cyber e expandindo suas ofertas de produto.

- Junho 2024: TAL introduziu cotações de alteração em tempo real para seu produto Accelerated Protection, permitindo que clientes façam ajustes de apólice instantâneos com maior flexibilidade e conveniência.

Escopo do Relatório do Mercado de Seguros de Vida e Não-Vida da Austrália

Seguro é um contrato, representado por uma apólice, no qual um indivíduo ou entidade recebe proteção financeira ou reembolso contra perdas de uma companhia de seguros. A empresa agrupa risco do cliente para tornar pagamentos mais acessíveis para o segurado. O mercado de seguros de vida e não-vida australiano é segmentado por tipo de seguro e canal de distribuição. Por tipo de seguro, é segmentado em seguro de vida e seguro não-vida. Por seguro de vida, é novamente sub-segmentado em individual e grupo. Por seguro não-vida, é novamente sub-segmentado em incêndio, veículo, marítimo, saúde e outros seguros não-vida. Por canal de distribuição, é segmentado em direto, agência, bancos e outros canais de distribuição.

O relatório oferece tamanho de mercado e previsões para o mercado de seguros de vida e não-vida australiano em valor (USD) para todos os segmentos acima.

| Seguro de Vida | Individual |

| Grupo | |

| Seguro Não-Vida | Incêndio |

| Veículo | |

| Marítimo | |

| Saúde | |

| Outros Seguros Não-Vida |

| Direto |

| Corretores |

| Bancos |

| Digital / Online |

| Outros Canais |

| Segurados Individuais |

| Pequenas e Médias Empresas (PMEs) |

| Grandes Empresas |

| Prêmio Regular |

| Prêmio Único |

| New South Wales |

| Victoria |

| Queensland |

| Por Tipo de Seguro | Seguro de Vida | Individual |

| Grupo | ||

| Seguro Não-Vida | Incêndio | |

| Veículo | ||

| Marítimo | ||

| Saúde | ||

| Outros Seguros Não-Vida | ||

| Por Canal de Distribuição | Direto | |

| Corretores | ||

| Bancos | ||

| Digital / Online | ||

| Outros Canais | ||

| Por Segmento de Cliente | Segurados Individuais | |

| Pequenas e Médias Empresas (PMEs) | ||

| Grandes Empresas | ||

| Por Frequência de Prêmio | Prêmio Regular | |

| Prêmio Único | ||

| Por região | New South Wales | |

| Victoria | ||

| Queensland | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho previsto do mercado de seguros de vida e não-vida da Austrália até 2030?

Está projetado para atingir USD 67,14 bilhões.

Qual segmento está crescendo mais rapidamente dentro do mercado?

Seguro de vida em grupo, apoiado por reformas de previdência, está se expandindo a uma TCAC de 5,90%.

Como os canais digitais estão remodelando a distribuição?

Plataformas online e incorporadas estão registrando uma TCAC de 4,67% ao reduzir custos de aquisição e entregar ofertas personalizadas no ponto de necessidade.

Quais tecnologias as seguradoras estão usando para gerenciar risco climático?

Modelagem de granizo em tempo real, sensores IoT e gatilhos paramétricos permitem precificação dinâmica e pagamentos de catástrofe mais rápidos.

Como a baixa taxa de juros afeta seguradoras de vida?

Rendimentos de títulos baixos comprimem spreads de investimento em produtos garantidos, promovendo uma mudança para ofertas unit-linked e somente proteção.

Página atualizada pela última vez em: