Análise de mercado de embalagens de açúcar

O mercado de embalagens de açúcar deverá atingir um CAGR de 4% durante o período de previsão (2021 – 2026). Espera-se que a mudança do estilo de vida das pessoas e as mudanças nas preferências alimentares dos consumidores, juntamente com o aumento da população nas nações em desenvolvimento, impulsionem o crescimento do mercado no período previsto. O consumo global de açúcar deverá atingir 177,8 milhões de toneladas métricas em 2020-2021, contra 171,58 milhões de toneladas métricas em 2019-2020, de acordo com o Departamento de Agricultura dos EUA.

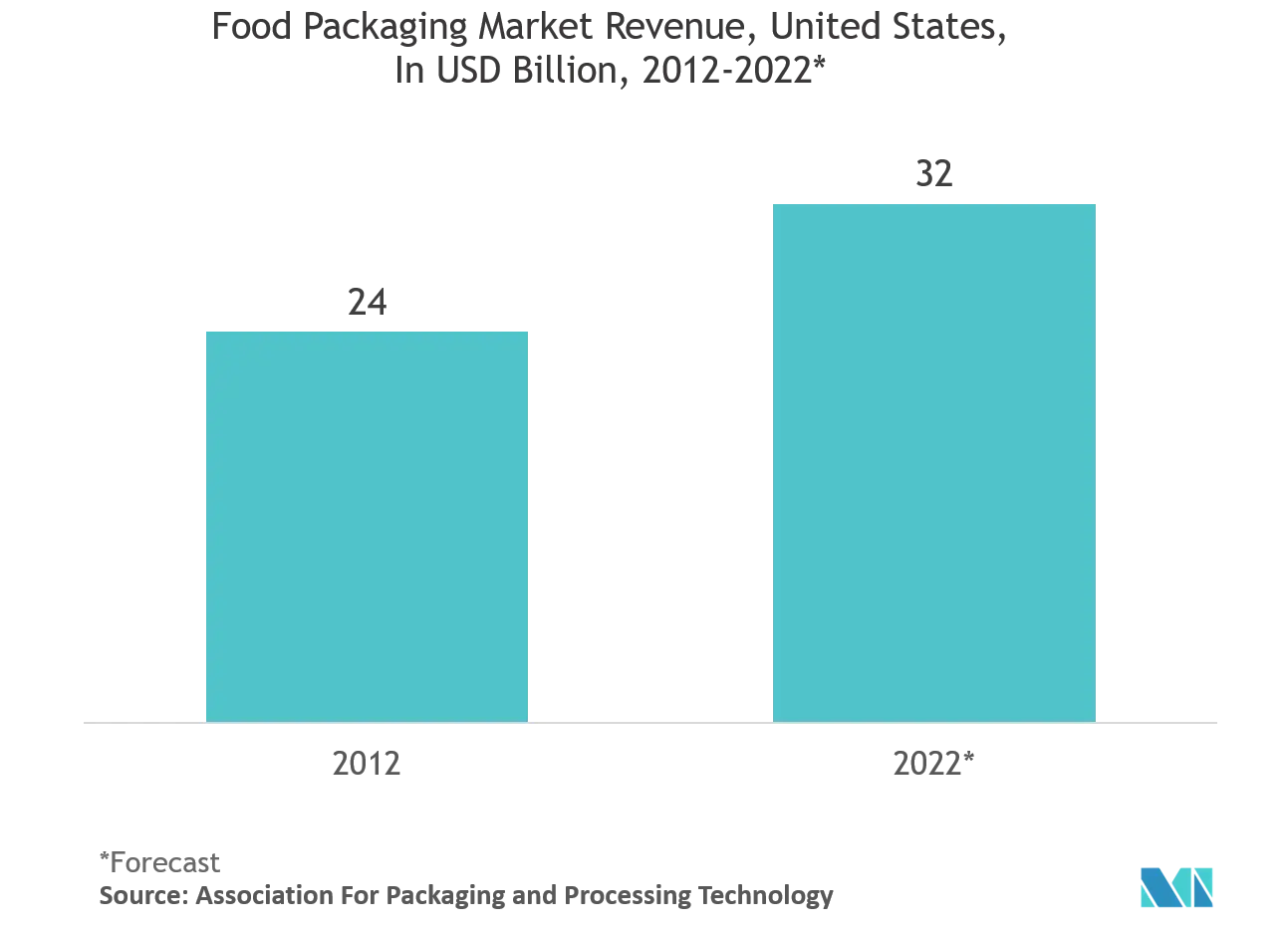

- O mercado é impulsionado por uma enorme mudança na preferência por embalagens flexíveis, uma vez que o açúcar é embalado em vários formatos, tanto a granel como a retalho. O advento de novas tecnologias de embalagem, como embalagens ativas, embalagens inteligentes e ciência da engenharia, permite embalagens flexíveis para o açúcar e aumenta a vida útil do açúcar. De acordo com a Associação de Embalagens Flexíveis, em 2018, o segmento de usuário final de alimentos contribuiu com 70% da receita total de embalagens flexíveis em todo o mundo (31,8 bilhões de dólares), que é de 22,6 bilhões de dólares.

- O rápido crescimento do mercado é impulsionado principalmente por soluções habilitadas para tecnologia, como códigos QR, etiquetas inteligentes, etc., que podem ser digitalizadas usando um smartphone para fornecer mais informações sobre o produto. Além disso, os clientes procuram informações claras sobre o produto e embalagens biodegradáveis, recicláveis ou reutilizáveis. Conseqüentemente, a indústria de embalagens está evoluindo para atender às novas preferências dos consumidores.

- Além disso, investimentos consideráveis nas indústrias de usuários finais da indústria de processamento de alimentos criam espaço para expansão do mercado de embalagens. De acordo com dados recentes divulgados pelas Câmaras Associadas de Comércio e Indústria da Índia, o tamanho do mercado de alimentos embalados organizados deverá atingir INR 780 milhões, em 2020, contra INR 530 milhões, em 2016.

- Devido ao surto de COVID-19, a indústria de embalagens de açúcar foi significativamente afetada. Há um declínio drástico na demanda por açúcar por parte dos grandes consumidores, já que commodities como sorvetes, bebidas geladas e confeitos são produzidos menos durante esse período. Além disso, os segmentos do mercado hoteleiro, retalhista e de restauração, que são um dos maiores consumidores de açúcar, são severamente afetados pelo confinamento nacional.

Tendências do mercado de embalagens de açúcar

Material plástico para manter participação de mercado significativa

- Espera-se que o material plástico detenha uma participação significativa no mercado, pois há aplicações em que as soluções de embalagens plásticas oferecem funcionalidades que são difíceis de replicar com qualquer outro material de embalagem. Por exemplo, propriedades de barreira para preservação de alimentos ou produtos. Dentro das soluções plásticas, as embalagens plásticas flexíveis utilizam 70% menos matéria-prima plástica do que os produtos de embalagens de base rígida, reduzindo assim os requisitos de entrada de matéria-prima.

- Embalar açúcar com saco plástico é o tipo de embalagem mais comum na indústria de embalagens de alimentos, pois esse tipo de embalagem oferece embalagens à prova de umidade, à prova d'água e econômicas. Os fabricantes de açúcar preferem esta embalagem porque os sacos plásticos podem ser coloridos ou transparentes para torná-la atraente. Esta embalagem é amplamente utilizada tanto em marcas de confeitaria famosas quanto em marcas conhecidas.

- Além disso, em Janeiro de 2020, empresas sul-africanas, incluindo Unilever, Coca-Cola Africa, Danone, SPAR e Massmart, anunciaram a força – Pacto do Plástico para reduzir a utilização de plástico, na sequência de compromissos semelhantes do Reino Unido, França, Chile e Países Baixos. As empresas pretendem que todas as embalagens plásticas sejam reutilizáveis, recicláveis ou compostáveis até 2025. Além disso, pretendem reciclar 70% das embalagens plásticas e usar 30% de conteúdo reciclado em todas as embalagens plásticas. Espera-se que esta tendência de reciclagem continue nos últimos anos, o que estima-se que impactará o mercado de embalagens plásticas para um maior desenvolvimento de produtos no mercado.

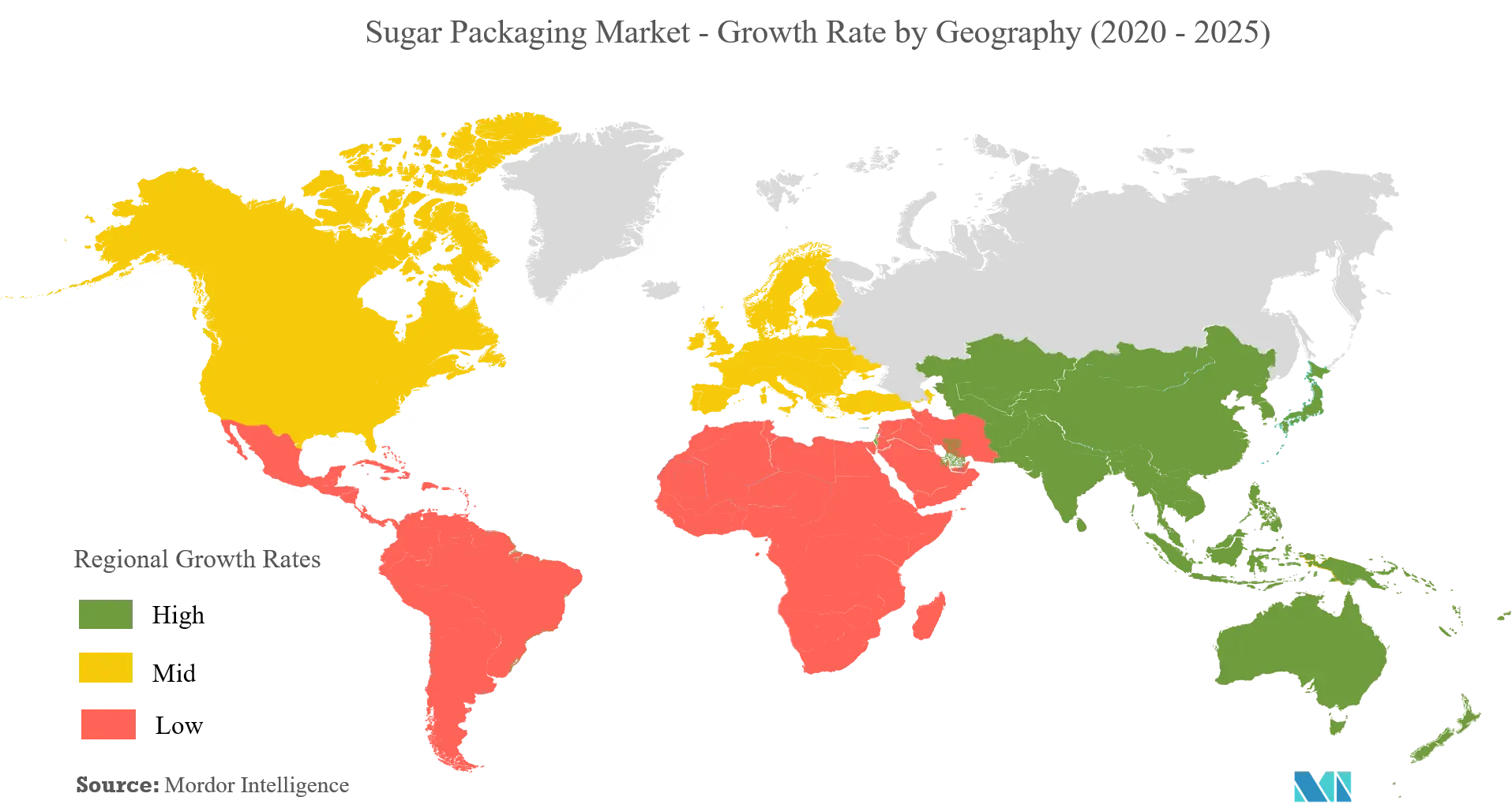

Ásia-Pacífico testemunhará o maior crescimento

- A Ásia-Pacífico registará o maior crescimento, uma vez que a indústria de embalagens de alimentos na região está a testemunhar inovações significativas em marcas e embalagens. Além disso, os consumidores da região apreciam a confeitaria como indulgência, onde a experiência é muito valorizada. Índia e China são os países líderes no consumo global de açúcar, com 27 milhões de toneladas métricas e 15,2 milhões de toneladas métricas, segundo o Departamento de Agricultura dos EUA.

- Além disso, devido ao aumento da população, ao aumento dos níveis de rendimento, à mudança de estilos de vida, ao aumento da penetração dos meios de comunicação social e ao crescimento da economia, a procura de embalagens está a aumentar. Além disso, é um dos setores de maior crescimento na região. Na Índia, mais de 49% do papel produzido no país é utilizado para fins de embalagem, de acordo com a Care Ratings, uma importante empresa de classificação de crédito na Índia,

- Além disso, vários regulamentos regem a indústria de embalagens na região, especialmente os setores de embalagens de alimentos e bebidas. Alguns regulamentos importantes incluem a Lei de Prevenção de Adulteração de Alimentos de 1956, Regras de Resíduos Plásticos (Gerenciamento e Manuseio) de 2011 e Regulamentos de Segurança Alimentar e Padrões (Embalagem e Rotulagem) de 2011.

- No entanto, espera-se que as regulamentações sobre o uso de papel e celulose na indústria alimentícia proliferem no mercado. Por exemplo, a Autoridade de Segurança e Normas Alimentares da Índia introduziu novos regulamentos de embalagens em 2018. Espera-se que as regras promovam a utilização de papel na indústria de embalagens de alimentos. Espera-se que a IS 4664:1986, uma norma BIS para produtos de papel que permite a utilização de polpa reciclada em embalagens de alimentos, promova o uso de papel na indústria de embalagens de açúcar na Índia.

Visão geral da indústria de embalagens de açúcar

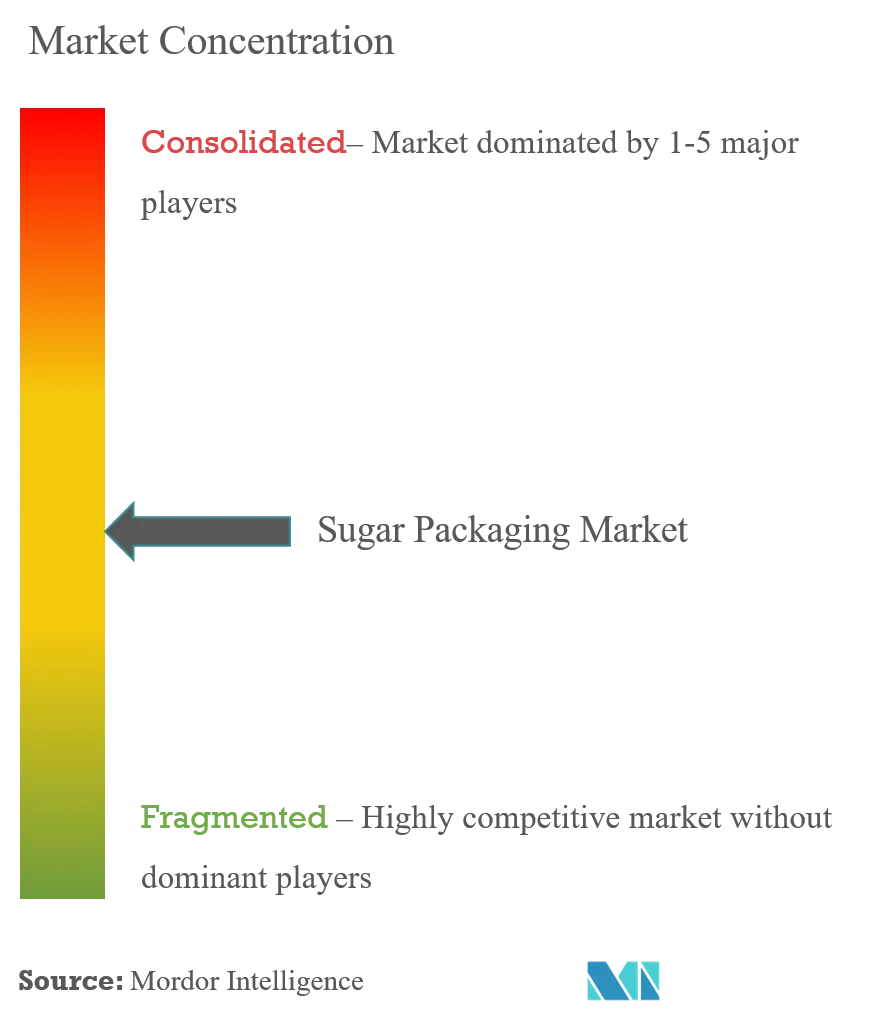

O mercado de embalagens de açúcar está moderadamente fragmentado. Os participantes do mercado estão oferecendo ampla personalização de produtos para aumentar sua participação e aumentar sua receita. Os jogadores estão se esforçando para substituir os materiais existentes por outros biodegradáveis para atender às mudanças nos padrões governamentais. Alguns dos principais desenvolvimentos do mercado são:.

- Em junho de 2020 - a Mondi, um grupo global de embalagens e papel, concluiu a implementação de uma nova máquina de conversão de sacos de papel de última geração em sua unidade de Nyíregyháza, na Hungria. A máquina pode permitir que a fábrica abra uma nova linha de sacos de papel para embalagens de alimentos e pode ajudar a produzir mais de 130 milhões de sacos anualmente.

Líderes de mercado de embalagens de açúcar

Mondi Group

United Bags Inc.

FLexPack

Grupo Bio Pappel

Swiss Pack Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de embalagens de açúcar

O açúcar tem um alto índice de consumo. Espera-se que os participantes do mercado de soluções de embalagens de açúcar façam esforços persistentes para adotar soluções de embalagens sustentáveis.

| Bolsas e bolsas |

| Sachês e Recipientes |

| Sacos |

| Outros tipos de formatos de embalagem personalizados |

| Baseado em papel |

| Plásticos |

| Outros (aço, etc.) |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Rússia | |

| Ásia-Pacífico | Índia |

| China | |

| Indonésia | |

| Resto da Ásia-Pacífico | |

| Resto do mundo | Brasil |

| México | |

| África |

| Por tipo de produto | Bolsas e bolsas | |

| Sachês e Recipientes | ||

| Sacos | ||

| Outros tipos de formatos de embalagem personalizados | ||

| Por tipo de material | Baseado em papel | |

| Plásticos | ||

| Outros (aço, etc.) | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Rússia | ||

| Ásia-Pacífico | Índia | |

| China | ||

| Indonésia | ||

| Resto da Ásia-Pacífico | ||

| Resto do mundo | Brasil | |

| México | ||

| África | ||

Perguntas frequentes sobre pesquisa de mercado de embalagens de açúcar

Qual é o tamanho atual do mercado de embalagens de açúcar?

O Mercado de Embalagens de Açúcar deverá registrar um CAGR de 4% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de embalagens de açúcar?

Mondi Group , United Bags Inc., FLexPack, Grupo Bio Pappel, Swiss Pack Limited são as principais empresas que atuam no mercado de embalagens de açúcar.

Qual é a região que mais cresce no mercado de embalagens de açúcar?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de embalagens de açúcar?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Embalagens de Açúcar.

Que anos este mercado de embalagens de açúcar cobre?

O relatório abrange o tamanho histórico do mercado de embalagens de açúcar para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens de açúcar para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de embalagens de açúcar

Estatísticas para a participação de mercado de embalagens de açúcar em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Embalagem de Açúcar inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.