Tamanho e Participação do Mercado de Embalagens de Bebidas

Análise do Mercado de Embalagens de Bebidas pela Mordor Intelligence

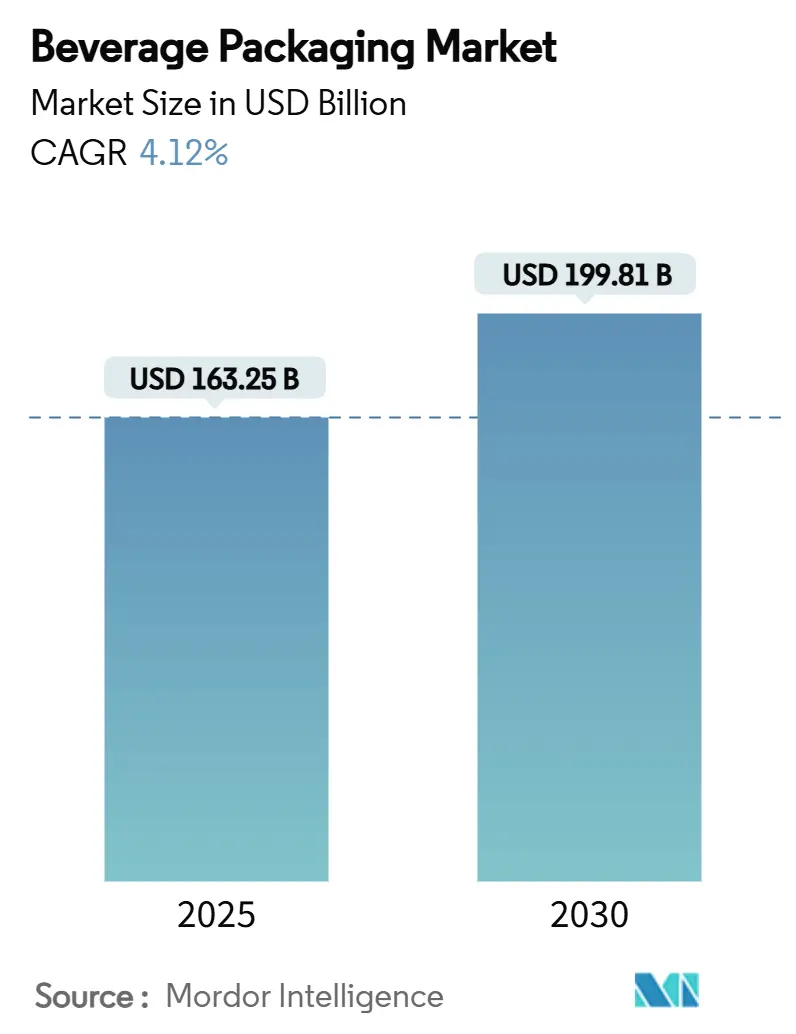

O mercado de embalagens de bebidas foi avaliado em USD 163,25 bilhões em 2025 e prevê-se que se expanda a uma TCAC de 4,12%, atingindo USD 199,81 bilhões até 2030. O crescimento é impulsionado por regulamentações globais convergentes que padronizam os limites de conteúdo reciclado, enquanto lançamentos premium prontos para consumo e uma onda de adições de capacidade de latas de alumínio fornecem motores de demanda paralelos. Fornecedores de embalagens capazes de navegar pelos mandatos de materiais reciclados, inflação de custos para resina virgem e mudanças nas preferências dos consumidores em direção a formatos de baixo impacto estão capturando participação. Investimentos estratégicos em reciclagem de circuito fechado, marca d'água digital e multipacks prontos para e-commerce estão diferenciando líderes de retardatários. A consolidação-exemplificada pela fusão pendente Amcor-Berry Global-continua a remodelar a linha de base competitiva, criando benefícios de escala para empresas com portfólios multi-formato.

Principais Conclusões do Relatório

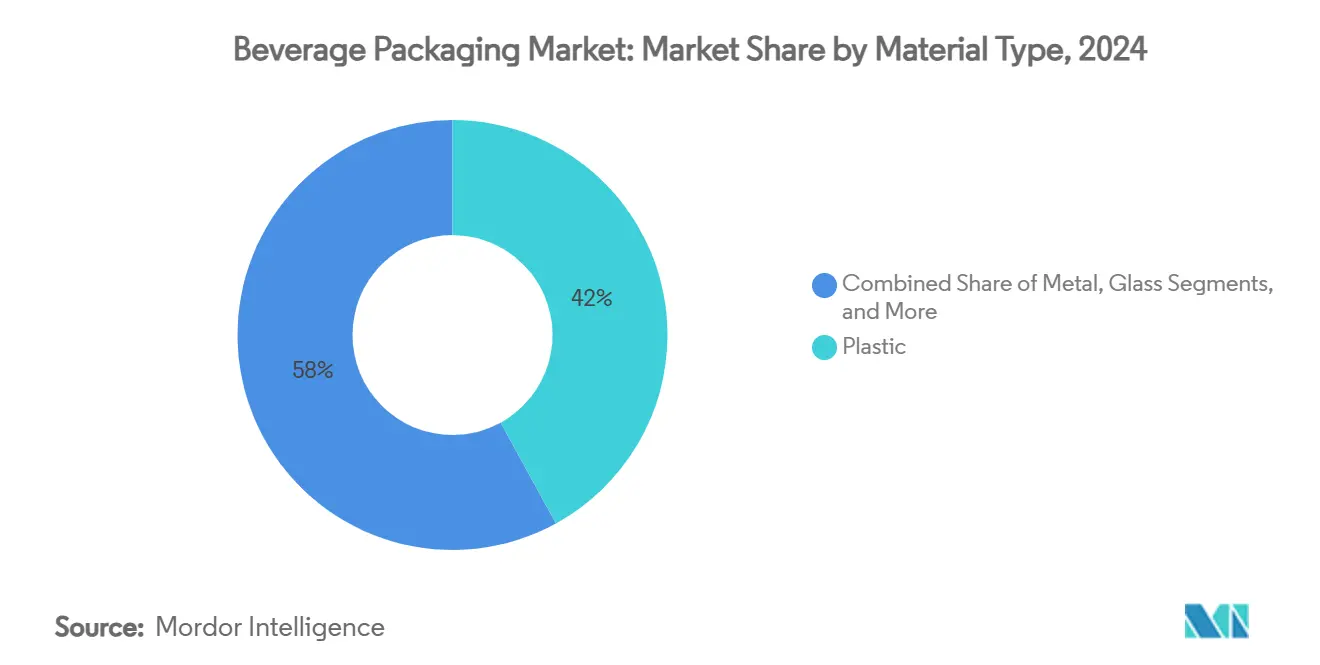

- Por tipo de material, o plástico manteve 42% da participação de receita em 2024, enquanto o cartão está projetado para registrar uma TCAC de 6,65% até 2030.

- Por tipo de produto, as garrafas lideraram com 38% de participação em 2024; os sachês estão previstos para crescer a uma TCAC de 7,23% até 2030.

- Por formato de embalagem, soluções cold-fill/carbonatadas contribuíram com 40% da receita de 2024; formatos assépticos devem avançar a uma TCAC de 7,36% até 2030.

- Por tipo de bebida, bebidas carbonatadas detiveram 31% da receita de 2024, enquanto bebidas à base de plantas estão a caminho de uma TCAC de 8,04% até 2030.

- Por geografia, América do Norte comandou 27% da receita de 2024; Ásia-Pacífico está projetada para expandir a uma TCAC de 5,61% até 2030.

Tendências e Insights do Mercado Global de Embalagens de Bebidas

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Premiumização em bebidas prontas para consumo (RTD) | +0.8% | Global, com concentração na América do Norte e Europa | Médio prazo (2-4 anos) |

| Aumento nas expansões de capacidade de latas de alumínio | +0.6% | Global, liderado por América do Norte e Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Redução de peso do PET e regulamentações de tampas conectadas | +0.4% | Europa primário, spillover para América do Norte e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescimento de multipacks de e-commerce (principalmente álcool) | +0.3% | América do Norte e Europa núcleo, expandindo para Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Ascensão de marcas d'água digitais para circularidade | +0.2% | Europa liderando, América do Norte seguindo | Longo prazo (≥ 4 anos) |

| Concentrados de bebidas e ecossistemas "refrigerante em casa" | +0.1% | América do Norte primário, adoção global seletiva | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Premiumização em Bebidas Prontas para Consumo

Lançamentos premium de RTD estão levando marcas a fazer upgrade de plásticos commoditizados para vidro e alumínio elegante, permitindo pontos de preço mais altos nas prateleiras enquanto ainda atendem aos requisitos de conteúdo reciclado. No Reino Unido, um setor de destilados no valor de GBP 16,8 bilhões (USD 21,2 bilhões) em 2024 registrou mais de 50 novas destilarias durante 2023, e RTDs de destilados estão projetados para expandir 16,2% ao ano até 2030.[1]Formes de Luxe, "What to Expect from the UK Spirits Market?" formesdeluxe.com Fornecedores de vidro estão capitalizando sobre sinais premium, com 92% dos consumidores americanos associando vidro à qualidade e reciclabilidade infinita.[2]Beverage Industry, "Sustainability Drives Demand for Aluminum Packaging," bevindustry.com Proprietários de marcas estão combinando recipientes de alta clareza com fechamentos inteligentes e rótulos com código QR que desbloqueiam dados de procedência, recompensas de fidelidade e instruções de reciclagem autenticadas. O mercado de embalagens de bebidas se beneficia já que SKUs premium carregam maior gasto de embalagem por litro, compensando a suavidade de volume em carbonatos mainstream.

Aumento nas Expansões de Capacidade de Latas de Alumínio

A reciclabilidade infinita do alumínio e taxas de recuperação de circuito fechado acima de 70% estimularam uma corrida de capacidade global. Ball Corporation adicionou uma linha na Flórida e quebrou solo em uma planta no Oregon em 2024.[3]Ball Corporation, "Investor Newsroom," ball.com Novelis está construindo um laminador de 600.000 toneladas no Alabama sob acordos de fornecimento de longo prazo com Ardagh para acomodar a previsão de 4% de crescimento anual da demanda por chapas para latas até 2031. O mercado de embalagens de bebidas, portanto, vê fornecedores de metal integrados ganhando alavancagem de custo e vantagens de mensagens de sustentabilidade, pressionando plásticos em cerveja e água com gás.

Redução de Peso do PET e Regulamentações de Tampas Conectadas

Regras da UE efetivas em julho de 2024 exigem fechamentos conectados em garrafas PET de uso único; converter para o formato de gargalo GME 30.40 remove 1,5 g de resina por garrafa e economiza 39.000 t de plástico anualmente. Proprietários de marcas correndo para cumprir também capturam economias logísticas e cortam emissões de Escopo 3. Metas da UE PPWR de 25% de rPET até 2025 e 30% até 2030 aceleram ainda mais a adoção de reciclagem química e start-ups de despolimerização. Origin Materials planeja implantação comercial de tampas PET conectadas no Q4 2024, abrindo um novo pós-venda para sistemas de fechamento otimizados para retenção de carbonatação.

Crescimento de Multipacks de E-commerce

Canais diretos ao consumidor amplificam a demanda por embalagens secundárias resistentes, mas leves, que protegem latas e vidro durante a entrega de última milha. Conversores estão substituindo filme retrátil por transportadores de polpa moldada e designs corrugados contendo 30% de fibra pós-consumo. Impressoras digitais permitem mudanças de arte a nível de SKU, apoiando lançamentos de edição limitada que impulsionam o engajamento nas redes sociais. Essas mudanças recompensam fábricas de cartão e impressores especializados dentro do mercado de embalagens de bebidas, enquanto penalizam fornecedores de filme flexível vinculados a custos voláteis de resina.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preços voláteis de resina virgem | -0.7% | Global, com impacto agudo na Ásia-Pacífico e Europa | Curto prazo (≤ 2 anos) |

| Gargalos de fornecimento para flocos de PET reciclado | -0.5% | Europa e América do Norte primários, expandindo globalmente | Médio prazo (2-4 anos) |

| Aceleração da política anti-plásticos de uso único | -0.3% | Austrália, Europa liderando, expansão global esperada | Longo prazo (≥ 4 anos) |

| Escrutínio ESG de investidores restringindo cap-ex em vidro | -0.2% | Global, com concentração em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Preços Voláteis de Resina Virgem

Oscilações do petróleo bruto e interrupções de refinaria empurraram os custos de PTA e MEG mais altos no início de 2025, forçando produtores de chips de garrafa de poliéster na China e Europa a paralisar a capacidade para reequilibrar estoques. Conversores de embalagens em contratos de resina spot viram compressão de margem, encorajando contratos futuros ou integração à reciclagem mecânica. O mercado de embalagens de bebidas, portanto, se inclina para fornecedores detentores de participações acionárias em matéria-prima pronta para reciclagem, protegendo clientes da volatilidade.

Gargalos de Fornecimento para Flocos de PET Reciclado

A Europa gerou 1,9 milhão de t de rPET em 2022, suficiente para apenas 60% da coleta direcionada, e prêmios de flocos de grau alimentício atingiram 30% sobre PET virgem. O mandato da Índia de abril de 2025 para 30% de rPET em garrafas de bebidas intensificou escassezes globais; apenas cinco plantas aprovadas atendem 15% da demanda local. Produtores com pilotos de reciclagem química e acordos de retirada garantem precificação vantajosa, enquanto conversores tradicionais arriscam atrasos de pedidos.

Análise de Segmento

Por Tipo de Material: Transição de Plásticos para Substratos Renováveis

O plástico reteve 42% da receita de 2024, sublinhando cadeias de suprimento entrincheiradas e vantagens de custo. No entanto, diretivas de conteúdo reciclado e expansão de retorno de depósito estão desafiando o domínio do PET. O tamanho do mercado de embalagens de bebidas para plástico está projetado para avançar apenas na TCAC geral de 4,12%, temperando sua participação apesar dos projetos em andamento de redução de peso e reciclagem química. A TCAC de 6,65% do cartão-a mais alta entre os materiais-e o retorno do metal via latas de alumínio ilustram puxada regulatória e pressão do consumidor em direção a substratos renováveis ou infinitamente recicláveis. O lançamento da Graphic Packaging International de latas de cartão Boardio e transportadores EnviroClip visa multipacks de refrigerantes carbonatados uma vez controlados por filme retrátil. Fábricas integradas alavancam fornecimento de fibra doméstica e taxas de reciclagem de 75%, amortecendo-as contra volatilidade de resina virgem.

A indústria de embalagens de bebidas também está testemunhando vidro reposicionado como material de prestígio, não obstante maiores emissões logísticas. O-I Glass comprometeu USD 150 milhões para modernizar sua planta de Alloa, Reino Unido, com fornos híbridos e garrafas leves, visando um corte de CO₂ de 25% até 2030. O alumínio desfruta de uma taxa de circuito fechado acima de 70%, e a próxima fábrica da Novelis sinaliza confiança na demanda de longo prazo. Coletivamente, essas mudanças sugerem uma mistura de material diversificada até 2030, com plásticos perdendo pontos de participação do mercado de embalagens de bebidas mesmo quando a tonelagem absoluta aumenta em linha com o crescimento populacional.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Produto: Garrafas Mantêm Domínio Enquanto Sachês Aceleram

Garrafas responderam por 38% da receita de 2024 graças à versatilidade entre carbonatos, água, alternativas lácteas e álcool. O tamanho do mercado de embalagens de bebidas atribuído a garrafas está projetado para crescer modestamente a 3,7% até 2030 em meio à diversificação de formato. Conformidade com tampas conectadas e revestimentos de barreira avançados (por exemplo, plasma ou óxido de silício) estão desbloqueando economias de peso incrementais. No entanto, sachês estão definidos para capturar ganhos desproporcionais via TCAC de 7,23%, refletindo 60-80% menor peso de material por litro e adequação para e-commerce.

Sachês multipacks de vinho e coquetel resistem a testes de queda, reduzem custos de envio e utilizam laminados mono-material cada vez mais aceitos em programas de coleta na calçada. Caixas continuam a atender lácteos assépticos, sucos e agora lattes à base de plantas, impulsionados pelas linhas de enchimento UHT da Tetra Pak com cortes de energia de 25%. Latas sustentam relevância através de cerveja artesanal, bebidas energéticas e água com gás, e suas características de resfriamento rápido sustentam a fidelidade da marca. Barris de cerveja permanecem um nicho com menos de 3% do volume, mas ciclos de reutilização de aço inoxidável de 25+ anos se alinham com narrativas de desperdício zero.

Por Formato de Embalagem: Domínio Cold-Fill Encontra Inovação Asséptica

Processos cold-fill e carbonatados entregaram 40% da receita de 2024, beneficiando-se de linhas de engarrafamento PET estabelecidas e baixo estresse térmico que preserva compostos de sabor. Não obstante, pressão de varejistas por ofertas de prateleira ambiente está direcionando investimento em direção à tecnologia asséptica projetada para expandir 7,36% anualmente. O tamanho do mercado de embalagens de bebidas associado a caixas assépticas e garrafas PET alcançará USD 48 bilhões até 2030 à medida que economias em desenvolvimento priorizam soluções de nutrição estáveis em prateleira em áreas com cadeias frias limitadas.

PET hot-fill perdura em sucos ácidos e chás, mas enfrenta penalidades de energia versus asséptico. Sachês retortáveis vencem em caldos funcionais e géis esportivos, embora seu mercado permaneça sob 5% das unidades de bebidas. Decisões de distribuição ambiente estável versus refrigerada dependem cada vez mais das métricas ESG dos varejistas e custos de eletricidade. A médio prazo, um modelo híbrido é provável, com sensores inteligentes monitorando excursões de temperatura e acionando roteamento dinâmico de estoque.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Bebida: De Carbonatos para Diversificação à Base de Plantas

Refrigerantes carbonatados geraram 31% do faturamento de 2024 e ancoram demanda de alto volume de PET e latas, mas impostos sobre açúcar e tendências de bem-estar limitam crescimento abaixo da média do mercado de embalagens de bebidas. Reformulação em SKUs sem açúcar e aditivos funcionais compensa parcialmente a estagnação de volume em economias maduras.

Bebidas à base de plantas registrarão TCAC de 8,04%, quadruplicando participação de receita até 2030. Bebidas de aveia, amêndoa e ervilha requerem barreiras de oxigênio e proteção contra luz, impulsionando adoção de caixas multicamadas e vidro âmbar. A indústria de embalagens de bebidas está se adaptando padronizando vedações de tampa para formulações assépticas de plantas e engenharia de adesivos compatíveis com bicos à base de fibra. Água engarrafada permanece estável em meio ao escrutínio de microplásticos, impulsionando oportunidades para rPET e alumínio. Coquetéis prontos para consumo alcoólicos adotam latas slim e vidro em relevo para capturar posicionamento premium. Bebidas energéticas alavancam latas altas elegantes com acabamentos foscos e abas reselável de descascar e selar, fomentando precificação unitária incremental.

Análise Geográfica

América do Norte capturou 27% da receita de 2024 devido ao alto consumo per capita de bebidas e espaço para premiumização. Crown Holdings registrou 5% de crescimento de volume norte-americano em 2024, impulsionado por novas linhas de latas da Virgínia e Nevada. No entanto, legislação em nível estadual sobre tampas conectadas e taxas de responsabilidade estendida do produtor cria complexidade de conformidade que favorece multinacionais diversificadas. Metas harmonizadas de rPET do Canadá até 2030 incentivam infraestrutura de recuperação regional, fortalecendo ainda mais fornecedores prontos para circular dentro do mercado de embalagens de bebidas. Pressões competitivas surgem de importações da Ásia-Pacífico de garrafas leves, desafiando conversores domésticos no custo.

Ásia-Pacífico está prevista para registrar TCAC de 5,61% até 2030, sustentada por urbanização e renda disponível crescente. A China registrou 2,7% de crescimento de produção em bebidas nos primeiros dez meses de 2023, enquanto a produção de cerveja saltou 22%. O mandato de rPET da Índia a 30% a partir de abril de 2025 introduz tanto demanda por matéria-prima reciclada quanto impostos punitivos por não conformidade. Multinacionais com reciclagem interna (por exemplo, instalação PETValue da Coca-Cola nas Filipinas) ganham ponto de apoio, enquanto pequenos conversores enfrentam escassez de insumos. Processadores japoneses focam em bebidas "prontas para comer" e saudáveis, encorajando adoção de sachês assépticos para nutrição portátil.

Europa comanda liderança regulatória rigorosa com a PPWR efetiva em fevereiro de 2025 mandando que toda embalagem seja reciclável até 2028 e 30% de rPET em garrafas PET até 2030. O mercado de embalagens de bebidas no bloco, portanto, gira em direção a protocolos de design para reciclagem, como mangas monomateriais e tintas à base de água. Desequilíbrios de oferta-demanda em rPET de grau alimentício mantêm prêmios elevados, encorajando parcerias entre enchedores e recicladores. Racionalização de capacidade de vidro em meio a restrições ESG aperta fornecimento para vinho regional e destilados premium, apoiando retenção de valor. Soluções flexíveis à base de papel ganham tração à medida que varejistas se comprometem com roteiros de redução de plástico em todos os estados membros.

Cenário Competitivo

O mercado de embalagens de bebidas exibe consolidação moderada, com os dez principais participantes controlando aproximadamente 55% da receita global. Jogadores cross-material como Amcor, Ball, Crown e Tetra Pak alavancam escala, amplitude tecnológica e relacionamentos de longa data com proprietários de marcas. Especialistas em materiais incluindo O-I Glass e Novelis defendem nichos via liderança de processo técnico e modelos de serviço de circuito fechado.

Movimentos estratégicos centram-se em adquirir capacidades que aceleram a circularidade e alcance geográfico. A fusão de todas as ações da Amcor com Berry Global, aprovada em abril de 2025, une 400 plantas em 140 países e promete USD 650 milhões em sinergias anuais, amplamente de aquisição de resina e otimização de pegada. A compra de USD 3,9 bilhões da Sonoco da Eviosys posiciona a empresa como o maior fornecedor global de latas de alimentos e aerossol de metal, criando oportunidades de venda cruzada em bebidas. A compra de 2024 da Ball da fabricante europeia de latas Alucan expande sua pegada continental em meio à crescente demanda por formatos de alumínio sustentáveis.

Pipelines de inovação diferenciam líderes. A patente da PepsiCo para latas com câmara de ingredientes aponta para sistemas de bebidas personalizáveis que podem deslocar fontes pós-mistura em arenas de esports. A plataforma de engajamento digital da Tetra Pak conecta caixas com código QR a guias de reciclagem do consumidor e aplicativos de fidelidade. Pilotos de marca d'água digital em parceria com Digimarc permitem que proprietários de marcas rastreiem o destino final da vida individual de embalagens, uma credencial cada vez mais valorizada por investidores. Coletivamente, esses movimentos apertam custos de troca para empresas de bebidas e elevam a barreira de entrada para novatos sem capacidades integradas de material e dados.

Líderes da Indústria de Embalagens de Bebidas

-

O-I Glass Inc.

-

Tetra Laval International SA

-

Ball Corporation

-

Ardagh Group S.A.

-

Amcor plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: Amcor e Berry Global receberam aprovação da Comissão Europeia para sua fusão de USD 8,43 bilhões, desbloqueando escala em flexíveis, fechamentos e caixas especiais e posicionando a entidade combinada para negociar fornecimento de rPET em termos favoráveis.

- Fevereiro 2025: Crown Holdings reportou 17% de crescimento ano a ano na receita global de latas de bebidas, atribuindo elevação de margem às suas novas instalações de Nevada e Virgínia que melhoram proximidade com cervejarias artesanais.

- Fevereiro 2025: O Regulamento de Embalagens e Resíduos de Embalagens da UE entrou em vigor, estabelecendo um benchmark de conformidade global e levando enchedores multinacionais a acelerar implantações de design para reciclagem.

- Janeiro 2025: TricorBraun adquiriu Euroglas e Glaspack para aprofundar sua presença na região DACH, permitindo fornecimento localizado de garrafas de destilados premium e reduzindo prazos de entrega para destilarias artesanais.

Escopo do Relatório do Mercado Global de Embalagens de Bebidas

Fabricantes de bebidas estão focando em oferecer um produto melhor com embalagem ecológica e fácil de manusear que mantém o produto fresco por muito tempo. Inovação em embalagens está se tornando norma para empresas de bebidas com tamanhos de embalagem menores, tipos de embalagem situacionais e multipacks. Diferentes tipos de produtos são embalados usando vários materiais dependendo das bebidas.

O mercado de embalagens de bebidas é segmentado por tipo de material (plástico, metal, vidro e cartão), tipo de produto (garrafas, latas, sachês, caixas e barris de cerveja), aplicação (bebidas carbonatadas, bebidas alcoólicas, água engarrafada, leite, sucos de frutas e vegetais, bebidas energéticas, bebidas à base de plantas e outras aplicações), e geografia. Os tamanhos de mercado e previsões são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Plástico |

| Metal |

| Vidro |

| Cartão |

| Garrafas |

| Latas |

| Sachês |

| Caixas |

| Barris de Cerveja |

| Asséptico |

| Hot-Fill |

| Cold-Fill/Carbonatado |

| Retortável |

| Ambiente Estável em Prateleira |

| Distribuição Refrigerada |

| Bebidas Carbonatadas |

| Bebidas Alcoólicas |

| Água Engarrafada |

| Leite |

| Sucos de Frutas e Vegetais |

| Bebidas Energéticas |

| Bebidas à Base de Plantas |

| Outros Tipos de Bebidas |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Espanha | |

| Áustria | |

| Polônia | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | |

| Turquia | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Resto da África |

| Por Tipo de Material | Plástico | |

| Metal | ||

| Vidro | ||

| Cartão | ||

| Por Tipo de Produto | Garrafas | |

| Latas | ||

| Sachês | ||

| Caixas | ||

| Barris de Cerveja | ||

| Por Formato de Embalagem | Asséptico | |

| Hot-Fill | ||

| Cold-Fill/Carbonatado | ||

| Retortável | ||

| Ambiente Estável em Prateleira | ||

| Distribuição Refrigerada | ||

| Por Tipo de Bebida | Bebidas Carbonatadas | |

| Bebidas Alcoólicas | ||

| Água Engarrafada | ||

| Leite | ||

| Sucos de Frutas e Vegetais | ||

| Bebidas Energéticas | ||

| Bebidas à Base de Plantas | ||

| Outros Tipos de Bebidas | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Espanha | ||

| Áustria | ||

| Polônia | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de embalagens de bebidas?

O mercado de embalagens de bebidas foi avaliado em USD 163,25 bilhões em 2025 e está projetado para alcançar USD 199,81 bilhões até 2030.

Qual segmento de material está crescendo mais rapidamente?

Cartão lidera o crescimento com uma TCAC projetada de 6,65% até 2030, à medida que marcas migram para substratos renováveis e facilmente recicláveis.

Por que latas de alumínio estão ganhando participação?

Alumínio oferece taxas de reciclabilidade de circuito fechado acima de 70% e se beneficia de grandes adições de capacidade pela Ball e Novelis, tornando-se uma alternativa favorita aos plásticos de uso único.

Como as regulamentações da UE afetarão as escolhas globais de embalagem?

A PPWR da UE exige que toda embalagem seja reciclável até 2028 e define limites de conteúdo rPET, influenciando especificações globais de marcas e acelerando adoção de design para reciclagem.

Qual região deve entregar o maior crescimento?

Ásia-Pacífico está prevista para expandir a uma TCAC de 5,61% até 2030, apoiada por urbanização, renda crescente e mandatos agressivos de sustentabilidade como o requisito de 30% de rPET da Índia.

Que movimentos estratégicos dominam o cenário competitivo?

Fusões como Amcor-Berry e Sonoco-Eviosys, ao lado de investimentos de capacidade em alumínio e descarbonização de vidro, ilustram um giro em direção a escala, circularidade e premiumização.

Página atualizada pela última vez em: