Tamanho e Participação do Mercado de Embalagens de Refrigerantes

Análise do Mercado de Embalagens de Refrigerantes pela Mordor Intelligence

O mercado de embalagens de refrigerantes gerou USD 165,1 bilhões em 2025 e está projetado para alcançar USD 214,6 bilhões até 2030, avançando a uma TCCA de 5,4%. O crescimento reflete demandas regulatórias crescentes por reciclabilidade, investimentos acelerados de marcas em embalagens premium e conectadas, e expansão rápida de ativos de reciclagem química. Mandatos mais rigorosos-como a exigência da União Europeia de 30% de conteúdo reciclado em garrafas PET até 2030-estão forçando redesenhos em todos os formatos enquanto impulsionam a expansão da capacidade de rPET.[1]Comissão Europeia, "Regulamento - UE - 2025/40 - PT," eur-lex.europa.eu As marcas também estão pivotando para garrafas mais leves e polímeros de base biológica que reduzem pegadas de carbono, uma mudança intensificada pelas preferências da Geração Z por embalagens com porções controladas e visualmente distintas. Enquanto isso, fusões como o negócio de USD 8,4 bilhões entre Amcor e Berry Global destacam uma indústria correndo para garantir economias de escala e pipelines de inovação. Entre regiões, a classe média urbanizada da Ásia-Pacífico ancora a demanda, e o Oriente Médio registra o crescimento mais rápido conforme governos atraem produção local de bebidas.

Principais Conclusões do Relatório

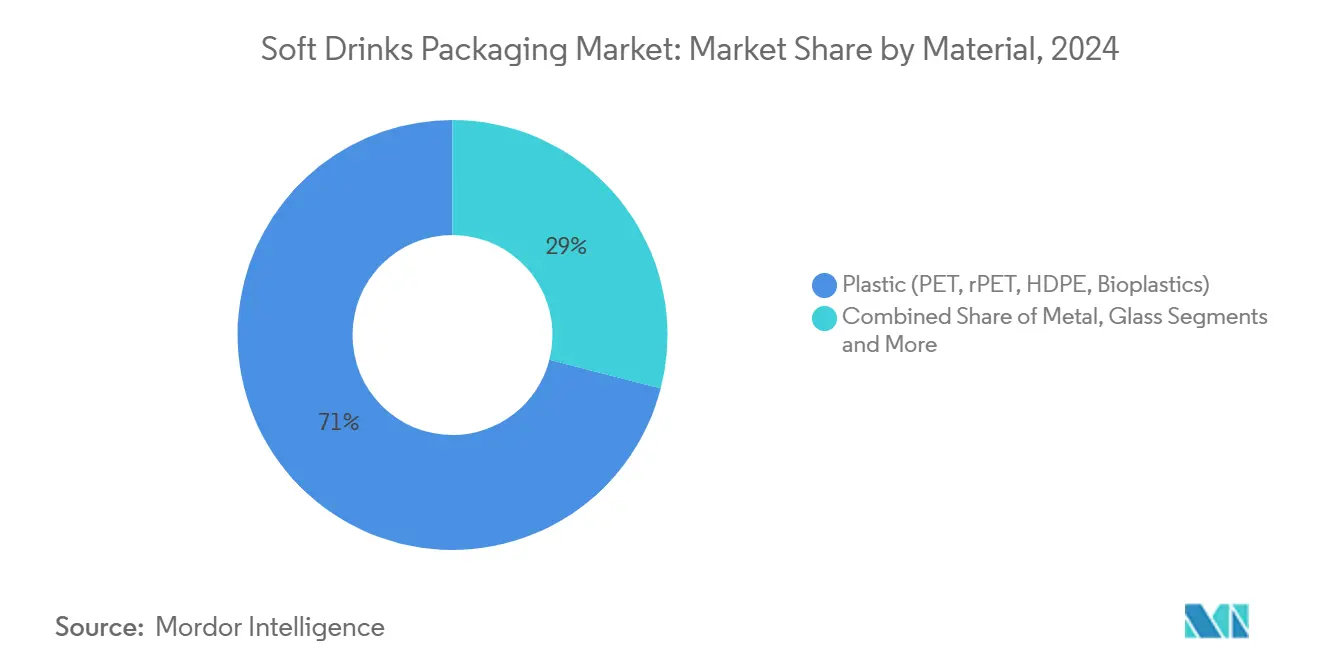

- Por material, garrafas PET e rPET lideraram com 71% da participação do mercado de embalagens de refrigerantes em 2024, enquanto bioplásticos devem se expandir a uma TCCA de 17,4% até 2030 Sulzer.

- Por tipo de produto, garrafas detiveram 59% da receita em 2024, enquanto latas de alumínio slim abaixo de 250 ml estão avançando a uma TCCA de 8,9% até 2030 Packaging World.

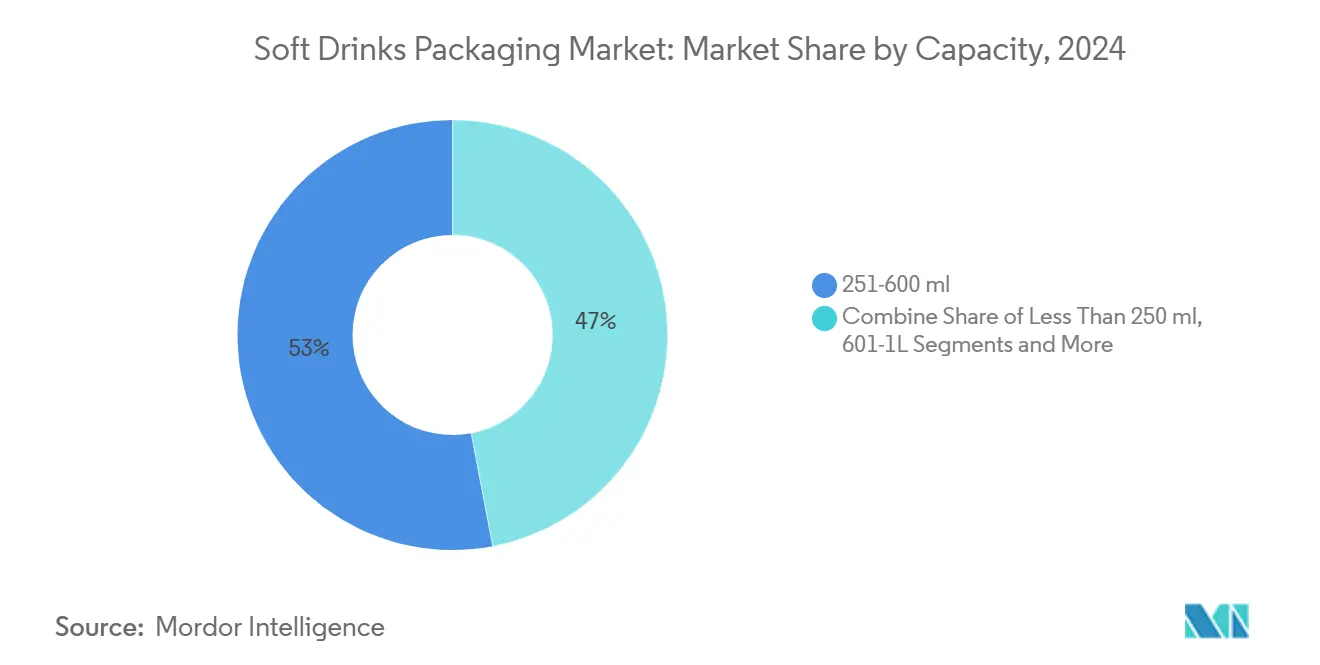

- Por capacidade, a faixa de 251-600 ml representou 53% do tamanho do mercado de embalagens de refrigerantes em 2024; formatos mini abaixo de 250 ml estão registrando uma TCCA de 9,6% Packaging World.

- Por categoria de bebida, refrigerantes gaseificados mantiveram uma participação de 46,3% do tamanho do mercado de embalagens de refrigerantes em 2024, enquanto bebidas energéticas e funcionais estão crescendo a uma TCCA de 9,9%.

- Por tipo de fechamento, tampas rosqueáveis e esportivas capturaram 66% das vendas de 2024, mas fechamentos inteligentes e conectados devem subir a uma TCCA de 12,4% Domino Printing Sciences.

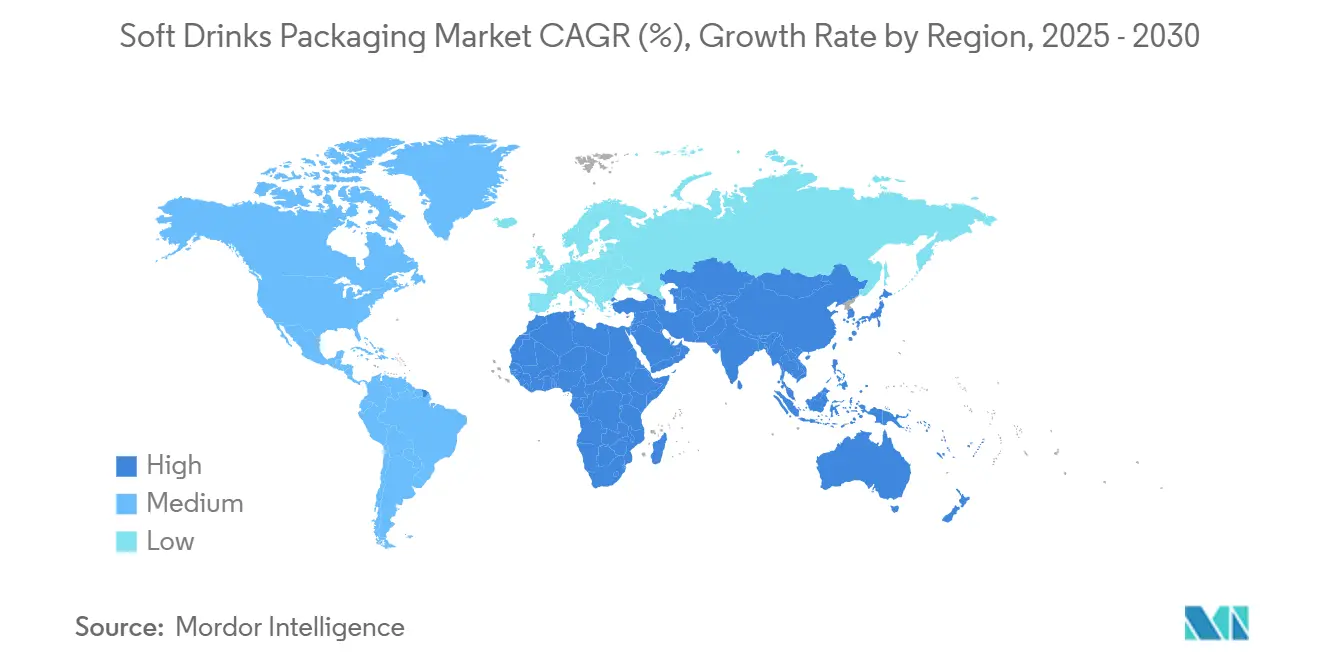

- Por geografia, Ásia-Pacífico comandou 43% da receita de 2024, e o Oriente Médio está projetado para registrar a mais alta TCCA de 7,1% até 2030 Starlinger.

Tendências e Insights do Mercado Global de Embalagens de Refrigerantes

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento na redução de peso de garrafas PET e integração de rPET | +1.2% | Global; APAC e Europa lideram | Médio prazo (2-4 anos) |

| Crescimento de SKUs de "refrigerante funcional" demandando embalagens premium | +0.8% | América do Norte e Europa; espalhando para APAC | Curto prazo (≤ 2 anos) |

| Demanda por latas slim para consumo em movimento da Geração Z | +0.6% | Cidades globais; mais forte na América do Norte | Curto prazo (≤ 2 anos) |

| Construção de capacidade de reciclagem química garrafa-para-garrafa | +0.9% | Europa e América do Norte; pilotos na APAC | Longo prazo (≥ 4 anos) |

| Plataformas de design habilitadas por IA encurtando prazos de entrega | +0.4% | Global, concentrado em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Pilotos de PEF e PHA carbono-negativos atingindo escala | +0.7% | Europa lidera; América do Norte segue | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento na redução de peso de garrafas PET e integração de rPET

Metas regulatórias e pressão de custos estão empurrando conversores a reduzir o uso de resina, com algumas garrafas PET japonesas agora abaixo de 20 g-metade do peso tradicional.[2]Tomoyuki Ueda, "Tendência do Polímero de Resina de Garrafa PET no Japão," Japan PET Bottle Association, petbottle-rec.gr.jp Altas taxas de coleta-90% no Japão versus 75% na Europa-sustentam economias de circuito fechado, enquanto a Ganesha Ecopet da Índia está escalando para 42.000 t de rPET para capturar 25% dos resíduos de garrafas locais até 2026. A redução de peso corta custos de material em 15-20% e reduz emissões de frete, mas demanda barreiras superiores de oxigênio e CO₂ para salvaguardar o sabor durante a vida útil.

Crescimento de SKUs de "refrigerante funcional" demandando embalagens premium

Vendas globais de bebidas funcionais caminhando para USD 198,1 bilhões até 2026 estão forçando embalagens que sinalizam credenciais de saúde e permitem narrativa de ingredientes. A Geração Z já impulsiona 38% da expansão da categoria e valoriza transparência, levando a PepsiCo a incorporar narrativas na embalagem que justificam gastos 20-30% maiores em embalagens. Latas de metal ganham favor por seu bloqueio de luz e barreiras de gás superiores que protegem compostos ativos sem conservantes, sustentando estabilidade na prateleira e entregando sinais premium.

Demanda por latas slim para consumo em movimento da Geração Z

Latas slim abaixo de 250 ml estão correndo à frente com TCCA de 8,9%, impulsionadas pela estética amigável às mídias sociais e aspirações de controle de porção.[3]Packaging World, "Revolução de Embalagens da Geração Z," packworld.com Tratamentos de superfície, vernizes táteis e gráficos de edição limitada aumentam o engajamento da marca enquanto permitem prêmios de preço unitário de 15-20%. O copo de alumínio de 9 oz da Ball Corporation aproveita o mesmo impulso, fornecendo uma via reciclável que evita plásticos descartáveis.

Construção de capacidade de reciclagem química garrafa-para-garrafa

A queda de qualidade da reciclagem mecânica está promovendo investimento em rotas de despolimerização como o processo Rewind PET da JEPLAN, que permite ciclos infinitos para resina de grau alimentício. A ExxonMobil está investindo USD 200 milhões em sua planta Baytown para atingir 1 bilhão de libras de produção anual de reciclagem avançada até 2027.[4]Exxon Mobil Corporation, "ExxonMobil Expande Capacidade de Reciclagem Avançada," investor.exxonmobil.com A escalabilidade resolve déficits iminentes de rPET e alinha conversores com regras da UE exigindo 30% de conteúdo reciclado em garrafas de bebidas até o final da década.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Taxas de Responsabilidade Estendida do Produtor (REP) comprimindo margens | -0.8% | América do Norte e Europa; expandindo | Curto prazo (≤ 2 anos) |

| Prêmios voláteis de alumínio e gargalos de fornecimento | -0.6% | Global; efeito pesado na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Eliminações de PFAS interrompendo papelão revestido com barreira | -0.4% | América do Norte e Europa; Austrália em seguida | Médio prazo (2-4 anos) |

| Proibições de varejistas em plásticos secundários descartáveis | -0.3% | Europa lidera; América do Norte seletiva | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Taxas de Responsabilidade Estendida do Produtor (REP) comprimindo margens

Cinco estados americanos promulgaram leis de REP que transferem 90% dos custos de reciclagem da coleta seletiva para produtores até 2031. Taxas eco-moduladas vinculadas à reciclabilidade do design podem elevar gastos com embalagens em 2-3%, comprimindo margens de bebidas enquanto empresas se reorganizam para formatos mais leves e mono-materiais. Navegar múltiplas ORPs estaduais adiciona carga administrativa e risco de penalidade por não conformidade.

Prêmios voláteis de alumínio e gargalos de fornecimento

Prêmios trimestrais oscilaram 15-25% em 2024 conforme riscos geopolíticos encontraram picos de custos de energia. A busca da Novelis por novo capital ressalta a necessidade multibilionária de ampliar capacidade de laminação para atender demanda de folhas para latas esperada para subir a 10,5 milhões de t até 2030. Marcas menores carecem de alavancagem para fechar contratos de longo prazo, então estoques de segurança sobem, diluindo fluxos de caixa.

Análise de Segmento

Por Material: Bioplásticos Superam Formatos Tradicionais

Garrafas PET e rPET dominaram com 71% da receita em 2024, refletindo um alinhamento de décadas de custo, clareza e compatibilidade de linha. O tamanho do mercado de embalagens de refrigerantes para PET equivaleu a USD 117,2 bilhões em 2025 e está definido para expansão estável de dígito médio único conforme o fornecimento de rPET de grau alimentício melhora. Os pipelines PEF da Avantium e PHA da Danimer sustentam uma TCCA de 17,4% para bioplásticos, um nicho hoje mas preparado para esculpir categorias premium com métricas de barreira superiores e pegadas menores do berço ao túmulo.

Mudanças de metas de marca, compromissos net-zero e cotas de conteúdo reciclado estão acelerando a adoção de rPET mesmo em mercados sensíveis a preço, com a Índia mandatando 30% de PCR até 2025. Latas de alumínio beneficiam-se de reciclabilidade infinita e uma taxa de reciclagem europeia de 76,1%, mas prêmios voláteis prejudicam margens de conversores. Vidro mantém prestígio em linhas artesanais mas carrega penalidades logísticas, enquanto inovadores de papelão se apressam para substituir revestimentos PFAS antes que proibições iminentes entrem em vigor.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Produto: Garrafas Mantêm Terreno, Latas Slim Disparam

Garrafas comandaram 59% das vendas de 2024 graças a frotas estabelecidas de sopro, tamanhos amplos de SKU e área imobiliária de rótulos envolventes. O tamanho do mercado de embalagens de refrigerantes para garrafas está previsto para cruzar USD 122 bilhões até 2030, ajudado por inovações de barreira permitindo pré-formas de menor peso. Latas de alumínio slim, contudo, estão disparando a 8,9% de TCCA conforme a Geração Z classifica portabilidade e silhuetas prontas para Instagram acima do volume.

Varejistas abraçam as eficiências de prateleira do formato, e marcas obtêm até 20% de aumentos de preço em volumes de enchimento idênticos. Caixas de papelão ganham participação em corredores de sucos refrigerados conforme a Tetra Pak muda para tampas PEAD de origem vegetal. Sachês permanecem vitais em mercados emergentes, oferecendo pontos de entrada de custo ultra-baixo mesmo com taxas ecológicas no horizonte.

Por Capacidade: Formatos de Porção Individual Definem Premium

SKUs de porção individual de 251-600 ml representaram 53% do consumo de 2024, cimentando seu status como a norma global para refrescância em movimento. Dentro desta faixa, marcas empregam gráficos de manga retrátil e engajamento por QR para se diferenciar em resfriadores lotados. Formatos mini abaixo de 250 ml-notavelmente vidro de 200 ml e latas elegantes de 222 ml-registram uma TCCA de 9,6% que ressalta tendências duplas: moderação consciente do açúcar e indulgência premium.

Pacotes familiares acima de 1 L inclinam-se para lares sensíveis a preços e cadeias de food-service; a expansão alemã da Coca-Cola adiciona sopradores de alto rendimento para salvaguardar este nível de volume central. O agrupamento de volume médio de 601 ml-1 L oferece um compromisso de valor e portabilidade, compartilhando em regiões onde o consumo baseado em carro permanece alto.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Fechamento: Tampas Inteligentes Criam Engajamento

Tampas rosqueáveis e esportivas detiveram 66% da receita em 2024, valorizadas por eficiência de custo e compatibilidade universal de linha de tampagem. A participação do mercado de embalagens de refrigerantes de fechamentos inteligentes e conectados, embora pequena, está subindo rapidamente atrás da proibição de rótulos de 2026 da Coreia do Sul que redireciona área imobiliária de marca para tampas. Topos habilitados com NFC e QR abrem canais direto-ao-consumidor, verificando autenticidade e permitindo promoções gamificadas.

Mandatos de tampa anexada na UE dispararam uma onda de atualizações de molde conforme conversores projetam dobradiças amarradas que sobrevivem ao enchimento em alta velocidade mas se destacam perfeitamente para reciclagem. Tampas de coroa e puxador evoluem incrementalmente, adicionando elementos táteis que reforçam sinais premium em bebidas energéticas.

Por Categoria de Refrigerante: Bebidas Energéticas Impulsionam Diferenciação

Refrigerantes gaseificados mantiveram uma fatia comandante de 46,3% da receita em 2024, sustentados por reformulações de redução de açúcar e extensões de linha de sabor. Contudo, a força que se move mais rapidamente reside em bebidas energéticas e funcionais, traçando 9,9% de TCCA. Suas cargas de cafeína e nutracêuticos demandam excelência em barreira de oxigênio, tornando alumínio e PET multicamadas os recipientes de escolha.

Chás e cafés prontos para beber ecoam essa mudança ascendente com infusões de nitro que precisam de latas capazes de suportar ciclagem de pressão, enquanto água saborizada se apoia em garrafas transparentes minimalistas para sinalizar pureza. Sucos navegam por um campo minado de impostos sobre açúcar acoplando rótulos de alegação natural com caixas de papelão forradas com PEF que preservam compostos aromáticos por mais tempo que PET padrão.

Análise Geográfica

A participação de receita de 43% da Ásia-Pacífico deriva do poder de compra crescente da classe média, varejo urbano denso e sistemas robustos de recuperação de PET pós-consumo que alimentam loops de rPET de baixo custo. A taxa de coleta de PET de 90% do Japão abastece conversores domésticos, enquanto a China subsidia hubs de reciclagem química para bater metas ambiciosas de conteúdo reciclado. O roteiro de REP da Índia intensifica a demanda por rPET de grau garrafa, posicionando a região como um indicador para escalabilidade da economia circular.

O Oriente Médio registra a mais alta TCCA de 7,1% até 2030 conforme Arábia Saudita e Emirados Árabes Unidos aceleram linhas locais de laminação de folhas para latas e plantas de bebidas em busca de agendas de segurança alimentar. Demografia jovem gravita para bebidas energéticas embaladas em latas elegantes, reforçando demanda por metal apesar de oscilações globais de preços de alumínio. Incentivos governamentais para clusters industriais sustentáveis impulsionam ainda mais a adoção de pré-formas rPET em linhas de enchimento do Conselho de Cooperação do Golfo.

A América do Norte luta com ventos contrários de custos induzidos por REP e aperto de folhas de alumínio, mas beneficia-se de testes comerciais pioneiros de software de design impulsionado por IA que corta cronogramas de novos SKUs. A Europa continua a definir o ritmo regulatório: os mandatos de reciclabilidade do PPWR catalisam investimento em filmes flexíveis mono-materiais e despolimerização avançada. A América do Sul garante ganhos estáveis através da nova planta de reciclagem PEAD da ALPLA no Brasil e consumo crescente de bebidas funcionais entre millennials urbanos. A África, ainda nascente, observa crescimento de volume de dois dígitos com base na expansão urbana e logística de cadeia de frio em expansão, embora infraestrutura de coleta inadequada modere a adoção de rPET.

Cenário Competitivo

A consolidação da indústria acelerou, produzindo uma arena mais concentrada mas ainda competitiva. A fusão Amcor-Berry Global forja um titã de receita de USD 24 bilhões que aproveita ciência de polímeros compartilhada e pegadas globais de conversão para desbloquear USD 650 milhões de sinergias anuais. A Ball Corporation fortifica seu domínio de alumínio via aquisições da Alucan e Florida Can Manufacturing, empurrando embarques de 2023 para 107 bilhões de unidades enquanto avança um roteiro net-zero que visa 85% de conteúdo reciclado até 2030.

Disruptores com foco em inovação monetizam químicas revolucionárias: a plataforma PEF da Avantium vence pilotos de bebidas em oito nações europeias, e a JEPLAN licencia tecnologia Rewind PET globalmente. Especialistas de nível médio como Tetra Pak e Crown aprimoram capacidades de embalagens inteligentes, integrando códigos QR em tampas para rastreamento de proveniência. A intensidade competitiva agora depende de três vetores: acesso a matéria-prima PCR de grau alimentício, maestria em bio-polímeros de alta barreira e kits de ferramentas de engajamento digital.

Conversores regionais menores navegam custos de conformidade ampliados e preços voláteis de entrada de metal especializando-se em embalagens de nicho-bolsas retort, caixas assépticas ou vidro em relevo-para refrigerantes artesanais e misturas de energia boutique. Portfólios de propriedade intelectual pioneiros em reciclagem química e polímeros carbono-negativos elevam barreiras de capital para entrantes tardios, enquanto vantagens de escala em fornecimento de resina e logística fortalecem incumbentes.

Líderes da Indústria de Embalagens de Refrigerantes

-

Amcor PLC

-

Toyo Seikan Group Holdings Ltd

-

Graham Packaging Company

-

Ball Corporation

-

Owens-Illinois Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Anheuser-Busch comprometeu USD 300 milhões para instalações americanas, expandindo seu modelo de Centro de Excelência Técnica e treinamento de força de trabalho.

- Fevereiro de 2025: Amcor completou sua fusão de USD 8,4 bilhões com Berry Global, criando um líder global em embalagens flexíveis e rígidas.

- Fevereiro de 2025: Ball Corporation adquiriu Florida Can Manufacturing para fortalecer sua rede de latas de alumínio norte-americana.

- Janeiro de 2025: ALPLA lançou operações de reciclagem PEAD no Brasil, impulsionando infraestrutura de economia circular sul-americana.

Escopo do Relatório Global do Mercado de Embalagens de Refrigerantes

Refrigerantes são geralmente bebidas não alcoólicas, que contêm ar carbonatado, sabores adicionados e ingredientes. A nova tendência em direção a bebidas com conteúdo saudável e natural está ganhando participação de mercado.

O Mercado de Embalagens de Refrigerantes é Segmentado por Material (Plástico, Metal, Vidro, Papel e Papelão), Produto (Garrafas, Latas, Caixas de Papelão), e Geografia (América do Norte (Estados Unidos e Canadá), Europa (Alemanha, Reino Unido, França e Espanha), Ásia-Pacífico (Índia, China, Japão e Austrália), América Latina (Brasil, México e Argentina), e Oriente Médio e África (Arábia Saudita, África do Sul e Emirados Árabes Unidos)). Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD milhões) para todos os segmentos acima.

| Plástico (PET, rPET, PEAD, Bioplásticos) |

| Metal (Alumínio, Aço) |

| Vidro |

| Papel e Papelão |

| Filmes Flexíveis e Compostáveis |

| Garrafas |

| Latas |

| Caixas de Papelão e Tijolos Assépticos |

| Sachês e Bolsas |

| Bag-in-Box / Embalagens de Dispensação |

| Menos de 250 ml |

| 251-600 ml |

| 601-1 L |

| Mais de 1 L Pacotes Familiares |

| Tampas Rosqueáveis e Esportivas |

| Coroa e Puxador |

| Encaixe / Pressão |

| Fechamentos Inteligentes / Conectados |

| Refrigerantes Gaseificados |

| Sucos e Néctares |

| Bebidas Energéticas e Funcionais |

| Chá e Café RTD |

| Água Saborizada e com Gás |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio | Israel |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Turquia | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Egito | |

| Resto da África |

| Por Material | Plástico (PET, rPET, PEAD, Bioplásticos) | |

| Metal (Alumínio, Aço) | ||

| Vidro | ||

| Papel e Papelão | ||

| Filmes Flexíveis e Compostáveis | ||

| Por Tipo de Produto | Garrafas | |

| Latas | ||

| Caixas de Papelão e Tijolos Assépticos | ||

| Sachês e Bolsas | ||

| Bag-in-Box / Embalagens de Dispensação | ||

| Por Capacidade | Menos de 250 ml | |

| 251-600 ml | ||

| 601-1 L | ||

| Mais de 1 L Pacotes Familiares | ||

| Por Tipo de Fechamento | Tampas Rosqueáveis e Esportivas | |

| Coroa e Puxador | ||

| Encaixe / Pressão | ||

| Fechamentos Inteligentes / Conectados | ||

| Por Categoria de Refrigerante | Refrigerantes Gaseificados | |

| Sucos e Néctares | ||

| Bebidas Energéticas e Funcionais | ||

| Chá e Café RTD | ||

| Água Saborizada e com Gás | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio | Israel | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Egito | ||

| Resto da África | ||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado global de embalagens de refrigerantes?

O mercado gerou USD 165,1 bilhões em 2025 e continua a se expandir.

Qual taxa de crescimento está prevista para o mercado de embalagens de refrigerantes até 2030?

A receita da indústria está projetada para subir a uma TCCA de 5,4%, atingindo USD 214,6 bilhões até 2030.

Qual material de embalagem detém a maior participação em aplicações de refrigerantes?

Garrafas plásticas lideram com 71% da receita global, apoiadas por reciclabilidade e linhas de enchimento bem estabelecidas.

Qual região deve registrar o crescimento mais rápido em embalagens de refrigerantes?

O Oriente Médio está previsto para avançar a uma TCCA de 7,1% até 2030, impulsionado por demografia jovem e incentivos de manufatura local.

Por que latas de alumínio slim estão ganhando popularidade em embalagens de refrigerantes?

A demanda da Geração Z por embalagens com porções controladas e visualmente distintas está empurrando latas slim abaixo de 250 ml para uma TCCA de 8,9%.

Página atualizada pela última vez em: