Tamanho e Participação do Mercado de Ingredientes Fermentados da América do Sul

Análise do Mercado de Ingredientes Fermentados da América do Sul pela Mordor Intelligence

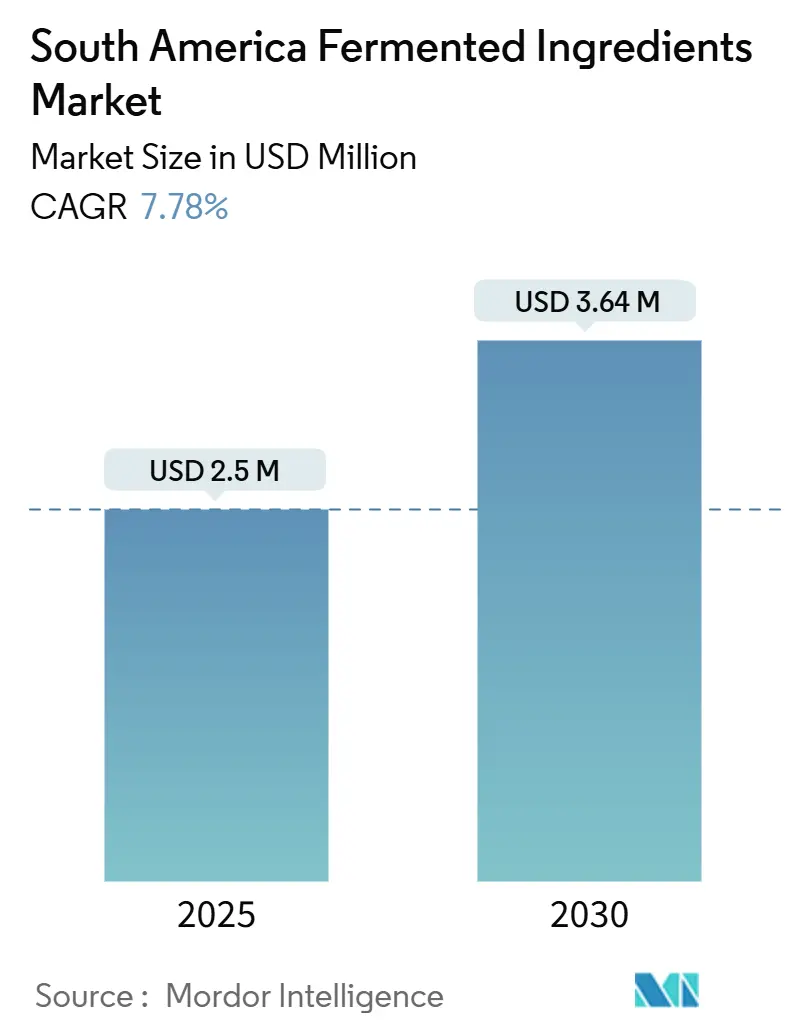

O tamanho do mercado de ingredientes fermentados da América do Sul é estimado em USD 2,50 milhões em 2025 e previsto para alcançar USD 3,64 milhões até 2030, avançando a uma TCAC de 7,78%. A expansão se baseia nas abundantes matérias-primas agrícolas da região, legislação aprimorada para bio-insumos e na mudança dos fabricantes em direção a soluções baseadas em biologia para usos alimentares, de ração e industriais. O crescimento da pecuária no Brasil e Argentina sustenta demanda constante por aditivos de aminoácidos para ração, enquanto programas nacionais de bioeconomia canalizam fundos públicos para capacidade de fermentação. Empresas multinacionais agregam escala através de fábricas greenfield, mas startups locais permanecem ágeis em nichos especializados que aproveitam o conhecimento indígena de fermentação. A resiliência da cadeia de suprimentos está melhorando à medida que coprodutos de etanol e açúcar são valorizados em substratos, mas a paridade de custos com substitutos petroquímicos permanece elusiva em polímeros intensivos em capital e proteínas especializadas.

Principais Conclusões do Relatório

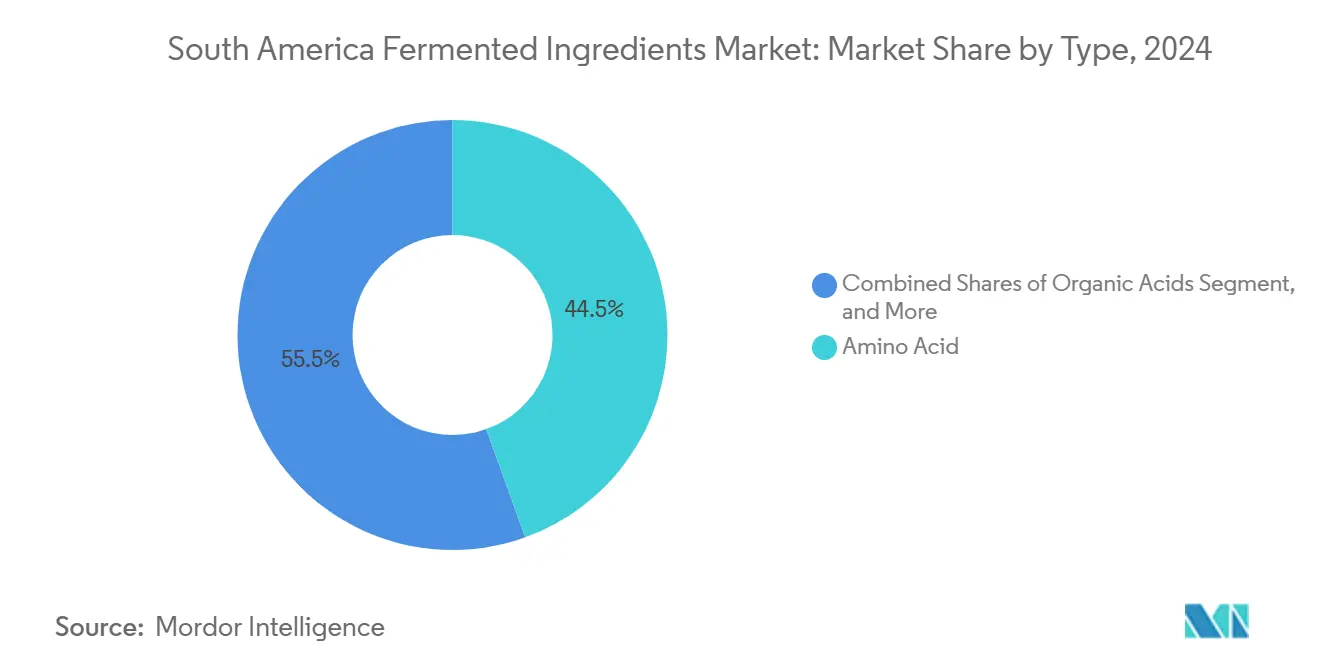

- Por tipo de produto, aminoácidos lideraram com 44,51% da participação do mercado de ingredientes fermentados da América do Sul em 2024, e polímeros estão projetados para expandir a uma TCAC de 9,42% até 2030.

- Por forma, produtos secos representaram 59,64% da participação do tamanho do mercado de ingredientes fermentados da América do Sul em 2024, enquanto formulações líquidas estão definidas para crescer a uma TCAC de 10,27% até 2030.

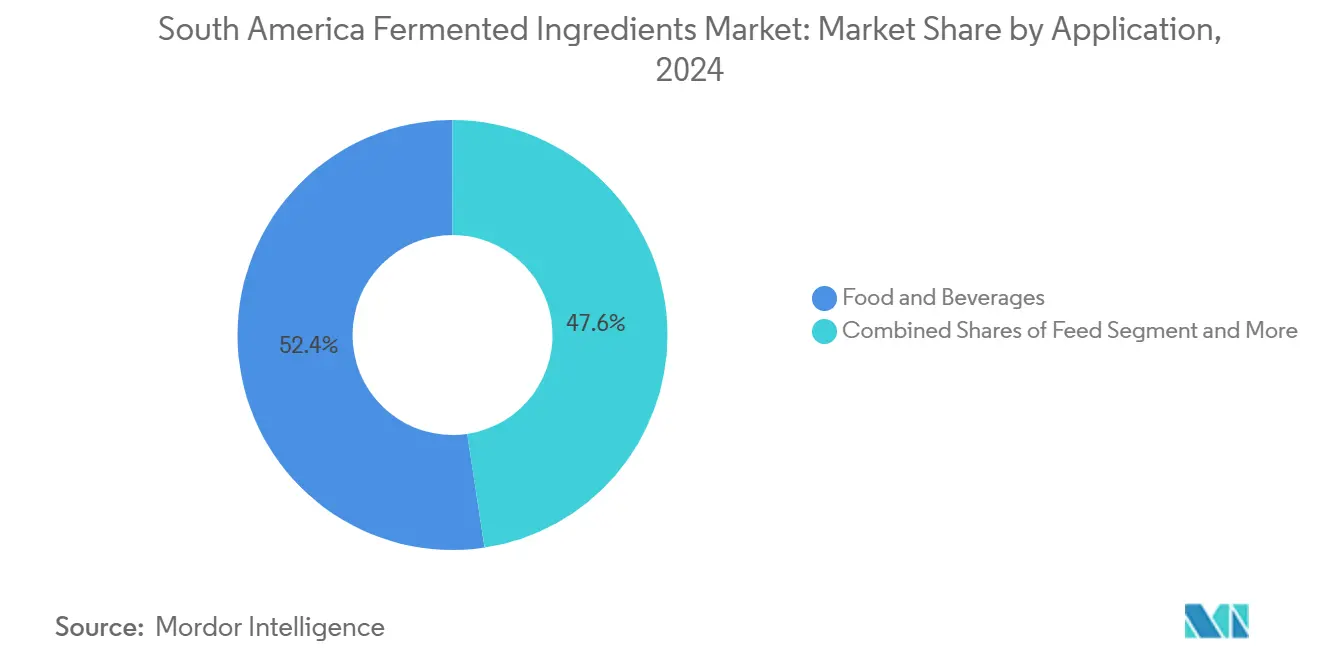

- Por aplicação, alimentos e bebidas detiveram 52,37% do mercado de ingredientes fermentados da América do Sul em 2024, e usos industriais são previstos para subir a uma TCAC de 8,94% até 2030.

- Por geografia, o Brasil dominou com uma participação de 60,15% em 2024, enquanto o Chile está antecipado para registrar uma TCAC de 9,10% entre 2025-2030.

Tendências e Insights do Mercado de Ingredientes Fermentados da América do Sul

Análise de Impacto dos Impulsionadores

| Impulsionadores | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Explosão das exportações de proteína animal impulsionando demanda por aminoácidos para ração | +1.8% | Brasil, Argentina centrais, transbordamento para Uruguai e Paraguai | Médio prazo (2-4 anos) |

| Tendência crescente de rótulo limpo em Alimentos e Bebidas impulsionando mudança para aditivos de base biológica | +1.5% | Global, com ganhos iniciais no Brasil, Chile, Colômbia | Longo prazo (≥ 4 anos) |

| Programas nacionais de bio-insumos no Brasil e Argentina subsidiando capacidade de fermentação | +1.2% | Brasil e Argentina, transbordamento limitado para parceiros do MERCOSUL | Curto prazo (≤ 2 anos) |

| Afinidade Cultural por Alimentos Fermentados Apoiando Ingredientes de Fermentação Tradicionais | +0.9% | Regional, mais forte no Peru, Equador, áreas indígenas da Colômbia | Longo prazo (≥ 4 anos) |

| Crescente conscientização do consumidor e demanda por alimentos naturais e saudáveis | +1.1% | Centros urbanos em toda a América do Sul, liderados pelo Brasil e Chile | Médio prazo (2-4 anos) |

| Avanços em Biotecnologia Apoiando Processos de Fermentação Escaláveis | +1.0% | Brasil central, emergindo na Argentina e Chile | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Explosão das Exportações de Proteína Animal Impulsionando Demanda por Aminoácidos para Ração

A expansão do setor pecuário da América do Sul cria demanda em cascata por aditivos de ração fermentados, particularmente à medida que a região consolida sua posição como fornecedora mundial de proteínas. Essa explosão de proteínas impulsiona a demanda de aminoácidos além da lisina e metionina tradicionais em direção a compostos especializados derivados de fermentação como treonina e triptofano, essenciais para otimizar taxas de conversão alimentar em sistemas de produção intensiva. A posição do Brasil como maior exportador mundial de carne bovina e segundo maior produtor de aves cria demanda estrutural por aditivos de ração derivados de fermentação, particularmente à medida que regulamentações ambientais empurram produtores em direção a alternativas de base biológica aos promotores de crescimento sintéticos. O crescimento projetado do setor para 43,7 bilhões de litros de demanda de etanol até 2033 também gera fluxos substanciais de coprodutos adequados para aplicações de substrato de fermentação, segundo dados da Agência Internacional de Energia[1]Fonte: Agência Internacional de Energia, "Relatório Anual de Biocombustíveis 2024," iea.org. A recente redução da Argentina nas tarifas de exportação de produtos de soja melhora a competitividade da região nos mercados globais de proteínas, amplificando ainda mais a demanda por produtos de fermentação para ração à medida que produtores buscam otimização de margem através de melhor eficiência alimentar.

Tendência Crescente de Rótulo Limpo em Alimentos e Bebidas Impulsionando Mudança para Aditivos de Base Biológica

O setor de processamento de alimentos do Brasil gerou USD 209 bilhões em 2022, e regras atualizadas de suplementos sob a Instrução Normativa 284/2028 esclarecem o uso de enzimas e probióticos em produtos acabados, segundo dados da ANVISA. Proprietários de marcas respondem substituindo conservantes sintéticos por ácidos láctico e cítrico derivados de fermentação que oferecem rótulos reconhecíveis e impacto ácido. Pesquisas com consumidores nas principais cidades brasileiras e chilenas mostram disposição para pagar prêmios por texturizantes de origem natural, estimulando a adoção de gomas e culturas fermentadas em linhas de snacks e laticínios. Varejistas amplificam a demanda expandindo corredores "livre de", empurrando processadores em direção a painéis de ingredientes curtos enraizados em componentes de origem biológica. Juntos, clareza regulatória e mudanças de compra se traduzem em crescimento sustentado e acumulativo de margem para soluções de rótulo limpo dentro do mercado de ingredientes fermentados da América do Sul.

Programas Nacionais de Bio-insumos no Brasil e Argentina Subsidiando Capacidade de Fermentação

A Lei Federal 15.070/2024 do Brasil obriga registro, inspeção e incentivos à inovação para fábricas de bio-insumos, abrindo portas para unidades de fermentação comerciais e rurais. A legislação permite tanto biofábricas comerciais quanto unidades de produção para uso pessoal, criando múltiplos pontos de entrada no mercado para fornecedores de tecnologia de fermentação. O Programa de Bio-insumos Agrícolas da Argentina (PROBIAAR) apoia empresas nacionais produzindo biofertilizantes e biopesticidas, com 131 empresas registradas até 2022, das quais 97 são empresas domésticas. Esses programas reduzem barreiras regulatórias e fornecem incentivos financeiros que reduzem o custo de capital para investimentos em capacidade de fermentação, particularmente beneficiando pequenas e médias empresas que buscam comercializar conhecimento tradicional de fermentação.

Afinidade Cultural por Alimentos Fermentados Apoiando Ingredientes de Fermentação Tradicionais

Práticas tradicionais de fermentação na América do Sul apresentam oportunidades para escalonar processos artesanais para uso comercial, impulsionadas pela demanda do consumidor por experiências alimentares autênticas e tradicionais. Esses produtos fermentados contêm níveis significativos de bactérias do ácido láctico, especificamente Lactiplantibacillus plantarum e espécies Lacticaseibacillus, que demonstram tolerância robusta ao estresse e propriedades de adesão benéficas para desenvolvimento probiótico. A importância cultural da fermentação na região abrange tanto bebidas quanto produtos lácteos como kumis e suero costeño, o que estabeleceu aceitação do consumidor para ingredientes fermentados em alimentos processados. Produtos fermentados tradicionais funcionam como nutracêuticos, fornecendo nutrientes essenciais e benefícios à saúde para comunidades enquanto fornecem modelos para desenvolvimento de novos produtos usando ingredientes tradicionais. Essa aceitação cultural estabelecida facilita a entrada no mercado para ingredientes derivados de fermentação, especialmente quando produtos enfatizam sua conexão com práticas alimentares tradicionais. O foco aumentado na preservação do patrimônio alimentar indígena cria oportunidades para desenvolver ingredientes derivados de fermentação que mantêm métodos tradicionais enquanto aderem aos padrões modernos de segurança alimentar e produção.

Análise de Impacto das Restrições

| Restrições | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Competição de preços de ingredientes sintéticos baseados em petroquímicos | -1.4% | Global, particularmente impactando competitividade de exportação do Brasil e Argentina | Curto prazo (≤ 2 anos) |

| Pesquisa e Desenvolvimento e Expertise Técnica Limitados | -1.1% | Regional, mais aguda no Chile, Colômbia e economias menores | Médio prazo (2-4 anos) |

| Incertezas Econômicas e Geopolíticas | -0.8% | Argentina central, efeitos de transbordamento através das relações comerciais do MERCOSUL | Curto prazo (≤ 2 anos) |

| Dependência de matérias-primas importadas para processos de fermentação | -0.6% | Regional, afetando substratos de fermentação especializados e equipamentos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Competição de Preços de Ingredientes Sintéticos Baseados em Petroquímicos

Aminoácidos sintéticos globais e ácidos orgânicos se beneficiam de otimização de décadas e plantas asiáticas de grande escala que entregam baixo custo por quilograma. A América Latina atualmente carece de infraestrutura extensiva de fermentação para grau alimentício, forçando muitos usuários a importar com custos de entrega mais altos. Até que biofábricas regionais atinjam economias de escala similares, compradores de ração e industriais sensíveis ao preço gravitarão em direção a alternativas petroquímicas, reduzindo volumes endereçáveis para o mercado de ingredientes fermentados da América do Sul. Volatilidade cambial na Argentina e custos locais de financiamento agravam o desafio inflacionando gastos de capital para novas linhas de fermentação. Produtores mitigam o risco através de programas de resíduo-para-substrato e acordos de compra regionais, mas paridade de custos permanece um obstáculo de curto prazo.

Pesquisa e Desenvolvimento e Expertise Técnica Limitados

Lacunas de capacidade técnica em toda a América do Sul restringem o desenvolvimento da indústria de fermentação, particularmente em países que carecem de infraestrutura biotecnológica estabelecida e capital humano especializado. O Brasil, apesar da forte produção científica em biotecnologia da saúde e instituições estabelecidas como FIOCRUZ e Instituto Butantan, enfrenta desafios da volatilidade econômica e um setor privado fragmentado que limita investimento sustentado em pesquisa e desenvolvimento em tecnologias de fermentação. Limitações de expertise técnica tornam-se particularmente evidentes em aplicações de fermentação de precisão, onde comercialização bem-sucedida requer abordagens transdisciplinares envolvendo múltiplos stakeholders e capacidades sofisticadas de otimização de processos que excedem capacidades regionais atuais. A escassez de profissionais qualificados cria gargalos no escalonamento de operações de fermentação, particularmente à medida que as novas regulamentações de bioinsumos do Brasil requerem profissionais qualificados para produção comercial, potencialmente restringindo o crescimento da indústria até que instituições educacionais expandam programas de treinamento relevantes

Análise de Segmentos

Por Tipo de Produto: Aminoácidos Lideram Apesar da Inovação em Polímeros

Aminoácidos representaram 44,51% da receita do mercado de ingredientes fermentados da América do Sul em 2024. O crescimento do segmento deriva dos requisitos de otimização de ração no setor pecuário da região. Fabricantes utilizam os recursos de milho e soja da região para produzir lisina, metionina e treonina, que melhoram a eficiência de conversão alimentar na produção de aves e suínos. O papel duplo do Brasil como exportador de proteínas e produtor de etanol fornece coprodutos que reduzem custos de produção de glicose, permitindo preços competitivos de aminoácidos. O segmento de polímeros deve crescer a uma TCAC de 9,42%, impulsionado por novas regulamentações de resíduos plásticos que incentivam a adoção de embalagens biodegradáveis. Políticas de compras governamentais no Chile e Colômbia favorecem materiais compostáveis, aumentando oportunidades de mercado para polihidroxialcanoatos baseados em fermentação.

Ácidos orgânicos e vitaminas mantêm demanda consistente na produção de alimentos e bebidas como conservantes naturais e ingredientes de fortificação. Enzimas industriais asseguram contratos com instalações de biocombustíveis e cervejarias que precisam de propriedades catalíticas específicas. Embora antibióticos representem uma participação menor de mercado devido a restrições regionais em ração medicada, mantêm vendas constantes em aplicações veterinárias. A região Centro-Oeste do Brasil continua a expandir a produção de aminoácidos, com instalações integradas de processamento de soja utilizando subprodutos de fermentação para geração de energia. Produção de polímeros atrai investimento para instalações piloto que usam hidrolisado de bagaço de cana-de-açúcar para reduzir custos de matéria-prima. Fabricantes de ácidos orgânicos colaboram com processadores de frutas para utilizar resíduos de casca, apoiando iniciativas de economia circular. O segmento de vitaminas enfrenta desafios das flutuações de preços globais mas se beneficia de operações de mistura domésticas que reduzem custos de importação.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Forma: Crescimento Líquido Supera Domínio Seco

Ofertas secas representaram 59,64% das vendas em 2024, refletindo vida útil superior, transporte ambiente e compatibilidade com sistemas de dosagem de moinhos de ração existentes. Esses atributos tornam formatos secos indispensáveis para cadeias de suprimento rurais que se estendem milhares de quilômetros pela bacia amazônica. Inversamente, líquidos são previstos para expandir a uma TCAC de 10,27%, aproveitando investimentos em logística refrigerada e linhas automatizadas de processamento de alimentos que requerem concentrados bombeáveis. Aplicações marcadoras incluem starters de laticínios entregues em líquidos crioprotetores e soluções de enzimas industriais formuladas para dosagem em linha. O tamanho do mercado de ingredientes fermentados da América do Sul para formatos líquidos se beneficiará de construções de cadeia fria urbana em São Paulo e Santiago, onde plataformas de supermercado no mesmo dia demandam insumos prontos para uso.

Formulações secas manterão liderança em canais de ração, cuidado com cultivos e suplementos dietéticos que valorizam facilidade de manuseio e flexibilidade de diluição. Aminoácidos em pó se integram perfeitamente em rações em farelo enquanto probióticos secos escalonam em cápsulas para farmácias de varejo. Concentrados líquidos ganham tração em cervejas artesanais e bebidas à base de plantas, onde velocidade de fermentação em tempo real é crítica. Alguns produtores implantam estratégias de formato duplo-secagem por spray de fluxos líquidos excedentes para maximizar utilização da planta-assim estabilizando margens e mitigando riscos de inventário através do mercado de ingredientes fermentados da América do Sul.

Por Aplicação: Crescimento Industrial Desafia Dominância Alimentar

Alimentos e bebidas mantêm liderança de mercado com 52,37% de participação em 2024, impulsionados pelo setor de processamento de alimentos em expansão da América do Sul, que gerou USD 209 bilhões somente no Brasil durante 2022, e crescente demanda do consumidor por ingredientes naturais e alimentos funcionais, segundo o Food Export. Ingredientes fermentados como aminoácidos e ácidos orgânicos têm aplicações em vários produtos lácteos como queijo, iogurte e outros. À medida que o consumo desses produtos está aumentando na região, a demanda por esses ingredientes está crescendo. Segundo dados da Organização para Alimentação e Agricultura[2]Fonte: Organização para Cooperação e Desenvolvimento Econômico, "Consumo per capita de produtos lácteos no Brasil", www.oecd.org de 2023, o consumo per capita de queijo no Brasil foi de 3,37 quilogramas. Aplicações industriais emergem como o segmento de crescimento mais rápido com 8,94% TCAC até 2030.

Aplicações farmacêuticas permanecem limitadas por complexidades regulatórias e capacidades de produção local limitadas, embora o setor de biotecnologia da saúde do Brasil mostre promessa com priorização governamental e instituições de pesquisa estabelecidas como FIOCRUZ liderando esforços de desenvolvimento. O rápido crescimento do segmento industrial reflete crescente adoção de químicos derivados de fermentação em processos de manufatura, apoiado por iniciativas governamentais como a Estratégia Nacional de Bioeconomia do Brasil que promove utilização de recursos renováveis e práticas de manufatura sustentáveis. Outras aplicações, incluindo cosméticos e cuidados pessoais, mostram potencial emergente à medida que preferências do consumidor mudam em direção a ingredientes naturais, embora o desenvolvimento do mercado permaneça em estágio inicial comparado a aplicações estabelecidas de alimentos e ração.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

O Brasil comandou 60,15% da receita regional em 2024, sustentado por sua sofisticada lei de bio-insumos, a 2ª maior produção global de etanol e um complexo pecuário considerável. As reformas da ANVISA do país concedem clareza sobre probióticos e enzimas, permitindo lançamentos de ingredientes alimentares que se alinham com padrões globais de rótulo limpo. A instalação de 100.000 toneladas da DSM-Firmenich em Minas Gerais ilustra confiança em investimento estrangeiro direto e fornece suplementos para gado aos cinturões de fazendas do Centro-Oeste. A adoção de bio-insumos pelos agricultores brasileiros ultrapassando 50% ainda mais consolida a demanda doméstica.

A Argentina ocupa o segundo lugar, apoiada pelo processamento de frutas e vegetais orientado para exportação e um Código Alimentar renovado que simplifica formalidades de importação-exportação. Segundo dados da UN Comtrade[3]Fonte: UN Comtrade, "Principais exportadores de frutas cítricas na América do Sul e Caribe", www.uncomtrade.org de 2024, a Argentina exportou USD 126,36 milhões em frutas cítricas. Devido a isso, os participantes do mercado estão processando essas frutas em ácido cítrico e outros ingredientes fermentados. Iniciativas de estabilização macroeconômica visam reduzir inflação e desbloquear canais de crédito, melhorando o clima de investimento para o mercado de ingredientes fermentados da América do Sul.

O Chile registra a trajetória mais rápida com uma TCAC prevista de 9,10% para 2030, impulsionado por mandatos agressivos de economia circular e startups de fermentação de precisão apoiadas por capital de risco como Luyef Cultivated X. Subsídios governamentais incentivam conversão de resíduos de frutas e viticultura em substratos, encolhendo custos de matéria-prima e avançando metas de carbono. Colômbia e o resto da América do Sul-Peru, Equador e Bolívia-capitalizam bebidas fermentadas tradicionais que promovem aceitação do consumidor para ingredientes de base biológica, embora com infraestrutura industrial limitada comparada ao Brasil ou Argentina. Alianças de compartilhamento de conhecimento transfronteiriço buscam elevar plantas piloto em clusters comerciais, ampliando equilíbrio geográfico dentro do mercado de ingredientes fermentados da América do Sul.

Cenário Competitivo

O mercado de ingredientes fermentados da América do Sul é moderadamente fragmentado. Empresas globais como DSM-Firmenich, BASF, Evonik e Novonesis aproveitam suas vantagens em escala, capacidades de desenvolvimento de cepas e expertise regulatória para assegurar contratos lucrativos. Essas corporações multinacionais mantêm instalações de pesquisa sofisticadas e sistemas de controle de qualidade em toda a região. Sua presença estabelecida e capacidades técnicas as permitem atender requisitos rigorosos para aplicações de alto valor.

Empresas regionais, incluindo Proquiga Biotech e Lesaffre Group (Bio Springer), se especializam em produzir aminoácidos, ácidos orgânicos e biofertilizantes adaptados às necessidades agrícolas locais. Esses participantes regionais competem com importações através de seus fortes relacionamentos de cadeia de suprimentos e tempos de entrega mais rápidos. Seu entendimento das dinâmicas de mercado local e práticas agrícolas fornece uma vantagem competitiva. Em segmentos emergentes, empresas como Typical e Future Cow usam tecnologia de fermentação de precisão para produzir micoproteína e alternativas de proteína láctea para produtos híbridos de carne e bebidas.

Empresas no mercado competem através de três abordagens principais: integração com fontes de matéria-prima, desenvolvimento de cepas proprietárias e suporte de aplicação ao cliente. Empresas que integram instalações de fermentação com operações de açúcar-etanol asseguram acesso a matérias-primas economicamente eficazes. Aquelas que desenvolvem capacidades avançadas de engenharia metabólica podem produzir moléculas especializadas que atendem especificações rigorosas e comandam preços mais altos. Laboratórios de aplicação em São Paulo e Buenos Aires fornecem suporte técnico para padarias, cervejarias e fabricantes de ração, ajudando a fortalecer relacionamentos com clientes e expandir o mercado de ingredientes fermentados da América do Sul.

Líderes da Indústria de Ingredientes Fermentados da América do Sul

-

Evonik Industries AG

-

Novozymes A/S

-

BASF SE

-

Archer Daniels Midland Company

-

Kerry Group plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Lubrizol, uma empresa global de química especializada, anunciou o pré-lançamento do polímero Carbopol BioSense no Brasil. Este é o primeiro ingrediente prontamente biodegradável na linha de produtos Carbopol. Modificadores reológicos Carbopol aumentam viscosidade e consistência em géis para cabelo, loções corporais, géis hidratantes, géis modeladores de cabelo, shampoos, protetores solares, produtos farmacêuticos e produtos de cuidados domésticos.

- Abril 2023: Royal DSM lançou um kit de ferramentas abrangente destinado a aprimorar produtos fermentados à base de plantas, como alternativas de iogurte. Este kit de ferramentas apresenta quatro culturas iniciadoras recém-criadas e cinco conceitos prontos para o consumidor. Com seu Kit de Ferramentas Plant Power, a DSM simplifica o processo de formulação para produtores, permitindo-lhes introduzir rapidamente produtos fermentados à base de plantas de alta qualidade no mercado.

Escopo do Relatório do Mercado de Ingredientes Fermentados da América do Sul

O mercado de ingredientes fermentados da América do Sul é segmentado por Tipo em Aminoácidos, Ácidos Orgânicos, Polímeros, Vitaminas, Enzimas Industriais e Antibióticos. O mercado é segmentado por Forma em Seco e Líquido. O mercado é segmentado por Aplicação em Alimentos e bebidas, Ração, Farmacêutica, Uso Industrial, Outros. O relatório também inclui a segmentação geográfica do mercado fragmentada como Brasil, Argentina e Resto da América do Sul.

| Aminoácidos | Lisina |

| Metionina | |

| Treonina | |

| Outros Aminoácidos | |

| Ácidos Orgânicos | Ácido Láctico |

| Ácido Cítrico | |

| Outros | |

| Polímeros | |

| Vitaminas | |

| Enzimas Industriais | Proteases |

| Amilases | |

| Outras Enzimas Industriais | |

| Antibióticos |

| Seco |

| Líquido |

| Alimentos e Bebidas | Laticínios |

| Panificação e Confeitaria | |

| Bebidas | |

| Produtos de Carne e Frutos do Mar | |

| Alimentos Funcionais e Fortificados | |

| Outras Aplicações de Alimentos e Bebidas | |

| Ração | |

| Farmacêutica | |

| Aplicação Industrial | |

| Outras Aplicações |

| Brasil |

| Argentina |

| Chile |

| Colômbia |

| Resto da América do Sul |

| Por Tipo de Produto | Aminoácidos | Lisina |

| Metionina | ||

| Treonina | ||

| Outros Aminoácidos | ||

| Ácidos Orgânicos | Ácido Láctico | |

| Ácido Cítrico | ||

| Outros | ||

| Polímeros | ||

| Vitaminas | ||

| Enzimas Industriais | Proteases | |

| Amilases | ||

| Outras Enzimas Industriais | ||

| Antibióticos | ||

| Por Forma | Seco | |

| Líquido | ||

| Por Aplicação | Alimentos e Bebidas | Laticínios |

| Panificação e Confeitaria | ||

| Bebidas | ||

| Produtos de Carne e Frutos do Mar | ||

| Alimentos Funcionais e Fortificados | ||

| Outras Aplicações de Alimentos e Bebidas | ||

| Ração | ||

| Farmacêutica | ||

| Aplicação Industrial | ||

| Outras Aplicações | ||

| Por Geografia | Brasil | |

| Argentina | ||

| Chile | ||

| Colômbia | ||

| Resto da América do Sul | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de ingredientes fermentados da América do Sul?

O mercado de ingredientes fermentados da América do Sul está em USD 2,50 milhões em 2025 com uma projeção de USD 3,64 milhões até 2030.

Qual país detém a maior participação do mercado de ingredientes fermentados da América do Sul?

O Brasil lidera com 60,15% de participação de receita em 2024.

Qual segmento de produto cresce mais rapidamente?

Polímeros estão projetados para expandir a uma TCAC de 9,42% até 2030 com demanda crescente por embalagens biodegradáveis.

Quão rápido está crescendo o segmento de aplicação industrial?

Usos industriais como químicos de base biológica são previstos para subir a uma TCAC de 8,94% entre 2025-2030 à medida que políticas de economia circular se consolidam.

Página atualizada pela última vez em: