Tamanho e Participação do Mercado de detector de Fumaçum

Análise do Mercado de detector de Fumaçum pela Mordor inteligência

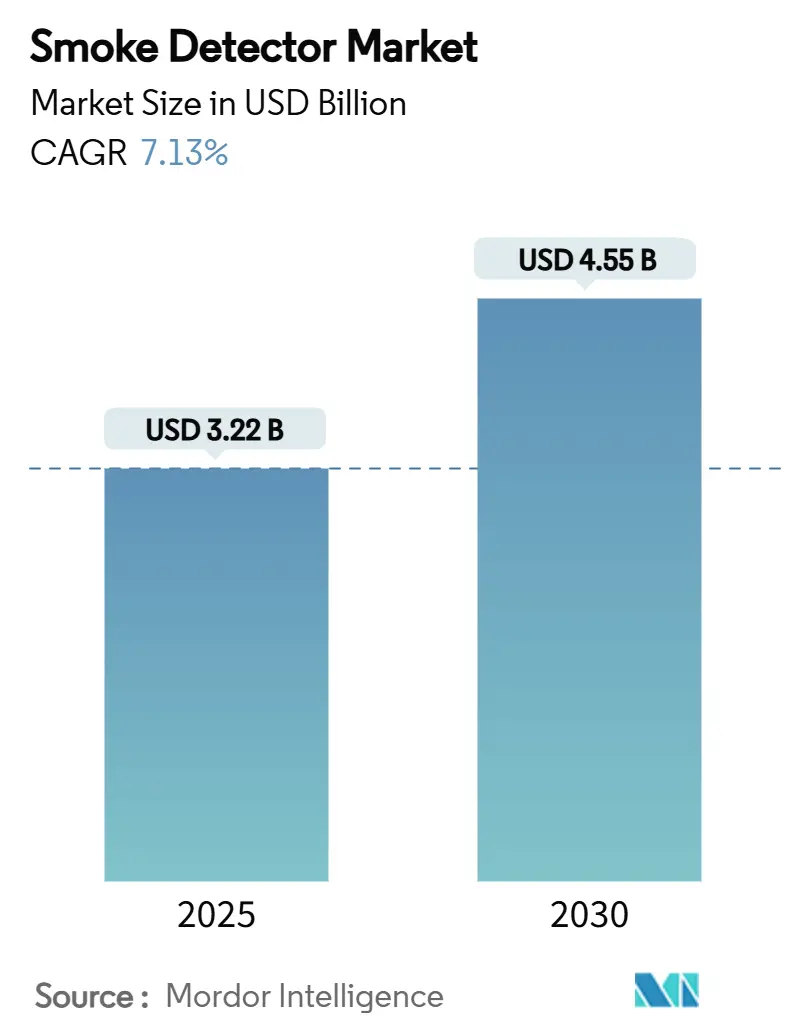

O tamanho do mercado de detector de fumaçum está estimado em USD 3,22 bilhões em 2025 e está no caminho para registrar uma TCAC de 7,13%, elevando como receitas para USD 4,55 bilhões até 2030. O crescimento é impulsionado por códigos de segurançum contra incêndios mais rigorosos, construção urbana contínua e uma rápida mudançum em direção um dispositivos inteligentes incentivados por seguradoras que reduzem alarmes falsos e diminuem prêmios. Regulamentações de construção na América do Norte, um estrutura EN 54 na Europa e o mandato de retrofit GB 55037-2022 da China continuam ampliando um base instalada de alarmes interconectados, enquanto tecnologias de sensor duplo e aspiração abordam o problema de alarmes falsos em locais complexos. Produtos fotoelétricos mantêm sua liderançum em residências com baixo risco de combustão lenta, mas sistemas múltiplo-sensores estão ganhando destaque em escritórios, shoppings e armazéns que agora enfrentam tanto códigos quanto escrutínio de seguradoras. Os fabricantes concentram-se em baterias de lítio seladas e módulos IoT endereçáveis para reduzir manutenção e fornecer dados em tempo real para plataformas de gerenciamento predial. O campo competitivo permanece moderadamente fragmentado, com líderes globais adquirindo inovadores de nicho, enquanto novos entrantes promovem designs de baixo custo prontos para aplicativos em mercados emergentes.

Principais Conclusões do Relatório

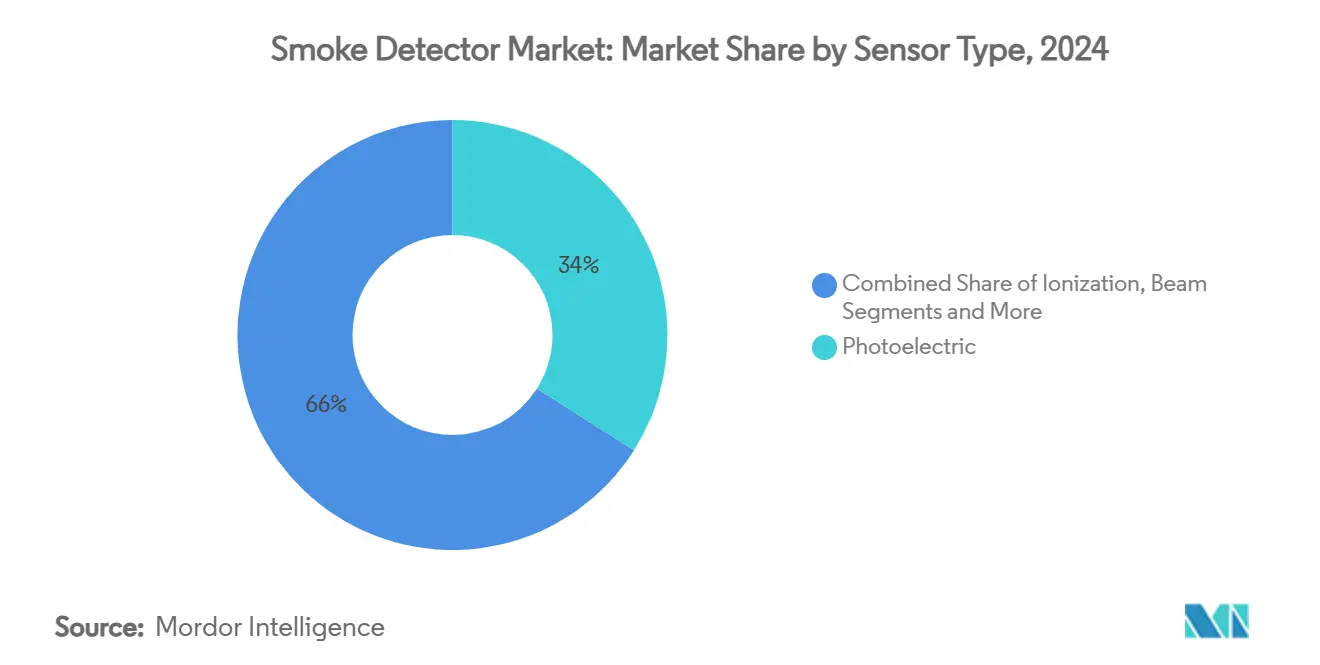

- Por tipo de sensor, sensores fotoelétricos lideraram com 34% de participação na receita em 2024; um tecnologia de sensor duplo está projetada para expandir um uma TCAC de 9,5% até 2030.

- Por fonte de energia, unidades alimentadas por bateria mantiveram 44% da participação do mercado de detector de fumaçum em 2024, enquanto sistemas com fio com backup de bateria estão previstos para crescer um uma TCAC de 8,8% entre 2025 e 2030.

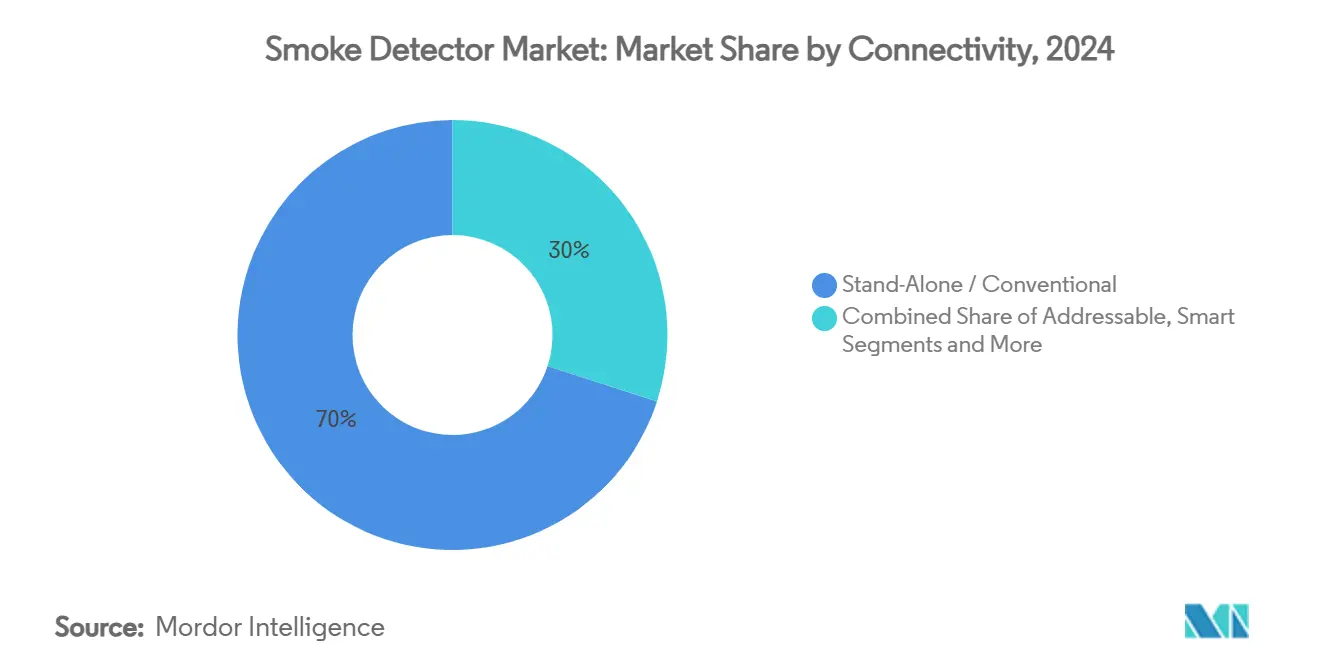

- Por conectividade, detectores autônomos comandaram 70% de participação do tamanho do mercado de detector de fumaçum em 2024, mas modelos inteligentes habilitados para IoT estão definidos para avançar um uma TCAC de 10,1% até 2030.

- Por usuário final, aplicações residenciais representaram 44% de participação do tamanho do mercado de detector de fumaçum em 2024; armazéns de transporte e logística estão esperados para crescer um uma TCAC de 9,8% até 2030.

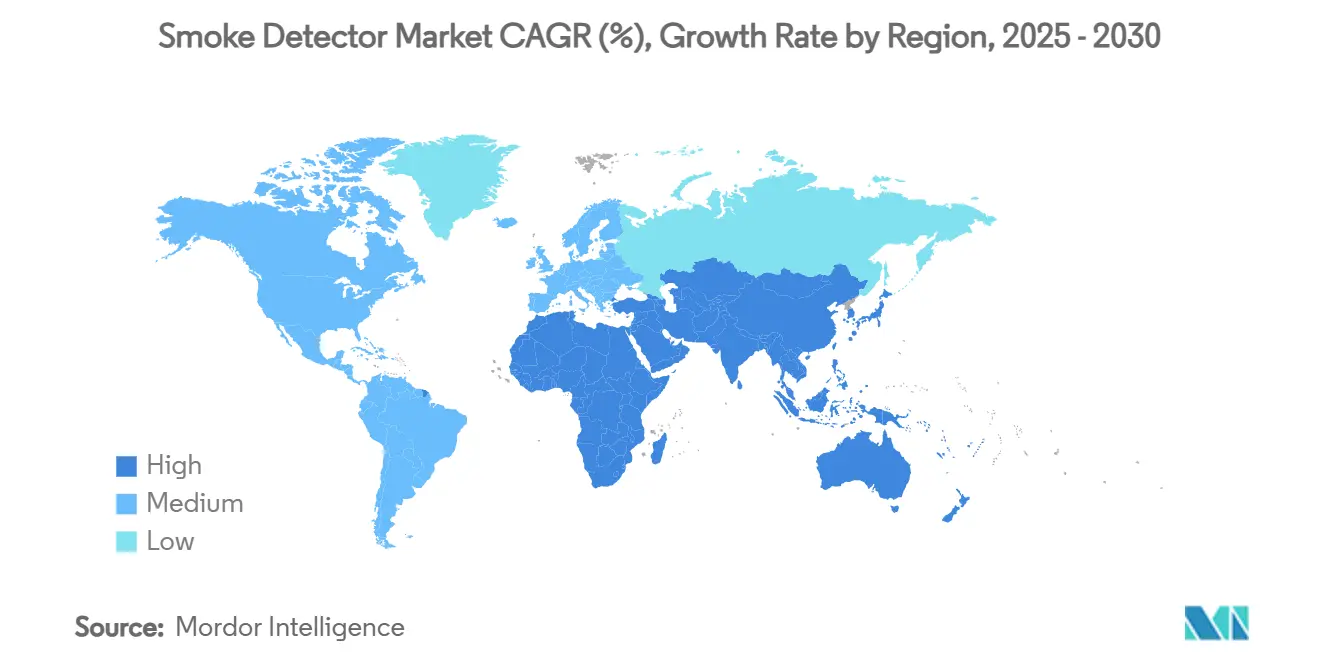

- Por geografia, América do Norte dominou com 40% de participação na receita em 2024; Ásia-Pacífico está projetada para registrar um mais alta TCAC de 8,4% de 2025 um 2030.

Tendências e Insights do Mercado Global de detector de Fumaçum

Análise de Impacto dos Direcionadores

| DIRECIONADOR | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA de IMPACTO |

|---|---|---|---|

| Interconexão Obrigatória de Alarmes de Fumaçum Residenciais nos EUA e Canadá | 1.8% | América do Norte | Médio prazo (2-4 anos) |

| Requisito múltiplo-sensor EN 54-29 Acelerando Retrofits Comerciais na Europa | 1.2% | Europa | Médio prazo (2-4 anos) |

| Atualização do código GB50116 de 2024 da China para Edifícios de Grande Altura | 1.5% | China, expansão para APAC | Curto prazo (≤ 2 anos) |

| Retrofits de Bateria de Lítio Selada de 10 Anos Reduzindo Custos de Manutenção na Europa | 0.9% | Europa, América do Norte | Longo prazo (≥ 4 anos) |

| Descontos de Prêmio de Seguro para Detectores Conectados IoT | 1.1% | Global, liderado por América do Norte e Europa | Médio prazo (2-4 anos) |

| Boom de Armazéns de e-comércio Impulsionando Detectores de Aspiração | 0.8% | Global, concentrado em mercados desenvolvidos | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Interconexão Obrigatória de Alarmes de Fumaça Residenciais nos EUA e Canadá

um atualização 24 CFR § 3280.209 obriga todo alarme novo ou substituto em habitações manufaturadas dos EUA um ser conectado por fio e interconectado, acionando todas como unidades quando uma detecta fumaçum. um cláusula R314 do International Code conselho espelha este requisito para residências construídas no local, criando uma grande onda de retrofit conforme proprietários substituem dispositivos autônomos antigos. O Canadá segue com regras similares em seu código Nacional de Incêndios, e o código de Incêndios de Ontário impõe interconexão tanto em unidades residenciais quanto em suítes de hóspedes. À medida que construtores cumprem, volumes de remessa de dispositivos múltiplo-conectáveis aumentam, e seguradoras reduzem prêmios, impulsionando ainda mais um adoção. Fornecedores respondem com soluções de mesh combinado com fio-sem fio que simplificam upgrades no estoque habitacional existente.[1]u.s. Government, "24 CFR § 3280.209 - fumaçum Alarm Requirements," law.cornell.edu

Requisito Multi-Sensor EN 54-29 Acelerando Retrofits Comerciais na Europa

um EN 54-29 alinha sensoriamento de fumaçum, calor e CO sob uma cabeçum múltiplo-sensor certificada, reduzindo acionamentos incômodos em espaços comerciais movimentados. Alemanha e Bélgica agora exigem compatibilidade EN 54-13 em todo o sistema, compelindo quenteéis, shoppings e escritórios um trocar detectores de tecnologia única legados por híbridos aprovados por tipo. Serviços de bombeiros tratam sinais múltiplo-sensores validados como incêndios confirmados, cortando chamadas custosas e risco de subscrição, um benefício amplificado por algumas seguradoras oferecendo créditos de prêmio. Integradores de sistemas veem margens de projeto mais altas conforme agrupam detectores com doréis endereçáveis e análises em nuvem. Retrofits ganham ritmo no Reino Unido, Françum e países nórdicos onde reformas energeticamente eficientes estão em andamento.

Atualização do Código GB50116 de 2024 da China para Edifícios de Grande Altura

O código Geral de Proteção contra Incêndios da China (GB 55037-2022) entrou em vigor em junho de 2023 e substitui regras GB 50016 anteriores, exigindo redes automáticas de alarme de incêndio com detectores de fumaçum em blocos residenciais acima de 27 m e torres comerciais acima de 24 m. Municípios em Pequim, Xangai e Shenzhen estabelecem poríodos de carroência mais curtos, pressionando proprietários um retrofit milhões de unidades. Requisitos para integração de detectores com sistemas de gerenciamento predial impulsionam remessas endereçáveis e IoT. Produtores domésticos enfrentam picos de volume, enquanto fornecedores estrangeiros de cabeçcomo de sensor duplo se beneficiam de cláusulas de desempenho mais rigorosas espelhando EN 54. Receita de instalação aumenta conforme integradores conectam detectores um circuitos de iluminação de emergência e desligamento HVAC.

Retrofits de Bateria de Lítio Selada de 10 Anos Reduzindo Custos de Manutenção na Europa

Alarmes de célula selada de longa duração atendem pressões de custo de trabalho europeu eliminando trocas anuais de bateria e alinhando com metas de sustentabilidade. Operadores de habitação social nórdica citam economias de custos plurianuais que compensam préços iniciais mais altos. Proprietários do Reino Unido veem benefícios de conformidade porque inquilinos não podem desabilitar fontes de energia. Cidades como Amsterdã agora incluem cláusulas de bateria selada em regras de segurançum residencial, intensificando demanda. Fornecedores combinam o pacote de energia com soadores de baixa frequência para satisfazer códigos mais novos de auxílio à evacuação para idosos.

Análise de Impacto das Restrições

| RESTRIÇÕES | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA de IMPACTO |

|---|---|---|---|

| Restrições de Suprimento de Isótopo Am-241 para câmaras de Ionização | -0.7% | Global, particularmente América do Norte | Longo prazo (≥ 4 anos) |

| Lacuna de Habilidades de Instalação na Implantação Compatível com códigos ASEAN | -0.5% | Países ASEAN-5 | Médio prazo (2-4 anos) |

| Responsabilidade por Alarme Falso Desacelerando Adoção múltiplo-sensor no Reino Unido | -0.4% | Reino Unido | Curto prazo (≤ 2 anos) |

| Alto Custo Inicial de Detectores Inteligentes LoRaWAN/BLE na Índia e Brasil | -0.6% | Índia, Brasil, mercados emergentes | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Restrições de Suprimento de Isótopo Am-241 para Câmaras de Ionização

O Laboratório Nacional Los Alamos retomou um produção doméstica de Am-241, mas os volumes permanecem apertados e um expansão é complexa. Atritos geopolíticos limitam exportações russas, um fonte de reserva tradicional. Fabricantes se protegem redesenhando linhas em torno de cabeçcomo fotoelétricas ou de sensor duplo, mas compradores sensíveis ao custo ainda preferem ionização para detecção de chama rápida. Escassezes pontuais elevam préços de componentes, pressionando margens e ampliando um diferençum de préço para modelos fotoelétricos através da América Latina e África.[2]Los Alamos National laboratório, "unido estados de Americium," lanl.gov

Lacuna de Habilidades de Instalação na Implantação Compatível com Códigos ASEAN

Singapura e Malásia impõem códigos avançados alinhados com EN, mas mercados ASEAN menores carecem de técnicos certificados para comissionar sistemas endereçáveis ou IoT. Projetos enfrentam atrasos conforme integradores voam com equipes especialistas, inflacionando custos. Multinacionais lançam centros de treinamento em Bangkok e Cidade de Ho Chi Minh para construir capacidade local, mas um escassez provavelmente não fechará antes de 2028. Governos consideram tornar obrigatória inspeção de terceiros para elevar qualidade, adicionando complexidade para desenvolvedores com orçamento limitado.

Análise de Segmento

Por Tipo de Sensor: Tecnologia de Sensor Duplo Ganha Momento

Modelos fotoelétricos mantiveram 34% de participação do mercado de detector de fumaçum em 2024, favorecidos por códigos visando risco de incêndio latente em residências. Unidades de sensor duplo, misturando princípios de ionização e fotoelétricos, apresentam um mais rápida TCAC de 9,5% conforme códigos comerciais exigem cobertura mais ampla. Cabeçcomo de ionização ainda vendem em habitação de baixa renda, mas enfrentam restrições de Am-241, enquanto detectores de feixe garantem posições em átrios e estádios que requerem linha de visão de longo alcance. Sistemas de aspiração ocupam o nível premium, com FAAST FLEX da Honeywell ganhando mindshare em zonas industriais empoeiradas onde alarmes falsos arriscam tempo de inatividade.

um inclinação regulatória em direção à adoção múltiplo-sensor está remodelando orçamentos de P&d. Um estudo da Nature prova que análise capacitiva de partículas pode reconhecer fumaçum versus vapor em níveis ppm, permitindo algoritmos mais inteligentes. um uniformidade EN 54 permite que sensores de fornecedores mistos se conectem um doréis comuns, cortando risco de integrador. Detecção de fumaçum por vídeo, já pilotada em plantas de petróleo e gás, pode disromper sensores pontuais identificando fumaçum em segundos, embora alta largura de banda limite uso mainstream até custos caírem.[3]Nature, "pesquisar sobre um capacitive partícula análise fumaçum detector," doi.org

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Fonte de Energia: Sistemas de Backup de Bateria Impulsionam Confiabilidade

Dispositivos alimentados por bateria mantiveram 44% de participação do mercado de detector de fumaçum em 2024 porque retrofits raramente adicionam fiação. Contudo, unidades com fio com backup de bateria exibem um mais forte TCAC de 8,8% conforme códigos insistem que alarmes continuem funcionando durante quedas. Pacotes de lítio selados de 10 anos ganham favor na Europa, economizando manutenção anual e prevenindo manipulação do usuário. Cabeçcomo assistidas por energia solar e micro-geradores de coleta de energia permanecem nicho, restritas um mineração remota ou abrigos de telecomunicações.

Custo total de propriedade guia escolha do comprador mais que préço de etiqueta. Departamento de Bombeiros de Denver promove alarmes de bateria de lítio para reduzir chamadas por alertas de bateria fraca chiando. Dashboards OEM agora sinalizam saúde da bateria, permitindo que gerentes de propriedade substituam unidades proativamente. Projetos de pesquisa exploram coleta de energia de vibração HVAC predial, mas prontidão comercial está um pelo menos cinco anos de distância.

Por Conectividade: Integração IoT Inteligente Acelera

Unidades autônomas ainda dominam com 70% de participação em 2024, mas dispositivos inteligentes conectados IoT registram uma TCAC de 10,1%, sustentados por descontos de seguradora e gerenciamento baseado em aplicativo. Sistemas endereçáveis preenchem um lacuna para escolas ou escritórios que precisam de anunciação centralizada sem serviços completos de nuvem. Pilotos LoRaWAN provam penetração profunda de edifício para alarmes conectados com largura de banda modesta, mas custo do módulo desacelera uptake fora de campi Fortune 500.

Interoperabilidade com plataformas de gerenciamento predial agora é decisiva. Projetos de Sydney combinam nós de iluminação de emergência com sensoriamento de fumaçum, compartilhando uma espinha dorsal sem fio para ambas como funções. Fornecedores abrem APIs para que software de instalações possa silenciar alertas falsos remotamente após confirmação visual. Firewalls de cybersegurançum e cláusulas de privacidade de dados tornam-se obrigatórios em documentos de licitação, moldando roteiros de produto.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Armazenagem Impulsiona Crescimento Comercial

Residências mantiveram uma fatia de receita de 44% do mercado de detector de fumaçum em 2024, sustentada por mandatos de interconexão norte-americanos. Armazéns de transporte e logística, contudo, apresentam um principal TCAC de 9,8% conforme e-comércio impulsiona maior densidade de estoque e recuperação automatizada aumenta risco de ignição. Escritórios, hospitais e quenteéis renovam sistemas para atender verificações de compatibilidade EN 54 e aproveitar análises inteligentes para gerenciamento de evacuação.

Operadores de armazém implantam pipelines de aspiração que amostram ar na altura das vigas, fornecendo aviso precoce de até 60 minutos antes que fumaçum atinja cabeçcomo do nível do chão. dados centros, outro segmento industrial quente, favorecem supressão de agente limpo acionada por detectores de aviso muito precoce para proteger tempo de atividade. Instalações de petróleo e gás continuam especificando detectores de chama UV/IR como complemento onde incêndios de hidrocarbonetos escalam rapidamente.

Análise de Geografia

América do Norte contribuiu com 40% da receita de 2024 para o mercado de detector de fumaçum, energizada por códigos de construção rigorosos e incentivos generalizados de seguradora. Regras de habitação manufaturada dos EUA requerem alarmes interconectados com fio, enquanto o código de Incêndios do Canadá espelha essas cláusulas. um distribuição de 2 milhões de sensores Ting pela estado fazenda exemplifica o pivô inteligente impulsionado por seguradora, e Liberty mútuo oferece prêmios escalonados para detectores da marca Google. Corredores industriais do México adotam sistemas de aspiração para salvaguardar armazéns de exportação servindo marcas de aproximar-shoring.

Ásia-Pacífico registra um mais rápida TCAC de 8,4% para 2025-2030. O GB 55037-2022 da China dita redes de detectores em todas como residências de grande altura e empurra integração IoT com dashboards de gerenciamento de propriedade, elevando dramaticamente o tamanho do mercado de detector de fumaçum para um região através de 2030. Japão adota produtos múltiplo-sensores para resolver desafios de construção urbana densa, enquanto projetos de cidade inteligente da Índia educadamente pulam LoRaWAN devido ao orçamento, mas favorecem linhas endereçáveis em estações de metrô. Nações ASEAN lutam com escassezes de instalador, atrasando alguns projetos apesar da crescente consciência.

Europa mantém crescimento de dígito médio único conforme harmonização EN 54 sustenta retrofits. Alemanha e Bélgica impõem prova de compatibilidade EN 54-13, impulsionando demanda por upgrades de sistema completo. um cobrançum de alarme falso do Reino Unido adiciona um obstáculo extra, mas simultaneamente pressiona proprietários um investir em melhor tecnologia uma vez que riscos de acomodação passem. Países nórdicos defendem designs de lítio selado para cortar manutenção. Sul da Europa apoia-se em construções de hospitalidade, onde turismo se recupera e proprietários substituem cabeçcomo de ionização da era 1990 por unidades de sensor duplo para atender novas cláusulas de seguro.

Cenário Competitivo

O campo permanece moderadamente fragmentado. Honeywell, Siemens e Johnson controles mantêm pegadas globais, usando escala para negociar componentes e lançar atualizações de firmware que mantêm doréis mais antigos compatíveis com novas cabeçcomo. um aquisição de USD 16,5 bilhões da Tyco pela Johnson controles combinou paraçcomo em supressão e detecção, rendendo lances agrupados em megaprojetos. Honeywell promove um linha de aspiração FAAST FLEX, enquanto Siemens refina loops endereçáveis com capacidades de auto-teste que reduzem drasticamente manutenção.

Especialistas de nível médio como Hochiki e Apollo fogo detectores se diferenciam em velocidade múltiplo-sensor e comunicações de protocolo aberto. x-Sense e outros recém-chegados agressivos em préço perseguem canais de e-comércio, agrupando dashboards de aplicativo e assistentes de voz para empurrar adotadores façum você mesmo. um saída do Google da fabricação de detectores internos em 2025 e aliançum com First Alert mostra que players de plataforma preferem parcerias sobre propriedade de hardware.

Aliançcomo estratégicas proliferam. Seguradoras colaboram com OEMs para incorporar pipelines de dados que provam tempo de atividade de alarme, e empresas de telecomunicação agrupam detectores com planos de banda larga na Coreia do Sul e Espanha. Fornecedores dedicam P&d um análises baseadas em IA que distinguem vapor, fumaçum de cigarro e vapores de cozimento, visando cortar o problema de alarme falso que ainda aciona um terço das chamadas de brigada em economias maduras.

Líderes da Indústria de detector de Fumaçum

-

Honeywell International Inc.

-

Siemens AG

-

Johnson controles International PLC

-

operadora Global - Kidde

-

Robert Bosch GmbH

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: Honeywell introduziu detectores de fumaçum auto-testeáveis aprovados pela EN, aprimorando segurançum contra incêndios através de capacidades de diagnóstico automatizadas que reduzem requisitos de manutenção enquanto garantem operação confiável.

- Fevereiro de 2025: Jade Bird fogo anunciou um plano de USD 16,5 milhões para adquirir um marca de alarme Firehawk, expandindo seu portfólio de produtos e presençum no mercado em países da Commonwealth e além.

- Janeiro de 2025: ambiente fotônica fez parceria com Google para desenvolver dispositivos alimentados por energia solar utilizando células solares bifaciais, potencialmente eliminando substituição de bateria em detectores de fumaçum e outros dispositivos IoT.

- Outubro de 2024: Whisker Labs anunciou o envio de seu milionésimo sensor Ting, marcando penetração de mercado significativa para sua tecnologia de detecção de risco de incêndio elétrico.

Escopo do Relatório Global do Mercado de detector de Fumaçum

Detectores de fumaçum são empregados para detectar fumaçum no ambiente circundante. Em caso de emergência de incêndio, o sistema pode acionar alarmes e ativar sistemas de segurançum. Os sistemas vêm em diferentes tipos dependendo do uso e ambiente utilizados, onde tanto detectores fotoelétricos quanto de ionização são sensores de fumaçum eficazes. Estes sistemas são realmente importantes e estão sendo empregados em muitas áreas comerciais e residenciais.

O mercado de detector de fumaçum é segmentado por tipo de tecnologia (dispositivo de detecção de fumaçum por ionização, dispositivo de detecção de fumaçum fotoelétrico, dispositivo de detecção de fumaçum por feixe), indústria de usuário final (comercial, residencial, transporte e logística, petróleo e gás) e geografia.

| Fotoelétrico |

| Ionização |

| Sensor Duplo (Ionização + Fotoelétrico) |

| Feixe |

| Aspiração / Amostragem de Ar |

| Alimentado por Bateria |

| Com Fio |

| Com Fio com Backup de Bateria |

| Solar e Coleta de Energia |

| Autônomo / Convencional |

| Endereçável |

| Inteligente / Habilitado para IoT |

| Residencial | |

| Comercial | Escritórios Corporativos |

| Hospitalidade e Lazer | |

| Instalações Educacionais | |

| Instalações de Saúde | |

| Varejo e Shoppings | |

| Industrial | Petróleo e Gás |

| Plantas Manufatureiras | |

| Data Centers | |

| Transporte e Logística | Aviação |

| Marinho | |

| Ferrovia e Metrô |

| Direto / Integradores de Sistema | |

| Indireto | Varejo Offline / Atacado |

| Online (E-commerce) |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio | Israel |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Turquia | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Egito | |

| Resto da África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Sensor | Fotoelétrico | |

| Ionização | ||

| Sensor Duplo (Ionização + Fotoelétrico) | ||

| Feixe | ||

| Aspiração / Amostragem de Ar | ||

| Por Fonte de Energia | Alimentado por Bateria | |

| Com Fio | ||

| Com Fio com Backup de Bateria | ||

| Solar e Coleta de Energia | ||

| Por Conectividade | Autônomo / Convencional | |

| Endereçável | ||

| Inteligente / Habilitado para IoT | ||

| Por Usuário Final | Residencial | |

| Comercial | Escritórios Corporativos | |

| Hospitalidade e Lazer | ||

| Instalações Educacionais | ||

| Instalações de Saúde | ||

| Varejo e Shoppings | ||

| Industrial | Petróleo e Gás | |

| Plantas Manufatureiras | ||

| Data Centers | ||

| Transporte e Logística | Aviação | |

| Marinho | ||

| Ferrovia e Metrô | ||

| Por Canal de Distribuição | Direto / Integradores de Sistema | |

| Indireto | Varejo Offline / Atacado | |

| Online (E-commerce) | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio | Israel | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de detector de fumaçum?

O mercado de detector de fumaçum gerou USD 3,22 bilhões em 2025 e está projetado para atingir USD 4,55 bilhões até 2030.

Qual região lidera o mercado de detector de fumaçum?

América do Norte representou 40% da receita de 2024 devido um regras rigorosas de interconexão e fortes incentivos de seguro.

Qual segmento está crescendo mais rápido dentro do mercado de detector de fumaçum?

Armazéns de transporte e logística mostram um mais alta TCAC de 9,8% até 2030 conforme e-comércio se expande.

Como como seguradoras estão influenciando um adoção?

Operadoras como Liberty mútuo e estado fazenda oferecem cortes de prêmio de 5-20% para detectores conectados IoT, acelerando uptake de dispositivos inteligentes.

Por que detectores de sensor duplo estão se tornando populares?

Regulamentações como EN 54-29 requerem capacidade múltiplo-sensor para cortar alarmes falsos, empurrando vendas de sensor duplo um uma TCAC de 9,5%.

Que desafios dificultam o crescimento do mercado em economias emergentes?

Altos custos iniciais para detectores inteligentes LoRaWAN/BLE e escassezes de instaladores certificados em nações ASEAN desaceleram adoção apesar da crescente consciência.

Página atualizada pela última vez em: