Desenvolvimento de contratos de pequenas moléculas e análise de mercado da organização de fabricação

O tamanho do mercado Small Molecules Contract Development And Manufacturing Organization é estimado em USD 180.52 bilhões em 2024 e deve atingir USD 273.70 bilhões até 2029, crescendo a um CAGR de 7.27% durante o período de previsão (2024-2029).

A pandemia COVID-19 impactou significativamente o crescimento do mercado de CDMO de pequenas moléculas. Grupos de pesquisa em todo o mundo implementaram várias estratégias para identificar medicamentos de moléculas pequenas para tratar a COVID-19. Por exemplo, de acordo com o artigo publicado no Nature Journal em abril de 2022, a protease SARS-CoV2 3CL foi identificada como um alvo crítico da droga para a terapia COVID-19 da molécula pequena, dada a sua eficácia e essencialidade no ciclo da maturação e da replicação viral. O surgimento dessas pequenas moléculas ativas para o tratamento da COVID-19 contribuiu significativamente para o crescimento do mercado. Além disso, as empresas farmacêuticas estavam continuamente envolvidas no desenvolvimento de medicamentos e colaboraram com vários CDMOs para fabricar produtos terapêuticos COVID-19. Por exemplo, em março de 2023, a Samsung Biologics (CDMO) assinou contrato para fabricar vacinas COVID-19 para a Moderna. Assim, o mercado de desenvolvimento de contratos de pequenas moléculas e organização de fabricação testemunhou crescimento durante a pandemia.

Os principais fatores que impulsionam o crescimento do mercado são o aumento do investimento em PD farmacêutico e biotecnológico, a crescente demanda por pequenas moléculas e o aumento da incidência de doenças crônicas.

Medicamentos de moléculas pequenas têm mais demanda, pois são muito mais acessíveis do que medicamentos biológicos. Eles têm ajudado continuamente a avançar a medicina e atender às necessidades médicas não atendidas. Um dos principais fatores responsáveis pelo aumento da demanda por medicamentos de pequenas moléculas é o aumento das aprovações regulatórias. Por exemplo, em dezembro de 2022, o CDER da FDA aprovou 20 novos medicamentos de pequenas moléculas, ou 63% do total de 32 novos medicamentos aprovados até agora em 2022. Assim, o aumento da aprovação regulatória para moléculas pequenas está impulsionando a demanda por serviços de desenvolvimento e fabricação de pequenas moléculas e está contribuindo para o crescimento do mercado.

O número crescente de pequenas moléculas em pipeline em vias regulatórias aceleradas que estão sendo desenvolvidas por pequenas e emergentes empresas farmacêuticas e uma tendência para maior complexidade das estruturas químicas estão contribuindo para o crescimento do mercado. Moléculas pequenas provavelmente continuarão a representar a maioria dos medicamentos prescritos nos próximos anos, impulsionando o crescimento do mercado de CDMO. O avanço acelerado em pesquisa e tecnologia está gerando oportunidades para as empresas biofarmacêuticas desenvolverem medicamentos inovadores de pequenas moléculas. Assim, considerando a dominância desse tipo de medicamento no mercado, cerca de um terço dos CMOs oferecem IFA de pequenas moléculas em escala comercial, bem como fabricação de intermediários avançados, em comparação com 20% que fornecem fabricação de IFA biológicos.

Além disso, a crescente complexidade associada às pequenas moléculas também contribui para o crescimento do mercado. De acordo com Lonza, a complexidade da síntese química quase dobrou, de oito etapas químicas para uma média de 14 em 2021. O desenvolvimento de genéricos complexos em uma era de custos crescentes e maior foco em desenvolvimentos globais e operações de fabricação requer um nível mais alto de especialização. Isso exige um planejamento mais aprofundado e uma compreensão profunda dos aspectos regulatórios, de qualidade e clínicos do desenvolvimento de pequenas moléculas para trazer esses medicamentos ao mercado. Portanto, isso provavelmente criará demanda por serviços de CDMO de pequenas moléculas, contribuindo assim para o crescimento do mercado durante o período de previsão.

Além disso, iniciativas estratégicas tomadas pelos participantes do mercado, como expansão de portfólios de serviços, fusões, colaboração e parcerias, provavelmente aumentarão a demanda por esses serviços. Espera-se que isso impulsione a demanda por serviços de CDMO de moléculas pequenas durante o período de previsão. Por exemplo:.

- Em março de 2023, a Catalent e a Grünenthal anunciaram seu projeto bem-sucedido de formulação e colaboração de fabricação em fase clínica para uma pequena molécula dosada oralmente no pipeline da Grünenthal.

- Em setembro de 2022, a Cambrex anunciou a conclusão da primeira fase de seu investimento de US$ 30 milhões em sua instalação de fabricação de ingrediente farmacêutico ativo (IFA) de pequenas moléculas em High Point, Carolina do Norte.

- Em junho de 2022, a Lonza inaugurou uma nova instalação de desenvolvimento e fabricação de fase clínica em sua unidade de pequenas moléculas em Bend, Oregon. Produz formas farmacêuticas acabadas de dispersão por pulverização (SDD) e intermediários de produtos farmacêuticos.

Desenvolvimento de contratos de pequenas moléculas e tendências de mercado da organização de fabricação

Espera-se que o segmento de oncologia testemunhe uma participação importante no mercado estudado durante o período de previsão

Drogas de pequenas moléculas têm sido amplamente utilizadas em procedimentos de tratamento de câncer há décadas por seus vários benefícios, como alta eficácia e seletividade, conveniência, capacidade de penetrar em células cancerosas e fornecer medicamentos, e ampla gama de receptores-alvo. Alguns dos compostos de drogas de pequenas moléculas mais comuns usados como terapêutica do câncer incluem inibidores de quinase, proteínas reguladoras epigenéticas, enzimas de reparo de danos ao DNA e proteassomas.

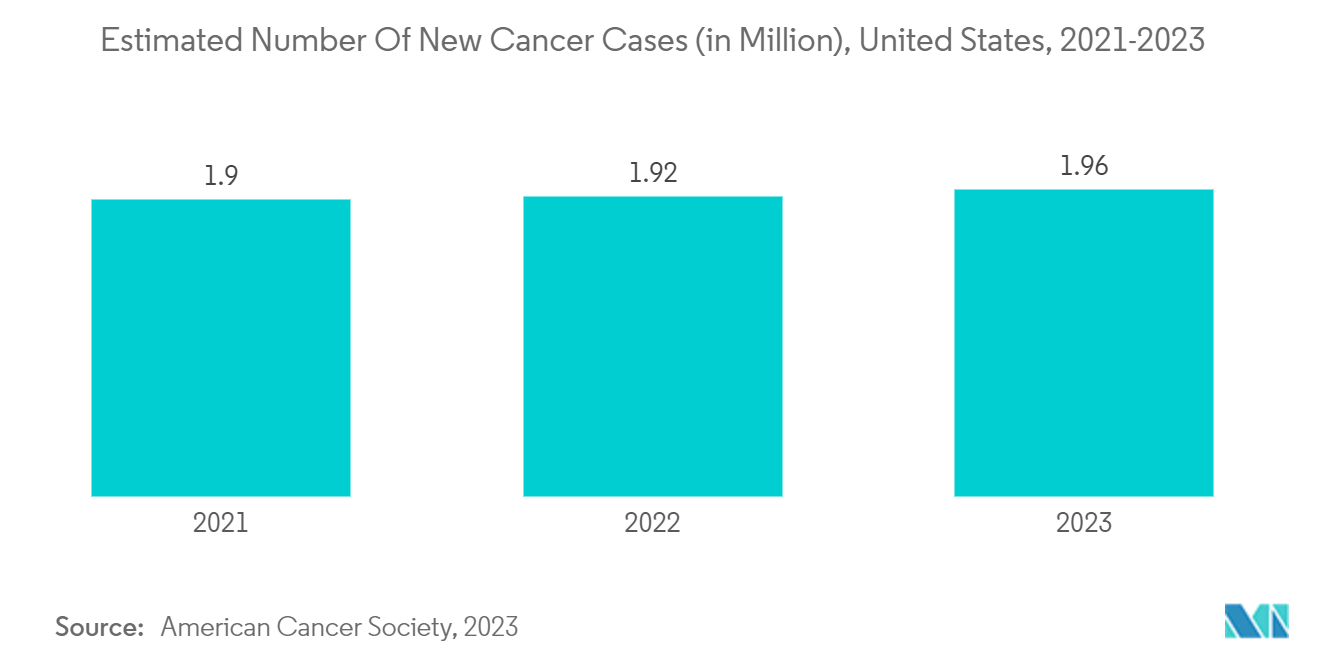

A crescente prevalência do câncer está alimentando a demanda por terapêuticas avançadas e eficazes, levando a novos investimentos de empresas e outras partes interessadas, como governos, para a identificação, teste e desenvolvimento de novas terapêuticas contra o câncer. Por exemplo, de acordo com o relatório da Canadian Cancer Society de 2022, cerca de 233.900 pessoas foram diagnosticadas com câncer em 2022. Da mesma forma, de acordo com os dados da Cancer Australia publicados em maio de 2022, aproximadamente 14.529 casos de câncer de pulmão foram diagnosticados na Austrália no mesmo ano, o que representa um aumento em relação aos 13.810 casos de câncer de pulmão em 2021. Assim, espera-se que a crescente carga de câncer crie uma demanda por serviços de desenvolvimento e fabricação de medicamentos, o que provavelmente contribuirá para o crescimento do segmento.

Além disso, atividades estratégicas dos players do mercado, como expansão de serviços, colaboração e assinatura de acordos com outras empresas, devem impulsionar o crescimento do mercado. Por exemplo, em março de 2023, a CatSci Ltd fez uma parceria com a AGC Pharma Chemicals, uma pequena molécula global CDMO. Isso permite que os clientes da CatSci aproveitem a experiência da AGC na fabricação de BPF de quilos a toneladas para apoiar projetos de fase clínica, incluindo câncer e doenças infecciosas. Da mesma forma, em abril de 2022, a Societal CDMO Inc anunciou que recebeu um novo acordo de ordem de tarefa de fabricação e embalagem pela Divisão de Tratamento e Diagnóstico do Câncer (DCTD) do Instituto Nacional do Câncer.

Assim, espera-se que a crescente carga do câncer, o aumento do investimento para o desenvolvimento de pequenas moléculas de medicamentos contra o câncer e a colaboração estratégica dos participantes do mercado impulsionem o crescimento do segmento.

Espera-se que a América do Norte detenha uma participação de mercado significativa durante o período de previsão

Na América do Norte, espera-se que o mercado de CDMO de pequenas moléculas cresça devido a fatores como instalações de pesquisa estabelecidas e alto investimento em P&&D. Além disso, a forte presença dos principais participantes do mercado e o aumento das concessões do Instituto Nacional de Saúde para o desenvolvimento de novas terapêuticas no país também estão contribuindo para o crescimento do mercado.

Espera-se que a crescente pesquisa e desenvolvimento e o forte pipeline de medicamentos de pequenas moléculas impulsionem a demanda por serviços de CDMO, contribuindo para o crescimento do mercado. Por exemplo, em janeiro de 2022, a Sanofi assinou um acordo de colaboração e licença de pesquisa com a Exscientia para o desenvolvimento de até 15 novas candidatas a pequenas moléculas no campo da oncologia e imunologia. Além disso, sob o acordo, a Exscientia e a Sanofi trabalham juntas para identificar e escolher projetos-alvo, utilizando a plataforma da Exscientia para medicina personalizada.

Espera-se que a tendência crescente de terceirização entre as empresas farmacêuticas impulsione o crescimento do mercado durante o período de previsão. Por exemplo, em março de 2022, a Acanthus Research Inc anunciou o lançamento da Acanthus Pharma Services Inc., uma organização CDMO em rápida expansão com foco na prestação de serviços para a indústria farmacêutica e de biotecnologia. A empresa fornece serviços de síntese orgânica, como especialidades químicas e serviços de química orgânica. Da mesma forma, em outubro de 2023, a Ampio Pharmaceuticals Inc anunciou que selecionou a Ascendia Pharmaceuticals Inc para fornecer serviços para apoiar o desenvolvimento clínico do OA-201, uma nova terapêutica para o tratamento da dor sintomática da osteoartrite.

Portanto, espera-se que o crescente investimento em P&D para o desenvolvimento de pequenas moléculas e atividades estratégicas pelos participantes do mercado impulsione o mercado durante o período de previsão.

Visão Geral da Indústria de Desenvolvimento De Contratos De Pequenas Moléculas E Organização de Fabricação

O mercado de desenvolvimento de contratos de pequenas moléculas e organização de fabricação é consolidado na natureza e é altamente competitivo. Os players estão envolvidos em atividades estratégicas, como expansão de serviços, colaboração, parcerias e fusões e aquisições. Alguns dos principais participantes do mercado CDMO de pequenas moléculas são Catalent Inc., Lonza, Cambrex Corporation, Thermo Fisher Scientific Inc., Labcorp Drug Development e IQVIA Inc.

Desenvolvimento de contratos de pequenas moléculas e líderes de mercado da organização de fabricação

Catalent Inc

Lonza

Thermo Fisher Scientific, Inc

Labcorp Drug Development

Cambrex Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Pequenas Moléculas Contrato Desenvolvimento E Organização de Fabricação Notícias do Mercado

- Junho de 2023 A Porton Pharma anunciou o estabelecimento de uma plataforma de pequenas moléculas de última geração em Xangai para revolucionar os serviços de CDMO. As instalações de pesquisa e desenvolvimento e produção de Xangai estão equipadas para fornecer soluções abrangentes para substâncias de drogas, preparação de medicamentos, macromoléculas sintéticas e macromoléculas biológicas.

- Outubro de 2022 A Cambrex, uma CDMO, anunciou o investimento em uma nova instalação de pesquisa e desenvolvimento de 21.000 pés quadrados em Minneapolis, Minnesota, para expandir sua capacidade de desenvolvimento e fabricação de pequenas moléculas.

Desenvolvimento de Contratos de Pequenas Moléculas e Organização de Manufatura Segmentação da Indústria

De acordo com o escopo do relatório, uma organização de desenvolvimento e fabricação de contratos (CDMO) é uma organização que fornece aos clientes serviços abrangentes desde o desenvolvimento de medicamentos até a fabricação. No setor de fabricação de pequenas moléculas, os CDMOs fornecem serviços especializados de desenvolvimento e fabricação e agora são uma parte essencial da cadeia de valor da indústria farmacêutica.

O mercado de desenvolvimento e organização de fabricação de contratos de pequenas moléculas é segmentado por produto (API de molécula pequena, produto de medicamento de molécula pequena (dose sólida oral, dose semissólida, dose líquida e outros produtos farmacêuticos de moléculas pequenas), tipo de estágio (pré-clínico, clínico (fase I, fase II, fase III e fase IV) e comercial), usuário final (empresas farmacêuticas e de biotecnologia, institutos de pesquisa e acadêmicos), área terapêutica (doenças cardiovasculares, oncologia, distúrbios respiratórios, neurologia, distúrbios metabólicos, doenças infecciosas e outras áreas terapêuticas) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório também cobre os tamanhos estimados do mercado e as tendências para 17 países nas principais regiões do mundo. O relatório oferece o tamanho do mercado em termos de valor em USD para todos os segmentos acima mencionados.

| API de moléculas pequenas | |

| Medicamento de moléculas pequenas | Dose oral sólida |

| Dose semissólida | |

| Dose Líquida | |

| Outros medicamentos de moléculas pequenas |

| Pré-clínico | |

| Clínico | Fase I |

| Fase II | |

| Fase III | |

| Fase IV | |

| Comercial |

| Empresas Farmacêuticas e de Biotecnologia |

| Institutos de pesquisa e acadêmicos |

| Doenças cardiovasculares |

| Oncologia |

| Distúrbios respiratórios |

| Neurologia |

| Distúrbios metabólicos |

| Doenças infecciosas |

| Outras Áreas Terapêuticas |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Espanha | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | Índia |

| Japão | |

| China | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por produto | API de moléculas pequenas | |

| Medicamento de moléculas pequenas | Dose oral sólida | |

| Dose semissólida | ||

| Dose Líquida | ||

| Outros medicamentos de moléculas pequenas | ||

| Por etapa | Pré-clínico | |

| Clínico | Fase I | |

| Fase II | ||

| Fase III | ||

| Fase IV | ||

| Comercial | ||

| Por usuário final | Empresas Farmacêuticas e de Biotecnologia | |

| Institutos de pesquisa e acadêmicos | ||

| Por Área Terapêutica | Doenças cardiovasculares | |

| Oncologia | ||

| Distúrbios respiratórios | ||

| Neurologia | ||

| Distúrbios metabólicos | ||

| Doenças infecciosas | ||

| Outras Áreas Terapêuticas | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Espanha | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | Índia | |

| Japão | ||

| China | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Pequenas Moléculas Contrato Desenvolvimento E Organização de Fabricação Pesquisa de Mercado Faqs

Qual é o tamanho do mercado Desenvolvimento de contratos de pequenas moléculas e organização de fabricação?

O tamanho do mercado Small Molecules Contract Development And Manufacturing Organization deve atingir USD 180.52 bilhões em 2024 e crescer a um CAGR de 7.27% para atingir USD 273.70 billion em 2029.

Qual é o tamanho atual do mercado Small Molecules Contract Development And Manufacturing Organization?

Em 2024, o tamanho do mercado de Desenvolvimento de Contratos de Pequenas Moléculas e Organização de Fabricação deve atingir US$ 180,52 bilhões.

Quem são os chave players no mercado Desenvolvimento de contrato de pequenas moléculas e organização de fabricação?

Catalent Inc, Lonza, Thermo Fisher Scientific, Inc, Labcorp Drug Development, Cambrex Corporation são as principais empresas que operam no mercado de desenvolvimento de contratos de pequenas moléculas e organização de fabricação.

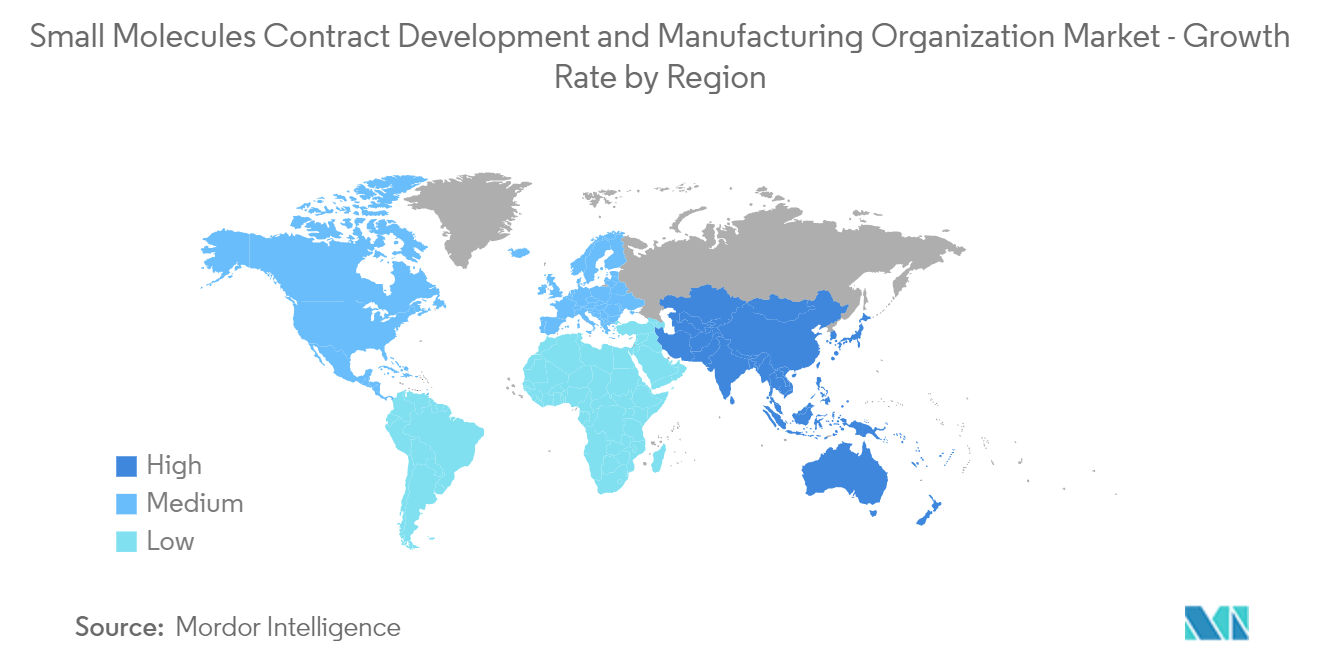

Qual é a região que mais cresce no mercado Desenvolvimento de contrato de pequenas moléculas e organização de fabricação?

Estima-se que a América do Norte cresça no CAGR mais alto durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado Pequenas moléculas Contract Development And Manufacturing Organization?

Em 2024, a Ásia-Pacífico responde pela maior participação de mercado no mercado de Desenvolvimento de Contratos de Pequenas Moléculas e Organização de Fabricação.

Em que anos este mercado Pequenas moléculas cobre o mercado Desenvolvimento e organização de fabricação e qual foi o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado Small Molecules Contract Development And Manufacturing Organization foi estimado em US$ 167,40 bilhões. O relatório cobre o tamanho histórico do mercado Small Molecules Contract Development And Manufacturing Organization por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Small Molecules Contract Development And Manufacturing Organization para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Desenvolvimento De Contratos De Pequenas Moléculas E Organização de Fabricação

Estatísticas para a participação de mercado de 2024 Small Molecules Contract Development and Manufacturing Organization, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de Desenvolvimento de Contrato de Pequenas Moléculas e Organização de Fabricação inclui uma previsão de mercado, perspectivas para 2024 a 2029 e visão geral histórica. Obter uma amostra desta análise da indústria como um download PDF de relatório gratuito.