Tamanho e Participação do Mercado de Verificação de Assinatura

Análise do Mercado de Verificação de Assinatura pela Mordor Intelligence

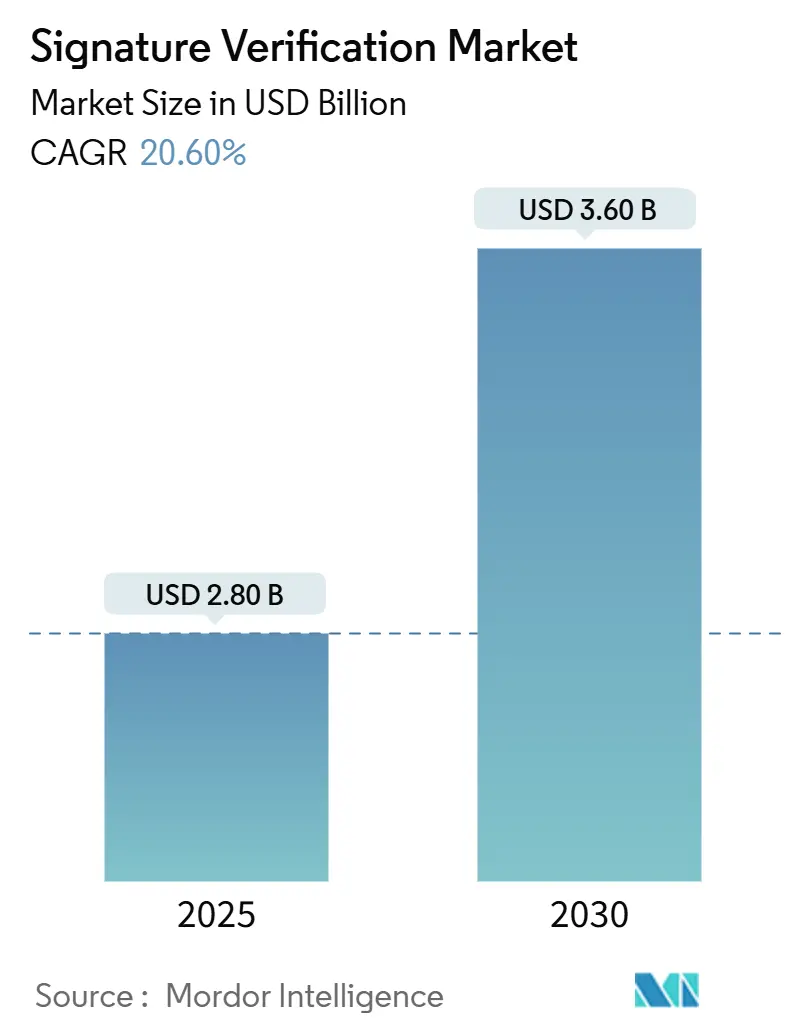

O mercado de verificação de assinatura atingiu USD 2,8 bilhões em 2025 e deve crescer para USD 3,6 bilhões até 2030, entregando uma TCAC de 20,6% durante o período de previsão. O impulso é alimentado pelo eIDAS 2.0 na Europa e 21 CFR Parte 11 nos Estados Unidos, ambos os quais obrigam setores regulamentados a adotar validação confiável de assinatura digital. Perdas crescentes por fraude, avanços em análises de falsificação impulsionadas por IA e migração rápida para nuvem elevam ainda mais a demanda. Programas governamentais que vão desde processamento de cédulas por correio assistido por IA até carteiras vinculadas ao Aadhaar expandem casos de uso e alcance geográfico. Enquanto isso, autenticação multimodal e modelos de entrega API-first estão remodelando o posicionamento competitivo em todo o mercado de verificação de assinatura. [1]U.S. Food and Drug Administration, "21 CFR Part 11-Electronic Records; Electronic Signatures,"

Principais Conclusões do Relatório

- Por tipo de solução, software liderou com 58% de participação na receita em 2024 enquanto software aprimorado por IA está projetado para expandir a uma TCAC de 23,7% até 2030.

- Por modelo de implementação, on-premise deteve 55% da participação do mercado de verificação de assinatura em 2024, enquanto cloud/SaaS está previsto para acelerar a uma TCAC de 28,2% até 2030.

- Por modo de autenticação, verificação de assinatura independente representou 72% da participação do tamanho do mercado de verificação de assinatura em 2024, enquanto autenticação multimodal está registrando uma TCAC de 24,1% até 2030.

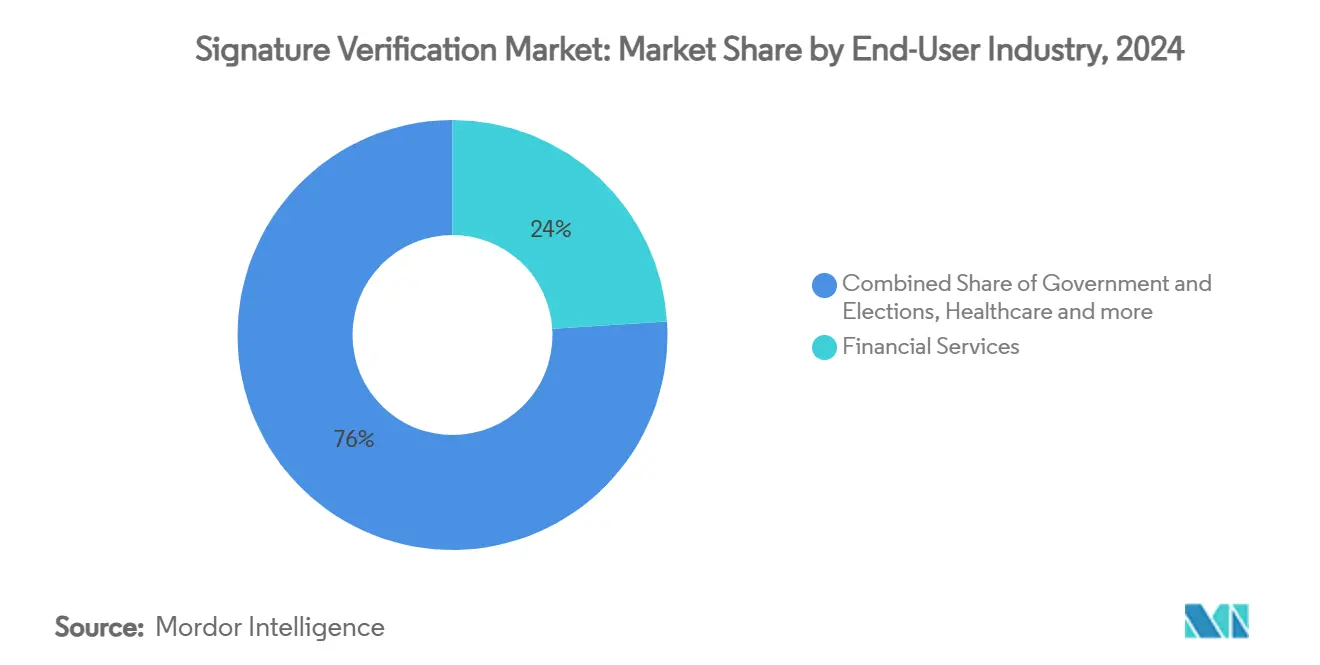

- Por setor do usuário final, serviços financeiros capturaram 24% do mercado de 2024, ainda que governo e eleições esteja posicionado para a TCAC mais rápida de 25,6% até 2030.

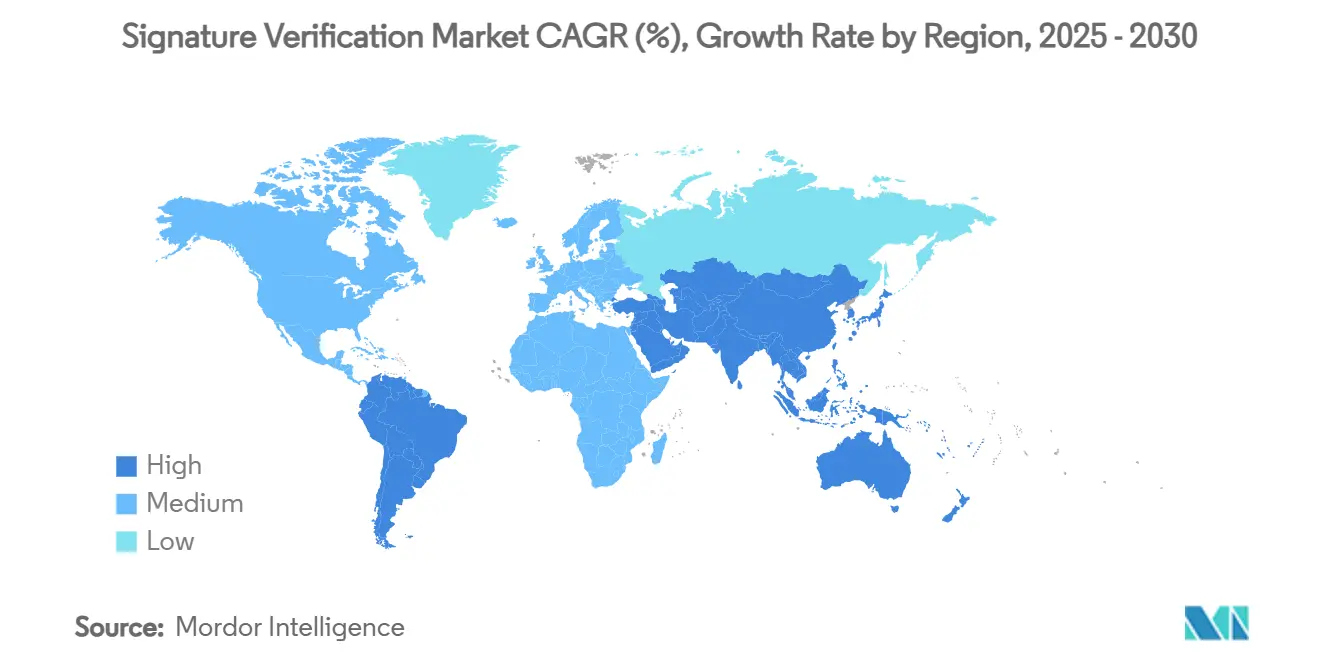

- Por geografia, América do Norte comandou 34% da participação na receita em 2024; Ásia-Pacífico está projetada para entregar a maior TCAC regional de 25,44% durante 2025-2030.

Tendências e Insights do Mercado Global de Verificação de Assinatura

Análise do Impacto dos Direcionadores

| Mandatos de conformidade sob eIDAS 2.0 e CFR Parte 11 dos EUA | +4.2% | Europa e América do Norte | Médio prazo (2-4 anos) |

|---|---|---|---|

| Aumento nas verificações de assinatura de cédulas por correio pós-eleições 2024 | +3.8% | América do Norte, com expansão para UE | Curto prazo (≤ 2 anos) |

| Perdas por crimes financeiros impulsionando análises de fraude de cheques baseadas em IA | +5.1% | Global, concentrado na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| APIs nativas de nuvem incorporadas em suítes de assinatura eletrônica | +3.9% | Global | Médio prazo (2-4 anos) |

| Algoritmos de detecção de assinatura falsificada por IA Generativa | +2.7% | Global, adoção inicial na América do Norte | Longo prazo (≥ 4 anos) |

| Carteiras de assinatura digital vinculadas ao Aadhaar da Índia (UPI 3.0) | +1.3% | Ásia-Pacífico, principalmente Índia | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Mandatos de conformidade sob eIDAS 2.0 e CFR Parte 11 dos EUA

O impulso harmonizado de Bruxelas e Washington está forçando empresas a modernizar sistemas de registros eletrônicos desatualizados. O eIDAS 2.0 obriga todos os cidadãos da UE a possuir carteiras de identidade digital interoperáveis até 2026, elevando o padrão para assinaturas eletrônicas qualificadas apoiadas por provedores de serviços de confiança certificados. Simultaneamente, orientações atualizadas da FDA enfatizam trilhas de auditoria e validação baseada em risco, obrigando patrocinadores farmacêuticos a mudar para plataformas de verificação de assinatura habilitadas por IA. Multinacionais consequentemente buscam arquiteturas de verificação unificadas que satisfaçam ambos os regimes, acelerando a consolidação em torno de players de nuvem capazes de conformidade com políticas globais.

Aumento nas verificações de assinatura de cédulas por correio pós-eleições 2024

Trinta e um estados americanos agora exigem verificação de assinatura para cédulas ausentes, elevando a demanda por sistemas de alto rendimento. O piloto da Carolina do Norte demonstrou que plataformas automatizadas processaram 1.000 cédulas por hora, cortando o tempo de revisão manual em 95%. A Califórnia subsequentemente mandatou revisão assistida por tecnologia com salvaguardas manuais, priorizando auditabilidade sobre velocidade. Fornecedores capazes de acomodar variação de assinatura multicultural e mudanças relacionadas à idade comandam preços premium à medida que agências eleitorais pagam por precisão, transparência de adjudicação e recursos de auditoria regulatória.[2]North Carolina State Board of Elections, "Signature Verification Pilot," dl.ncsbe.gov

Perdas por crimes financeiros impulsionando análises de fraude de cheques baseadas em IA

A fraude de cheques aumentou em 2024, com 65% das organizações americanas relatando ataques. Bancos responderam integrando motores de aprendizado de máquina que sinalizam anomalias em tempo real. O Check Fraud Defender da Mitek entrega detecção "Dia Zero" correlacionando dados de emissão, números de roteamento e vetores de assinatura antes de lançar depósitos. Esforços paralelos no Tesouro dos EUA recuperaram USD 375 milhões em pagamentos fraudulentos, provando o ROI da análise de assinatura alimentada por IA. Incentivos de prevenção de perdas assim sustentam crescimento de software de dois dígitos mesmo em meio ao escrutínio orçamentário.

APIs nativas de nuvem incorporadas em suítes de assinatura eletrônica

O mercado está mudando de ferramentas de verificação independentes para serviços incorporados que residem dentro de plataformas de fluxo de trabalho de documentos. Adobe e DocuSign agora expõem integrações de serviços de confiança qualificados que permitem verificações em tempo real através de dispositivos enquanto honram regras de soberania de dados. A entrega API-first corta ciclos de implementação e permite que empresas menores acessem controles de nível empresarial com preços baseados em consumo. Receita recorrente de assinatura, upgrades de baixo atrito e instâncias regionais de nuvem fortalecem o lock-in do fornecedor e aceleram a mudança do mercado de verificação de assinatura para SaaS.

Análise do Impacto das Restrições

| Variabilidade entre dispositivos de captura e integração de silos legados | -2.8% | Global, agudo em mercados emergentes | Médio prazo (2-4 anos) |

|---|---|---|---|

| Alta TFR em listas de eleitores multiculturais gera litígio | -1.9% | América do Norte, expandindo para democracias diversas | Curto prazo (≤ 2 anos) |

| Limites de soberania de dados no treinamento de modelos transfronteiriços | -1.4% | Global, concentrado na UE e China | Longo prazo (≥ 4 anos) |

| Risco de litígio de patentes (ex: MITK vs USAA) | -1.1% | América do Norte, transbordamento para mercados globais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Variabilidade entre dispositivos de captura e integração de silos legados

Organizações frequentemente dependem de uma colcha de retalhos de tablets de assinatura, tablets e aplicativos móveis, cada um produzindo dados em diferentes resoluções e taxas de amostragem. Algoritmos devem compensar curvas de pressão inconsistentes e dados de temporização, o que infla taxas de falsa rejeição e aumenta o custo total de propriedade. Integrar verificação moderna com sistemas de registros legados adiciona complexidade, já que dados em silos impedem análises holísticas de fraude. Instituições menores adiam upgrades porque substituir hardware excede benefícios percebidos, restringindo adoção de curto prazo apesar de ganhos de segurança convincentes.

Alta TFR em listas de eleitores multiculturais gera litígio

Verificadores automatizados classificam incorretamente assinaturas legítimas de eleitores cujos scripts diferem por idioma, idade ou deficiência. Litígio já contestou rejeições que afetam desproporcionalmente comunidades minoritárias. Regras de emergência da Califórnia agora exigem revisão humana para todas as cédulas sinalizadas por máquina e mandam treinamento para reconhecer fatores de variabilidade de assinatura. Sobrecarga de conformidade elevada estreita orçamentos do setor público e força fornecedores a rebalancear algoritmos em direção a taxas de falsa rejeição mais baixas, mesmo às custas de taxas de falsa aceitação marginalmente mais altas. [3] California Secretary of State, "Signature Verification Emergency Regulations," sos.ca.gov

Análise de Segmentação

Por Tipo de Solução: Software Estende sua Liderança

Software representou 58% do mercado de verificação de assinatura de 2024, refletindo adoção generalizada de modelos de IA nativos de nuvem que entregam detecção de fraude em tempo real através de canais web, móveis e de agência. Dispositivos de hardware como tablets de assinatura permanecem entrincheirados em ambientes regulamentados, ainda que sua participação continuará a erodir à medida que fluxos de trabalho remotos dominam. O segmento de software está previsto para registrar uma TCAC de 23,7% até 2030, impulsionado por SDKs que incorporam verificação dentro de portais bancários, de saúde e governamentais. Fornecedores estão sobrepondo análises comportamentais sobre comparação de imagem estática, reduzindo assim taxas de revisão manual e diminuindo latência de decisão. Modelos implementáveis em edge abordam locais com conectividade intermitente, ampliando apelo para casos de uso de logística e serviço de campo. Retreinamento contínuo de modelos também permite que fornecedores combatam padrões de ataque emergentes sem mudanças de código do lado do cliente, sublinhando a vantagem estrutural do software dentro do mercado de verificação de assinatura.

Hardware, embora de crescimento mais lento, mantém relevância de nicho onde custódia física de assinaturas em tinta molhada é inegociável. Tribunais, notários e laboratórios selecionados de ciências da vida ainda exigem captura presencial usando dispositivos certificados que anexam timestamps criptográficos. Ainda assim, ciclos de aquisição nestes verticais permanecem longos, orçamentos de capital fixos e custos de retrofit altos. À medida que a economia de nuvem muda critérios de decisão em direção a gastos operacionais, muitos compradores agora eliminam dispositivos gradualmente no fim da vida útil, migrando para captura móvel mais validação de IA de back-end. Esta transição reforça a ascendência de modelos de negócios centrados em software e consolida o foco do provedor em fluxos de receita de assinatura em vez de vendas únicas de hardware.

Por Modelo de Implementação: Cloud e SaaS Ascendem

Implementações on-premises representaram 55% do tamanho do mercado de verificação de assinatura em 2024, já que bancos, seguradoras e empresas de ciências da vida fortemente regulamentados favoreceram controle local por razões de auditoria e latência. No entanto, instalações cloud/SaaS estão projetadas para crescer 28,2% anualmente até 2030, estreitando a lacuna de base instalada em economias de escala e alcance universal de API. Plataformas de nuvem concentram treinamento de modelos em ambientes centralizados, aproveitando conjuntos de dados diversos que aguçam precisão contra ameaças de deepfake. Provisionamento elástico de computação corta gastos de infraestrutura ociosa, uma vantagem crítica para comissões eleitorais que processam cargas de trabalho em rajadas intensas durante períodos de pico de votação.

Zonas regionais de nuvem apoiam mandatos de residência de dados sob GDPR e eIDAS 2.0 mantendo motores de política uniformes. Arquiteturas híbridas-armazenamento local de artefatos de assinatura combinado com inferência baseada em nuvem-oferecem uma ponte amigável à conformidade para adotantes cautelosos. Provedores reforçam proposições de valor com SLAs de tempo de atividade, correções automatizadas e lançamentos de recursos seamless que seriam proibitivamente caros em data centers isolados. À medida que organizações concluem que agilidade operacional supera riscos percebidos de soberania, o mercado de verificação de assinatura está posicionado para uma mudança acelerada em direção a assinaturas SaaS.

Por Modo de Autenticação: Multimodal Ganha Tração

Verificações de assinatura independentes detiveram 72% da receita total em 2024, sublinhando décadas de dependência institucional em autorização manuscrita. No entanto, autenticação multimodal-fundindo assinaturas com escaneamentos de documentos de ID, detecção de vida por selfie e biometria comportamental-está programada para crescer 24,1% anualmente à medida que fraudadores de deepfake corroem defesas de fator único. Bancos crescentemente agrupam biometria facial da Mitek com análises de assinatura para frustrar apropriações de conta em pontos de verificação de depósito remoto. Provedores de saúde similarmente pareiam assinaturas de pacientes com ID emitido pelo governo para formulários de consentimento para satisfazer HIPAA e reduzir responsabilidade.

Em fechamentos imobiliários de alto valor, captura simultânea de assinatura e rosto reforça não-repúdio sem estender tempos de sessão além de limiares de tolerância do usuário. Motores de pontuação adaptativa calibram fatores dinamicamente-reduzindo atrito para transações de baixo risco enquanto escalam para verificações multimodais quando anomalias surgem. À medida que reguladores endossam modelos de garantia em camadas, fornecedores que orquestram seamlessly múltiplos fatores dentro de uma interface capturarão participação incremental através do mercado mais amplo de verificação de assinatura.

Por Setor do Usuário Final: Adoção Governamental Aumenta

Serviços financeiros contribuíram com 24% da receita de mercado em 2024, ancorados por detecção de fraude de cheques e conformidade de abertura de contas. Bancos precificam precisão de verificação diretamente contra economias de prevenção de perdas, fomentando demanda previsível mesmo enquanto ciclos de taxa de juros flutuam. Inversamente, governo e eleições emergem como o vertical de expansão mais rápida, previsto a uma TCAC de 25,6% até 2030 à medida que jurisdições incorporam automação na validação de cédulas e portais de serviços ao cidadão digitais. Especificações de aquisição estaduais agora listam compatibilidade de API, logs de explicabilidade e controles de revisão humana como recursos obrigatórios, abrindo uma faixa para fornecedores especializados que adaptam motores a trilhas de auditoria estatutárias.

Saúde acelera adoção via fluxos de trabalho de e-consentimento, encurtando ciclos de preparação cirúrgica e reconciliando pedidos de prescrição em sessões de telemedicina. Players de logística retrofitam sistemas de prova de entrega com captura de assinatura no dispositivo sincronizada com verificação de nuvem, reduzindo disputas e estornos. Setores jurídicos e imobiliários prezam trilhas de auditoria imutáveis que protegem contra repúdio de contrato, sustentando preços premium para arquivos conformes. Juntos, esses verticais diversos diluem risco de concentração de receita e ampliam o pool total endereçável do mercado de verificação de assinatura. [4]North Carolina State Board of Elections, "Signature Verification Pilot," dl.ncsbe.gov

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

América do Norte representou 34% da receita de 2024, apoiada por regimes regulatórios maduros e ecossistemas de inovação apoiados por capital de risco. Estados introduziram sistemas automatizados de assinatura de cédulas para aumentar integridade eleitoral após o ciclo de 2024, impulsionando upgrades rápidos entre comissões eleitorais. Instituições financeiras também escalaram adoção para embotarem esquemas de fraude de cheques que escalaram em sofisticação e escala, aproveitando análises de IA para detectar desvios sutis de assinatura no momento do depósito. Enforcement de patentes permanece uma espada de dois gumes: vitórias de licenciamento contínuas da USAA geram receita mas elevam custos de conformidade para bancos integrando módulos de depósito remoto. O foco da região em prontidão de auditoria sob FDA Parte 11 solidifica ainda mais demanda por plataformas especializadas que documentam proveniência de assinatura e cadeia de custódia.

Ásia-Pacífico está prevista para entregar a maior TCAC regional de 25,44% entre 2025 e 2030, ancorada por carteiras vinculadas ao Aadhaar da Índia e ecossistemas de pagamento móvel crescentes. Volumes de transação massivos e incidentes episódicos de fraude encorajam o Reserve Bank da Índia a apertar normas KYC, levando bancos a incorporar verificação de assinatura multimodal em fluxos de trabalho de onboarding. Japão e Coreia do Sul avançam pesquisa de veia do dedo e biométrica comportamental, frequentemente pareando essas tecnologias com análise de assinatura para login empresarial de alta confiança. Mandatos locais de soberania de dados estimulam demanda por clusters de inferência hospedados regionalmente, que hiperscale de nuvem fornece através de zonas de disponibilidade no país, garantindo que o mercado de verificação de assinatura atenda regras rigorosas de residência ainda aproveitando feeds de inteligência de ameaças globais.

A narrativa de crescimento da Europa gira em torno do eIDAS 2.0, que formaliza assinaturas eletrônicas qualificadas e compele interoperabilidade transfronteiriça por todo o bloco. Provedores de serviços de confiança certificados desempenham papel pivotal na emissão de certificados digitais incorporados dentro de payloads de assinatura, elevando requisitos técnicos para verificação algorítmica. Brexit complica fluxos de trabalho Reino Unido-UE, forçando fornecedores a manter pilhas de conformidade dual enquanto prometem experiências de usuário seamless. Expectativas do GDPR de privacidade por design empurram provedores a adotar técnicas de aprendizado federado, treinando modelos sem exportar artefatos de assinatura além de fronteiras jurisdicionais. Como resultado, compradores europeus pesam precisão algorítmica ao lado de salvaguardas de privacidade demonstráveis, favorecendo fornecedores que entregam ambos.

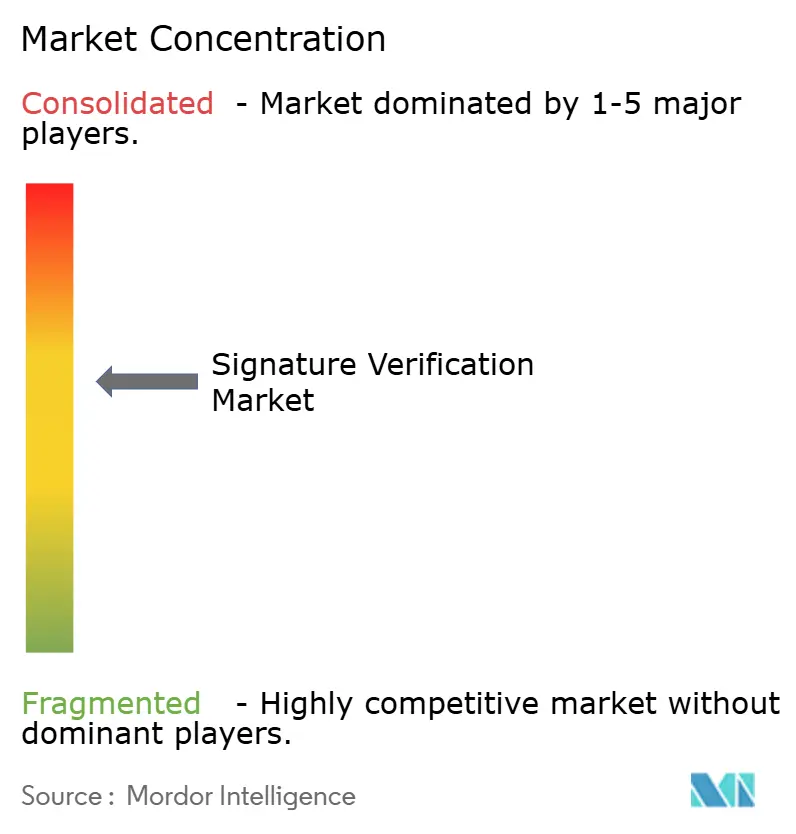

Panorama Competitivo

O mercado de verificação de assinatura permanece moderadamente fragmentado, com nenhum fornecedor comandando participação de mercado dominante através de todos os verticais e geografias. Players estabelecidos como Mitek, Adobe, DocuSign e Entrust aproveitam portfólios de IA e patrimônios de patentes para proteger margem, enquanto desafiantes apoiados por capital de risco perseguem nichos nativos de nuvem. Consolidação horizontal está acelerando à medida que especialistas em verificação de identidade absorvem ativos específicos de assinatura; a compra da Onfido pela Entrust e a infusão de capital de USD 150 milhões da Jumio tipificam movimentos para entrelaçar análises de documentos, biométricas e de assinatura em uma camada de orquestração.

Diferenciação tecnológica crescentemente depende da amplitude de dados ingeridos durante treinamento de modelos e da velocidade com que fornecedores empurram contramedidas de falsificação de assinatura para produção. A arquitetura "Dia Zero" da Mitek exemplifica a mudança em direção a rejeição em tempo real de cheques fraudulentos antes que fundos atinjam contas de clientes. Ao mesmo tempo, integrações de confiança qualificada da Adobe dão a clientes europeus conformidade turnkey com eIDAS 2.0, fortalecendo seu ponto de apoio dentro de fluxos de trabalho regulamentados. Preços tendem em direção a camadas baseadas em consumo, recompensando clientes de alta utilização com custos por transação mais baixos enquanto preservam taxas premium para cargas de trabalho do setor público que demandam trilhas de auditoria exaustivas.

Litígio de patentes injeta tanto risco quanto oportunidade. Acordos multimilionários da USAA com grandes bancos americanos validam o valor econômico de propriedade intelectual de depósito remoto, encorajando grandes incumbentes a licenciar em vez de litigar. Ainda assim, enforcement agressivo pode suprimir inovadores menores cautelosos de exposição à infração, potencialmente empurrando o mercado em direção a consórcios de licenciamento. Provedores que pareiam portfólios robustos de patentes com ecossistemas colaborativos de API aberta estão posicionados para capturar receita OEM incremental à medida que fabricantes de dispositivos incorporam verificação de assinatura na camada de silício ou firmware, estendendo usuários totais endereçáveis bem além de fluxos de trabalho de documentos tradicionais.

Líderes da Indústria de Verificação de Assinatura

-

Mitek Systems Inc.

-

DocuSign Inc.

-

IBM Corporation

-

Parascript LLC

-

Adobe Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Jumio garantiu USD 150 milhões da Great Hill Partners para escalar IA de verificação de imagem e estender para fluxos de trabalho de assinatura

- Março de 2025: Mitek lançou Check Fraud Defender, trazendo análises "Dia Zero" em tempo real para cheques do Tesouro dos EUA

- Fevereiro de 2025: Veriff registrou 75% de crescimento de receita ano a ano e expandiu verificação de assinatura habilitada por IA na América Latina.

- Janeiro de 2025: FDA finalizou orientação sobre sistemas e assinaturas eletrônicos em investigações clínicas, aguçando demandas de auditoria que favorecem soluções de verificação avançadas

Escopo do Relatório Global do Mercado de Verificação de Assinatura

O mercado de verificação de assinatura refere-se ao mercado para tecnologias de software e hardware usadas para autenticar e verificar assinaturas manuscritas, tanto presenciais quanto assinaturas eletrônicas.

O mercado de verificação de assinatura é segmentado por tipo de solução (hardware e software), setor do usuário final (serviços financeiros, governo, saúde, transporte e logística), e geografia (América do Norte (Estados Unidos, Canadá), Europa, Ásia-Pacífico e Resto do Mundo).

Os tamanhos de mercado e previsões são fornecidos em termos de valor (USD) para todos os segmentos acima

| Hardware | Tablets e sensores de assinatura |

| Terminais / quiosques biométricos | |

| Software | Verificação estática (offline) |

| Verificação dinâmica (online) | |

| Plataformas SDK / API |

| On-premise |

| Cloud / SaaS |

| Assinatura independente |

| Multimodal (assinatura + imagem do documento / ID / detecção de vida) |

| Serviços Financeiros |

| Governo e Eleições |

| Saúde |

| Transporte e Logística |

| Jurídico e Imobiliário |

| Outras Indústrias |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio | Israel |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Turquia | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Egito | |

| Resto da África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Solução | Hardware | Tablets e sensores de assinatura |

| Terminais / quiosques biométricos | ||

| Software | Verificação estática (offline) | |

| Verificação dinâmica (online) | ||

| Plataformas SDK / API | ||

| Por Modelo de Implementação | On-premise | |

| Cloud / SaaS | ||

| Por Modo de Autenticação | Assinatura independente | |

| Multimodal (assinatura + imagem do documento / ID / detecção de vida) | ||

| Por Setor do Usuário Final | Serviços Financeiros | |

| Governo e Eleições | ||

| Saúde | ||

| Transporte e Logística | ||

| Jurídico e Imobiliário | ||

| Outras Indústrias | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio | Israel | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de verificação de assinatura?

O mercado de verificação de assinatura atingiu USD 2,8 bilhões em 2025 e está projetado para crescer para USD 3,6 bilhões até 2030 a uma TCAC de 20,6%.

Qual modelo de implementação está crescendo mais rapidamente?

Implementações Cloud/SaaS estão previstas para expandir a uma TCAC de 28,2% à medida que organizações favorecem verificação escalável e orientada por API sobre sistemas on-premise.

Por que a autenticação multimodal está ganhando popularidade?

Fraude de deepfake e identidade sintética expôs limitações de verificações de fator único, então empresas agora combinam assinaturas com dados de detecção de vida, documento de ID e comportamentais para elevar garantia.

Como as regulamentações impactam a demanda do mercado?

EIDAS 2.0 na Europa e 21 CFR Parte 11 nos Estados Unidos exigem validação de assinatura eletrônica mais forte, empurrando empresas a atualizar soluções legadas e impulsionando crescimento sustentado do mercado.

Qual região crescerá mais rapidamente até 2030?

Ásia-Pacífico está projetada para liderar com uma TCAC de 25,44%, impulsionada por carteiras vinculadas ao Aadhaar na Índia e pelo ecossistema de pagamento móvel em expansão da região.

Página atualizada pela última vez em: