Tamanho e Participação do Mercado de Ingredientes Lácteos da América do Norte

Análise do Mercado de Ingredientes Lácteos da América do Norte pela Mordor Intelligence

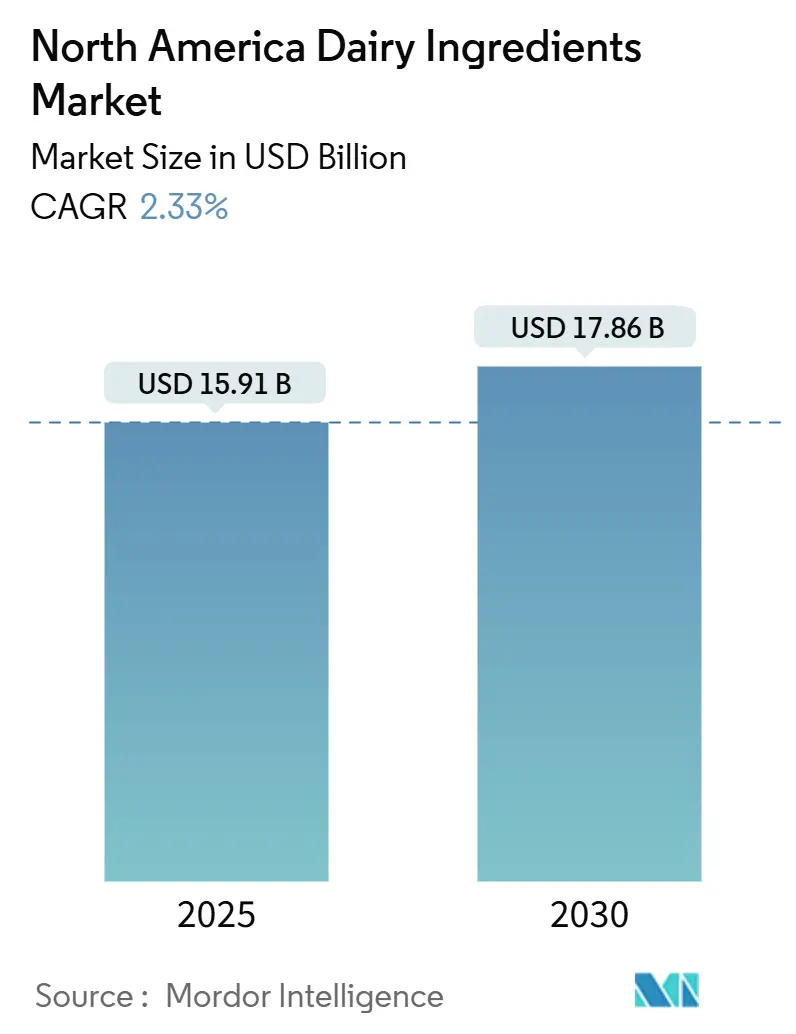

O tamanho do mercado de ingredientes lácteos da América do Norte está avaliado em USD 15,91 bilhões em 2025. Espera-se que cresça de forma constante, alcançando USD 17,86 bilhões até 2030, com uma TCAC de 2,33%. Este crescimento reflete a capacidade do mercado de manter uma base de demanda estável e madura enquanto se adapta às mudanças nas preferências dos consumidores e tendências da indústria. Os fabricantes da região abordam ativamente a crescente demanda por ingredientes lácteos em diversas aplicações, incluindo fórmula infantil, nutrição esportiva e alimentos funcionais. Estes setores dependem de ingredientes lácteos por seu alto valor nutricional, versatilidade funcional e capacidade de aprimorar formulações de produtos. Os fabricantes de fórmula infantil, por exemplo, incorporam ingredientes lácteos para replicar o perfil nutricional do leite humano, garantindo crescimento e desenvolvimento ótimos para bebês. Da mesma forma, o setor de nutrição esportiva utiliza estes ingredientes para criar produtos ricos em proteína que apoiam a recuperação muscular e melhoria do desempenho. Os produtores de alimentos funcionais também aproveitam ingredientes lácteos para atender à crescente demanda dos consumidores por produtos alimentares focados na saúde e fortificados.

Principais Resultados do Relatório

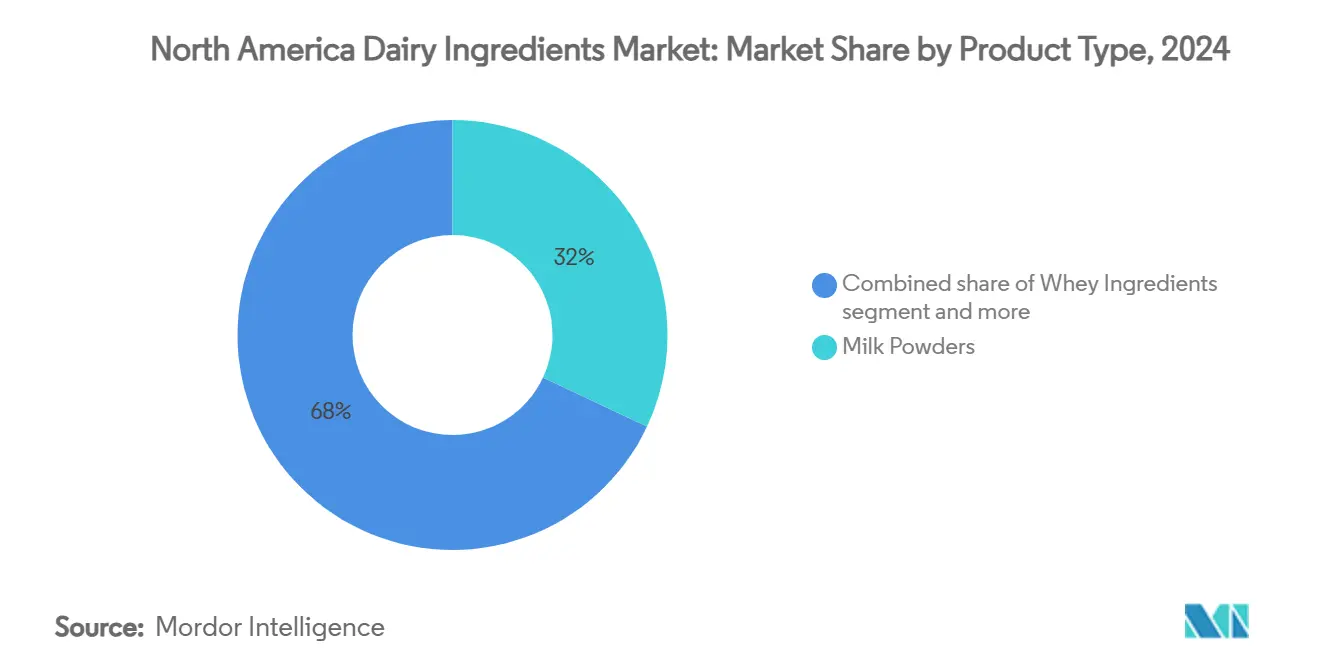

- Por tipo, leites em pó detiveram 32,0% da participação do mercado de ingredientes lácteos da América do Norte em 2024, enquanto Ingredientes de Soro de Leite devem expandir a uma TCAC de 3,70% até 2030.

- Por aplicação, produtos lácteos lideraram com 46,2% de participação na receita em 2024; Nutrição Esportiva e Clínica está crescendo mais rapidamente a 3,80% TCAC até 2030.

- Por natureza, formatos convencionais dominaram com participação de 92,1% em 2024, mas o segmento orgânico está avançando a 3,0% TCAC.

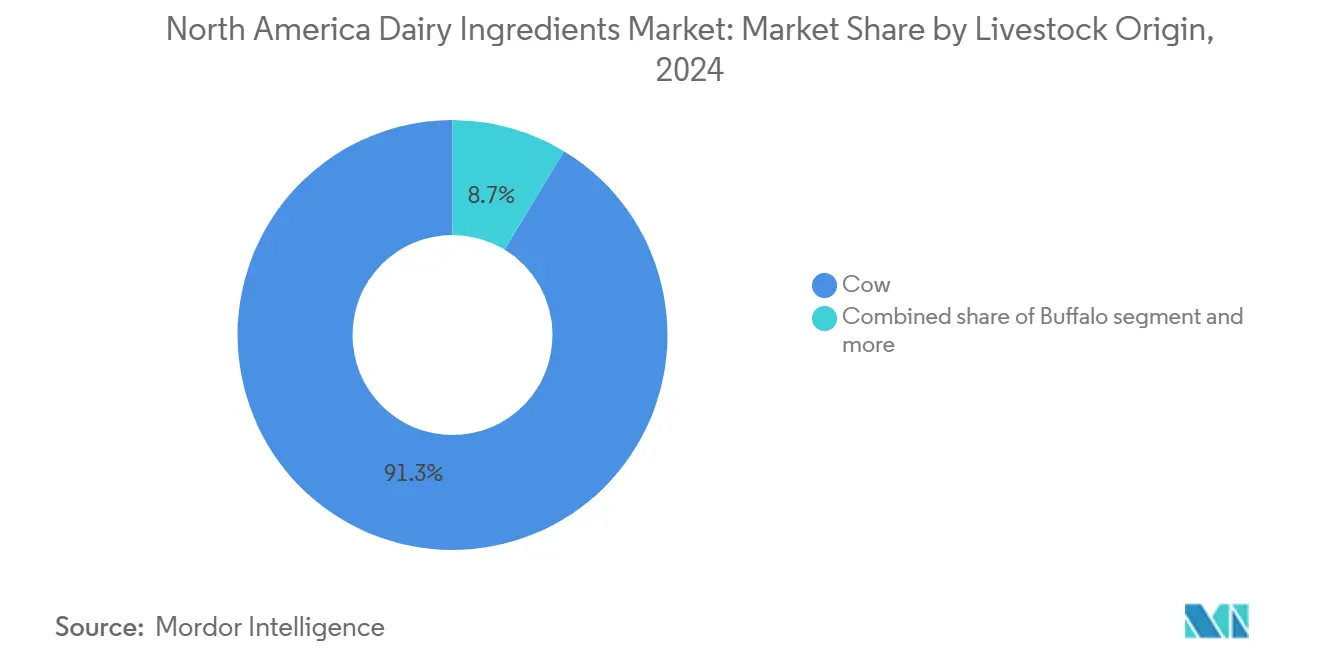

- Por origem do rebanho, vacas dominaram com participação de 92,1% em 2024, mas cabra está posicionada a 3,0% TCAC até 2030.

- Por geografia, os Estados Unidos representaram 65,91% do tamanho do mercado de ingredientes lácteos da América do Norte em 2024, enquanto o México está projetado para registrar uma TCAC de 3,23% até 2030.

Tendências e Insights do Mercado de Ingredientes Lácteos da América do Norte

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente demanda por alimentos ricos em proteína | +0.6% | América do Norte, com expansão para o México | Médio prazo (2-4 anos) |

| Crescente adoção em produtos de nutrição esportiva | +0.4% | Estados Unidos e Canadá mercados principais | Curto prazo (≤ 2 anos) |

| Expansão do mercado de fórmula infantil | +0.3% | América do Norte, mais forte em áreas urbanas | Longo prazo (≥ 4 anos) |

| Crescente adoção no setor de alimentos e bebidas funcionais | +0.5% | América do Norte, ganhos iniciais em centros urbanos | Médio prazo (2-4 anos) |

| Crescente uso na indústria de padaria e confeitaria | +0.2% | Regional, concentrado em centros de processamento | Curto prazo (≤ 2 anos) |

| Demanda por ingredientes lácteos de rótulo limpo e orgânicos | +0.3% | Estados Unidos e Canadá segmentos premium | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente demanda por alimentos ricos em proteína

Os consumidores estão buscando ativamente fontes de proteína que vão além da nutrição básica, priorizando benefícios funcionais como recuperação muscular, saciedade e saúde geral. Esta crescente consciência está impulsionando os fabricantes a desenvolver ingredientes com maiores concentrações de proteína e biodisponibilidade aprimorada. A FDA está abordando esta tendência solicitando informações sobre práticas de fabricação de iogurte com alto teor de proteína, sinalizando sua intenção de potencialmente estabelecer novos padrões de identidade[1]United States Food and Drug Administration, "FDA Issues Request for Information on High-Protein Yogurt", www.fda.gov. Estes padrões poderiam criar oportunidades para ingredientes lácteos com perfis de proteína concentrados para obter vantagens regulamentares e de mercado. No mercado de nutrição esportiva, os fabricantes estão expandindo suas ofertas além dos isolados de proteína de soro de leite tradicionais. Estão incorporando cada vez mais formulações à base de caseína, que proporcionam uma liberação sustentada de aminoácidos. Esta abordagem atende à crescente demanda por produtos que apoiam a recuperação e servem como substitutos eficazes de refeições.

Crescente adoção em produtos de nutrição esportiva

A crescente adoção de produtos de nutrição esportiva é um impulsionador chave no mercado de ingredientes lácteos da América do Norte. Este crescimento é impulsionado pela crescente consciência sobre saúde e fitness entre os consumidores, particularmente nos Estados Unidos e Canadá. Segundo os Centros de Controle e Prevenção de Doenças (CDC), adultos precisam de 150 minutos de atividade física de intensidade moderada por semana. Isso também pode ser 75 minutos de atividade física de intensidade vigorosa ou uma combinação equivalente de atividade física de intensidade moderada e vigorosa[2]Centers for Disease Control and Prevention, "Adult Activity: An Overview", www.cdc.gov, o que levou a uma crescente demanda por produtos que apoiam estilos de vida ativos. Além disso, as iniciativas do governo canadense promovendo alimentação saudável e atividade física contribuem ainda mais para esta tendência. Por exemplo, o Guia Alimentar do Canadá enfatiza a importância de alimentos ricos em proteína, incluindo produtos à base de laticínios, que são frequentemente usados em formulações de nutrição esportiva. A crescente participação em esportes e atividades físicas, juntamente com a tendência crescente de suplementação proteica, deve impulsionar a demanda por ingredientes lácteos neste segmento durante o período de previsão.

Expansão do mercado de fórmula infantil

O setor de fórmula infantil intensificou seus processos de diversificação de ingredientes e qualificação de fornecedores em resposta às interrupções de fornecimento em 2022. Esta mudança abriu portas para fornecedores especializados de proteína láctea, especialmente aqueles hábeis em navegar nos cenários regulamentares. A Estratégia Nacional de Longo Prazo da FDA visa fortalecer a resiliência do mercado, destacando a importância da redundância da cadeia de suprimentos e prevenção de contaminação[3].United States Food and Drug Administration, "FDA Announces Release of Long-Term National Strategy to Increase the Resiliency of the U.S. Infant Formula Market", www.fda.gov Este foco pode beneficiar fornecedores com sistemas de qualidade sofisticados e protocolos robustos de rastreabilidade. Revisões contínuas dos requisitos de nutrientes podem levar a especificações de proteína reformuladas e à introdução de novos ingredientes funcionais, especialmente aqueles que aprimoram a função cognitiva e o desenvolvimento do sistema imunológico em bebês. A partir de junho de 2024, os pacotes alimentares atualizados do programa WIC continuarão a defender a fórmula infantil, mas também introduzirão opções à base de plantas para crianças mais velhas, sugerindo potencial segmentação de mercado[4]Federal Register, "Special Supplemental Nutrition Program for Women, Infants, and Children (WIC): Revisions in the WIC Food Packages", www.federalregister.gov. Novas regras de notificação de fabricação agora exigem aviso de 5 dias para problemas de produção, dando vantagem aos fornecedores com produção ágil e gestão inteligente de estoque. O giro do setor em direção a formulações premium, enfatizando proteínas especializadas como lactoferrina e imunoglobulinas, está estimulando um aumento na demanda por tecnologias de fracionamento avançadas. Estas tecnologias são fundamentais para isolar componentes bioativos sem comprometer o valor nutricional.

Crescente adoção no setor de alimentos e bebidas funcionais

As aplicações de alimentos funcionais estão impulsionando a demanda por ingredientes lácteos com benefícios comprovados à saúde além da nutrição básica, criando oportunidades para fornecedores com capacidades de pesquisa clínica e expertise em compostos bioativos. A definição atualizada da FDA de alimentos "saudáveis", efetiva a partir de fevereiro de 2025, estabelece parâmetros específicos para açúcares adicionados, gordura saturada e sódio que podem favorecer ingredientes lácteos em estratégias de reformulação. O foco estratégico do Kerry Group em nutrição sustentável e benefícios funcionais posiciona a empresa para abordar desafios de redução de sódio e açúcar enquanto melhora perfis nutricionais através de soluções à base de laticínios. As aplicações de lactoferrina estão se expandindo além da fórmula infantil para produtos de nutrição adulta visando a saúde imunológica, com crescimento particular em produtos para consumidores idosos e indivíduos com sistemas imunológicos comprometidos. O movimento de rótulo limpo está impulsionando a reformulação para longe de aditivos sintéticos em direção a ingredientes funcionais derivados de laticínios que fornecem características de desempenho similares com melhor aceitação do consumidor.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Intolerância à lactose e alergias a laticínios | -0.4% | América do Norte, concentrado em áreas urbanas | Médio prazo (2-4 anos) |

| Crescente popularidade de alternativas à base de plantas | -0.6% | Estados Unidos e Canadá segmentos premium | Longo prazo (≥ 4 anos) |

| Volatilidade nos preços do leite cru | -0.3% | América do Norte, com sensibilidade do México | Curto prazo (≤ 2 anos) |

| Rigorosas regulamentações de segurança alimentar e rotulagem | -0.2% | Jurisdição regulamentar dos Estados Unidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Intolerância à lactose e alergias a laticínios

A intolerância à lactose e alergias a laticínios representam restrições significativas no mercado de ingredientes lácteos da América do Norte. Um número crescente de consumidores está sendo diagnosticado com intolerância à lactose, uma condição onde o corpo carece de enzima lactase suficiente para digerir lactose, o açúcar encontrado no leite e produtos lácteos. Isso levou a uma mudança nas preferências dos consumidores em direção a alternativas sem lactose e à base de plantas, reduzindo a demanda por ingredientes lácteos tradicionais. Além disso, alergias a laticínios, que envolvem uma resposta imunológica às proteínas do leite como caseína e soro de leite, limitam ainda mais o consumo de produtos lácteos entre indivíduos afetados. Estes fatores coletivamente representam desafios para o crescimento do mercado, obrigando fabricantes a inovar e diversificar suas ofertas de produtos para atender às necessidades em evolução dos consumidores. A crescente consciência dessas condições e a crescente demanda por produtos alternativos estão reformulando a dinâmica do mercado de ingredientes lácteos na região.

Crescente popularidade de alternativas à base de plantas

A crescente popularidade de alternativas à base de plantas está emergindo como uma restrição significativa no mercado de ingredientes lácteos da América do Norte. Os consumidores estão cada vez mais mudando para produtos à base de plantas devido a preocupações com a saúde, preferências dietéticas e sustentabilidade ambiental. Esta tendência é impulsionada pela crescente consciência sobre intolerância à lactose, veganismo e os benefícios percebidos à saúde de dietas à base de plantas. Além disso, avanços nas formulações de produtos à base de plantas melhoraram sabor, textura e perfis nutricionais, tornando-os mais atraentes para um público mais amplo. A disponibilidade de uma ampla gama de alternativas à base de plantas, como leite de amêndoa, leite de soja, leite de aveia e leite de coco, intensifica ainda mais a competição para ingredientes lácteos tradicionais. Além disso, produtos à base de plantas são frequentemente comercializados como ambientalmente amigáveis, alinhando-se com a crescente demanda dos consumidores por escolhas alimentares sustentáveis e éticas. O crescente investimento em pesquisa e desenvolvimento por fabricantes de produtos à base de plantas levou à introdução de ofertas inovadoras, como queijos, iogurtes e proteínas em pó à base de plantas, que competem diretamente com ingredientes lácteos convencionais.

Análise por Segmento

Por Tipo de Produto: Leites em Pó Sustentam Liderança enquanto Soro de Leite Ganha Impulso

Em 2024, Leites em Pó capturaram 32,0% do mercado de ingredientes lácteos da América do Norte, destacando sua versatilidade em misturas de padaria, recheios de confeitaria e bebidas lácteas reconstituídas. Seu longo prazo de validade e proporção equilibrada de proteína para lactose atendem tanto às necessidades funcionais quanto econômicas dos formuladores. Marcas premium de chocolate estão se voltando para Leite em Pó Integral por sua textura bucal desejada impulsionada pela gordura, que melhora o apelo sensorial de seus produtos, enquanto o Leite em Pó Desnatado é favorecido como proteína econômica para molhos industriais, oferecendo uma solução custo-eficiente sem comprometer a qualidade. Embora o tamanho do mercado para Leites em Pó no setor de ingredientes lácteos da América do Norte esteja projetado para se manter estável, a sensibilidade ao preço está pressionando por ganhos de eficiência, impulsionados por inovações em sistemas de secagem por spray e recuperação de energia. Estes avanços visam reduzir custos de produção mantendo a qualidade do produto, garantindo competitividade em um mercado sensível ao preço.

Ingredientes de Soro de Leite estão posicionados para expandir a uma TCAC de 3,70% até 2030, impulsionados pela crescente demanda por isolado de proteína de soro de leite de alta pureza em bebidas esportivas prontas para beber. Este crescimento é impulsionado pelo crescente foco do consumidor em fitness e dietas ricas em proteína. O soro de leite hidrolisado está criando um nicho na nutrição médica, particularmente para pacientes enfrentando problemas de digestão, pois oferece absorção mais fácil e benefícios de recuperação mais rápidos. Antes considerado um subproduto de baixa margem, o permeado de soro de leite agora é reconhecido como uma valiosa fonte mineral em temperos de lanches, contribuindo para o realce do sabor e valor nutricional. Esta evolução destaca como inovações contínuas de processos, como tecnologias avançadas de filtração e separação, estão expandindo as aplicações e margens de lucro dos produtos de soro de leite no mercado de ingredientes lácteos da América do Norte.

Nota: Participações dos segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Natureza: Segmento Orgânico Cresce como Nicho Premium

Em 2024, formatos convencionais dominaram o mercado de ingredientes lácteos da América do Norte, capturando uma substancial participação de 92,1%. Esta fortaleza é amplamente devido ao fácil acesso da região ao leite cru, garantindo um fornecimento consistente de insumo para produção. A disponibilidade de leite cru não apenas assegura produção ininterrupta mas também apoia economias de escala, reduzindo custos gerais para fabricantes. Além disso, as estruturas de custos estabelecidas dos ingredientes lácteos convencionais os tornaram a escolha preferida para fabricantes, facilitando preços competitivos e adoção ampla em diversas aplicações. Produtos como leites em pó, proteínas de soro de leite e caseína, derivados de ingredientes lácteos convencionais, desempenham papéis fundamentais em indústrias que vão desde padaria e confeitaria até nutrição infantil. Estes ingredientes são integrais à formulação de vários produtos finais, oferecendo benefícios funcionais como textura melhorada, prazo de validade estendido e valor nutricional, o que impulsiona ainda mais sua demanda.

Por outro lado, ingredientes lácteos orgânicos estão em ascensão, ostentando uma TCAC projetada de 3,0% até 2030. Este crescimento é amplamente impulsionado por uma crescente inclinação do consumidor em direção a produtos de rótulo limpo e origem sustentável. Como resultado, ingredientes lácteos orgânicos estão cada vez mais presentes em formulações premium, atraindo consumidores conscientes da saúde e ambientalmente responsáveis. Produzidos sob regulamentações rigorosas, estes ingredientes são livres de aditivos sintéticos, hormônios e pesticidas, tornando-os atraentes para uma base de consumidores de nicho, mas em expansão. O processo de produção de ingredientes lácteos orgânicos frequentemente envolve custos mais altos devido a requisitos rigorosos de conformidade e disponibilidade limitada de matéria-prima, o que contribui para seu posicionamento premium no mercado. Embora detenham uma participação menor de mercado, ingredientes lácteos orgânicos estão criando espaços em produtos de alto valor, incluindo fórmula infantil orgânica, suplementos nutricionais e ofertas lácteas especializadas. Estes produtos atendem consumidores dispostos a pagar um prêmio por qualidade, segurança e sustentabilidade, impulsionando ainda mais o crescimento deste segmento.

Por Origem do Rebanho: Domínio do Leite Bovino Enfrenta Rivais de Nicho

Em 2024, o leite bovino comandou uma participação dominante de 92,1% do segmento de origem do rebanho. Esta fortaleza é amplamente devido à crescente demanda por ingredientes lácteos derivados de vacas, integrais a produtos como leite, queijo, manteiga e iogurte. A ampla disponibilidade do leite bovino, juntamente com suas vantagens nutricionais e versatilidade de processamento, consolidou seu status como a principal fonte de ingredientes lácteos da região. O leite bovino é rico em nutrientes essenciais como cálcio, proteína e vitaminas, que contribuem para sua popularidade entre os consumidores. Além disso, com avanços na pecuária leiteira e a adoção de tecnologias modernas, a produção de leite bovino viu aumentos em eficiência e produtividade, reforçando sua dominância de mercado. Estes avanços incluem técnicas melhoradas de reprodução, melhor qualidade de ração e sistemas automatizados de ordenha, que coletivamente aprimoraram a produção geral e qualidade do leite bovino.

Enquanto isso, o leite de cabra, apesar de sua menor participação de mercado, está pronto para expandir a uma TCAC de 3,0% até 2030. Ingredientes lácteos derivados de cabra estão se tornando cada vez mais procurados, graças aos seus benefícios nutricionais distintos, como digestibilidade aprimorada e propriedades alergênicas reduzidas quando comparados ao leite bovino. Essas qualidades tornaram o leite de cabra e seus produtos favoritos entre consumidores conscientes da saúde e aqueles com requisitos dietéticos especializados. O leite de cabra contém níveis mais altos de certos nutrientes, como ácidos graxos de cadeia média e compostos bioativos, que contribuem para seus benefícios à saúde. Além disso, à medida que a consciência das vantagens do leite de cabra aumenta, e com sua crescente presença em mercados de nicho como queijos especializados e fórmulas infantis, sua trajetória de crescimento no mercado de ingredientes lácteos da América do Norte parece promissora. A crescente disponibilidade de produtos de leite de cabra em canais de varejo e o crescente foco em práticas de agricultura sustentável e de pequena escala devem apoiar ainda mais este crescimento.

Nota: Participações dos segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Nutrição Esportiva Define o Ritmo de Crescimento

Em 2024, Produtos Lácteos comandaram uma notável participação de 46,2% do mercado, destacando a demanda persistente por ingredientes chave como pós, lactose e proteínas do leite. Estes ingredientes são fundamentais na produção de itens regionais básicos como queijo, iogurte e leite fluido. Uma crescente inclinação do consumidor em direção a produtos lácteos premium, combinada com avanços tecnológicos no processamento, amplificou a demanda por estes ingredientes. Além disso, o crescente uso de produtos à base de laticínios em diversas aplicações alimentares, incluindo padaria e confeitaria, está impulsionando a expansão do mercado. Por exemplo, lactose e proteínas do leite são extensivamente utilizadas em produtos de padaria para realçar textura e sabor, enquanto pós lácteos são integrais na confeitaria por suas propriedades emulsificantes. Fabricantes, respondendo à crescente ênfase em ingredientes de rótulo limpo e naturais, estão inovando e ampliando suas gamas de produtos para alinhar com as demandas em mudança dos consumidores. Isso inclui o desenvolvimento de ingredientes lácteos orgânicos e minimamente processados para atender consumidores conscientes da saúde.

O setor de Nutrição Esportiva e Clínica da América do Norte está em trajetória ascendente, com uma TCAC prevista de 3,8%. Este crescimento é amplamente atribuído ao interesse elevado em vida ativa e busca pelo envelhecimento saudável em várias demografias. À medida que a consciência cresce sobre as vantagens de dietas ricas em proteína e alimentos funcionais, a demanda por ingredientes derivados de laticínios neste setor se intensifica. Componentes lácteos como proteína de soro de leite, caseína e concentrados de proteína do leite estão encontrando seu caminho em bebidas esportivas, barras proteicas e suplementos dietéticos. Por exemplo, a proteína de soro de leite é amplamente reconhecida por sua absorção rápida e benefícios de recuperação muscular, tornando-se uma escolha preferida entre atletas, enquanto a caseína é valorizada por suas propriedades de digestão lenta, apoiando o reparo muscular prolongado. Além disso, o compromisso da demografia envelhecida com a saúde muscular e bem-estar geral está estimulando o crescimento de produtos de nutrição clínica. Estes produtos são cada vez mais formulados para abordar preocupações específicas de saúde, como sarcopenia e perda de densidade óssea, que são prevalentes entre adultos mais velhos. O mercado é ainda mais impulsionado por formulações inovadoras de produtos adaptadas a preferências dietéticas específicas, incluindo opções sem lactose e alternativas à base de plantas infundidas com proteínas lácteas, garantindo inclusividade para consumidores com restrições ou preferências dietéticas.

Análise Geográfica

Em 2024, os Estados Unidos comandam uma participação dominante de 65,91% do mercado de ingredientes lácteos da América do Norte, fortalecidos por sua infraestrutura avançada de processamento, cadeias de suprimentos bem estabelecidas e proximidade a centros de fabricação de alimentos chave que amplificam a demanda por ingredientes. Por exemplo, os Estados Unidos são um produtor líder de concentrados e isolados de proteína de soro de leite, que são amplamente utilizados em produtos de nutrição esportiva e alimentos funcionais. Além disso, a presença de grandes empresas lácteas como Dairy Farmers of America, Land O'Lakes e Leprino Foods fortalece ainda mais sua posição no mercado. O país também se beneficia de investimentos significativos em pesquisa e desenvolvimento, permitindo inovações em formulações de ingredientes lácteos, como produtos sem lactose e híbridos lácteo-vegetais, para atender às preferências em evolução dos consumidores.

O México se destaca como a região com crescimento mais rápido, ostentando uma TCAC de 3,23% projetada até 2030, impulsionada por um aumento no consumo per capita de queijo. A crescente popularidade de queijos mexicanos tradicionais como Oaxaca, Cotija e Queso Fresco, juntamente com a crescente adoção de queijo processado em redes de fast food e refeições prontas para comer, está impulsionando a demanda por ingredientes lácteos no país. Além disso, iniciativas governamentais para apoiar o setor lácteo, como subsídios para pequenos produtores e investimentos em infraestrutura de cadeia fria, estão contribuindo para o crescimento do mercado. Por exemplo, o "Programa de Fomento Ganadero" (Programa de Promoção Pecuária) do governo mexicano tem sido fundamental para melhorar a eficiência da produção de leite, o que indiretamente apoia o mercado de ingredientes lácteos.

O Canadá está se concentrando em ingredientes lácteos com alto teor de proteína, como isolados de proteína do leite, alinhando-se com estratégias de mercado premium que priorizam vantagens funcionais sobre meros preços de commodities. Por exemplo, fabricantes canadenses estão se concentrando em produzir produtos de caseína e proteína de soro de leite de alta qualidade para atender à crescente demanda por bebidas, lanches e produtos de nutrição infantil enriquecidos com proteína. Empresas como Saputo e Agropur Cooperative estão na vanguarda desta tendência, aproveitando a reputação do Canadá por padrões rigorosos de qualidade e práticas de produção sustentável. Além disso, a crescente popularidade de alternativas lácteas à base de plantas no Canadá levou fabricantes a explorar produtos híbridos que combinam proteínas lácteas e vegetais, diversificando ainda mais o mercado.

Cenário Competitivo

O mercado de ingredientes lácteos da América do Norte demonstra concentração moderada. Isso indica um ambiente competitivo fragmentado onde numerosos players operam, variando de especialistas regionais a gigantes globais. Players regionais frequentemente se concentram em atender demandas e preferências locais, aproveitando sua proximidade aos clientes e compreensão das tendências regionais para obter vantagem competitiva. Por exemplo, cooperativas lácteas menores nos Estados Unidos e Canadá enfatizam ingredientes orgânicos e de origem local para atrair consumidores conscientes da saúde.

Empresas globais, por outro lado, trazem recursos extensivos, tecnologias avançadas e forte reconhecimento de marca para o mercado. Elas frequentemente se diferenciam através da inovação, oferecendo uma ampla gama de produtos especializados, incluindo isolados de proteína de soro de leite, concentrados de proteína do leite e ingredientes sem lactose. Por exemplo, Arla Foods, Fonterra Co-operative e Agropur Co-operative se estabeleceram como players chave expandindo consistentemente seus portfólios de produtos e investindo em pesquisa e desenvolvimento para atender necessidades em evolução dos consumidores.

Além disso, o cenário competitivo é moldado por parcerias estratégicas, fusões e aquisições, que permitem às empresas fortalecer suas posições no mercado. Especialistas regionais frequentemente colaboram com empresas maiores para aprimorar sua presença no mercado e acessar tecnologias avançadas de processamento. Por exemplo, parcerias entre cooperativas lácteas locais e corporações multinacionais permitiram que players menores escalassem suas operações mantendo sua identidade regional. Fusões e aquisições, como a aquisição do negócio de queijo natural da Kraft Heinz pelo Lactalis Group, também desempenharam um papel significativo na consolidação do mercado. Esta interação dinâmica entre players regionais e globais, juntamente com inovação contínua e alianças estratégicas, continua a definir a estrutura competitiva do mercado de ingredientes lácteos da América do Norte.

Líderes da Indústria de Ingredientes Lácteos da América do Norte

-

Arla Foods amba

-

Dairy Farmers of America

-

Fonterra Co-operative Group Ltd

-

Agropur Co-operative

-

Saputo, Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: Hilmar Cheese Co. inaugurou uma instalação de produção de última geração de USD 600 milhões em Dodge City, Kansas, focando em queijos estilo americano e ingredientes de soro de leite. Esta instalação não apenas marca um investimento de capital substancial mas também promete criação de empregos na região. Produzirá blocos de 40 libras de queijo americano para distribuição atacadista, juntamente com uma gama de produtos de proteína de soro de leite destinados a mercados globais.

- Outubro de 2024: Lactalis USA investiu USD 55 milhões na expansão de sua instalação em Tulare, Califórnia, impulsionada pela crescente popularidade do queijo feta nos EUA. A expansão introduz uma nova linha de fabricação de 38.000 pés quadrados, especificamente para aumentar a produção do queijo Président Feta.

- Setembro de 2024: Arla Foods Ingredients lançou uma campanha visando motivar fabricantes de laticínios a desenvolver produtos inovadores com alto teor de proteína. Apelidada de campanha 'Go High in Protein', ela destaca a linha Nutrilac® ProteinBoost, uma gama de proteínas de soro de leite microparticuladas patenteadas, da Arla Foods Ingredients, ostentando uma riqueza de aminoácidos essenciais.

- Julho de 2024: Leprino Foods firmou um acordo de licenciamento global com a startup holandesa Fooditive Group para produzir caseína livre de animais através da tecnologia de fermentação de precisão, visando escalar a produção para centenas de milhares de toneladas mantendo operações lácteas convencionais.

Escopo do Relatório do Mercado de Ingredientes Lácteos da América do Norte

O mercado estudado é segmentado por tipo, aplicação e geografia. Com base no tipo, o mercado é segmentado em leites em pó, concentrado de proteína do leite e isolado de proteína do leite, ingredientes de soro de leite, lactose e derivados, caseína e caseinatos, e outros tipos. Com base na aplicação, o mercado é segmentado em padaria e confeitaria, produtos lácteos, fórmula de leite infantil, nutrição esportiva e clínica, e outras aplicações. Com base na geografia, o mercado é segmentado em Estados Unidos, Canadá, México e Resto da América do Norte.

| Leites em Pó | Leite em Pó Desnatado |

| Leite em Pó Integral | |

| Outros | |

| Concentrados e Isolados de Proteína do Leite | |

| Ingredientes de Soro de Leite | Concentrado de Proteína de Soro de Leite |

| Isolado de Proteína de Soro de Leite | |

| Proteína de Soro de Leite Hidrolisada | |

| Lactose e Derivados | |

| Caseína e Caseinatos | |

| Outros |

| Convencional |

| Orgânico |

| Vaca |

| Búfalo |

| Cabra e Ovelha |

| Padaria e Confeitaria |

| Produtos Lácteos |

| Fórmula de Leite Infantil |

| Nutrição Esportiva e Clínica |

| Alimentos de Conveniência e Prontos para Comer |

| Outras Aplicações |

| Estados Unidos |

| Canadá |

| México |

| Resto da América do Norte |

| Por Tipo | Leites em Pó | Leite em Pó Desnatado |

| Leite em Pó Integral | ||

| Outros | ||

| Concentrados e Isolados de Proteína do Leite | ||

| Ingredientes de Soro de Leite | Concentrado de Proteína de Soro de Leite | |

| Isolado de Proteína de Soro de Leite | ||

| Proteína de Soro de Leite Hidrolisada | ||

| Lactose e Derivados | ||

| Caseína e Caseinatos | ||

| Outros | ||

| Por Natureza | Convencional | |

| Orgânico | ||

| Por Origem do Rebanho | Vaca | |

| Búfalo | ||

| Cabra e Ovelha | ||

| Por Aplicação | Padaria e Confeitaria | |

| Produtos Lácteos | ||

| Fórmula de Leite Infantil | ||

| Nutrição Esportiva e Clínica | ||

| Alimentos de Conveniência e Prontos para Comer | ||

| Outras Aplicações | ||

| Por Geografia | Estados Unidos | |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

Perguntas Principais Respondidas no Relatório

Qual é o valor atual do mercado de ingredientes lácteos da América do Norte?

O mercado está em USD 15,9 bilhões em 2025 e está previsto para alcançar USD 17,8 bilhões até 2030.

Qual tipo de ingrediente lidera o mercado?

Leites em Pó lideram com 32,0% de participação na receita em 2024, enquanto Ingredientes de Soro de Leite estão crescendo mais rapidamente a uma TCAC de 3,70%.

Por que a nutrição esportiva é importante para o crescimento futuro?

As aplicações de Nutrição Esportiva e Clínica estão se expandindo a 3,8% TCAC conforme consumidores buscam bebidas, barras e formulações médicas fortificadas com proteína, impulsionando a demanda por frações de soro de leite e caseína de alta pureza.

Qual país apresenta a maior oportunidade de crescimento?

O México é a geografia de crescimento mais rápido a 3,23% TCAC, impulsionado pelo crescente consumo de queijo e disposições comerciais favoráveis do USMCA.

Página atualizada pela última vez em: