Tamanho e Participação do Mercado de Inulina

Análise do Mercado de Inulina pela Mordor Intelligence

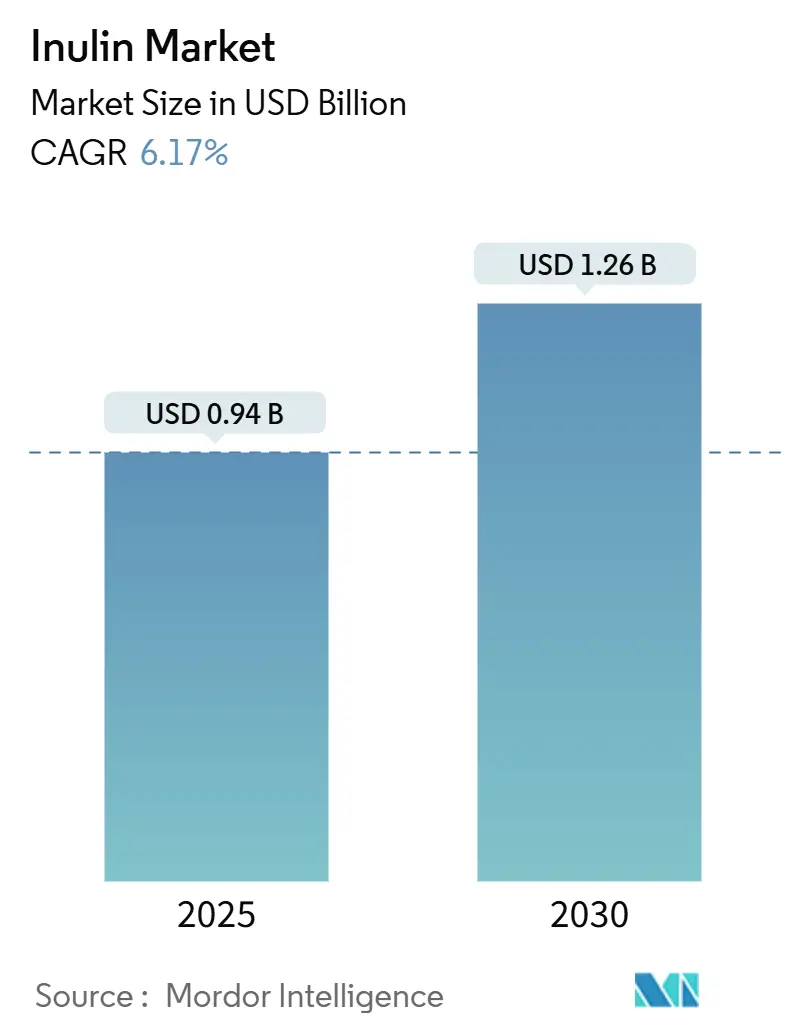

O mercado de inulina está projetado para crescer de uma avaliação de USD 0,94 bilhão em 2025 para USD 1,26 bilhão até 2030, e o mercado de inulina está preparado para testemunhar uma TCAC robusta de 6,17%. Este crescimento é impulsionado por uma crescente ênfase do consumidor na saúde digestiva e pelas afirmações GRAS da FDA dos EUA para várias fontes botânicas. Além disso, os avanços nas tecnologias de extração estão reforçando a eficiência da produção, alimentando ainda mais a demanda. Os processadores europeus aproveitam cadeias de suprimento de chicória estabelecidas, enquanto os projetos escaláveis de alcachofra de Jerusalém da América do Norte e a integração de agave do México diversificam as estratégias de abastecimento. Esta diversificação mitiga os riscos de matérias-primas e fortalece a resiliência da cadeia de suprimentos. A pesquisa clínica ressalta os benefícios da inulina para a saúde, desde melhorar os perfis lipídicos e aumentar a absorção de cálcio até enriquecer o microbioma. Tais validações não apenas fortalecem as alegações de saúde, mas também estimulam a inovação no desenvolvimento de produtos. A inulina líquida está se tornando uma escolha favorita em bebidas prontas para beber, graças à sua rápida solubilização que aumenta o rendimento da fábrica e refina a textura do produto. Por outro lado, a inulina em pó continua a desempenhar um papel fundamental em aplicações de padaria e laticínios. No entanto, desafios se aproximam: sensibilidade de preços em mercados em desenvolvimento e preocupações de estabilidade em alimentos ácidos tratados com calor. Não obstante, avanços nas técnicas de processamento e tecnologias de encapsulamento estão melhorando a eficiência de custos e a estabilidade funcional, estabelecendo o cenário para o crescimento sustentado do mercado.

Principais Conclusões do Relatório

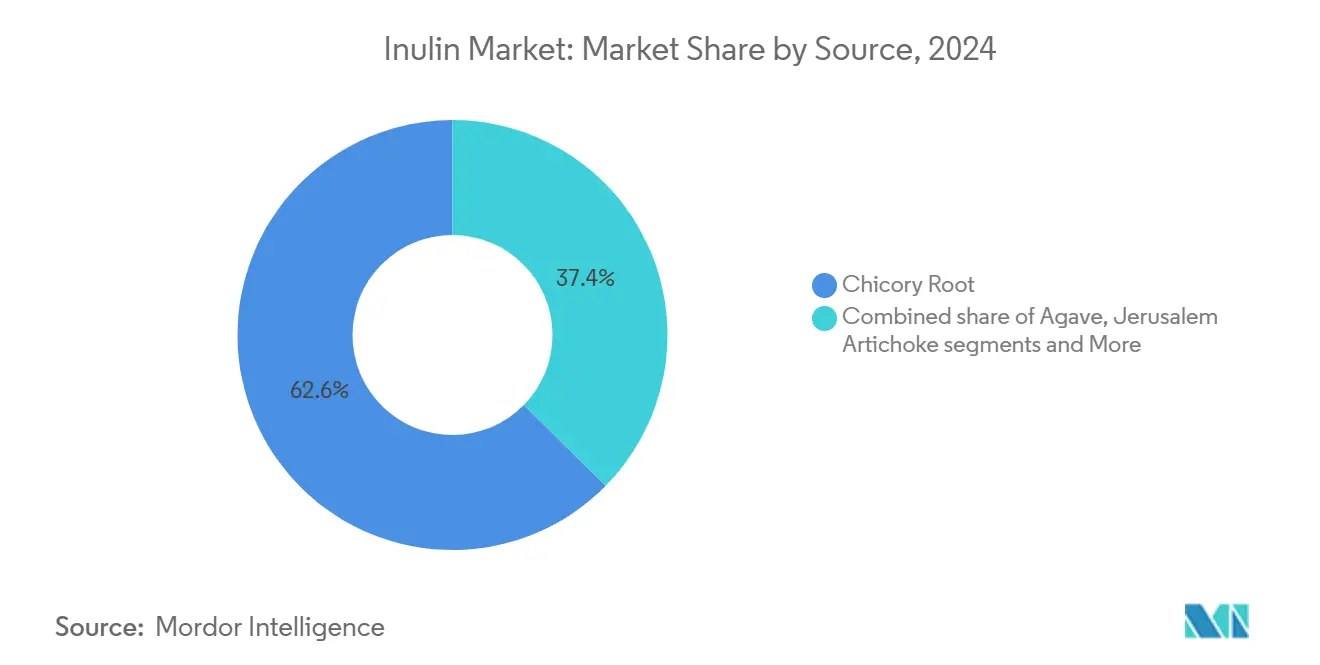

- Por fonte, a raiz de chicória liderou com 62,64% da participação do mercado de inulina em 2024; a alcachofra de Jerusalém está projetada para expandir a uma TCAC de 7,33% até 2030.

- Por forma, o pó representou 71,35% da participação do tamanho do mercado de inulina em 2024, enquanto o líquido está avançando a uma TCAC de 7,37% até 2030.

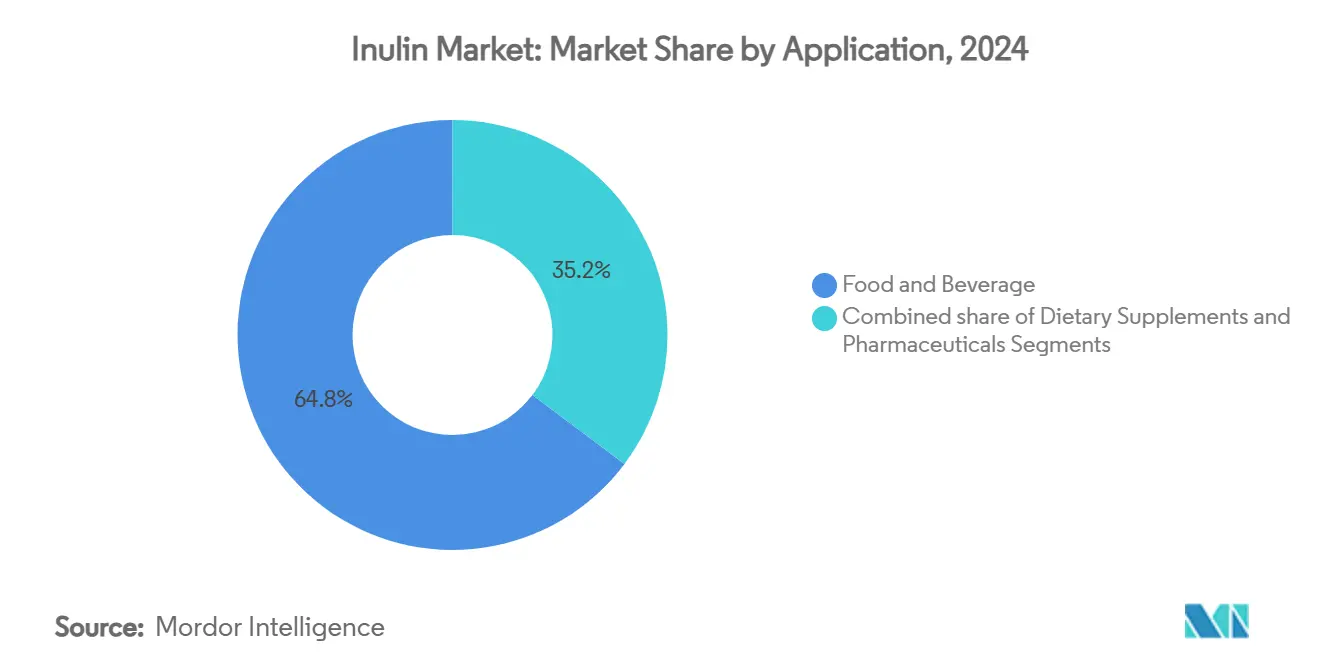

- Por aplicação, alimentos e bebidas detiveram 64,76% da participação de receita em 2024; suplementos dietéticos estão crescendo a uma TCAC de 7,22% até 2030.

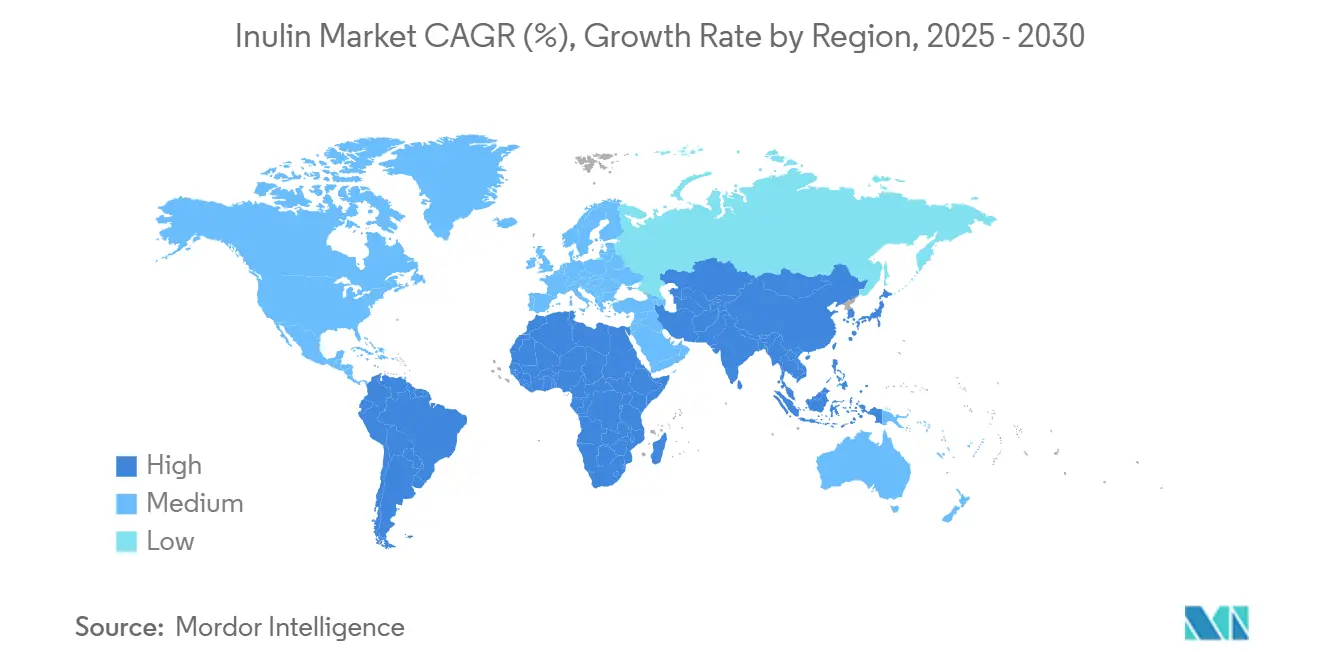

- Por geografia, a Europa dominou com 47,89% da participação de receita em 2024, enquanto a Ásia-Pacífico está definida para registrar uma TCAC de 7,34% até 2030.

Tendências e Insights do Mercado Global de Inulina

Análise de Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO DE TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Crescente demanda por ingredientes prebióticos | +1.8% | Global, com Ásia-Pacífico liderando a adoção | Médio prazo (2-4 anos) |

| Aumento do foco do consumidor em ingredientes de rótulo limpo | +1.2% | América do Norte e Europa principais, expandindo para Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Crescente população geriátrica buscando produtos para saúde digestiva | +0.9% | Global, concentrada em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Demanda de fabricantes de produtos sem glúten para melhoria de textura | +0.7% | América do Norte e Europa mercados centrais | Médio prazo (2-4 anos) |

| Aumento da ênfase do consumidor em produtos alimentares de baixa caloria | +0.6% | Global, liderado por demografias urbanas | Curto prazo (≤ 2 anos) |

| Expansão da demanda da indústria de alimentos fortificados | +0.5% | Mercados de crescimento da Ásia-Pacífico, estabelecidos em regiões desenvolvidas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente demanda por ingredientes prebióticos

A inulina emergiu como um ingrediente fundamental no crescente mercado de prebióticos, que está evoluindo além da suplementação probiótica tradicional. Sua fermentação seletiva por bactérias intestinais benéficas a posiciona como um impulsionador chave da saúde intestinal. O reconhecimento da FDA dos EUA da inulina como uma fibra solúvel que contribui para a ingestão de fibra dietética validou suas alegações de saúde, permitindo que os fabricantes comercializem com confiança seus benefícios prebióticos para os consumidores[1]Cereals and Grains Association, "The Science of Prebiotics", www.cerealsgrains.org. Esta clareza regulatória fornece à inulina uma vantagem competitiva sobre outros prebióticos que enfrentam desafios na obtenção de aprovações de alegações de saúde. Além disso, a dupla funcionalidade da inulina como prebiótico e como substituto de gordura e açúcar aumenta seu apelo para fabricantes de alimentos que visam desenvolver produtos de rótulo limpo. A inulina de cadeia curta, em particular, demonstrou maior eficácia na prevenção da aterosclerose em comparação com variantes de cadeia longa, apresentando oportunidades para diferenciação de produtos baseada na estrutura molecular. Esta combinação de apoio regulatório, versatilidade funcional e benefícios para a saúde ressalta a crescente importância da inulina no mercado de prebióticos.

Aumento do foco do consumidor em ingredientes de rótulo limpo

O posicionamento de rótulo limpo fez a transição de ser uma estratégia de marketing para um foco operacional essencial para os fabricantes. A inulina, derivada de fontes vegetais e requerendo processamento mínimo, se alinha perfeitamente com a crescente demanda do consumidor por transparência e ingredientes naturais. Seu status de Geralmente Reconhecido Como Seguro (GRAS) e perfil de segurança bem estabelecido permitem que os fabricantes substituam aditivos sintéticos sem comprometer aspectos críticos como funcionalidade do produto ou vida útil. Na União Europeia, regulamentações rigorosas exigindo rotulagem clara de ingredientes fornecem uma vantagem competitiva para produtos contendo componentes reconhecíveis como inulina derivada de raiz de chicória, em oposição a alternativas sintéticas[2]European Union, "Regulation (EU) No 1169/2011 Of The European Parliament And Of The Council", www.eur-lex.europa.eu. Este quadro regulatório beneficia particularmente as aplicações de inulina líquida, onde a simplicidade do processamento e a familiaridade dos ingredientes influenciam significativamente as preferências do consumidor. A adoção da inulina não se limita mais a produtos premium; fabricantes do mercado de massa estão cada vez mais incorporando-a para atender às expectativas de rótulo limpo enquanto mantêm a eficiência de custos.

Crescente população geriátrica buscando produtos para saúde digestiva

As Perspectivas da População Mundial das Nações Unidas destacam a tendência acelerada do envelhecimento populacional global, com indivíduos de 65 anos ou mais projetados para representar 16% da população global até 2050. Esta mudança demográfica está impulsionando uma demanda sustentada por soluções de saúde digestiva adaptadas às necessidades de adultos mais velhos[3]United Nations, "Department of Economic and Social Affairs Population Division", www.population.un.org. Pesquisas do Instituto Nacional do Envelhecimento enfatizaram a conexão crítica entre a saúde intestinal e a função cognitiva em populações idosas, expandindo as aplicações potenciais da inulina além de seu papel tradicional na saúde digestiva. Mudanças relacionadas à idade na função gastrointestinal, como produção reduzida de ácido estomacal e alterações na composição do microbioma intestinal, criam requisitos nutricionais únicos. As propriedades prebióticas suaves da inulina a tornam uma solução eficaz, atendendo a essas necessidades sem causar o desconforto digestivo frequentemente associado a intervenções mais agressivas. Além disso, o Programa de Envelhecimento Saudável dos Centros de Controle e Prevenção de Doenças ressalta a importância de estratégias de nutrição preventiva, posicionando ingredientes funcionais como a inulina como ferramentas vitais para apoiar a saúde e independência entre populações envelhecidas.

Demanda de fabricantes de produtos sem glúten para melhoria de textura

A Administração de Alimentos e Medicamentos dos EUA padronizou a definição de rotulagem sem glúten sob 21 CFR 101.91, fornecendo clareza às definições de mercado enquanto cria oportunidades significativas para ingredientes funcionais que abordam desafios relacionados à textura em formulações sem glúten. A Fundação da Doença Celíaca relata que a doença celíaca afeta aproximadamente 1% da população global. Além disso, um número crescente de consumidores está adotando dietas sem glúten devido a benefícios de saúde percebidos, expandindo assim o mercado potencial para ingredientes que melhoram a textura. A inulina, um ingrediente versátil com propriedades formadoras de gel sob condições específicas de temperatura e concentração, desempenha um papel crucial na melhoria da textura em várias categorias de produtos sem glúten, incluindo produtos assados e alimentos processados que requerem estabilidade estrutural. Sua capacidade de aumentar a retenção de água e prolongar a vida útil aborda efetivamente desafios críticos de formulação, como manter a umidade e prevenir o envelhecimento, que são prevalentes no desenvolvimento de produtos sem glúten.

Análise de Impacto das Restrições

| RESTRIÇÃO | (~) % IMPACTO NA PREVISÃO DE TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Alto custo de processamento da inulina | -1.1% | Global, particularmente impactando mercados sensíveis ao preço | Curto prazo (≤ 2 anos) |

| Questões de estabilidade da inulina sob alta temperatura e pH baixo | -0.8% | Global, afetando aplicações de alimentos processados | Médio prazo (2-4 anos) |

| Evidência clínica inconsistente para benefícios alegados | -0.6% | Mercados desenvolvidos com supervisão regulatória rigorosa | Longo prazo (≥ 4 anos) |

| Requisitos rigorosos de rotulagem em países desenvolvidos | -0.4% | América do Norte e Europa principalmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto custo de processamento da inulina

De acordo com dados do Serviço de Pesquisa Econômica do Departamento de Agricultura dos EUA, o processamento de culturas especiais requer investimento de capital significativamente maior por unidade de produção em comparação com culturas de commodities. Este alto requisito de capital cria barreiras substanciais de entrada para novas instalações de produção de inulina. O processo de extração de inulina é complexo, envolvendo múltiplas etapas como difusão com água quente, concentração sob pressão reduzida e secagem de precisão. Esses processos exigem equipamentos avançados e expertise técnica, o que restringe a flexibilidade da cadeia de suprimentos e aumenta os desafios operacionais. Além disso, a Agência Internacional de Energia relata que os custos crescentes de energia estão impactando as operações de processamento de alimentos, particularmente processos intensivos em energia como secagem por pulverização e concentração, ambos críticos para a produção de inulina. Esses requisitos técnicos e financeiros resultam em investimentos de capital consideráveis para instalações de produção, favorecendo jogadores estabelecidos com infraestrutura existente. Esta dinâmica torna desafiador para novos entrantes competir efetivamente, apesar das crescentes oportunidades no mercado.

Evidência clínica inconsistente para benefícios alegados

A Autoridade Europeia de Segurança Alimentar (EFSA) estabeleceu padrões rigorosos de evidência para alegações de saúde relacionadas a fibras dietéticas, incluindo inulina. Muitos benefícios alegados falham em atender a esses padrões, criando incerteza regulatória significativa para fabricantes que visam fazer alegações específicas de saúde. Similarmente, a Comissão Federal de Comércio dos EUA (FTC) intensificou suas ações de execução contra alegações de saúde não substanciadas, exigindo que os fabricantes forneçam evidência clínica robusta para substantificar suas mensagens promocionais. Este escrutínio intensificado colocou pressão adicional no mercado de ingredientes funcionais. No entanto, a variabilidade nas metodologias de ensaios clínicos, demografia dos participantes e medidas de resultado representa um grande desafio na construção de uma base de evidência consistente para os benefícios específicos de saúde da inulina. Essas inconsistências limitam a capacidade dos fabricantes de fazer alegações terapêuticas definitivas. Dados da base de dados de ensaios clínicos dos Institutos Nacionais de Saúde refletem ainda essa complexidade, mostrando resultados mistos em estudos examinando os efeitos da inulina na saúde. Esta variabilidade destaca a dificuldade de estabelecer relações causais claras entre o consumo de inulina e resultados de saúde, particularmente em grupos populacionais diversos. Como resultado, os fabricantes enfrentam obstáculos significativos na navegação dos requisitos regulatórios e na substantificação das alegações de saúde para inulina.

Análise por Segmento

Por Fonte: Liderança de Mercado da Raiz de Chicória

A raiz de chicória mantém sua participação dominante de 62,64% do mercado em 2024, resultado de décadas de avanços em técnicas de cultivo e desenvolvimento de uma infraestrutura de processamento bem estabelecida nas regiões produtoras europeias. A Política Agrícola Comum da União Europeia continua a fornecer apoio agrícola crítico para o cultivo de chicória, garantindo cadeias de suprimento estáveis e estruturas de preços previsíveis que sustentam a produção de inulina em larga escala. Bélgica e Países Baixos permanecem líderes globais na produção de chicória, apoiados por cooperativas agrícolas de longa data e instalações de processamento de última geração. Essas instalações otimizaram consistentemente os rendimentos de extração e mantiveram padrões de alta qualidade ao longo de décadas de operações comerciais. A infraestrutura de processamento para chicória espelha a das operações de beterraba sacarina, permitindo economias de escala significativas enquanto aproveita a expertise existente no manuseio e processamento de culturas de raízes, fortalecendo ainda mais sua vantagem competitiva no mercado.

A alcachofra de Jerusalém está emergindo como o segmento de fonte de crescimento mais rápido, com uma TCAC projetada de 7,33% até 2030. Este crescimento é impulsionado por sua concentração superior de inulina e atributos de cultivo sustentável, que abordam desafios ambientais e econômicos. De acordo com o Serviço de Pesquisa Agrícola do Departamento de Agricultura dos EUA, a alcachofra de Jerusalém contém uma concentração excepcional de inulina de 75-80% por peso seco, superando em muito a concentração aproximada de 20% da chicória. Este maior teor de inulina se traduz em volumes de processamento reduzidos e custos de extração potencialmente menores, tornando-a uma opção economicamente atrativa. Pesquisas da Extensão da Universidade Estadual de Ohio destacam a adaptabilidade da alcachofra de Jerusalém a diversas condições de crescimento e seu alinhamento com práticas agrícolas sustentáveis.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Forma: Dominância do Segmento de Pó

Em 2024, a inulina em pó comanda uma participação dominante de 71,35% do mercado, graças às suas vantagens no manuseio, armazenamento e formulação. Esses benefícios se integram perfeitamente com a atual infraestrutura de processamento de alimentos e sistemas de gerenciamento de ingredientes utilizados por fabricantes mundialmente. A Organização Internacional para Padronização (ISO) estabeleceu diretrizes para o manuseio de ingredientes em pó, cobrindo aspectos desde armazenamento até transporte e processamento. Esses padrões reforçam a posição de mercado da inulina em pó, alinhando-a com práticas industriais estabelecidas e garantindo compatibilidade com equipamentos existentes. A forma em pó da inulina permite dosagem precisa e mistura consistente, ambas fundamentais na produção industrial de alimentos. Tal consistência é vital para sistemas de controle de qualidade que dependem de comportamento previsível dos ingredientes.

A inulina líquida está em trajetória de crescimento, projetada para expandir a uma TCAC de 7,37% até 2030. Este aumento é atribuído às suas características superiores de processamento em aplicações de bebidas e alimentos líquidos. Aqui, os desafios da dissolução de pó podem impactar textura e clareza. A Organização das Nações Unidas para Alimentação e Agricultura (FAO) reconhece essas vantagens, enfatizando os benefícios de ingredientes funcionais pré-dissolvidos em sistemas de produção contínua. A inulina líquida se destaca em configurações de processamento automatizado, simplificando o processo de mistura e evitando os desafios do manuseio de pó. Isso não apenas aumenta a eficiência da produção, mas também mitiga os riscos de contaminação, especialmente em ambientes de fabricação sensíveis.

Por Aplicação: Liderança do Segmento de Alimentos e Bebidas

As aplicações de alimentos e bebidas dominam o mercado, detendo uma participação de 64,76% em 2024. Isso ressalta a versatilidade da inulina, abordando habilmente a redução de gordura, substituição de açúcar e aumento de fibra em uma miríade de categorias de produtos. As diretrizes da Administração de Alimentos e Medicamentos dos EUA sobre alegações de conteúdo nutricional capacitam os fabricantes a destacar os benefícios de fibra da inulina. Isso não apenas reforça os esforços de redução de gordura e açúcar, mas também abre caminho para reformulações abrangentes de produtos. A Comissão do Codex Alimentarius reconhece o papel fundamental dos ingredientes funcionais no aumento dos perfis nutricionais sem comprometer os atributos sensoriais. Este endosso consolida ainda mais a presença da inulina nos setores de padaria, laticínios e alimentos processados.

Os suplementos dietéticos estão definidos para ser o setor de crescimento mais rápido, ostentando uma TCAC de 7,22% até 2030. Este aumento é alimentado por uma população envelhecida e um movimento de saúde preventiva enfatizando a saúde digestiva e o apoio metabólico. A Lei de Saúde e Educação de Suplementos Dietéticos dos EUA estabelece a base regulatória para suplementos infundidos com inulina, permitindo alegações de estrutura-função que ressoam com consumidores conscientes da saúde. Similarmente, as Regulamentações de Produtos de Saúde Natural do Health Canada endossam a inulina como um componente medicinal para saúde digestiva, desbloqueando novas avenidas no mercado regulamentado de suplementos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Em 2024, a Europa comanda uma participação dominante de 47,89% do mercado, testemunho de décadas de evolução regulatória e educação do consumidor em alimentos funcionais. Esta liderança é reforçada por uma infraestrutura bem estabelecida para cultivo e processamento de chicória. A partir de fevereiro de 2025, a orientação reformulada da Autoridade Europeia de Segurança Alimentar sobre avaliações de novos alimentos está definida para simplificar os processos de aprovação. Embora garanta padrões rigorosos de segurança, este movimento pode acelerar a introdução de novos produtos de inulina. Alemanha e França, com suas ricas tradições de alimentos saudáveis e produção doméstica robusta, lideram o consumo regional. Enquanto isso, o alinhamento regulatório do Reino Unido pós-Brexit garante acesso contínuo ao mercado para fornecedores europeus. Os mandatos rigorosos de rotulagem da Europa, particularmente sob o Regulamento 1169/2011, reforçam o apelo da inulina como uma escolha de 'rótulo limpo', dando-lhe vantagem sobre contrapartes sintéticas.

Ásia-Pacífico, com uma TCAC projetada de 7,34% até 2030, está testemunhando um aumento na adoção de alimentos funcionais, impulsionado pela urbanização e crescimento da renda disponível. O cenário regulatório da China, notadamente sua proposta de ampliar as categorias de alimentos saudáveis para abranger doces e bebidas, contrasta com a abordagem mais rigorosa do Ocidente, potencialmente dando à China uma vantagem no desenvolvimento de mercado. A demografia envelhecida do Japão alimenta uma demanda consistente por produtos de saúde digestiva. Combinado com as capacidades avançadas de processamento de alimentos da nação, isso cria um terreno fértil para aplicações tradicionais e contemporâneas da inulina. Na Índia, um setor de alimentos processados florescente encontra uma população urbana crescente consciente da saúde, apresentando vastas oportunidades.

A América do Norte, embora um mercado maduro com cenários regulatórios claros e conscientização do consumidor, ainda abriga potencial de crescimento em aplicações e demografia emergentes. Um exemplo em 2024 é o cenário de investimento do Canadá, destacado pela instalação de biogoma de USD 200 milhões da Jungbunzlauer em Port Colborne. Embora este investimento se concentre na goma xantana, ele ressalta o compromisso da região com a produção de ingredientes funcionais. Tendências de rótulo limpo e uma onda de premiumização em alimentos saudáveis reforçam ainda mais a presença da inulina no mercado. Além disso, com o cultivo de alcachofra de Jerusalém prosperando nos estados nordeste e centro-norte, a região encontra uma via de abastecimento alternativa, diminuindo sua dependência das importações de chicória europeia.

Cenário Competitivo

O mercado global de inulina é moderadamente consolidado por natureza, caracterizado pela dominância de um número limitado de grandes players que detêm participações significativas de mercado entre regiões. Liderando estão empresas como Suedzucker AG, Cooperative Royal Cosun UA, Cosucra Groupe Warcoing SA, Cargill, Incorporated e Ingredion Incorporated. Essas empresas ostentam redes de distribuição robustas, operações verticalmente integradas e um fluxo constante de inovações de produtos. Sua forte presença em mercados desenvolvidos e emergentes não apenas lhes dá uma vantagem competitiva, mas também as capacita a estabelecer benchmarks de preços e moldar a dinâmica da cadeia de suprimentos.

Esta consolidação gerou um cenário ferozmente competitivo, onde a diferenciação depende de certificações de qualidade, métodos de extração únicos e fornecimento de ingredientes funcionais de valor agregado. Esses líderes da indústria investem recursos significativos em P&D, criando formulações de inulina que ostentam melhor solubilidade, características de mascaramento de sabor e benefícios para a saúde intestinal. Isso se alinha perfeitamente com a crescente demanda do consumidor por produtos ricos em prebióticos e de rótulo limpo. Além disso, parcerias estratégicas com fabricantes de alimentos e bebidas solidificam sua posição no mercado, criando obstáculos para entrantes menores ou nascentes.

O potencial inexplorado reside nos domínios farmacêuticos, onde as capacidades da inulina na entrega de medicamentos permanecem amplamente comercializadas. Há também promessa em métodos de processamento sustentáveis que não apenas abordam desafios ambientais, mas também reduzem custos de produção. A aprovação GRAS da FDA para inulina derivada de agave abre portas para novos materiais de fonte, sugerindo potenciais upheavals nas cadeias de suprimento tradicionalmente focadas em chicória. No horizonte, empresas de biotecnologia estão pioneirando a produção de inulina baseada em fermentação, enquanto empresas de tecnologia agrícola estão aprimorando o cultivo de alcachofra de Jerusalém para extração de inulina em larga escala.

Líderes da Indústria de Inulina

-

Suedzucker AG

-

Royal Cosun (Coöperatie Koninklijke Cosun U.A.)

-

Cosucra Groupe Warcoing SA

-

Cargill, Incorporated

-

Ingredion Incorporated

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Univar Solutions Belgium N.V. ("Univar Solutions"), líder global em ingredientes especiais e químicos, fortaleceu sua colaboração com Ingredion Incorporated. Ingredion, renomada globalmente por seus ingredientes para alimentos e bebidas, verá sua parceria com a divisão Foodology da Univar estender seu alcance na região do Benelux.

- Abril de 2025: Prinova adquiriu a distribuidora brasileira de ingredientes especiais Aplinova, expandindo sua presença na América Latina e ganhando acesso à expertise da Aplinova em ingredientes funcionais, incluindo inulina para mercados de alimentos, bebidas, suplementos e cuidados pessoais. Aplinova, reconhecida como um player chave no setor de ingredientes do Brasil, recentemente abriu um Centro de Inovação em Jundiaí focado em pesquisa e desenvolvimento para saúde e bem-estar, redução de açúcar e sabores naturais-áreas onde a inulina é comumente utilizada como fibra e substituto de açúcar.

- Novembro de 2024: Cargill, titã no setor de alimentos e agricultura, revelou planos para injetar substanciais USD 240 milhões (aproximadamente Rs. 1500 crores) na Índia nos próximos cinco anos. Esta infusão visa reforçar o cenário de segurança alimentar e econômica da nação, fornecendo um impulso significativo tanto para os setores de processamento de alimentos quanto de agricultura.

- Agosto de 2024: Em movimento estratégico, DKSH ampliou seu pacto de distribuição exclusiva com Cosucra, líder em ingredientes alimentares naturais e centrados na saúde. Esta expansão, cobrindo Austrália e Nova Zelândia, vê DKSH distribuindo fibras dietéticas e proteínas vegetais da Cosucra, amplificando oportunidades de mercado para ambas as entidades.

Escopo do Relatório Global do Mercado de Inulina

A inulina é um oligossacarídeo naturalmente ocorrente, não absorvível e indigestível encontrado nas raízes ou tubérculos de várias plantas como alcachofra de Jerusalém ou chicória. Ela estimula o crescimento de bactérias benéficas no intestino, incluindo Lactobacilli e Bifidobacteria, modulando assim a composição da microflora.

O mercado de inulina é segmentado por aplicação e geografia. Por aplicação, o mercado é segmentado em alimentos e bebidas, suplementos dietéticos e farmacêuticos. Alimentos e bebidas são ainda segmentados em padaria e confeitaria, produtos lácteos, produtos cárneos, bebidas e outros alimentos e bebidas. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África.

Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base no valor (em milhões de USD).

| Agave |

| Alcachofra de Jerusalém |

| Raiz de Chicória |

| Outros |

| Pó |

| Líquido |

| Alimentos e Bebidas | Padaria e Confeitaria |

| Produtos Lácteos | |

| Produtos Cárneos | |

| Bebidas | |

| Outros Alimentos e Bebidas | |

| Suplementos Dietéticos | |

| Farmacêuticos |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Polônia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Egito | |

| Marrocos | |

| Turquia | |

| Nigéria | |

| Resto do Oriente Médio e África |

| Por Fonte | Agave | |

| Alcachofra de Jerusalém | ||

| Raiz de Chicória | ||

| Outros | ||

| Por Forma | Pó | |

| Líquido | ||

| Por Aplicação | Alimentos e Bebidas | Padaria e Confeitaria |

| Produtos Lácteos | ||

| Produtos Cárneos | ||

| Bebidas | ||

| Outros Alimentos e Bebidas | ||

| Suplementos Dietéticos | ||

| Farmacêuticos | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Polônia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Nigéria | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

O que está impulsionando o crescimento atual do mercado de inulina?

A conscientização sobre saúde digestiva, reformulação de rótulo limpo e status de fibra respaldado pela FDA são os catalisadores primários apoiando a TCAC de 6,17% projetada até 2030.

Qual fonte domina o mercado de inulina e por quê?

A raiz de chicória lidera com 62,64% de participação devido às redes de cultivo europeias estabelecidas e infraestrutura de extração madura que entregam qualidade consistente.

Por que a inulina líquida está ganhando popularidade em bebidas?

As formas líquidas se dissolvem rapidamente, permitem dosagem in-line precisa e removem etapas de controle de poeira, traduzindo-se em maior rendimento e melhor clareza em produtos prontos para beber.

Qual região está crescendo mais rapidamente no consumo de inulina?

Ásia-Pacífico está se expandindo a uma TCAC de 7,34% à medida que rendas crescentes e abertura regulatória na China e Sudeste Asiático desbloqueiam novos formatos de alimentos funcionais.

Página atualizada pela última vez em: