Tamanho do mercado de proteína de leite

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 10.01 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 13.74 Bilhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 5.01 % | |

| Maior participação por região | Ásia-Pacífico | |

| Concentração do Mercado | Médio | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de proteínas do leite

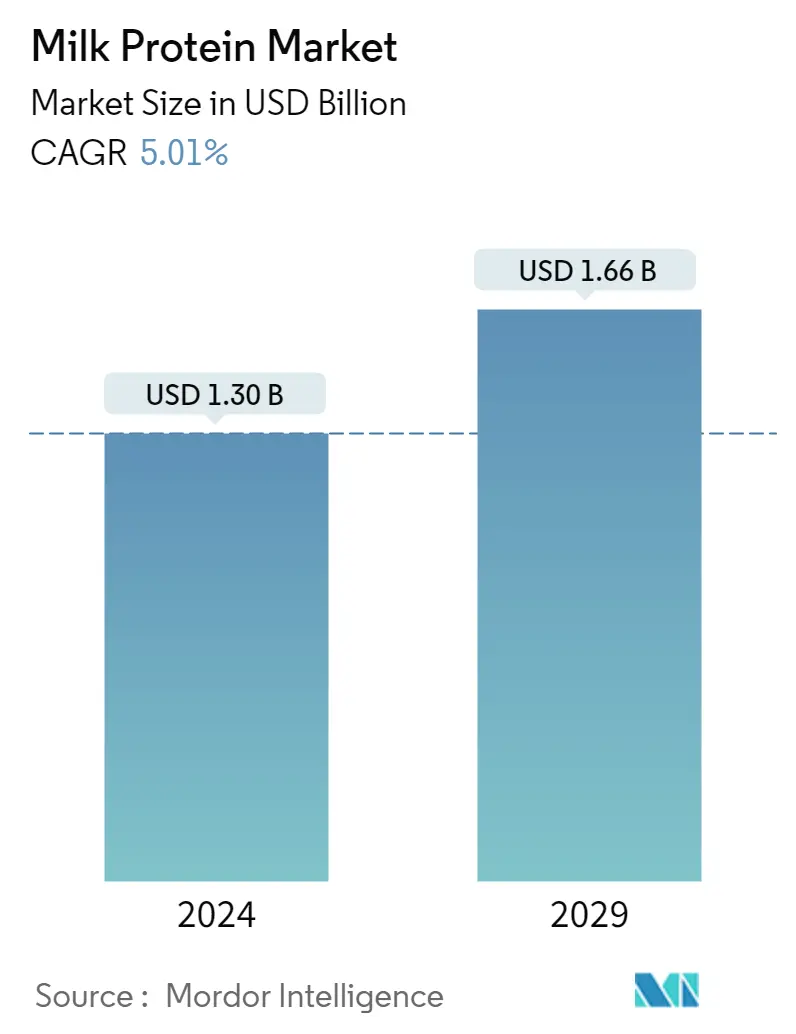

O tamanho do mercado de proteínas do leite é estimado em US$ 1,30 bilhão em 2024, e deverá atingir US$ 1,66 bilhão até 2029, crescendo a um CAGR de 5,01% durante o período de previsão (2024-2029).

Com 85,67% da demanda por proteína do leite nas indústrias de panificação, salgadinhos e bebidas, o segmento de alimentos e bebidas lidera o mercado

- Por aplicação, o setor de FB manteve a posição de liderança no mercado durante todo o período em análise. Em volume, 85,67% da demanda por proteína do leite no segmento de alimentos e bebidas foi impulsionada pelas indústrias de panificação, salgadinhos e bebidas em 2022. As proteínas do leite estão ganhando popularidade em bebidas com baixo teor de ácido devido à sua maior solubilidade e estabilidade ao calor. Da mesma forma, a elevada eficácia das proteínas do leite na substituição dos ovos impulsionou a sua procura na indústria de panificação, especialmente em países onde a gripe aviária é uma preocupação crescente. Assim, prevê-se que o uso de proteínas do leite no segmento de alimentos e bebidas registre um CAGR de 4,55%, em volume, durante o período de previsão.

- Por outro lado, o setor de suplementos também registou uma procura global significativa. Isso foi liderado pela crescente demanda pelas indústrias de nutrição esportiva e de desempenho e de alimentos para bebês e fórmulas infantis, que responderam por participações de 33% e 66%, em volume, respectivamente, no segmento de suplementos. Projeta-se que a nutrição esportiva e de desempenho seja a que mais cresce entre todos os subsegmentos de suplementos, registrando um CAGR de 6,08% durante o período de previsão. A proteína do leite é uma excelente alternativa para fisiculturistas devido à sua capacidade de oferecer uma proporção de soro de leite para caseína de 20:80. Mais de 75% dos americanos tomam suplementos dietéticos todos os anos; com 79% das mulheres adultas e 74% dos homens adultos afirmando consumir pelo menos uma forma de suplemento em sua dieta.

- Em junho de 2020, o FDA decidiu permitir a inclusão de concentrado de proteína do leite (MPC), isolado de proteína do leite (MPI) e alguns aditivos adicionais em produtos marcados como leite rico em proteínas, o que deverá impulsionar ainda mais o segmento de mercado durante o período de previsão.

População crescente com prevalência crescente de obesidade e outros problemas de saúde, a Ásia-Pacífico testemunhou o maior mercado de proteína do leite

- A Ásia-Pacífico, especialmente a China (com uma participação de 33,8% no mercado regional em 2022), é o mercado líder de proteína do leite, auxiliado por inovações constantes visando segmentos distintos de usuários finais. O aumento na prevalência da obesidade (cerca de 27% da população, mais de meio bilhão de pessoas em 2020) e os entusiastas do fitness que escolhem alimentos ricos em proteínas posicionaram a China como líder de mercado. A indústria de laticínios registrou um imenso crescimento globalmente, impulsionando a produção de proteína do leite. Essas proteínas têm imensas aplicações no subsegmento de panificação do segmento de alimentos e bebidas, seguido pelo segmento de suplementos.

- A Europa detém a segunda maior quota de mercado e tem atraído investimentos estrangeiros em linha com a harmonização alcançada pelas leis alimentares da Turquia e da UE. Outras regiões possuem um enorme potencial de desenvolvimento, levando as empresas multinacionais a investir pesadamente no mercado de proteínas lácteas em África, na América do Sul e no Médio Oriente. A fabricante de ingredientes lácteos Darigold, uma grande marca que oferece concentrados de proteína de leite, abriu um escritório em Dubai em 2019 para melhorar a integração de serviços com clientes no Oriente Médio e na África.

- A região do Oriente Médio deverá ser a que mais cresce no mercado, com um CAGR de 6,25% em valor durante o período de previsão 2023-2029. Devido à crescente consciência do seu valor nutricional, os fabricantes de matérias-primas estão a abrir escritórios de vendas e a vender produtos no mercado do Médio Oriente. Em 2021, cerca de 48,2% das pessoas em toda a Arábia Saudita praticavam atividades físicas e desportivas pelo menos 30 minutos por semana. O consumo de proteínas no segmento de suplementos representou um volume de 8.234,4 toneladas em 2022 na Arábia Saudita.

Tendências globais do mercado de proteínas do leite

- Ásia-Pacífico detinha grande participação de mercado

- A forte influência do setor retalhista está a apoiar o crescimento do mercado

- Tendências saudáveis em bebidas impactando o crescimento do mercado

- Preferência crescente por opções convenientes de café da manhã

- Aumento na demanda por pacotes de dose única pode aumentar a produção

- Aumento do consumo doméstico e da procura por produtos de confeitaria saudáveis

- Alternativa láctea testemunhará um crescimento significativo

- Crescentes preocupações nutricionais para populações idosas

- Alternativas à proteína da carne estão revolucionando o segmento de carnes

- Alimentos prontos para cozinhar e congelados tiveram aumento nas vendas

- Preferência por lanches saudáveis para apoiar o crescimento do mercado

- Crescente demanda por alimentos compostos para animais

- Ingredientes naturais impulsionando fortemente as vendas segmentadas

- O crescimento do consumo de proteína animal alimenta oportunidades para os principais intervenientes no setor de ingredientes

Visão geral da indústria de proteína de leite

O Mercado de Proteína do Leite está moderadamente consolidado, com as cinco maiores empresas ocupando 43,42%. Os principais players deste mercado são Agrial Enterprise, Fonterra Co-operative Group Limited, Glanbia PLC, Kerry Group PLC e Royal FrieslandCampina NV (classificados em ordem alfabética).

Líderes de mercado de proteína de leite

Agrial Enterprise

Fonterra Co-operative Group Limited

Glanbia PLC

Kerry Group PLC

Royal FrieslandCampina NV

Other important companies include Groupe LACTALIS, Morinaga Milk Industry Co., Ltd., Olam International Limited.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de proteína de leite

- Novembro de 2021 A Lactalis Ingredients lançou novos conceitos de produtos com alto teor de proteína usando Pronativ® Native Micellar Casein e Pronativ® Native Whey Protein. Alguns dos conceitos derivados são shakes ricos em proteínas e pudim rico em proteínas.

- Agosto de 2021 Lactalis Índia lançou uma bebida de iogurte rica em proteínas chamada Lactel Turbo Yoghurt Drink. A bebida está disponível nos sabores manga e morango.

- Fevereiro de 2021 A FrieslandCampina Ingredients fez parceria com a Cayuga Milk Ingredients para a produção de suas proteínas de leite Refit, MPI 90 e MPC 85.

Relatório de Mercado de Proteína de Leite – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendências de produção

- 3.3.1 Animal

- 3.4 Quadro regulamentar

- 3.4.1 Austrália

- 3.4.2 Canadá

- 3.4.3 China

- 3.4.4 França

- 3.4.5 Alemanha

- 3.4.6 Índia

- 3.4.7 Itália

- 3.4.8 Reino Unido

- 3.4.9 Estados Unidos

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Forma

- 4.1.1 Concentrados

- 4.1.2 Hidrolisado

- 4.1.3 Isolados

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Laticínios e produtos alternativos ao leite

- 4.2.2.1.6 Produtos alimentícios RTE/RTC

- 4.2.2.1.7 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

- 4.3 Região

- 4.3.1 África

- 4.3.1.1 Por formulário

- 4.3.1.2 Por usuário final

- 4.3.1.3 Por país

- 4.3.1.3.1 Nigéria

- 4.3.1.3.2 África do Sul

- 4.3.1.3.3 Resto da África

- 4.3.2 Ásia-Pacífico

- 4.3.2.1 Por formulário

- 4.3.2.2 Por usuário final

- 4.3.2.3 Por país

- 4.3.2.3.1 Austrália

- 4.3.2.3.2 China

- 4.3.2.3.3 Índia

- 4.3.2.3.4 Indonésia

- 4.3.2.3.5 Japão

- 4.3.2.3.6 Malásia

- 4.3.2.3.7 Nova Zelândia

- 4.3.2.3.8 Coreia do Sul

- 4.3.2.3.9 Tailândia

- 4.3.2.3.10 Vietnã

- 4.3.2.3.11 Resto da Ásia-Pacífico

- 4.3.3 Europa

- 4.3.3.1 Por formulário

- 4.3.3.2 Por usuário final

- 4.3.3.3 Por país

- 4.3.3.3.1 Bélgica

- 4.3.3.3.2 França

- 4.3.3.3.3 Alemanha

- 4.3.3.3.4 Itália

- 4.3.3.3.5 Holanda

- 4.3.3.3.6 Rússia

- 4.3.3.3.7 Espanha

- 4.3.3.3.8 Peru

- 4.3.3.3.9 Reino Unido

- 4.3.3.3.10 Resto da Europa

- 4.3.4 Médio Oriente

- 4.3.4.1 Por formulário

- 4.3.4.2 Por usuário final

- 4.3.4.3 Por país

- 4.3.4.3.1 Irã

- 4.3.4.3.2 Arábia Saudita

- 4.3.4.3.3 Emirados Árabes Unidos

- 4.3.4.3.4 Resto do Médio Oriente

- 4.3.5 América do Norte

- 4.3.5.1 Por formulário

- 4.3.5.2 Por usuário final

- 4.3.5.3 Por país

- 4.3.5.3.1 Canadá

- 4.3.5.3.2 México

- 4.3.5.3.3 Estados Unidos

- 4.3.5.3.4 Resto da América do Norte

- 4.3.6 América do Sul

- 4.3.6.1 Por formulário

- 4.3.6.2 Por usuário final

- 4.3.6.3 Por país

- 4.3.6.3.1 Argentina

- 4.3.6.3.2 Brasil

- 4.3.6.3.3 Resto da América do Sul

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 Agrial Enterprise

- 5.4.2 Fonterra Co-operative Group Limited

- 5.4.3 Glanbia PLC

- 5.4.4 Groupe LACTALIS

- 5.4.5 Kerry Group PLC

- 5.4.6 Morinaga Milk Industry Co., Ltd.

- 5.4.7 Olam International Limited

- 5.4.8 Royal FrieslandCampina NV

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise da Cadeia de Valor Global

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de proteína de leite

Concentrados, Hidrolisados e Isolados são cobertos como segmentos por Formulário. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final. África, Ásia-Pacífico, Europa, Médio Oriente, América do Norte e América do Sul são abrangidos como segmentos por região.

- Por aplicação, o setor de FB manteve a posição de liderança no mercado durante todo o período em análise. Em volume, 85,67% da demanda por proteína do leite no segmento de alimentos e bebidas foi impulsionada pelas indústrias de panificação, salgadinhos e bebidas em 2022. As proteínas do leite estão ganhando popularidade em bebidas com baixo teor de ácido devido à sua maior solubilidade e estabilidade ao calor. Da mesma forma, a elevada eficácia das proteínas do leite na substituição dos ovos impulsionou a sua procura na indústria de panificação, especialmente em países onde a gripe aviária é uma preocupação crescente. Assim, prevê-se que o uso de proteínas do leite no segmento de alimentos e bebidas registre um CAGR de 4,55%, em volume, durante o período de previsão.

- Por outro lado, o setor de suplementos também registou uma procura global significativa. Isso foi liderado pela crescente demanda pelas indústrias de nutrição esportiva e de desempenho e de alimentos para bebês e fórmulas infantis, que responderam por participações de 33% e 66%, em volume, respectivamente, no segmento de suplementos. Projeta-se que a nutrição esportiva e de desempenho seja a que mais cresce entre todos os subsegmentos de suplementos, registrando um CAGR de 6,08% durante o período de previsão. A proteína do leite é uma excelente alternativa para fisiculturistas devido à sua capacidade de oferecer uma proporção de soro de leite para caseína de 20:80. Mais de 75% dos americanos tomam suplementos dietéticos todos os anos; com 79% das mulheres adultas e 74% dos homens adultos afirmando consumir pelo menos uma forma de suplemento em sua dieta.

- Em junho de 2020, o FDA decidiu permitir a inclusão de concentrado de proteína do leite (MPC), isolado de proteína do leite (MPI) e alguns aditivos adicionais em produtos marcados como leite rico em proteínas, o que deverá impulsionar ainda mais o segmento de mercado durante o período de previsão.

| Concentrados |

| Hidrolisado |

| Isolados |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| África | Por formulário | |

| Por usuário final | ||

| Por país | Nigéria | |

| África do Sul | ||

| Resto da África | ||

| Ásia-Pacífico | Por formulário | |

| Por usuário final | ||

| Austrália | ||

| China | ||

| Índia | ||

| Indonésia | ||

| Japão | ||

| Malásia | ||

| Nova Zelândia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Vietnã | ||

| Resto da Ásia-Pacífico | ||

| Europa | Por formulário | |

| Por usuário final | ||

| Bélgica | ||

| França | ||

| Alemanha | ||

| Itália | ||

| Holanda | ||

| Rússia | ||

| Espanha | ||

| Peru | ||

| Reino Unido | ||

| Resto da Europa | ||

| Médio Oriente | Por formulário | |

| Por usuário final | ||

| Irã | ||

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Resto do Médio Oriente | ||

| América do Norte | Por formulário | |

| Por usuário final | ||

| Canadá | ||

| México | ||

| Estados Unidos | ||

| Resto da América do Norte | ||

| América do Sul | Por formulário | |

| Por usuário final | ||

| Argentina | ||

| Brasil | ||

| Resto da América do Sul | ||

| Forma | Concentrados | ||

| Hidrolisado | |||

| Isolados | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

| Região | África | Por formulário | |

| Por usuário final | |||

| Por país | Nigéria | ||

| África do Sul | |||

| Resto da África | |||

| Ásia-Pacífico | Por formulário | ||

| Por usuário final | |||

| Austrália | |||

| China | |||

| Índia | |||

| Indonésia | |||

| Japão | |||

| Malásia | |||

| Nova Zelândia | |||

| Coreia do Sul | |||

| Tailândia | |||

| Vietnã | |||

| Resto da Ásia-Pacífico | |||

| Europa | Por formulário | ||

| Por usuário final | |||

| Bélgica | |||

| França | |||

| Alemanha | |||

| Itália | |||

| Holanda | |||

| Rússia | |||

| Espanha | |||

| Peru | |||

| Reino Unido | |||

| Resto da Europa | |||

| Médio Oriente | Por formulário | ||

| Por usuário final | |||

| Irã | |||

| Arábia Saudita | |||

| Emirados Árabes Unidos | |||

| Resto do Médio Oriente | |||

| América do Norte | Por formulário | ||

| Por usuário final | |||

| Canadá | |||

| México | |||

| Estados Unidos | |||

| Resto da América do Norte | |||

| América do Sul | Por formulário | ||

| Por usuário final | |||

| Argentina | |||

| Brasil | |||

| Resto da América do Sul | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.