Tamanho e Participação do Mercado de Aluguel de Equipamentos Agrícolas

Análise do Mercado de Aluguel de Equipamentos Agrícolas pela Mordor Intelligence

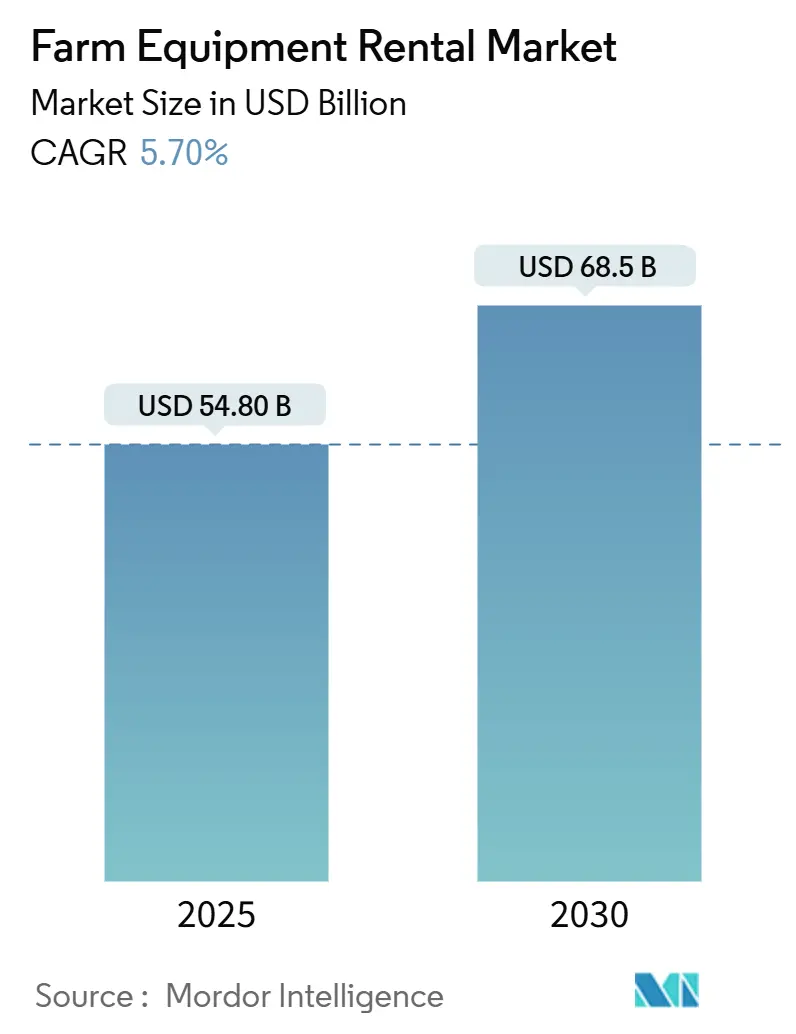

O tamanho do Mercado de Aluguel de Equipamentos Agrícolas é estimado em USD 54,8 bilhões em 2025, e espera-se que alcance USD 68,5 bilhões até 2030, a uma TCAC de 5,70% durante o período de previsão (2025-2030). A demanda consistente por tratores, o rápido crescimento de plataformas digitais de aluguel e programas governamentais direcionados de mecanização sustentam essa expansão constante. A estrutura predominante de pequenos proprietários na Ásia-Pacífico, as janelas de colheita curtas mas intensas da América do Norte e as regulamentações de sustentabilidade da Europa moldam oportunidades distintamente regionais. Mercados digitais que combinam gestão de frota orientada por IA com reservas sob demanda estão ampliando o acesso, enquanto o financiamento vinculado a ESG está incentivando provedores a adotar frotas elétricas e de baixa emissão. A competição agora depende de análises de utilização, capacidades autônomas e serviço de última milha, forçando tanto concessionárias apoiadas por OEMs quanto entrantes focados em tecnologia a refinarem modelos de capital leve e ricos em dados para crescimento lucrativo.

Principais Conclusões do Relatório

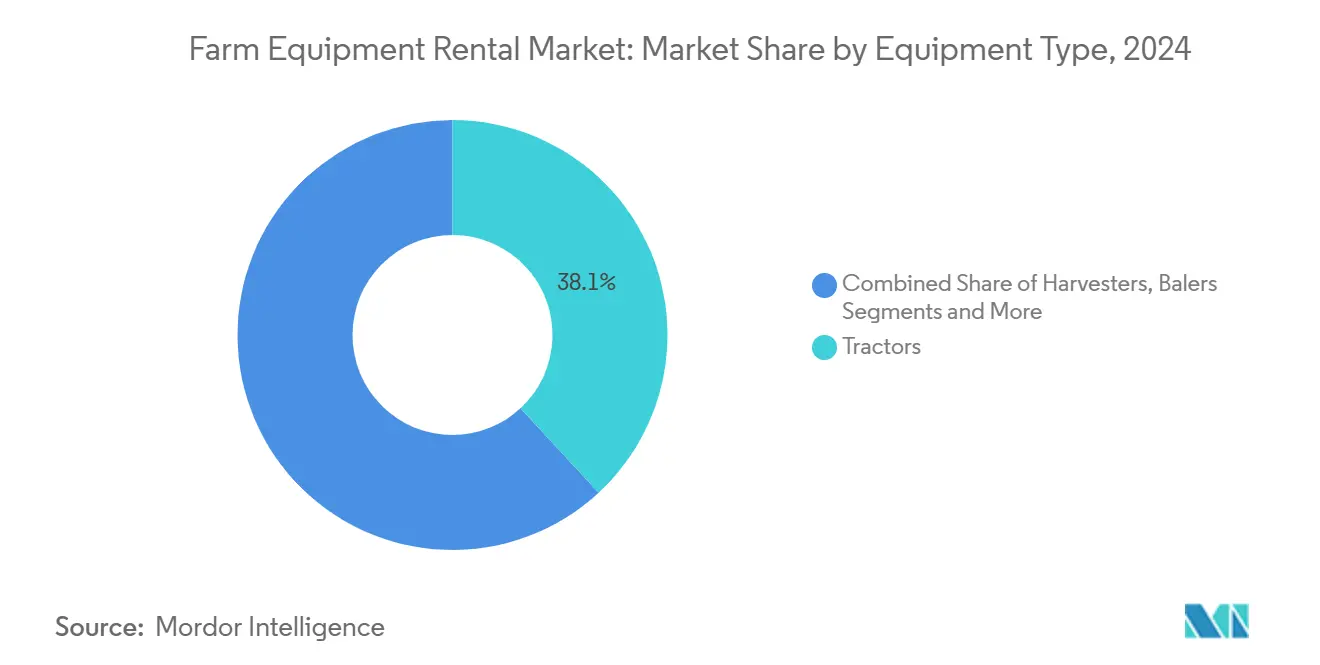

- Por tipo de equipamento, tratores lideraram com 38,10% da participação do mercado de aluguel de equipamentos agrícolas em 2024, enquanto colheitadeiras são projetadas para crescer a uma TCAC de 7,40% até 2030.

- Por potência, o segmento de 71-130 HP representou 27,40% do tamanho do mercado de aluguel de equipamentos agrícolas em 2024; unidades >250 HP são previstas para subir a uma TCAC de 8,50% até 2030.

- Por tipo de tração, máquinas de tração nas quatro rodas capturaram 60,30% da receita em 2024; equipamentos de tração nas duas rodas mostram a maior TCAC projetada de 7,80% até 2030.

- Por modelo de negócio, concessionárias offline e pátios de cooperativas detiveram 89,50% da participação do tamanho do mercado de aluguel de equipamentos agrícolas em 2024, enquanto plataformas online estão crescendo a uma TCAC de 15,20% até 2030.

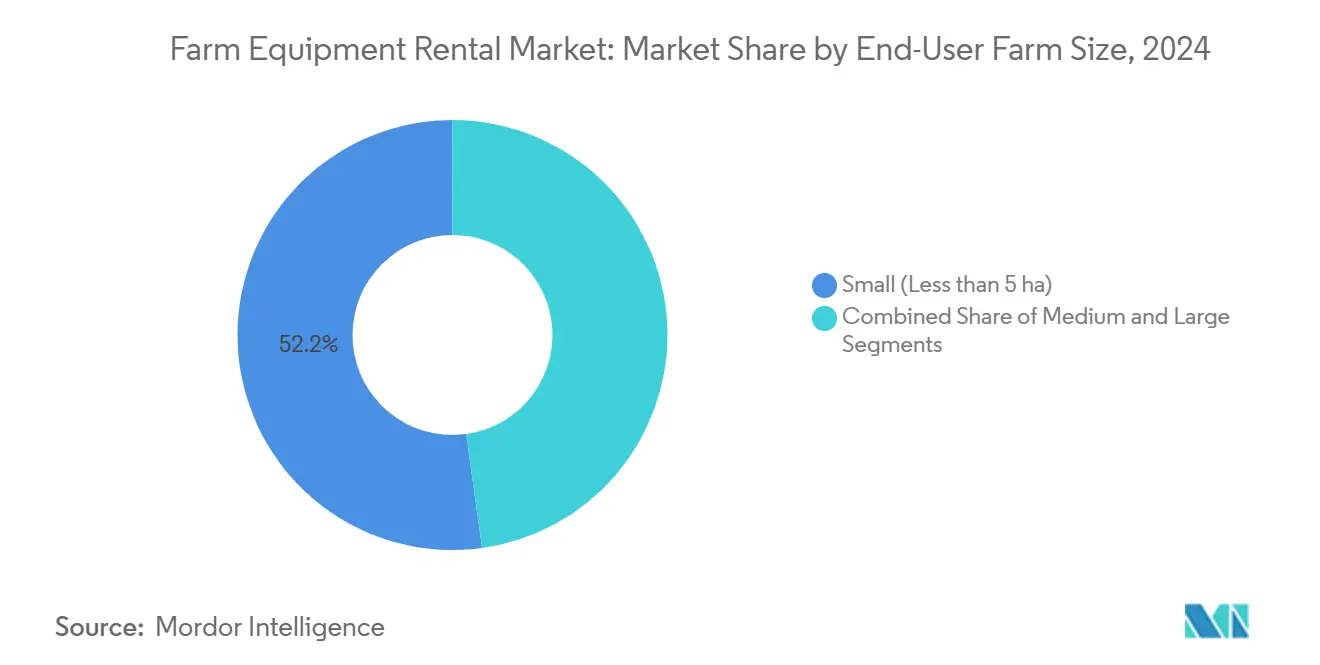

- Por tamanho da fazenda do usuário final, fazendas pequenas (<5 ha) representaram 52,50% da participação em 2024, mas fazendas grandes (>20 ha) estão se expandindo mais rapidamente a uma TCAC de 6,50% até 2030.

- Por duração do aluguel, contratos sazonais (3-9 meses) representaram 50,80% da receita de 2024; acordos anuais (>9 meses) devem crescer a uma TCAC de 6,15% até 2030.

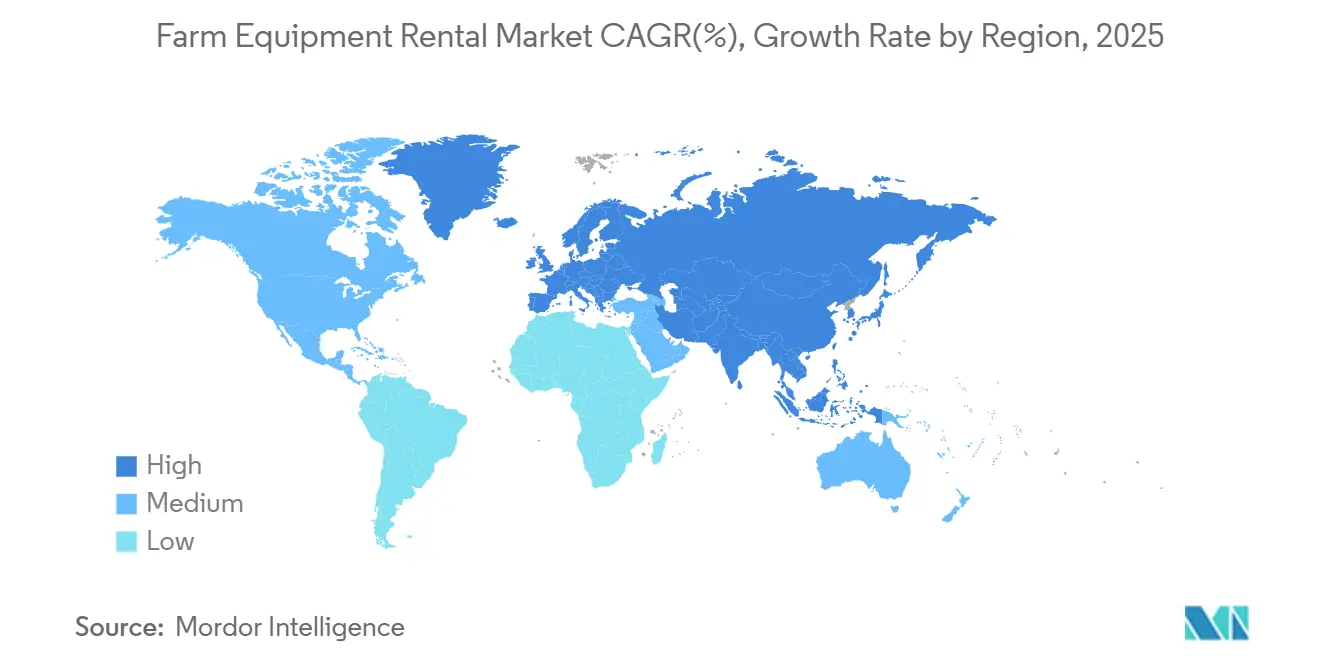

- Por região, a Ásia-Pacífico contribuiu com uma participação dominante de 44,25% em 2024, enquanto a África está preparada para o crescimento mais rápido a 7,50% TCAC entre 2025-2030.

Tendências e Insights do Mercado Global de Aluguel de Equipamentos Agrícolas

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mercados de Frota Baseados em Aplicativos na Europa Ocidental | +1.5% | Europa, com expansão para América do Norte | Médio prazo (2-4 anos) |

| Inflação de Custo de Máquinas Inteligentes na Ásia-Pacífico | +1.2% | Ásia-Pacífico, com expansão para África | Médio prazo (2-4 anos) |

| Subsídios Vinculados a CHC Indianos | +1.0% | Ásia-Pacífico (principalmente Índia) | Médio prazo (2-4 anos) |

| Déficit Sazonal de Força de Trabalho em Nações da OCDE | +0.8% | América do Norte, Europa | Médio prazo (2-4 anos) |

| Picos de Demanda de Pico de Colheita no Cinturão de Milho dos EUA | +0.6% | América do Norte | Curto prazo (≤ 2 anos) |

| Financiamento Vinculado a ESG para Frotas Eletrificadas | +0.6% | Europa, América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Inflação de Custo de Máquinas Inteligentes Direcionando Pagamento por Uso

Os preços crescentes de aquisição para tratores habilitados por GPS e colheitadeiras ricas em sensores estão ampliando a lacuna de acessibilidade para pequenos proprietários da Ásia-Pacífico. A demanda por aluguel aumentou 35% conforme os preços médios de máquinas subiram 25-30%. A Sub-Missão de Mecanização Agrícola da Índia emitiu USD 872 milhões em subsídios entre 2014-2024, catalisando 74.144 Centros de Contratação Personalizada que agrupam ativos de capital intensivo para acesso no nível de aldeia. Esses centros, agora combinando monitoramento de frota IoT com reservas via smartphone, permitem que agricultores acessem agricultura de precisão sem possuir equipamentos depreciáveis.[1]Agro Spectrum India. "Precision Agriculture Archives - Agro Spectrum India." agrospectrumindia.com

Déficit Sazonal de Força de Trabalho Impulsionando Aluguéis de Tratores Autônomos

A escassez de mão de obra em economias da OCDE reduziu a força de trabalho de campo disponível em quase um quinto, empurrando produtores em direção a tratores autônomos disponíveis em contratos flexíveis. Frotas de aluguel equipadas com robótica, LiDAR e software de planejamento de rotas cobrem tarefas repetitivas de preparo do solo e pulverização durante períodos de pico, aumentando a utilização e mitigando a inflação salarial. Debates éticos e de responsabilidade em torno de operações apenas com máquinas persistem, mas diagnósticos em tempo real e geofencing reduzem o tempo de inatividade e apoiam conformidade com mandatos de segurança.

Mercados de Frota Baseados em Aplicativos Escalando Rapidamente na Europa Ocidental

Plataformas digitais dedicadas ao aluguel de máquinas agrícolas agora combinam proprietários de equipamentos com usuários através de algoritmos em tempo real, preços transparentes e pagamentos instantâneos. O modelo reduz o tempo de busca e negociação, permite que proprietários mantenham máquinas trabalhando por mais horas e oferece aos agricultores acesso flexível sem viajar para pátios de concessionárias distantes. A Europa Ocidental fornece terreno fértil porque os preços médios de máquinas permanecem altos, os tamanhos das fazendas variam amplamente e a cobertura de banda larga é densa. Feeds de telemática de tratores e colheitadeiras fluem diretamente para os aplicativos, permitindo que provedores monitorem localização, horas de motor e queima de combustível, em seguida liquidem transações com base no uso verificado, o que aumenta ainda mais a confiança e adoção.

Financiamento Vinculado a ESG Direcionando Frotas de Aluguel Eletrificadas

Bancos e agências públicas estão vinculando custos de empréstimo mais baixos a metas ambientais claras, levando empresas de aluguel a encomendar tratores elétricos ou híbridos e implementos de baixa emissão. Na Califórnia, por exemplo, o programa FARMER direcionou mais de USD 760 milhões para equipamentos agrícolas mais limpos, permitindo que provedores atualizem frotas preservando margens. A Europa segue um caminho similar conforme credores incorporam cláusulas de sustentabilidade que reduzem até 150 pontos base das taxas de juros quando marcos de redução de carbono são atendidos. A vantagem de custo resultante ajuda frotas de aluguel a absorver o preço premium de modelos elétricos a bateria e facilita para agricultores cumprirem regras de emissão mais rigorosas sem comprar equipamentos novos diretamente.

Análise de Impacto das Restrições

| Restrições | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Custo Logístico | -0.8% | Ásia-Pacífico | Médio prazo (2-4 anos) |

| Baixa Conscientização | -0.7% | África | Médio prazo (2-4 anos) |

| Uso Indevido de Equipamentos e Problemas de Manutenção | -0.6% | Global, com maior impacto em mercados emergentes | Médio prazo (2-4 anos) |

| Escassez de Unidades de Mais de 250 HP | -0.5% | América do Norte | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Baixa Conscientização da Economia de Aluguel Entre Pequenos Proprietários Sub-Saarianos

As taxas de mecanização em muitas nações africanas permanecem abaixo de 6% apesar de aplicativos de correspondência mobile-first. Assimetrias de informação e aversão ao risco diminuem a adoção mesmo quando o equipamento está próximo. Programas piloto de extensão vinculando contratação personalizada a prêmios de seguro de safra estão começando a preencher essa lacuna, mas divulgação sustentada e micro-treinamento permanecem essenciais para escala.

Alto Custo Logístico de Primeira/Última Milha em Mercados APAC Fragmentados

Mover combinados e tratores de alta potência através de lotes pequenos e não contíguos eleva as despesas de entrega em até 20%. Estradas rurais precárias e monções sazonais deprimem ainda mais a utilização da frota. Provedores estão experimentando com micro-depósitos, trailers de transporte modulares e taxas de realocação com preços dinâmicos, mas o arrasto logístico continua a reduzir a expansão de margem em vários mercados do Sudeste Asiático.

Análise de Segmento

Por Tipo de Equipamento: Versatilidade Mantém Tratores à Frente Enquanto Colheitadeiras Aceleram

Tratores geraram a maior parte da receita em 2024, auxiliados pela demanda constante através de aplicações de preparo de solo, transporte e tomada de força. Sua participação de 38,10% no mercado de aluguel de equipamentos agrícolas reflete um papel central em cada frota e sustenta taxas de utilização de temporada completa. Colheitadeiras, embora representem uma fatia menor do mercado de aluguel de equipamentos agrícolas, estão no caminho para a TCAC mais rápida de 7,40% conforme seus preços altos de etiqueta tornam o aluguel de janela curta a única opção viável para muitos produtores. Mapeamento de produtividade de precisão e controles de direção automática incorporados em modelos de colheitadeiras mais novos aumentam o valor por hora, encorajando provedores a introduzir preços baseados em resultados. Pulverizadores, enfardadeiras e semeadeiras ocupam janelas de aluguel mais estreitas ligadas à fenologia das culturas, criando picos de agendamento que plataformas digitais suavizam através de algoritmos de demanda preditiva. Implementos especializados são agrupados em pacotes multi-equipamentos, aumentando o tamanho da cesta e garantindo clientes para ciclos de produção completos.

Uma segunda tendência é a migração da autonomia de tratores de cultura em fileiras para máquinas de colheita. Adotantes precoces na América do Norte agora buscam combinados autopilotados que cortam contas de mão de obra durante janelas curtas de colheita. Essa mudança remodela curvas de depreciação, compelindo empresas de aluguel a recalibrar suposições de valor residual e combinar termos de arrendamento com ciclos rápidos de atualização de tecnologia. Conforme a conectividade de equipamentos se aprofunda, a monetização de dados-mapas de produtividade, insights de compactação do solo e telemetria de saúde da máquina-emerge como uma linha de receita secundária ao lado da receita tradicional de aluguel.[2]Harvard Business Review. "Heavy Machinery Meets AI." hbr.org

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Potência: Equilíbrio de Médio Porte Dá Lugar à Crescente Demanda por Potência

Tratores de médio porte de 71-130 HP ancoraram 27,40% do tamanho do mercado de aluguel de equipamentos agrícolas de 2024 graças a uma mistura ótima de eficiência de combustível e capacidade através de operações de lotes pequenos. Unidades maiores acima de 250 HP, embora atualmente de nicho, são previstas para superar todas as outras faixas a 8,50% TCAC conforme a consolidação agrícola e horas de trabalho regulamentadas favorecem máquinas maiores e mais inteligentes. Esses veículos de alta potência comandam taxas diárias premium e impõem requisitos rigorosos de transporte e manutenção que apenas provedores de serviço completo podem atender. Tratores sub-30 HP permanecem vitais para horticultura e culturas de fileiras apertadas, enquanto modelos de 131-250 HP fazem a ponte entre versátil médio porte e tarefas especializadas de serviço pesado. A evolução da mistura de potência empurra empresas de aluguel a diversificar frotas, proteger riscos de utilização e construir preços dinâmicos ligados a custos de combustível e fatores de carga verificados por telemática.

Em paralelo, OEMs incorporam motores Tier 4-Final e trens de força híbridos através de classes de potência, atendendo regras de emissão mais rigorosas na Europa e Califórnia. Provedores aproveitando empréstimos vinculados a ESG desbloqueiam custos de capital mais baixos que se filtram em taxas horárias competitivas. O rastreamento de carga habilitado por telemática também está permitindo uma mudança para cobrança baseada no uso, alinhando custo com horas de potência entregues em vez de dias de calendário.

Por Tipo de Tração: Confiabilidade de Quatro Rodas Lidera Enquanto Economias de Duas Rodas Ganham Terreno

Máquinas de tração nas quatro rodas (4WD) detiveram 60,30% da receita de 2024, valorizadas pela tração em campos úmidos ou ondulados. Elas dominam preparo de solo de carga pesada, semeadura e transporte, especialmente em geografias de alta latitude onde a umidade do solo permanece. Equipamentos de tração nas duas rodas (2WD), mais leves e baratos, são projetados para expandir a 7,80% TCAC conforme pequenos proprietários na Ásia-Pacífico e África priorizam cada vez mais acessibilidade sobre tração final. Provedores de aluguel estão introduzindo pacotes de serviço em camadas, onde combustível e manutenção são opcionalmente envolvidos em torno de unidades 2WD para facilitar preocupações de propriedade. Avanços na tecnologia de pneus e sistemas de lastro de peso estão estreitando lacunas de desempenho, levando algumas fazendas de médio porte a substituir opções 2WD de menor custo para tarefas secundárias.

Modelos 4WD estão simultaneamente integrando travas diferenciais automáticas, distribuição de torque adaptável ao terreno e diagnósticos remotos. Essa conectividade melhora o tempo de atividade, permitindo que provedores garantam limiares mínimos de disponibilidade em acordos de nível de serviço. Os dados colhidos desses sistemas também orientam manutenção preventiva, estendendo a vida útil do ativo e suavizando perfis de despesas através de ciclos de aluguel.

Por Modelo de Negócio: Redes Físicas Dominam Enquanto Plataformas Online Aumentam

Concessionárias físicas e cooperativas comandaram 89,50% do tamanho do mercado de aluguel de equipamentos agrícolas em 2024, aproveitando pátios físicos, inventários de peças de reposição e relacionamentos forjados ao longo de décadas. Elas permanecem críticas para orientação de primeiro uso, treinamento de operadores e suporte rápido de avarias. No entanto, mercados baseados em aplicativos estão subindo a 15,20% TCAC, conquistando participação através de preços transparentes, alocação de frota orientada por IA e contratos digitais sem atrito. Essas plataformas otimizam capacidade ociosa tratando equipamentos como um utilitário agrupado, similar a modelos de compartilhamento de viagem. Feeds de telemática integrados suportam cobrança pague-conforme-usar, reduzindo barreiras de entrada para agricultores com limitação de caixa e suavizando receita para proprietários.

Abordagens híbridas estão emergindo: concessionárias legadas adicionam aplicativos de marca branca enquanto startups de marketplace fazem parceria com depósitos de serviço regionais para entrega de última milha. A vantagem competitiva depende cada vez mais da precisão do algoritmo de correspondência, densidade da rede e riqueza de serviços auxiliares-fornecimento de combustível, consultoria agronômica ou seguro de safra-que podem ser adicionados acima das ofertas centrais de aluguel.

Por Tamanho da Fazenda do Usuário Final: Fazendas Pequenas Ainda Governam, Fazendas Grandes Impulsionam Crescimento

Fazendas pequenas abaixo de 5 ha geraram 52,50% da receita de 2024 conforme o aluguel permanece sua principal rota de mecanização. Centros financiados pelo governo através da Índia e Indonésia agrupam tratores, semeadeiras e debulhadeiras em termos subsidiados. Nessas propriedades, mesmo horas limitadas de máquinas se traduzem em economias substanciais de mão de obra. Fazendas grandes acima de 20 ha, no entanto, registrarão a TCAC mais rápida de 6,50% até 2030 porque elas empregam aluguéis estrategicamente para complementar frotas próprias, preencher lacunas de mão de obra ou testar modelos elétricos e autônomos emergentes sem substituição por atacado. Fazendas médias (5-20 ha) seguem estratégias duplas, mantendo tratores centrais de preparo do solo mas terceirizando colheitadeiras ou pulverizadores para equilibrar intensidade de capital.

Esses motivos divergentes empurram provedores a personalizar ofertas: micro-pacotes pagos por hora para pequenos proprietários, pacotes de temporada completa com garantias de tempo de atividade para grandes corporações. Dados gerados de sensores de máquinas também alimentam software de gestão agrícola, permitindo que clientes pequenos e grandes façam benchmark de produtividade contra pares regionais, aprofundando assim a aderência.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Duração do Aluguel: Contratos Sazonais Dominam Enquanto Termos Anuais Sobem

Acordos sazonais de 3-9 meses contribuíram com 50,80% da receita total em 2024. Eles combinam calendários de cultura para cereais, oleaginosas e leguminosas, dando aos produtores equipamentos desde a preparação da terra até a colheita sem responsabilidade durante todo o ano. Contratações de curto prazo abaixo de 3 meses abordam avarias de emergência e picos de capacidade de colheita de pico, frequentemente atraindo taxas diárias mais altas. Aluguéis anuais ou multi-anuais, embora apenas um décimo do volume atual, registrarão uma TCAC de 6,15% conforme taxas de juros crescentes tornam a propriedade menos atrativa e conforme contratos inclusivos de serviço replicam certeza similar a arrendamento. Frotas autônomas e elétricas, que requerem manutenção especializada, são especialmente propícias a modelos de acesso multi-anuais que garantem atualizações de software e desempenho de bateria.

O crescimento de contratos de longo prazo empurra provedores em direção a regimes de manutenção preditiva. Pontuações de saúde de máquinas derivadas de IoT acionam manutenção programada, minimizando tempo de inatividade não planejado e protegendo valores residuais-chave para subscrever compromissos mais longos a preços competitivos.[3]Equipment Finance News. "Equipment-as-a-Service Model Drives Rental Industry Boom." equipmentfinancenews.com

Análise Geográfica

A Ásia-Pacífico gerou 44,25% da receita de 2024 para o mercado de aluguel de equipamentos agrícolas, sustentada por esquemas de subsídio orientados para pequenos proprietários. Os 74.144 Centros de Contratação Personalizada da Índia e as regras de licitação de terra vinculadas a subsídios da China estão expandindo a mecanização sem inflar a dívida agrícola. Smartphones e aplicativos vernaculares incorporam reservas transparentes e pagamentos digitais, elevando a utilização através de cadeias de valor de arroz, trigo e horticultura. Os custos de hardware de precisão ainda são altos, então provedores usam estruturas de propriedade compartilhada para amortizar tecnologia sobre bases de usuários mais amplas, mantendo taxas de aluguel por hectare acessíveis.

A América do Norte apresenta uma paisagem madura mas em evolução. A colheita de pico no Cinturão de Milho impulsiona demanda intensa e de curto prazo por tratores >250 HP e combinados, ampliando prêmios de preços durante setembro-outubro. A legislação de direito de reparo no Colorado e outros estados agora obriga OEMs a fornecer ferramentas de diagnóstico, potencialmente reduzindo tempo de inatividade e taxas de aluguel. Retrofits autônomos e trens de força elétricos se qualificam para incentivos vinculados ao clima, encorajando renovação de frota entre gigantes de aluguel e independentes regionais igualmente.

A Europa exibe heterogeneidade pronunciada. Produtores da Europa Ocidental adotam aluguel baseado em aplicativo para navegar preços altos de terra e caps de emissão rigorosos. Financiamento vinculado a ESG reduz custos de empréstimo para frotas que integram tratores elétricos, colheitadeiras de biocombustível e implementos de baixo cultivo. As metas de sustentabilidade do Acordo Verde Europeu tornam o aluguel um caminho atrativo de conformidade, mudando ênfase da propriedade de ativos para serviço baseado em resultados. Europa Central e Oriental, ainda dominada por propriedades familiares de médio porte, equilibra custo e tecnologia misturando tratores centrais próprios com máquinas especializadas alugadas.

Panorama Competitivo

O mercado de aluguel de equipamentos agrícolas permanece moderadamente fragmentado. Concessionárias afiliadas a OEMs globais como Deere & Company, CNH Industrial e AGCO aproveitam profundidade de fabricação, financiamento cativo e redes de peças para manter dominância regional. Especialistas regionais como Titan Machinery nos Estados Unidos e Trringo da Mahindra na Índia exploram insights locais, oferecendo logística personalizada e suporte agronômico incorporado que grandes multinacionais às vezes negligenciam.

Disruptores focados em tecnologia estão fechando a lacuna. Plataformas integrando despacho de IA, diagnósticos IoT e preços dinâmicos melhoram a utilização da frota em percentuais de dois dígitos, compelindo operadores históricos a digitalizar ou fazer parcerias. Modelos de financiamento também estão mudando: notas vinculadas a ESG e contratos de pagamento por produção ajudam a gerenciar intensidade de capital e transferir risco de valor residual para provedores. Testes de tratores elétricos da Kubota na Holanda e o piloto de frota autônoma da Deere em Iowa ilustram a corrida para fundir sustentabilidade com automação poupadora de mão de obra.

A intensidade competitiva agora gira em torno de três alavancas: garantias de tempo de atividade, redução de custo por hectare e rendimento de dados. Provedores que envolvem acesso a equipamentos com análises agronômicas e relatórios de pegada de carbono podem garantir contratos multi-sazonais e se posicionar como aliados holísticos de "agricultura-como-serviço" em vez de meros locadores de equipamentos.

Líderes da Indústria de Aluguel de Equipamentos Agrícolas

-

Deere & Company

-

CNH Industrial N.V

-

AGCO Corporation

-

Kubota Corporation

-

Titan Machinery Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: JFarm Services é uma plataforma baseada em Chennai que permite aos agricultores alugar tratores e equipamentos via aplicativo ou chamada, melhorando o acesso à mecanização em 16 estados indianos.

- Abril 2025: A CASE lançou novos carregadores compactos e máquinas atualizadas adaptadas para negócios de aluguel-oferecendo operação intuitiva, manutenção fácil e versatilidade para aumentar utilização, satisfação do cliente e lucratividade da frota.

Escopo do Relatório Global do Mercado de Aluguel de Equipamentos Agrícolas

Aluguel de equipamentos agrícolas é definido como alugar ou arrendar processos de equipamentos agrícolas como tratores e colheitadeiras combinadas por um curto período.

O Mercado de Aluguel de Equipamentos Agrícolas é segmentado por tipo de equipamento (tratores, colheitadeiras, equipamentos de fenação e outros tipos de equipamentos) e geografia (América do Norte, Europa, Ásia-Pacífico e resto do mundo). O relatório também fornece dimensionamento de mercado e previsões em valor (USD bilhões) para todos os segmentos mencionados acima.

| Tratores |

| Colheitadeiras |

| Enfardadeiras |

| Pulverizadores |

| Semeadeiras e Plantadeiras |

| Equipamentos de Preparo de Solo e Cultivo |

| Outros Implementos |

| Menos de 30 HP |

| 31-70 HP |

| 71-130 HP |

| 131-250 HP |

| Mais de 250 HP |

| Tração nas Duas Rodas |

| Tração nas Quatro Rodas |

| Concessionárias Offline e Pátios de Cooperativas |

| Plataformas Online / Baseadas em Aplicativos |

| Pequena (Menos de 5 ha) |

| Média (5-20 ha) |

| Grande (Mais de 20 ha) |

| Curto Prazo (Menos de 3 m) |

| Sazonal (3-9 m) |

| Anual / Longo Prazo (Mais de 9 m) |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Turquia | |

| África do Sul | |

| Egito | |

| Resto do Oriente Médio e África |

| Por Tipo de Equipamento | Tratores | |

| Colheitadeiras | ||

| Enfardadeiras | ||

| Pulverizadores | ||

| Semeadeiras e Plantadeiras | ||

| Equipamentos de Preparo de Solo e Cultivo | ||

| Outros Implementos | ||

| Por Potência (HP) | Menos de 30 HP | |

| 31-70 HP | ||

| 71-130 HP | ||

| 131-250 HP | ||

| Mais de 250 HP | ||

| Por Tipo de Tração | Tração nas Duas Rodas | |

| Tração nas Quatro Rodas | ||

| Por Modelo de Negócio | Concessionárias Offline e Pátios de Cooperativas | |

| Plataformas Online / Baseadas em Aplicativos | ||

| Por Tamanho da Fazenda do Usuário Final | Pequena (Menos de 5 ha) | |

| Média (5-20 ha) | ||

| Grande (Mais de 20 ha) | ||

| Por Duração do Aluguel | Curto Prazo (Menos de 3 m) | |

| Sazonal (3-9 m) | ||

| Anual / Longo Prazo (Mais de 9 m) | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Turquia | ||

| África do Sul | ||

| Egito | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual categoria de equipamento é mais comumente alugada?

Tratores permanecem a espinha dorsal da demanda, representando 38,1% da receita de 2024 graças ao seu papel multifuncional através de preparo de solo, transporte e alimentação de implementos.

Por que as plataformas de aluguel online estão ganhando terreno tão rapidamente?

Mercados baseados em aplicativos crescem a uma TCAC de 15,2% porque reduzem o atrito de transações, otimizam capacidade de frota ociosa com correspondência de IA e oferecem preços transparentes que atraem agricultores sensíveis a custos.

O que impulsiona o aumento nos aluguéis de tratores de alta potência?

Consolidação agrícola e janelas apertadas de colheita empurram operações maiores a garantir máquinas de mais de 250 HP, um segmento previsto para avançar a 8,5% TCAC até 2030.

Como as metas de sustentabilidade influenciam as frotas de aluguel?

Financiamento vinculado a ESG e regras regionais de emissão encorajam provedores a adicionar modelos elétricos ou de baixa emissão, permitindo que agricultores atendam metas regulatórias sem fardo de capital.

Página atualizada pela última vez em: