Análise de mercado de saúde de animais de fazenda

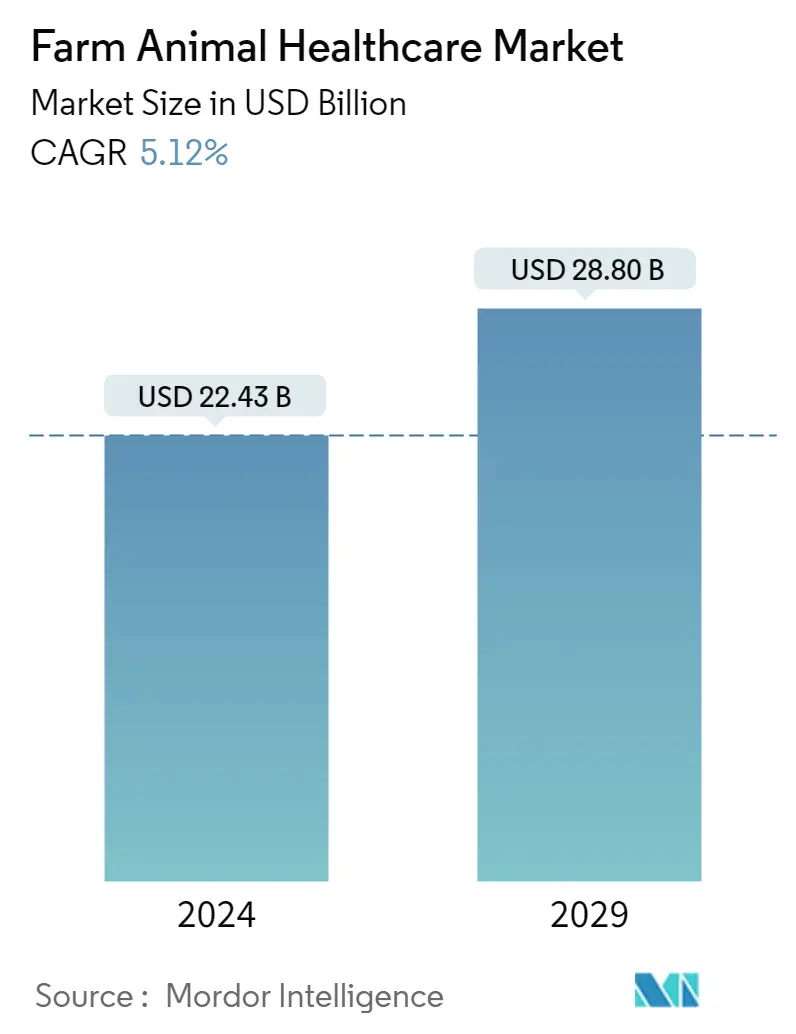

O tamanho do mercado de saúde animal agrícola é estimado em US$ 22,43 bilhões em 2024, e deve atingir US$ 28,80 bilhões até 2029, crescendo a um CAGR de 5,12% durante o período de previsão (2024-2029).

COVID-19 impactou o crescimento do mercado de saúde animal de fazenda devido às medidas de bloqueio impostas pelo governo que levaram à suspensão dos serviços de saúde animal. Por exemplo, de acordo com um artigo publicado no Indian Journal of Animal Sciences, em Julho de 2022, observou-se que a pandemia criou um sério impacto no sector pecuário devido ao bloqueio na prestação de serviços de saúde animal, incluindo vacinação, práticas de sobrevivência e perdas financeiras para agricultores em Karnataka, Índia. Além disso, de acordo com um artigo publicado na Translational Animal Science, em dezembro de 2021, a pandemia de COVID-19 causou interrupções na cadeia de abastecimento que aumentaram o estresse, a incerteza e os desafios urgentes para os produtores na manutenção dos cuidados com os animais em Lowa, Estados Unidos. Porém, com as restrições liberadas as empresas retomaram suas atividades clínicas, bem como o desenvolvimento de produtos que aumentaram o crescimento do mercado. Assim, espera-se que o mercado cresça ao longo do período de previsão.

Espera-se que fatores como tecnologia avançada que leva a inovações em saúde animal, iniciativas crescentes de governos e associações de bem-estar animal em diferentes países, bem como o aumento da produtividade sob o risco de zoonoses emergentes impulsionem o crescimento do mercado durante o período de previsão.

Espera-se também que as crescentes iniciativas governamentais para promover diversos programas e campanhas para vacinar animais de fazenda alimentem o crescimento do mercado. Por exemplo, em Março de 2022, o Embaixador dos Estados Unidos anunciou o lançamento de um novo projecto de cinco anos para vacinar o gado contra a tuberculose bovina.

Além disso, as doenças crônicas e infecciosas emergentes entre os animais de fazenda aumentam a demanda por produtos terapêuticos eficazes que, por sua vez, deverão aumentar o crescimento do mercado durante o período de previsão. Por exemplo, de acordo com um artigo publicado na Health and Medicine, em fevereiro de 2022, um novo vírus Hendra, um vírus que pode causar sintomas respiratórios e/ou neurológicos letais agudos em cavalos, foi descoberto em Sydney. Acredita-se que este vírus seja a causa da doença mortal em cavalos australianos e seja uma ameaça à saúde humana. Além disso, segundo a mesma fonte, o segundo caso da variante foi confirmado pelo Departamento de Indústrias Primárias de Nova Gales do Sul, perto de Newcastle, em outubro de 2021.

Além disso, os crescentes lançamentos de produtos relacionados a animais de fazenda aumentam a disponibilidade de vacinas, rações medicamentosas e outros produtos no mercado, contribuindo assim para o crescimento do mercado de saúde de animais de fazenda. Por exemplo, em abril de 2022, a Boehringer Ingelheim lançou as vacinas PREVEXXION RN+HVT+IBD e PREVEXXION RN para a doença de Marek, uma doença muito comum em galinhas causada por um vírus do herpes, na Europa, incluindo o Reino Unido e a Alemanha. Além disso, em abril de 2022, a Amlan International lançou duas novas alternativas naturais aos antibióticos para aves e gado, Phylox Feed e NeutraPath, que podem reduzir os efeitos negativos para a saúde e a produção das doenças entéricas . Este lançamento ajuda a empresa a expandir seu amplo portfólio de aditivos para rações de saúde animal para incluir uma alternativa natural aos medicamentos e vacinas anticoccidianas e um produto natural de controle de patógenos para produção livre de antibióticos.

Portanto, devido aos fatores acima mencionados, espera-se que o mercado estudado cresça ao longo do período de previsão. No entanto, o uso de medicamentos falsificados e o custo crescente dos testes em animais e dos serviços veterinários provavelmente impedirão o crescimento do mercado de saúde animal de fazenda durante o período de previsão.

Tendências do mercado de saúde de animais de fazenda

Espera-se que o segmento de vacinas testemunhe um crescimento significativo durante o período de previsão

As vacinas são preparações biológicas formuladas para fornecer imunidade adquirida para doenças específicas. As vacinas são utilizadas no tratamento de diversas doenças em animais de criação, como clostridioses, doença de Marek, doença de Newcastle, bronquite infecciosa, laringotraqueíte infecciosa, varíola aviária, cólera aviária, peste suína clássica, febre aftosa, parvovírus suíno e outras. Além disso, foram fabricadas novas vacinas avançadas contendo componentes geneticamente modificados derivados desses agentes de doenças, que podem proteger os animais de criação de várias doenças infecciosas e aumentar a sua produtividade.

Espera-se que o segmento de vacinas testemunhe um crescimento significativo no mercado de saúde de animais de fazenda durante o período de previsão devido a fatores como o aumento da prevalência de doenças zoonóticas e crônicas, aumento do lançamento de produtos, crescente conscientização sobre a saúde animal, aumento dos investimentos por órgãos governamentais e associações e aumentando as despesas com cuidados de saúde para animais de criação. Por exemplo, de acordo com um artigo publicado na Frontiers in Veterinary Science em agosto de 2022, foi observado que numerosos surtos de doença cutânea protuberante (LSD) foram relatados na Tailândia em 2021-2022, afetando explorações pecuárias. Além disso, de acordo com a mesma fonte, 133 surtos de LSD foram encontrados na Tailândia em 152 explorações leiteiras de Maio a Julho de 2021. Assim, o elevado número de casos de LSD aumenta o foco da empresa no desenvolvimento de vacinas eficazes, o que deverá impulsionar o segmento. crescimento durante o período de previsão.

Além disso, os intervenientes no mercado estão a desenvolver e a lançar novas vacinas a nível mundial para aumentar a sua presença no mercado, contribuindo para o crescimento do segmento. Por exemplo, em maio de 2022, a Boehringer Ingelheim lançou o TwistPak, uma plataforma de mixagem revolucionária. Permite aos produtores de suínos combinar duas vacinas, Ingelvac CircoFLEX e Ingelvac MycoFLEX, de forma conveniente, rápida e flexível. Espera-se ainda que o resultado positivo das vacinas candidatas em curso tenha um impacto positivo no crescimento do segmento estudado. Da mesma forma, em dezembro de 2021, a Indian Immunologicals Ltd (IIL) lançou a vacina contra varíola de cabra (Raksha Goat Pox) para ajudar a controlar a doença da varíola de cabra. Além disso, em Agosto de 2022, o Ministro da Agricultura e Bem-Estar dos Agricultores da Índia, em colaboração com o Instituto Indiano de Investigação Veterinária, lançou a vacina indígena Lumpi-ProVac para proteger o gado da doença de pele protuberante.

Portanto, devido ao aumento da incidência de doenças de pele protuberantes entre bovinos e aos lançamentos de novos produtos, espera-se que o segmento estudado cresça ao longo do período de previsão.

Espera-se que a América do Norte tenha uma participação de mercado significativa durante o período de previsão

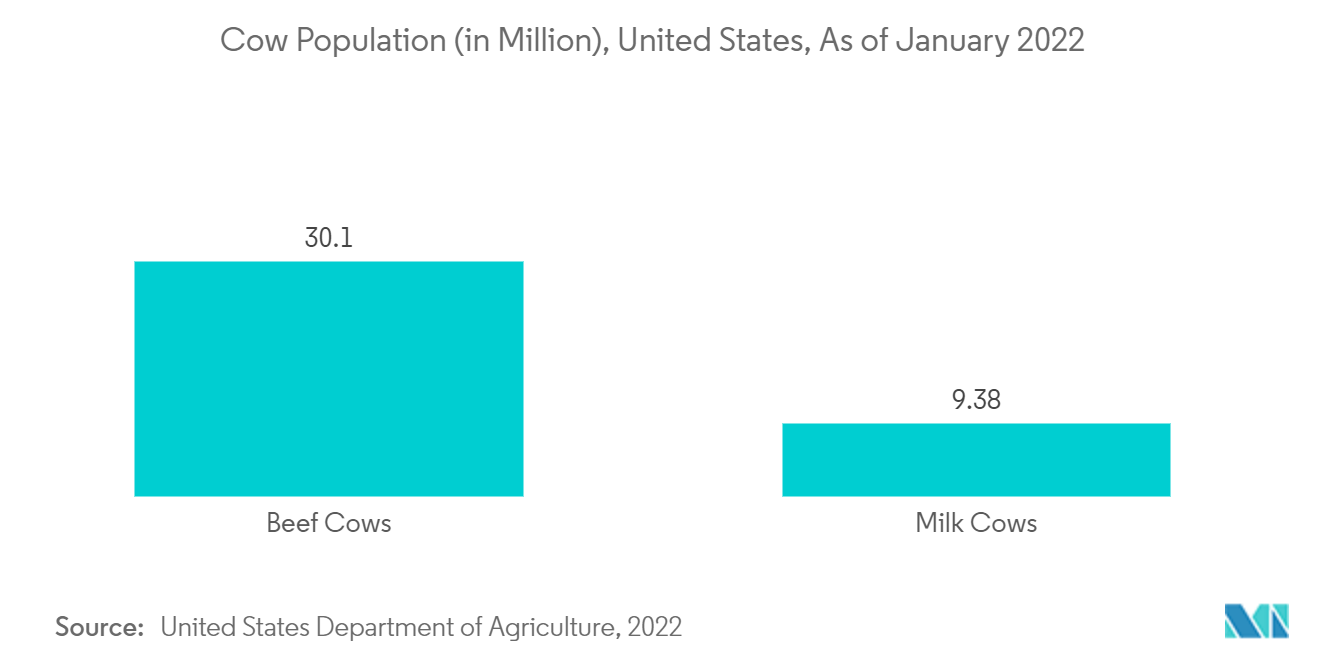

Espera-se que a América do Norte detenha uma participação significativa no mercado de saúde de animais de fazenda durante o período de previsão devido a fatores como a crescente carga de doenças crônicas e infecciosas entre animais de fazenda, crescentes avanços tecnológicos e a conscientização dos benefícios da saúde de animais de fazenda.

Além disso, espera-se que as crescentes iniciativas e investimentos governamentais no lançamento de diversos projetos para o desenvolvimento de medicamentos e produtos terapêuticos eficazes para animais de fazenda aumentem o crescimento do mercado durante o período de previsão. Por exemplo, em Março de 2022, o Departamento de Agricultura dos Estados Unidos concedeu 642.000 dólares à Universidade Cornell para desenvolver vacinas mais eficazes contra a gripe suína. Da mesma forma, em Março de 2022, o Instituto Nacional de Alimentação e Agricultura (NIFA) do Departamento de Agricultura dos Estados Unidos (USDA) investiu mais de 13 milhões de dólares na investigação de novas terapias e estratégias de prevenção para doenças animais. Esses fundos são usados para desenvolver medicamentos e medicamentos eficazes para tratar doenças infecciosas em bezerros e melhorar a saúde do gado.

Além disso, a elevada carga de várias doenças entre os animais de criação na região aumenta a procura de vacinas eficazes para a sua protecção. Por exemplo, de acordo com os dados publicados pelo governo do Canadá em Janeiro de 2022, a peste suína africana (PSA) é mortal para os porcos. Espera-se que destrua a suinocultura, impactando a economia canadense. De acordo com a mesma fonte, a Swine Innovation Porc recebeu cerca de 446.135 dólares em 2021 ao abrigo do Programa Canadiano de Prioridades Estratégicas Agrícolas para desenvolver estratégias para mitigar o impacto de um surto de peste suína africana no sector suíno. Da mesma forma, de acordo com um artigo publicado na Poultry Science, em outubro de 2022, cerca de 17 cepas do vírus da bronquite infecciosa aviária foram obtidas de galinhas que apresentavam sinais de doença no México até 2021. A alta diversidade genética do vírus da bronquite contagiosa (IBV) do México resulta da co-circulação de linhagens divergentes pertencentes a genótipos diferentes, e essas linhagens diferem significativamente das cepas vacinais de Massachusetts e Connecticut. Isto indica a alta demanda por novas vacinas na região, o que deverá impulsionar o crescimento do mercado durante o período de previsão.

Portanto, devido aos fatores acima, como as crescentes iniciativas governamentais e a alta carga de doenças entre os animais de fazenda, espera-se que o mercado estudado cresça ao longo do período previsto.

Visão geral da indústria de saúde de animais de fazenda

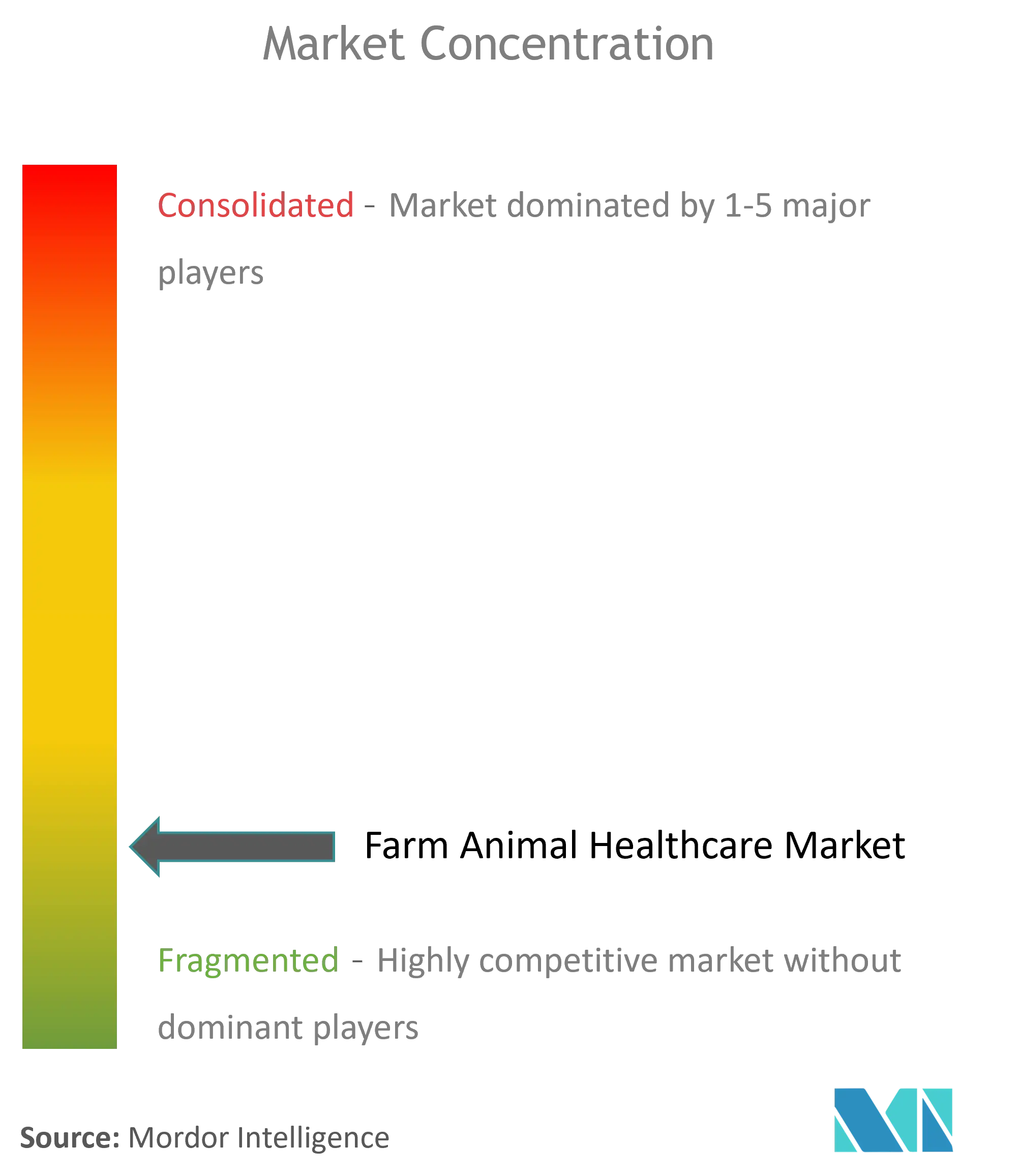

O mercado de saúde de animais de fazenda é competitivo devido à presença de diversos players locais e nacionais. As empresas estão a adoptar iniciativas estratégicas importantes, tais como colaboração, parcerias, acordos e outras iniciativas para manter a sua posição no mercado, expandindo as suas ofertas de produtos. Alguns dos principais players do mercado são Zoetis, Merck, Boehringer Ingelheim, Elanco, Vetoquinol e Ceva Animal Health.

Líderes de mercado de saúde de animais de fazenda

Zoetis Inc

Ceva Animal Health

Boehringer Ingelheim GmbH

Elanco

Vetoquinol

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de saúde de animais de fazenda

- Em janeiro de 2023, a Purina Animal Nutrition lançou o aditivo alimentar Purina EnduraSow e o aditivo alimentar Purina Endura Pig, que são formulados para apoiar o desempenho e a eficiência reprodutiva das porcas, bem como a saúde respiratória e a função imunológica dos leitões durante o período pós-desmame, respectivamente, nos Estados Unidos..

- Em Novembro de 2022, a ADM lançou dois produtos da sua série SUCRAM, uma solução adoçante na ração para espécies pecuárias concebida para melhorar a palatabilidade dos alimentos para animais jovens, especialmente porcos desmamados na Suíça.

Segmentação da indústria de saúde de animais de fazenda

De acordo com o âmbito do relatório, os animais de criação são animais criados e mantidos para fins agrícolas. Eles incluem vacas, galinhas, porcos, gansos e cavalos. O mercado consiste na prevenção e tratamento de doenças em animais de produção. O escopo emprega métodos mais inovadores para monitoramento e rastreamento eficazes dos dados de saúde pecuária, o que impacta positivamente o crescimento do mercado estudado. O mercado de saúde animal agrícola é segmentado por produto (vacinas, parasiticidas, anti-infecciosos, aditivos para rações medicinais e outros produtos), tipo animal (bovinos, suínos, aves, ovelhas e outros tipos de animais) e geografia (América do Norte, Europa, Ásia-Pacífico, Médio Oriente e África e América do Sul). O relatório também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes em regiões significativas em todo o mundo. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Vacinas |

| Parasiticidas |

| Anti-infecciosos |

| Aditivos para rações médicas |

| Outros produtos |

| Gado |

| Suínos |

| Aves |

| Ovelha |

| Outros tipos de animais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por produto | Vacinas | |

| Parasiticidas | ||

| Anti-infecciosos | ||

| Aditivos para rações médicas | ||

| Outros produtos | ||

| Por tipo de animal | Gado | |

| Suínos | ||

| Aves | ||

| Ovelha | ||

| Outros tipos de animais | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de saúde de animais de fazenda

Qual é o tamanho do mercado de saúde de animais de fazenda?

O tamanho do mercado de saúde de animais agrícolas deve atingir US$ 22,43 bilhões em 2024 e crescer a um CAGR de 5,12% para atingir US$ 28,80 bilhões até 2029.

Qual é o tamanho atual do mercado de saúde de animais de fazenda?

Em 2024, o tamanho do mercado de saúde de animais agrícolas deverá atingir US$ 22,43 bilhões.

Quem são os principais atores do mercado de saúde de animais de fazenda?

Zoetis Inc, Ceva Animal Health, Boehringer Ingelheim GmbH, Elanco, Vetoquinol são as principais empresas que operam no mercado de saúde de animais de fazenda.

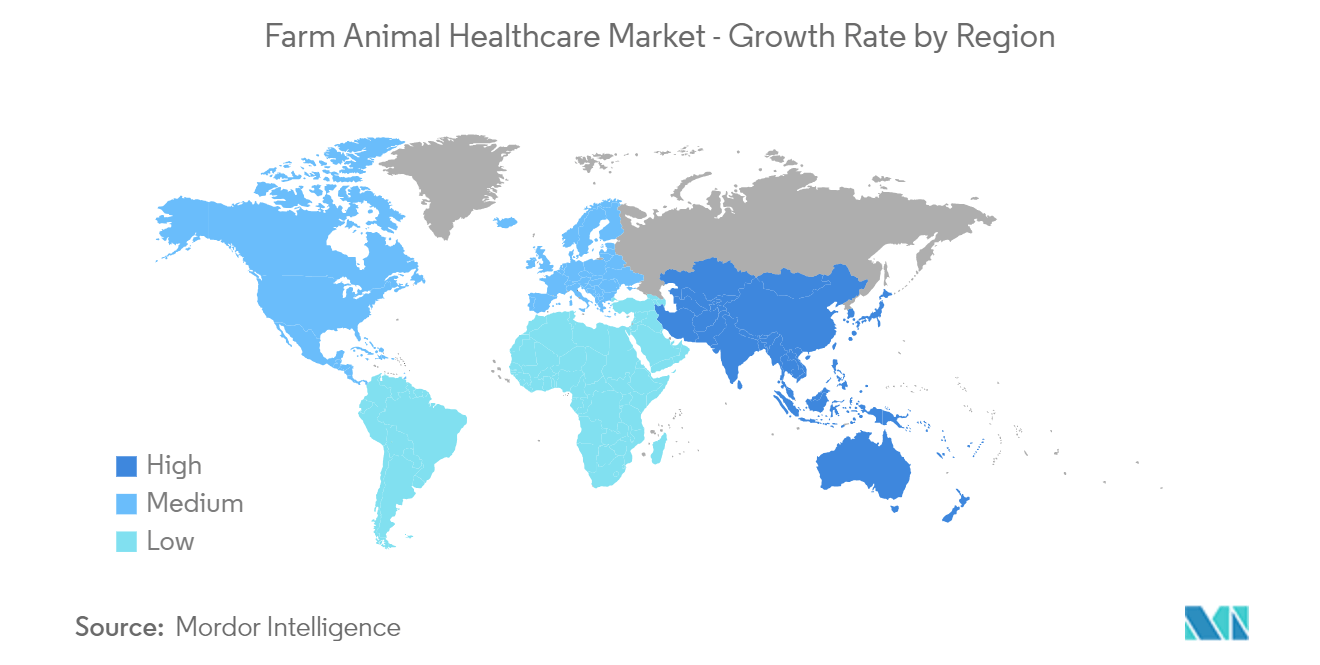

Qual é a região que mais cresce no mercado de saúde de animais de fazenda?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de saúde de animais de fazenda?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Farm Animal Healthcare Market.

Que anos esse mercado de saúde de animais de fazenda cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de saúde de animais agrícolas foi estimado em US$ 21,34 bilhões. O relatório abrange o tamanho histórico do mercado de saúde de animais de fazenda para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de saúde de animais de fazenda para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de saúde de animais de fazenda

Estatísticas para a participação de mercado de Farm Animal Healthcare em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Farm Animal Healthcare inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.