Tamanho do mercado de proteínas na Europa

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 6.52 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 8.26 Bilhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 4.56 % | |

| Maior participação por país | Rússia | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de proteínas na Europa

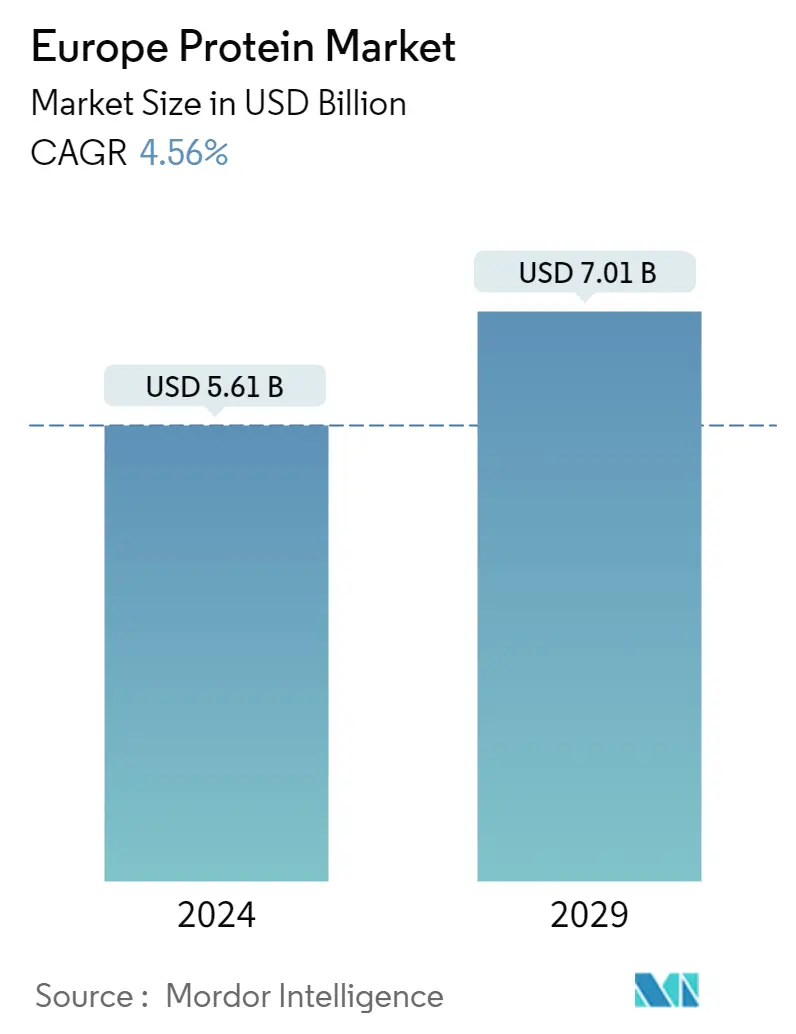

O tamanho do mercado europeu de proteínas é estimado em US$ 5,61 bilhões em 2024, e deverá atingir US$ 7,01 bilhões até 2029, crescendo a um CAGR de 4,56% durante o período de previsão (2024-2029).

O número crescente de população vegana e flexitariana com indulgência emergente em relação aos produtos naturais está dificultando o crescimento segmental

- Por aplicação, a indústria de alimentos e bebidas liderou o setor de aplicação de proteínas na região, respondendo por uma importante participação em volume. A participação foi altamente influenciada pelas indústrias alternativas de laticínios e carnes, que representaram 23% do total de proteínas consumidas na região. A quota é impulsionada principalmente pelo número crescente de consumidores veganos e flexitarianos que dependem cada vez mais ou estão abertos a ofertas de produtos sem animais no mercado. Em 2020, o número de veganos na Europa duplicou, passando de 1,3 milhões para 2,6 milhões, representando 3,2% da população. No entanto, apesar da maior participação, o mercado de alimentos e bebidas ainda não ultrapassou a sua taxa de crescimento, prevendo-se que registe um CAGR de volume de 4,17% durante o período de previsão.

- É seguido pelo segmento de alimentação animal, que é em grande parte impulsionado pela aplicação de proteínas vegetais, que também deverá registrar a taxa de crescimento mais rápida de 4,28% durante o período de previsão. Isto se deve em grande parte às crescentes iniciativas governamentais no segmento de proteínas vegetais. Por exemplo, em 2022, os Estados-Membros da UE uniram forças para apelar a uma estratégia continental para as proteínas vegetais, que dizem ser necessária mais do que nunca à luz da guerra na Ucrânia. Esta estratégia europeia reforçaria o compromisso já existente do executivo da UE, que, num relatório de 2018, apelou ao desenvolvimento de proteínas vegetais na União Europeia.

- Em valor, entre todos os segmentos de usuários finais, o segmento de cuidados pessoais e cosméticos deverá registrar a taxa de crescimento mais rápida de 5,04% durante o período de previsão. A indulgência emergente em relação aos produtos naturais, com interesse crescente na lista de ingredientes, está impulsionando fortemente o crescimento. Cerca de 37% na Alemanha e 27% na França usaram um cosmético natural/orgânico em 2021.

A crescente procura por alimentos saudáveis está a impulsionar a procura regional, sendo a procura dominada pelos segmentos da Rússia, França e do resto da Europa

- Com a crescente consciência sanitária da região, o segmento do Resto da Europa, que inclui países como a Ucrânia, a Polónia, a Grécia, a Áustria, a Bélgica e a Noruega, domina em termos de consumo de proteínas. Em 2021, os alimentos saudáveis consumidos em oito países membros da União Europeia representaram cerca de 70% do total. Cerca de um terço da população da Bélgica consumiu hambúrgueres vegetarianos em 2022. Para os não iniciados, mais de 25,8% dos residentes na Áustria eram flexitarianos em 2022, impulsionando o consumo de alimentos proteicos.

- A Rússia continuou a ser o maior consumidor de proteínas na região, depois do segmento Resto da Europa. O forte desenvolvimento de produtos, as iniciativas governamentais, os investimentos e a elevada procura do sector alimentar e de bebidas impulsionaram a procura. Entre todos os tipos de proteínas, o consumo de proteínas no país é em grande parte impulsionado pelos tipos de proteínas vegetais, com uma quota de mercado de 61,3%, em valor, em 2022. O mercado está a testemunhar uma elevada procura por alternativas proteicas sem origem animal, com um número crescente de vegetarianos. no país. A proteína de soja domina o consumo no país, com participação de 36%, em valor, em 2022.

- Entre todos os países, prevê-se que a França registe a taxa de crescimento mais rápida durante o período de previsão, registando um CAGR de 5,02% em volume. O consumo de proteínas no país é em grande parte impulsionado pelo segmento de carnes e alternativas à carne, com a preferência crescente dos consumidores por produtos cárneos à base de plantas. O país tem uma população vegana e vegetariana crescente, impulsionando em grande parte o crescimento segmentar. Por exemplo, os vegetarianos e os veganos representam 2% da população francesa (cerca de 1,3 milhões de pessoas) e 0,5% (cerca de 340.000 pessoas), respetivamente, enquanto os flexitarianos representavam quase 23 milhões de pessoas em 2021.

Tendências do mercado de proteínas na Europa

- A maturação do mercado e o declínio das taxas de natalidade são responsáveis pela lenta taxa de crescimento

- A forte influência do setor retalhista está a apoiar o crescimento do mercado

- Tendências saudáveis em bebidas impactando o crescimento do mercado

- Tendências de embalagens sustentáveis e inovadoras para influenciar o mercado de cereais matinais

- As preferências dos consumidores mudam para condimentos e molhos premium, longe de sopas embaladas

- Inovação em chocolates impulsionando as vendas

- Alternativas lácteas testemunharão uma taxa de crescimento significativa

- A crescente demanda por dietas específicas para nutrição pode impulsionar a demanda do mercado

- Inovação em formulações de produtos tem maior abrangência no mercado

- Famílias monoparentais para impulsionar o mercado RTE/RTC

- Lanches mais saudáveis provavelmente impulsionarão o mercado

- A expansão da base de consumidores pode beneficiar o mercado de suplementos esportivos

- Aumento da produção de carne para impulsionar o crescimento do mercado

- Produtos naturais e orgânicos estão dominando o mercado

- O crescimento do consumo de proteínas vegetais alimenta oportunidades para os principais participantes do setor de ingredientes

- A Europa está focada em aumentar a capacidade de produção de soja, trigo e ervilha

Visão geral da indústria de proteínas da Europa

O Mercado Europeu de Proteínas está fragmentado, com as cinco principais empresas ocupando 32,17%. Os principais players neste mercado são Archer Daniels Midland Company, Darling Ingredients Inc., International Flavors Fragrances, Inc., Kerry Group plc e Royal FrieslandCampina NV (classificados em ordem alfabética).

Líderes do mercado europeu de proteínas

Archer Daniels Midland Company

Darling Ingredients Inc.

International Flavors & Fragrances, Inc.

Kerry Group plc

Royal FrieslandCampina N.V

Other important companies include 3fbio Ltd, Arla Foods AMBA, Groupe LACTALIS, Laita, Roquette Frère, SAS Gelatines Weishardt, Südzucker AG.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado europeu de proteínas

- Novembro de 2021 A Lactalis Ingredients lançou novos conceitos de produtos com alto teor de proteína usando Pronativ® Native Micellar Casein e Pronativ® Native Whey Protein. Alguns dos conceitos derivados são shakes ricos em proteínas e pudins ricos em proteínas.

- Agosto de 2021 Arla Foods Ingredients lançou MicelPure™, um isolado de caseína micelar, no mercado. O novo isolado de caseína micelar contém um mínimo de 87% de proteína nativa, tem baixo teor de lactose e gordura, é estável ao calor e tem sabor neutro. É usado principalmente em bebidas RTD, bebidas ricas em proteínas e shakes em pó.

- Maio de 2021 A Unilever anunciou que faria parceria com a empresa de tecnologia de alimentos ENOUGH (anteriormente 3F BIO) para trazer ao mercado novos produtos de carne à base de vegetais.

Relatório do Mercado Europeu de Proteínas - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Animal

- 3.2.2 Plantar

- 3.3 Tendências de Produção

- 3.3.1 Animal

- 3.3.2 Plantar

- 3.4 Quadro regulamentar

- 3.4.1 França

- 3.4.2 Alemanha

- 3.4.3 Itália

- 3.4.4 Reino Unido

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Fonte

- 4.1.1 Animal

- 4.1.1.1 Por tipo de proteína

- 4.1.1.1.1 Caseína e Caseinatos

- 4.1.1.1.2 Colágeno

- 4.1.1.1.3 Proteína de Ovo

- 4.1.1.1.4 Gelatina

- 4.1.1.1.5 Proteína de Inseto

- 4.1.1.1.6 Proteína do leite

- 4.1.1.1.7 Proteína de soro

- 4.1.1.1.8 Outras proteínas animais

- 4.1.2 Microbiano

- 4.1.2.1 Por tipo de proteína

- 4.1.2.1.1 Proteína de Algas

- 4.1.2.1.2 Micoproteína

- 4.1.3 Plantar

- 4.1.3.1 Por tipo de proteína

- 4.1.3.1.1 Proteína de Cânhamo

- 4.1.3.1.2 Proteína de Ervilha

- 4.1.3.1.3 Proteína de Batata

- 4.1.3.1.4 Proteína de Arroz

- 4.1.3.1.5 Eu sou proteína

- 4.1.3.1.6 Proteína de Trigo

- 4.1.3.1.7 Outras proteínas vegetais

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Confeitaria

- 4.2.2.1.6 Laticínios e produtos alternativos ao leite

- 4.2.2.1.7 Produtos alternativos de carne/aves/frutos do mar e carne

- 4.2.2.1.8 Produtos alimentícios RTE/RTC

- 4.2.2.1.9 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

- 4.3 País

- 4.3.1 Bélgica

- 4.3.2 França

- 4.3.3 Alemanha

- 4.3.4 Itália

- 4.3.5 Holanda

- 4.3.6 Rússia

- 4.3.7 Espanha

- 4.3.8 Peru

- 4.3.9 Reino Unido

- 4.3.10 Resto da Europa

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 3fbio Ltd

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Arla Foods AMBA

- 5.4.4 Darling Ingredients Inc.

- 5.4.5 Groupe LACTALIS

- 5.4.6 International Flavors & Fragrances, Inc.

- 5.4.7 Kerry Group plc

- 5.4.8 Laita

- 5.4.9 Roquette Frère

- 5.4.10 Royal FrieslandCampina N.V

- 5.4.11 SAS Gelatines Weishardt

- 5.4.12 Südzucker AG

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise da Cadeia de Valor Global

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da Indústria de Proteínas na Europa

Animal, Microbiano e Planta são cobertos como segmentos pela Fonte. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final. Bélgica, França, Alemanha, Itália, Países Baixos, Rússia, Espanha, Turquia e Reino Unido são abrangidos como segmentos por país.

- Por aplicação, a indústria de alimentos e bebidas liderou o setor de aplicação de proteínas na região, respondendo por uma importante participação em volume. A participação foi altamente influenciada pelas indústrias alternativas de laticínios e carnes, que representaram 23% do total de proteínas consumidas na região. A quota é impulsionada principalmente pelo número crescente de consumidores veganos e flexitarianos que dependem cada vez mais ou estão abertos a ofertas de produtos sem animais no mercado. Em 2020, o número de veganos na Europa duplicou, passando de 1,3 milhões para 2,6 milhões, representando 3,2% da população. No entanto, apesar da maior participação, o mercado de alimentos e bebidas ainda não ultrapassou a sua taxa de crescimento, prevendo-se que registe um CAGR de volume de 4,17% durante o período de previsão.

- É seguido pelo segmento de alimentação animal, que é em grande parte impulsionado pela aplicação de proteínas vegetais, que também deverá registrar a taxa de crescimento mais rápida de 4,28% durante o período de previsão. Isto se deve em grande parte às crescentes iniciativas governamentais no segmento de proteínas vegetais. Por exemplo, em 2022, os Estados-Membros da UE uniram forças para apelar a uma estratégia continental para as proteínas vegetais, que dizem ser necessária mais do que nunca à luz da guerra na Ucrânia. Esta estratégia europeia reforçaria o compromisso já existente do executivo da UE, que, num relatório de 2018, apelou ao desenvolvimento de proteínas vegetais na União Europeia.

- Em valor, entre todos os segmentos de usuários finais, o segmento de cuidados pessoais e cosméticos deverá registrar a taxa de crescimento mais rápida de 5,04% durante o período de previsão. A indulgência emergente em relação aos produtos naturais, com interesse crescente na lista de ingredientes, está impulsionando fortemente o crescimento. Cerca de 37% na Alemanha e 27% na França usaram um cosmético natural/orgânico em 2021.

| Animal | Por tipo de proteína | Caseína e Caseinatos |

| Colágeno | ||

| Proteína de Ovo | ||

| Gelatina | ||

| Proteína de Inseto | ||

| Proteína do leite | ||

| Proteína de soro | ||

| Outras proteínas animais | ||

| Microbiano | Por tipo de proteína | Proteína de Algas |

| Micoproteína | ||

| Plantar | Por tipo de proteína | Proteína de Cânhamo |

| Proteína de Ervilha | ||

| Proteína de Batata | ||

| Proteína de Arroz | ||

| Eu sou proteína | ||

| Proteína de Trigo | ||

| Outras proteínas vegetais |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Confeitaria | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alternativos de carne/aves/frutos do mar e carne | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| Bélgica |

| França |

| Alemanha |

| Itália |

| Holanda |

| Rússia |

| Espanha |

| Peru |

| Reino Unido |

| Resto da Europa |

| Fonte | Animal | Por tipo de proteína | Caseína e Caseinatos |

| Colágeno | |||

| Proteína de Ovo | |||

| Gelatina | |||

| Proteína de Inseto | |||

| Proteína do leite | |||

| Proteína de soro | |||

| Outras proteínas animais | |||

| Microbiano | Por tipo de proteína | Proteína de Algas | |

| Micoproteína | |||

| Plantar | Por tipo de proteína | Proteína de Cânhamo | |

| Proteína de Ervilha | |||

| Proteína de Batata | |||

| Proteína de Arroz | |||

| Eu sou proteína | |||

| Proteína de Trigo | |||

| Outras proteínas vegetais | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Confeitaria | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alternativos de carne/aves/frutos do mar e carne | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

| País | Bélgica | ||

| França | |||

| Alemanha | |||

| Itália | |||

| Holanda | |||

| Rússia | |||

| Espanha | |||

| Peru | |||

| Reino Unido | |||

| Resto da Europa | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.