Tamanho do mercado de proteína animal na África

| Período de Estudo | 2017 - 2029 | |

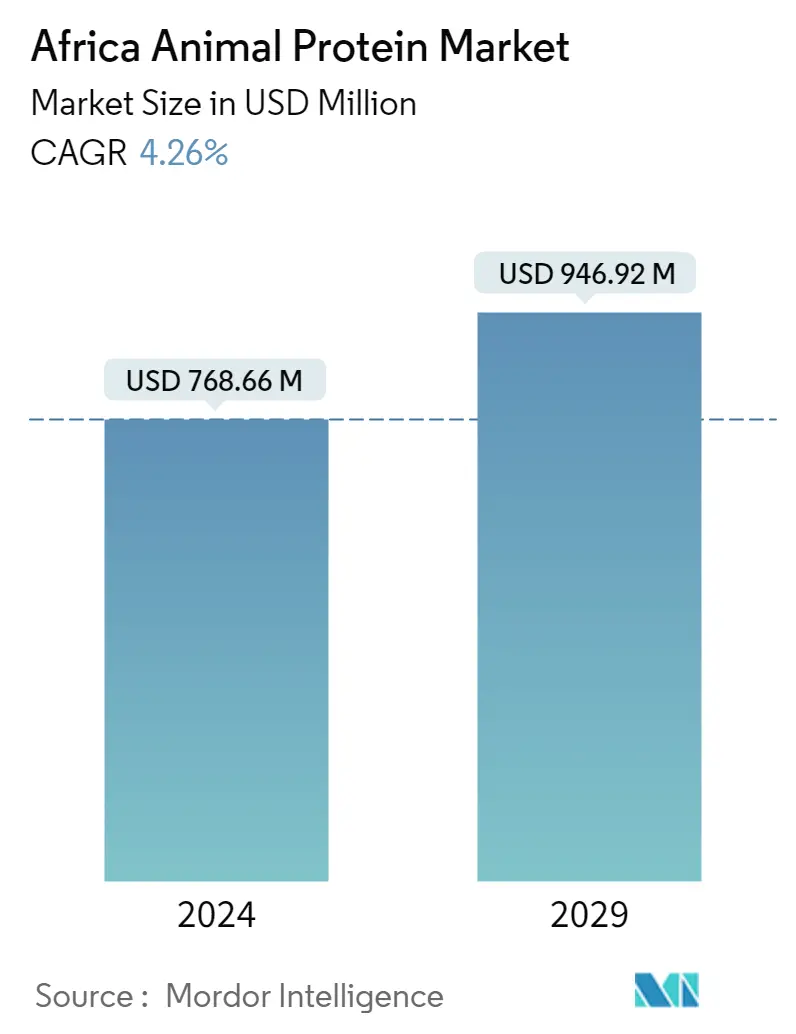

| Tamanho do Mercado (2024) | 0.84 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 1.04 Bilhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 4.26 % | |

| Maior participação por país | Nigéria | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de proteína animal na África

O tamanho do mercado africano de proteína animal é estimado em US$ 768,66 milhões em 2024, e deverá atingir US$ 946,92 milhões até 2029, crescendo a um CAGR de 4,26% durante o período de previsão (2024-2029).

O crescente fluxo de produtos acessíveis e de alta qualidade impulsiona o segmento de alimentos e bebidas, cuidados pessoais e cosméticos no mercado

- Por aplicação, o segmento de alimentos e bebidas foi o principal segmento de usuário final da região para proteína animal em 2022. O subsegmento de panificação e salgadinhos foi responsável pelas maiores participações de volume no segmento de alimentos e bebidas, ou seja, 27,14% e 23,58%, respectivamente, em 2022. Os lanches saudáveis, o aumento da procura por snacks congelados e o aumento do fluxo de produtos de marca própria acessíveis e de alta qualidade contribuem para o crescimento do subsegmento de snacks. A tendência de saúde e bem-estar continuou a apoiar o crescimento do iogurte e de outros snacks congelados na África do Sul, uma vez que a gelatina e a proteína de soro de leite são supostamente altamente nutritivas e boas para melhorar a saúde digestiva. Assim, projeta-se que o subsegmento de lanches registre um CAGR de 3,55% em valor durante o período de previsão.

- No entanto, o segmento de cuidados pessoais deverá registrar o CAGR mais rápido de 5,95% em valor durante o período de previsão. O número crescente de clínicas de beleza, o aumento dos gastos per capita com a aparência pessoal, o quadro regulamentar robusto e o crescente mercado de beleza e cosméticos impulsionam a procura da região por ingredientes de colagénio.

- Os suplementos ocuparam a segunda posição no mercado. O subsegmento de nutrição esportiva e de desempenho, o subsegmento de crescimento mais rápido, auxilia no crescimento de suplementos. A projeção é registrar um CAGR de 4,05%, em valor, durante o período de previsão. Os consumidores africanos praticam ativamente desportos, como corrida e futebol, entre outras atividades. Há uma parcela considerável de consumidores na região com adesão a academias. Por exemplo, em 2020, havia cerca de 2.450 clubes de saúde na África do Sul. O crescente número de centros de saúde e fitness tem influenciado positivamente o crescimento do subsegmento.

A crescente procura por alimentos enriquecidos com proteínas em países como a Nigéria e o segmento do Resto de África atrai a procura segmentada

- O resto da África (incluindo Etiópia, Quênia, Gana, Guiné e Costa do Marfim) liderou o mercado de proteína animal em 2022. Por tipo de proteína, a proteína whey dominou o mercado com uma participação de volume de 32,30% em 2022. A maior demanda do mercado foi por lanches funcionais à base de whey protein. Os consumidores destes países estão cada vez mais preocupados com uma alimentação saudável e preferem dietas à base de proteína de soro de leite. Estão optando por produtos como lanchonetes, biscoitos enriquecidos com proteínas e outros para atender às suas necessidades nutricionais, impulsionando o crescimento do subsegmento.

- No entanto, projeta-se que a Nigéria seja o país que mais cresce em proteínas animais, registrando um CAGR de 6,94% durante o período de previsão. A gelatina foi a proteína mais consumida no país em 2022, com participação de valor de 27%. A gelatina é uma proteína de fácil digestão que ajuda no controle de peso e mantém um sistema imunológico saudável. Estes benefícios promoveram a sua procura no mercado nigeriano de proteína animal. A gelatina de origem animal, especialmente a gelatina de carne bovina alimentada com pasto, domina o mercado porque não contém contaminantes perigosos, como OGM, pesticidas, hormônios, antibióticos ou aditivos químicos.

- A África do Sul detinha uma participação menor no mercado africano de proteínas animais. A projeção é registrar um CAGR de 3,20% durante o período de previsão. A proteína whey emergiu como um dos principais tipos de proteína do país entre outras proteínas animais. Possui grandes aplicações no segmento de suplementos, principalmente no subsegmento de nutrição esportiva, pois é ideal para reabilitação muscular e exercícios pré-treino.

Tendências do mercado de proteína animal na África

- Principais players se concentrarão mais no mercado africano

- O aumento do emprego feminino, levando a imensas oportunidades de crescimento, impulsionou o segmento

- Bebidas funcionais para apoiar o crescimento do mercado

- O maior teor de açúcar nos cereais matinais é uma grande ameaça ao crescimento do segmento

- A indisponibilidade de um molho popular pode dificultar o crescimento da indústria

- Aumento do consumo doméstico de produtos de confeitaria para impulsionar o mercado

- Alternativas lácteas influenciando a demanda

- Crescente número de população idosa e aumento do risco de doenças crônicas e deficiências impulsionando o mercado

- A adaptação tecnológica está impulsionando a indústria

- A indústria está prosperando devido ao aumento das atividades promocionais

- O crescente consumo de lanches saudáveis tem impulsionado o setor

- A expansão da base de consumidores pode beneficiar o mercado de suplementos esportivos

- A alimentação animal é um negócio subdesenvolvido e com elevado potencial de crescimento

- A procura é impulsionada pelo aumento do rendimento disponível e pela urbanização

Visão geral da indústria de proteína animal da África

O Mercado Africano de Proteína Animal é fragmentado, com as cinco principais empresas ocupando 11,97%. Os principais players neste mercado são Fonterra Co-operative Group Limited, Hilmar Cheese Company Inc., Kerry Group plc, Lactoprot Deutschland GmbH e Royal FrieslandCampina NV (classificados em ordem alfabética).

Líderes do mercado de proteína animal na África

Fonterra Co-operative Group Limited

Hilmar Cheese Company Inc.

Kerry Group plc

Lactoprot Deutschland GmbH

Royal FrieslandCampina N.V

Other important companies include Amesi Group, Prolactal.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de proteína animal na África

- Fevereiro de 2021 A Prolactal lançou o PRORGANIC, que é uma nova linha flexível de leite orgânico e proteínas de soro de leite. As proteínas desta linha podem ser utilizadas para enriquecer laticínios orgânicos, incluindo bebidas esportivas, iogurte grego e queijos de pasta mole.

- Fevereiro de 2021 A FrieslandCampina Ingredients fez parceria com a Cayuga Milk Ingredients para a produção de suas proteínas de leite Refit, MPI 90 e MPC 85.

- Abril de 2020 A FrieslandCampina Ingredients revelou um novo conceito de gel esportivo concentrado e rico em proteínas, formulado com seu ingrediente Nutri Whey Isolate Clear. O conceito de alto teor de proteína oferece conteúdo de proteína de até 15% em um formato conveniente. Segundo a empresa, o produto pode fornecer quantidade equivalente de proteína de alta qualidade a uma bebida esportiva de 500 ml. O conceito desenhado pela empresa visa divulgar o seu recém-lançado Nutri Whey Isolate e aumentar a notoriedade relativamente à sua aplicação junto dos fabricantes de alimentos.

Relatório do Mercado de Proteína Animal da África – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendências de produção

- 3.3.1 Animal

- 3.4 Quadro regulamentar

- 3.4.1 África do Sul

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Tipo de proteína

- 4.1.1 Caseína e Caseinatos

- 4.1.2 Colágeno

- 4.1.3 Proteína de Ovo

- 4.1.4 Gelatina

- 4.1.5 Proteína de Inseto

- 4.1.6 Proteína do leite

- 4.1.7 Proteína de soro

- 4.1.8 Outras proteínas animais

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Confeitaria

- 4.2.2.1.6 Laticínios e produtos alternativos ao leite

- 4.2.2.1.7 Produtos alimentícios RTE/RTC

- 4.2.2.1.8 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

- 4.3 País

- 4.3.1 Nigéria

- 4.3.2 África do Sul

- 4.3.3 Resto da África

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 Amesi Group

- 5.4.2 Fonterra Co-operative Group Limited

- 5.4.3 Hilmar Cheese Company Inc.

- 5.4.4 Kerry Group plc

- 5.4.5 Lactoprot Deutschland GmbH

- 5.4.6 Prolactal

- 5.4.7 Royal FrieslandCampina N.V

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise da Cadeia de Valor Global

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de proteína animal na África

Caseína e Caseinatos, Colágeno, Proteína de Ovo, Gelatina, Proteína de Inseto, Proteína de Leite, Proteína de Soro de Leite são cobertos como segmentos por Tipo de Proteína. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final. Nigéria e África do Sul são cobertos como segmentos por país.

- Por aplicação, o segmento de alimentos e bebidas foi o principal segmento de usuário final da região para proteína animal em 2022. O subsegmento de panificação e salgadinhos foi responsável pelas maiores participações de volume no segmento de alimentos e bebidas, ou seja, 27,14% e 23,58%, respectivamente, em 2022. Os lanches saudáveis, o aumento da procura por snacks congelados e o aumento do fluxo de produtos de marca própria acessíveis e de alta qualidade contribuem para o crescimento do subsegmento de snacks. A tendência de saúde e bem-estar continuou a apoiar o crescimento do iogurte e de outros snacks congelados na África do Sul, uma vez que a gelatina e a proteína de soro de leite são supostamente altamente nutritivas e boas para melhorar a saúde digestiva. Assim, projeta-se que o subsegmento de lanches registre um CAGR de 3,55% em valor durante o período de previsão.

- No entanto, o segmento de cuidados pessoais deverá registrar o CAGR mais rápido de 5,95% em valor durante o período de previsão. O número crescente de clínicas de beleza, o aumento dos gastos per capita com a aparência pessoal, o quadro regulamentar robusto e o crescente mercado de beleza e cosméticos impulsionam a procura da região por ingredientes de colagénio.

- Os suplementos ocuparam a segunda posição no mercado. O subsegmento de nutrição esportiva e de desempenho, o subsegmento de crescimento mais rápido, auxilia no crescimento de suplementos. A projeção é registrar um CAGR de 4,05%, em valor, durante o período de previsão. Os consumidores africanos praticam ativamente desportos, como corrida e futebol, entre outras atividades. Há uma parcela considerável de consumidores na região com adesão a academias. Por exemplo, em 2020, havia cerca de 2.450 clubes de saúde na África do Sul. O crescente número de centros de saúde e fitness tem influenciado positivamente o crescimento do subsegmento.

| Caseína e Caseinatos |

| Colágeno |

| Proteína de Ovo |

| Gelatina |

| Proteína de Inseto |

| Proteína do leite |

| Proteína de soro |

| Outras proteínas animais |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Confeitaria | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| Nigéria |

| África do Sul |

| Resto da África |

| Tipo de proteína | Caseína e Caseinatos | ||

| Colágeno | |||

| Proteína de Ovo | |||

| Gelatina | |||

| Proteína de Inseto | |||

| Proteína do leite | |||

| Proteína de soro | |||

| Outras proteínas animais | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Confeitaria | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

| País | Nigéria | ||

| África do Sul | |||

| Resto da África | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.