Tamanho do mercado de ingredientes de proteína vegetal na Europa

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 3.92 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 4.94 Bilhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 4.41 % | |

| Maior participação por país | Rússia | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de ingredientes de proteína vegetal na Europa

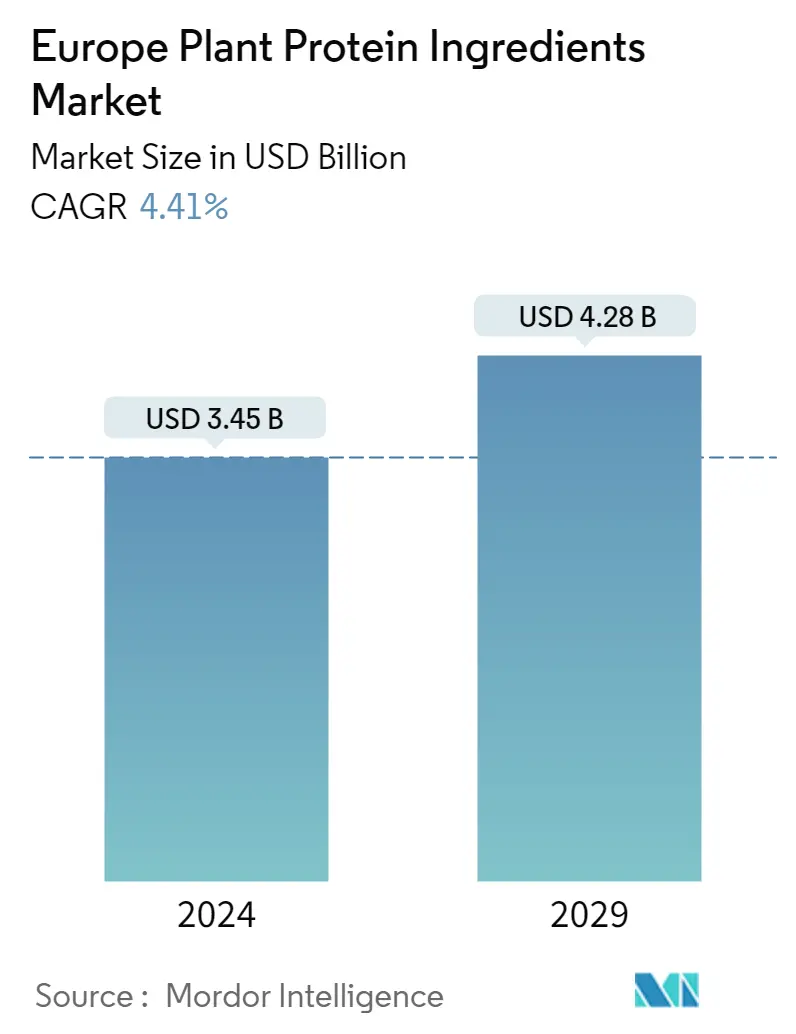

O tamanho do mercado europeu de ingredientes de proteínas vegetais é estimado em US$ 3,45 bilhões em 2024, e deverá atingir US$ 4,28 bilhões até 2029, crescendo a um CAGR de 4,41% durante o período de previsão (2024-2029).

A crescente consciencialização sobre os riscos para a saúde associados ao consumo de carne e a crescente disponibilidade de substitutos de proteínas à base de plantas está a impulsionar o mercado do setor alimentar e de bebidas na Europa

- O segmento de alimentos e bebidas lidera o mercado de consumo final de proteínas vegetais na Europa. O segmento de alimentos e bebidas foi impulsionado pelo subsegmento de carnes/aves/frutos do mar e produtos alternativos à carne, que registrou um CAGR de 4,13% em termos de volume durante o período de análise. O crescimento das vendas está ligado à crescente consciencialização sobre os riscos para a saúde associados ao consumo de carne e à crescente disponibilidade de substitutos proteicos à base de plantas na maioria dos centros de distribuição em toda a Europa.

- A procura por proteínas vegetais é impulsionada principalmente pelo crescente conhecimento sobre as suas funcionalidades e pela crescente consciência sobre dietas ricas em proteínas vegetais. Em 2022, o subsegmento de carnes/aves/frutos do mar e produtos alternativos à carne ocupava o maior volume do mercado, seguido pelo subsegmento de laticínios e produtos alternativos aos laticínios. O subsegmento de carnes e substitutos de carne deverá registrar um CAGR de 3,71% em termos de volume durante o período de previsão.

- O segmento de suplementos, liderado pelo subsegmento de nutrição esportiva e de desempenho, deverá registrar o CAGR mais rápido de 6,72% em termos de valor durante o período de previsão. A crescente popularidade da musculação e da modelagem muscular e a crescente conscientização sobre as vantagens da proteína vegetal para a saúde impulsionaram a indústria de proteínas. Também foi afirmado que os benefícios do whey protein para a boa forma podem ser replicados suplementando-o com dosagens mais altas de proteína vegetal (40 g/dia ou mais). Para as pessoas que querem mudar o seu consumo de proteínas para fontes vegetais, é agora mais simples adornar estes padrões alimentares, uma vez que os principais intervenientes estão a inovar com base nos perfis sensoriais dos seus produtos para tornar as proteínas vegetais tão aceitáveis quanto possível.

A procura de proteínas vegetais, apoiada pela população de elevados rendimentos, resultou num aumento do mercado de ingredientes proteicos vegetais na Rússia.

- A Rússia continuou a ser o maior país consumidor de proteínas vegetais na região, uma vez que o mercado é maioritariamente orientado para alimentos e bebidas. Em 2021, cerca de 10% dos russos já consumiam alternativas à base de plantas e 54% estavam dispostos a incluir alimentos à base de plantas na sua dieta. A procura de proteínas vegetais vinha principalmente de russos com rendimentos elevados. O rendimento familiar anual per capita da Rússia era de 6.523 dólares em 2021. As preocupações ambientais e éticas ainda são os temas mais impopulares entre os consumidores russos. No entanto, a diferença no aumento significativo da percepção positiva do rótulo à base de plantas foi em grande parte atribuída ao crescimento do mercado.

- Os Países Baixos e a Bélgica detinham uma participação menor em volume e valor em 2022. Conseguiram obter vendas principalmente nos setores de alimentos e bebidas e de alimentação animal. Em 2020, os Países Baixos tinham mais de 60 empresas e instituições de investigação focadas em proteínas vegetais. Ultimamente, a proteína vegetal se tornou mais popular nos supermercados e aparece nos cardápios de restaurantes fast-food em todo o país. Em 2022, a proteína de soja dominou o consumo no país com uma participação em valor de 36%.

- Prevê-se que a França seja um dos países de crescimento mais rápido, registrando um CAGR de 5,17% durante o período de previsão. Muitas empresas, como a ADM, a Cargill e a Roquette, investiram em proteínas vegetais em França para obter margens de lucro mais elevadas, o que as ajudou a amortecer o impacto dos preços das matérias-primas e das guerras comerciais. A maior parte da proteína vegetal utilizada na alimentação animal é importada, incluindo a soja dos Estados Unidos e do Brasil. Em 2021, a França importou soja avaliada em 5,8 dólares dos Estados Unidos. No entanto, o país pretende aumentar a produção interna de rações e nutrição humana, aumentando assim a soberania e a sustentabilidade agroalimentar.

Tendências do mercado de ingredientes de proteínas vegetais na Europa

- A maturação do mercado e o declínio das taxas de natalidade são responsáveis pela lenta taxa de crescimento

- A forte influência do setor retalhista está a apoiar o crescimento do mercado

- Tendências saudáveis em bebidas impactando o crescimento do mercado

- Tendências de embalagens sustentáveis e inovadoras para influenciar o mercado de cereais matinais

- As preferências dos consumidores mudam para condimentos e molhos premium, longe de sopas embaladas

- Inovação em chocolates impulsionando as vendas

- Alternativas lácteas testemunharão uma taxa de crescimento significativa

- A crescente demanda por dietas específicas para nutrição pode impulsionar a demanda do mercado

- Inovação em formulações de produtos tem maior abrangência no mercado

- Famílias monoparentais para impulsionar o mercado RTE/RTC

- Lanches mais saudáveis provavelmente impulsionarão o mercado

- A expansão da base de consumidores pode beneficiar o mercado de suplementos esportivos

- Aumento da produção de carne para impulsionar o crescimento do mercado

- Produtos naturais e orgânicos estão dominando o mercado

Visão geral da indústria de ingredientes de proteína vegetal na Europa

O mercado europeu de ingredientes de proteínas vegetais é fragmentado, com as cinco principais empresas ocupando 32,76%. Os principais players neste mercado são Archer Daniels Midland Company, Ingredion Incorporated, International Flavors Fragrances Inc., Kerry Group PLC e Südzucker AG (classificados em ordem alfabética).

Líderes de mercado de ingredientes de proteínas vegetais na Europa

Archer Daniels Midland Company

Ingredion Incorporated

International Flavors & Fragrances Inc.

Kerry Group PLC

Südzucker AG

Other important companies include A. Costantino & C. SpA, Cargill Incorporated, Emsland Group, Lantmännen, Roquette Frère.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ingredientes de proteínas vegetais na Europa

- Junho de 2022 Roquette, um fabricante de proteínas vegetais, lançou duas novas proteínas de arroz para atender à demanda do mercado por aplicações de substitutos de carne. A nova linha de proteína de arroz Nutralys inclui um isolado de proteína de arroz e um concentrado de proteína de arroz.

- Maio de 2022 BENEO, subsidiária da Südzucker, assinou um contrato de compra para adquirir a Meatless BV, produtora de ingredientes funcionais. A BENEO está expandindo sua oferta de produtos existentes com a aquisição para oferecer uma gama ainda mais ampla de soluções de texturização para alternativas de carne e peixe.

- Maio de 2021 A subsidiária da Lantmannen, Lantmännen Agroetanol, investiu SEK 800 milhões em uma biorrefinaria em Norrköping. Irá reforçar a posição da Lantmännen no mercado de ingredientes alimentares à base de cereais, especificamente na produção de glúten. A nova linha de produção está prevista para estar totalmente operacional durante o segundo trimestre de 2023.

Relatório de Mercado de Ingredientes de Proteínas Vegetais da Europa – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Plantar

- 3.3 Tendências de produção

- 3.3.1 Plantar

- 3.4 Quadro regulamentar

- 3.4.1 França

- 3.4.2 Alemanha

- 3.4.3 Itália

- 3.4.4 Reino Unido

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Tipo de proteína

- 4.1.1 Proteína de Cânhamo

- 4.1.2 Proteína de Ervilha

- 4.1.3 Proteína de Batata

- 4.1.4 Proteína de Arroz

- 4.1.5 Eu sou proteína

- 4.1.6 Proteína de Trigo

- 4.1.7 Outras proteínas vegetais

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Confeitaria

- 4.2.2.1.6 Laticínios e produtos alternativos ao leite

- 4.2.2.1.7 Produtos alternativos de carne/aves/frutos do mar e carne

- 4.2.2.1.8 Produtos alimentícios RTE/RTC

- 4.2.2.1.9 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

- 4.3 País

- 4.3.1 Bélgica

- 4.3.2 França

- 4.3.3 Alemanha

- 4.3.4 Itália

- 4.3.5 Holanda

- 4.3.6 Rússia

- 4.3.7 Espanha

- 4.3.8 Peru

- 4.3.9 Reino Unido

- 4.3.10 Resto da Europa

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Cargill Incorporated

- 5.4.4 Emsland Group

- 5.4.5 Ingredion Incorporated

- 5.4.6 International Flavors & Fragrances Inc.

- 5.4.7 Kerry Group PLC

- 5.4.8 Lantmännen

- 5.4.9 Roquette Frère

- 5.4.10 Südzucker AG

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise da Cadeia de Valor Global

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de ingredientes de proteína vegetal na Europa

Proteína de cânhamo, proteína de ervilha, proteína de batata, proteína de arroz, proteína de soja e proteína de trigo são cobertas como segmentos por tipo de proteína. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final. Bélgica, França, Alemanha, Itália, Holanda, Rússia, Espanha, Turquia e Reino Unido são abrangidos como segmentos por país.

- O segmento de alimentos e bebidas lidera o mercado de consumo final de proteínas vegetais na Europa. O segmento de alimentos e bebidas foi impulsionado pelo subsegmento de carnes/aves/frutos do mar e produtos alternativos à carne, que registrou um CAGR de 4,13% em termos de volume durante o período de análise. O crescimento das vendas está ligado à crescente consciencialização sobre os riscos para a saúde associados ao consumo de carne e à crescente disponibilidade de substitutos proteicos à base de plantas na maioria dos centros de distribuição em toda a Europa.

- A procura por proteínas vegetais é impulsionada principalmente pelo crescente conhecimento sobre as suas funcionalidades e pela crescente consciência sobre dietas ricas em proteínas vegetais. Em 2022, o subsegmento de carnes/aves/frutos do mar e produtos alternativos à carne ocupava o maior volume do mercado, seguido pelo subsegmento de laticínios e produtos alternativos aos laticínios. O subsegmento de carnes e substitutos de carne deverá registrar um CAGR de 3,71% em termos de volume durante o período de previsão.

- O segmento de suplementos, liderado pelo subsegmento de nutrição esportiva e de desempenho, deverá registrar o CAGR mais rápido de 6,72% em termos de valor durante o período de previsão. A crescente popularidade da musculação e da modelagem muscular e a crescente conscientização sobre as vantagens da proteína vegetal para a saúde impulsionaram a indústria de proteínas. Também foi afirmado que os benefícios do whey protein para a boa forma podem ser replicados suplementando-o com dosagens mais altas de proteína vegetal (40 g/dia ou mais). Para as pessoas que querem mudar o seu consumo de proteínas para fontes vegetais, é agora mais simples adornar estes padrões alimentares, uma vez que os principais intervenientes estão a inovar com base nos perfis sensoriais dos seus produtos para tornar as proteínas vegetais tão aceitáveis quanto possível.

| Proteína de Cânhamo |

| Proteína de Ervilha |

| Proteína de Batata |

| Proteína de Arroz |

| Eu sou proteína |

| Proteína de Trigo |

| Outras proteínas vegetais |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Confeitaria | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alternativos de carne/aves/frutos do mar e carne | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| Bélgica |

| França |

| Alemanha |

| Itália |

| Holanda |

| Rússia |

| Espanha |

| Peru |

| Reino Unido |

| Resto da Europa |

| Tipo de proteína | Proteína de Cânhamo | ||

| Proteína de Ervilha | |||

| Proteína de Batata | |||

| Proteína de Arroz | |||

| Eu sou proteína | |||

| Proteína de Trigo | |||

| Outras proteínas vegetais | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Confeitaria | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alternativos de carne/aves/frutos do mar e carne | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

| País | Bélgica | ||

| França | |||

| Alemanha | |||

| Itália | |||

| Holanda | |||

| Rússia | |||

| Espanha | |||

| Peru | |||

| Reino Unido | |||

| Resto da Europa | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.