Tamanho do mercado de alternativas lácteas na Europa

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 12.52 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 24.81 Bilhões de dólares | |

| Maior participação por canal de distribuição | Fora do comércio | |

| CAGR (2024 - 2029) | 14.80 % | |

| Maior participação por país | Alemanha | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de alternativas lácteas na Europa

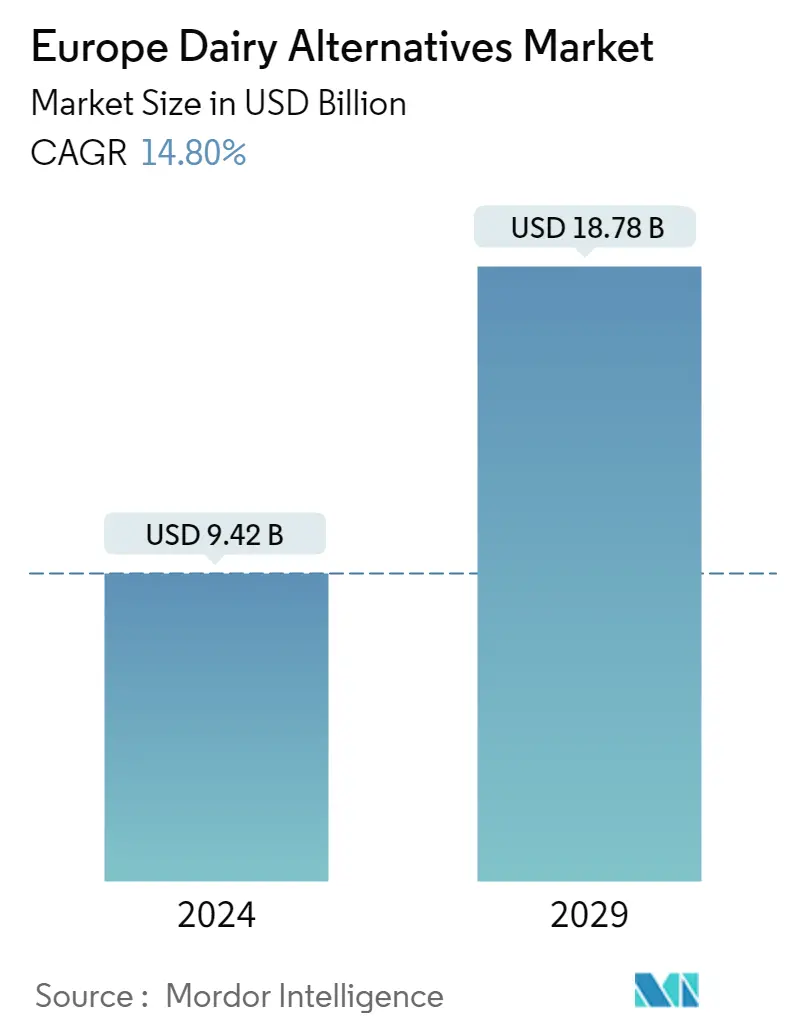

O tamanho do mercado europeu de alternativas lácteas é estimado em US$ 9,42 bilhões em 2024, e deverá atingir US$ 18,78 bilhões até 2029, crescendo a um CAGR de 14,80% durante o período de previsão (2024-2029).

O aumento do varejo moderno de alimentos, incluindo hipermercados e lojas on-line, alimenta as vendas por meio de canais off-trade

- Os hipermercados e supermercados impulsionam principalmente a elevada quota de mercado dos canais off-trade. Os supermercados/hipermercados sempre mantiveram forte liderança nas vendas de alternativas lácteas no mercado estudado. O factor proximidade destes canais, especialmente nas grandes cidades e desenvolvidas, confere-lhes a vantagem adicional de influenciar a decisão de compra do consumidor entre uma grande variedade de produtos disponíveis no mercado. Os supermercados e hipermercados cobriram 61,38%, em valor, das vendas de alternativas lácteas através de canais off-trade em 2022.

- O canal online é projetado para ser o canal de distribuição de crescimento mais rápido, já que os consumidores modernos preferem compras online de alimentos devido ao seu estilo de vida agitado. Cerca de 68% dos indivíduos na União Europeia encomendaram ou compraram bens ou serviços através da Internet para uso privado em 2022, contra 54% em 2017. Países Baixos, França, Reino Unido, Alemanha e Itália são os países com elevada penetração dos internautas. Estima-se que as vendas online de alternativas lácteas registrem um CAGR de 25,80% durante o período de previsão.

- Por tipo de produto, o leite vegetal é a categoria mais vendida nos canais de varejo online. Os principais supermercados alemães que oferecem leite de coco incluem Müller e Alnatura. O leite de coco da marca Koro está disponível em 122 lojas Müller localizadas na Alemanha.

- As vendas no local são impulsionadas principalmente pelo número crescente de restaurantes e cafés especializados em menus veganos em países importantes como Reino Unido, Alemanha e Itália. No Reino Unido, estima-se que o valor das vendas no local de alternativas lácteas registre um CAGR de 22,62% durante o período de previsão para atingir um valor de mercado de US$ 142,40 milhões até 2029.

O número crescente de consumidores intolerantes à lactose na Europa está a alimentar o mercado alternativo aos produtos lácteos

- O mercado europeu de alternativas lácteas observou um crescimento de 17,25% em 2022 em comparação com 2021. O crescimento foi atribuído ao volume crescente de populações intolerantes à lactose em toda a região. Em 2022, 5% da população total era intolerante à lactose. No Reino Unido, a intolerância à lactose é mais comum em pessoas de ascendência asiática ou afro-caribenha. A intolerância à lactose pode se desenvolver em qualquer idade. Em muitos casos, os sintomas desenvolvem-se primeiro em pessoas com idades compreendidas entre os 20 e os 40 anos, embora bebés e crianças pequenas também possam ser afetados.

- Para atenuar os efeitos da intolerância à lactose, esses consumidores consomem principalmente leite de aveia em substituição ao leite animal. Os consumidores que enfrentam o risco de obesidade preferem bebidas com baixo teor de gordura. Os produtos à base de leite animal contêm mais percentagens de gordura em comparação com os produtos vegetais. Uma xícara de leite de caju sem açúcar contém 25 calorias, menos de 1 grama de proteína e 2 gramas de gordura, enquanto o leite animal (leite de cabra) contém 10 gramas de gordura. Como resultado, há um aumento na procura de produtos sem lacticínios na região europeia. Assim, estima-se que o mercado cresça 58,64% até 2025 a partir de 2022.

- No segmento off-trade, as lojas de conveniência detêm a segunda maior participação, 71,35% do espaço varejista do país. Essas lojas oferecem leite de caju a preços variados (baixo, médio e alto). O preço médio de venda do leite de caju no Reino Unido é de US$ 20,5. Algumas lojas de conveniência famosas em todo o país são 7-Eleven, Marks Spencer, Little Waitrose, The Co-op e Sainsbury's. Para cativar o foco dos consumidores para o segmento de leite de cânhamo, estes retalhistas oferecem leite de cânhamo a preços variados (baixo, médio e alto). Esse aspecto também promove o poder de compra dos consumidores.

Tendências do mercado de alternativas lácteas na Europa

- O aumento da comercialização de matérias-primas, como a soja, através de vários organismos governamentais, está a ter um grande impacto na produção de alternativas lácteas na Europa.

Visão geral da indústria de alternativas lácteas na Europa

O mercado europeu de alternativas lácteas está fragmentado, com as cinco principais empresas ocupando 33,40%. Os principais players deste mercado são Danone SA, Ecotone, Oatly Group AB, The Hain Celestial Group Inc. e Upfield Holdings BV (classificados em ordem alfabética).

Líderes de mercado de alternativas lácteas na Europa

Danone SA

Ecotone

Oatly Group AB

The Hain Celestial Group Inc.

Upfield Holdings BV

Other important companies include Blue Diamond Growers, Califia Farms LLC, First Grade International Limited, Granarolo SpA, Unilever PLC.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de alternativas lácteas na Europa

- Novembro de 2022 Oatly Group AB anunciou que lançaria uma nova linha de iogurte à base de aveia. A nova linha vem em quatro sabores morango, mirtilo, simples e estilo grego.

- Setembro de 2022 A rede sueca de café Espresso House, que opera 35 lojas na Alemanha, estendeu uma parceria existente com a Oatly para servir Oatly Barista Edition em suas cafeterias nos países nórdicos e na Alemanha.

- Agosto de 2022 Califia Farms expandiu seu portfólio com o lançamento de um produto sem laticínios, Pumpkin Spice Oat Barista.

Relatório de mercado de alternativas lácteas da Europa – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do Estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Consumo per capita

- 4.2 Produção de matérias-primas/commodities

- 4.2.1 Alternativa Láctea - Produção de Matéria Prima

- 4.3 Quadro regulamentar

- 4.3.1 França

- 4.3.2 Alemanha

- 4.3.3 Itália

- 4.3.4 Reino Unido

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 5.1 Categoria

- 5.1.1 Manteiga Não Láctea

- 5.1.2 Queijo Não Lácteo

- 5.1.3 Sorvete Não Lácteo

- 5.1.4 Leite não lácteo

- 5.1.4.1 Por tipo de produto

- 5.1.4.1.1 Leite de amêndoa

- 5.1.4.1.2 Leite de caju

- 5.1.4.1.3 Leite de côco

- 5.1.4.1.4 Leite de Avelã

- 5.1.4.1.5 Leite de cânhamo

- 5.1.4.1.6 Leite de Aveia

- 5.1.4.1.7 Sou leite

- 5.1.5 Iogurte Não Lácteo

- 5.2 Canal de distribuição

- 5.2.1 Fora do comércio

- 5.2.1.1 Lojas de conveniência

- 5.2.1.2 Varejo on-line

- 5.2.1.3 Varejistas especializados

- 5.2.1.4 Supermercados e Hipermercados

- 5.2.1.5 Outros (clubes de armazém, postos de gasolina, etc.)

- 5.2.2 No comércio

- 5.3 País

- 5.3.1 Bélgica

- 5.3.2 França

- 5.3.3 Alemanha

- 5.3.4 Itália

- 5.3.5 Holanda

- 5.3.6 Rússia

- 5.3.7 Espanha

- 5.3.8 Peru

- 5.3.9 Reino Unido

- 5.3.10 Resto da Europa

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Blue Diamond Growers

- 6.4.2 Califia Farms LLC

- 6.4.3 Danone SA

- 6.4.4 Ecotone

- 6.4.5 First Grade International Limited

- 6.4.6 Granarolo SpA

- 6.4.7 Oatly Group AB

- 6.4.8 The Hain Celestial Group Inc.

- 6.4.9 Unilever PLC

- 6.4.10 Upfield Holdings BV

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE LEITE E ALTERNATIVAS DE LEITE

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de alternativas lácteas na Europa

Manteiga não láctea, queijo não lácteo, sorvete não lácteo, leite não lácteo, iogurte não lácteo são cobertos como segmentos por categoria. Off-Trade, On-Trade são cobertos como segmentos por Canal de Distribuição. Bélgica, França, Alemanha, Itália, Países Baixos, Rússia, Espanha, Turquia e Reino Unido são abrangidos como segmentos por país.

- Os hipermercados e supermercados impulsionam principalmente a elevada quota de mercado dos canais off-trade. Os supermercados/hipermercados sempre mantiveram forte liderança nas vendas de alternativas lácteas no mercado estudado. O factor proximidade destes canais, especialmente nas grandes cidades e desenvolvidas, confere-lhes a vantagem adicional de influenciar a decisão de compra do consumidor entre uma grande variedade de produtos disponíveis no mercado. Os supermercados e hipermercados cobriram 61,38%, em valor, das vendas de alternativas lácteas através de canais off-trade em 2022.

- O canal online é projetado para ser o canal de distribuição de crescimento mais rápido, já que os consumidores modernos preferem compras online de alimentos devido ao seu estilo de vida agitado. Cerca de 68% dos indivíduos na União Europeia encomendaram ou compraram bens ou serviços através da Internet para uso privado em 2022, contra 54% em 2017. Países Baixos, França, Reino Unido, Alemanha e Itália são os países com elevada penetração dos internautas. Estima-se que as vendas online de alternativas lácteas registrem um CAGR de 25,80% durante o período de previsão.

- Por tipo de produto, o leite vegetal é a categoria mais vendida nos canais de varejo online. Os principais supermercados alemães que oferecem leite de coco incluem Müller e Alnatura. O leite de coco da marca Koro está disponível em 122 lojas Müller localizadas na Alemanha.

- As vendas no local são impulsionadas principalmente pelo número crescente de restaurantes e cafés especializados em menus veganos em países importantes como Reino Unido, Alemanha e Itália. No Reino Unido, estima-se que o valor das vendas no local de alternativas lácteas registre um CAGR de 22,62% durante o período de previsão para atingir um valor de mercado de US$ 142,40 milhões até 2029.

| Manteiga Não Láctea | ||

| Queijo Não Lácteo | ||

| Sorvete Não Lácteo | ||

| Leite não lácteo | Por tipo de produto | Leite de amêndoa |

| Leite de caju | ||

| Leite de côco | ||

| Leite de Avelã | ||

| Leite de cânhamo | ||

| Leite de Aveia | ||

| Sou leite | ||

| Iogurte Não Lácteo | ||

| Fora do comércio | Lojas de conveniência |

| Varejo on-line | |

| Varejistas especializados | |

| Supermercados e Hipermercados | |

| Outros (clubes de armazém, postos de gasolina, etc.) | |

| No comércio |

| Bélgica |

| França |

| Alemanha |

| Itália |

| Holanda |

| Rússia |

| Espanha |

| Peru |

| Reino Unido |

| Resto da Europa |

| Categoria | Manteiga Não Láctea | ||

| Queijo Não Lácteo | |||

| Sorvete Não Lácteo | |||

| Leite não lácteo | Por tipo de produto | Leite de amêndoa | |

| Leite de caju | |||

| Leite de côco | |||

| Leite de Avelã | |||

| Leite de cânhamo | |||

| Leite de Aveia | |||

| Sou leite | |||

| Iogurte Não Lácteo | |||

| Canal de distribuição | Fora do comércio | Lojas de conveniência | |

| Varejo on-line | |||

| Varejistas especializados | |||

| Supermercados e Hipermercados | |||

| Outros (clubes de armazém, postos de gasolina, etc.) | |||

| No comércio | |||

| País | Bélgica | ||

| França | |||

| Alemanha | |||

| Itália | |||

| Holanda | |||

| Rússia | |||

| Espanha | |||

| Peru | |||

| Reino Unido | |||

| Resto da Europa | |||

Definição de mercado

- Alternativas lácteas - Alternativas lácteas são alimentos feitos de leite/óleos vegetais em vez de seus produtos animais habituais, como queijo, manteiga, leite, sorvete, iogurte, etc. segmento na mais nova categoria de desenvolvimento de produtos alimentícios de bebidas funcionais e especiais em todo o mundo.

- Manteiga Não Láctea - A manteiga não láctea é uma alternativa vegana à manteiga feita a partir de uma mistura de óleos vegetais. Com o aumento de dietas alternativas como o vegetarianismo, o veganismo e a intolerância ao glúten, a manteiga vegetal é um substituto saudável e não lácteo da manteiga normal.

- Sorvete Não Lácteo - Sorvete à base de plantas é uma categoria em crescimento. O sorvete sem leite é um tipo de sobremesa feita sem ingredientes de origem animal. Normalmente é considerado um substituto do sorvete comum para aqueles que não podem ou não comem produtos de origem animal ou de origem animal, incluindo ovos, leite, creme ou mel.

- Leite Vegetal - Leites à base de plantas são substitutos do leite feitos de nozes (por exemplo, avelãs, sementes de cânhamo), sementes (por exemplo, gergelim, nozes, coco, castanha de caju, amêndoas, arroz, aveia, etc.) ou legumes (por exemplo, soja). Leites à base de plantas, como leite de soja e leite de amêndoa, são populares no Leste Asiático e no Oriente Médio há séculos.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, as variáveis necessárias para a previsão do mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e ligações de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura