Tamanho e Participação do Mercado de Veículos Autônomos

Análise do Mercado de Veículos Autônomos pela Mordor Intelligence

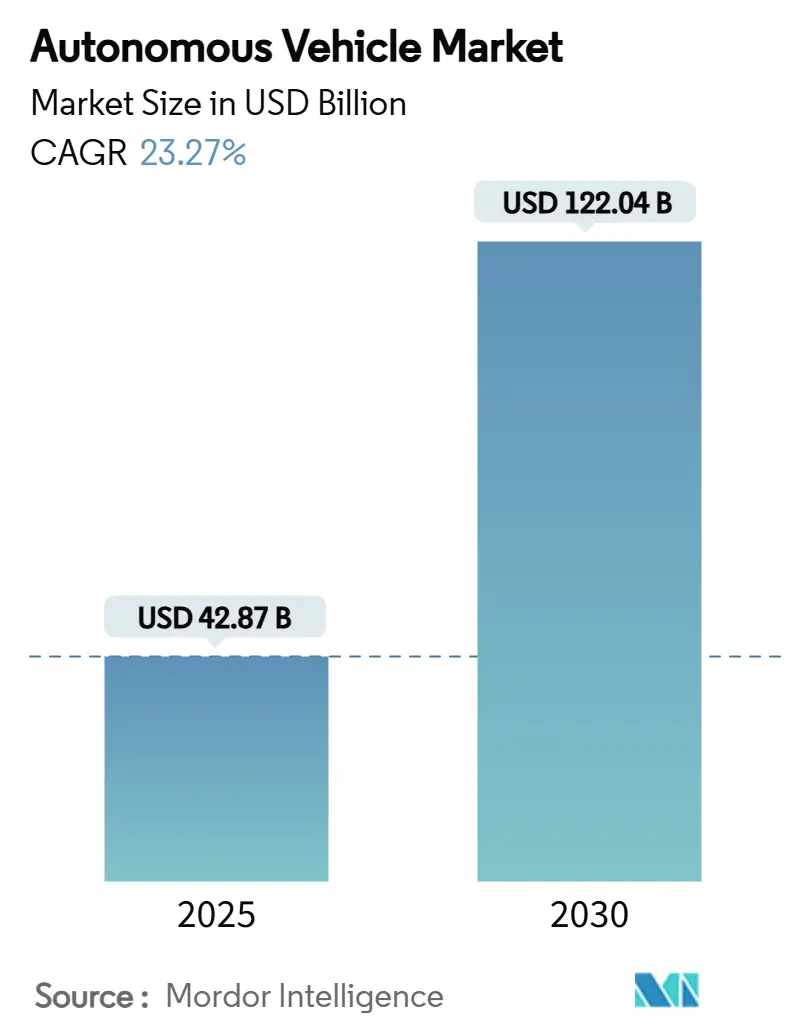

O tamanho do Mercado de Veículos Autônomos é estimado em US$ 42,87 bilhões em 2025, e espera-se que atinja US$ 122,04 bilhões até 2030, a uma TCAC de 23,27% durante o período de previsão (2025-2030).

O mercado de carros sem motorista está evoluindo rapidamente, impulsionado por avanços em IA, sensores mais inteligentes e ferramentas de simulação poderosas que ajudam a trazer opções de transporte mais seguras e eficientes à vida, especialmente em compartilhamento de viagens e logística. Mais pessoas estão se acostumando com carros autônomos, e gigantes da tecnologia como Waymo e Tesla já estão testando serviços de robotáxi em cidades como Phoenix, Austin e até mesmo no Reino Unido. Ao mesmo tempo, players chineses como BYD e Pony.ai estão se movendo rapidamente, lançando frotas autônomas econômicas com forte apoio governamental e acesso a grandes pools de dados. Grandes oportunidades estão surgindo em robotáxis comerciais, caminhões autônomos e plataformas de software de condução autônoma que apoiam o desenvolvimento de veículos autônomos. Com novas leis no horizonte no Reino Unido e UE e investimentos crescentes em conectividade de próxima geração como V2X e 6G, o caminho está pavimentado para um futuro de mobilidade muito mais inteligente e escalável.

Principais Destaques

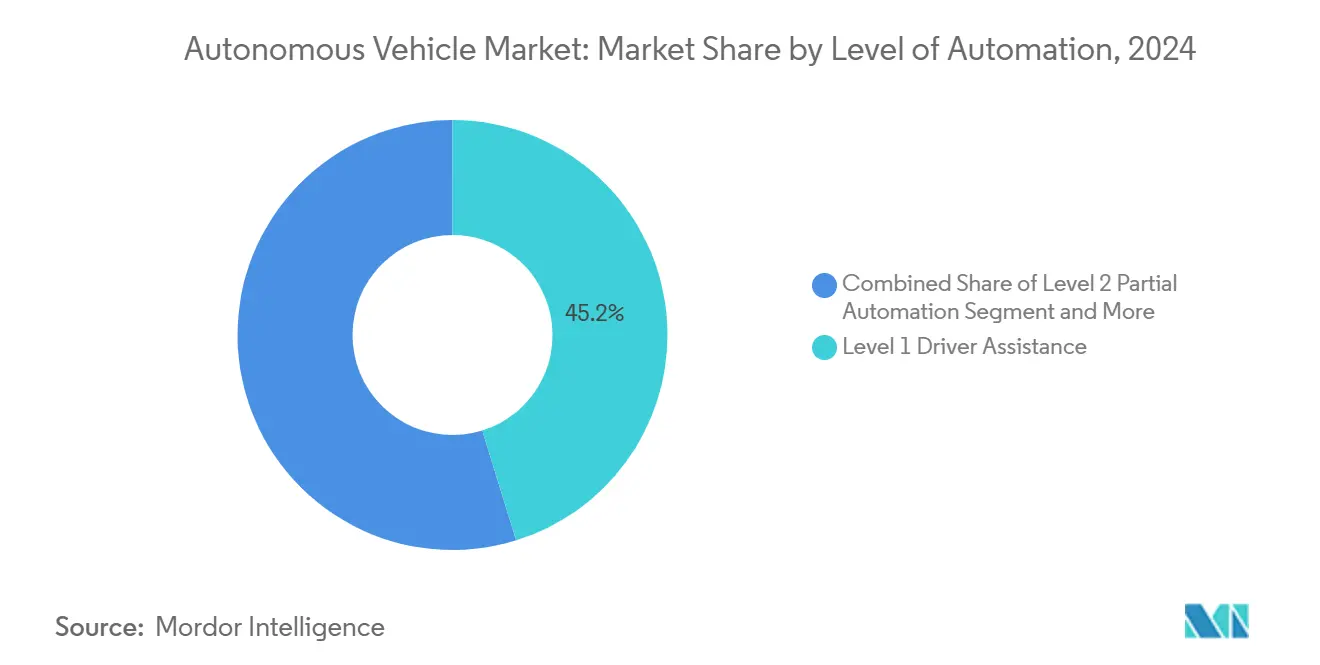

- Por nível de automação, a assistência ao motorista de Nível 1 dominou o mercado com uma participação de 45,21% em 2024, enquanto a automação completa de Nível 5 está projetada para expandir a uma TCAC de 27,23% entre 2025 e 2030.

- Por tipo de veículo, carros de passageiros detiveram 78,92% da participação do mercado de carros autônomos em 2024, enquanto veículos comerciais são antecipados para crescer a uma TCAC de 25,72% até 2030.

- Por tipo de propulsão, veículos de motor de combustão interna (ICE) lideraram com uma participação de 62,35% em 2024, enquanto veículos elétricos a bateria (BEVs) estão definidos para crescer a uma TCAC de 35,21% até 2030.

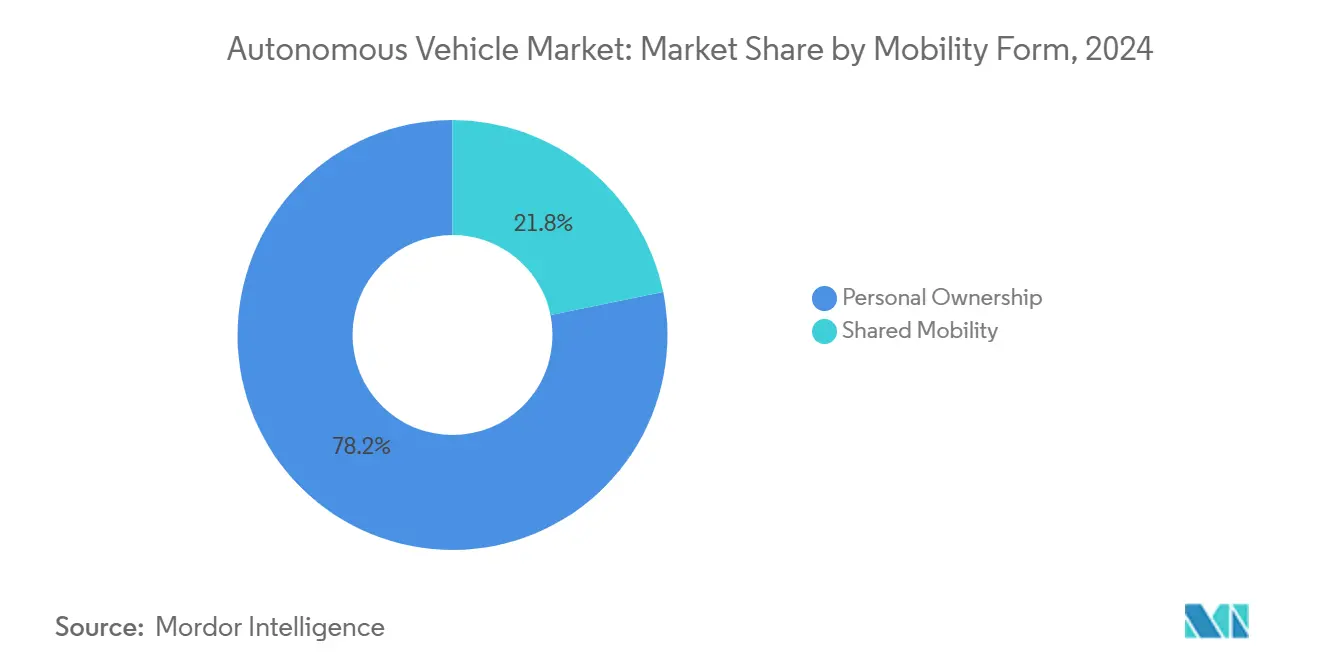

- Por forma de mobilidade, propriedade pessoal constituiu 78,21% do tamanho do mercado de carros autônomos em 2024, enquanto serviços de mobilidade compartilhada são previstos para crescer a uma TCAC de 30,32% no período de 2025-2030.

- Por componente, hardware contribuiu com 57,36% do tamanho do mercado de carros sem motorista em 2024, enquanto componentes de software devem ver crescimento mais rápido com uma TCAC de 26,82% até 2030.

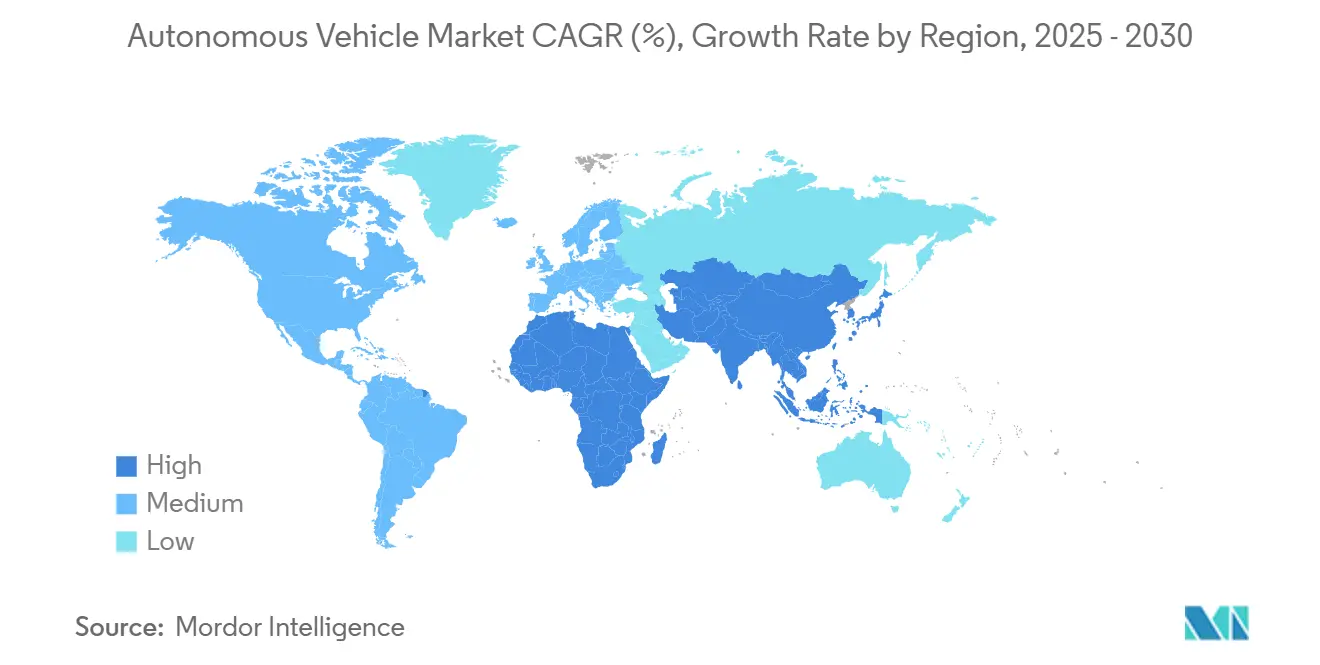

- Por geografia, Ásia-Pacífico liderou o mercado global de carros autônomos com uma participação de 46,52% em 2024, enquanto a região do Oriente Médio e África está projetada para ser a de crescimento mais rápido com uma TCAC de 28,11% até 2030.

Tendências e Insights do Mercado Global de Veículos Autônomos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos de Segurança ADAS na UE e China | +5.2% | UE, China, Global | Médio prazo (2-4 anos) |

| Pilotos de Robotáxi se Expandem em Megacidades Asiáticas | +4.8% | Ásia, América do Norte | Curto prazo (≤ 2 anos) |

| LiDAR Mais Barato e IA Impulsionam L3 de Mercado de Massa | +4.5% | Global | Médio prazo (2-4 anos) |

| SoCs de Baixo Consumo para IA de Borda em Veículos | +3.2% | Global | Médio prazo (2-4 anos) |

| Corredores de Frete 5G-V2X na América do Norte | +2.8% | América do Norte | Médio prazo (2-4 anos) |

| Metas de Frota Impulsionam Logística Autônoma na Europa | +2.5% | Europa, América do Norte | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Mandatos Governamentais para Regulamentações de Segurança Centradas em ADAS na UE e China

Regras rigorosas de segurança ADAS em ambas as regiões estão pressionando a indústria de carros autônomos a acelerar ciclos de validação de software, o que por sua vez impulsiona receita de fornecedores mais cedo. O programa de testbed transfronteiriço da Comissão Europeia e as licenças de robotáxi multi-cidade da China estão efetivamente dando aos fornecedores roteiros claros para portões de aprovação, encorajando maiores gastos em P&D este ano. Uma consequência observável é que desenvolvedores líderes estão particionando suas bases de código para atender requisitos específicos da região, criando conjuntos de recursos sobrepostos mas não idênticos. Esta segregação aumenta sutilmente o volume total de software, o que mais tarde influencia custos de manutenção e necessidades de talentos.

Rápida Expansão de Pilotos de Robotáxi em Megacidades Asiáticas

De acordo com o relatório da indústria de carros autônomos da Mordor Intelligence, as viagens de robotáxi em cidades como Wuhan e Xangai agora funcionam com tarifas abaixo das de aplicativos de transporte convencionais, indicando que mobilidade compartilhada autônoma pode ter preços menores que opções dirigidas por humanos mesmo antes da remoção completa do motorista em todos os distritos. A diferença de custo é principalmente alcançada através de gestão de frota estilo depósito e menor tempo ocioso fora do pico, uma abordagem que é difícil para táxis tradicionais replicarem. Uma inferência notável é que passageiros de menor renda, frequentemente negligenciados em narrativas iniciais de veículos autônomos, estão se tornando clientes-alvo devido a essas tarifas mais baratas, potencialmente ampliando a aceitação pública mais rapidamente do que antecipado.

Custos Decrescentes de LiDAR e IA Estão Desbloqueando Lançamentos de Nível 3 no Mercado de Massa

Os preços médios de unidades LiDAR automotivas caíram mais de 60% desde 2020, enquanto novos system-on-chip de grau automotivo entregam TOPS mais altos por watt, permitindo que montadoras empacotem lucrativamente recursos de Nível 3 em versões premium e médias selecionadas. Montadoras agora combinam LiDAR com fusão radar-câmera como um pacote opcional "Nível 3 plus", sinalizando uma mudança gradual de arquiteturas de sensor único. Como o delta incremental de lista de materiais está diminuindo, equipes financeiras dentro das OEMs estão mais dispostas a dar luz verde a versões mais amplas para novas geografias, expandindo ainda mais a participação de previsão do mercado de carros autônomos de veículos de Nível 3.

SoCs Automotivos de Baixo Consumo Habilitando IA de Borda em Veículos

Chips automotivos de próxima geração de 5 nm e 3 nm agora processam 200-800 TOPS em envelopes térmicos sub-30 W, permitindo percepção em tempo real sem comprometer o alcance de veículos elétricos. Fornecedores integrando aceleradores de rede neural dedicados fornecem latência determinística, o que ajuda a certificar funções de segurança, encurtando assim cronogramas de validação. A implicação silenciosa é que menor consumo de energia libera capacidade de bateria para recursos da cabine, significando que consumidores podem ver maior alcance ou infotainment mais rico ao invés de trade-offs.

Análise de Impacto das Restrições

| Restrição | (~) Impacto de Ponto Percentual na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regras Fragmentadas de Veículos Autônomos nos Estados Unidos | -3.6% | Estados Unidos | Curto prazo (≤ 2 anos) |

| Incidentes de Robotáxi Geram Desconfiança Pública na China | -3.2% | Global, maior na China | Curto prazo (≤ 2 anos) |

| Escassez de Chips de IA Atinge Setor Automotivo | -2.4% | Global | Curto prazo (≤ 2 anos) |

| Custos de Mapas HD Desafiam Mercados Emergentes | -2.1% | Sudeste Asiático, África | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações Fragmentadas de Veículos Autônomos em Nível Estadual nos Estados Unidos Estão Atrasando Escala Comercial

Com 29 estados legislando regras autônomas únicas, provedores de serviços multi-estados devem manter estruturas variadas de relatórios, monitoramento de motorista e seguro, inflando custos operacionais e limitando assim a participação do mercado de carros autônomos que podem capturar rapidamente[1]Veículos Autônomos | Legislação Aprovada de Veículos Autoguiados,

Conferência Nacional de Legislaturas Estaduais (NCSL), ncsl.org. Evidências mostram que alguns desenvolvedores agora escolhem corredores de lançamento estritamente dentro de clusters permissivos, o que inadvertidamente marginaliza certas rotas de frete de alta demanda. Uma conclusão emergente é que a falta de estrutura unificada canaliza indiretamente investimento para simulação ao invés de testes na estrada, potencialmente estendendo cronogramas de desenvolvimento.

Desconfiança Pública Intensificada por Incidentes de Alto Perfil de Robotáxi na China

Alta visibilidade midiática de contratempos de segurança isolados alimentou respostas de pesquisa que sublinham desconforto ao dirigir perto de veículos autônomos, mas disposição para comprar permanece considerável. Esta divisão indica que risco percebido pode ser superado por segurança pessoal percebida uma vez dentro do veículo. Fabricantes estão portanto investindo em dashboards transparentes de relatórios de incidentes para construir confiança, um passo que pode se tornar um pré-requisito de fato para licenças municipais.

Análise de Segmento

Por Nível de Automação: Implantação L4 Acelera Apesar da Dominância L1

Recursos de Assistência ao Motorista de Nível 1 detiveram 45,21% da participação do mercado de carros autônomos em 2024, mas Automação Completa de Nível 5 está projetada para crescer a uma TCAC de 27,23% até 2030, significando que automação mais alta estreitará a diferença rapidamente. Clareza legislativa para funções condicionais e de alta automação encoraja fornecedores a certificar subsistemas redundantes de direção e frenagem, elevando receita imediata de hardware. Um efeito sutil é que seguradoras estão revisando tabelas atuariais para transferir responsabilidade para fabricantes para modos específicos, sinalizando futuras reduções de prêmios para usuários finais.

Interesse crescente no Nível 3 de compradores de luxo reduz amortização de desenvolvimento por unidade, financiando indiretamente pesquisa de carros autônomos de Nível 4. Modelos como o BMW Série 7 com Personal Pilot Nível 3 ilustram que early adopters pagam preços premium, uma margem que ajuda a compensar custos contínuos de mapeamento. Adicionalmente, dados de modo piloto coletados de veículos de Nível 3 estão alimentando modelos de aprendizado de máquina usados em caminhões de Nível 4, encurtando loops de coleta de dados através de segmentos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Veículo: Segmento Comercial Supera Carros de Passageiros

Veículos comerciais representaram apenas 21,08% do volume do mercado de carros autônomos em 2024, mas estão projetados para crescer a uma TCAC de 25,72% até 2030, superando carros de passageiros em expansão de tamanho de mercado à medida que adoção de autonomia acelera em segmentos de logística e frete. Escassez de mão de obra e limites obrigatórios de horas de direção tornam autonomia economicamente atrativa para operadores de frota, especialmente em corredores de longa distância. Um subproduto inesperado é que depósitos investem em ferramentas de manutenção robótica para combinar com autonomia de caminhões, modernizando assim operações inteiras de pátio.

Carros de passageiros ainda comandam 78,92% na participação do mercado de carros autônomos durante 2024. No entanto, muitas OEMs agora veem autonomia como uma oportunidade de assinatura de software recorrente ao invés de upgrade de hardware único, mudando o modelo de negócios para fluxos de receita de longo prazo. Atualizações over-the-air estendem ciclos de vida de recursos, o que poderia prolongar propriedade média à medida que compradores antecipam novas capacidades no meio do ciclo. À medida que mais domicílios assinam autonomia parcial, fornecedores de pós-venda podem ver demanda decrescente por hardware de navegação tradicional, sugerindo uma reformulação de mercados de acessórios.

Por Tipo de Propulsão: BEVs Lideram Curva de Inovação Autônoma

Veículos elétricos a bateria (BEVs) representam 37,65% do tamanho da indústria de carros autônomos em 2024 e são previstos para expandir a uma TCAC de 35,21% até 2030, superando crescimento de combustão interna. Como plataformas de veículos definidos por software de condução autônoma se assentam naturalmente sobre arquiteturas elétricas, OEMs aproveitam barramentos de alta voltagem comuns para alimentar conjuntos de sensores sem alternadores extras. Uma inferência aqui é que estratégias de troca de bateria podem ganhar tração para táxis autônomos, já que tempo parado se traduz diretamente em receita de tarifa perdida.

Motores de combustão interna (ICEs) ainda detêm uma participação de 62,35% em 2024, mas configurações híbridas focadas em eficiência são cada vez mais escolhidas para retrofit de autonomia em mercados emergentes onde infraestrutura de carregamento está atrasada. Esta abordagem pragmática permite que proprietários de frota se beneficiem de autonomia parcial mais cedo, sugerindo uma fase prolongada de coexistência ao invés de uma tomada abrupta de veículos elétricos.

Por Forma de Mobilidade: Plataformas Compartilhadas Aceleram Comercialização de Veículos Autônomos

Mobilidade compartilhada capturou 21,79% do volume do mercado de carros autônomos em 2024 e está preparada para uma TCAC de 30,32%, impulsionada pela economia de robotáxi que permite maior utilização de assentos comparada a veículos de propriedade privada. Operadores de plataforma cada vez mais otimizam roteamento para combinar demanda de pico com disponibilidade de frota, cortando custos de veículo-quilômetro. Interessantemente, dados mostram que tarifas noturnas mais baixas encorajam viagens não de deslocamento, expandindo mobilidade urbana total ao invés de canibalizar transporte existente.

Propriedade pessoal ainda detém uma participação dominante de 78,21% do mercado de carros autônomos, mas taxas crescentes de congestionamento urbano podem empurrar mais moradores de cidade para serviços de robotáxi baseados em assinatura flexível. Montadoras se preparando para esta mudança estão pilotando modelos de propriedade flexível, como assinaturas fracionárias permitindo que domicílios alternem entre acesso autônomo privado e compartilhado, combinando conveniência com menor custo total de mobilidade.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Componente: Crescimento de Software Supera Hardware Apesar de Menor Participação

Componentes de hardware dominaram o mercado de carros autônomos em 2024 com uma participação de 57,36%, mas o segmento de software de condução autônoma está projetado para crescer mais rapidamente a uma TCAC de 26,82% até 2030, à medida que OEMs cada vez mais mudam foco para atualizações de recursos over-the-air (OTA) e módulos de lógica de condução. O surgimento de stacks de percepção e tomada de decisão baseados em IA está transformando a camada de software em um grande impulsionador de receita. Além disso, parcerias entre montadoras e plataformas de nuvem estão acelerando o lançamento de gestão de frota em tempo real e atualizações de segurança, borrando as linhas entre mobilidade e serviços digitais.

Mesmo com preços de sensores caindo, inovação em algoritmos de percepção impulsiona fluxos recorrentes de licença de software, alterando reconhecimento de receita de vendas de hardware antecipadas para contratos multi-anuais. Esta mudança encoraja fornecedores automotivos a adotar práticas DevOps comuns no setor de tecnologia, sinalizando maior convergência cultural entre as duas indústrias.

Análise de Geografia

Ásia-Pacífico liderou o mercado de carros autônomos em 2024 com uma participação de 46,52%, impulsionada em grande parte pelas extensas implantações multi-cidade de robotáxi da China e infraestrutura 5G disseminada. Apoio governamental coordenado através de ministérios permite aprovações simplificadas de teste, seguro e cibersegurança, reduzindo significativamente cronogramas de projeto. Uma tendência emergente é que cidades de segunda linha estão contornando upgrades tradicionais de transporte público adotando shuttles autônomos diretamente, sinalizando difusão de mercado além de grandes hubs urbanos. Enquanto isso, países como Japão e Singapura aproveitam modelos liderados por consórcio combinando expertise acadêmica e da indústria autônoma, permitindo escalonamento eficiente de P&D apesar de orçamentos menores.

O Oriente Médio e África são as regiões de crescimento mais rápido, projetadas para crescer a uma TCAC de 28,11% de 2025 a 2030. Estratégias nacionais, particularmente nos Emirados Árabes Unidos, colocam veículos autônomos no centro de objetivos de cidade inteligente, com Dubai almejando que 25% de todas as viagens sejam autônomas até 2030. Infraestrutura construída propositalmente com faixas para veículos autônomos dá à região uma vantagem sobre sistemas retrofitados em layouts urbanos legados. Um benefício surpreendente é que as condições de clima claro do deserto da região entregam dados de sensor de alta fidelidade, acelerando validação de sistemas de visão.

América do Norte permanece fundamental por causa de seus mercados de capital profundos e clusters de tecnologia, apesar de deter uma menor participação do mercado de carros autônomos que a Ásia. Subsídios federais para corredores 5G-V2X e um pipeline vibrante de startups sustentam momentum de inovação, mesmo com regras estaduais fragmentadas atrasando escalonamento nacional. A presença de grandes plataformas de compartilhamento de viagens oferece distribuição comercial imediata uma vez que clareza regulatória emerja. Uma mudança subjacente é que estados focados em caminhões estão se unindo em torno de diretrizes comuns, sinalizando um caminho bottom-up para padrões nacionais de fato.

Cenário Competitivo

O cenário competitivo é liderado por um punhado de players de escala-mais proeminentemente Waymo, Tesla e Baidu-cada um executando abordagens distintivas de integração vertical. O serviço multi-cidade de robotáxi da Waymo cruzou quatro milhões de viagens pagas em 2024, validando operações prontas para consumidor em escala de frota. A estratégia de Tesla baseada em câmeras no veículo continua a diferenciar ao confiar em dados shadow de grande escala ao invés de arrays LiDAR caros. Uma inferência chave é que as duas filosofias de sensor divergentes provavelmente coexistirão, atendendo diferentes tolerâncias de custo e expectativas de redundância.

Parcerias estratégicas aceleram difusão de tecnologia, à medida que montadoras tradicionais se associam com fornecedores de chips ou especialistas em mapeamento para rapidamente fechar lacunas de capacidade. Por exemplo, alianças entre fabricantes de caminhões europeus e empresas de software de autonomia dos Estados Unidos revelam que expertise geográfica está se tornando menos relevante que ativos complementares. O resultado é uma mistura transfronteiriça de força de fabricação de hardware e liderança algorítmica do Vale do Silício, o que pode levantar escrutínio antitruste se concentração de mercado se intensificar.

Oportunidades de espaço em branco persistem em segmentos de nicho como tratores autônomos de pátio, shuttles de aeroporto e veículos de mineração, onde ambientes de acesso limitado simplificam implantação. Especialistas menores estão portanto esculpindo posições defensáveis ao focar em software específico de domínio ajustado para rotas repetíveis. Como esses nichos produzem fluxo de caixa positivo mais cedo, eles podem incubar futuras plataformas de autonomia multipropósito capazes de escalar para fora.

Líderes da Indústria de Veículos Autônomos

Volkswagen AG

Waymo LLC

Tesla Inc.

Baidu Apollo

GM Cruise LLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Waymo garantiu aprovação da Comissão de Utilidades Públicas da Califórnia para expandir seu serviço de transporte autônomo por toda a Área da Baía de São Francisco. A decisão segue o arquivamento do plano de segurança da empresa em março e sinaliza confiança regulatória em salvaguardas operacionais existentes.

- Maio de 2025: Uber e WeRide anunciaram planos para estender operações autônomas conjuntas para 15 cidades dentro de dois anos. A expansão sublinha crescente alinhamento estratégico entre plataformas de compartilhamento de viagens e provedores dedicados de software para veículos autônomos.

- Janeiro de 2025: Zoox, propriedade da Amazon, iniciou um Programa Early Rider em Las Vegas para pavimentar o caminho para serviço comercial de robotáxi mais tarde no ano. A iniciativa implantará veículos sem controles manuais em múltiplas cidades dos EUA.

Escopo do Relatório Global do Mercado de Veículos Autônomos

Veículos autônomos, também conhecidos como carros autônomos, estão transformando o transporte moderno. Estes veículos aproveitam tecnologias avançadas como inteligência artificial, sensores e aprendizado de máquina para funcionar sem intervenção humana. Eles são capazes de navegar estradas, tomar decisões e executar tarefas complexas de condução autonomamente. Seus principais benefícios incluem segurança aprimorada, eficiência melhorada e sustentabilidade aumentada no transporte. Com o potencial de revolucionar o setor de transporte, carros autônomos visam aliviar congestionamento de tráfego e reduzir a ocorrência de acidentes de trânsito. No futuro, veículos autônomos são esperados para redefinir mobilidade, remodelar ambientes urbanos e atender demandas diversas de transporte.

O Mercado de Carros Autônomos/Sem Motorista Cobre Segmentação Baseada em Tipo e Geografia. Por tipo, o mercado é segmentado em veículos semi-autônomos e veículos totalmente autônomos. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico e Resto do Mundo. Para cada segmento, dimensionamento de mercado e previsão foram feitos baseados em valor (USD).

| Assistência ao Motorista Nível 1 |

| Automação Parcial Nível 2 |

| Automação Condicional Nível 3 |

| Alta Automação Nível 4 |

| Automação Completa Nível 5 |

| Carros de Passageiros |

| Veículos Comerciais |

| Motor de Combustão Interna (ICE) |

| Veículos Elétricos a Bateria (BEV) |

| Veículos Elétricos Híbridos (HEV) |

| Propriedade Pessoal |

| Mobilidade Compartilhada (Robo-Táxi, Shuttle) |

| Hardware | Sensores (LiDAR, RADAR, Câmeras, Ultrassônico, IMU) |

| Plataformas de Computação (SoCs, GPUs) | |

| Atuadores e Sistemas de Controle | |

| Software | Suítes de Percepção e Planejamento |

| Motores de Mapeamento e Localização | |

| Monitoramento de Motorista e HMI | |

| Serviços | Integração e Validação |

| Operação Remota e Tele-operação |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| França | |

| Reino Unido | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Coreia do Sul | |

| Índia | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | África do Sul |

| Egito | |

| Emirados Árabes Unidos | |

| Arábia Saudita | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Nível de Automação | Assistência ao Motorista Nível 1 | |

| Automação Parcial Nível 2 | ||

| Automação Condicional Nível 3 | ||

| Alta Automação Nível 4 | ||

| Automação Completa Nível 5 | ||

| Por Tipo de Veículo | Carros de Passageiros | |

| Veículos Comerciais | ||

| Por Tipo de Propulsão | Motor de Combustão Interna (ICE) | |

| Veículos Elétricos a Bateria (BEV) | ||

| Veículos Elétricos Híbridos (HEV) | ||

| Por Forma de Mobilidade | Propriedade Pessoal | |

| Mobilidade Compartilhada (Robo-Táxi, Shuttle) | ||

| Por Componente | Hardware | Sensores (LiDAR, RADAR, Câmeras, Ultrassônico, IMU) |

| Plataformas de Computação (SoCs, GPUs) | ||

| Atuadores e Sistemas de Controle | ||

| Software | Suítes de Percepção e Planejamento | |

| Motores de Mapeamento e Localização | ||

| Monitoramento de Motorista e HMI | ||

| Serviços | Integração e Validação | |

| Operação Remota e Tele-operação | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | África do Sul | |

| Egito | ||

| Emirados Árabes Unidos | ||

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de carros autônomos?

O tamanho do mercado de carros autônomos está avaliado em US$ 32,89 bilhões em 2024.

Quão rápido o mercado de carros autônomos deve crescer?

Entre 2025 e 2030, o mercado de carros autônomos está previsto para crescer a uma TCAC de 23,27%.

Qual nível de automação veicular está crescendo mais rapidamente?

Níveis 4 e 5 estão expandindo na taxa mais rápida, projetados a 27% de TCAC até 2030, impulsionados pela demanda de frota comercial.

Por que veículos comerciais são importantes para adoção autônoma?

Frotas comerciais enfrentam escassez aguda de motoristas e se beneficiam financeiramente de utilização contínua de veículo, tornando-os early adopters de tecnologia autônoma.

Página atualizada pela última vez em: