Tamanho e Participação do Mercado Imobiliário da Tailândia

Análise do Mercado Imobiliário da Tailândia pela Mordor Intelligence

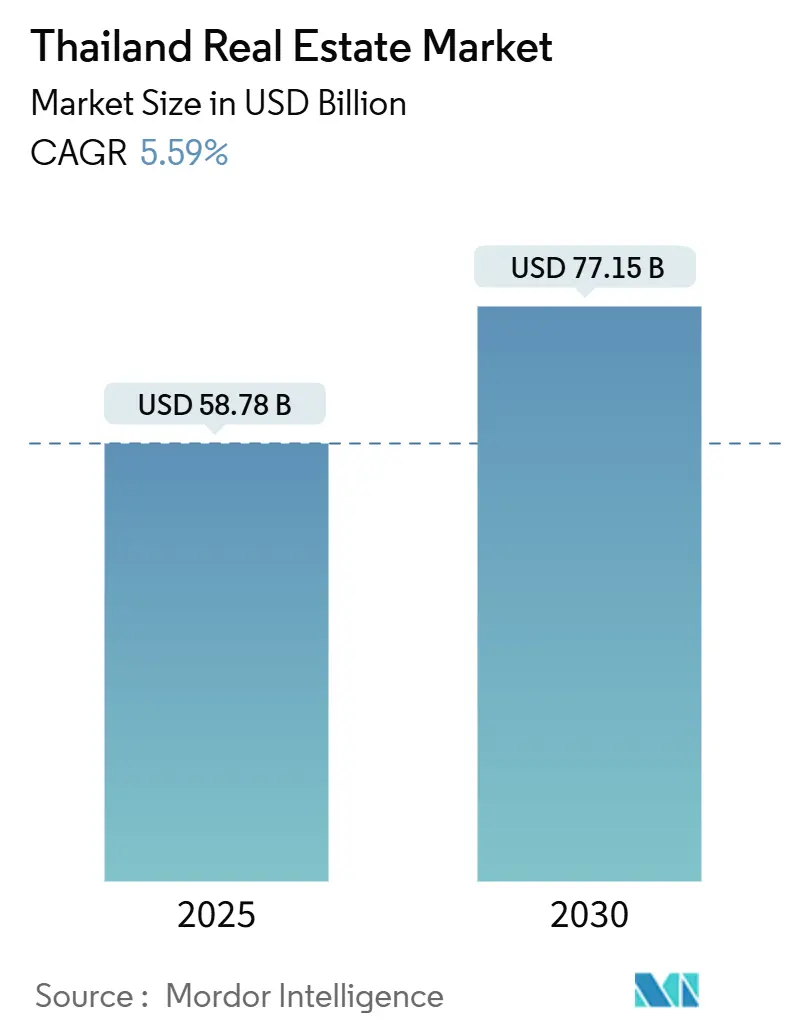

O tamanho do Mercado Imobiliário da Tailândia é estimado em USD 58,78 bilhões em 2025, e deve atingir USD 77,15 bilhões até 2030, a uma TCAC de 5,59% durante o período de previsão (2025-2030). A recuperação sustentada do turismo, estímulo fiscal e gastos recordes em infraestrutura sustentam o impulso de curto prazo, enquanto a planejada cidade inteligente Bangkok 2 e um programa nacional de atualizações ferroviárias, rodoviárias e aeroportuárias devem elevar a demanda de médio prazo em ativos residenciais, comerciais e logísticos. O plano de transporte 2025-2026 do governo abrange 287 projetos e canaliza gastos públicos para conexões de metrô leve em Phuket e Chiang Mai, bem como extensões de rodovias ao redor da capital, expandindo o canvas de desenvolvimento para investidores privados. O crescente investimento direto estrangeiro, particularmente da China e do Oriente Médio, continua a canalizar capital para projetos premium de uso misto, centros de dados e portfólios de hospitalidade. No entanto, alta alavancagem domiciliar, regras hipotecárias mais rígidas e um excesso de oferta de condomínios ao redor de Bangkok permanecem obstáculos estruturais que os desenvolvedores devem navegar através de lançamentos faseados e maior foco em rendimentos de aluguel[1]Bank of Thailand Staff, "Monetary Policy Report 2024," Bank of Thailand, bot.or.th.

Principais Destaques do Relatório

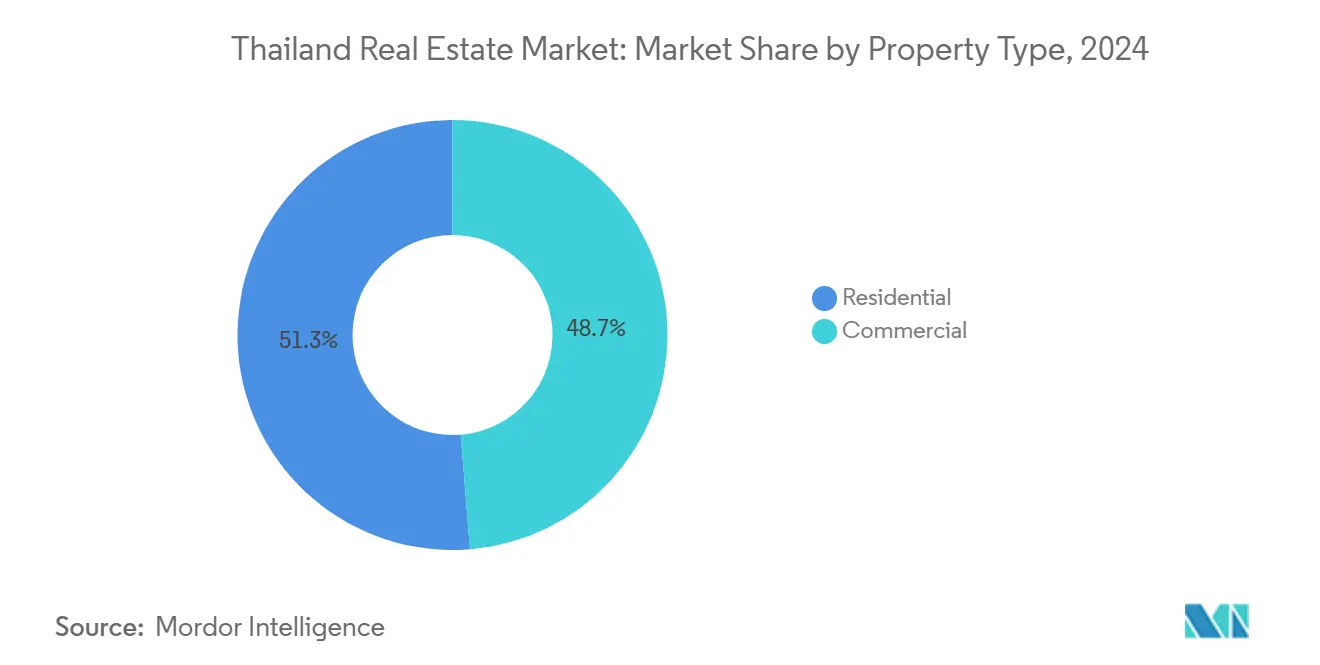

- Por tipo de propriedade, ativos residenciais detiveram uma participação de 51,3% do tamanho do mercado imobiliário da Tailândia em 2024, enquanto propriedades comerciais devem registrar a TCAC mais rápida de 6,11% até 2030.

- Por modelo de negócio, transações de vendas dominaram com 69,9% da participação do mercado imobiliário da Tailândia em 2024; operações de aluguel devem expandir a uma TCAC de 6,39% até 2030.

- Por usuário final, famílias individuais representaram 53,1% do valor do setor em 2024, enquanto a demanda corporativa e de PMEs deve aumentar a uma TCAC de 6,25% até 2030.

- Por cidade principal, Bangkok capturou 52,3% da receita em 2024, ainda assim Phuket está pronta para a TCAC mais rápida de 7,01% até 2030.

Tendências e Insights do Mercado Imobiliário da Tailândia

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansão de transporte e atualizações de infraestrutura | +1.2% | Bangkok, Corredor Econômico Oriental, cidades regionais | Longo prazo (≥ 4 anos) |

| Demanda logística impulsionada pelo e-commerce | +0.9% | CEE, Grande Bangkok, centros provinciais | Médio prazo (2-4 anos) |

| Incentivos governamentais e cortes de taxas | +0.8% | Nacional, centrado em Bangkok | Curto prazo (≤ 2 anos) |

| Crescente interesse de compradores estrangeiros | +0.7% | Bangkok, Phuket, Pattaya, Chiang Mai | Médio prazo (2-4 anos) |

| Grandes esquemas de uso misto | +0.6% | Bangkok e áreas resort principais | Longo prazo (≥ 4 anos) |

| Oferta premium limitada e custos de construção mais altos | +0.5% | CBD de Bangkok e hotspots de resort | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Expansão de Transporte e Atualizações de Infraestrutura Impulsionam a Demanda de Propriedades Urbanas

Gastos públicos no valor de THB 2,68 trilhões (USD 76,6 bilhões) em corredores ferroviários, aeroportos e rodovias estão reformulando cinturões de passageiros e desbloqueando novas zonas de desenvolvimento. Somente a extensão da Linha Laranja do MRT deve elevar o movimento para 400.000 viagens por dia até 2030, criando valorização de terras ao longo de sua rota de 35,9 km. Projetos provinciais de metrô leve orçados em THB 77 bilhões (USD 2,2 bilhões) em Phuket, Chiang Mai, Nakhon Ratchasima e Phitsanulok distribuirão ainda mais o crescimento além da capital. A cidade inteligente Bangkok 2 principal em Huai Yai-custando THB 1,34 trilhão (USD 38,3 bilhões)-é projetada para 350.000 residentes e 200.000 empregos, ancorando nova demanda ao longo do litoral Oriental. Volumes diários nas rotas Bangkok Expressway & Metro já superam 1,1 milhão de viagens, sublinhando a confiança do investidor em ativos orientados ao transporte[2]Office of Transport & Traffic Policy and Planning, "Thailand Transport Infrastructure Development Plan 2025-2026," Ministry of Transport, otp.go.th.

Incentivos Governamentais e Cortes de Taxas Estimulam Atividade do Mercado Habitacional

Reduções temporárias de taxas de transferência, regras hipotecárias relaxadas para compradores de primeira casa e incentivos fiscais direcionados reviveram lançamentos de projetos, como evidenciado por uma taxa de reserva de 80% no condomínio Escent Nakhon Sawan da Central Pattana, com preços a partir de THB 1,95 milhão (USD 55.700). Novas categorias de visto, incluindo um Visto Destination Thailand e estadias turísticas mais longas, expandem o pool de compradores estrangeiros. Enquanto isso, a estrutura do Imposto sobre Terra e Edificações empurra terrenos subutilizados para desenvolvimento produtivo e financia infraestrutura local. Essas alavancas coletivamente amortecem a demanda doméstica mais fraca decorrente de níveis elevados de endividamento domiciliar relatados pelo Banco da Tailândia em 86,9% do PIB.

Crescente Investimento Estrangeiro Sustenta Segmentos de Propriedades Premium

Estoques de investimento direto estrangeiro equivalem a aproximadamente metade do PIB tailandês, impulsionados pelo capital chinês e do Oriente Médio direcionando hospitalidade e projetos troféu de uso misto, como a proposta torre mais alta do mundo em Bangkok. Um processo transparente de transferência de condomínio exigindo recibos de moeda estrangeira de entrada sustenta a confiança internacional. Em 2024, Phuket recebeu mais de 14 milhões de visitantes, gerando THB 200-300 bilhões (USD 5,7-8,6 bilhões) em receitas turísticas, o que impulsiona a demanda residencial e hoteleira de luxo.

Crescimento do E-Commerce Impulsiona Transformação do Mercado Imobiliário Logístico

O Corredor Econômico Oriental (CEE) capturou 60% das negociações de terrenos industriais com serviços em 1S 2024, com preços em média de THB 6,2 milhões por rai (USD 177.100). A WHA Corporation relatou receita recorde de THB 17,015 bilhões (USD 486,1 milhões) sustentada por arrendamentos vigorosos de terras para centros de atendimento. A capacidade de centros de dados está a caminho de superar 400 MW até 2025, enquanto a STT GDC Thailand prepara instalações habilitadas para IA. Atualizações de fábricas no norte da Tailândia cortaram custos de inventário em 55%, sublinhando o caso de ROI para armazenagem moderna.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda habitacional de renda média fraca em meio à alta dívida | -1.1% | Nacional, Bangkok suburbana | Médio prazo (2-4 anos) |

| Excesso de oferta de condos urbanos | -0.9% | Grande Bangkok | Curto prazo (≤ 2 anos) |

| Incerteza econômica mais ampla e inflação | -0.7% | Nacional | Curto prazo (≤ 2 anos) |

| Atrasos de planejamento e questões de zoneamento | -0.4% | Bangkok e cidades secundárias | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Habitacional de Renda Média Fraca Constrange Expansão do Mercado

Alavancagem domiciliar elevada-acima de 86% do PIB-levou bancos a apertar as relações empréstimo-valor (LTV), particularmente em hipotecas de segunda casa acima de THB 10 milhões (USD 286.000). Desenvolvedores responderam reduzindo novos lançamentos em 65% ano a ano em 2024, concentrando-se em segmentos de margem mais alta e contagens menores de unidades. O investimento privado caiu 0,9% em 1S 2024, com o setor residencial levando a pior, provocando pedidos para maior flexibilização de LTV e medidas de apoio à renda.

Excesso de Oferta de Condomínios Urbanos Cria Desafios de Absorção

A Grande Bangkok terminou 2024 com aproximadamente 235.000 unidades de condomínio não vendidas-seu maior inventário desde 2018-fazendo com que desenvolvedores escalonem conclusões e ofereçam planos de pagamento mais longos. As vendas caíram 37% para 53.000 unidades, e as transferências devem cair outros 50% em 2025 devido a preocupações de segurança relacionadas a sismos. Analistas preveem declínios de lucro de dois dígitos para construtores residenciais listados na ausência de uma recuperação rápida da demanda.

Análise de Segmento

Por Tipo de Propriedade: Ativos Comerciais Superam Embora Residencial Permaneça Dominante

Ativos residenciais representaram 51,3% do mercado imobiliário da Tailândia em 2024, já que migração suburbana, incentivos para primeira casa e relaxamento hipotecário mantiveram demanda básica. No entanto, estoque comercial está se dirigindo para a TCAC mais rápida de 6,11% até 2030, sustentado pela construção de centros de dados, ciclos de atualização em escritórios Grau-A e um aumento em complexos de uso misto orientados ao estilo de vida. O redesenvolvimento de USD 131,4 milhões do Central Bangna pela Central Pattana sublinha apetite sustentado de investimento em nós de varejo de Bangkok. Enquanto isso, o operador de centro de dados STT GDC está expandindo capacidade para mais de 400 MW, um impulso para nichos imobiliários intensivos em energia que dependem de conexões de rede confiáveis.

O pivô estrutural em direção ao espaço comercial se alinha com o impulso da Tailândia para se tornar um hub regional da cadeia de suprimentos. O pipeline da WHA Corporation abrange 12 propriedades industriais domésticas servindo inquilinos de e-commerce, VE e semicondutores. Na hospitalidade, a Asset World Corp alcançou crescimento de receita de 24% ano a ano no Q2 2024 e viu taxas diárias médias atingirem USD 154, refletindo influxos turísticos robustos. O desempenho de escritórios diverge: torres CBD mantêm ocupação, enquanto ativos secundários negociam aluguéis com desconto de USD 21 por metro quadrado por mês. Desenvolvedores também estão incorporando recursos ESG para defender rendimentos à medida que tarifas de utilidades sobem.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modelo de Negócio: Aluguéis Ganham Impulso à Medida que Investidores Buscam Rendimento

Vendas ainda comandam 69,9% do valor de transação de 2024, mas aluguéis devem expandir a uma TCAC de 6,39% até 2030, já que investidores e patrocinadores de REIT visam fluxos de renda previsíveis. A Central Pattana agrupa shoppings, residências e hotéis em recintos integrados, capturando sinergias cross-tenant que estabilizam fluxo de caixa. O C.P. Tower Growth Leasehold Property Fund gerou USD 36,9 milhões de renda em 2023, ilustrando a viabilidade de produtos de aluguel institucionalizados.

Pressão na acessibilidade do comprador, juntamente com vistos turísticos estendidos e esquemas LTR, canaliza demanda para locação. A Asset World Corp registrou locação recorde de 16.000 m² em um único trimestre, enquanto o backlog de locação industrial da WHA garante visibilidade futura de receita. Como o Banco da Tailândia mantém taxas de política elevadas para conter inflação, fundos globais buscadores de rendimento devem alocar mais capital para REITs locais, sustentando o avanço do modelo de aluguel.

Por Usuário Final: Demanda Corporativa e de PMEs Acelera

Famílias individuais contribuíram com 53,1% do valor de 2024, no entanto ocupantes corporativos e de PMEs devem crescer mais rápido a uma TCAC de 6,25% até 2030. Multinacionais favorecem a Tailândia para sedes regionais, aproveitando incentivos do CEE que reembolsaram tarifas para importações de alta tecnologia e ofereceram arrendamentos de terra de 50 anos. A cidade inteligente Bangkok 2 está planejada para hospedar escritórios regionais em fintech, medicina de precisão e aeroespacial, sinalizando uma mudança para inquilinos intensivos em conhecimento.

PMEs estão reconfigurando necessidades espaciais para escritórios flexíveis, co-armazenagem e depósitos de última milha. A Central Pattana respondeu introduzindo zonas de co-working multi-inquilino dentro de grandes shoppings, e a WHA oferece estruturas de fábrica modulares que podem ser escaladas. Reformas governamentais de faturamento eletrônico e o programa de carteira digital também empurram empresas menores para arranjos formais de locação, ampliando o universo investível.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Bangkok dominou com participação de 52,3% em 2024 graças à infraestrutura incomparável, pools laborais profundos e um pipeline constante de projetos de escritórios Grau-A e condomínios de luxo. Trabalhos em andamento como a extensão da Linha Laranja do MRT e a marco cidade inteligente Bangkok 2 de USD 38,3 bilhões reforçarão a conectividade da capital com o CEE. No entanto, excesso de oferta de 235.000 unidades e auditorias estruturais pós-terremoto injetaram cautela na perspectiva residencial de curto prazo, levando muitos desenvolvedores a enfatizar torres de uso misto sobre condos independentes.

Phuket está no curso para uma TCAC de 7,01% até 2030, a mais rápida nacionalmente. Chegadas turísticas excederam 14 milhões em 2024 e devem subir ainda mais à medida que a ilha pivota para segmentos de visitantes durante todo o ano, marketing amigável a muçulmanos e voos diretos de longa distância. Um projeto de metrô leve de THB 35 bilhões (USD 1 bilhão) conectará o aeroporto, a Cidade Velha e praias principais, estimulando anéis de novos desenvolvimentos de varejo e hospitalidade[3]National Statistical Office, "Tourism Statistics Report 2024," National Statistical Office of Thailand, nso.go.th.

Cidades secundárias como Pattaya e Chiang Mai se beneficiam de investimento ferroviário descentralizado no valor de THB 42 bilhões (USD 1,2 bilhão). A proximidade de Pattaya com o CEE e a cidade inteligente Huai Yai desencadeou banking de terra precoce, enquanto Chiang Mai persegue demanda orientada à educação e nômade digital, auxiliada por uma linha de metrô leve planejada de THB 30 bilhões (USD 857 milhões). Através do "Resto da Tailândia," hubs multimodais ligados a agritech, energia renovável e comércio transfronteiriço ampliam o conjunto de oportunidades para desenvolvedores dispostos a diferenciar produtos por impulsionadores de demanda locais ao invés de replicar formatos de arranha-céu estilo Bangkok.

Cenário Competitivo

O mercado imobiliário da Tailândia é moderadamente concentrado. A Central Pattana lidera a receita do setor através de um portfólio de 42 shoppings, 17 centros comunitários e torres residenciais conectadas; seu modelo integrado impulsionou um salto de 26% no faturamento de 2023 para USD 1,31 bilhão e sustenta um pipeline de reformas de varejo de USD 131 milhões. Liderança em sustentabilidade-validada por rankings de topo em índices ESG globais-ajuda o grupo a cobrar aluguéis premium e garantir taxas de financiamento verde.

A WHA Corporation se especializa em propriedades industriais e ativos logísticos construídos sob medida. Receita recorde de 2023 de USD 486 milhões veio de vendas de terras, arrendamentos e utilidades, enquanto um braço adjacente de centro de dados posiciona a empresa para demanda impulsionada por IA. No exterior, a WHA está escalando no Vietnã para equilibrar exposição e capturar realocação da cadeia de suprimentos da China.

A Asset World Corp foca em hospitalidade e varejo de rua principal. O lucro líquido do Q2 2024 atingiu USD 35,6 milhões, com REVPAR funcionando 11% acima dos níveis de 2019, à medida que turistas de luxo retornaram. Novos conceitos como o food hall Phenix e Pantip Lifestyle Hub ilustram o pivô da gestão para formatos orientados à experiência que suportam tempos de permanência mais longos e maior rotatividade de inquilinos. Barreiras de entrada permanecem moderadas: desenvolvedores estrangeiros estão formando joint ventures ou estruturas REIT para compartilhar risco enquanto ganham expertise local de zoneamento.

Líderes da Indústria Imobiliária da Tailândia

-

Central Pattana Plc.

-

SANSIRI PUBLIC CO.,LTD

-

WHA Corporation PCL

-

AP (Thailand) Public Company Limited

-

Supalai

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: Governo aprova orçamento de THB 1,34 trilhão (USD 38,3 bilhões) para cidade inteligente Bangkok 2 em Huai Yai, visando 350.000 residentes e 200.000 empregos.

- Janeiro 2025: Gabinete dá luz verde a 223 projetos de transporte para 2025 no valor de THB 136,49 bilhões (USD 3,9 bilhões) e 64 projetos para 2026 custando THB 116,96 bilhões (USD 3,3 bilhões)

- Janeiro 2025: Central Pattana revela programa de USD 285 milhões para atualizar três shoppings emblemáticos de Bangkok.

- Outubro 2024: Central Pattana vence 12 prêmios na cerimônia Asia Executive Team 2024 da Institutional Investor.

Escopo do Relatório do Mercado Imobiliário da Tailândia

Mercado imobiliário refere-se à terra e quaisquer estruturas ou melhorias permanentes, sejam naturais ou artificiais, relacionadas à propriedade, como uma casa. Uma análise de background completa do mercado imobiliário tailandês, incluindo a avaliação da economia e contribuição de setores na economia, visão geral do mercado, estimativa de tamanho de mercado para segmentos-chave, tendências emergentes nos segmentos de mercado, dinâmicas de mercado, tendências geográficas e impacto da COVID-19, está coberta no relatório.

O mercado imobiliário tailandês é segmentado por tipo (residencial, escritório, varejo, hospitalidade e industrial) e por cidades principais (Bangkok, Phuket, Pattaya, Chiang Mai, Hua Hin e Resto da Tailândia). O relatório oferece tamanhos de mercado e previsões para todos os segmentos acima em termos de valor (USD).

| Residencial | Apartamentos e Condomínios |

| Vilas e Casas com Terreno | |

| Comercial | Escritório |

| Varejo | |

| Logística | |

| Outros (mercado imobiliário industrial, mercado imobiliário de hospitalidade, etc.) |

| Vendas |

| Aluguel |

| Indivíduos/Famílias |

| Corporações e PMEs |

| Outros |

| Bangkok |

| Phuket |

| Pattaya |

| Chiang Mai |

| Resto da Tailândia |

| Por Tipo de Propriedade | Residencial | Apartamentos e Condomínios |

| Vilas e Casas com Terreno | ||

| Comercial | Escritório | |

| Varejo | ||

| Logística | ||

| Outros (mercado imobiliário industrial, mercado imobiliário de hospitalidade, etc.) | ||

| Por Modelo de Negócio | Vendas | |

| Aluguel | ||

| Por Usuário Final | Indivíduos/Famílias | |

| Corporações e PMEs | ||

| Outros | ||

| Por Cidades Principais | Bangkok | |

| Phuket | ||

| Pattaya | ||

| Chiang Mai | ||

| Resto da Tailândia | ||

Perguntas-Chave Respondidas no Relatório

Qual é o valor atual do mercado imobiliário da Tailândia?

O setor é avaliado em USD 58,78 bilhões em 2025 e deve subir para USD 77,15 bilhões até 2030, crescendo a uma TCAC de 5,59%.

Qual segmento de propriedade está expandindo mais rapidamente?

Mercado imobiliário comercial-impulsionado por centros de dados, parques logísticos e complexos de uso misto-deve registrar a maior TCAC de 6,11% até 2030.

Por que Phuket é o mercado regional de crescimento mais rápido?

Números de turismo superaram 14 milhões de visitantes em 2024, e uma linha de metrô leve planejada de USD 1 bilhão impulsionará conectividade, sustentando uma TCAC de 7,01% nos valores de propriedade.

Como as políticas governamentais estão sustentando o crescimento do mercado?

O estado cortou taxas de transferência habitacional, relaxou certas regras hipotecárias e comprometeu mais de USD 80 bilhões para infraestrutura de transporte, tudo isso melhorando liquidez e acessibilidade.

Que riscos poderiam desacelerar expansão futura?

Alta dívida domiciliar, um excesso significativo de oferta de condos em Bangkok e potenciais atrasos de planejamento representam riscos de baixa para absorção e crescimento de preços.

Ativos de aluguel estão se tornando mais atrativos para investidores?

Sim. Portfólios focados em aluguel se beneficiam de turismo constante, vistos mais longos e crescente interesse institucional, razão pela qual o modelo de aluguel deve crescer a uma TCAC de 6,39% até 2030.

Página atualizada pela última vez em: