Análise do mercado imobiliário comercial da Malásia

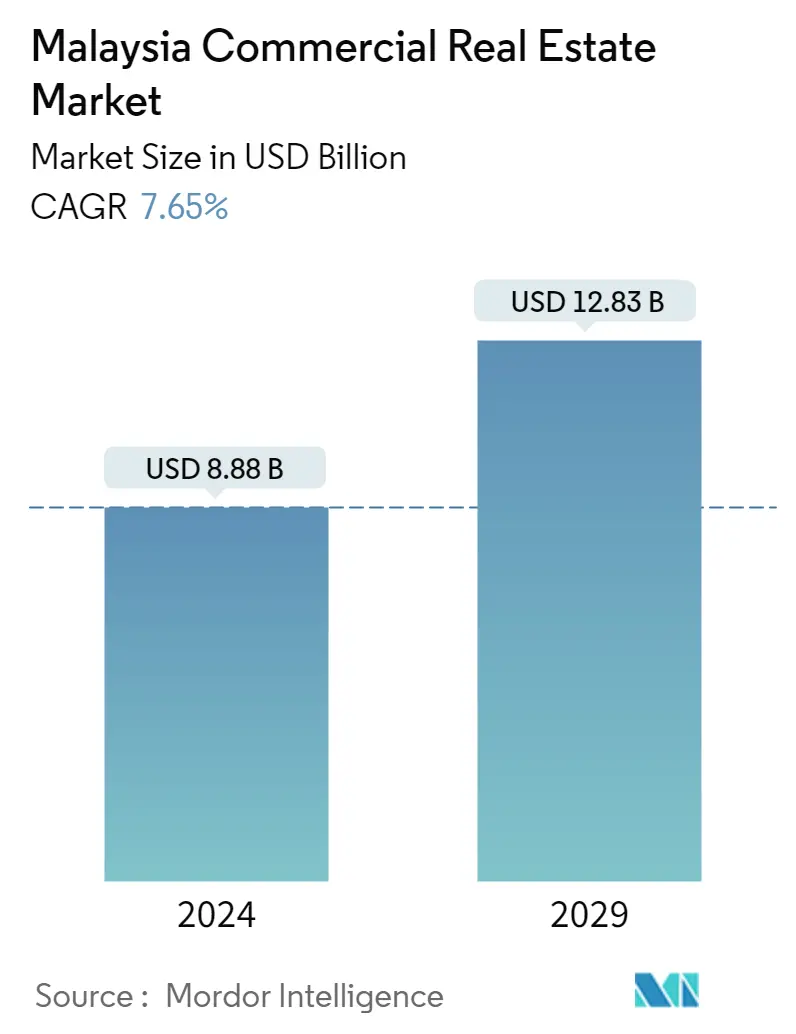

O tamanho do mercado imobiliário comercial da Malásia é estimado em US$ 8,88 bilhões em 2024 e deverá atingir US$ 12,83 bilhões até 2029, crescendo a um CAGR de 7,65% durante o período de previsão (2024-2029).

- De acordo com especialistas do setor, no primeiro semestre de 2022 (1S 22), em todo o desempenho do mercado imobiliário em Klang Valley, Penang, Johor Baru, Johor e Kota Kinabalu em Sabah, o setor imobiliário industrial continuou a crescer em comparação com o indústria de varejo. O setor industrial tem crescido consistentemente nos últimos anos devido ao aumento das taxas de penetração do comércio eletrónico. O aumento do transporte marítimo de longa distância aumentou a necessidade de espaço de armazenamento e uma mudança estrutural em direção ao varejo omnicanal. Existe um forte interesse em vender ou comprar activos comerciais existentes (terrenos ou edifícios) em Sabah, Johor e Klang Valley, seja aproveitando as pechinchas para activos de alta qualidade ou implementando um exercício de racionalização de carteira. Os subsetores Logístico e Industrial continuam sendo os novos queridinhos do setor imobiliário. À medida que as pessoas abandonam a gestão da pandemia após dois anos, há um interesse claro em que o subsector dos cuidados de saúde se torne um investimento alternativo a observar.

- De acordo com especialistas da indústria, o mercado imobiliário na Malásia está a melhorar lentamente, uma vez que os compradores ainda enfrentam as repercussões da COVID-19. De acordo com a pesquisa mais recente da empresa sobre o mercado imobiliário da Malásia, o Índice de Preços de Venda de Propriedades Terrestres aumentou 1,1% trimestre a trimestre e 3,64% ano a ano no segundo trimestre (2º trimestre) de 2022. É acompanhado por um aumento de 5,21%. aumento, mas um declínio trimestral de 1,96% no Índice de Demanda de Venda de Propriedade Terrestre. Embora os potenciais compradores sejam desencorajados pelos desafios de acessibilidade e instabilidade financeira, o grupo afirmou que o padrão mostra que as propriedades fundiárias ainda são a opção de compra preferida. Isso levou a uma demanda mais lenta por casas.

- Ano a ano (anual), o volume de transações imobiliárias da Malásia registrou uma queda marginal de 1,78% nos primeiros nove meses de 2021, para 201.068 transações. No entanto, o valor da transação recuperou quase 14%, para quase MYR 98 mil milhões (USD 22,10 mil milhões) ou até cerca de MYR 11,2 mil milhões (USD 2,53 mil milhões) em 2020. -setores aumentarão em 2022-23. Os promotores aumentaram o seu investimento em todos os subsetores, indicando um aumento da atividade em 2022-23 nos dois anos anteriores. Os gestores de fundos mútuos e de fundos de investimento imobiliário aumentaram a sua exposição a activos industriais e hoteleiros, com uma distribuição aproximadamente igual nos outros subsectores. Os credores reduziram a sua exposição em quase todos os subsetores, exceto no subsetor de escritórios.

Tendências do mercado imobiliário comercial da Malásia

Aumento do crescimento no setor de varejo

As tendências estruturais pós-pandemia no mercado imobiliário comercial (CRE) do país irão provavelmente exacerbar os desequilíbrios já existentes. Isto porque as taxas de vacância e de aluguer de escritórios e espaços comerciais pioraram desde o surto pandémico e podem demorar mais tempo a melhorar devido às mudanças estruturais observadas. No mercado imobiliário da Malásia, o valor das transações massivas cresceu 61% em termos trimestrais (1,13 mil milhões de MYR (0,25 mil milhões de dólares) quarto trimestre de 2021) para mais de 1,82 mil milhões de MYR (0,48 mil milhões de dólares).

De acordo com a Savills, a transação mais significativa ocorreu em Kuala Lumpur, quando a Hap Seng Consolidated Bhd pagou 868 milhões de MYR (195,83 milhões de dólares) para adquirir um local comercial vago de 15,3 acres em Jalan Duta da TTDI KL Metropolis Sdn Bhd (uma empresa de propriedade integral subsidiária da Naza TTDI Sdn Bhd). Pretende-se construir um empreendimento de uso misto com um valor de desenvolvimento bruto projetado de MYR 8,7 mil milhões (USD 1,96 mil milhões).

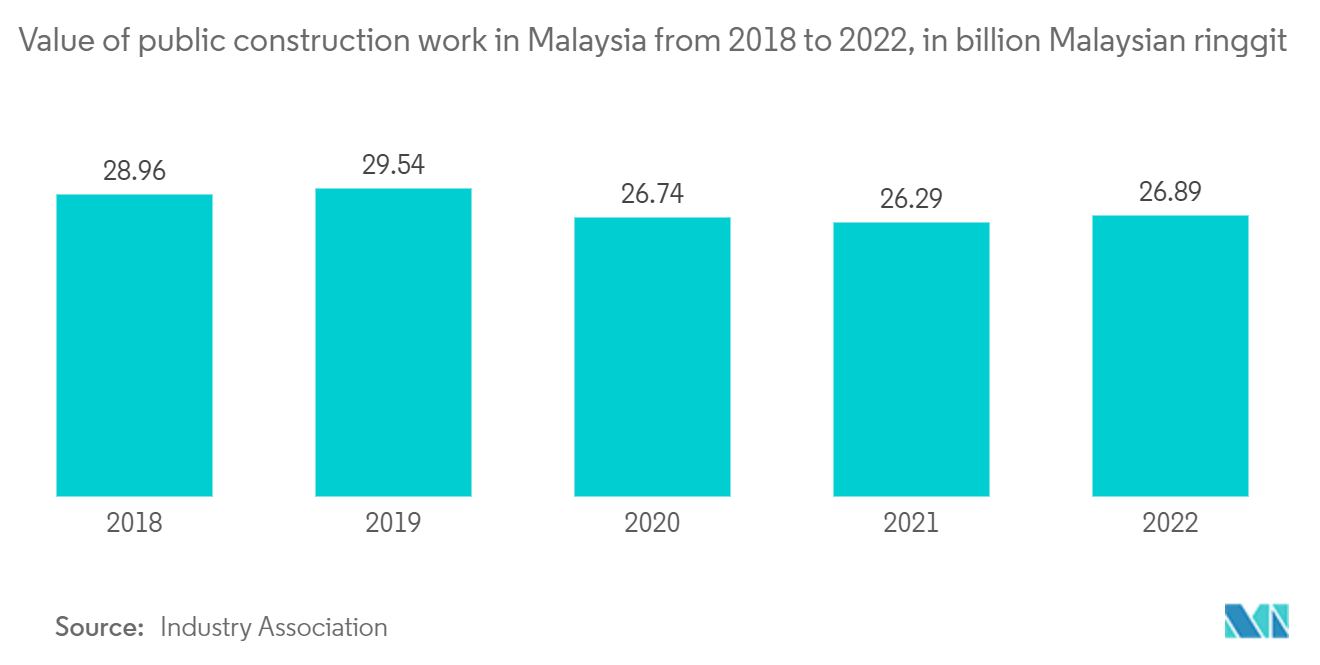

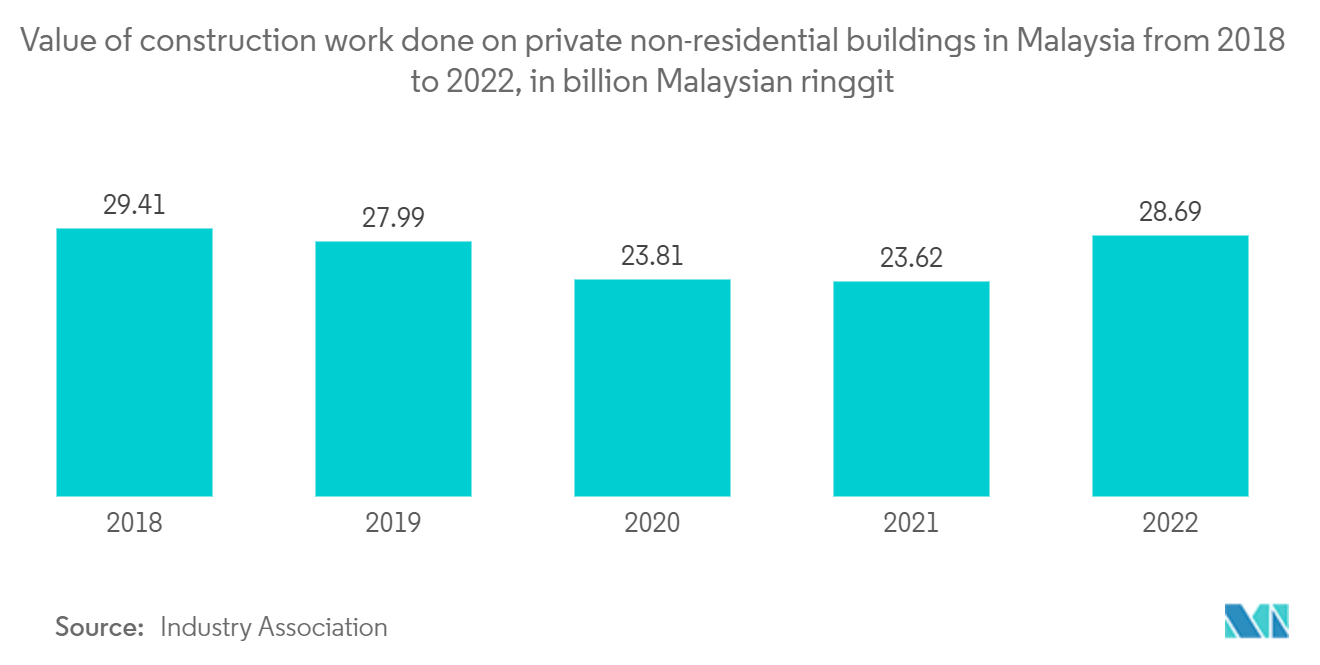

Em 2021, o valor das obras cresceu -5,0%, para MYR 112,0 mil milhões (USD 25,27 mil milhões), em comparação com MYR 117,9 mil milhões (USD 26,6 mil milhões) em 2020. O Orçamento 2022 anunciou que o governo investiria MYR 2 mil milhões (USD 0,45 mil milhões). ) em garantias a bancos através do Sistema de Crédito Garantido à Habitação. Destina-se a ajudar aqueles que estão na economia gig, pessoas com fundos para pagar empréstimos, mas que não conseguem apresentar uma declaração de rendimentos porque não ganham no sentido tradicional.

Aumento dos gastos do governo no setor privado

No seu orçamento de 2021, o governo da Malásia anunciou um pacote de ajuda para a Proteção das Pessoas e a Recuperação da Economia (PEMULIH) para apoiar empresas de construção que possam beneficiar empresas privadas. Inclui a permissão de alterações de preços ou Variação de Preço (VoP) para projetos governamentais. Segue-se a um aumento significativo no custo dos materiais de construção e à assistência aos empreiteiros locais do G1-G4 para a realização de projectos governamentais de pequena escala, através da realização de sorteios e processos de concurso. Também permite a utilização de novos cronogramas de taxas de obras de engenharia civil e construção e elétrica e a concessão de Extensão de Tempo (EoT) ou extensão de contrato em projetos governamentais para contratos de fornecimento e serviços afetados pela implementação da Ordem de Controle de Movimento (MCO) sujeito a cláusula contratual.

O sector privado continuou a impulsionar a actividade de construção com uma quota de 58,7% do valor das obras realizadas MYR 16,2 mil milhões (USD 3,87 mil milhões) em comparação com o sector público com uma quota de 41,3% do valor das obras realizadas MYR 11,4 mil milhões (US$ 2,72 bilhões). O valor das obras realizadas nos subsetores da construção residencial e não residencial manteve-se significativo nos projetos do setor privado, que contribuíram com 37,9% e 37,1%, respetivamente. Entretanto, o projecto propriedade do sector público continuou a ser apoiado pelo subsector da Engenharia Civil com uma quota de 69,4%.

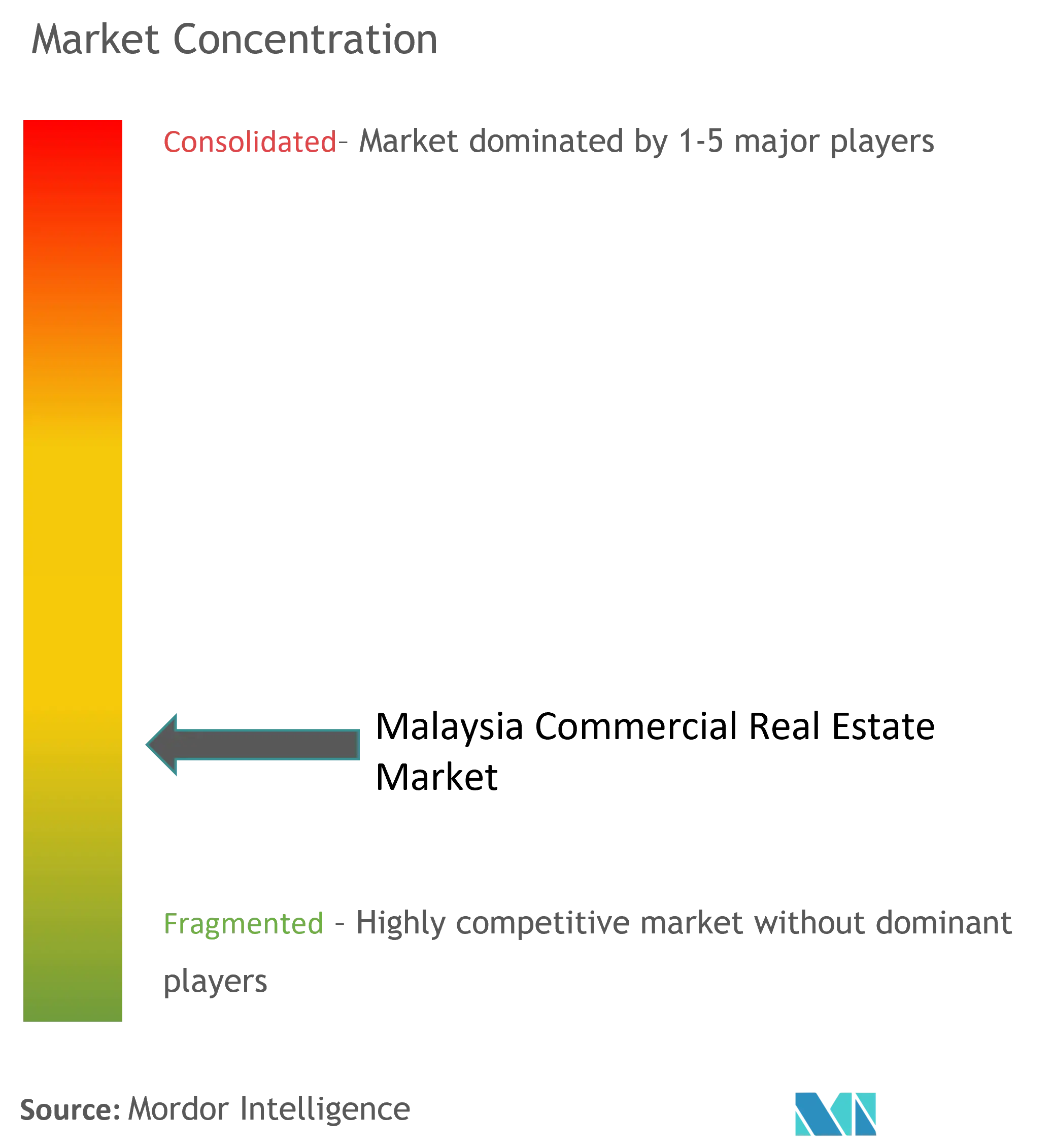

Visão geral da indústria imobiliária comercial da Malásia

O mercado imobiliário comercial da Malásia é fragmentado, com muitos participantes com espaço para crescimento. Os principais players do mercado imobiliário comercial da Malásia incluem Conlay Construction, YTL Corporation, IJM Corporation, Ho Hup Construction Company e Renzo Builders. Os desenvolvedores estão tentando trazer produtos novos e de baixo custo para atender à demanda atual. A evolução dos avanços tecnológicos, como as novas soluções proptech, impulsionam o mercado em termos de aumento de transações e melhor gestão de ativos imobiliários.

Líderes do mercado imobiliário comercial da Malásia

Conlay Construction Sdn Bhd

YTL Corporation Berhad

IJM Corporation Berhad

Ho Hup Construction Company Berhad

Renzo Builders (M) Sdn. Bhd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário comercial da Malásia

- Julho de 2023: Skyworld Development Bhd planeja lançar novos projetos comerciais em Kuala Lumpur com valores totais de desenvolvimento bruto estimados superiores a RM 1 bilhão no atual exercício financeiro encerrado em 31 de março de 2024. Skyworld explorará novas oportunidades de crescimento expandindo sua presença de Kuala Lumpur para o estado de Selangor.

- Janeiro de 2023: A unidade da Gamuda Bhd está adquirindo oito parcelas de terras perfeitas em Rawang, abrangendo coletivamente 532 acres por RM360 milhões. Gamuda Land (Botanic) Sdn Bhd comprou essas terras da Kundang Properties Sdn Bhd para um desenvolvimento misto com um valor bruto de desenvolvimento de RM3,3 bilhões ao longo de dez anos. O grupo disse que estas novas terras estão previstas para lançamento em 2026 e contribuirão para os lucros do grupo nos próximos seis anos, à medida que a Gamuda Land continua a concentrar-se em oportunidades de alto valor tanto na Malásia como no exterior, onde estabeleceu a sua presença, nomeadamente no Vietname. , Austrália, Singapura e Reino Unido.

Segmentação da indústria imobiliária comercial da Malásia

Imóveis comerciais (IEC) são os terrenos utilizados apenas para atividades empresariais ou para oferecer espaço de trabalho em vez de serem utilizados como residência, o que se enquadraria na categoria de imóveis residenciais. Na maioria das vezes, os locatários alugam imóveis comerciais para conduzir negócios que geram dinheiro. O relatório também cobre o impacto do COVID-19 no mercado.

O mercado imobiliário comercial da Malásia é segmentado por tipo (escritórios, varejo, industrial, logística, multifamiliar e hospitalidade) e cidades principais (Kuala Lumpur, Seberang Perai, Kajang, Klang e o resto da Malásia). O relatório oferece tamanho de mercado e previsões para o mercado de imóveis comerciais da Malásia em valor (USD) para todos os segmentos acima.

| Escritórios |

| Varejo |

| Industrial |

| Logística |

| Muitas famílias |

| Hospitalidade |

| Kuala Lumpur |

| Do outro lado de Perai |

| Kajang |

| Klang |

| Resto da Malásia |

| Por tipo | Escritórios |

| Varejo | |

| Industrial | |

| Logística | |

| Muitas famílias | |

| Hospitalidade | |

| Por cidades-chave | Kuala Lumpur |

| Do outro lado de Perai | |

| Kajang | |

| Klang | |

| Resto da Malásia |

Perguntas frequentes sobre pesquisa de mercado imobiliário comercial na Malásia

Qual é o tamanho do mercado imobiliário comercial da Malásia?

Espera-se que o tamanho do mercado imobiliário comercial da Malásia atinja US$ 8,88 bilhões em 2024 e cresça a um CAGR de 7,65% para atingir US$ 12,83 bilhões até 2029.

Qual é o tamanho atual do mercado imobiliário comercial da Malásia?

Em 2024, o tamanho do mercado imobiliário comercial da Malásia deverá atingir US$ 8,88 bilhões.

Quem são os principais atores do mercado imobiliário comercial da Malásia?

Conlay Construction Sdn Bhd, YTL Corporation Berhad, IJM Corporation Berhad, Ho Hup Construction Company Berhad, Renzo Builders (M) Sdn. Bhd são as principais empresas que operam no mercado imobiliário comercial da Malásia.

Que anos cobre este mercado imobiliário comercial da Malásia e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado imobiliário comercial da Malásia foi estimado em US$ 8,25 bilhões. O relatório abrange o tamanho histórico do mercado imobiliário comercial da Malásia para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário comercial da Malásia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de imóveis comerciais na Malásia

Estatísticas para a participação de mercado de imóveis comerciais da Malásia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de imóveis comerciais da Malásia inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.